Похожие презентации:

Приказ ФНС России от 23.09.2019 №ММВ-7-3/475@ «Об утверждении формы налоговой декларации по налогу на прибыль организации»

1.

Титульный лист:Приказ ФНС России от 23.09.2019 №ММВ-7-3/475@ «Об утверждении формы налоговой

декларации по налогу на прибыль организации»

Налог на прибыль организаций — это прямой налог, его

величина прямо зависит от конечных финансовых результатов

деятельности организации.

Налог начисляется на прибыль, которую получила

организация, то есть на разницу между доходами и расходами.

Прибыль – результат вычитания суммы расходов из суммы

доходов организации – является объектом налогообложения.

2.

Декларации по налогу на прибыльпредставляют следующие организации

(ст. 246, ст. 246.2, 247 НК РФ):

Все российские юридические лица (ООО, АО, ПАО и пр.);

Иностранные юридические лица, которые работают в России через

постоянные представительства или просто получают доход от источника в

РФ;

Иностранные организации, признаваемые налоговыми резидентами

Российской Федерации;

Иностранные организации, местом фактического управления которыми

является Российская Федерация.

3.

Основные коды места представления (Таблица кодовместа представления декларации в налоговый орган)

По месту нахождения российской организации, не являющейся

крупнейшим налогоплательщиком – код 214;

По месту учета организации, осуществляющей образовательную и/или

медицинскую деятельность – Код 226;

По месту нахождения Обособленного подразделения – Код 220;

По месту учета организации, осуществляющей социальное обслуживание

граждан – Код 236

4.

Ставка 20%. Статья 284 НК РФ:В Федеральный бюджет 3%;

В бюджет субъекта РФ 17%; Законодательные органы субъектов РФ могут

понижать ставку налога для отдельных категорий налогоплательщиков, но

не более чем до 12,5%;

Ставка 0% для отдельных категорий налогоплательщиков – Медицина;

Образование; Информационные технологии; Социальное обслуживание;

Инновационный центр «Сколково».

5.

Лист 02 Декларации – основные коды (Таблица кодовЛиста 02):

Код 01 – организации, не относящиеся к указанным ниже;

Код 02 – организации, уплачивающие налог по деятельности, связанной с

реализацией произведенной ими сельскохозяйственной продукции

(сельскохозяйственный товаропроизводитель);

Код 09 – организации, осуществляющие образовательную деятельность;

Код 10 – организации, осуществляющие медицинскую деятельность;

Код 17 – организации, осуществляющие деятельность в области

информационных технологий;

Код 12 – организации, осуществляющие свою деятельность в области

социального обслуживания;

6.

Главные разделы Листа 02 – Раздел 1.1; Раздел1.2; Раздел 1.3:

(Разделы, суммы которых передаются в ЕНС)

Раздел 1.1 – Налог к доплате;

Раздел 1.2 – Авансы к доплате;

Раздел 1.3 – Дивиденды по российским организациям к

доплате.

7.

Как формируется Раздел 1.1:Доходы;

Расходы;

Доходы, исключаемые из прибыли;

Налоговая база;

Сумма убытка, уменьшающего налоговую базу;

Исчисленный налог;

Сумма начисленных авансовых платежей;

Сумма выплаченная за пределы РФ

8.

Как формируется Раздел 1.2:290 строку заполняют те организации, которые должны исчислять

ежемесячные авансовые платежи;

Ежемесячные авансовые платежи исчисляют те налогоплательщики,

выручка которых за предыдущие четыре квартала составила 60 и более

млн., либо свыше 15 млн. за каждый квартал. Такие организации должны

заполнять 290 строку.

Примечание: Относится только к тем налогоплательщикам, которые сдают ежеквартальную

отчетность*

Налогоплательщики, сдающие ежемесячную отчетность авансовые

ежеквартальные платежи не исчисляют;

Перейти на способ сдачи ежемесячный или ежеквартальный, или

ежемесячный можно в любое время в течение налогового периода.

9.

Из чего формируются Разделы 1.1 и 1.2:Разделы формируются из Листа 02*

Доходы – Расходы = Налоговая база;

Налоговая база – Убыток 50% = Налоговая база для налога;

Налоговая база для налога * 20% = Сумма исчисленного налога;

Сумма исчисленного налога – Начисленные авансы – Сумма налога,

выплаченная за пределами РФ = Раздел 1.1;

290 строка Листа 02 / 3 = Раздел 1.2;

10.

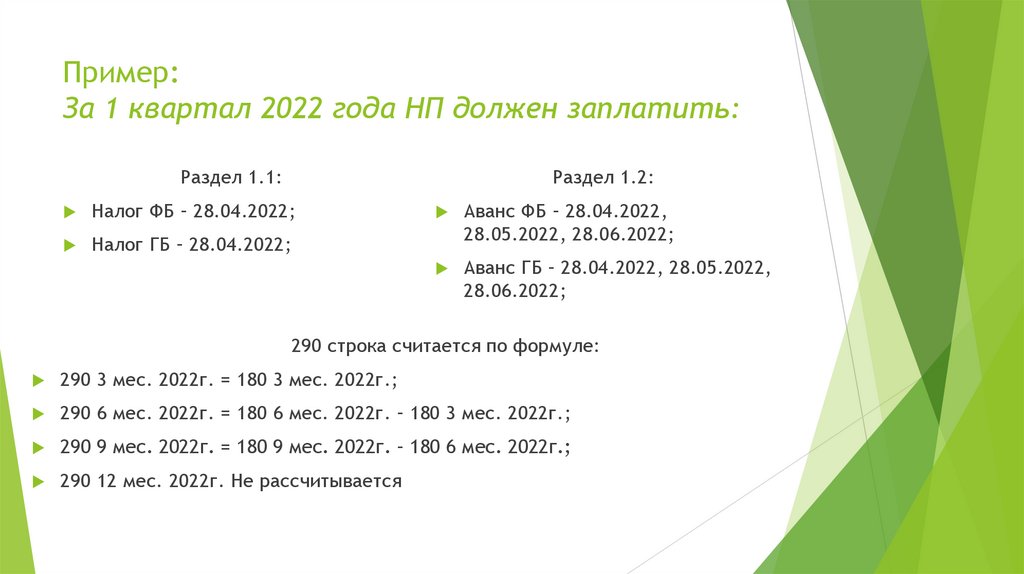

Пример:За 1 квартал 2022 года НП должен заплатить:

Раздел 1.1:

Раздел 1.2:

Налог ФБ – 28.04.2022;

Налог ГБ – 28.04.2022;

Аванс ФБ – 28.04.2022,

28.05.2022, 28.06.2022;

Аванс ГБ – 28.04.2022, 28.05.2022,

28.06.2022;

290 строка считается по формуле:

290 3 мес. 2022г. = 180 3 мес. 2022г.;

290 6 мес. 2022г. = 180 6 мес. 2022г. – 180 3 мес. 2022г.;

290 9 мес. 2022г. = 180 9 мес. 2022г. – 180 6 мес. 2022г.;

290 12 мес. 2022г. Не рассчитывается

11.

Как формируется Раздел 1.3:Раздел 1.3 заполняют только те

организации, которые в Листе 03

декларации по налогу на прибыль

отразили выплаты дивидендов в пользу

российских организаций.

12.

Отрицательная налоговая база(Убыток) ст. 283 НК РФ

Организации, понесшие убыток в предыдущем налоговом периоде,

вправе уменьшить положительную налоговую базу текущего

периода на сумму не более 50% от суммы убытков;

Перенос убытков на будущее производится в той очередности, в

которой они понесены;

Налогоплательщик обязан хранить документы, подтверждающие

объем понесенного убытка в течение всего срока, когда он

уменьшает налоговую базу текущего периода

13.

Кто заполняет Приложение 5:В Приложении 5 налоговой декларации по налогу на прибыль

указываются сведения об Обособленных подразделениях;

Коды ОП (действующий; в стадии ликвидации и пр.);

У Обособленных подразделений нет прибыли Федеральной, только

Городская.

14.

Ставка 0%:Медицина;

Образование;

Социальное обслуживание;

Информационные технологии;

Инновационный центр «Сколково» (освобождается от сдачи

декларации по налогу на прибыль, сдают уведомление об участие

в Проекте «Сколково»).

15.

Методы расчета налога:Метод начисления;

Кассовый метод.

Пример:

Если отгрузили товар в 1 квартале, а денежные средства за

данный товар получены только во 2 квартале, то по «Методу

начисления» доход от этой операции учитывается в отчете за 1

квартал, а при «Кассовом методе» за 2 квартал.

16.

Налоговая декларация (ст. 289 НК РФ)Налоговая декларация представляется:

Не позднее 25 дней со дня окончания соответствующего отчетного

периода;

Не позднее 25 марта года, следующего за истекшим налоговым периодом;

Налоговая декларация по налогу на прибыль организации заполняется и

подается в налоговые органы;

Декларацию необходимо представлять в налоговую инспекцию по месту

нахождения организации (учета), а также по месту нахождения каждого

ОП организации.

17.

Коды налогового периодаПериод

представления

ежеквартально

-

Код периода

1 квартал

21

Полугодие

31

9 месяцев

33

Год

34

Период

представления

ежемесячно

МН 01 (Январь)

МН 02 (Февраль)

МН 03 (Март)

МН 04 (Апрель)

МН 05 (Май)

МН 06 (Июнь)

МН 07 (Июль)

МН 08 (Август)

МН 09 (Сентябрь)

МН 10 (Октябрь)

МН 11 (Ноябрь)

МН 12 (Декабрь)

-

Код периода

35

36

37

38

39

40

41

42

43

44

45

46

Финансы

Финансы