Похожие презентации:

Внутренняя норма рентабельности (IRR)

1.

Внутренняянорма

рентабельности

(IRR)

1

2.

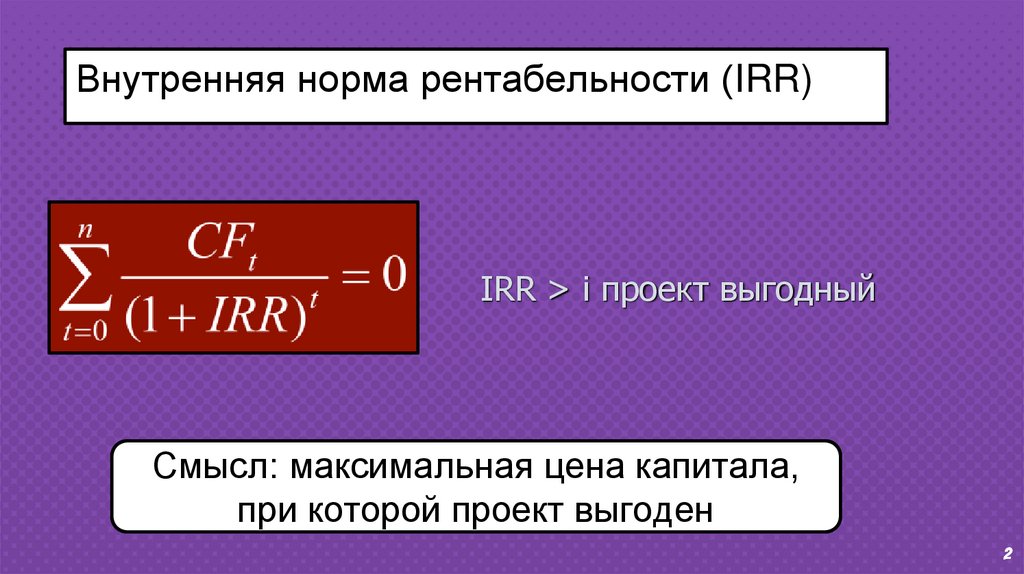

Внутренняя норма рентабельности (IRR)IRR > i проект выгодный

Смысл: максимальная цена капитала,

при которой проект выгоден

2

3.

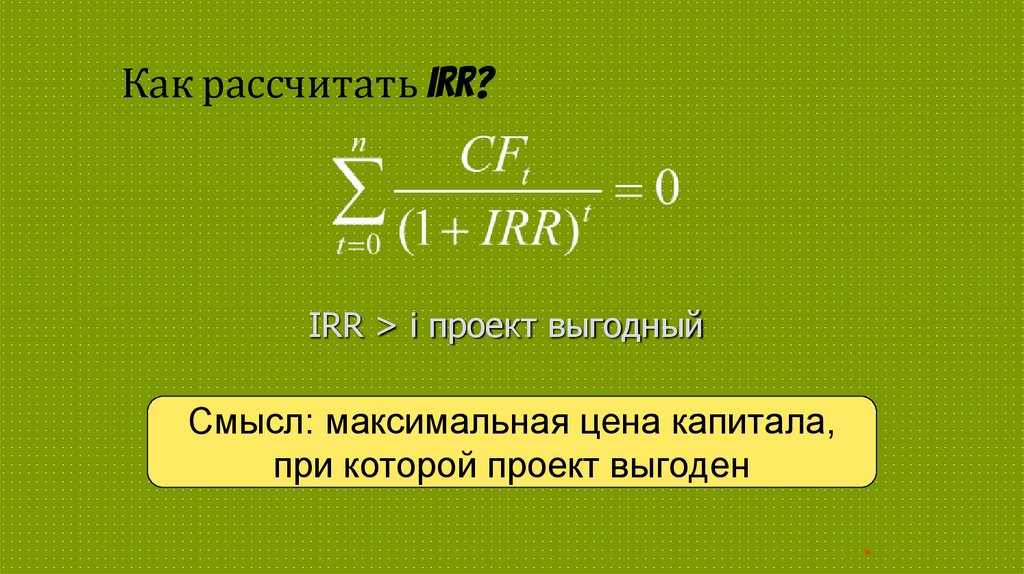

Как рассчитать IRR?IRR > i проект выгодный

Смысл: максимальная цена капитала,

при которой проект выгоден

.

4.

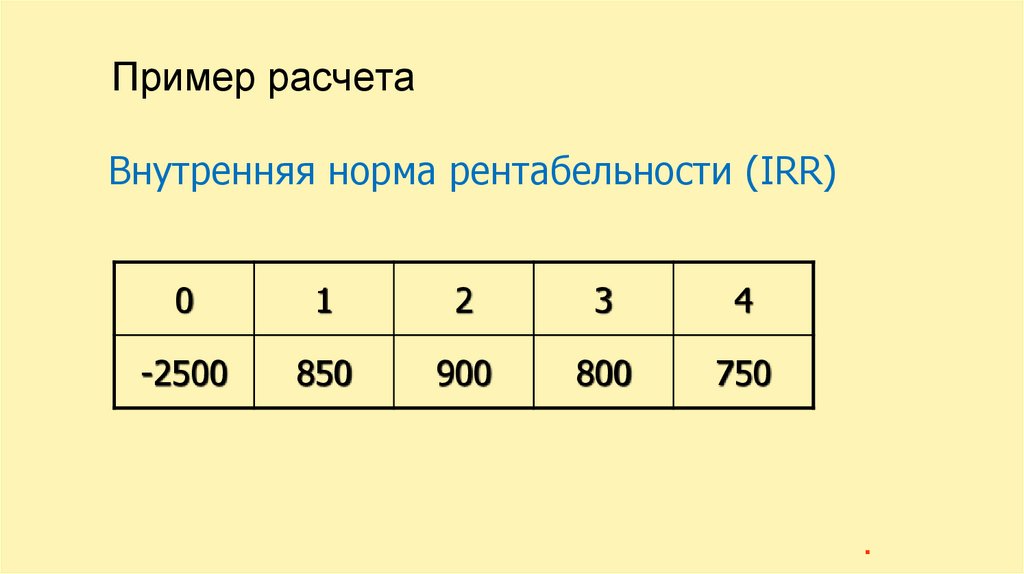

Пример расчетаВнутренняя норма рентабельности (IRR)

0

1

2

3

4

-2500

850

900

800

750

.

5.

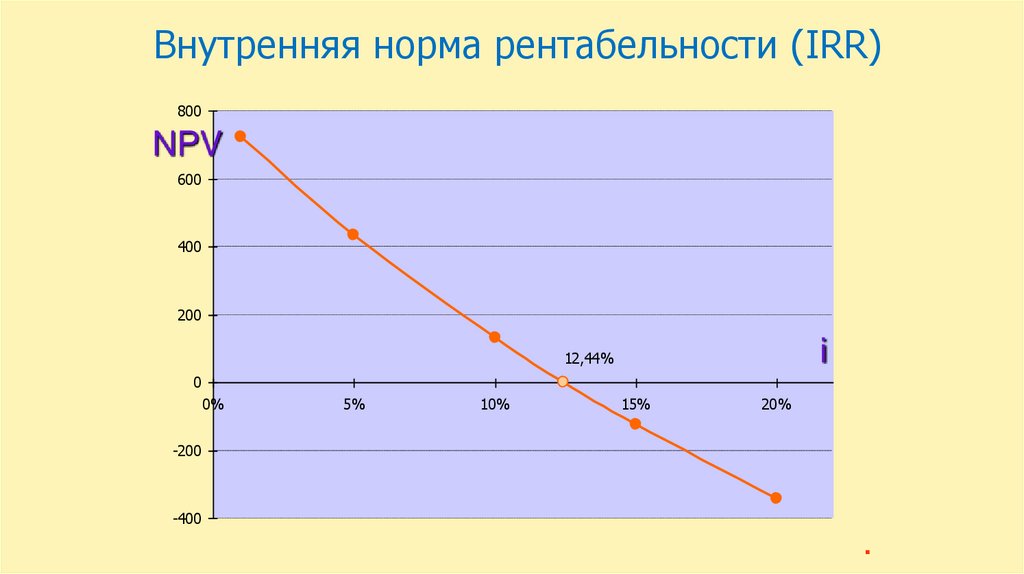

Внутренняя норма рентабельности (IRR)800

NPV

600

400

200

i

12,44%

0

0%

5%

10%

15%

20%

-200

-400

.

6.

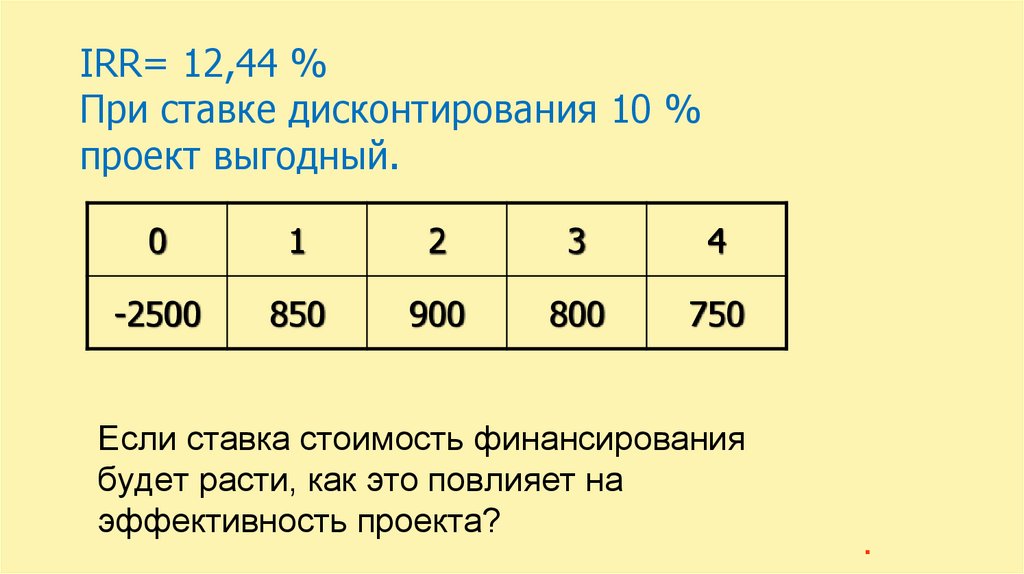

IRR= 12,44 %При ставке дисконтирования 10 %

проект выгодный.

0

1

2

3

4

-2500

850

900

800

750

Если ставка стоимость финансирования

будет расти, как это повлияет на

эффективность проекта?

.

7.

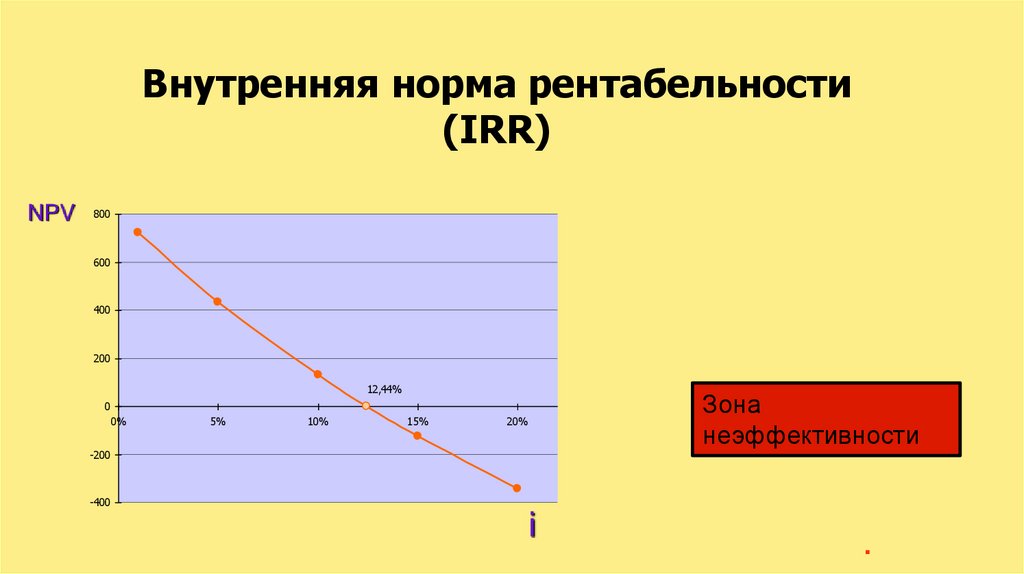

Внутренняя норма рентабельности(IRR)

NPV

800

600

400

200

12,44%

Зона

неэффективности

0

0%

5%

10%

15%

20%

-200

-400

i

.

8.

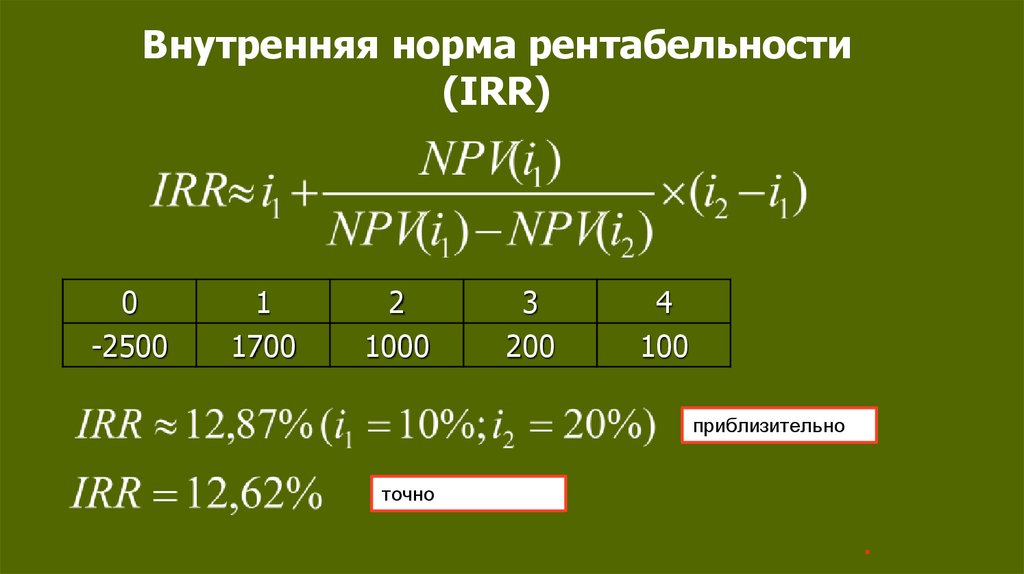

Внутренняя норма рентабельности(IRR)

0

-2500

1

1700

2

1000

3

200

4

100

приблизительно

точно

.

9.

Чем большевнутренняя норма

рентабельности,

тем меньше его

эффективность

зависит от ставки

дисконтирования.

9

10.

Решаем задачи10

11.

××

×

×

×

×

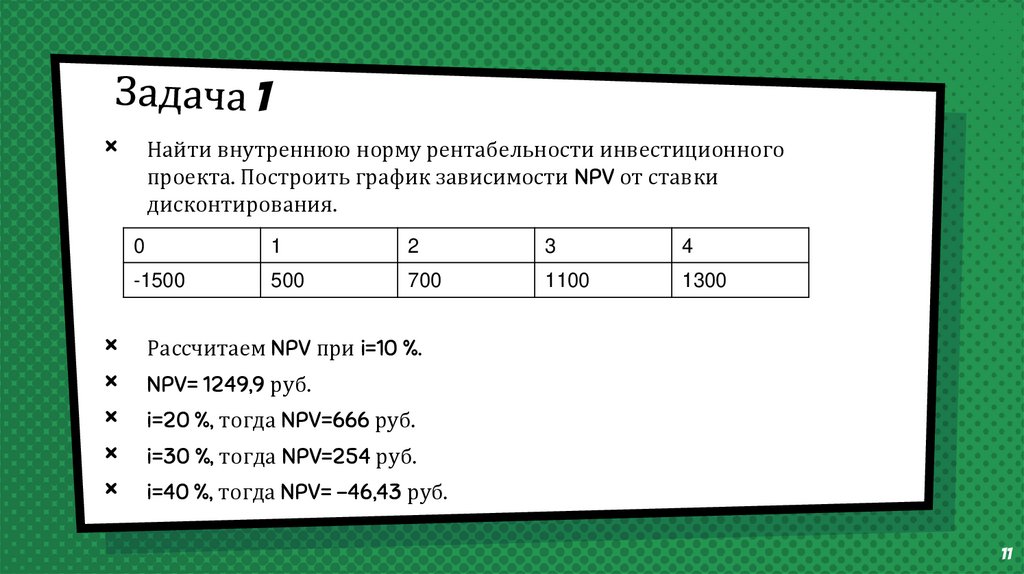

Найти внутреннюю норму рентабельности инвестиционного

проекта. Построить график зависимости NPV от ставки

дисконтирования.

0

1

2

3

4

-1500

500

700

1100

1300

Рассчитаем NPV при i=10 %.

NPV= 1249,9 руб.

i=20 %, тогда NPV=666 руб.

i=30 %, тогда NPV=254 руб.

i=40 %, тогда NPV= -46,43 руб.

11

12.

14001249,9

1200

1000

666

800

254,6

600

400

-46,4

200

0

i=10 %

-200

i=20 %

i=30 %

i=40%

IRR= примерно 38 %

12

13.

××

×

×

×

×

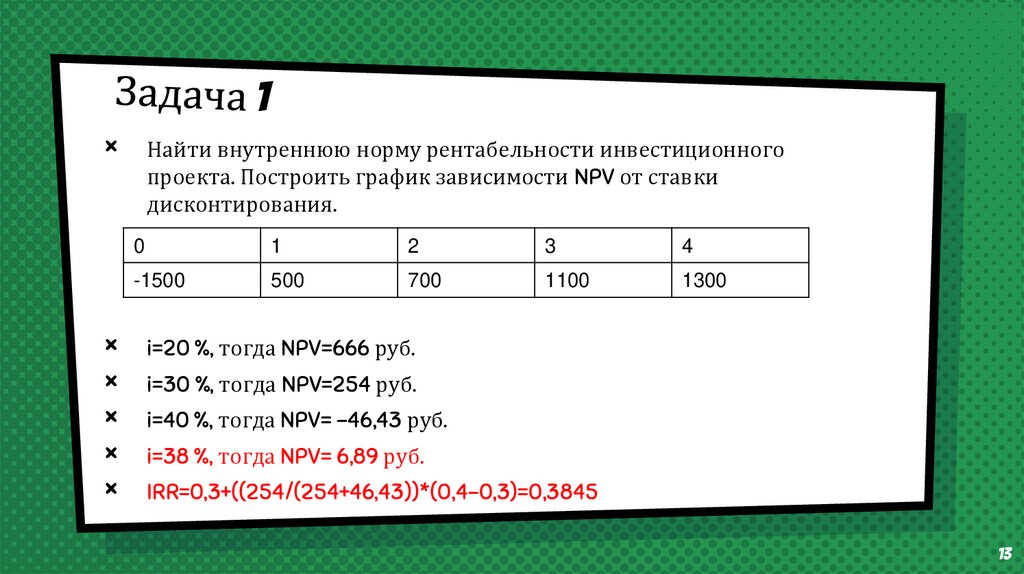

Найти внутреннюю норму рентабельности инвестиционного

проекта. Построить график зависимости NPV от ставки

дисконтирования.

0

1

2

3

4

-1500

500

700

1100

1300

i=20 %, тогда NPV=666 руб.

i=30 %, тогда NPV=254 руб.

i=40 %, тогда NPV= -46,43 руб.

i=38 %, тогда NPV= 6,89 руб.

IRR=0,3+((254/(254+46,43))*(0,4-0,3)=0,3845

13

14.

××

×

IRR проекта равна примерно 38 %.

Проект прибыльный в случае, если ставка

дисконтирования будет меньше 38 %.

Чем больше разница между IRR и i , тем меньше

проект зависит от изменения ставки

дисконтирования.

14

15.

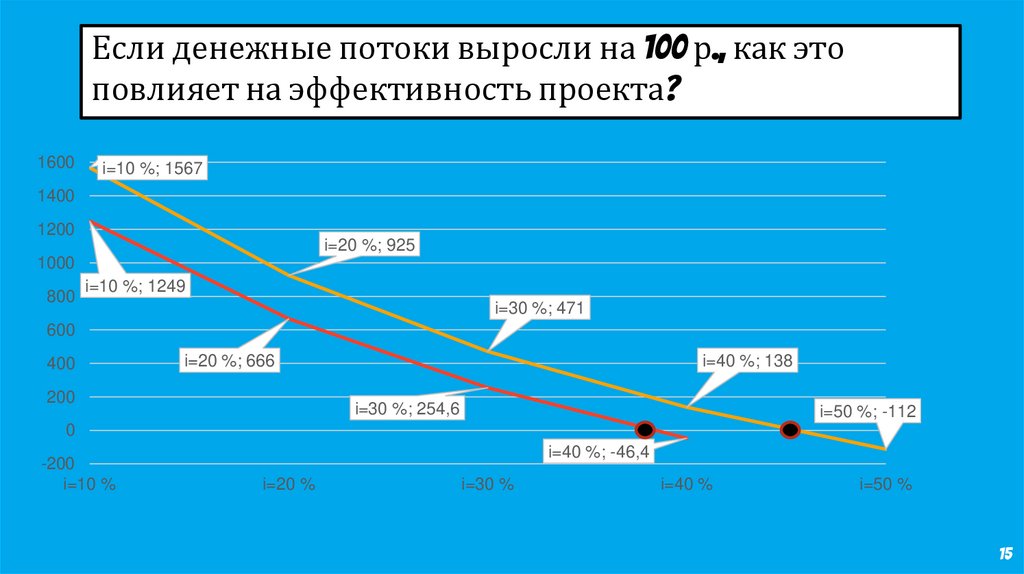

Если денежные потоки выросли на 100 р., как этоповлияет на эффективность проекта?

1600

i=10 %; 1567

1400

1200

i=20 %; 925

1000

800

i=10 %; 1249

i=30 %; 471

600

400

i=20 %; 666

200

i=40 %; 138

i=30 %; 254,6

i=50 %; -112

0

-200

i=10 %

i=40 %; -46,4

i=20 %

i=30 %

i=40 %

i=50 %

15

16.

Решаемзадачи

16

17.

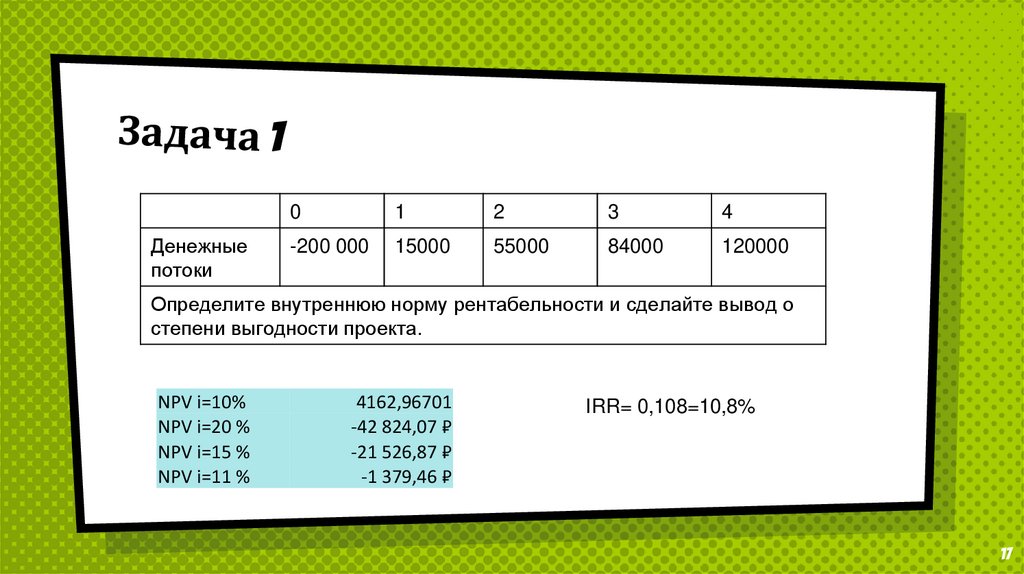

Денежныепотоки

0

1

2

3

4

-200 000

15000

55000

84000

120000

Определите внутреннюю норму рентабельности и сделайте вывод о

степени выгодности проекта.

NPV i=10%

NPV i=20 %

NPV i=15 %

NPV i=11 %

4162,96701

-42 824,07 ₽

-21 526,87 ₽

-1 379,46 ₽

IRR= 0,108=10,8%

17

18.

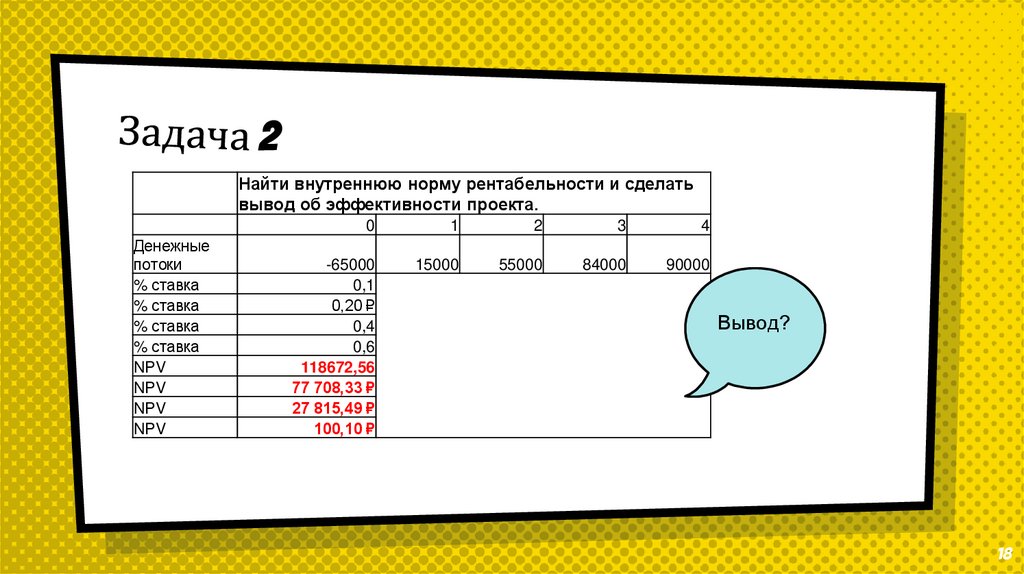

Найти внутреннюю норму рентабельности и сделатьвывод об эффективности проекта.

Денежные

потоки

% ставка

% ставка

% ставка

% ставка

NPV

NPV

NPV

NPV

0

1

2

3

4

-65000

0,1

0,20 ₽

0,4

0,6

118672,56

77 708,33 ₽

27 815,49 ₽

100,10 ₽

15000

55000

84000

90000

Вывод?

18

19.

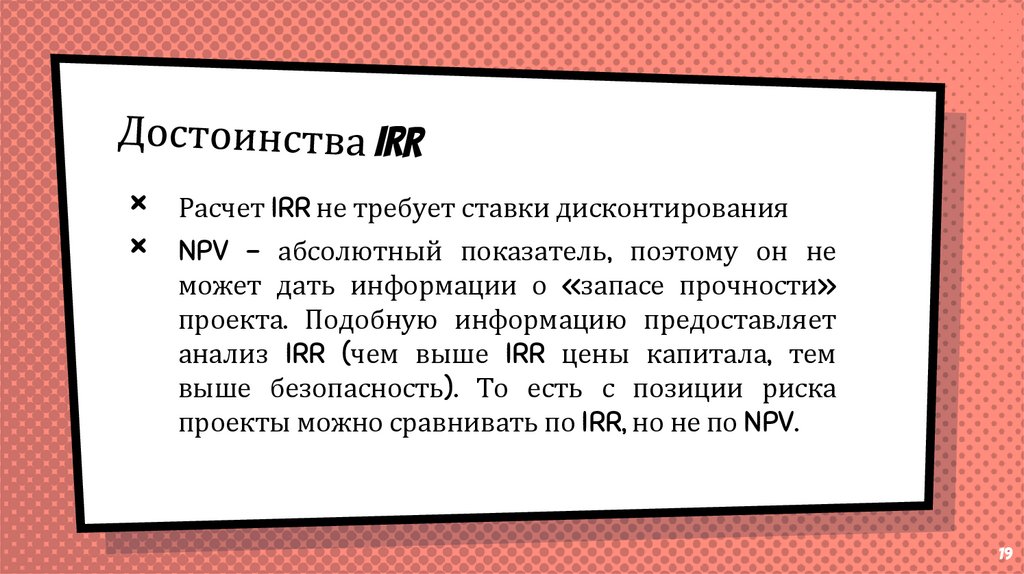

××

Расчет IRR не требует ставки дисконтирования

NPV - абсолютный показатель, поэтому он не

может дать информации о «запасе прочности»

проекта. Подобную информацию предоставляет

анализ IRR (чем выше IRR цены капитала, тем

выше безопасность). То есть с позиции риска

проекты можно сравнивать по IRR, но не по NPV.

19

20.

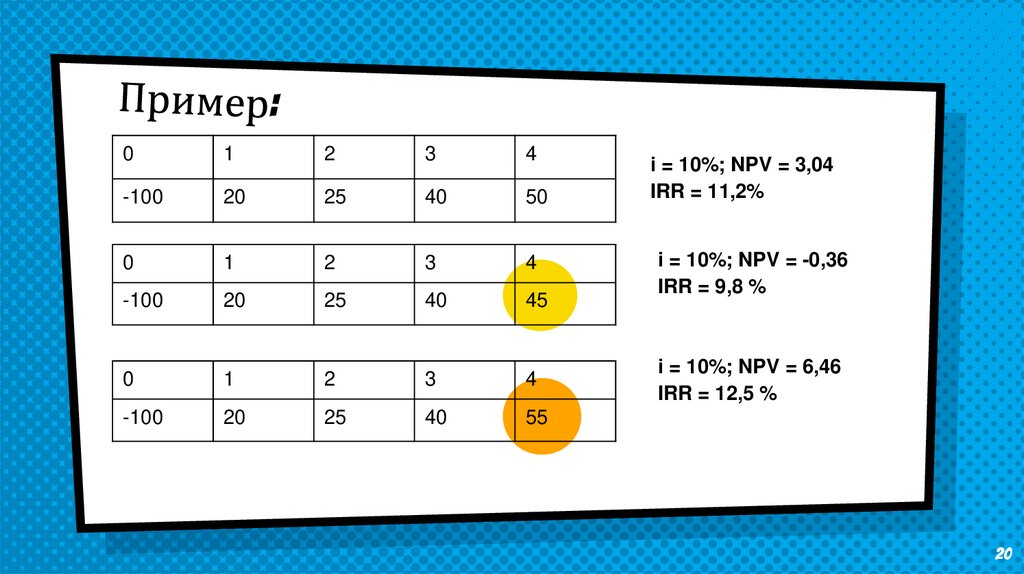

01

2

3

4

-100

20

25

40

50

0

1

2

3

4

-100

20

25

40

45

0

1

2

3

4

-100

20

25

40

55

i = 10%; NPV = 3,04

IRR = 11,2%

i = 10%; NPV = -0,36

IRR = 9,8 %

i = 10%; NPV = 6,46

IRR = 12,5 %

20

21.

×IRR является относительным показателем,

и на его основе невозможно сделать

выводы об альтернативных проектах с

позиции их вклада в увеличение капитала.

21

22.

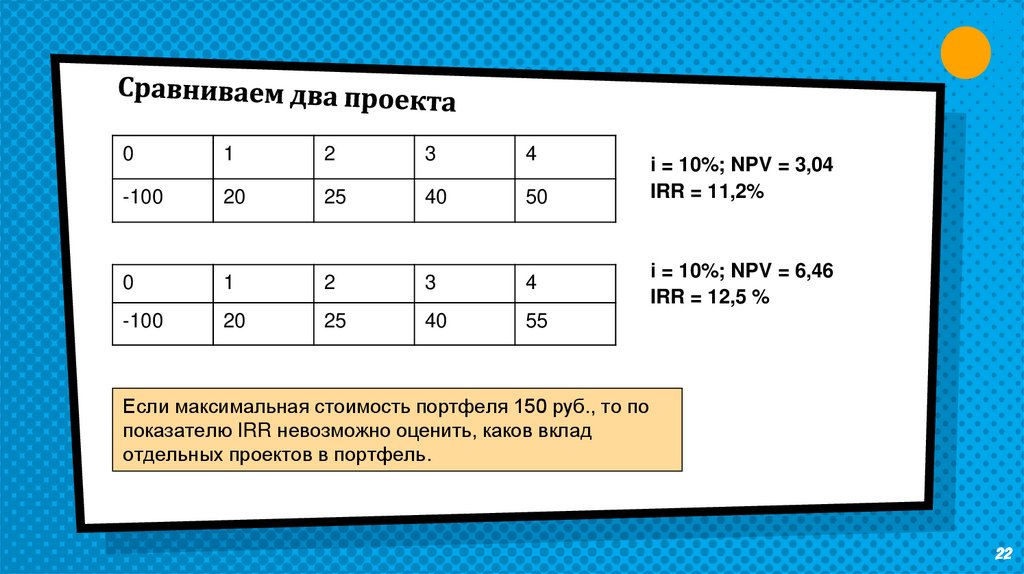

01

2

3

4

-100

20

25

40

50

0

1

2

3

4

-100

20

25

40

55

i = 10%; NPV = 3,04

IRR = 11,2%

i = 10%; NPV = 6,46

IRR = 12,5 %

Если максимальная стоимость портфеля 150 руб., то по

показателю IRR невозможно оценить, каков вклад

отдельных проектов в портфель.

22

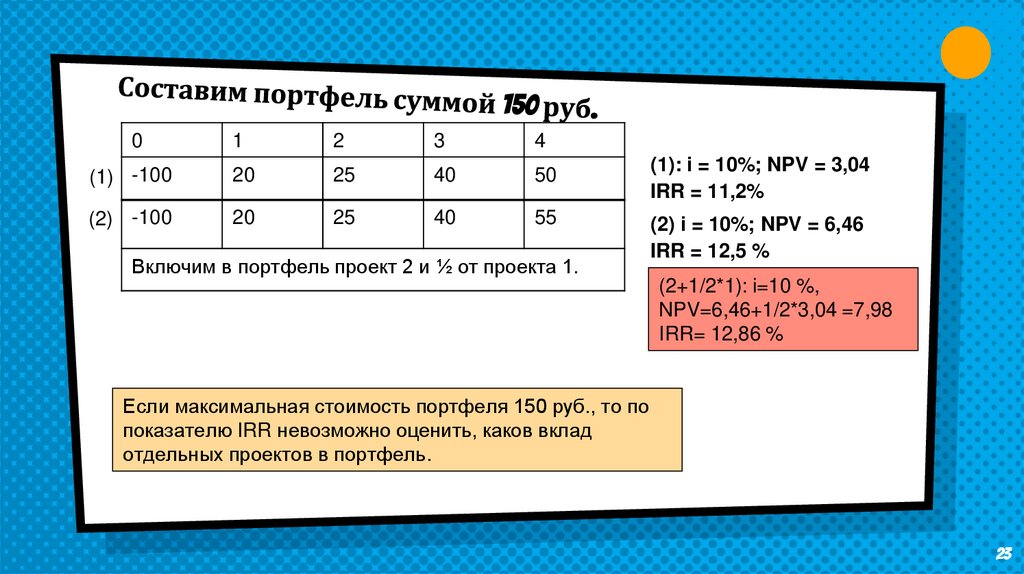

23.

01

2

3

4

(1) -100

20

25

40

50

(1): i = 10%; NPV = 3,04

IRR = 11,2%

(2) -100

20

25

40

55

(2) i = 10%; NPV = 6,46

IRR = 12,5 %

Включим в портфель проект 2 и ½ от проекта 1.

(2+1/2*1): i=10 %,

NPV=6,46+1/2*3,04 =7,98

IRR= 12,86 %

Если максимальная стоимость портфеля 150 руб., то по

показателю IRR невозможно оценить, каков вклад

отдельных проектов в портфель.

23

24.

× NPV обладаетсвойством

аддитивности;

× IRR не обладает

свойством

аддитивности.

24

25.

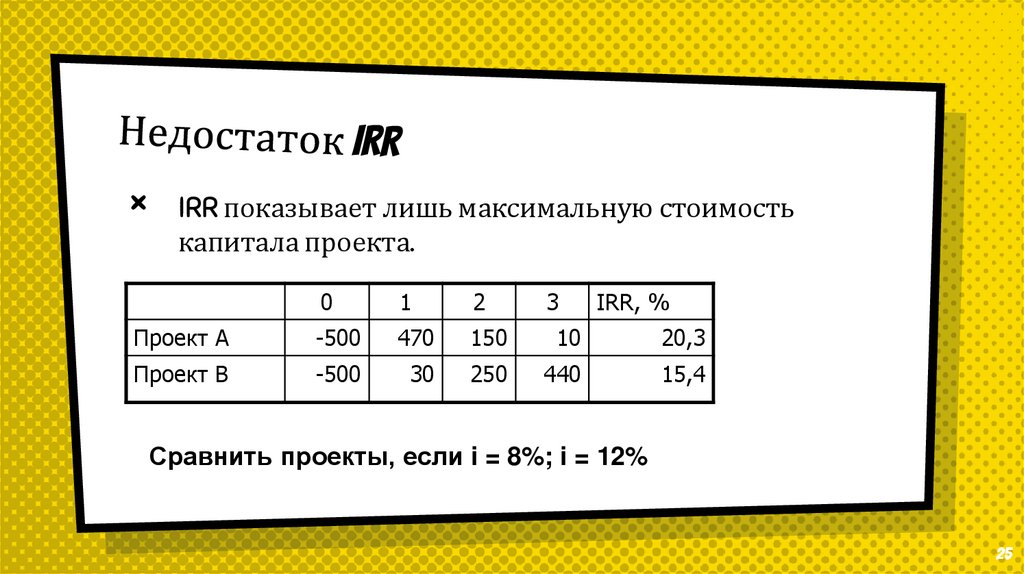

×IRR показывает лишь максимальную стоимость

капитала проекта.

0

1

2

3

IRR, %

Проект А

-500

470

150

10

20,3

Проект В

-500

30

250

440

15,4

Сравнить проекты, если i = 8%; i = 12%

25

26.

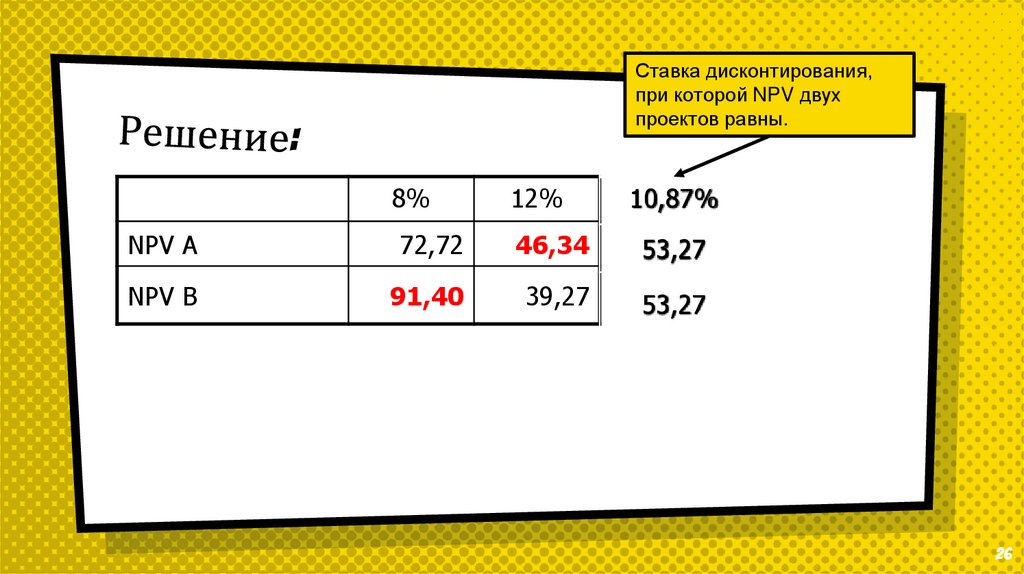

Ставка дисконтирования,при которой NPV двух

проектов равны.

8%

12%

10,87%

NPV А

72,72

46,34

53,27

NPV В

91,40

39,27

53,27

26

27.

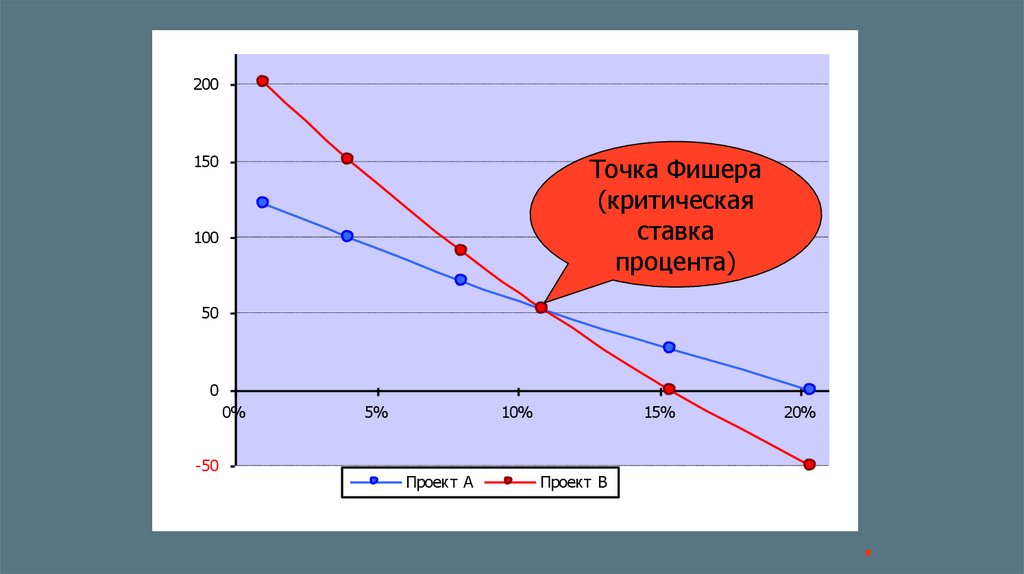

200150

Точка Фишера

(критическая

ставка

процента)

100

50

0

0%

-50

5%

10%

Проект А

15%

20%

Проект В

.

28.

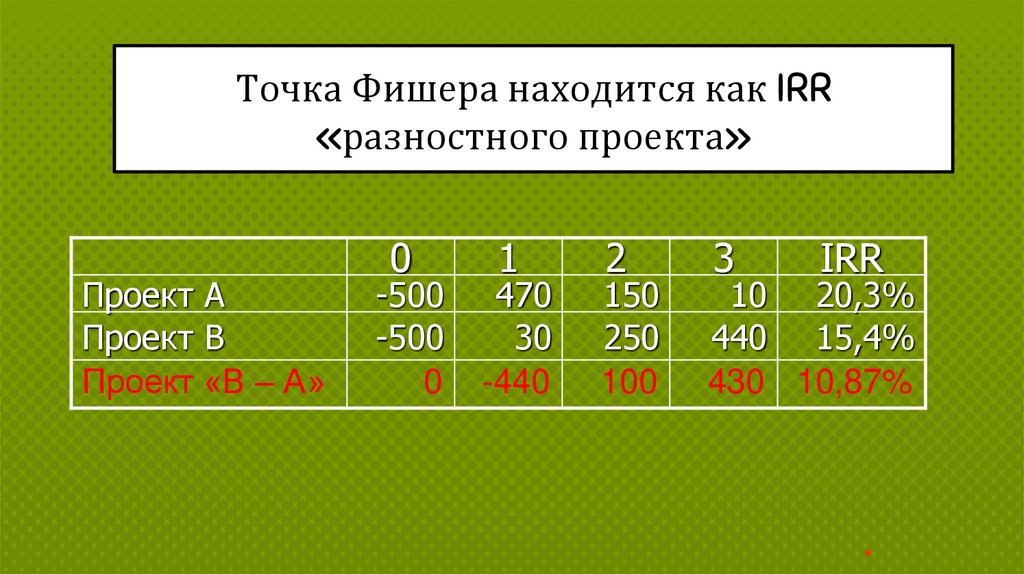

Точка Фишера находится как IRR«разностного проекта»

Проект А

Проект В

Проект «В – А»

0

-500

-500

0

1

470

30

-440

2

150

250

100

3

IRR

10 20,3%

440 15,4%

430 10,87%

.

29.

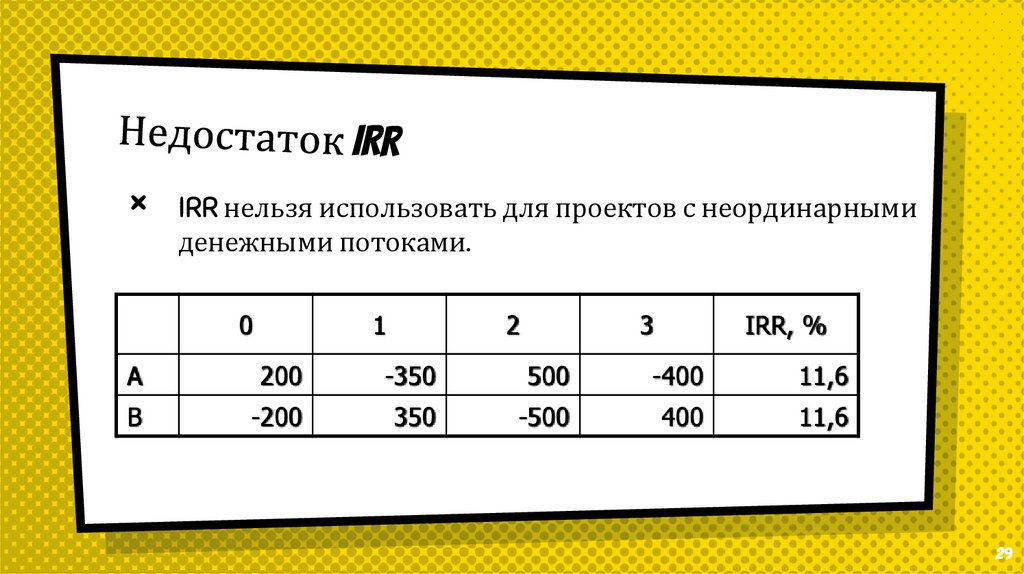

×IRR нельзя использовать для проектов с неординарными

денежными потоками.

0

1

2

3

IRR, %

А

200

-350

500

-400

11,6

В

-200

350

-500

400

11,6

29

30.

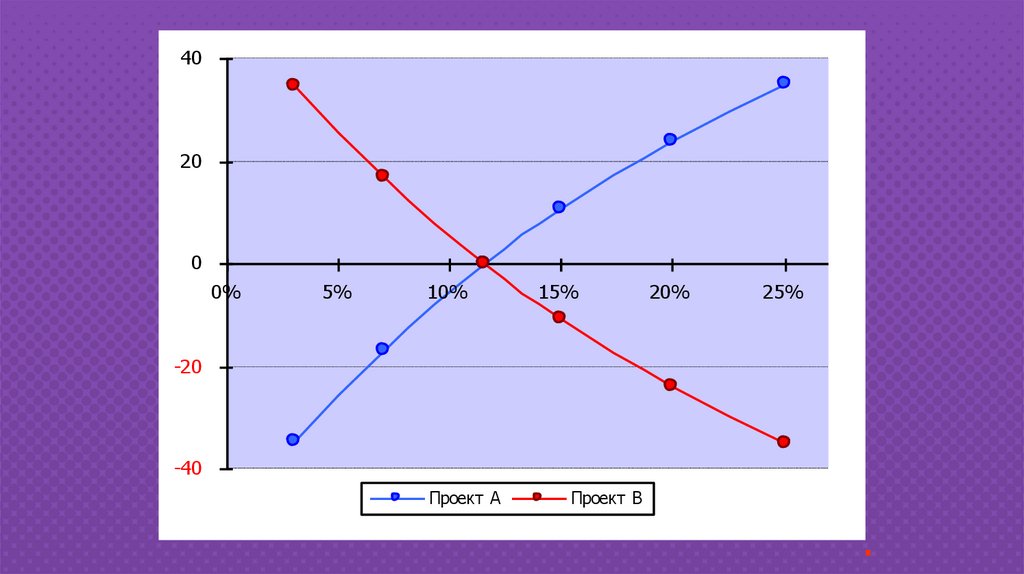

4020

0

0%

5%

10%

15%

20%

25%

-20

-40

Проект А

Проект В

.

31.

01

2

3

IRR, %

А

200

-350

500

-400

11,6

В

-200

350

-500

400

11,6

31

32.

Возможна ситуация, когда проектимеет несколько положительных IRR:

0

А

В

1

-54 145

36 -98

2

IRR, IRR,% NPV NPV

NPV

%

10% 35%

60%

-95 13,5

55,1 -0,69

1,28 -0,48

65 18,6

52,2 1,08 -0,56 0,45

.

33.

21

0

0%

10%

20%

30%

40%

50%

60%

-1

-2

Проект А

Проект В

.

34.

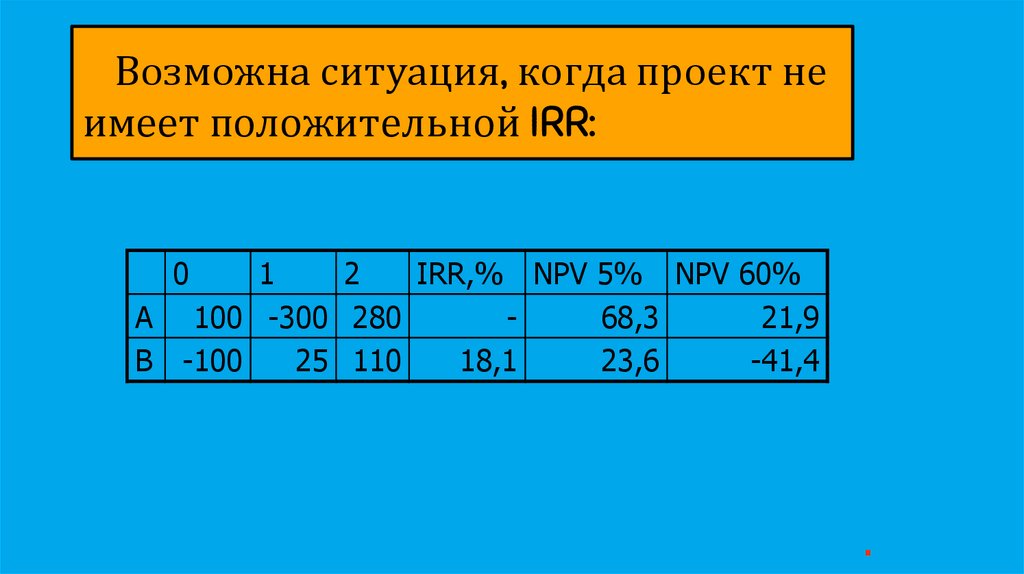

Возможна ситуация, когда проект неимеет положительной IRR:

0

1

2

IRR,% NPV 5% NPV 60%

А 100 -300 280

68,3

21,9

В -100

25 110

18,1

23,6

-41,4

.

35.

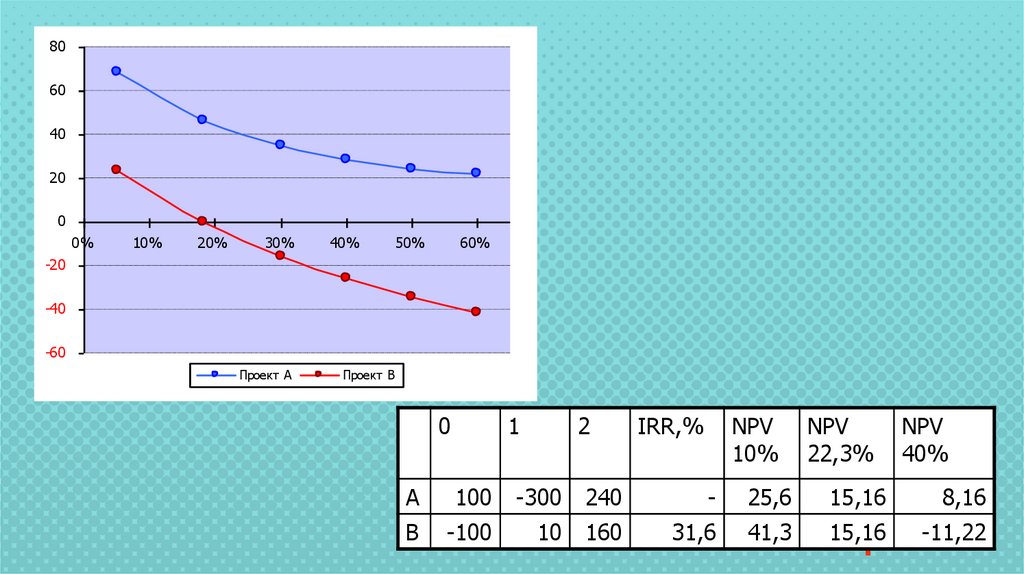

8060

40

20

0

0%

10%

20%

30%

40%

50%

60%

-20

-40

-60

Проект А

Проект В

0

1

2

IRR,%

NPV

10%

NPV

22,3%

NPV

40%

А

100

-300

240

-

25,6

15,16

8,16

В

-100

10

160

31,6

41,3

15,16

.

-11,22

36.

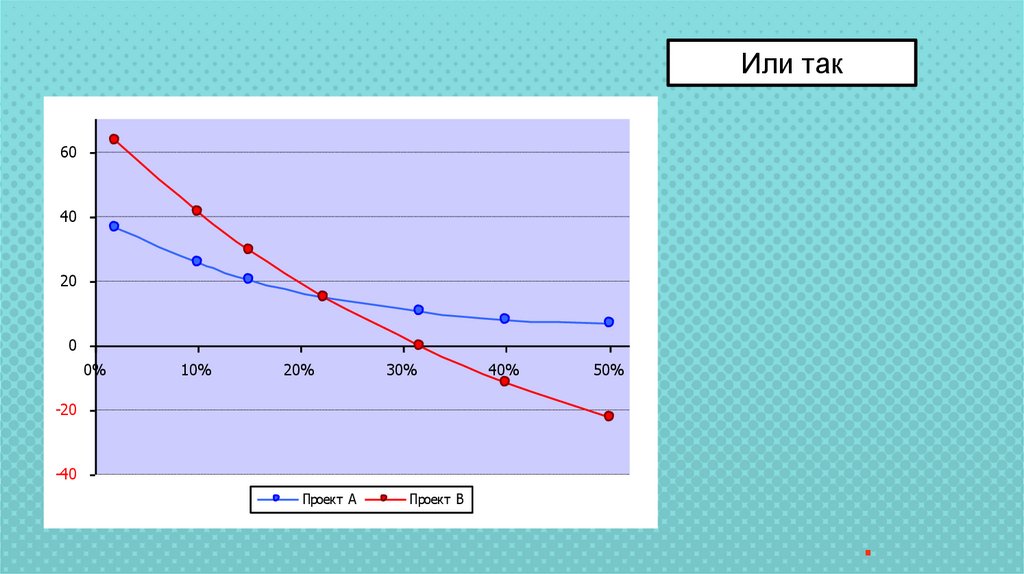

Или так60

40

20

0

0%

10%

20%

30%

40%

50%

-20

-40

Проект А

Проект В

.

37.

Поэтому показательIRR дополняется

другими методами

оценки инвестиций.

37

38.

× IRR показываетсредний ежегодный

прирост результатов

относительно

первоначальных

инвестиций.

38

39.

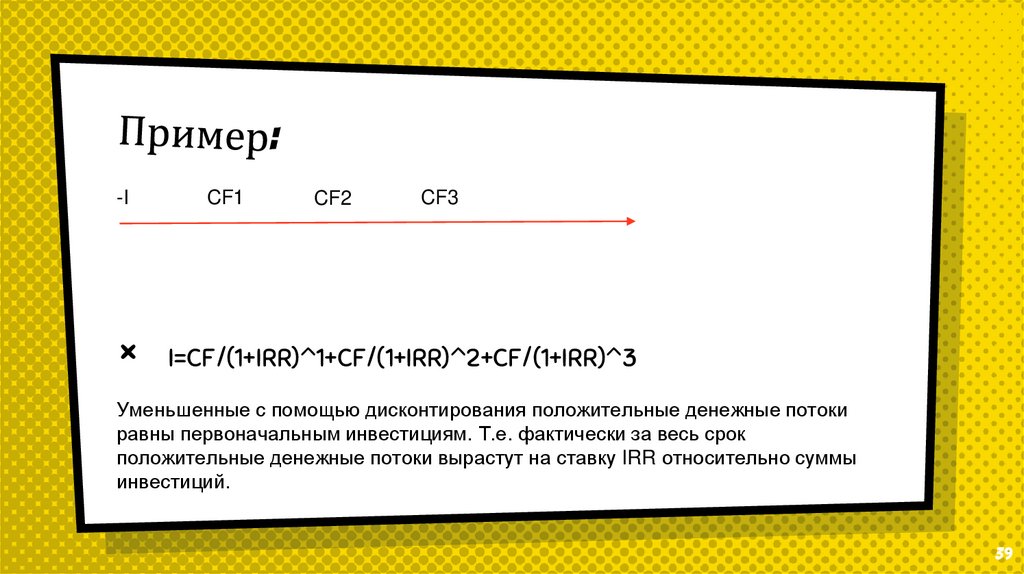

-I×

CF1

CF2

CF3

I=CF/(1+IRR)^1+CF/(1+IRR)^2+CF/(1+IRR)^3

Уменьшенные с помощью дисконтирования положительные денежные потоки

равны первоначальным инвестициям. Т.е. фактически за весь срок

положительные денежные потоки вырастут на ставку IRR относительно суммы

инвестиций.

39

40.

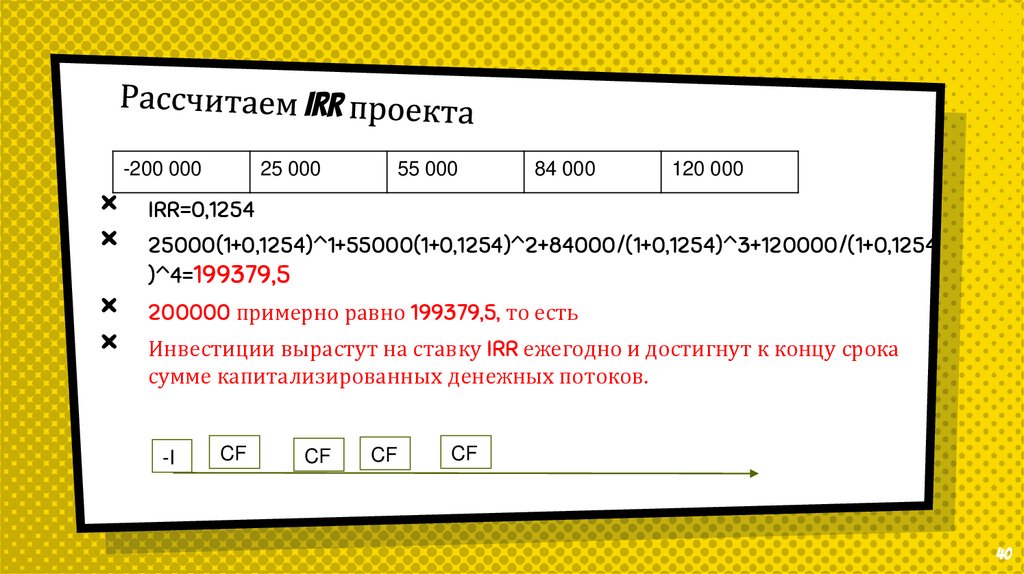

××

×

×

-200 000

25 000

55 000

84 000

120 000

IRR=0,1254

25000(1+0,1254)^1+55000(1+0,1254)^2+84000/(1+0,1254)^3+120000/(1+0,1254

)^4=199379,5

200000 примерно равно 199379,5, то есть

Инвестиции вырастут на ставку IRR ежегодно и достигнут к концу срока

сумме капитализированных денежных потоков.

-I

CF

CF

CF

CF

40

41.

× По ставке IRRденежные потоки

каждого года

реинвестируются.

41

42.

× На основании IRRпроекты можно

сравнивать, если у

них одинаковые

инвестиции

42

43.

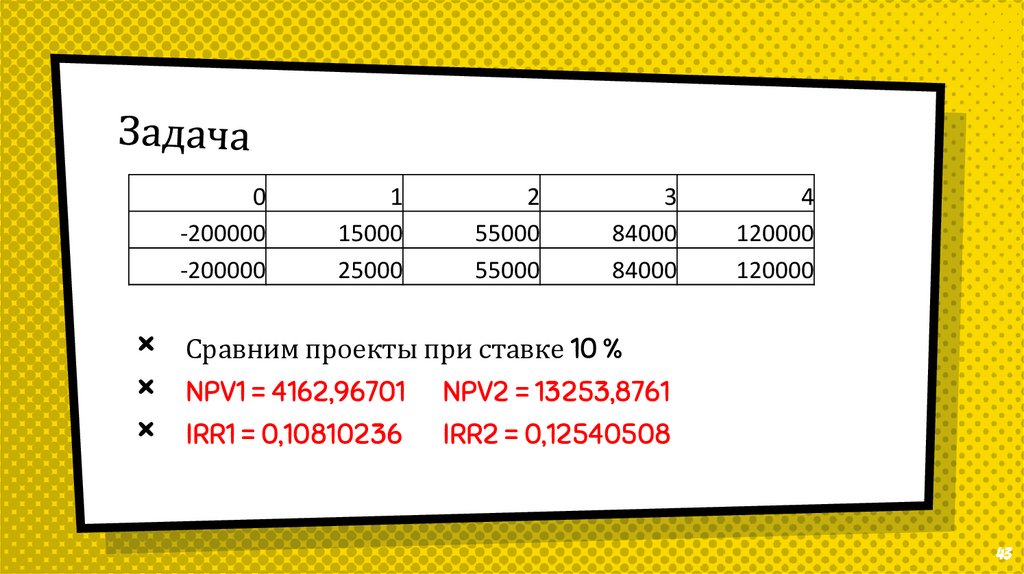

0-200000

-200000

×

×

×

1

15000

25000

2

55000

55000

3

84000

84000

4

120000

120000

Сравним проекты при ставке 10 %

NPV1 = 4162,96701 NPV2 = 13253,8761

IRR1 = 0,10810236 IRR2 = 0,12540508

43

44.

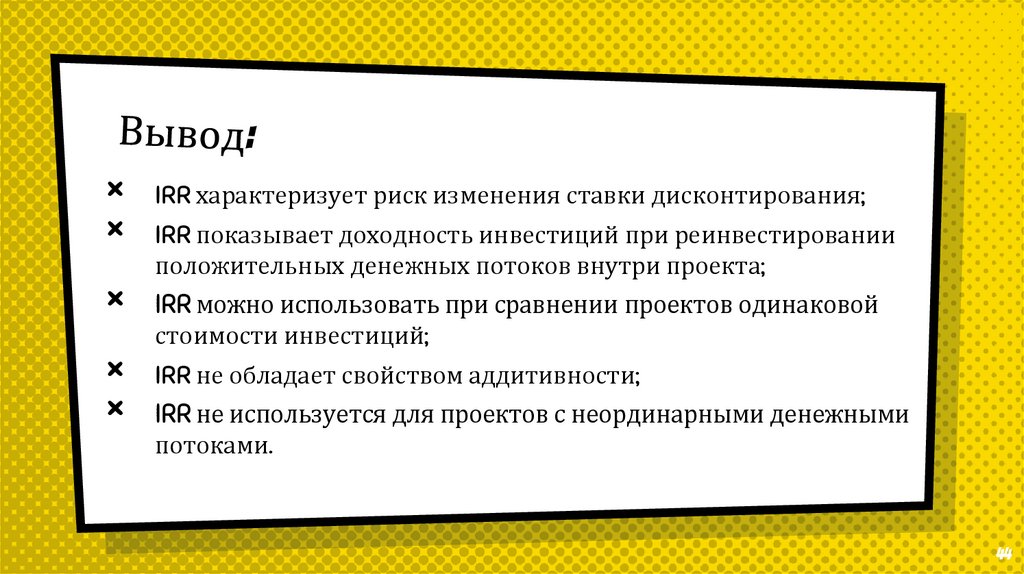

××

×

×

×

IRR характеризует риск изменения ставки дисконтирования;

IRR показывает доходность инвестиций при реинвестировании

положительных денежных потоков внутри проекта;

IRR можно использовать при сравнении проектов одинаковой

стоимости инвестиций;

IRR не обладает свойством аддитивности;

IRR не используется для проектов с неординарными денежными

потоками.

44

45.

Модифицированнаявнутренняя норма

доходности

MIRR

46.

× Подходит для проектов с неординарными×

денежными потоками;

Основан на разделении ставок

финансирования и доходности вложений.

46

47.

4748.

-ICF1

CF2

-I

CF3

CF4

48

49.

Дисконтированныйсрок окупаемости

проекта

50.

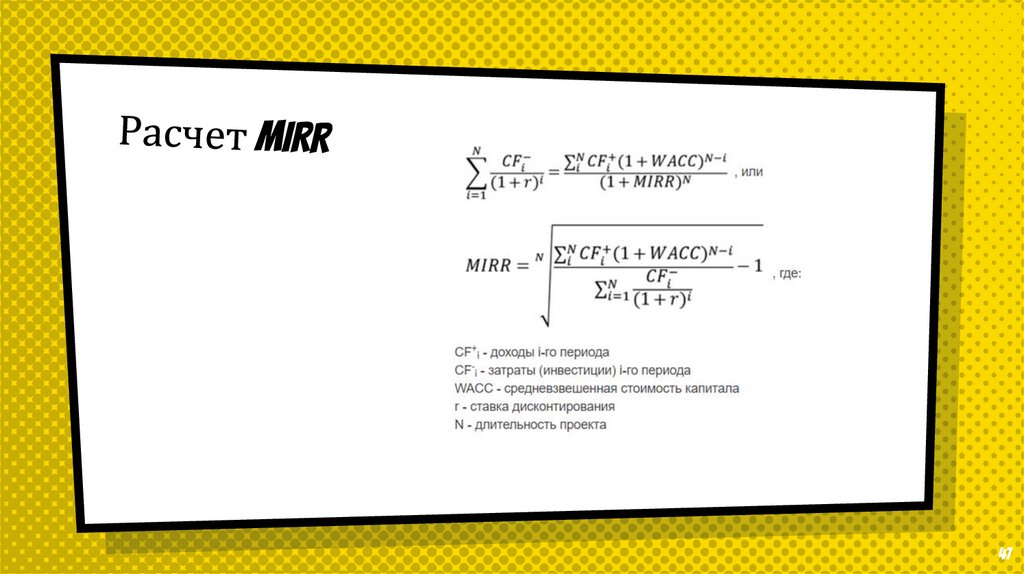

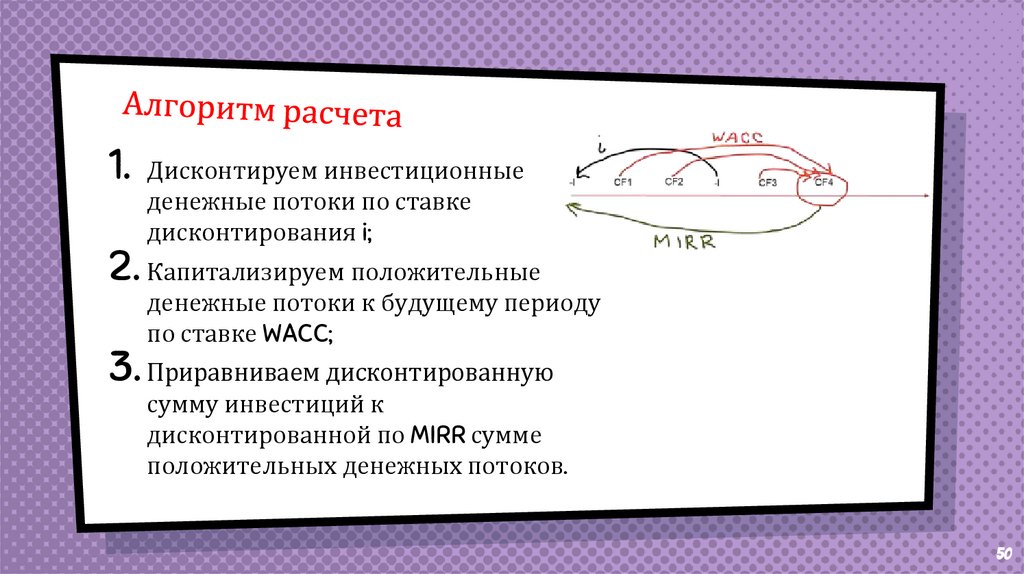

1. Дисконтируем инвестиционныеденежные потоки по ставке

дисконтирования i;

2. Капитализируем положительные

денежные потоки к будущему периоду

по ставке WACC;

3. Приравниваем дисконтированную

сумму инвестиций к

дисконтированной по MIRR сумме

положительных денежных потоков.

50

51.

××

×

×

Срок, когда дисконтированные денежные потоки от

проекта станут равны величине первоначальных

инвестиций.

Смысл:

если финансируем за счет кредита, срок когда его отдадим;

если финансируем за счет собственных средств, срок когда доход

станет больше, чем доход по депозиту.

51

52.

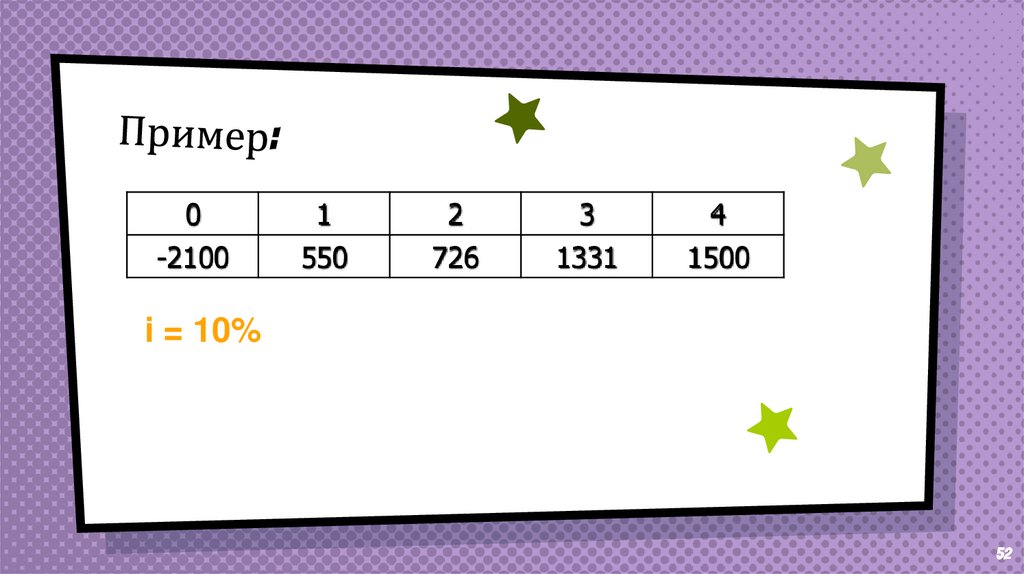

0-2100

1

550

2

726

3

1331

4

1500

i = 10%

52

53.

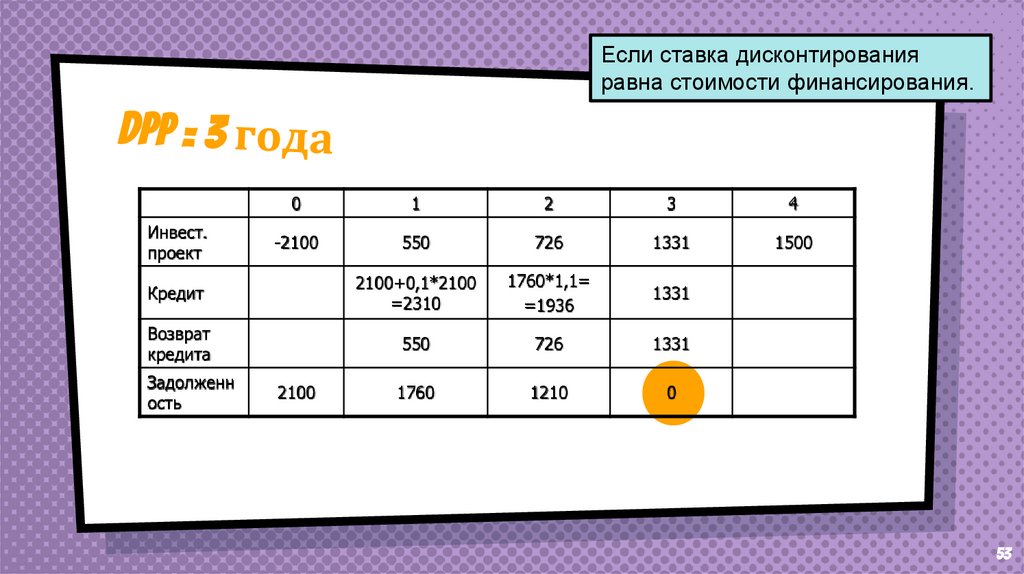

Если ставка дисконтированияравна стоимости финансирования.

0

1

2

3

4

-2100

550

726

1331

1500

Кредит

2100+0,1*2100

=2310

1760*1,1=

=1936

1331

Возврат

кредита

550

726

1331

1760

1210

0

Инвест.

проект

Задолженн

ость

2100

53

54.

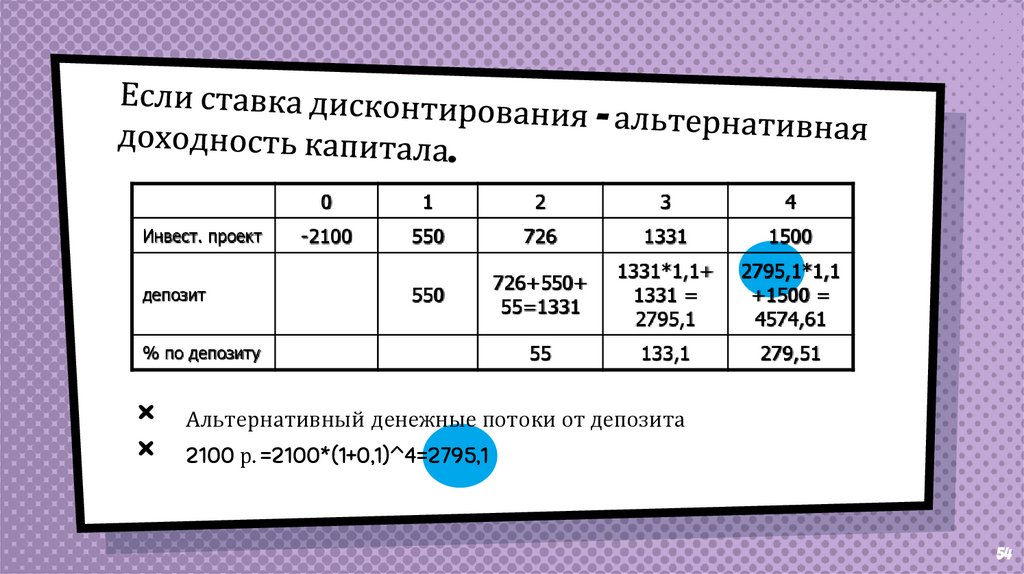

Инвест. проектдепозит

0

1

2

3

4

-2100

550

726

1331

1500

550

726+550+

55=1331

1331*1,1+

1331 =

2795,1

2795,1*1,1

+1500 =

4574,61

55

133,1

279,51

% по депозиту

×

×

Альтернативный денежные потоки от депозита

2100 р. =2100*(1+0,1)^4=2795,1

54

55.

Спасибо!Сразу стало все понятно

55

Финансы

Финансы