Похожие презентации:

Управление оборотным капиталом предприятия. Тема 4

1.

Тема 4. Управление оборотнымкапиталом предприятия

• Оборотный капитал: определение и

классификация

• Управление оборотным капиталом

• Определение финансового цикла

2.

Оборотный капитал• это денежные средства и другое имущество,

которое корпорация использует для

осуществления своей текущей деятельности,

непрерывно участвующее во всех стадиях

кругооборота капитала одновременно

• это инвестиции в краткосрочные активы (=

текущие активы = оборотные средства),

которые могут быть легко обращены в

денежные средства в течение одного года, как

то: денежные средства, сырье, материалы,

дебиторская задолженность...

3.

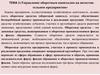

Структура оборотных активов побалансу

4.

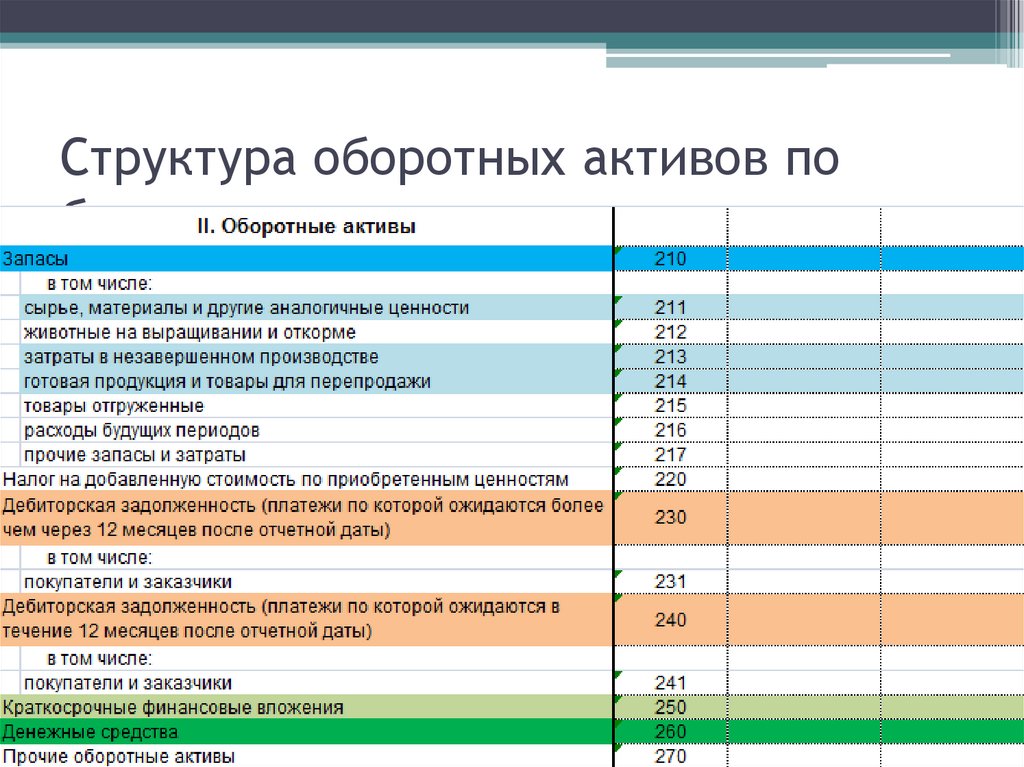

Структура оборотного капитала• Производственные запасы

▫ Сырье и материалы

▫ Незавершенное производство

▫ Готовая продукция

• Дебиторская задолженность

▫ > 1 года

▫ < 1 года

• Краткосрочные финансовые вложения

• Денежные средства

▫ Расчетный счет

▫ Валютный счет

▫ Касса

5.

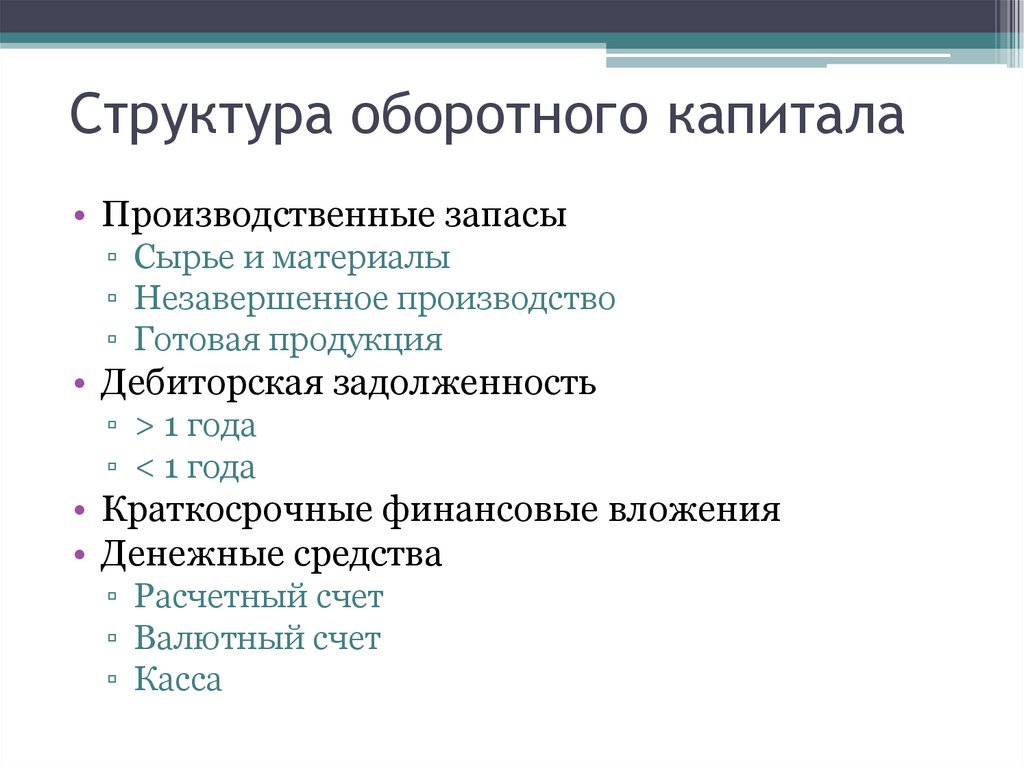

Кругооборот вложений в оборотныеактивы

6.

Компоненты активов предприятия7.

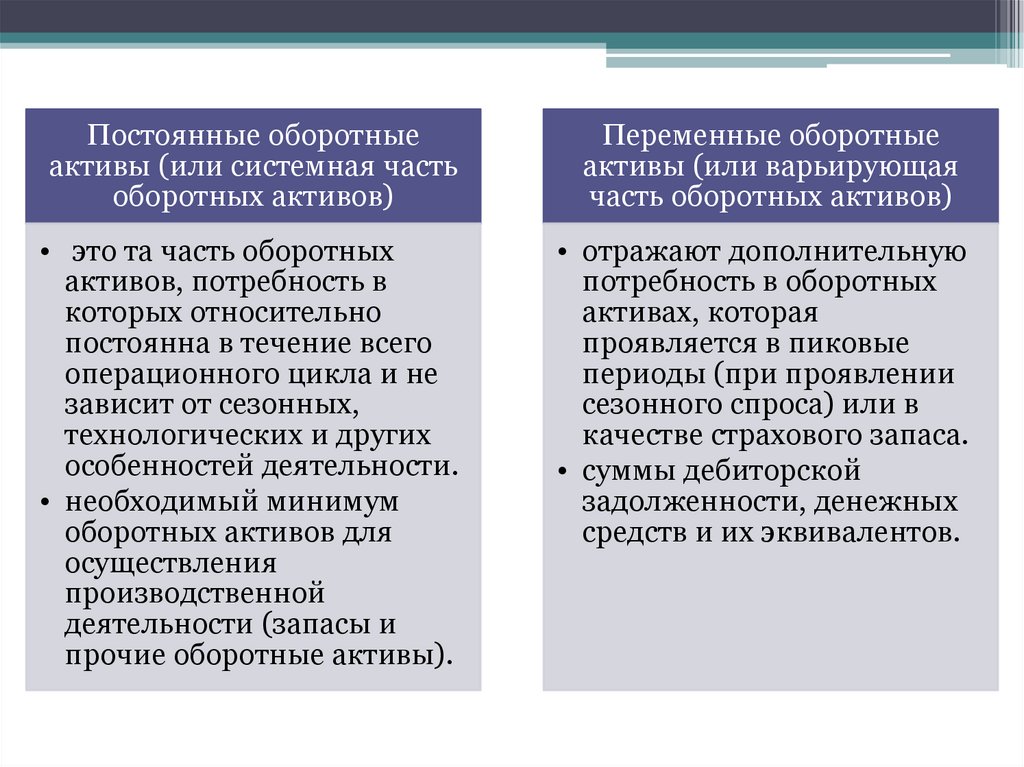

Постоянные оборотныеактивы (или системная часть

оборотных активов)

Переменные оборотные

активы (или варьирующая

часть оборотных активов)

• это та часть оборотных

активов, потребность в

которых относительно

постоянна в течение всего

операционного цикла и не

зависит от сезонных,

технологических и других

особенностей деятельности.

• необходимый минимум

оборотных активов для

осуществления

производственной

деятельности (запасы и

прочие оборотные активы).

• отражают дополнительную

потребность в оборотных

активах, которая

проявляется в пиковые

периоды (при проявлении

сезонного спроса) или в

качестве страхового запаса.

• суммы дебиторской

задолженности, денежных

средств и их эквивалентов.

8.

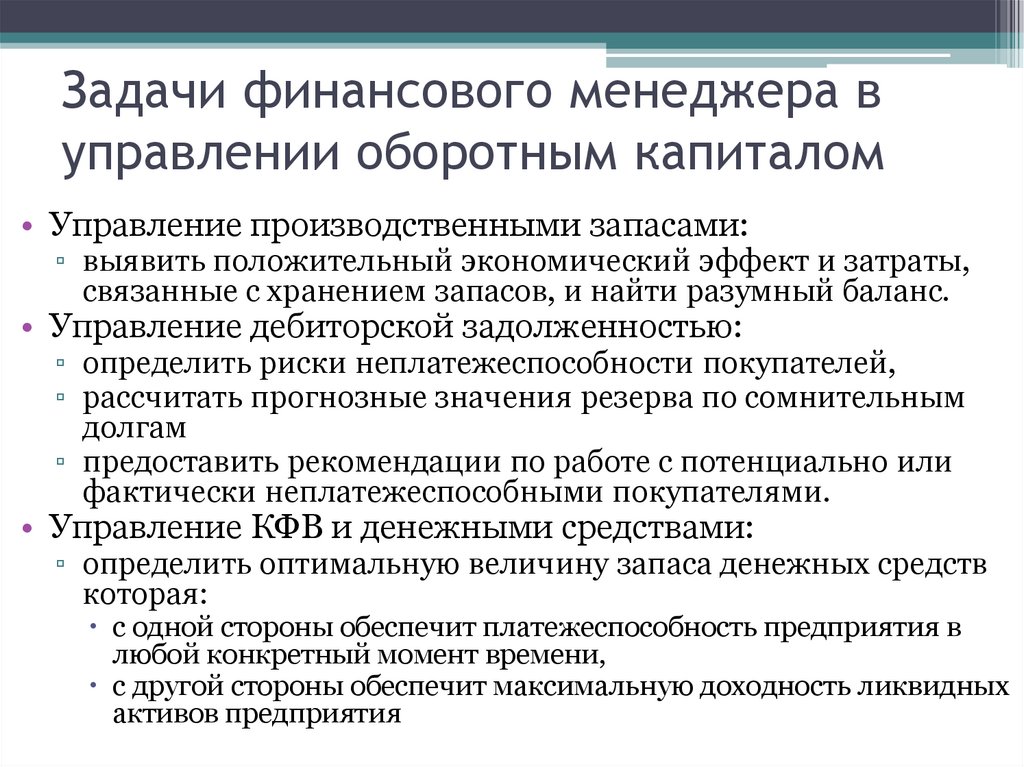

Задачи финансового менеджера вуправлении оборотным капиталом

• Управление производственными запасами:

▫ выявить положительный экономический эффект и затраты,

связанные с хранением запасов, и найти разумный баланс.

• Управление дебиторской задолженностью:

▫ определить риски неплатежеспособности покупателей,

▫ рассчитать прогнозные значения резерва по сомнительным

долгам

▫ предоставить рекомендации по работе с потенциально или

фактически неплатежеспособными покупателями.

• Управление КФВ и денежными средствами:

▫ определить оптимальную величину запаса денежных средств

которая:

с одной стороны обеспечит платежеспособность предприятия в

любой конкретный момент времени,

с другой стороны обеспечит максимальную доходность ликвидных

активов предприятия

9.

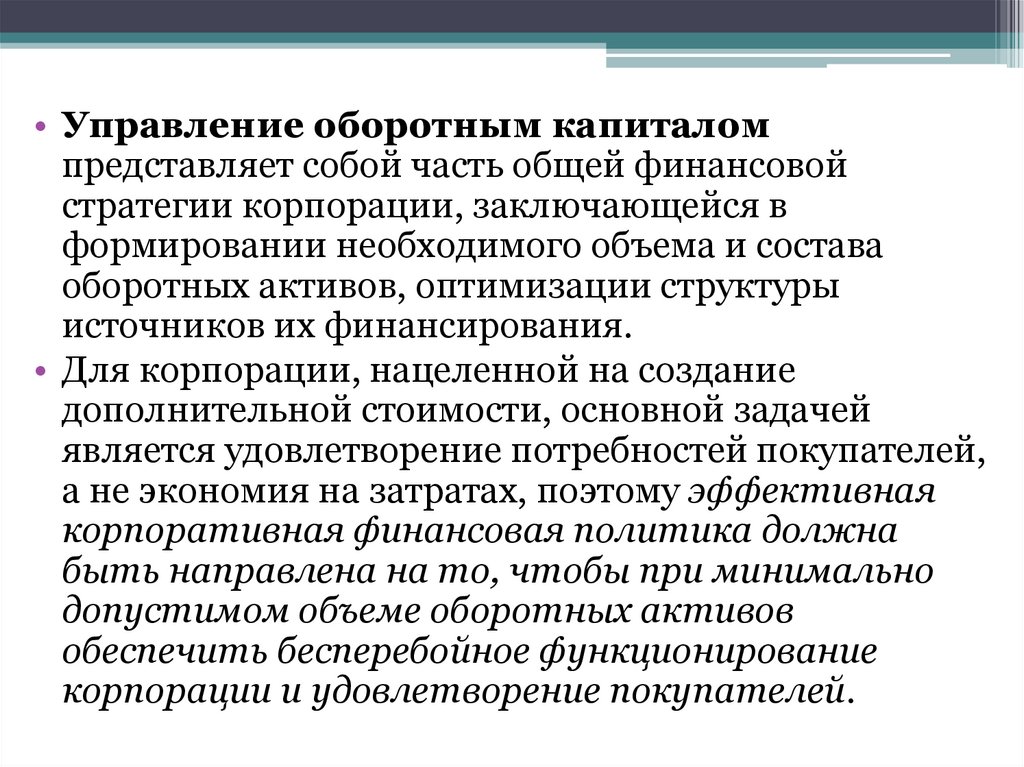

• Управление оборотным капиталомпредставляет собой часть общей финансовой

стратегии корпорации, заключающейся в

формировании необходимого объема и состава

оборотных активов, оптимизации структуры

источников их финансирования.

• Для корпорации, нацеленной на создание

дополнительной стоимости, основной задачей

является удовлетворение потребностей покупателей,

а не экономия на затратах, поэтому эффективная

корпоративная финансовая политика должна

быть направлена на то, чтобы при минимально

допустимом объеме оборотных активов

обеспечить бесперебойное функционирование

корпорации и удовлетворение покупателей.

10.

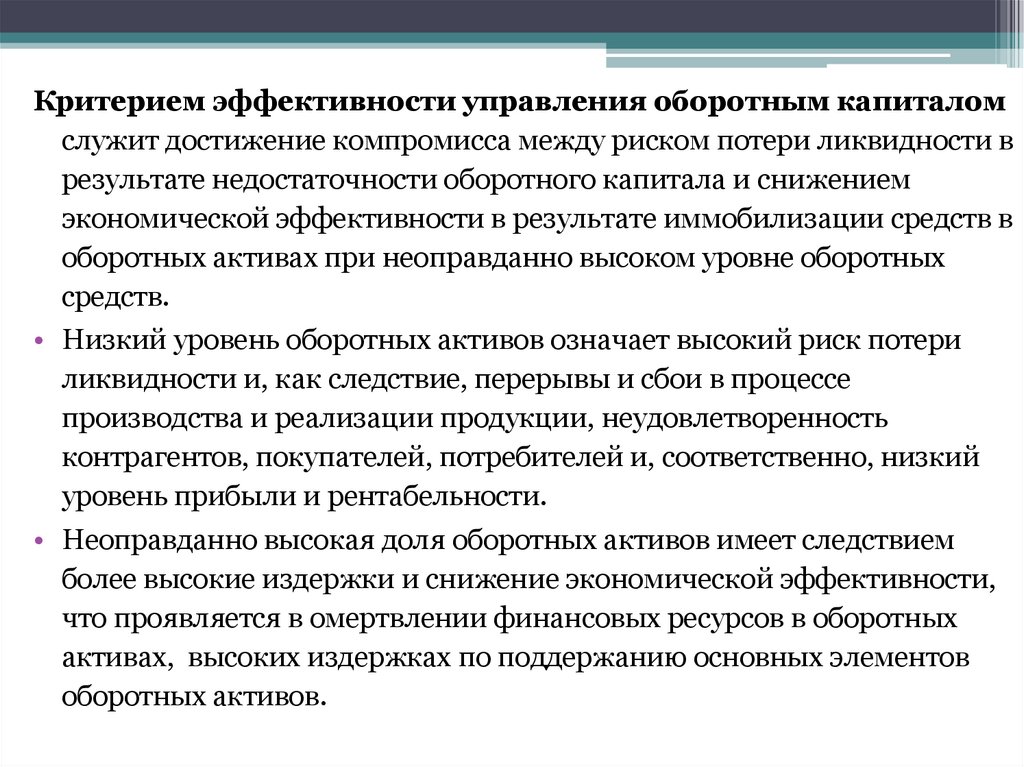

Критерием эффективности управления оборотным капиталомслужит достижение компромисса между риском потери ликвидности в

результате недостаточности оборотного капитала и снижением

экономической эффективности в результате иммобилизации средств в

оборотных активах при неоправданно высоком уровне оборотных

средств.

• Низкий уровень оборотных активов означает высокий риск потери

ликвидности и, как следствие, перерывы и сбои в процессе

производства и реализации продукции, неудовлетворенность

контрагентов, покупателей, потребителей и, соответственно, низкий

уровень прибыли и рентабельности.

• Неоправданно высокая доля оборотных активов имеет следствием

более высокие издержки и снижение экономической эффективности,

что проявляется в омертвлении финансовых ресурсов в оборотных

активах, высоких издержках по поддержанию основных элементов

оборотных активов.

11.

Политика управления оборотнымкапиталом

риск потери ликвидности (т.е.

неспособности предприятия

своевременно рассчитаться по своим

обязательствам из-за недостаточности

чистого оборотного капитала

эффективность работы (в части

оптимизации величины и структуры

оборотных активов, подразумевающей

недопущение прямых и косвенных потерь

от омертвления средств в излишних

запасах)

12.

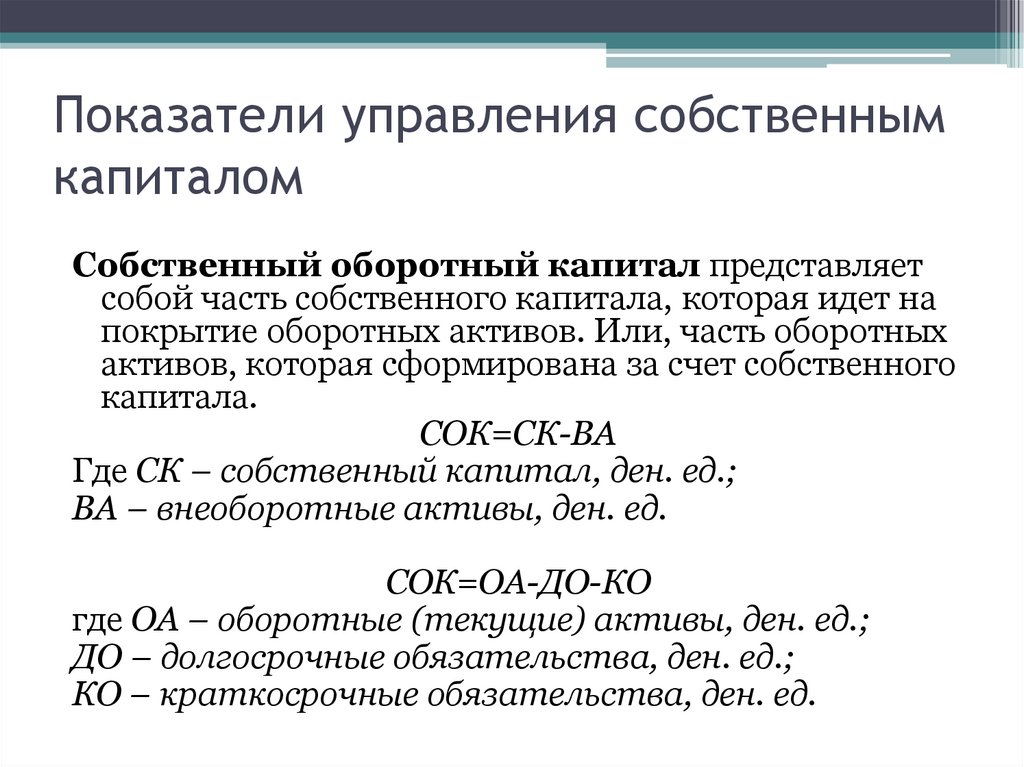

Показатели управления собственнымкапиталом

Собственный оборотный капитал представляет

собой часть собственного капитала, которая идет на

покрытие оборотных активов. Или, часть оборотных

активов, которая сформирована за счет собственного

капитала.

СОК=СК-ВА

Где СК – собственный капитал, ден. ед.;

ВА – внеоборотные активы, ден. ед.

СОК=ОА-ДО-КО

где ОА – оборотные (текущие) активы, ден. ед.;

ДО – долгосрочные обязательства, ден. ед.;

КО – краткосрочные обязательства, ден. ед.

13.

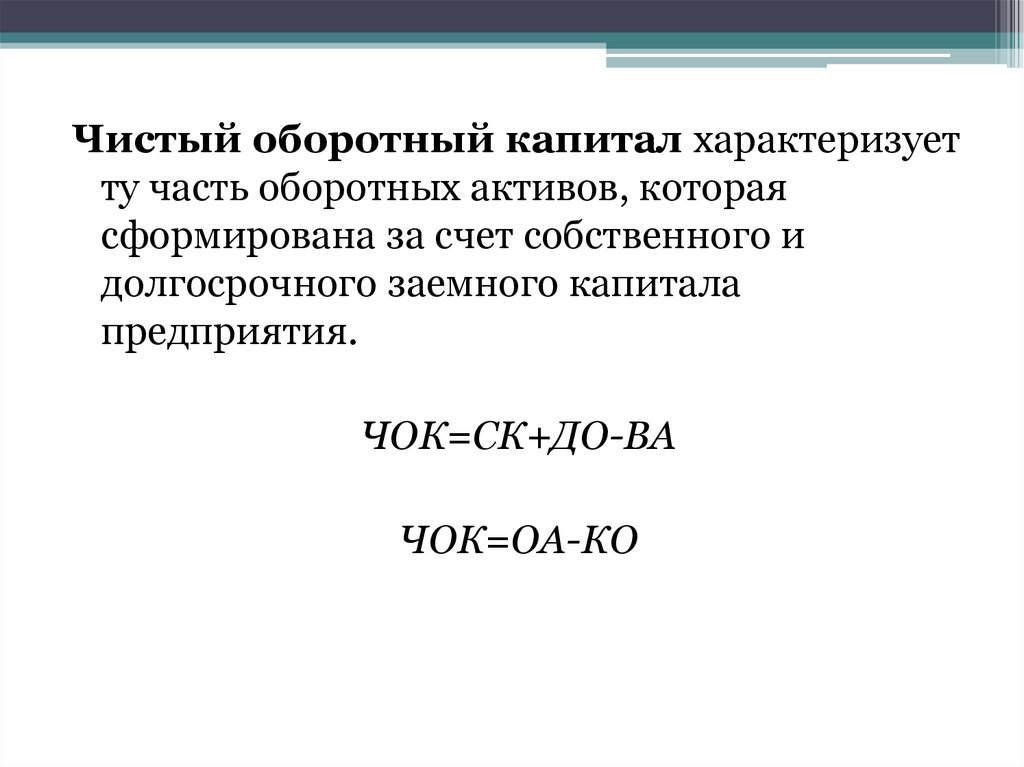

Чистый оборотный капитал характеризуетту часть оборотных активов, которая

сформирована за счет собственного и

долгосрочного заемного капитала

предприятия.

ЧОК=СК+ДО-ВА

ЧОК=ОА-КО

14.

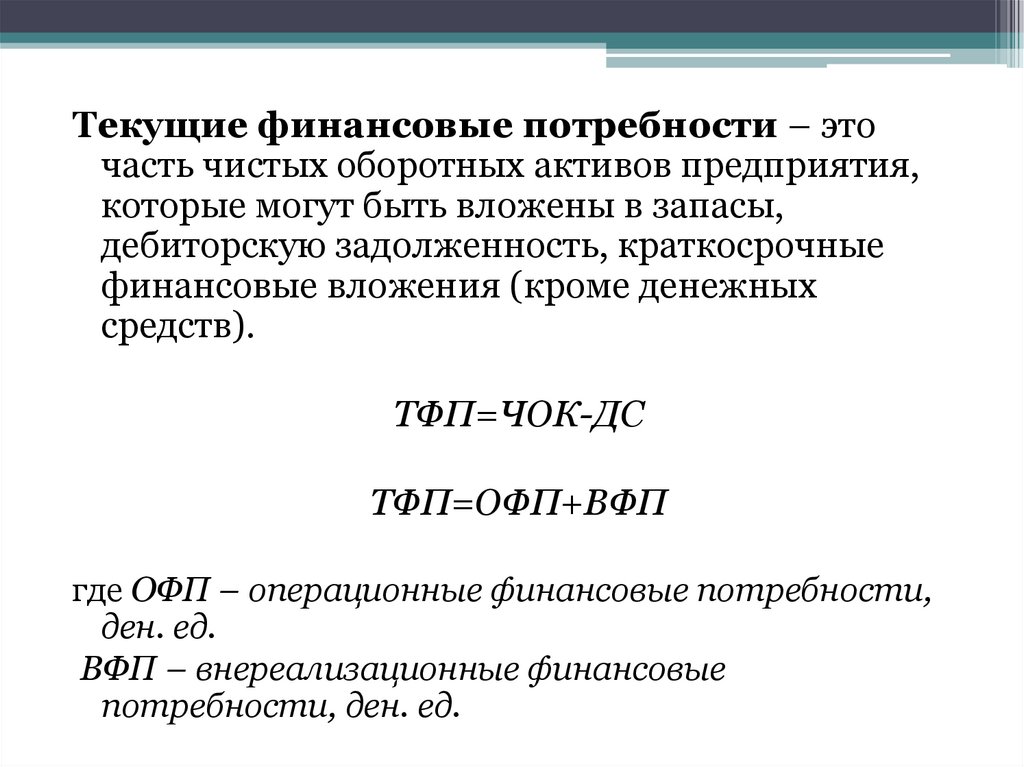

Текущие финансовые потребности – эточасть чистых оборотных активов предприятия,

которые могут быть вложены в запасы,

дебиторскую задолженность, краткосрочные

финансовые вложения (кроме денежных

средств).

ТФП=ЧОК-ДС

ТФП=ОФП+ВФП

где ОФП – операционные финансовые потребности,

ден. ед.

ВФП – внереализационные финансовые

потребности, ден. ед.

15.

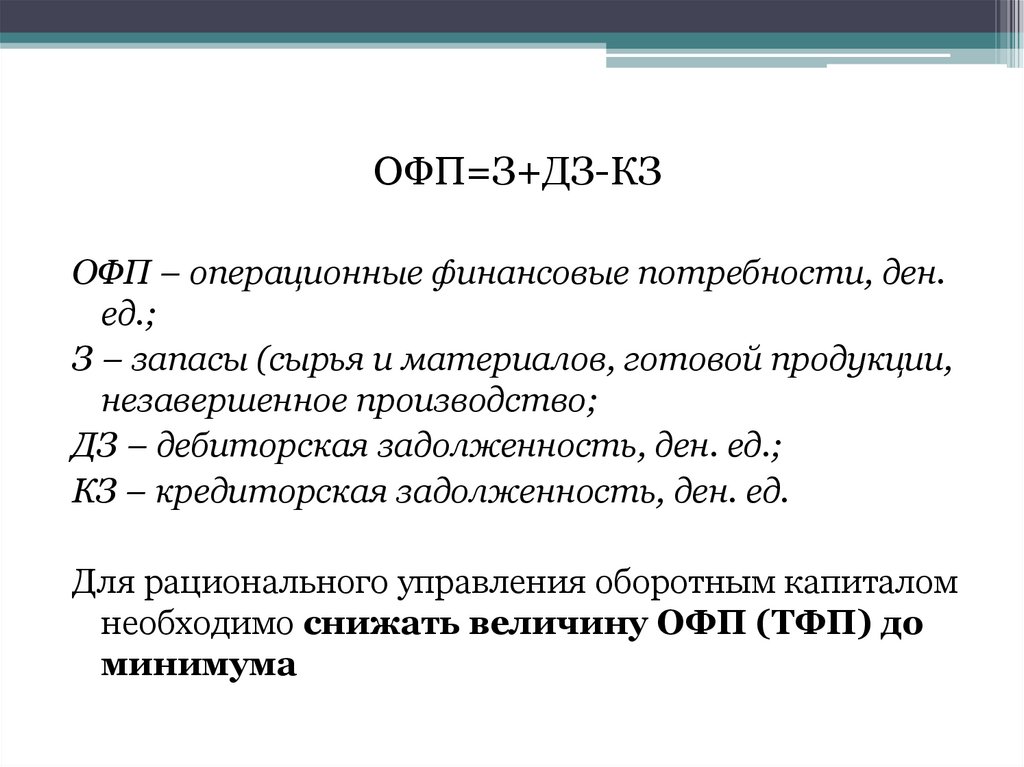

ОФП=З+ДЗ-КЗОФП – операционные финансовые потребности, ден.

ед.;

З – запасы (сырья и материалов, готовой продукции,

незавершенное производство;

ДЗ – дебиторская задолженность, ден. ед.;

КЗ – кредиторская задолженность, ден. ед.

Для рационального управления оборотным капиталом

необходимо снижать величину ОФП (ТФП) до

минимума

16.

Способы снижения операционных(текущих) финансовых

потребностей

• Привлечение банковских кредитов.

• Спонтанное финансирование - способ

предоставления скидок покупателям за

сокращение сроков расчета

• Использование факторинга (договора

финансирования под уступку денежного

требования).

17.

Определение финансового цикла• Финансовый цикл представляет собой период

полного оборота денежных средств, вложенных в

оборотные активы, начиная с момента

погашения кредиторской задолженности (за

сырье и материалы) и заканчивая моментом

получения денег за реализованную продукцию

(погашения дебиторской задолженности).

• Чем больше финансовый цикл, тем ниже

платежеспособность корпорации и выше

потребность в краткосрочном финансировании.

18.

19.

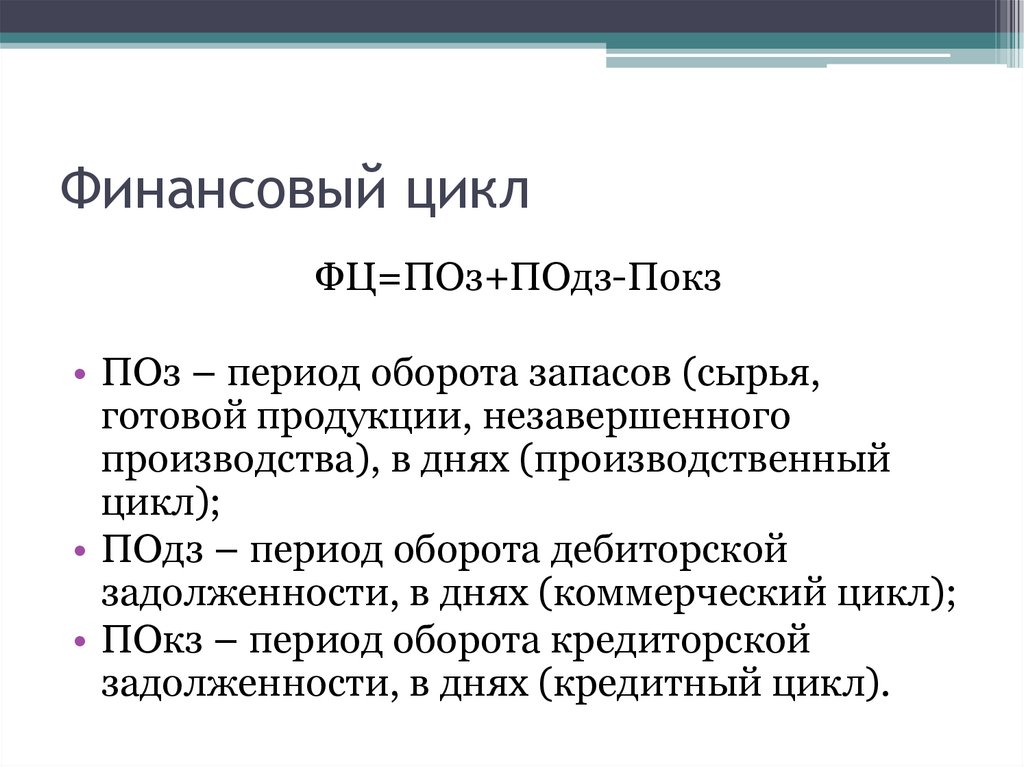

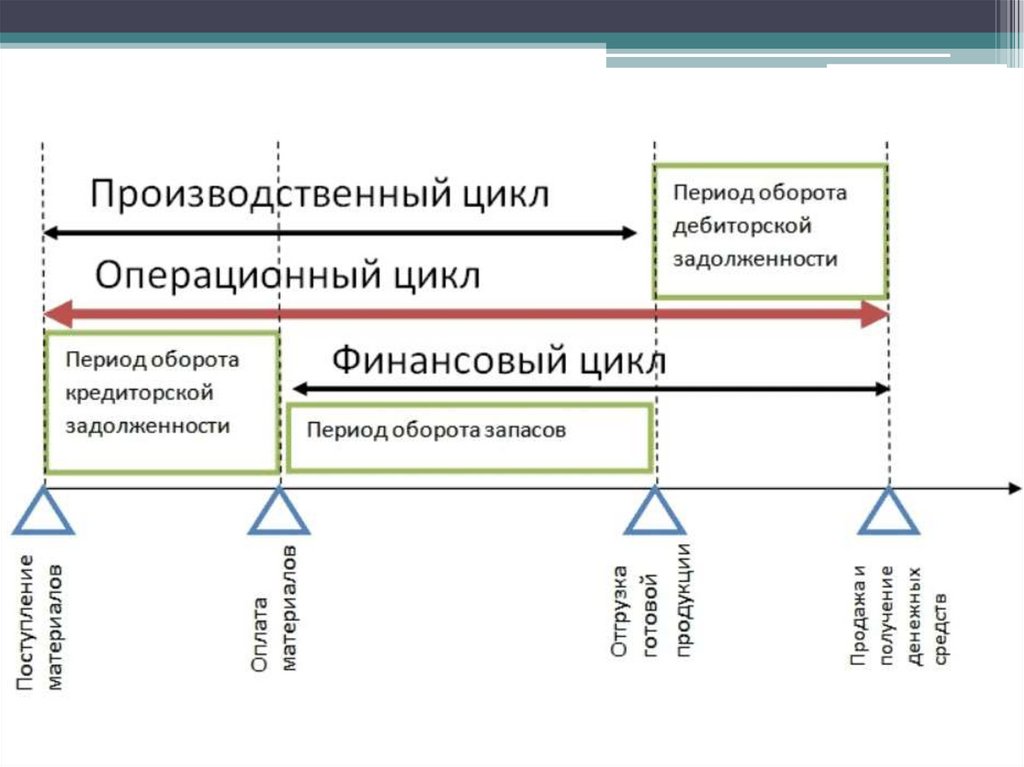

Финансовый циклФЦ=ПОз+ПОдз-Покз

• ПОз – период оборота запасов (сырья,

готовой продукции, незавершенного

производства), в днях (производственный

цикл);

• ПОдз – период оборота дебиторской

задолженности, в днях (коммерческий цикл);

• ПОкз – период оборота кредиторской

задолженности, в днях (кредитный цикл).

20.

21.

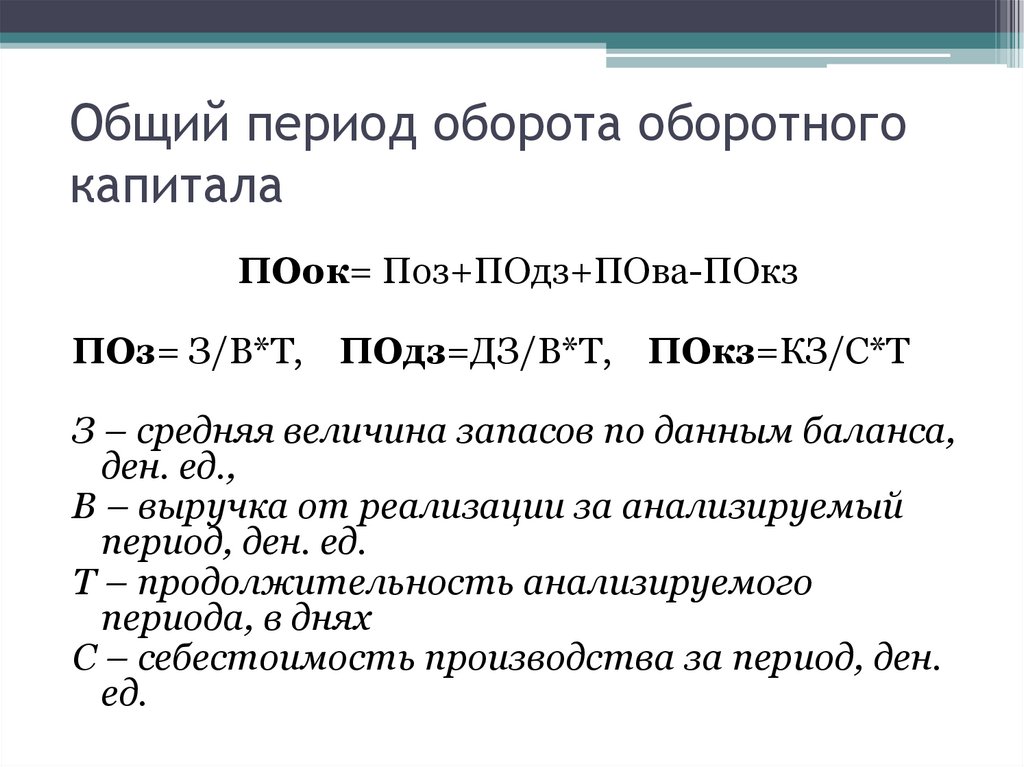

Общий период оборота оборотногокапитала

ПОок= Поз+ПОдз+ПОва-ПОкз

ПОз= З/В*Т, ПОдз=ДЗ/В*Т, ПОкз=КЗ/С*Т

З – средняя величина запасов по данным баланса,

ден. ед.,

В – выручка от реализации за анализируемый

период, ден. ед.

Т – продолжительность анализируемого

периода, в днях

С – себестоимость производства за период, ден.

ед.

22.

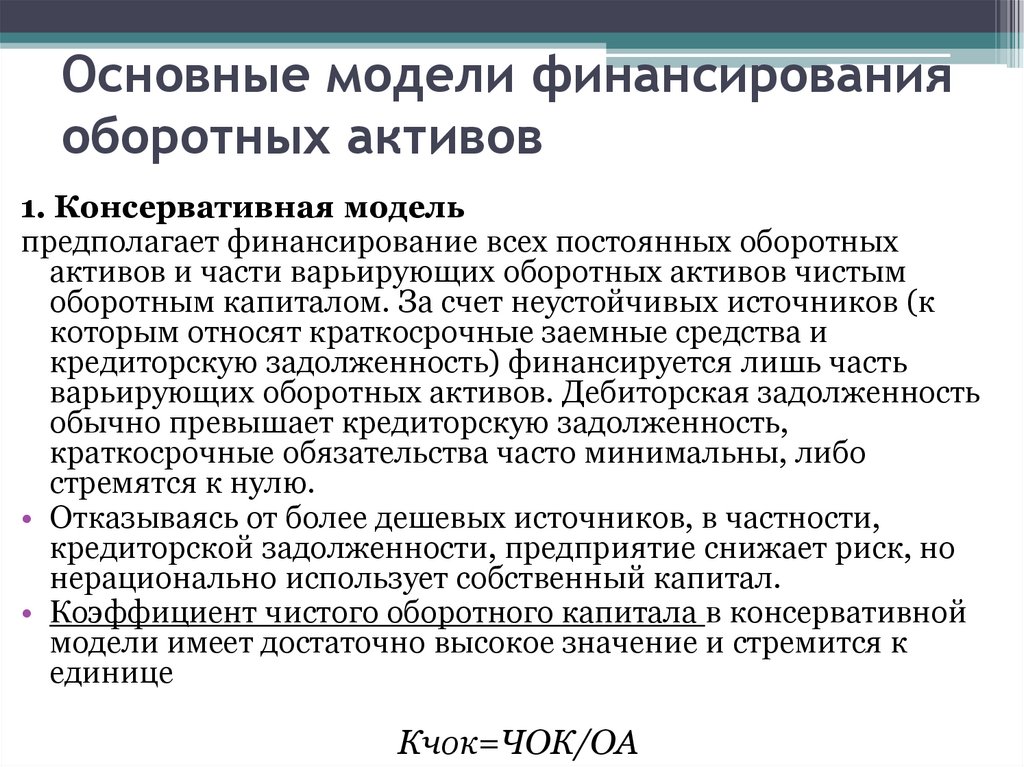

Основные модели финансированияоборотных активов

1. Консервативная модель

предполагает финансирование всех постоянных оборотных

активов и части варьирующих оборотных активов чистым

оборотным капиталом. За счет неустойчивых источников (к

которым относят краткосрочные заемные средства и

кредиторскую задолженность) финансируется лишь часть

варьирующих оборотных активов. Дебиторская задолженность

обычно превышает кредиторскую задолженность,

краткосрочные обязательства часто минимальны, либо

стремятся к нулю.

• Отказываясь от более дешевых источников, в частности,

кредиторской задолженности, предприятие снижает риск, но

нерационально использует собственный капитал.

• Коэффициент чистого оборотного капитала в консервативной

модели имеет достаточно высокое значение и стремится к

единице

Кчок=ЧОК/ОА

23.

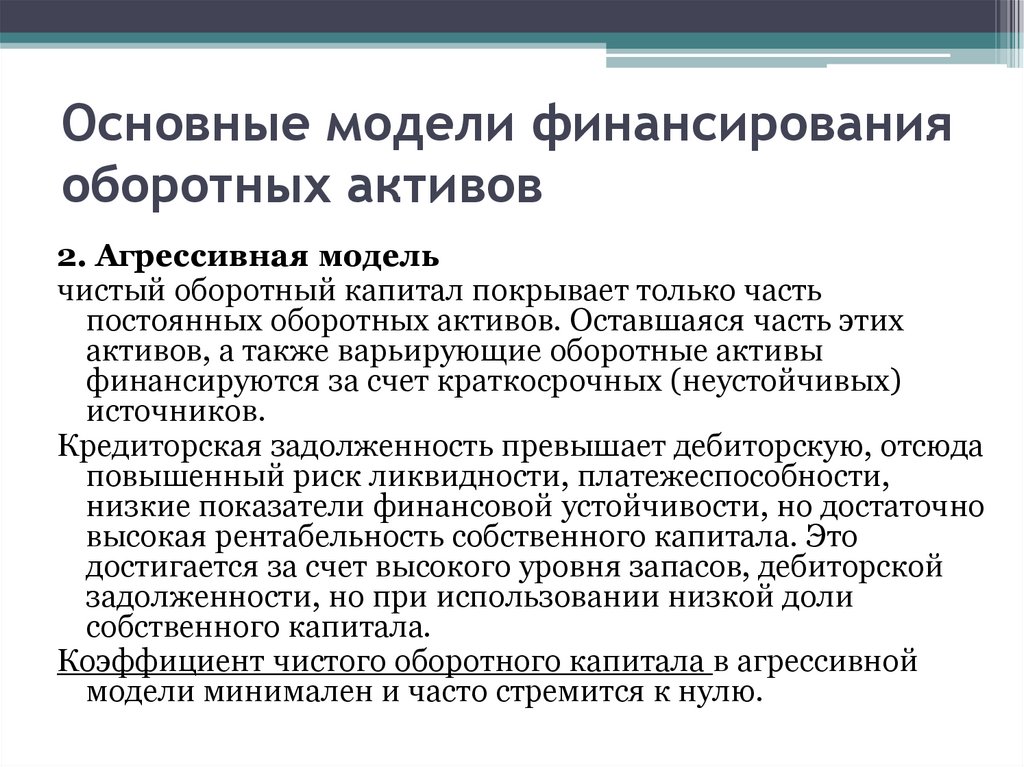

Основные модели финансированияоборотных активов

2. Агрессивная модель

чистый оборотный капитал покрывает только часть

постоянных оборотных активов. Оставшаяся часть этих

активов, а также варьирующие оборотные активы

финансируются за счет краткосрочных (неустойчивых)

источников.

Кредиторская задолженность превышает дебиторскую, отсюда

повышенный риск ликвидности, платежеспособности,

низкие показатели финансовой устойчивости, но достаточно

высокая рентабельность собственного капитала. Это

достигается за счет высокого уровня запасов, дебиторской

задолженности, но при использовании низкой доли

собственного капитала.

Коэффициент чистого оборотного капитала в агрессивной

модели минимален и часто стремится к нулю.

24.

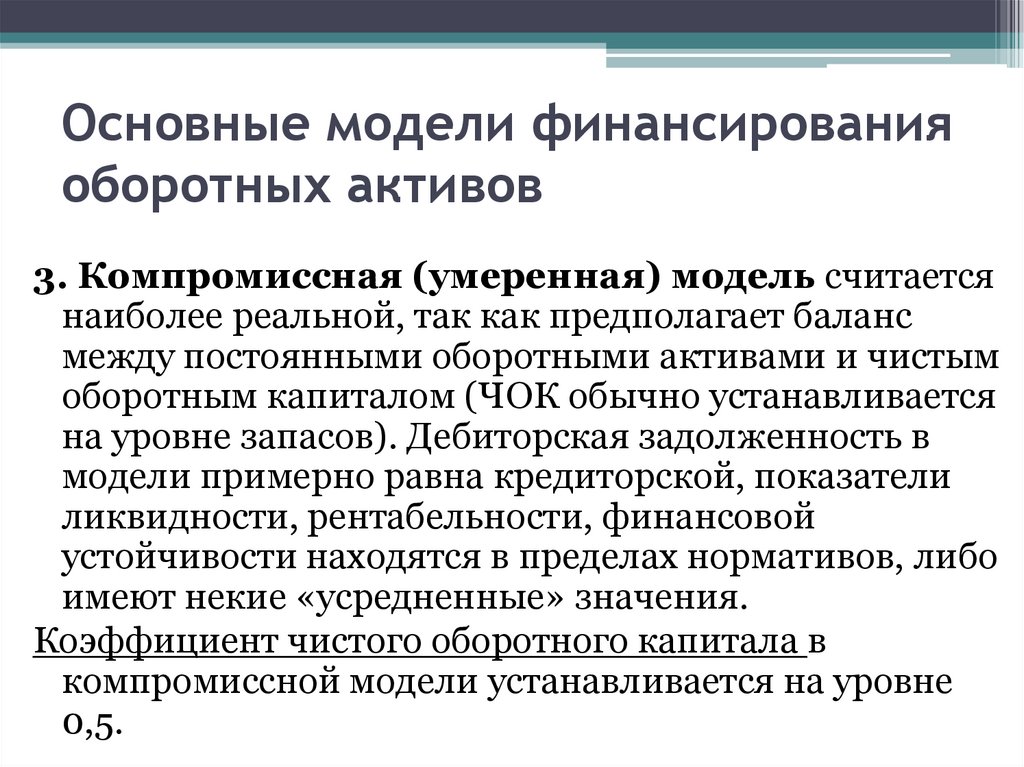

Основные модели финансированияоборотных активов

3. Компромиссная (умеренная) модель считается

наиболее реальной, так как предполагает баланс

между постоянными оборотными активами и чистым

оборотным капиталом (ЧОК обычно устанавливается

на уровне запасов). Дебиторская задолженность в

модели примерно равна кредиторской, показатели

ликвидности, рентабельности, финансовой

устойчивости находятся в пределах нормативов, либо

имеют некие «усредненные» значения.

Коэффициент чистого оборотного капитала в

компромиссной модели устанавливается на уровне

0,5.

Финансы

Финансы