Похожие презентации:

Компанияның қаржы жағдайына жалпы баға беру

1. 11 ТАҚЫРЫП. КОМПАНИЯНЫҢ ҚАРЖЫ ЖАҒДАЙЫНА ЖАЛПЫ БАҒА БЕРУ

2.

Қаржылық есеп беруді тексерген кездеаналитикалық процедураларды өткізу қойылған

мақсаттарға, сонымен қатар ақпараттық, уақыттық,

әдістемелік, кадрлік және техникалық

қамсызданудың түрлі факторларына тәуелді.

Аналитикалық жұмыс екі бағытта

ұйымдастырылуы мүмкін:

- қаржылық есеп берудің экспресс-талдауы;

- қаржылық жағдайдың тереңдетілген

(бөлшектенген) талдауы.

3.

Экспресс-талдаудың мақсаты –қаржылық жағдайдың және шаруашылық

субъекттің даму динамикасын көрнекі

және қарапайым бағалау

Экспресс-талдауды үш кезеңде өткізеді:

- дайындық кезеңі;

- қаржылық есеп беруді алдын-ала шолу;

- есеп беруді экономикалық оқу және

талдау.

4.

Бірінші кезеңнің мақсаты – қаржылық есеп берудіталдаудың мақсатқа сәйкестігі туралы шешім қабылдау

және оны оқуға дайын екеніне көз жеткізу.

Екінші кезеңнің мақсаты – есепті мерзімдегі жұмыс

жағдайын бағалау үшін, әрекеттің негізгі

көрсеткіштерінің тенденцияларын және кәсіпорын

қаржы, мүлік жағдайының сапалық өзгерістерін

анықтау үшін баланстың түсіндірме хатымен танысу.

Үшінші кезеңнің мақсаты – кәсіпорын қаржы

жағдайын және оның қаржылық-шаруашылық

әрекетінің нәтижелерін бағалау.

5.

Балансты оқуға кіреді:- талданған мерзім бойынша баланс валютасын

бағалау;

- баланс валютасының өсу темптерін өндіріс

көлемі, өнімді өткізу, жалпы және таза табыс

өсуінің темптерімен салыстыру;

- баланстың бөлімдерінің, топтарының және жеке

статьяларының негізгі өзара байланысын зерттеу;

- бухгалтерлік баланстың жеке бөлімдері мен

статьяларының өзгеріс сипатын талдау.

6.

Активтерді талдаған кезде, олардыңболуы, құрамы, құрылымы және олардың

ішінде болған өзгерістер зерттеледі.

7.

Талдаудың келесі саты – ағымды активқұнының кәсіпорынның барлық

мүлігінің құнына қатысуына тең

кәсіпорын активтерінің мобилдігін

есептеуі.

Ол қарыз өтеу үшін қаражат үлесін

сипаттайды. Бұл көрсеткіш биік болған

сайын, кәсіпорында үздіксіз жұмыс істеуді

және кредиторлармен есеп айырусыға

мүмкіндіктер көбееді

8.

Кәсіпорын активтерінің орналасутиімділігін сипаттайтын көрсеткіш мобилдік және иммобилдік

қаражаттар қатынасының

коэффициенті.

Ол ағымды активтер құнының

ұзақмерзімді активтер құнына

қатынасымен анықталады.

Оның мөлшері 0,5 төмен болмауы қажет

9.

Талдау барысында кәсіпорын мүлігінің жалпықұнында негізгі қаражаттың нақты

(қалдық) құнының үлес салмағының өзгеруіне

ерекше көңіл бөлінеді, яғни жай мағынасы

барлық активтердің 50% аз болмауы керек

негізгі қаражатының нақты құны коэффициенті.

Содан кейін белсенді бөлігі үлесінің өзгеруін

зерттейді (жұмыс машина және құрал-жабдық,

көліктердің құнын). Оның үлесінің көбейуі қор

қайтарудың көтерілуіне әкеледі.

10.

Содан кейін қысқа мерзімді активтердің құрамын,құрылымын және динамикасын талдайды.

Ағымды активтердің мобилдығын сипаттау

үшін айналым қаражат мобилдіқ

коэффициентін ең мобилді активтер мен

ағымды активтердің құны қатынастары

ретінде есептейді.

Бұл коэффициент жалпы қаражат қосындысында

төлемге абсолютті дайын, ағымды міндеттерді

өтеуге бағытталған қаражаттардың үлесін

көрсетеді.

11.

Активтер қалыптасу көздерін талдау процесінде өзіндікжәне тартылған капиталдың нақты мөлшері, олардың

есепті мерзімде өзгеруі және сол өзгерістердің себептері

анықталады.

Тәуелсіздік коэффициенті меншікті капиталдың (Мк)

барлық аванс капиталына (Ак) қатыстығымен формула

бойынша анықталады:

Ктс = М к : А к

Оның өсуі кәсіпорынның қаржылық тәуелсіздігінің

өсуін, болашақта қаржылық қиыншылық тәуекелін

төмендетуін айқындайды. Бұл көрсеткіштің

нормативтік маңызы 0,5-0,6 құрайды.

12.

Кәсіпорынның меншік қаражатықалыптасу көздері – жарғылық капитал,

қосымша төленген капитал, резервтік капитал

және бөлінбеген табыс (шығын).

Меншік айналым қаражатының

қосындысын, мөлшерін анықтау үшін,

меншік капиталының қосындысынан

баланс активінің 1 бөлім қорытындысын

алу керек.

13.

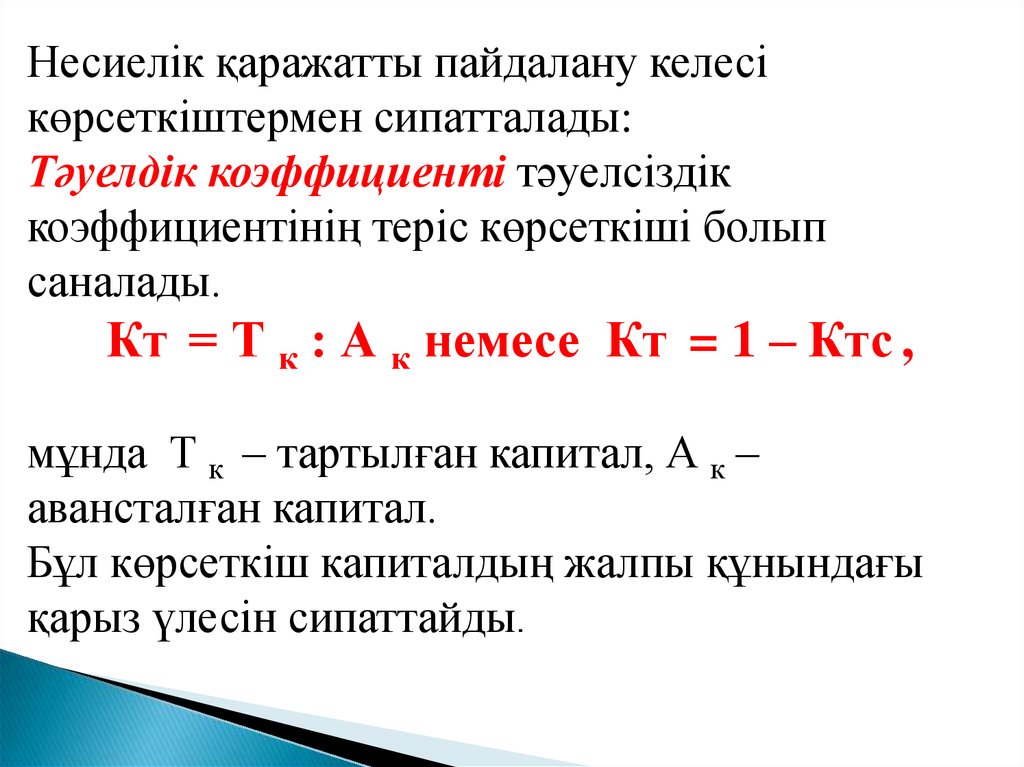

Несиелік қаражатты пайдалану келесікөрсеткіштермен сипатталады:

Тәуелдік коэффициенті тәуелсіздік

коэффициентінің теріс көрсеткіші болып

саналады.

Кт = Т к : А к немесе Кт = 1 – Ктс ,

мұнда Т к – тартылған капитал, А к –

авансталған капитал.

Бұл көрсеткіш капиталдың жалпы құнындағы

қарыз үлесін сипаттайды.

14.

Қаржыландыру коэффициенті мына формулаарқылы есептеледі:

Кқ = М к : Т к.

Ол кәсіпорын активтерінің қай бөлігі меншікті

қаражат есебінен, қай бөлігі қарыз қаражатты

есебінен қаржыландырылатынын көрсетеді. Егер

оның мөлшері 1-ден аз болса, бұл кәсіпорын

мүлігінің үлкен бөлігі сыртқы көздер арқылы

қалыптасқанын мәлімдейді.

15.

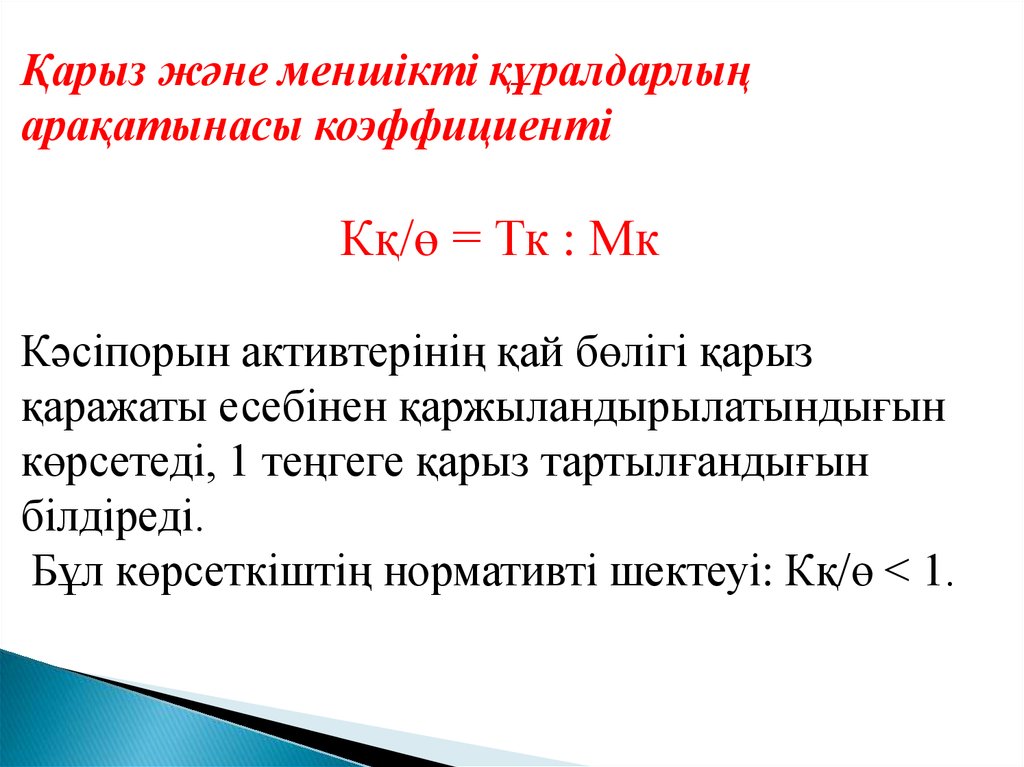

Қарыз және меншікті құралдарлыңарақатынасы коэффициенті

Кқ/ө = Тк : Мк

Кәсіпорын активтерінің қай бөлігі қарыз

қаражаты есебінен қаржыландырылатындығын

көрсетеді, 1 теңгеге қарыз тартылғандығын

білдіреді.

Бұл көрсеткіштің нормативті шектеуі: Кқ/ө < 1.

16.

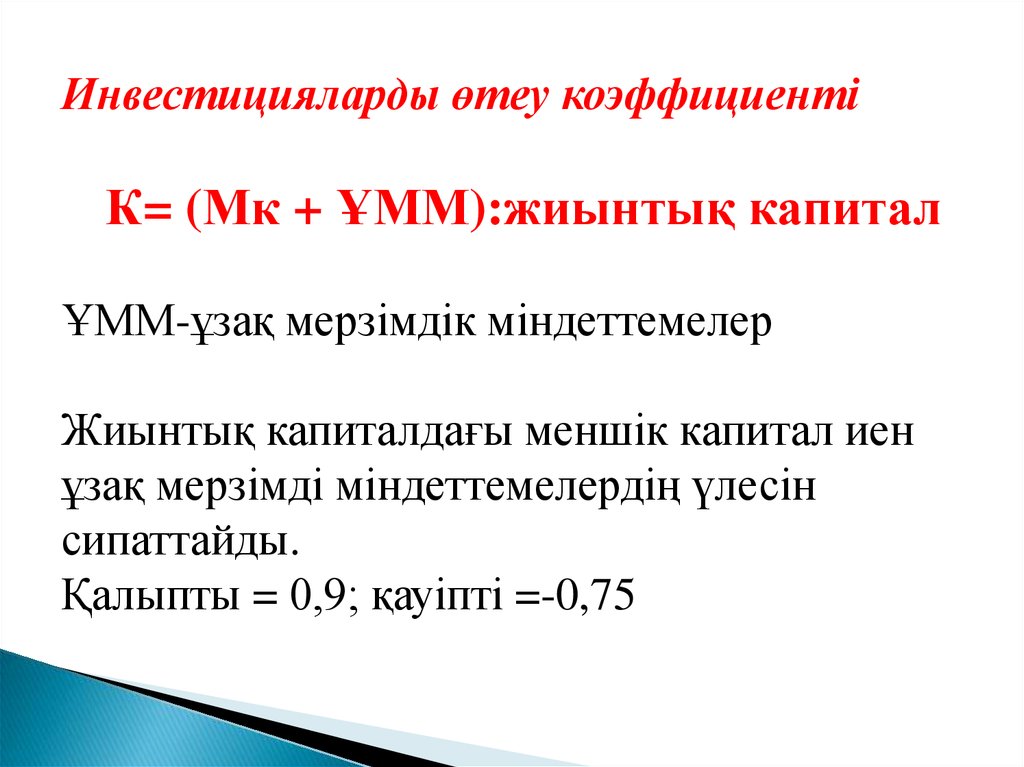

Инвестицияларды өтеу коэффициентіК= (Мк + ҰММ):жиынтық капитал

ҰММ-ұзақ мерзімдік міндеттемелер

Жиынтық капиталдағы меншік капитал иен

ұзақ мерзімді міндеттемелердің үлесін

сипаттайды.

Қалыпты = 0,9; қауіпті =-0,75

Экономика

Экономика Финансы

Финансы