Похожие презентации:

Обучение по налогам

1.

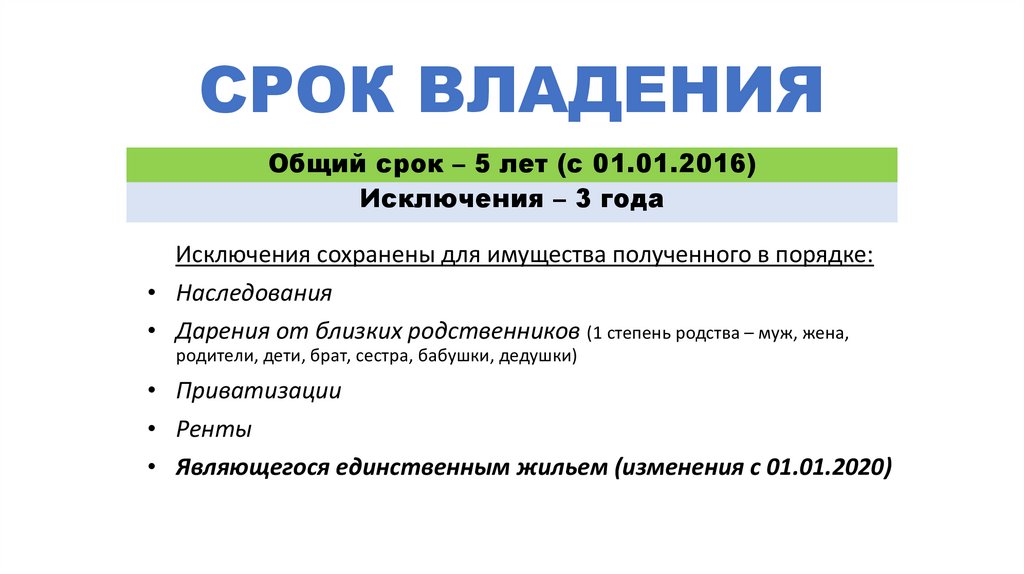

СРОК ВЛАДЕНИЯОбщий срок – 5 лет (с 01.01.2016)

Исключения – 3 года

Исключения сохранены для имущества полученного в порядке:

• Наследования

• Дарения от близких родственников (1 степень родства – муж, жена,

родители, дети, брат, сестра, бабушки, дедушки)

• Приватизации

• Ренты

• Являющегося единственным жильем (изменения с 01.01.2020)

2.

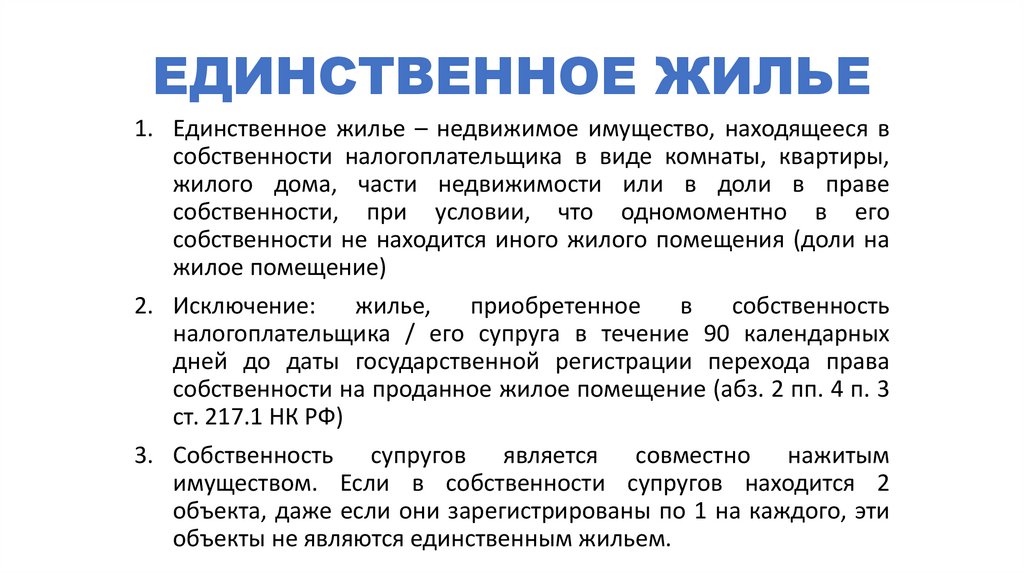

ЕДИНСТВЕННОЕ ЖИЛЬЕ1. Единственное жилье – недвижимое имущество, находящееся в

собственности налогоплательщика в виде комнаты, квартиры,

жилого дома, части недвижимости или в доли в праве

собственности, при условии, что одномоментно в его

собственности не находится иного жилого помещения (доли на

жилое помещение)

2. Исключение:

жилье,

приобретенное

в

собственность

налогоплательщика / его супруга в течение 90 календарных

дней до даты государственной регистрации перехода права

собственности на проданное жилое помещение (абз. 2 пп. 4 п. 3

ст. 217.1 НК РФ)

3. Собственность супругов является совместно нажитым

имуществом. Если в собственности супругов находится 2

объекта, даже если они зарегистрированы по 1 на каждого, эти

объекты не являются единственным жильем.

3.

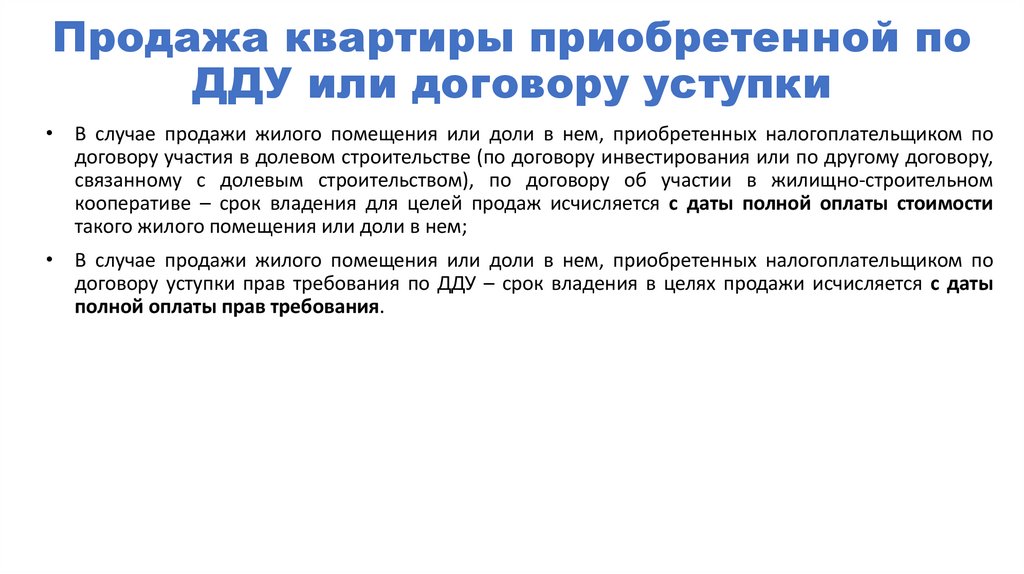

Продажа квартиры приобретенной поДДУ или договору уступки

• В случае продажи жилого помещения или доли в нем, приобретенных налогоплательщиком по

договору участия в долевом строительстве (по договору инвестирования или по другому договору,

связанному с долевым строительством), по договору об участии в жилищно-строительном

кооперативе – срок владения для целей продаж исчисляется с даты полной оплаты стоимости

такого жилого помещения или доли в нем;

• В случае продажи жилого помещения или доли в нем, приобретенных налогоплательщиком по

договору уступки прав требования по ДДУ – срок владения в целях продажи исчисляется с даты

полной оплаты прав требования.

4.

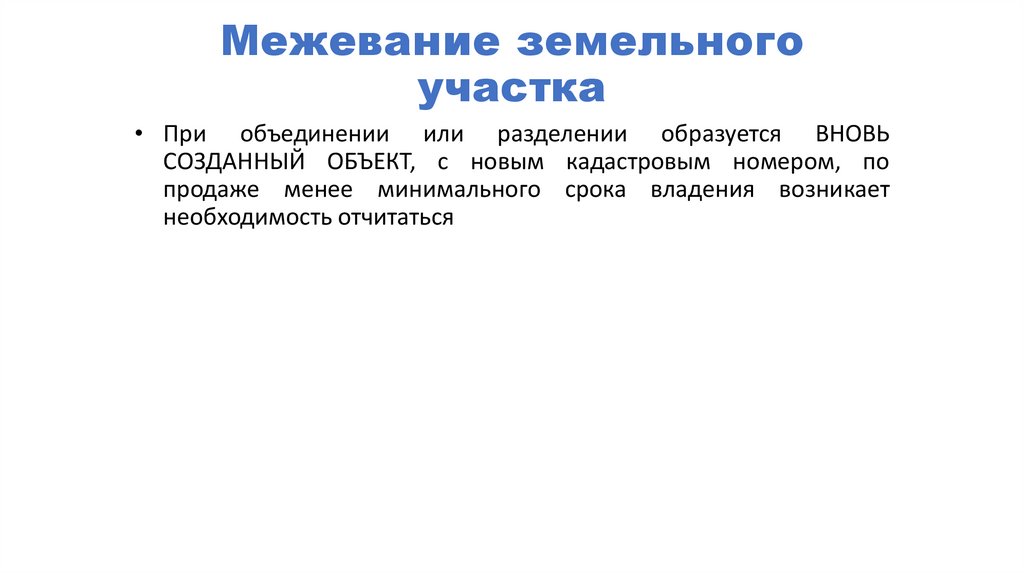

Межевание земельногоучастка

• При объединении или разделении образуется ВНОВЬ

СОЗДАННЫЙ ОБЪЕКТ, с новым кадастровым номером, по

продаже менее минимального срока владения возникает

необходимость отчитаться

5.

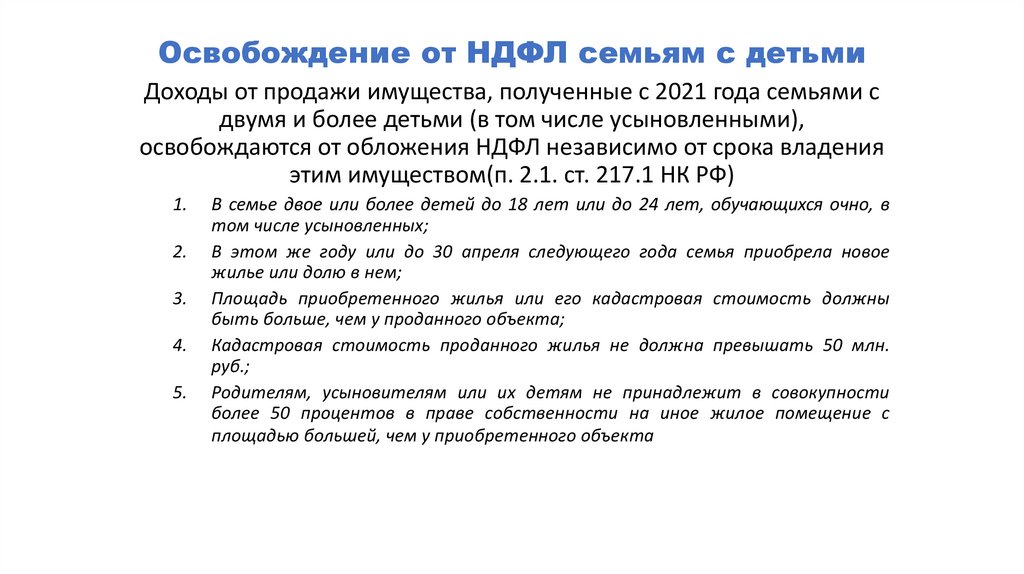

Освобождение от НДФЛ семьям с детьмиДоходы от продажи имущества, полученные с 2021 года семьями с

двумя и более детьми (в том числе усыновленными),

освобождаются от обложения НДФЛ независимо от срока владения

этим имуществом(п. 2.1. ст. 217.1 НК РФ)

1.

2.

3.

4.

5.

В семье двое или более детей до 18 лет или до 24 лет, обучающихся очно, в

том числе усыновленных;

В этом же году или до 30 апреля следующего года семья приобрела новое

жилье или долю в нем;

Площадь приобретенного жилья или его кадастровая стоимость должны

быть больше, чем у проданного объекта;

Кадастровая стоимость проданного жилья не должна превышать 50 млн.

руб.;

Родителям, усыновителям или их детям не принадлежит в совокупности

более 50 процентов в праве собственности на иное жилое помещение с

площадью большей, чем у приобретенного объекта

6.

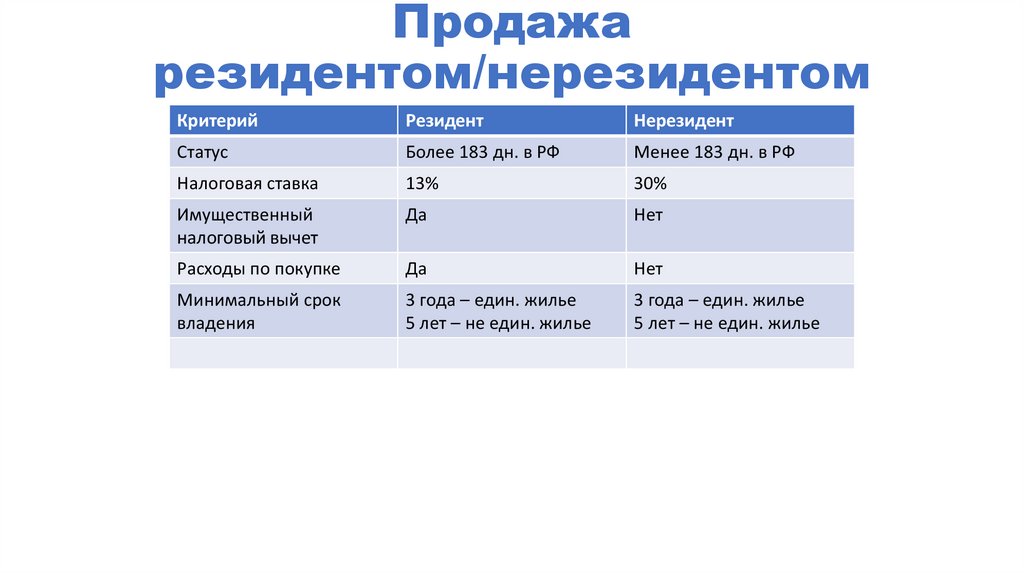

Продажарезидентом/нерезидентом

Критерий

Резидент

Нерезидент

Статус

Более 183 дн. в РФ

Менее 183 дн. в РФ

Налоговая ставка

13%

30%

Имущественный

налоговый вычет

Да

Нет

Расходы по покупке

Да

Нет

Минимальный срок

владения

3 года – един. жилье

5 лет – не един. жилье

3 года – един. жилье

5 лет – не един. жилье

7.

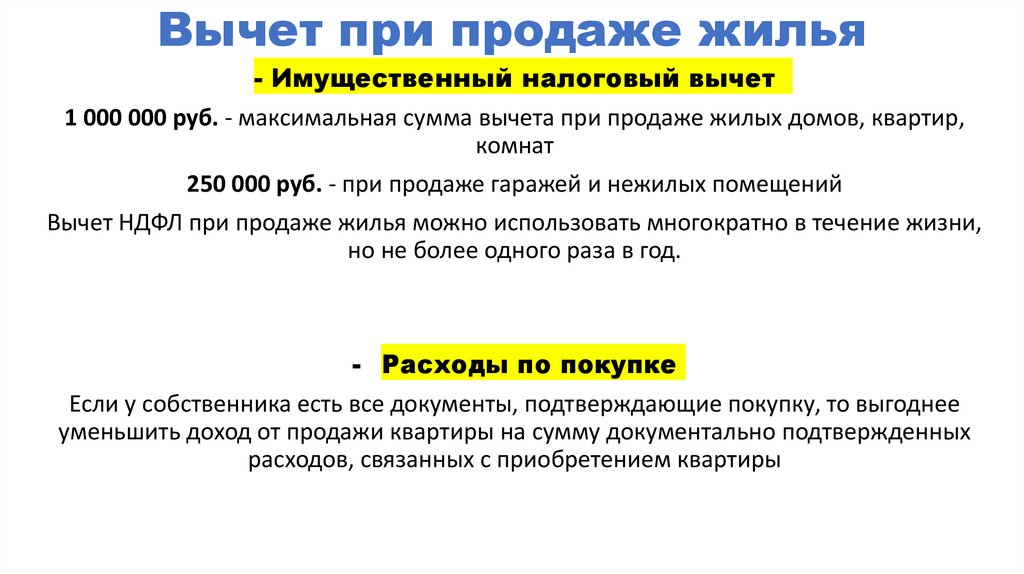

Вычет при продаже жилья- Имущественный налоговый вычет

1 000 000 руб. - максимальная сумма вычета при продаже жилых домов, квартир,

комнат

250 000 руб. - при продаже гаражей и нежилых помещений

Вычет НДФЛ при продаже жилья можно использовать многократно в течение жизни,

но не более одного раза в год.

- Расходы по покупке

Если у собственника есть все документы, подтверждающие покупку, то выгоднее

уменьшить доход от продажи квартиры на сумму документально подтвержденных

расходов, связанных с приобретением квартиры

8.

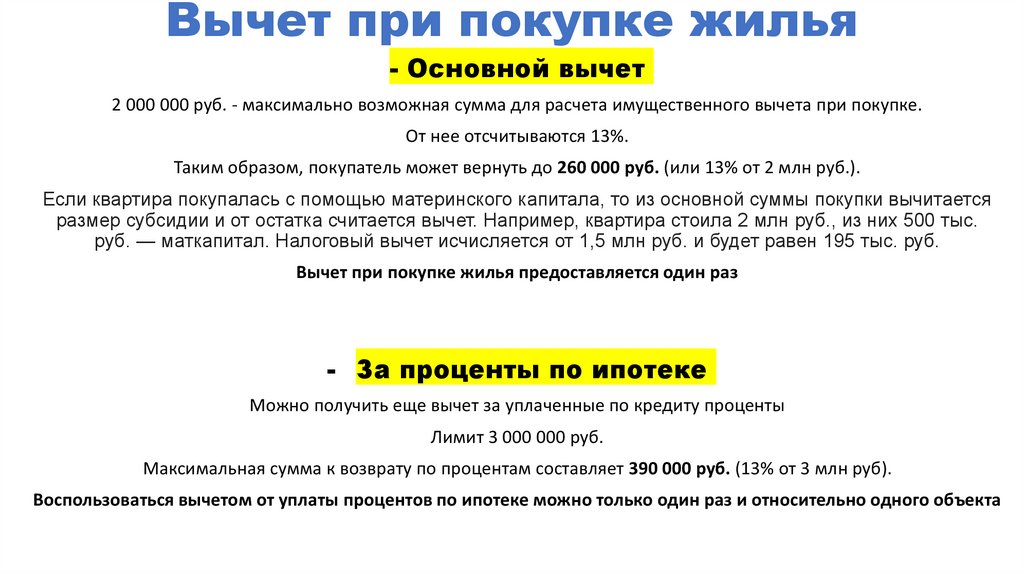

Вычет при покупке жилья- Основной вычет

2 000 000 руб. - максимально возможная сумма для расчета имущественного вычета при покупке.

От нее отсчитываются 13%.

Таким образом, покупатель может вернуть до 260 000 руб. (или 13% от 2 млн руб.).

Если квартира покупалась с помощью материнского капитала, то из основной суммы покупки вычитается

размер субсидии и от остатка считается вычет. Например, квартира стоила 2 млн руб., из них 500 тыс.

руб. — маткапитал. Налоговый вычет исчисляется от 1,5 млн руб. и будет равен 195 тыс. руб.

Вычет при покупке жилья предоставляется один раз

- За проценты по ипотеке

Можно получить еще вычет за уплаченные по кредиту проценты

Лимит 3 000 000 руб.

Максимальная сумма к возврату по процентам составляет 390 000 руб. (13% от 3 млн руб).

Воспользоваться вычетом от уплаты процентов по ипотеке можно только один раз и относительно одного объекта

9.

ВЗАИМОЗАЧЕТЕсли продажа и покупка квартиры (с оформлением документов, подтверждающих

право собственности на нее) произведены в одном налоговом периоде (календарном

году), то налогоплательщик вправе одновременно воспользоваться вышеназванными

имущественными налоговыми вычетами.

10.

Неотделимые улучшения• Неотделимыми улучшениями названы такие улучшения, которые

не могут быть отделены без вреда для имущества (ст. 623 ГК РФ)

• Неотделимые улучшения увеличивают стоимость объекта

недвижимости

• Позиция налогового органа сохраняется

11.

Основные моменты• Минимальная сумма занижения 70% от кадастровой стоимости

• Ст. 214.10 НК РФ – все граждане платят налог с продажи вне зависимости от статуса

(пенсионеры/инвалиды/дети и т.д.). НЕ путать с ежегодным налогом на имущество.

ОБЯЗАТЕЛЬНО:

- У покупателя должны оставаться документы подтверждающие факт оплаты

перед продавцом по покупке (чеки, расписки, платежные поручения)

- При продаже в одном договоре 2-х и более объектов, должна быть разбивка по

суммам

Финансы

Финансы