Похожие презентации:

Налоговый контроль. Налоговая отчетность

1.

Налоговый контрольСергей Разгулин

действительный государственный

советник Российской Федерации 3 класса

17 февраля 2022 г.

2.

Налоговая отчетность• Новый порядок получения электронной подписи

переходный период – Федеральный закон от 30.12.2021 № 443-ФЗ

• Основания для отказа в приеме декларации

п.19 Административного регламента (приказ ФНС от 08.07.2019

№ ММВ-7-19/343@)

• Признание декларации непредставленной (п. 4.1 ст. 80 НК РФ)

контрольные соотношения по НДС (приказ ФНС от 25.05.2021

№ ЕД-7-15/519@)

2

3.

Изменения в контроле за уплатойналогов на имущество

Отмена декларирования по транспортному, земельному налогам

(с 2023 года – по налогу на «кадастровое» имущество)

Новые процедуры

Заявление о предоставлении льготы

формы заявлений - приказы ФНС от 25.07.2019 № ММВ-7-21/377@,

от 09.07.2021 № ЕД-7-21/646@ (по налогу на имущество)

Сообщение о наличии объектов налогообложения

форма заявления – приказ ФНС от 25.02.2020 № ЕД-7-21/124@

3

4.

Изменения в контроле за уплатойналогов на имущество

Камеральная проверка «при отсутствии декларации»

(п. 4 - 7 ст. 363 НК РФ)

• Сообщение налогового органа об исчисленной сумме налога

• Пояснения организации в ответ на сообщение

4

5.

Формыистребования сведений

налогоплательщика

у

требование о представлении пояснений (письменных или в электронной

форме)

повестка о вызове на допрос свидетеля

требование о представлении документов (информации)

информационные письма

уведомление о вызове в налоговый орган для дачи устных пояснений

! За неявку по уведомлению о вызове возможно предупреждение или

наложение штрафа на граждан в размере от пятисот до одной тысячи

рублей; на должностных лиц - от 2 до 4 тысяч рублей (ч.1 ст.19.4 КоАП РФ).

? Комбинация указанных форм

6.

Обязанность налогового органаистребовать пояснения

Ошибки, противоречия, несоответствия (п.3 ст. 88 НК РФ)

? Последствия неисполнения обязанности налоговым органом

? Может ли налогоплательщик освобождаться от ответственности, если

уточненная декларация представлена после получения требования о

представлении пояснений

письмо ФНС от 21.02.2018 № СА-4-9/3514@

7.

Право налогового органаистребовать пояснения

п.3 ст. 88 НК РФ

пояснения об убытке

пояснения по уточненной декларации

п.6 ст. 88 НК РФ

пояснения об имуществе - проверка заявленных налоговых льгот по

налогу на имущество организаций

? Исключение из объекта, пониженные ставки

пояснения об операциях – проверка заявленных в декларации по НДС

операций, не подлежащих налогообложению (освобождаемых от

налогообложения)

! реестр подтверждающих документов

8.

Ответственность за непредставлениепояснений

За непредставление в течение 5 дней пояснений, истребованных в порядке

пункта 3 статьи 88 НК РФ - штраф 5 тысяч рублей

в т.ч. за несоблюдение формата представления пояснений по НДС (с 1

июля 2021 г.)

НК РФ не установлена ответственность:

за непредставление пояснений об имуществе (операциях), по

которым применены налоговые льготы (п. 6 ст. 88 НК РФ)

за непредставление пояснений в рамках выездной налоговой

проверки, пояснений, истребованных при вызове налогоплательщика в

налоговый орган

9.

Истребование документов в порядкестатей 93 и 93.1 НК РФ

Может быть оставлено без исполнения (с направлением в налоговый орган

соответствующего письма) требование:

1) направленное:

до проверки, в рамках «обоснованной необходимости»

в периоде приостановления выездной налоговой проверки

после окончания налоговой проверки

в рамках камеральной проверки, но при отсутствии оснований для

истребования

2) о представлении документов:

не относящихся к предмету или периоду проверки

10.

Истребование документов в порядкестатей 93 и 93.1 НК РФ

Документы должны содержать информацию об исчислении и уплате налогов

? инструкция по делопроизводству, протоколы заседаний и решения общего

собрания, штатное расписание, сертификаты качества на сырье/продукцию,

акты сверки

определение ВАС от 10.05.2012 № ВАС-5025/12

срок хранения которых истек

составление которых не предусмотрено законодательством

количество которых чрезмерно

постановление АС СЗО от 02.06.2015 № Ф07-3042/2015

истребуемых повторно

определение Верховного суда от 12.11.2015 № 306-КГ15-14509

11.

Истребование документов в порядкестатей 93 и 93.1 НК РФ

Истребование документов в рамках статьи 93.1 НК РФ по основанию:

проверка контрагента

«вне рамок проверок» - «конкретная сделка»

наличие недоимки более 1 миллиона рублей

? «Предпроверочный» анализ

письмо ФНС от 23.12.2021 № СД-4-2/18103

12.

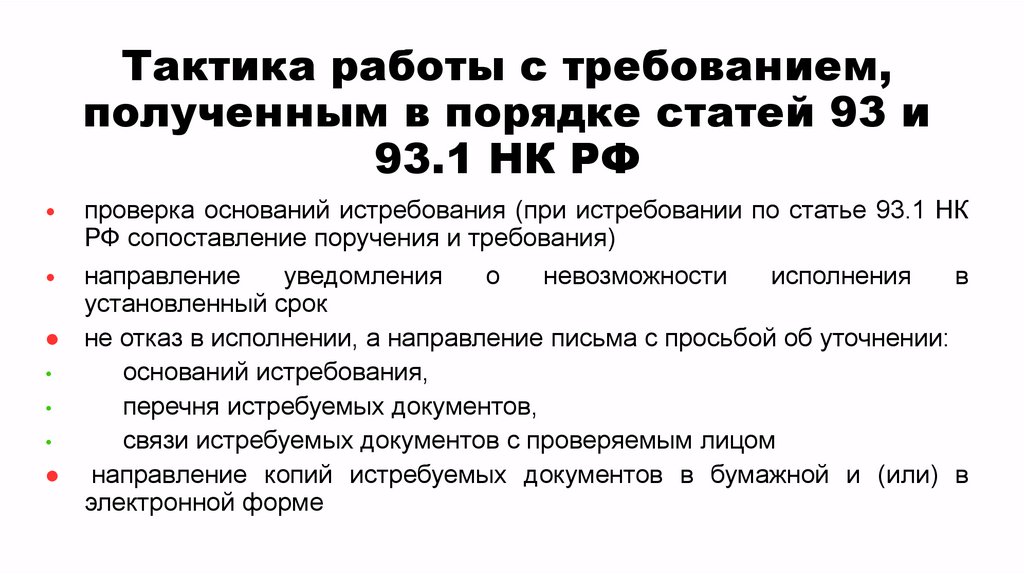

Тактика работы с требованием,полученным в порядке статей 93 и

93.1 НК РФ

проверка оснований истребования (при истребовании по статье 93.1 НК

РФ сопоставление поручения и требования)

направление

уведомления

о

невозможности

исполнения

в

установленный срок

не отказ в исполнении, а направление письма с просьбой об уточнении:

оснований истребования,

перечня истребуемых документов,

связи истребуемых документов с проверяемым лицом

направление копий истребуемых документов в бумажной и (или) в

электронной форме

13.

Нарушения при исчисленииналоговой базы и суммы налога

1. Искажение сведений

• СДЕЛКА ДОЛЖНА БЫТЬ РЕАЛЬНА

документы по сделке есть, но самой сделки не было

2. Проверка соблюдения следующих условий:

в сделке есть деловая цель,

сделка фактически исполнена контрагентом.

рекомендации ФНС от 31.10.2017 № ЕД-4-9/22123@ по применению статьи

54.1 НК РФ

13

14.

Нарушения при исчисленииналоговой базы и суммы налога

Проверка контрагента

исполнимость сделки контрагентом

определение Верховного суда от 14.05.2020 № 307-ЭС19-27597

контрагент первого звена

письмо ФНС от 16.08.2017 № СА-4-7/16152@

отсутствие подконтрольности и согласованности действий лиц в

цепочке сделок (на случай неуплаты ими налогов)

! «Должная осмотрительность» не имеет смысла, если факт хозяйственной

жизни не установлен.

14

15.

Нарушения при исчисленииналоговой базы и суммы налога

Нарушение конкретного пункта (подпункта) статьи 54.1 НК РФ

• Пересчет суммы налога

• Пени

Штраф (до 40%)

письмо ФНС от 13.07.2017 № ЕД-4-2/13650@ («установление умысла»)

• Риск привлечения к уголовной ответственности

постановление Пленума ВС РФ от 26.11.2019 № 48

• Возмещение ущерба бюджетной системе виновным физическим лицом

15

16.

Нарушения при исчисленииналоговой базы и суммы налога

Осведомленность налогоплательщика о том, что контрагент – «техническая

компания»:

знал (прямой умысел),

не знал, но должен был знать (косвенный умысел),

не знал.

письмо ФНС от 10.03.2021 № БВ-4-7/3060@

При наличии вины налогоплательщика применение вычетов по НДС и расходов по

налогу на прибыль зависит от установления фактического исполнителя по сделке.

Условие применения расчетного метода для вычета расходов.

определение Верховного суда от 12.05.2021 № 309-ЭС20-23981

16

17.

Вопросы?17

Финансы

Финансы