Похожие презентации:

Налоговое право. Налоговое обязательство

1.

Налоговое право2.

РЕМОНТТема 3.

Налоговое

обязательство

3.

РЕМОНТВопросы темы:

1. Возникновение, изменение,

приостановление, прекращение

налогового обязательства.

2. Понятие и способы обеспечения

налогового обязательства.

4.

РЕМОНТВозникновение, изменение,

приостановление, прекращение

налогового обязательства

5.

Налоговое обязательствоэто общественное отношение,

урегулированное нормами налогового

права, связанное

с обязанностью налогоплательщика

и плательщика сборов (страховых

взносов) уплатить законно

установленные налоги, сборы, страховые

взносы

6.

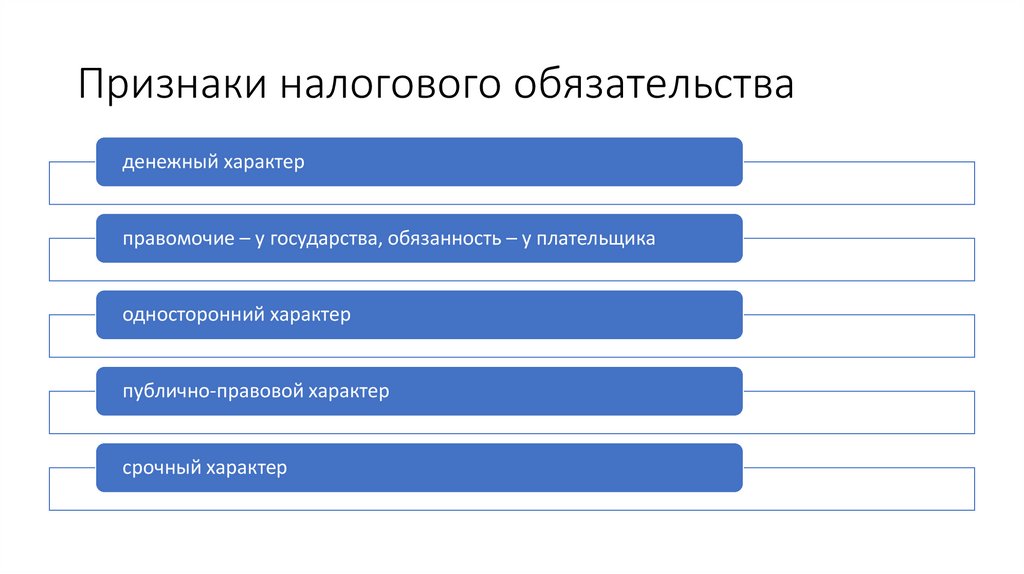

Признаки налогового обязательстваденежный характер

правомочие – у государства, обязанность – у плательщика

односторонний характер

публично-правовой характер

срочный характер

7.

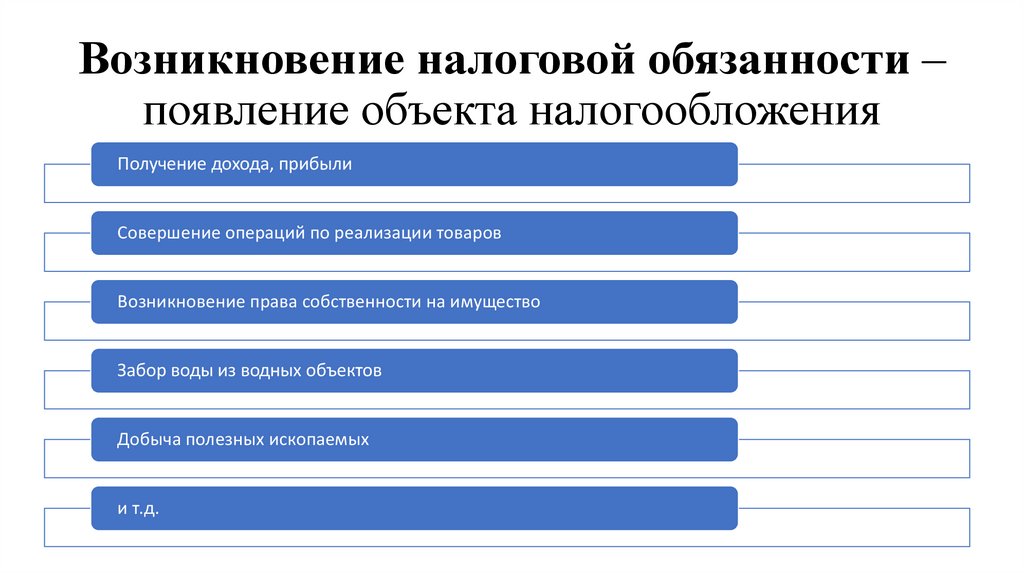

Возникновение налоговой обязанности –появление объекта налогообложения

Получение дохода, прибыли

Совершение операций по реализации товаров

Возникновение права собственности на имущество

Забор воды из водных объектов

Добыча полезных ископаемых

и т.д.

8.

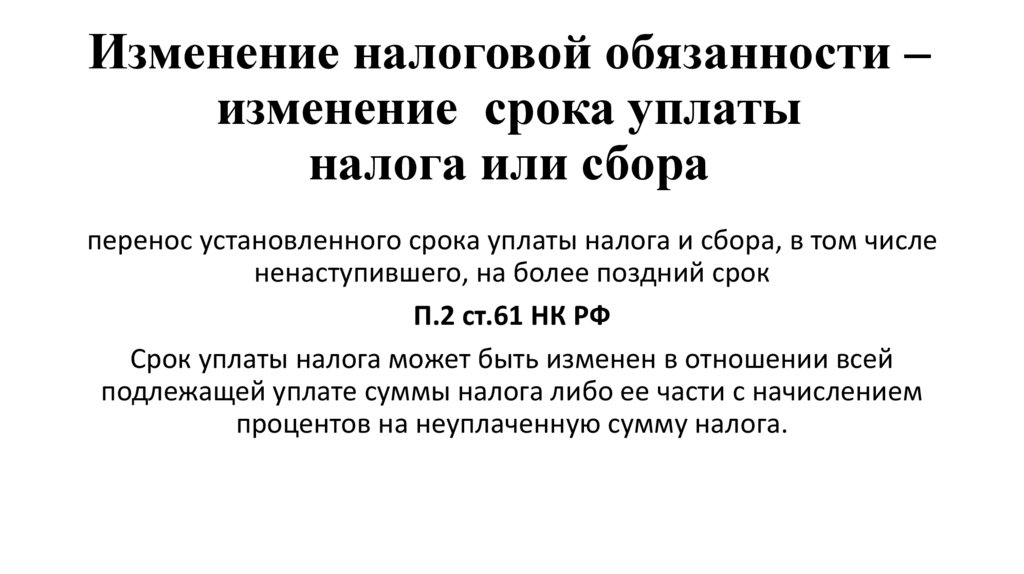

Изменение налоговой обязанности –изменение срока уплаты

налога или сбора

перенос установленного срока уплаты налога и сбора, в том числе

ненаступившего, на более поздний срок

П.2 ст.61 НК РФ

Срок уплаты налога может быть изменен в отношении всей

подлежащей уплате суммы налога либо ее части с начислением

процентов на неуплаченную сумму налога.

9.

Изменение срока уплаты налога и сбора(глава 9 НК РФ)

отсрочка

рассрочка

инвестиционный налоговый кредит

10.

Согласно п. 3 ст. 51 НК РФ исполнение обязанностипо уплате налогов и сборов физических лиц,

признанных безвестно отсутствующими или

недееспособными, а также обязанность по уплате

причитающихся пеней и штрафов

приостанавливается по решению налогового органа

в случае недостаточности (отсутствия) денежных

средств налогоплательщиков. При принятии в

дальнейшем решения об отмене признания

физического лица безвестно отсутствующим или

недееспособным приостановленное исполнение

налоговой обязанности возобновляется со дня

принятия указанного решения.

11.

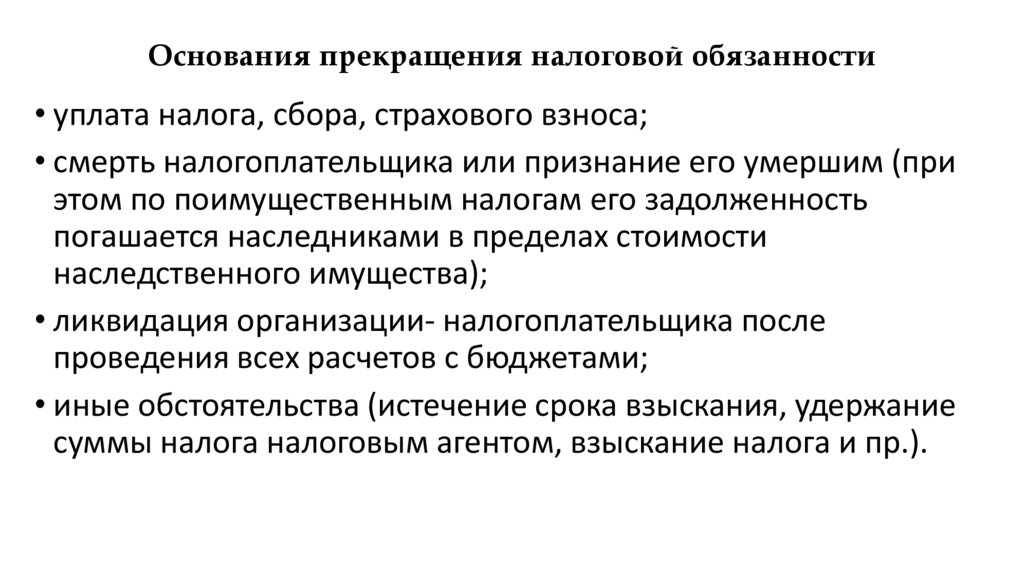

Основания прекращения налоговой обязанности• уплата налога, сбора, страхового взноса;

• смерть налогоплательщика или признание его умершим (при

этом по поимущественным налогам его задолженность

погашается наследниками в пределах стоимости

наследственного имущества);

• ликвидация организации- налогоплательщика после

проведения всех расчетов с бюджетами;

• иные обстоятельства (истечение срока взыскания, удержание

суммы налога налоговым агентом, взыскание налога и пр.).

12.

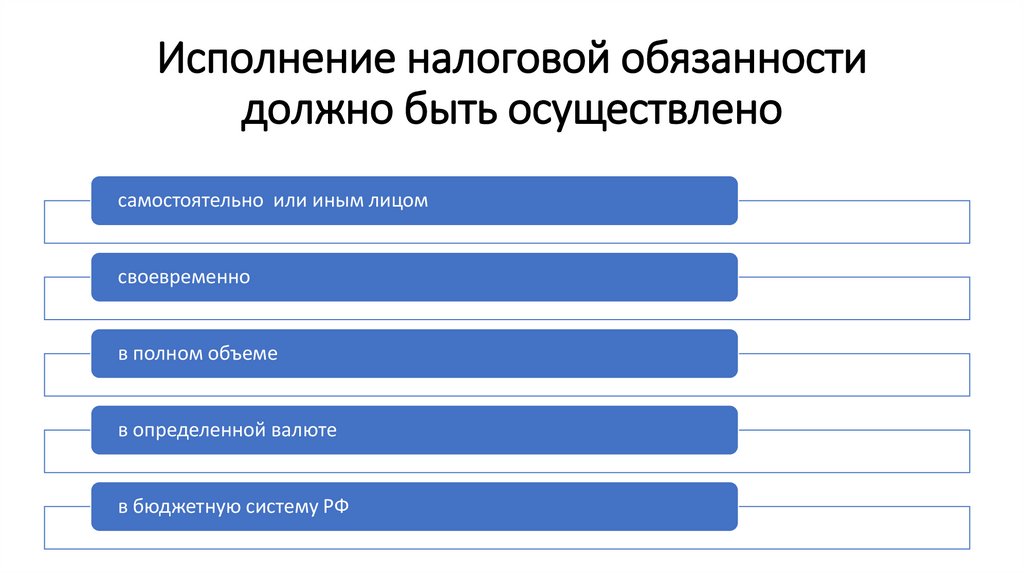

Исполнение налоговой обязанностидолжно быть осуществлено

самостоятельно или иным лицом

своевременно

в полном объеме

в определенной валюте

в бюджетную систему РФ

13.

14.

РЕМОНТПонятие и способы

обеспечения налогового

обязательства

15.

Способы обеспечения исполнения обязанности поуплате налогов, сборов, страховых взносов

• залог имущества;

• поручительство;

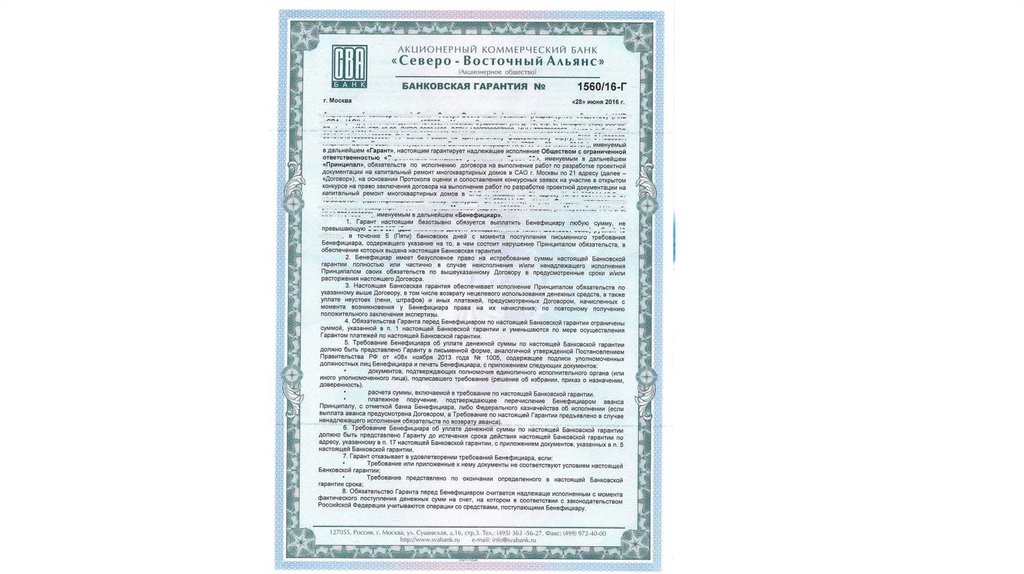

• банковская гарантия;

• пеня;

• приостановление операций по счетам в банке;

• наложение ареста на имущество налогоплательщика

16.

Залог имущества (ст.73 НК РФ)Основание: договор или закон

Залогодатель: сам налогоплательщик или третье лицо

Предмет залога: любое имущество по ст.336 ГК РФ

(может остаться у залогодателя)

Ограничения: совершение сделок – по согласованию с

залогодержателем

Возможные последствия: обращение взыскания на

заложенное имущество

17.

Поручительство (ст.74 НК РФ)Поручитель обязывается перед налоговыми органами

исполнить

в

полном

объеме

обязанность

налогоплательщика по уплате налогов, если последний

не уплатит в установленный срок причитающиеся

суммы налога и соответствующих пеней

18.

19.

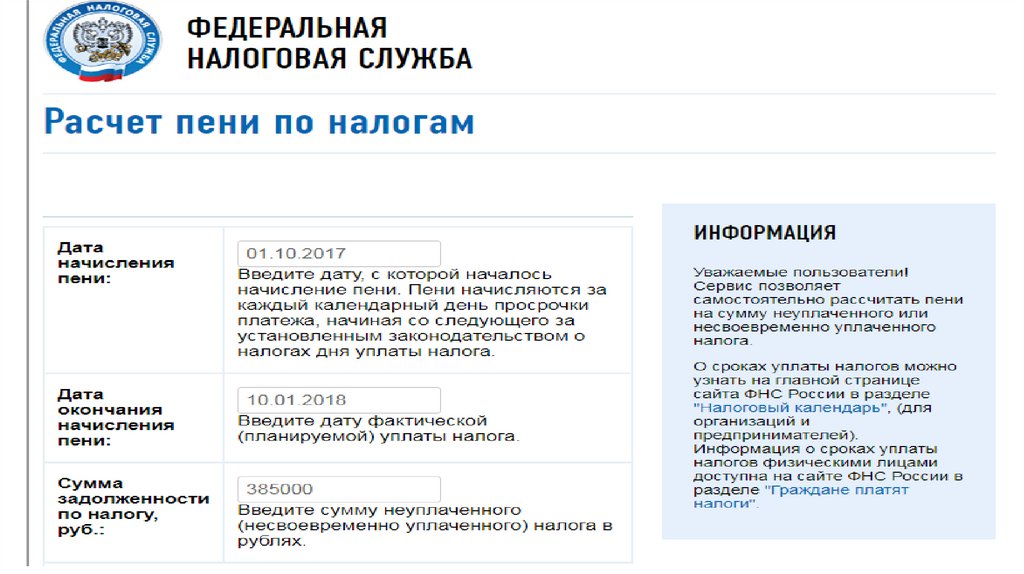

Пеня (ст.75 НК РФ)Размер - 1/300 ключевой ставки ЦБ РФ

(при просрочке организациями более 30 дней

– 1/150 ключевой ставки Банка России)

Начисление – за каждый день просрочки

Не зависит от других мер ответственности

20.

21.

Приостановление операций по счетам(ст.76 НК РФ)

• Применяется к организациям и инд. предпринимателям

• Наличие оснований, установленных в п.3 ст.76 НК РФ

• Решение руководителя (заместителя) налогового органа

• Направление решения в банк в электронной форме

• Прекращение банком всех расходных операций по счету

• Для отмены необходимо решение налогового органа

22.

Арест имущества (ст.77 НК РФ)• Арестом имущества признается действие налогового или

таможенного органа с санкции прокурора по ограничению права

собственности налогоплательщика-организации в отношении его

имущества.

• Арест имущества производится в случае неисполнения

налогоплательщиком-организацией в установленные сроки

обязанности по уплате налога, пеней и штрафов и при наличии у

налоговых или таможенных органов достаточных оснований

полагать, что указанное лицо предпримет меры, чтобы скрыться

либо скрыть свое имущество.

Финансы

Финансы