Похожие презентации:

Теоретические аспекты и категориальные характеристики финансовых ресурсов

1.

Продолжениетемы:

Теоретические аспекты и

категориальные характеристики

финансовых ресурсов.

2.

3.Типы организационных структур (+ и -)• На практике выделяют три основные организационные структуры проектов:

• 1. Функциональную - организационная структура управления проектами, их функционирование и

управление ими не вносят никаких изменений в существующую организационную структуру

исполнителя проекта;

• 2. Проектную (независимую) - в организационной структуре исполнителя создается новое

временное подразделение (команда проекта). Это подразделение действует независимо от

существующей организационной структуры и его целью является достижение целей проекта;

• 3. Матричную - происходит взаимодействие системы управления проектом и организационной

структуры исполняющей организации.

3.

Типы организационных структур управленияпредприятия

Нет двух одинаковых фирм, каждый бизнес уникален — у них разные подходы к

управлению, масштабы и виды деятельности, менталитеты исполнителей, клиентов, и

т.д.

Единственное, что есть у всех компаний, это формальный и неформальный

типы оргструктуры:

Формальный — установленная внутренними нормативными актами система

управления, в которой расписаны права и обязанности работников, схемы

взаимодействия между подразделениями, правила внутреннего распорядка;

Неформальный — устоявшаяся система взаимодействий, построенная на личных

взаимоотношениях между сотрудниками. А они, в свою очередь, зависят от

социального и психологического климата в компании.

4.

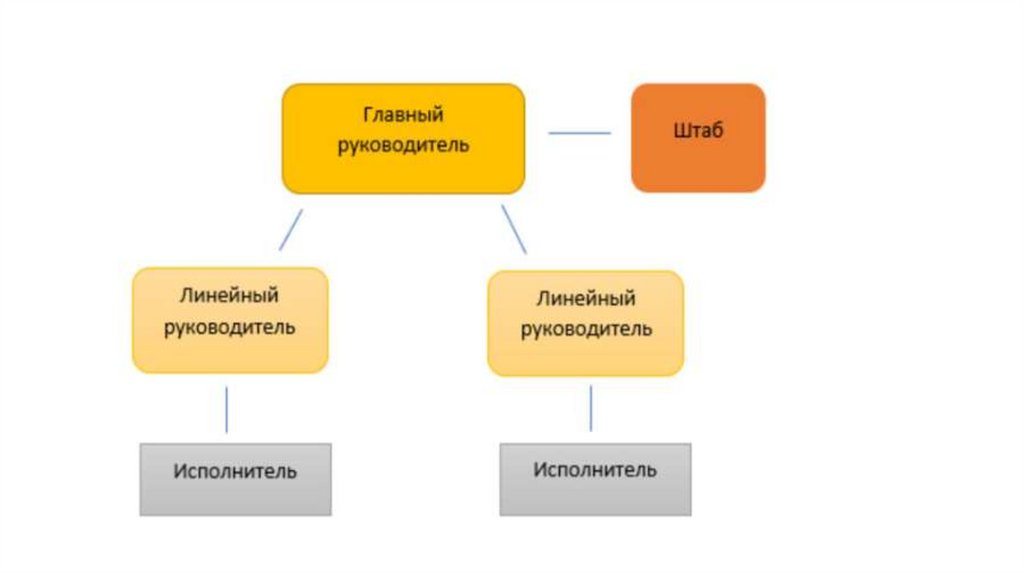

Линейно-штабная системаРасширенная версия линейной структуры — с добавлением штаба (мозгового

центра), которому делегируются некоторые бизнес-процессы, преимущественно

аналитического типа. Некоторые сотрудники выделяются в отдельную структуру

(штаб), которая помогает руководству принимать управленческие решения.

Штаб собирает и анализирует информацию, даёт рекомендации, но не

имеет права выносить решения.

Линейная структура подходит ИП и юрлицам без филиалов, которые

занимаются узкими направлениями деятельности (страховые компании,

клининговые фирмы, микрофинансовые организации, и т.д.).

5.

6.

Плюсы линейно-штабной структуры:•снижение нагрузки на руководителя;

•повышение качества принимаемых решений по итогам аналитической работы;

•более узкая и глубокая специализация сотрудников;

•большее влияние исполнителей на конечный результат.

Минусы:

•отсутствие чёткой иерархии при взаимодействии с сотрудниками штаба может

вызвать снижение качества управления;

•распределение обязанностей более размыто, чем при линейной структуре;

•замедление процесса принятия решений из-за необходимости согласования

решений между участниками процесса.

7.

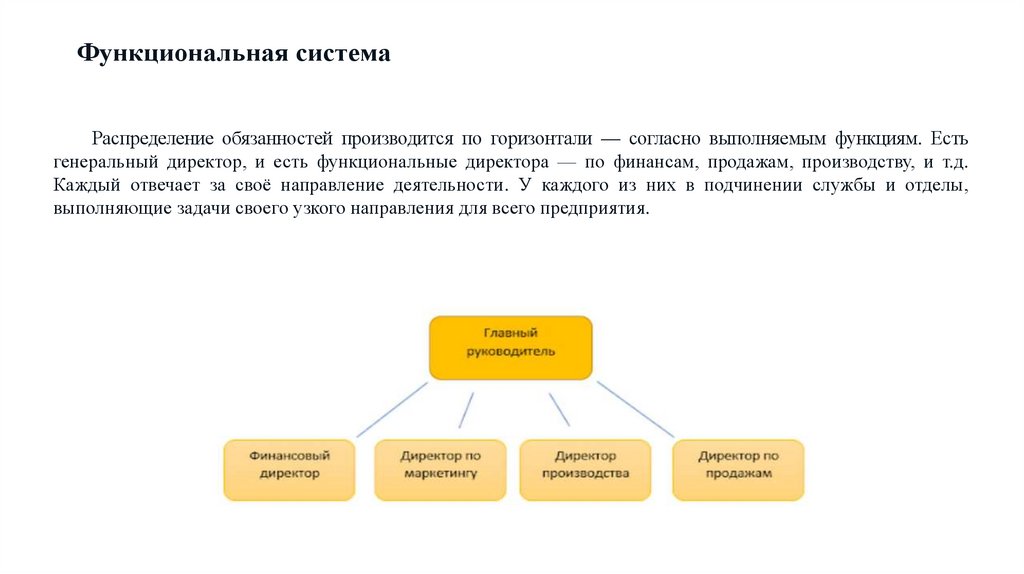

Функциональная системаРаспределение обязанностей производится по горизонтали — согласно выполняемым функциям. Есть

генеральный директор, и есть функциональные директора — по финансам, продажам, производству, и т.д.

Каждый отвечает за своё направление деятельности. У каждого из них в подчинении службы и отделы,

выполняющие задачи своего узкого направления для всего предприятия.

8.

Достоинства:высокий профессионализм и специализация исполнителей;

чёткая иерархия внутри направлений — исполнители знают с кем взаимодействовать и куда обращаться;

высокое качество работы;

равноценный вклад подразделений в конечный продукт. Не бывает особых “каст” и “любимчиков”.

В то же время есть и недостатки:

• замкнутость — отделы одного направления зациклены на себе, и мало взаимодействуют с другими

службами;

• узко ориентированный сотрудник имеет меньше шансов получить более высокую должность;

• возможно дублирование функций — сотрудники разных направлений могут заниматься одними и теми

же вопросами внутри своего блока;

• громоздкость системы и трудности с общим управлением.

9.

Линейно-функциональная системаСмешанная, линейно-функциональная структура, характеризуется ступенчатой системой управления.

Сначала функциональны руководители доносят задачи до линейных руководителей (начальников отделов,

цехов), а затем те распределяют их по исполнителям. В этой структуре линейные руководители не

принимают самостоятельных решений, а обрабатывают запросы от функциональных управляющих.

10.

Достоинства структуры:• чёткое распределение обязанностей;

• ответственность линейных руководителей за качественное управление

своими службами, а функциональных директоров — за выполнение целей

по направлению;

• высокая производительность и качество работы.

Недостатки:

• большая нагрузка на главного руководителя — необходимость решения как

функциональных так и линейных задач;

• одновременное взаимодействие по вертикали и горизонтали усложняет

обмен информацией, продлевает сроки согласования вопросов;

• сложно оценить конкретный вклад служб в конечный результат или продукт

бизнеса.

11.

Дивизионная системаВ этой структуре генеральный руководитель отвечает за стратегию и развитие компании, а

руководители дивизионов (подразделений) — за оперативное управление ими.

Дивизионы могут распределяться по:

1. видам продукции и услуг (дивизион продаж продуктов питания, дивизион аренды площадей, дивизион

строительства, и т.д);

2. территориальному расположению;

3. конечному потребителю (дивизион по работе с коммерческими структурами, дивизион по работе с

государственными учреждениями, и т.д.).

Обязанности, ответственность и задачи каждого руководителя будут зависеть от специфики ведения

соответствующего направления бизнеса.

12.

13.

Чем хороша такая структура:делегирование большинства вопросов деятельности руководителям дивизионов;

оперативность и качество принятия решений;

высокая производительность;

фокусировка на оперативном управлении, что позволяет гибко реагировать на рыночные изменения и

внештатные ситуации.

Что негативно влияет на качество управления такой моделью:

• оторванность дивизиона от головной компании может усложнить взаимодействие при решении

стратегических вопросов развития;

• дивизионы варятся в собственном соку и слабо взаимодействуют с соседями по компании. Это может

снизить производительность и сказаться на общем результате;

• нездоровая конкуренция между дивизионами может породить приписки и искажения отчётности.

14.

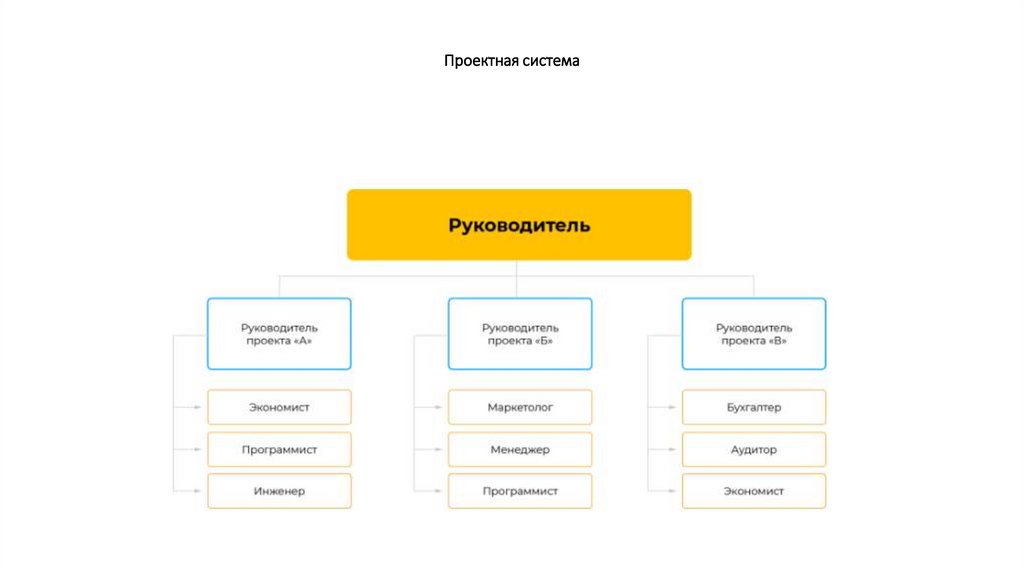

Проектная система15.

Проекты обычно инициируются в результате одного или нескольких стратегических соображений:- требования рынка (например, в ответ на увеличение спроса на услуги автосервиса инициируется проект

создания новой сервисной сети);

- нужды организации (например, промышленное предприятие инициирует проект создания собственной

региональной дилерской сети);

- требования заказчика (например, строительная компания инициирует проект сооружения торговоразвлекательного комплекса в спальном районе);

- технологический прогресс (например, производитель электронной техники инициирует проект перехода на

новую элементную базу);

- требования законодательства (например, промышленное предприятие инициирует проект строительства

новых очистных сооружений в связи с изменением предельных норм выброса).

16.

17.

2 Методы анализа финансовых ресурсовВ условиях нестабильной экономики финансовые ресурсы играют решающую роль в

эффективном функционировании предприятий.

В системе управления деятельностью любого предприятия в современных условиях важным

звеном является управление финансовыми ресурсами, и обеспечения деятельности предприятия

необходимым объемом финансовых ресурсов.

Финансовые результаты деятельности любого предприятия зависят от правильности

источников формирования и направлений использования финансовых ресурсов.

В настоящее время отсутствует единый подход к анализу финансового состояния

предприятия с установленным набором аналитических показателей и коэффициентов.

Именно поэтому финансовым аналитикам трудно выбрать наиболее правильный и

самый простой путь для анализа финансового состояния предприятия.

18.

Комплексная оценка источников формирования финансовых ресурсов, эффективности ихиспользования осуществляется с помощью финансового анализа.

Предметом финансового анализа предприятия являются его финансовые ресурсы, их формирование и

использование.

Анализ финансовых ресурсов целесообразно осуществлять в рамках технологического процесса, по

которому в результате преобразования первичной учетной информации формируются исходные

показатели относительно источников финансирования и направлений их использования, которые

составляют основу информационного обеспечения управления финансовыми ресурсами.

Технология анализа финансовых ресурсов предприятия заключается в выявлении методов

формирования и обработки данных о финансовых ресурсах, которые дают объективную оценку

финансового состояния, тенденций развития и выявления резервов повышения эффективности

использования денежных средств и путей их реализации.

19.

Грамотный финансист-аналитик может найти, компетентно читаябухгалтерский баланс, ответы на такие вопросы:

- общий объем финансовых ресурсов, их структура и динамика;

- источники формирования финансовых ресурсов предприятия - пассив баланса;

- направления использования финансовых ресурсов - актив баланса.

20.

Горизонтальный анализ - позволяет установить динамику источниковформирования и направлений использования финансовых ресурсов

предприятия путем установления абсолютных и относительных отклонений

по статьям пассива и актива баланса.

Вертикальный анализ - позволяет определить удельный вес каждой статьи

пассива и актива в итоге баланса на определенный момент времени, то есть

исследовать структуру источников формирования финансовых ресурсов и

имущества предприятия в статистике.

21.

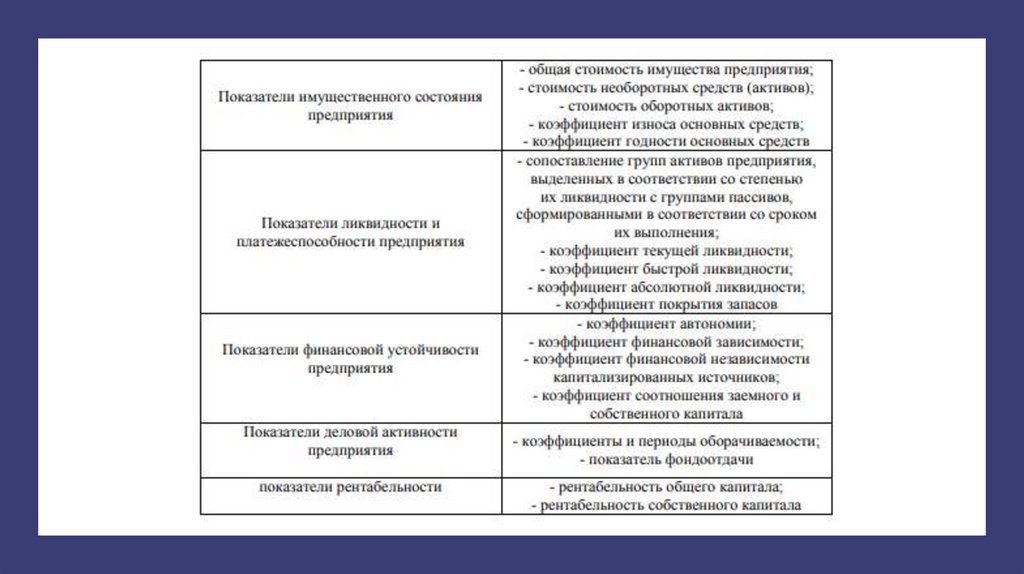

Анализ финансового состояния предприятия осуществляется по следующим направлениям:- анализ финансовых результатов деятельности предприятия;

- оценка имущественного положения и структуры капитала предприятия;

- анализ финансовой устойчивости.

В ходе анализа для характеристики различных аспектов финансового состояния применяются

абсолютные и относительные показатели (финансовые коэффициенты финансового состояния). Анализ

финансовых коэффициентов осуществляется путем сравнения их значений с базовыми величинами, а также в

изучении их динамики за установленный период.

22.

23.

Итак, анализ формирования и использования финансовых ресурсов предприятия долженосуществляться в такой последовательности:

1 этап - проведение анализа источников формирования капитала: оценка структуры источников

финансовых ресурсов в целом, анализ источников собственных средств и заемных средств, анализ

кредиторской задолженности;

2 этап - осуществляется анализ активов предприятия: анализ состава и структуры общего капитала в

целом, анализ основного капитала, анализ оборотного капитала, анализ дебиторской задолженности;

3 этап - анализируется ликвидность баланса предприятия, который предусматривает оценку активов по

степени их ликвидности и пассивов по признаку срочности их погашения.

На этом этапе главной целью является проверка одновременности поступления и расходования

финансовых ресурсов предприятия, то есть его способность рассчитываться по своим обязательствам

собственным имуществом за определенный период времени

24.

4 этап - проводится оценка рентабельности предприятия, то есть оценка экономической эффективностипредприятия - относительный показатель, который отражает полученный эффект с затратами или ресурсами,

использованными для достижения этого эффекта;

5 этап - разработка выводов и принятия решений по оптимизации источников формирования финансовых

ресурсов, и путей повышения эффективности их использования.

25.

Независимо от вида деятельности предприятия, финансовые ресурсы являются самыми ценнымиактивами, которые находится в постоянном движении, обеспечивая операционную, инвестиционную и

финансовую деятельность предприятия.

Значение и роль финансовых ресурсов для функционирования предприятия обусловливает

потребность в тщательном анализе финансового состояния предприятия, а именно анализе анализа

формирования и использования финансовых ресурсов.

26.

Сравнение показателей рентабельности продаж и требуемости доходностиинвестиций при оценки целесообразности изменения стандартов

кредитоспособности фирмы:

1. Прибыль от дополнительных объемов продаж = Прибыль на единицу продукции *

Количество доп. Продукций

2. Дополнительная дебиторская задолженность = Выручка от дополнительных продаж /

коэффициент оборачиваемости дебиторской задолженности

3. Инвестиции в дополнительную дебиторскую задолженность = (переменные издержки на

единицу продукции/ цена реализации ед. продукции) * (дополнительная дебиторская

задолженность)

4. Требуемая прибыль от дополнительных инвестиций (до уплаты налогов) = Альтернативные

издержки * инвестиции в дополнительную дебиторскую задолженность

Финансы

Финансы