Похожие презентации:

Изменения в налоговом законодательство РФ в 2025 году

1.

Налоговая реформ: что меняется в НК РФ с2025 года

Герасименко Анна

Руководитель проектов

Компания «Первый БИТ»

2.

ВведениеМасштабные изменения: 2025 год приносит значительные изменения в налоговое

законодательство РФ.

Бухгалтеров в очередной раз проверяют на стойкость и верность профессии.

Новые требования и проверки требуют повышенной внимательности и адаптации.

Основной документ: Федеральный закон от 12.07.2024 N 176-ФЗ по налоговой реформе 2025 года.

3.

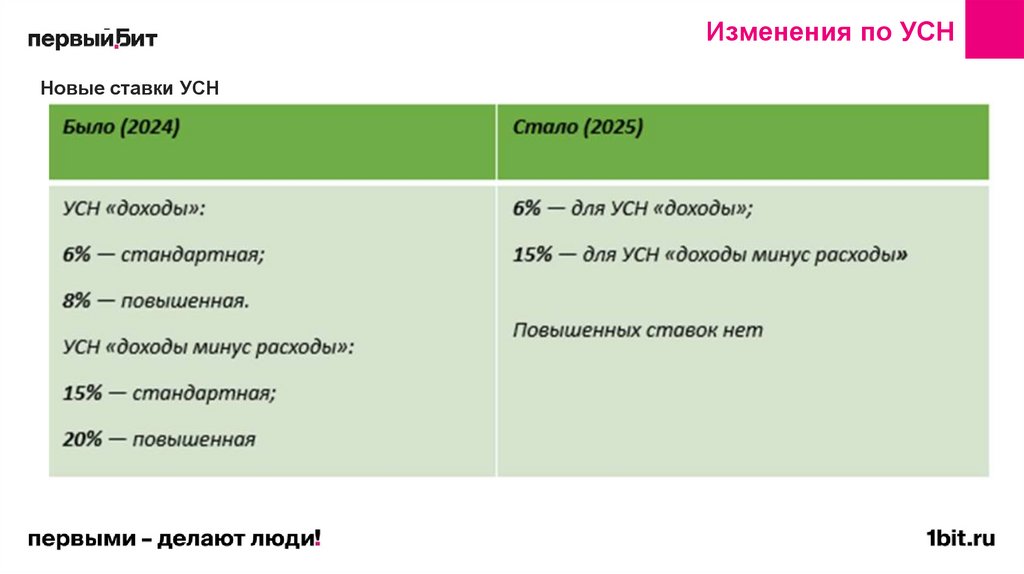

Изменения по УСННовые ставки УСН

4.

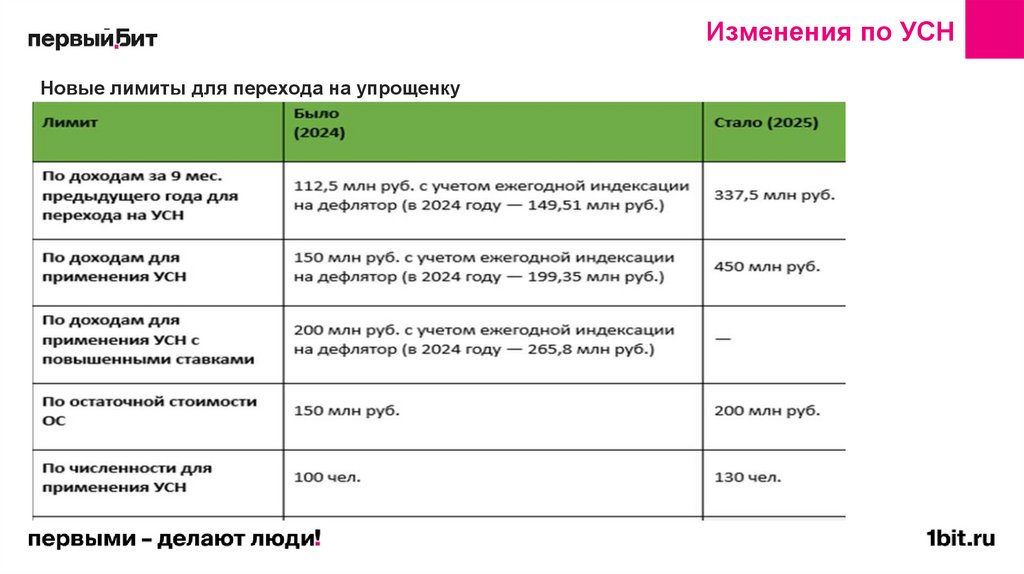

Изменения по УСННовые лимиты для перехода на упрощенку

5.

Изменения по УСНЕсли ИП совмещает УСН И ПСН, лимит применятся к доходам по обоим режимам.

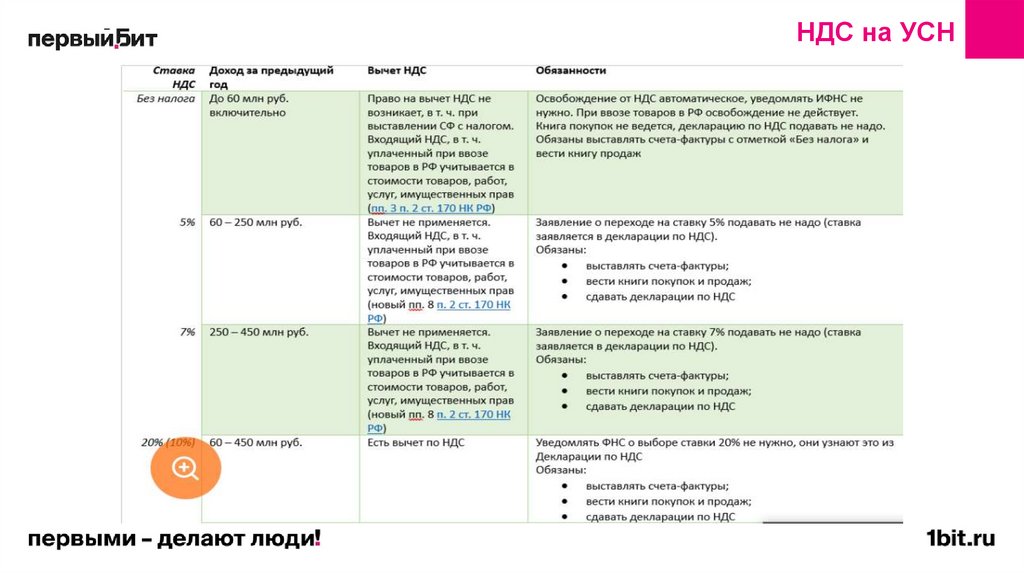

С 1 января 2025 упрощенцы становятся плательщиками НДС. Исключение — если доход не

превышает 60 млн руб. в год, в том числе при реализации подакцизной продукции.

Вновь созданные организации, выбравшие УСН в качестве системы налогообложения, не

будут считаться плательщиками НДС, пока они не достигнут 60 млн годового дохода.

При этом появились новые льготные ставки 5% и 7% НДС, но тут придется выбирать: либо

применять льготные ставки и не применять вычеты по НДС, либо использовать стандартные

20%, 10% НДС и иметь право на вычеты.

6.

НДС на УСН7.

НДС на УСНЕсли в течение календарного года доход превысит 60 млн руб., упрощенец утрачивает право на

освобождение от НДС с первого числа месяца, следующего за тем месяцем, в котором произошло

превышение.

При этом можно выбрать — платить НДС в общем порядке (20%) или перейти на особый (5%).

С месяца, следующего за тем, в котором доход за текущий год превысил 250 млн руб.,

применяется ставка 7%.

Льготная ставка НДС 5% (7%) применяется непрерывно в течение 12 налоговых

периодов (кварталов), то есть 3 года. С общей ставки (20%) можно перейти на 5% (7%) с любого

квартала.

Что выгоднее — 20% с вычетами или 5% (7%) без вычетов — нужно просчитывать

индивидуально. Какую ставку НДС выгоднее применять, нужно просчитывать индивидуально.

8.

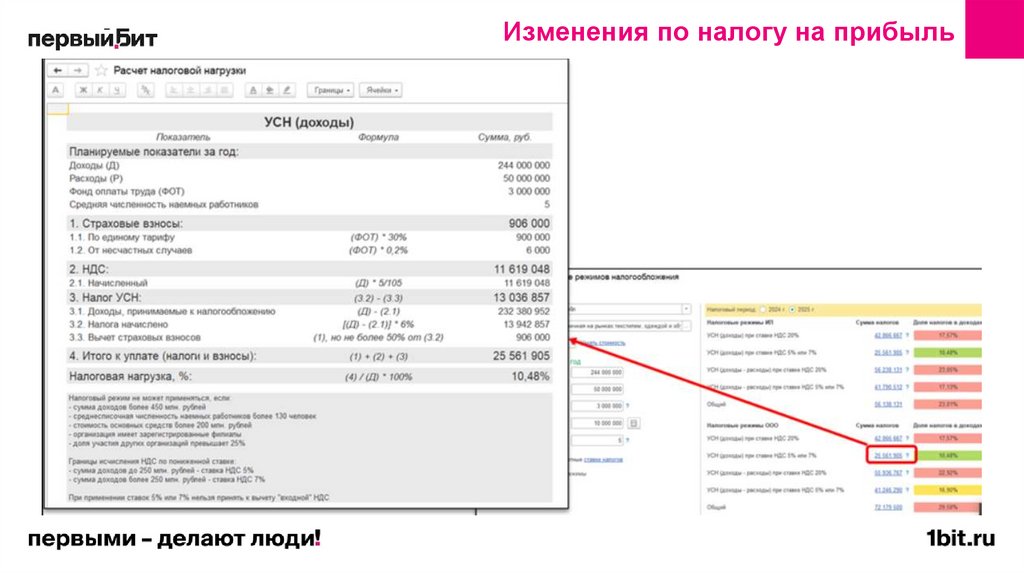

Изменения по НДФЛВ конфигурации «Бухгалтерия предприятия», начиная с релиза 3.0.160 появился помощник для

сравнения и определения наиболее выгодного варианта.

Находится в разделе Руководителю – Планирование – Сравнение режимов налогообложения.

Расчеты, сделанные программой, можно расшифровать, поэтому это удобный помощник

организациям и ИП, чтобы определиться с тем, что делать в следующем году с системой

налогообложения

9.

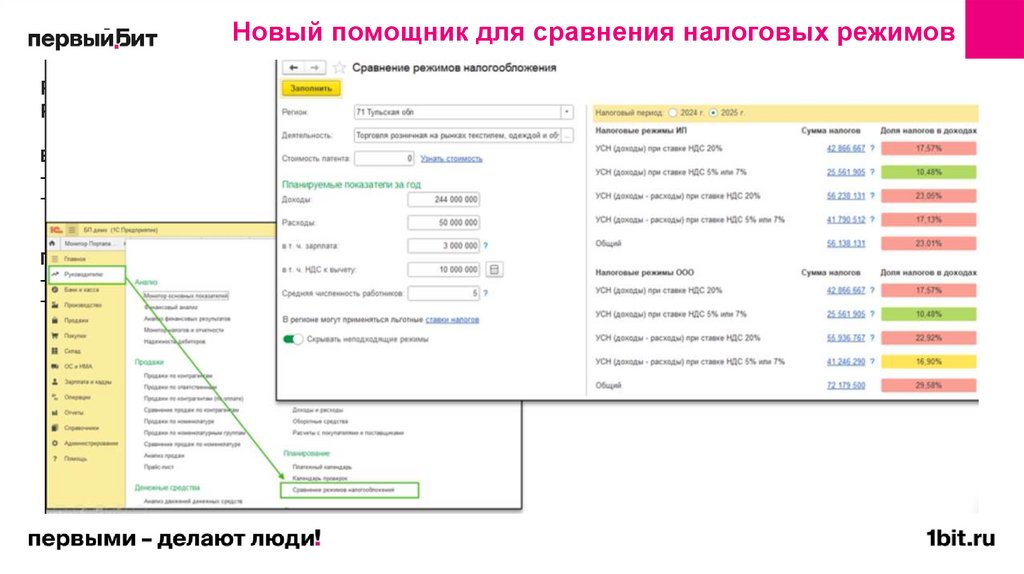

Новый помощник для сравнения налоговых режимовРасположение в интерфейсе:

Руководителю → Планирование → Сравнение режимов налогообложения

Возможности инструмента:

- Сравнение различных налоговых режимов

- Детализация расчетов

Преимущества для пользователей:

- Удобство принятия обоснованных решений

- Экономия времени при планировании

10.

Изменения по налогу на прибыль11.

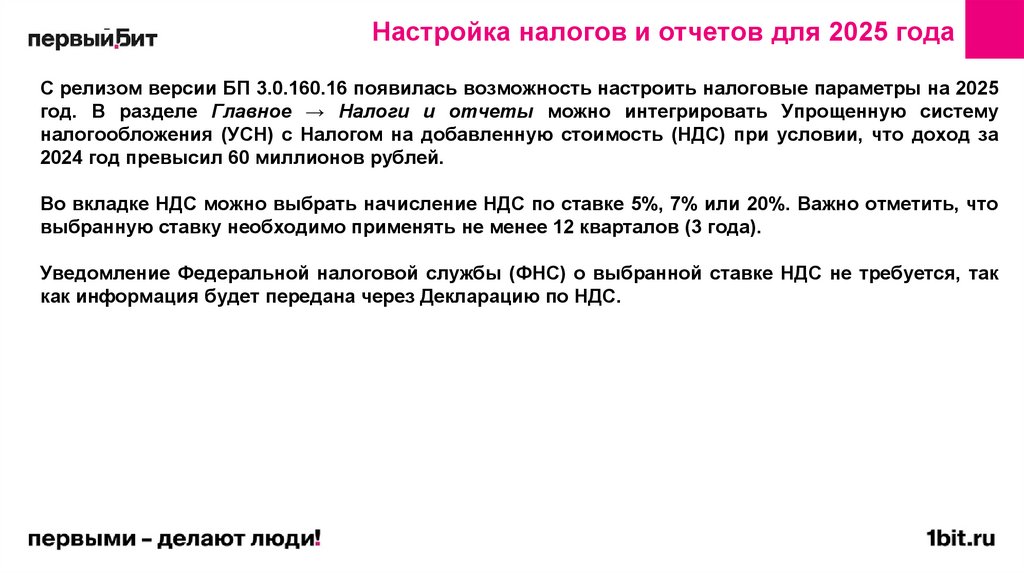

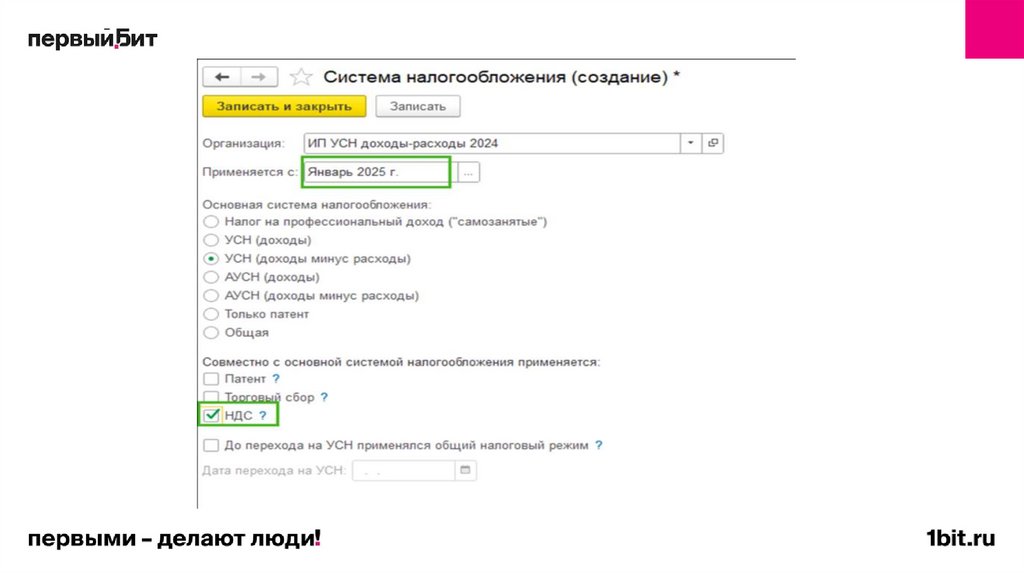

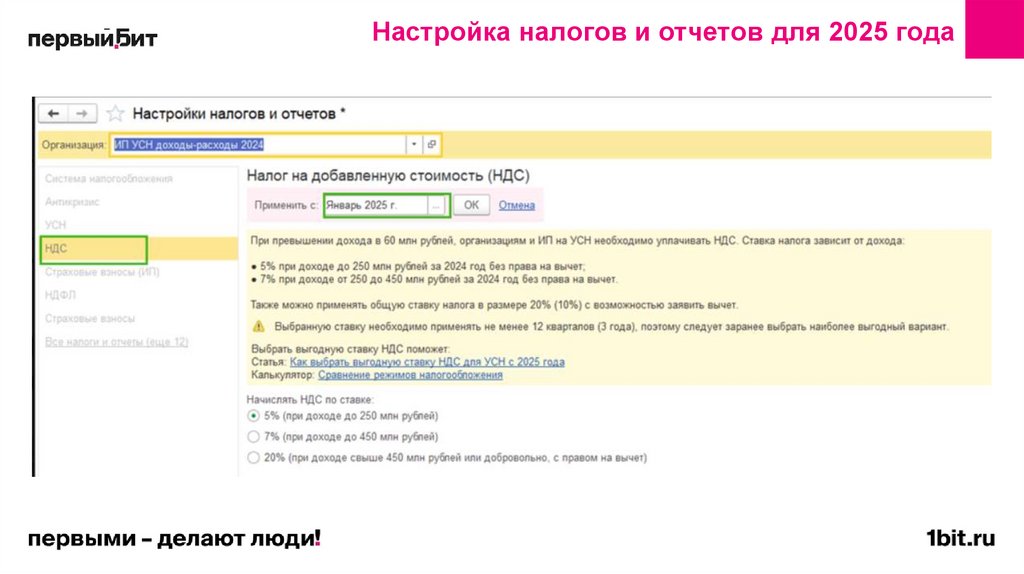

Настройка налогов и отчетов для 2025 годаС релизом версии БП 3.0.160.16 появилась возможность настроить налоговые параметры на 2025

год. В разделе Главное → Налоги и отчеты можно интегрировать Упрощенную систему

налогообложения (УСН) с Налогом на добавленную стоимость (НДС) при условии, что доход за

2024 год превысил 60 миллионов рублей.

Во вкладке НДС можно выбрать начисление НДС по ставке 5%, 7% или 20%. Важно отметить, что

выбранную ставку необходимо применять не менее 12 кварталов (3 года).

Уведомление Федеральной налоговой службы (ФНС) о выбранной ставке НДС не требуется, так

как информация будет передана через Декларацию по НДС.

12.

13.

Настройка налогов и отчетов для 2025 года14.

Настройка налогов и отчетов для 2025 годаВсе изменения в настройку учетной политики рекомендуем делать путем создания новой записи через

гиперссылку История изменений.

15.

Контакты:Анна Герасименко

Эксперт отдела внедрения финансового,

бюджетного, регламентированного учета

8(4232) 795852

AVGerasimenko@1cbit.ru

16.

Спасибо за внимание!Будем рады сотрудничать!

Финансы

Финансы