Похожие презентации:

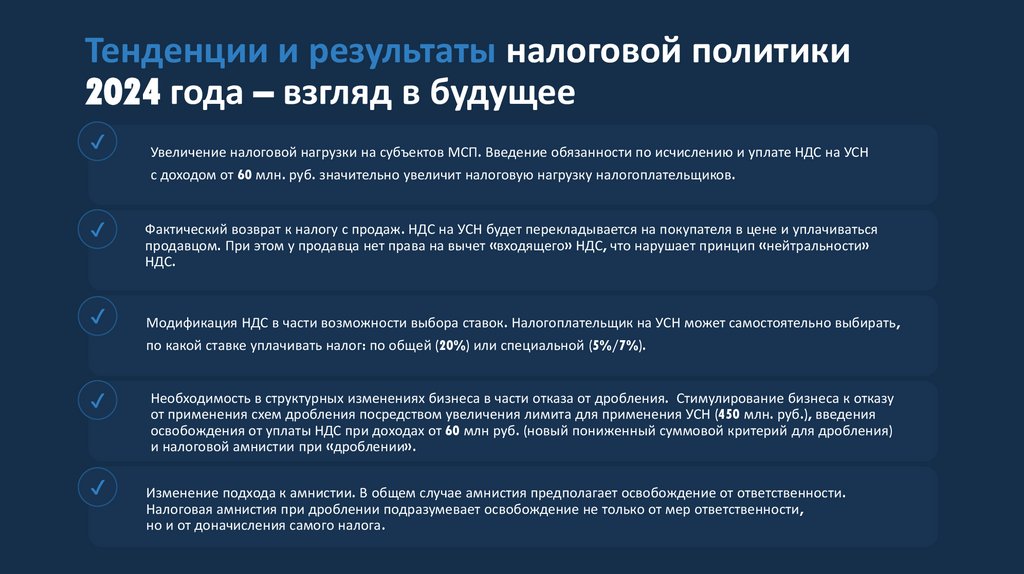

Тенденции и результаты налоговой политики 2024 года – взгляд в будущее

1.

Тенденции и результаты налоговой политики2024 года – взгляд в будущее

✔

✔

✔

✔

✔

Увеличение налоговой нагрузки на субъектов МСП. Введение обязанности по исчислению и уплате НДС на УСН

с доходом от 60 млн. руб. значительно увеличит налоговую нагрузку налогоплательщиков.

Фактический возврат к налогу с продаж. НДС на УСН будет перекладывается на покупателя в цене и уплачиваться

продавцом. При этом у продавца нет права на вычет «входящего» НДС, что нарушает принцип «нейтральности»

НДС.

Модификация НДС в части возможности выбора ставок. Налогоплательщик на УСН может самостоятельно выбирать,

по какой ставке уплачивать налог: по общей (20%) или специальной (5%/7%).

Необходимость в структурных изменениях бизнеса в части отказа от дробления. Стимулирование бизнеса к отказу

от применения схем дробления посредством увеличения лимита для применения УСН (450 млн. руб.), введения

освобождения от уплаты НДС при доходах от 60 млн руб. (новый пониженный суммовой критерий для дробления)

и налоговой амнистии при «дроблении».

Изменение подхода к амнистии. В общем случае амнистия предполагает освобождение от ответственности.

Налоговая амнистия при дроблении подразумевает освобождение не только от мер ответственности,

но и от доначисления самого налога.

2.

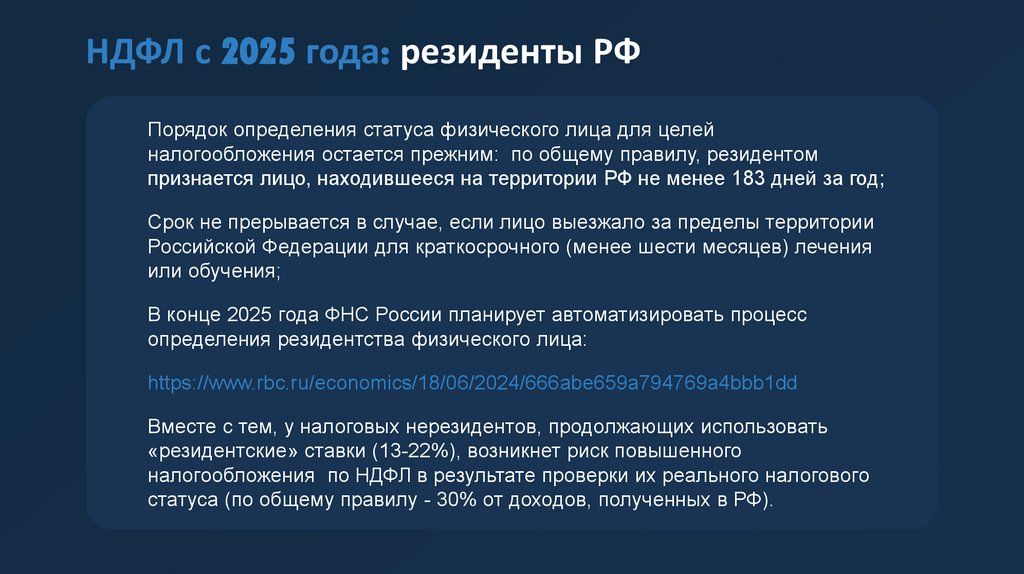

НДФЛ с 2025 года: резиденты РФПорядок определения статуса физического лица для целей

налогообложения остается прежним: по общему правилу, резидентом

признается лицо, находившееся на территории РФ не менее 183 дней за год;

Срок не прерывается в случае, если лицо выезжало за пределы территории

Российской Федерации для краткосрочного (менее шести месяцев) лечения

или обучения;

В конце 2025 года ФНС России планирует автоматизировать процесс

определения резидентства физического лица:

https://www.rbc.ru/economics/18/06/2024/666abe659a794769a4bbb1dd

Вместе с тем, у налоговых нерезидентов, продолжающих использовать

«резидентские» ставки (13-22%), возникнет риск повышенного

налогообложения по НДФЛ в результате проверки их реального налогового

статуса (по общему правилу - 30% от доходов, полученных в РФ).

3.

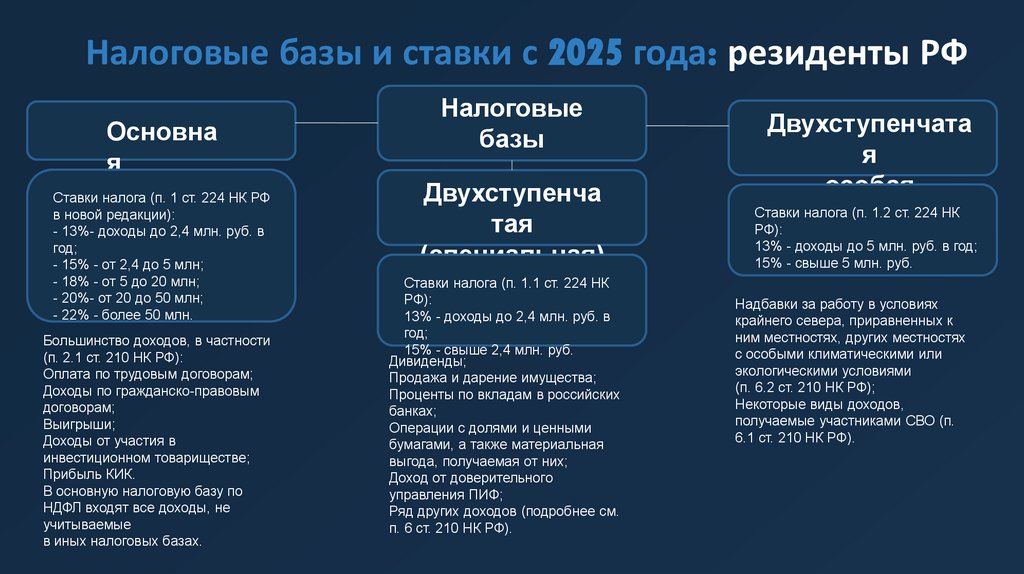

Налоговые базы и ставки с 2025 года: резиденты РФОсновна

я

Ставки налога (п. 1 ст. 224 НК РФ

в новой редакции):

- 13%- доходы до 2,4 млн. руб. в

год;

- 15% - от 2,4 до 5 млн;

- 18% - от 5 до 20 млн;

- 20%- от 20 до 50 млн;

- 22% - более 50 млн.

Большинство доходов, в частности

(п. 2.1 ст. 210 НК РФ):

Оплата по трудовым договорам;

Доходы по гражданско-правовым

договорам;

Выигрыши;

Доходы от участия в

инвестиционном товариществе;

Прибыль КИК.

В основную налоговую базу по

НДФЛ входят все доходы, не

учитываемые

в иных налоговых базах.

Налоговые

базы

Двухступенча

тая

(специальная)

Ставки налога (п. 1.1 ст. 224 НК

РФ):

13% - доходы до 2,4 млн. руб. в

год;

15% - свыше 2,4 млн. руб.

Дивиденды;

Продажа и дарение имущества;

Проценты по вкладам в российских

банках;

Операции с долями и ценными

бумагами, а также материальная

выгода, получаемая от них;

Доход от доверительного

управления ПИФ;

Ряд других доходов (подробнее см.

п. 6 ст. 210 НК РФ).

Двухступенчата

я

особая

Ставки налога (п. 1.2 ст. 224 НК

РФ):

13% - доходы до 5 млн. руб. в год;

15% - свыше 5 млн. руб.

Надбавки за работу в условиях

крайнего севера, приравненных к

ним местностях, других местностях

с особыми климатическими или

экологическими условиями

(п. 6.2 ст. 210 НК РФ);

Некоторые виды доходов,

получаемые участниками СВО (п.

6.1 ст. 210 НК РФ).

4.

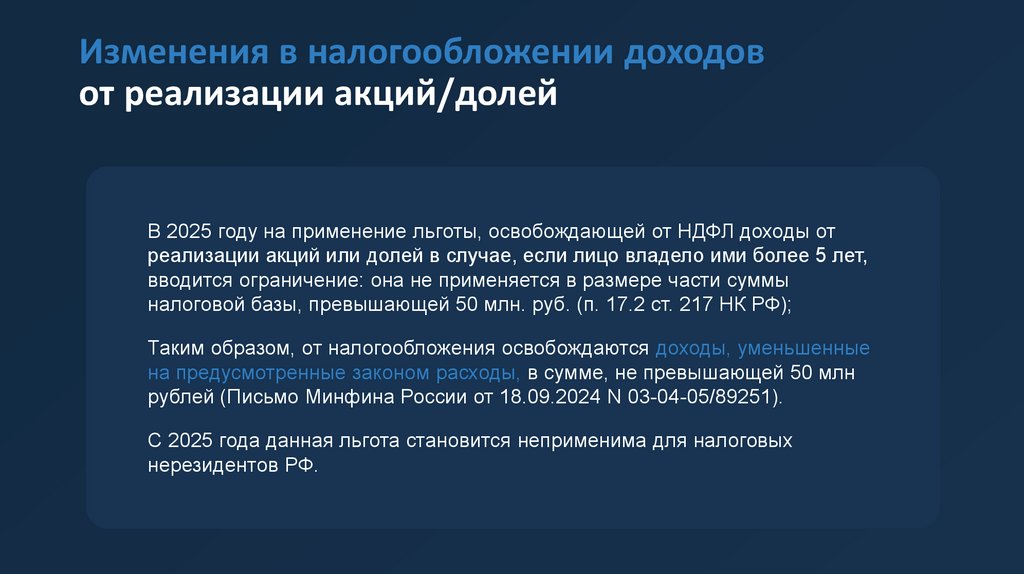

Изменения в налогообложении доходовот реализации акций/долей

В 2025 году на применение льготы, освобождающей от НДФЛ доходы от

реализации акций или долей в случае, если лицо владело ими более 5 лет,

вводится ограничение: она не применяется в размере части суммы

налоговой базы, превышающей 50 млн. руб. (п. 17.2 ст. 217 НК РФ);

Таким образом, от налогообложения освобождаются доходы, уменьшенные

на предусмотренные законом расходы, в сумме, не превышающей 50 млн

рублей (Письмо Минфина России от 18.09.2024 N 03-04-05/89251).

С 2025 года данная льгота становится неприменима для налоговых

нерезидентов РФ.

5.

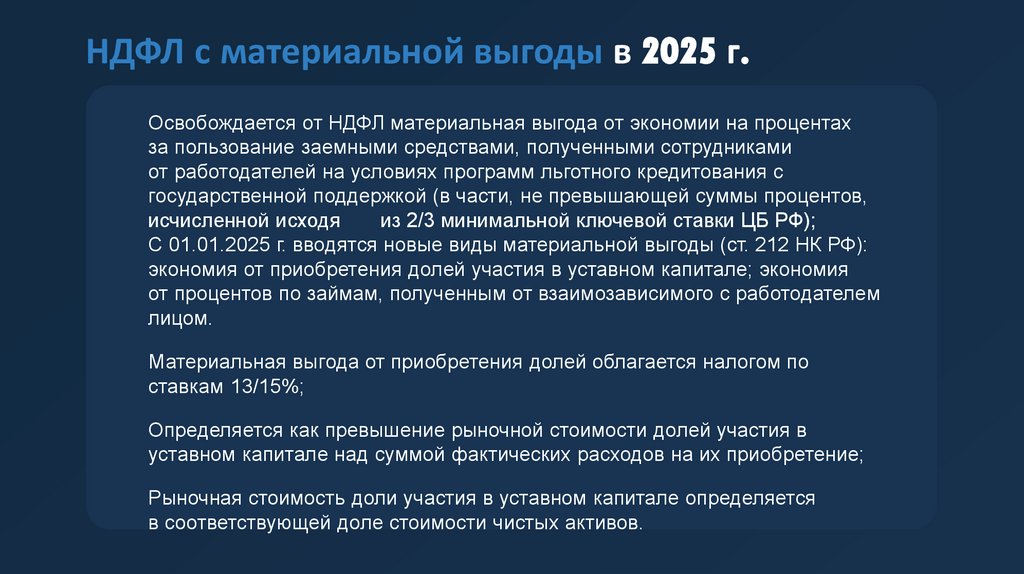

НДФЛ с материальной выгоды в 2025 г.Освобождается от НДФЛ материальная выгода от экономии на процентах

за пользование заемными средствами, полученными сотрудниками

от работодателей на условиях программ льготного кредитования с

государственной поддержкой (в части, не превышающей суммы процентов,

исчисленной исходя

из 2/3 минимальной ключевой ставки ЦБ РФ);

С 01.01.2025 г. вводятся новые виды материальной выгоды (ст. 212 НК РФ):

экономия от приобретения долей участия в уставном капитале; экономия

от процентов по займам, полученным от взаимозависимого с работодателем

лицом.

Материальная выгода от приобретения долей облагается налогом по

ставкам 13/15%;

Определяется как превышение рыночной стоимости долей участия в

уставном капитале над суммой фактических расходов на их приобретение;

Рыночная стоимость доли участия в уставном капитале определяется

в соответствующей доле стоимости чистых активов.

6.

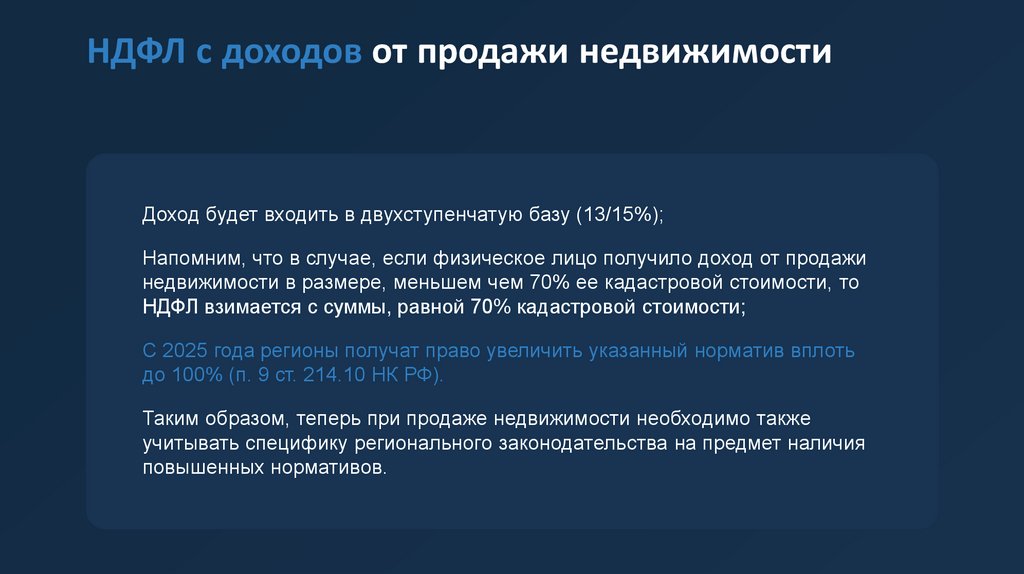

НДФЛ с доходов от продажи недвижимостиДоход будет входить в двухступенчатую базу (13/15%);

Напомним, что в случае, если физическое лицо получило доход от продажи

недвижимости в размере, меньшем чем 70% ее кадастровой стоимости, то

НДФЛ взимается с суммы, равной 70% кадастровой стоимости;

С 2025 года регионы получат право увеличить указанный норматив вплоть

до 100% (п. 9 ст. 214.10 НК РФ).

Таким образом, теперь при продаже недвижимости необходимо также

учитывать специфику регионального законодательства на предмет наличия

повышенных нормативов.

7.

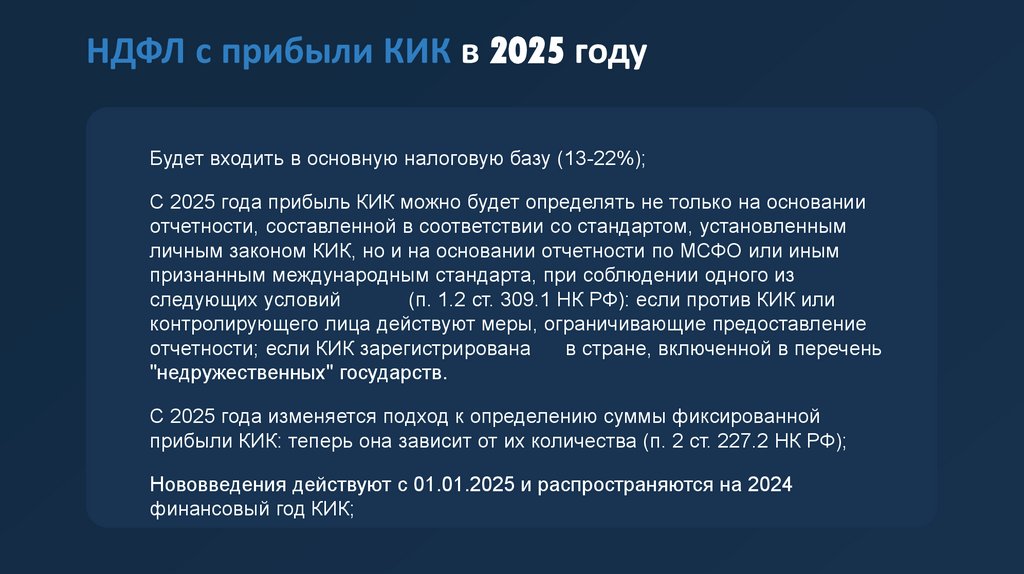

НДФЛ с прибыли КИК в 2025 годуБудет входить в основную налоговую базу (13-22%);

С 2025 года прибыль КИК можно будет определять не только на основании

отчетности, составленной в соответствии со стандартом, установленным

личным законом КИК, но и на основании отчетности по МСФО или иным

признанным международным стандарта, при соблюдении одного из

следующих условий

(п. 1.2 ст. 309.1 НК РФ): если против КИК или

контролирующего лица действуют меры, ограничивающие предоставление

отчетности; если КИК зарегистрирована

в стране, включенной в перечень

"недружественных" государств.

С 2025 года изменяется подход к определению суммы фиксированной

прибыли КИК: теперь она зависит от их количества (п. 2 ст. 227.2 НК РФ);

Нововведения действуют с 01.01.2025 и распространяются на 2024

финансовый год КИК;

8.

Фиксированная прибыль КИК в 2025 г.Количество

КИК

Фиксированная прибыль

НДФЛ

1

27 990 000 руб.

5 000 000 руб.

2

52 718 000 руб.

9 999 960 руб.

3

75 445 300 руб.

14 999 966 руб.

4

98 172 600 руб.

19 999 972 руб.

5 и более

120 899 900 руб.

24 999 978 руб.

Таким образом, налоговое бремя плательщиков налога с фиксированной прибыли

КИК в 2025 году значительно увеличится. В связи с этим необходимо

проанализировать целесообразность применения данного способа определения

налоговой базы, особенно лицам, владеющим 5 и более КИК.

9.

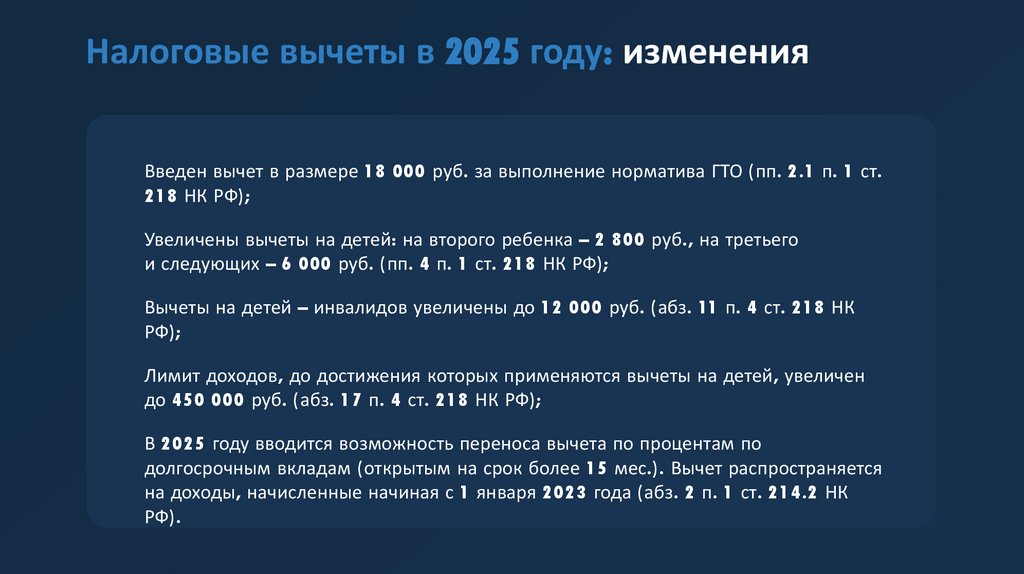

Налоговые вычеты в 2025 году: измененияВведен вычет в размере 18 000 руб. за выполнение норматива ГТО (пп. 2.1 п. 1 ст.

218 НК РФ);

Увеличены вычеты на детей: на второго ребенка – 2 800 руб., на третьего

и следующих – 6 000 руб. (пп. 4 п. 1 ст. 218 НК РФ);

Вычеты на детей – инвалидов увеличены до 12 000 руб. (абз. 11 п. 4 ст. 218 НК

РФ);

Лимит доходов, до достижения которых применяются вычеты на детей, увеличен

до 450 000 руб. (абз. 17 п. 4 ст. 218 НК РФ);

В 2025 году вводится возможность переноса вычета по процентам по

долгосрочным вкладам (открытым на срок более 15 мес.). Вычет распространяется

на доходы, начисленные начиная с 1 января 2023 года (абз. 2 п. 1 ст. 214.2 НК

РФ).

10.

НДФЛ с 2025 года: нерезиденты РФНерезидентами признаются лица, не соответствующие требованиям,

предъявляемым к резидентам РФ (пробывшие в стране менее 183 дней в течение

12 месяцев подряд);

Они обязаны уплачивать НДФЛ только с тех доходов, источником которых является

РФ;

Перечень таких доходов приводится в ст. 208 НК РФ. В частности, к ним относятся

дивиденды и проценты, полученные от российских компаний, роялти, доходы

от недвижимости в РФ и другие.

11.

Налоговые базы и ставки с 2025 года: нерезиденты РФОсновная

Ставка налога: 30% - независимо

от размера полученного дохода

(п. 3 ст. 224 НК РФ)

Все доходы, к которым не

применяются иные ставки. Например:

Зарплата (кроме отдельных случаев);

Материальная выгода по займам;

Продажа имущества;

Операции с ценными бумагами;

Купонный доход по облигациям;

Реализация акций идолей (если иное

не предусмотрено СИДН);

И другие

Налоговые

базы

Льготная

Ставка налога: 15% - независимо

от размера полученного дохода

Дивиденды;

С 2025 года – проценты по вкладам,

открытым в банке, находящимся

на территории РФ (абз. 9 п. 3 ст. 224

НК РФ);

«Резидентская»

Ставки налога (п. 3.1 ст. 224 НК РФ):

- 13%- доходы до 2,4 млн. руб. в год;

- 15% - от 2,4 до 5 млн;

- 18% - от 5 до 20 млн;

- 20%- от 20 до 50 млн;

- 22% - более 50 млн.

Зарплата некоторых категорий

нерезидентов (в частности,

высококвалифицированных

специалистов);

Зарплата дистанционных работников

(если работодатель – резидент РФ);

Доходы от оказания услуг, если они

осуществлены в Интернете

с использованием российского софта,

при соблюдении условий (см.

следующий слайд):

12.

Доходы нерезидента от оказания услуг, если ониосуществлены в Интернете с использованием

российского софта

Доходы, полученные за оказанные услуги, в случае, если они осуществлены

в Интернете с использованием российских доменных/сетевых адресов, и (или)

информационных систем, технические средства которых размещены в РФ, и (или)

комплексов программно-аппаратных средств, размещенных в РФ, при соблюдении

одного из следующих условий (пп. 6.3 п. 1 ст. 208 НК РФ): доходы получены

налогоплательщиком - физическим лицом на счет, открытый в банке, находящемся

на территории РФ; источники выплаты доходов - это российские организации,

индивидуальные предприниматели, нотариусы, занимающиеся частной практикой,

адвокаты, учредившие адвокатские кабинеты, а также обособленные

подразделения иностранных организаций в РФ;

Облагаются НДФЛ по ставке 13-22%. При этом необходимо учитывать положения

международных налоговых договоров.

13.

Изменения в льготах для нерезидентов✔

С 2025 года для нерезидентов становится неприменимы льготы долгосрочного

инвестора: доходы от реализации акций или долей даже в случае, если

нерезидент владел ими более 5 лет (1 год – для акций / долей компаний

высокотехнологичного сектора), теперь также будут облагаться налогом.

Ставка НДФЛ для нерезидентов по таким доходам составит 30%.

14.

Изменения для налоговых агентов✔

Увеличивается срок, в течение которого налоговый агент должен доудержать НДФЛ

– до 31 января следующего за налоговым периодом года. В случае невозможности

удержания возникнет обязанность по подаче соответствующего уведомления

в налоговый орган и налогоплательщику до 25 февраля (п. 5 ст. 226 НК РФ);

С 2025 года налоговый агент при исчислении НДФЛ на основании заявления

физического лица должен учитывать фактически осуществленные и документально

подтвержденные расходы (п. 11 ст. 226 НК РФ).

Документы, подтверждающие такие расходы, должны будут храниться 5 лет.

15.

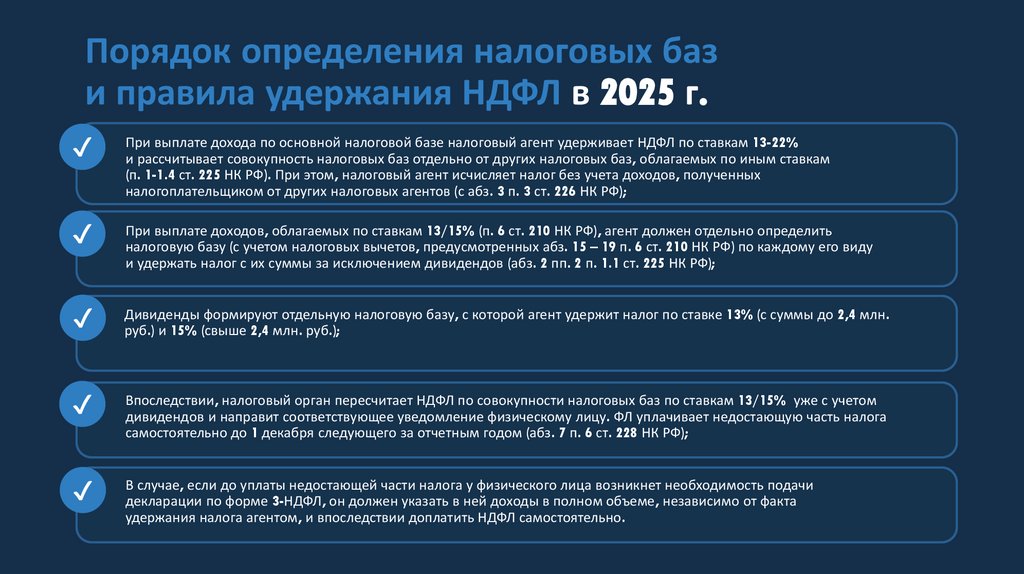

Порядок определения налоговых бази правила удержания НДФЛ в 2025 г.

✔

При выплате дохода по основной налоговой базе налоговый агент удерживает НДФЛ по ставкам 13-22%

и рассчитывает совокупность налоговых баз отдельно от других налоговых баз, облагаемых по иным ставкам

(п. 1-1.4 ст. 225 НК РФ). При этом, налоговый агент исчисляет налог без учета доходов, полученных

налогоплательщиком от других налоговых агентов (с абз. 3 п. 3 ст. 226 НК РФ);

✔

При выплате доходов, облагаемых по ставкам 13/15% (п. 6 ст. 210 НК РФ), агент должен отдельно определить

налоговую базу (с учетом налоговых вычетов, предусмотренных абз. 15 – 19 п. 6 ст. 210 НК РФ) по каждому его виду

и удержать налог с их суммы за исключением дивидендов (абз. 2 пп. 2 п. 1.1 ст. 225 НК РФ);

✔

Дивиденды формируют отдельную налоговую базу, с которой агент удержит налог по ставке 13% (с суммы до 2,4 млн.

руб.) и 15% (свыше 2,4 млн. руб.);

✔

Впоследствии, налоговый орган пересчитает НДФЛ по совокупности налоговых баз по ставкам 13/15% уже с учетом

дивидендов и направит соответствующее уведомление физическому лицу. ФЛ уплачивает недостающую часть налога

самостоятельно до 1 декабря следующего за отчетным годом (абз. 7 п. 6 ст. 228 НК РФ);

✔

В случае, если до уплаты недостающей части налога у физического лица возникнет необходимость подачи

декларации по форме 3-НДФЛ, он должен указать в ней доходы в полном объеме, независимо от факта

удержания налога агентом, и впоследствии доплатить НДФЛ самостоятельно.

16.

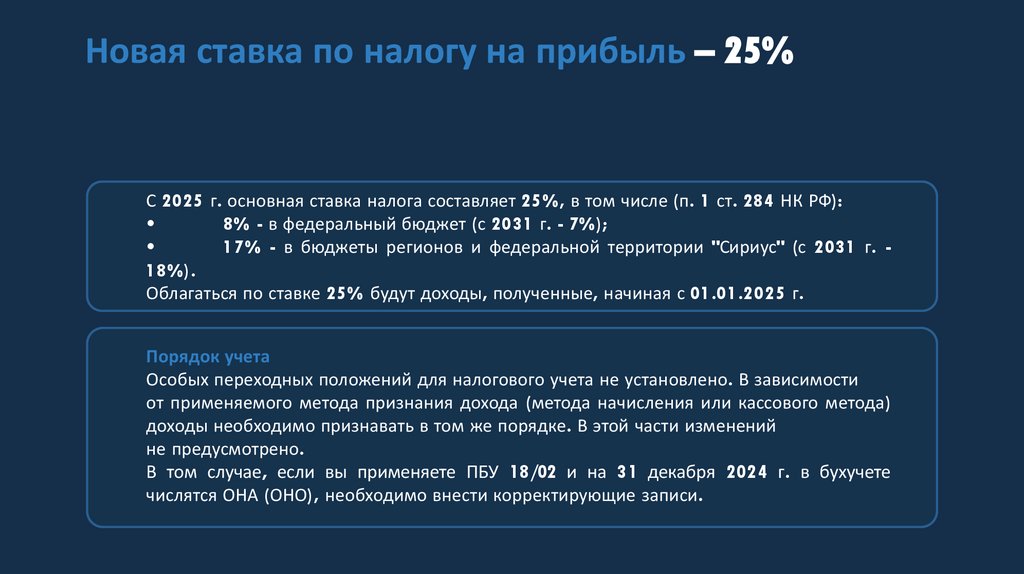

Новая ставка по налогу на прибыль – 25%С 2025 г. основная ставка налога составляет 25%, в том числе (п. 1 ст. 284 НК РФ):

8% - в федеральный бюджет (с 2031 г. - 7%);

17% - в бюджеты регионов и федеральной территории "Сириус" (с 2031 г. 18%).

Облагаться по ставке 25% будут доходы, полученные, начиная с 01.01.2025 г.

Порядок учета

Особых переходных положений для налогового учета не установлено. В зависимости

от применяемого метода признания дохода (метода начисления или кассового метода)

доходы необходимо признавать в том же порядке. В этой части изменений

не предусмотрено.

В том случае, если вы применяете ПБУ 18/02 и на 31 декабря 2024 г. в бухучете

числятся ОНА (ОНО), необходимо внести корректирующие записи.

17.

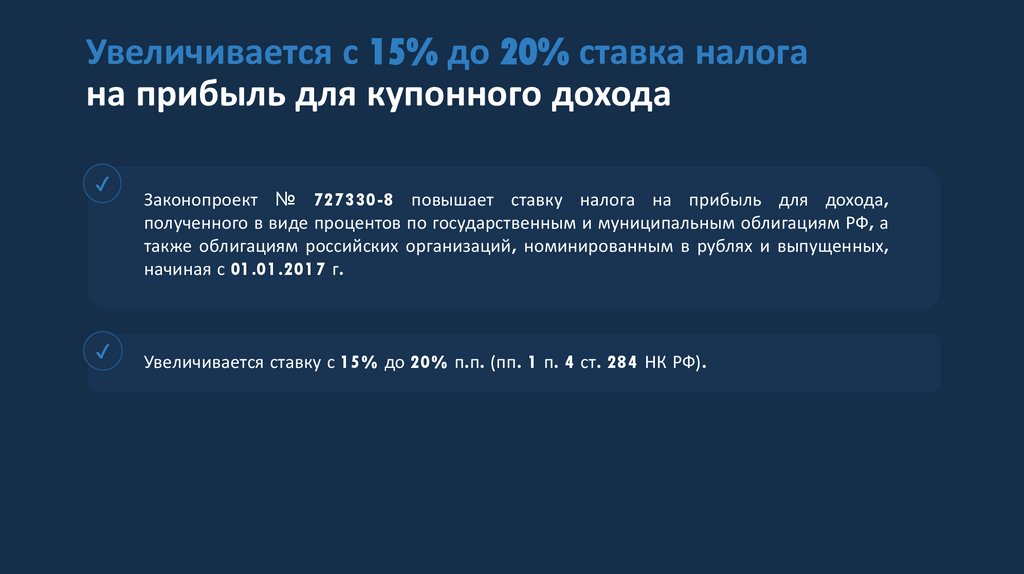

Увеличивается с 15% до 20% ставка налогана прибыль для купонного дохода

✔

✔

Законопроект № 727330-8 повышает ставку налога на прибыль для дохода,

полученного в виде процентов по государственным и муниципальным облигациям РФ, а

также облигациям российских организаций, номинированным в рублях и выпущенных,

начиная с 01.01.2017 г.

Увеличивается ставку с 15% до 20% п.п. (пп. 1 п. 4 ст. 284 НК РФ).

18.

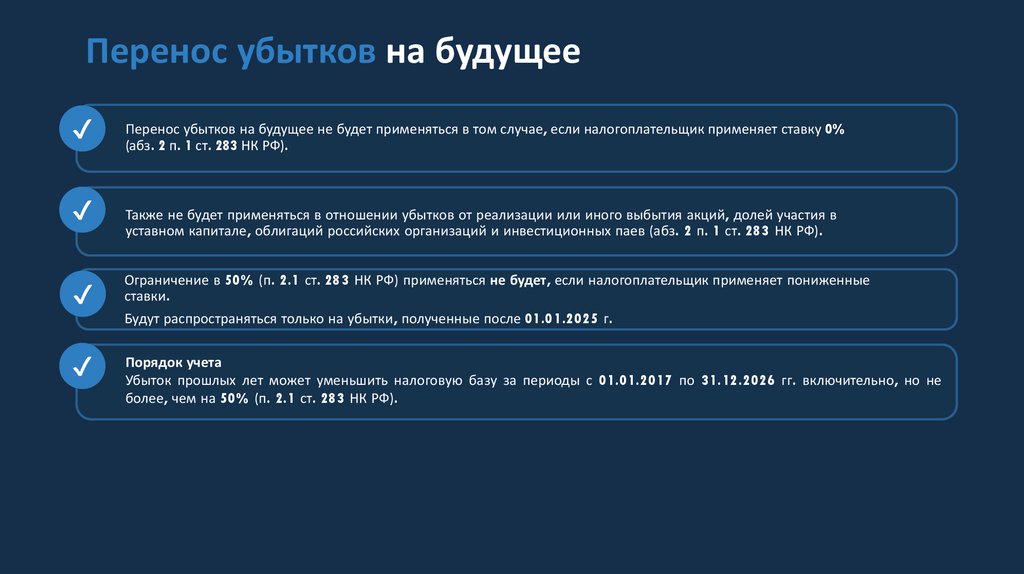

Перенос убытков на будущее✔

✔

✔

✔

Перенос убытков на будущее не будет применяться в том случае, если налогоплательщик применяет ставку 0%

(абз. 2 п. 1 ст. 283 НК РФ).

Также не будет применяться в отношении убытков от реализации или иного выбытия акций, долей участия в

уставном капитале, облигаций российских организаций и инвестиционных паев (абз. 2 п. 1 ст. 283 НК РФ).

Ограничение в 50% (п. 2.1 ст. 283 НК РФ) применяться не будет, если налогоплательщик применяет пониженные

ставки.

Будут распространяться только на убытки, полученные после 01.01.2025 г.

Порядок учета

Убыток прошлых лет может уменьшить налоговую базу за периоды с 01.01.2017 по 31.12.2026 гг. включительно, но не

более, чем на 50% (п. 2.1 ст. 283 НК РФ).

19.

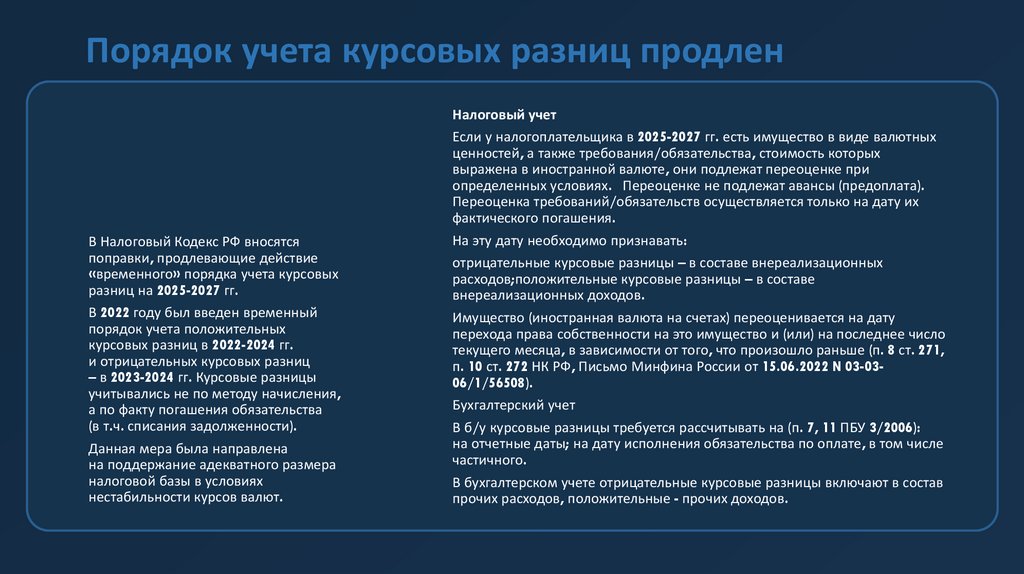

Порядок учета курсовых разниц продленВ Налоговый Кодекс РФ вносятся

поправки, продлевающие действие

«временного» порядка учета курсовых

разниц на 2025-2027 гг.

В 2022 году был введен временный

порядок учета положительных

курсовых разниц в 2022-2024 гг.

и отрицательных курсовых разниц

– в 2023-2024 гг. Курсовые разницы

учитывались не по методу начисления,

а по факту погашения обязательства

(в т.ч. списания задолженности).

Данная мера была направлена

на поддержание адекватного размера

налоговой базы в условиях

нестабильности курсов валют.

Налоговый учет

Если у налогоплательщика в 2025-2027 гг. есть имущество в виде валютных

ценностей, а также требования/обязательства, стоимость которых

выражена в иностранной валюте, они подлежат переоценке при

определенных условиях. Переоценке не подлежат авансы (предоплата).

Переоценка требований/обязательств осуществляется только на дату их

фактического погашения.

На эту дату необходимо признавать:

отрицательные курсовые разницы – в составе внереализационных

расходов;положительные курсовые разницы – в составе

внереализационных доходов.

Имущество (иностранная валюта на счетах) переоценивается на дату

перехода права собственности на это имущество и (или) на последнее число

текущего месяца, в зависимости от того, что произошло раньше (п. 8 ст. 271,

п. 10 ст. 272 НК РФ, Письмо Минфина России от 15.06.2022 N 03-0306/1/56508).

Бухгалтерский учет

В б/у курсовые разницы требуется рассчитывать на (п. 7, 11 ПБУ 3/2006):

на отчетные даты; на дату исполнения обязательства по оплате, в том числе

частичного.

В бухгалтерском учете отрицательные курсовые разницы включают в состав

прочих расходов, положительные - прочих доходов.

20.

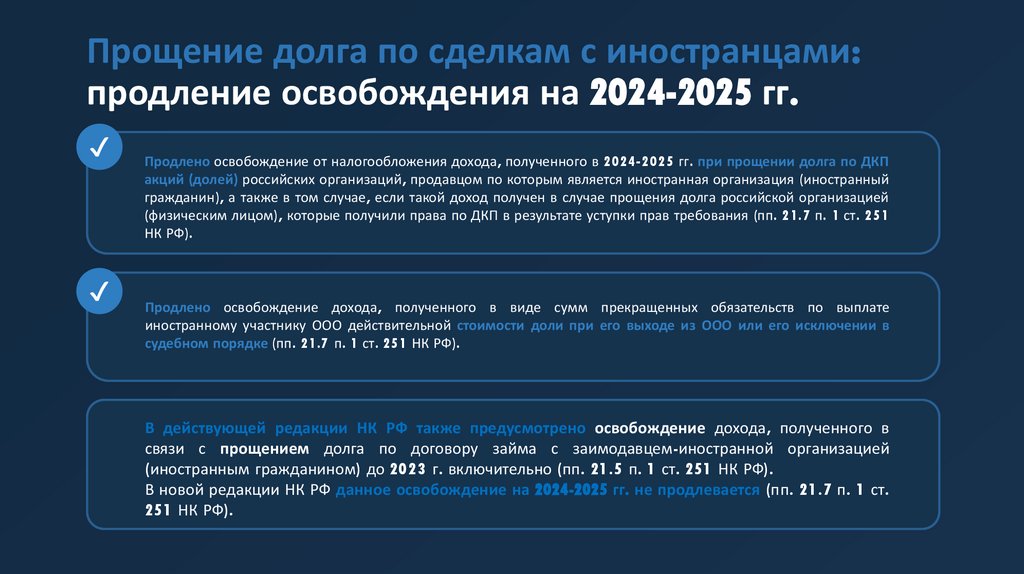

Прощение долга по сделкам с иностранцами:продление освобождения на 2024-2025 гг.

✔

✔

Продлено освобождение от налогообложения дохода, полученного в 2024-2025 гг. при прощении долга по ДКП

акций (долей) российских организаций, продавцом по которым является иностранная организация (иностранный

гражданин), а также в том случае, если такой доход получен в случае прощения долга российской организацией

(физическим лицом), которые получили права по ДКП в результате уступки прав требования (пп. 21.7 п. 1 ст. 251

НК РФ).

Продлено освобождение дохода, полученного в виде сумм прекращенных обязательств по выплате

иностранному участнику ООО действительной стоимости доли при его выходе из ООО или его исключении в

судебном порядке (пп. 21.7 п. 1 ст. 251 НК РФ).

В действующей редакции НК РФ также предусмотрено освобождение дохода, полученного в

связи с прощением долга по договору займа с заимодавцем-иностранной организацией

(иностранным гражданином) до 2023 г. включительно (пп. 21.5 п. 1 ст. 251 НК РФ).

В новой редакции НК РФ данное освобождение на 2024-2025 гг. не продлевается (пп. 21.7 п. 1 ст.

251 НК РФ).

21.

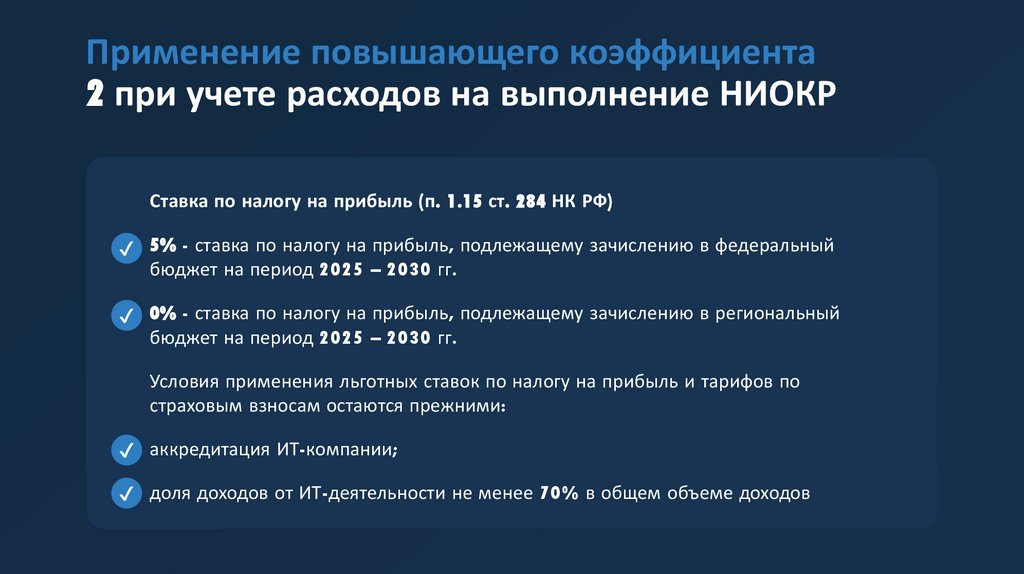

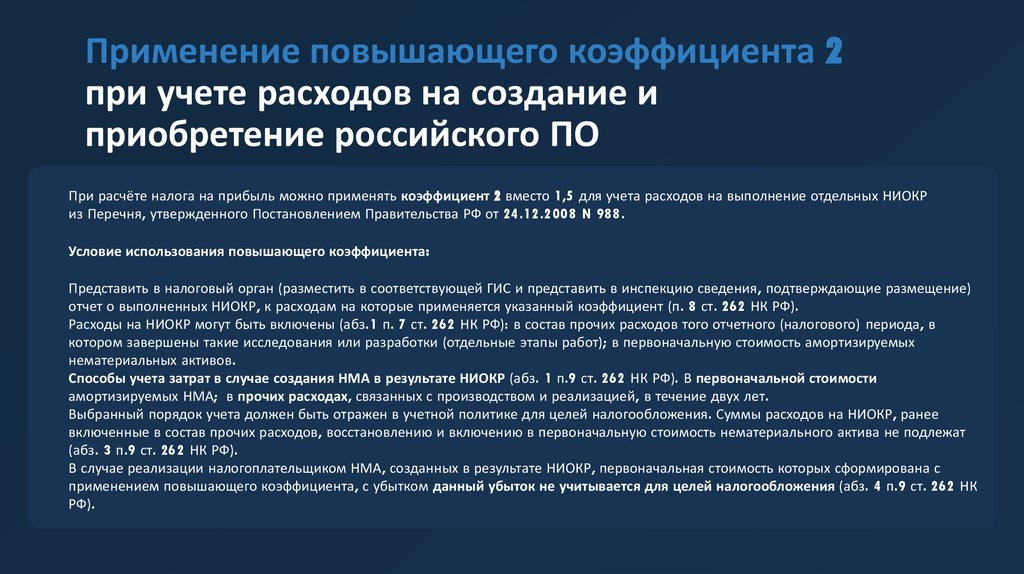

Применение повышающего коэффициента2 при учете расходов на выполнение НИОКР

Ставка по налогу на прибыль (п. 1.15 ст. 284 НК РФ)

✔ 5% - ставка по налогу на прибыль, подлежащему зачислению в федеральный

бюджет на период 2025 – 2030 гг.

✔ 0% - ставка по налогу на прибыль, подлежащему зачислению в региональный

бюджет на период 2025 – 2030 гг.

Условия применения льготных ставок по налогу на прибыль и тарифов по

страховым взносам остаются прежними:

✔ аккредитация ИТ-компании;

✔ доля доходов от ИТ-деятельности не менее 70% в общем объеме доходов

22.

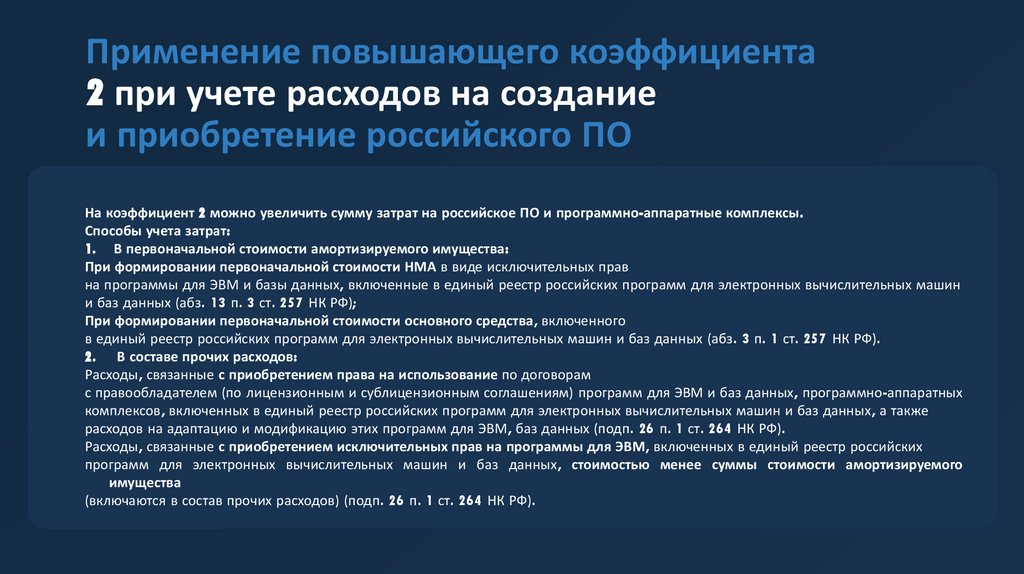

Применение повышающего коэффициента2 при учете расходов на создание

и приобретение российского ПО

На коэффициент 2 можно увеличить сумму затрат на российское ПО и программно-аппаратные комплексы.

Способы учета затрат:

1. В первоначальной стоимости амортизируемого имущества:

При формировании первоначальной стоимости НМА в виде исключительных прав

на программы для ЭВМ и базы данных, включенные в единый реестр российских программ для электронных вычислительных машин

и баз данных (абз. 13 п. 3 ст. 257 НК РФ);

При формировании первоначальной стоимости основного средства, включенного

в единый реестр российских программ для электронных вычислительных машин и баз данных (абз. 3 п. 1 ст. 257 НК РФ).

2. В составе прочих расходов:

Расходы, связанные с приобретением права на использование по договорам

с правообладателем (по лицензионным и сублицензионным соглашениям) программ для ЭВМ и баз данных, программно-аппаратных

комплексов, включенных в единый реестр российских программ для электронных вычислительных машин и баз данных, а также

расходов на адаптацию и модификацию этих программ для ЭВМ, баз данных (подп. 26 п. 1 ст. 264 НК РФ).

Расходы, связанные с приобретением исключительных прав на программы для ЭВМ, включенных в единый реестр российских

программ для электронных вычислительных машин и баз данных, стоимостью менее суммы стоимости амортизируемого

имущества

(включаются в состав прочих расходов) (подп. 26 п. 1 ст. 264 НК РФ).

23.

Применение повышающего коэффициента 2при учете расходов на создание и

приобретение российского ПО

При расчёте налога на прибыль можно применять коэффициент 2 вместо 1,5 для учета расходов на выполнение отдельных НИОКР

из Перечня, утвержденного Постановлением Правительства РФ от 24.12.2008 N 988.

Условие использования повышающего коэффициента:

Представить в налоговый орган (разместить в соответствующей ГИС и представить в инспекцию сведения, подтверждающие размещение)

отчет о выполненных НИОКР, к расходам на которые применяется указанный коэффициент (п. 8 ст. 262 НК РФ).

Расходы на НИОКР могут быть включены (абз.1 п. 7 ст. 262 НК РФ): в состав прочих расходов того отчетного (налогового) периода, в

котором завершены такие исследования или разработки (отдельные этапы работ); в первоначальную стоимость амортизируемых

нематериальных активов.

Способы учета затрат в случае создания НМА в результате НИОКР (абз. 1 п.9 ст. 262 НК РФ). В первоначальной стоимости

амортизируемых НМА; в прочих расходах, связанных с производством и реализацией, в течение двух лет.

Выбранный порядок учета должен быть отражен в учетной политике для целей налогообложения. Суммы расходов на НИОКР, ранее

включенные в состав прочих расходов, восстановлению и включению в первоначальную стоимость нематериального актива не подлежат

(абз. 3 п.9 ст. 262 НК РФ).

В случае реализации налогоплательщиком НМА, созданных в результате НИОКР, первоначальная стоимость которых сформирована с

применением повышающего коэффициента, с убытком данный убыток не учитывается для целей налогообложения (абз. 4 п.9 ст. 262 НК

РФ).

24.

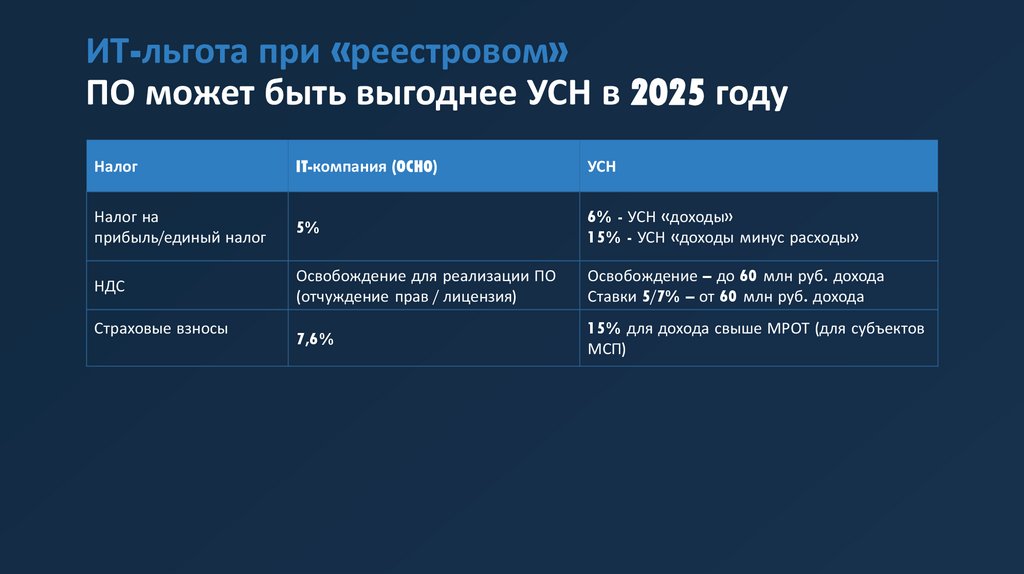

ИТ-льгота при «реестровом»ПО может быть выгоднее УСН в 2025 году

Налог

IT-компания (OCHO)

УСН

Налог на

прибыль/единый налог

5%

6% - УСН «доходы»

15% - УСН «доходы минус расходы»

НДС

Освобождение для реализации ПО

(отчуждение прав / лицензия)

Освобождение – до 60 млн руб. дохода

Ставки 5/7% – от 60 млн руб. дохода

7,6%

15% для дохода свыше МРОТ (для субъектов

МСП)

Страховые взносы

25.

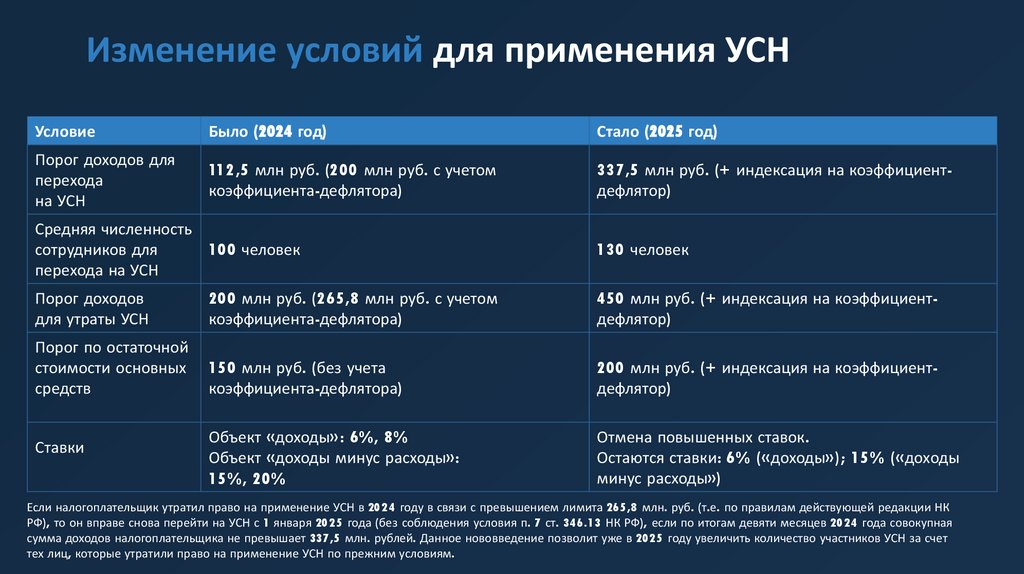

Изменение условий для применения УСНУсловие

Было (2024 год)

Стало (2025 год)

Порог доходов для

перехода

на УСН

112,5 млн руб. (200 млн руб. с учетом

коэффициента-дефлятора)

337,5 млн руб. (+ индексация на коэффициентдефлятор)

Средняя численность

сотрудников для

100 человек

перехода на УСН

130 человек

Порог доходов

для утраты УСН

200 млн руб. (265,8 млн руб. с учетом

коэффициента-дефлятора)

450 млн руб. (+ индексация на коэффициентдефлятор)

Порог по остаточной

стоимости основных

средств

150 млн руб. (без учета

коэффициента-дефлятора)

200 млн руб. (+ индексация на коэффициентдефлятор)

Объект «доходы»: 6%, 8%

Объект «доходы минус расходы»:

15%, 20%

Отмена повышенных ставок.

Остаются ставки: 6% («доходы»); 15% («доходы

минус расходы»)

Ставки

Если налогоплательщик утратил право на применение УСН в 2024 году в связи с превышением лимита 265,8 млн. руб. (т.е. по правилам действующей редакции НК

РФ), то он вправе снова перейти на УСН с 1 января 2025 года (без соблюдения условия п. 7 ст. 346.13 НК РФ), если по итогам девяти месяцев 2024 года совокупная

сумма доходов налогоплательщика не превышает 337,5 млн. рублей. Данное нововведение позволит уже в 2025 году увеличить количество участников УСН за счет

тех лиц, которые утратили право на применение УСН по прежним условиям.

26.

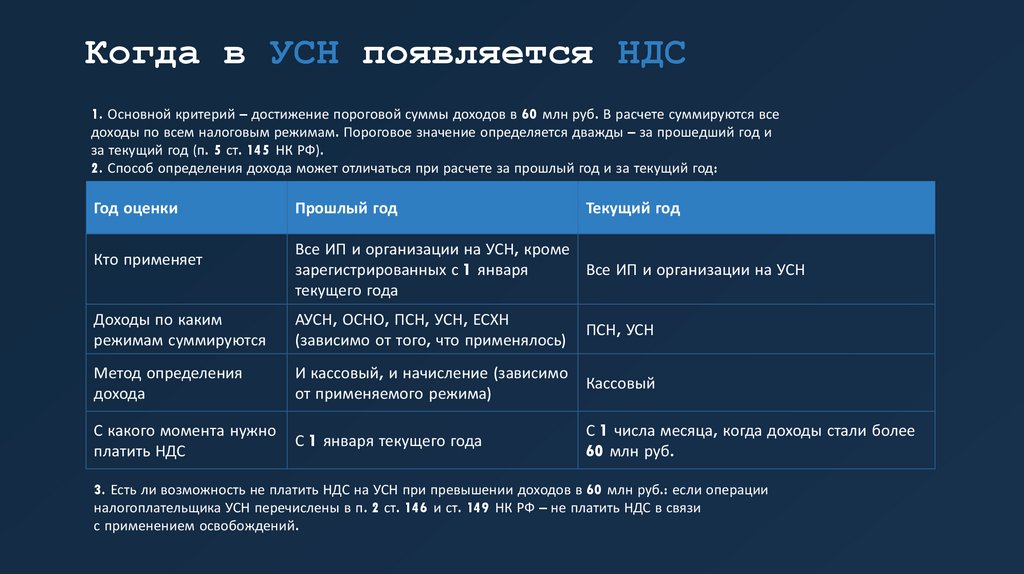

Когда в УСН появляется НДС1. Основной критерий – достижение пороговой суммы доходов в 60 млн руб. В расчете суммируются все

доходы по всем налоговым режимам. Пороговое значение определяется дважды – за прошедший год и

за текущий год (п. 5 ст. 145 НК РФ).

2. Способ определения дохода может отличаться при расчете за прошлый год и за текущий год:

Год оценки

Кто применяет

Прошлый год

Текущий год

Все ИП и организации на УСН, кроме

зарегистрированных с 1 января

Все ИП и организации на УСН

текущего года

Доходы по каким

режимам суммируются

АУСН, ОСНО, ПСН, УСН, ЕСХН

(зависимо от того, что применялось)

ПСН, УСН

Метод определения

дохода

И кассовый, и начисление (зависимо

от применяемого режима)

Кассовый

С какого момента нужно

платить НДС

С 1 января текущего года

С 1 числа месяца, когда доходы стали более

60 млн руб.

3. Есть ли возможность не платить НДС на УСН при превышении доходов в 60 млн руб.: если операции

налогоплательщика УСН перечислены в п. 2 ст. 146 и ст. 149 НК РФ – не платить НДС в связи

с применением освобождений.

27.

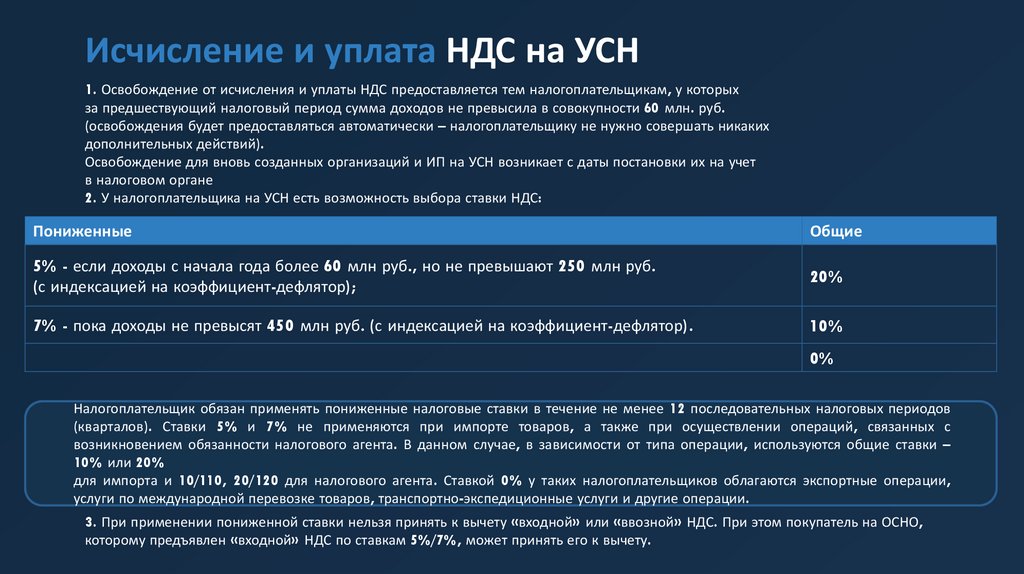

Исчисление и уплата НДС на УСН1. Освобождение от исчисления и уплаты НДС предоставляется тем налогоплательщикам, у которых

за предшествующий налоговый период сумма доходов не превысила в совокупности 60 млн. руб.

(освобождения будет предоставляться автоматически – налогоплательщику не нужно совершать никаких

дополнительных действий).

Освобождение для вновь созданных организаций и ИП на УСН возникает с даты постановки их на учет

в налоговом органе

2. У налогоплательщика на УСН есть возможность выбора ставки НДС:

Пониженные

Общие

5% - если доходы с начала года более 60 млн руб., но не превышают 250 млн руб.

(с индексацией на коэффициент-дефлятор);

20%

7% - пока доходы не превысят 450 млн руб. (с индексацией на коэффициент-дефлятор).

10%

0%

Налогоплательщик обязан применять пониженные налоговые ставки в течение не менее 12 последовательных налоговых периодов

(кварталов). Ставки 5% и 7% не применяются при импорте товаров, а также при осуществлении операций, связанных с

возникновением обязанности налогового агента. В данном случае, в зависимости от типа операции, используются общие ставки –

10% или 20%

для импорта и 10/110, 20/120 для налогового агента. Ставкой 0% у таких налогоплательщиков облагаются экспортные операции,

услуги по международной перевозке товаров, транспортно-экспедиционные услуги и другие операции.

3. При применении пониженной ставки нельзя принять к вычету «входной» или «ввозной» НДС. При этом покупатель на ОСНО,

которому предъявлен «входной» НДС по ставкам 5%/7%, может принять его к вычету.

28.

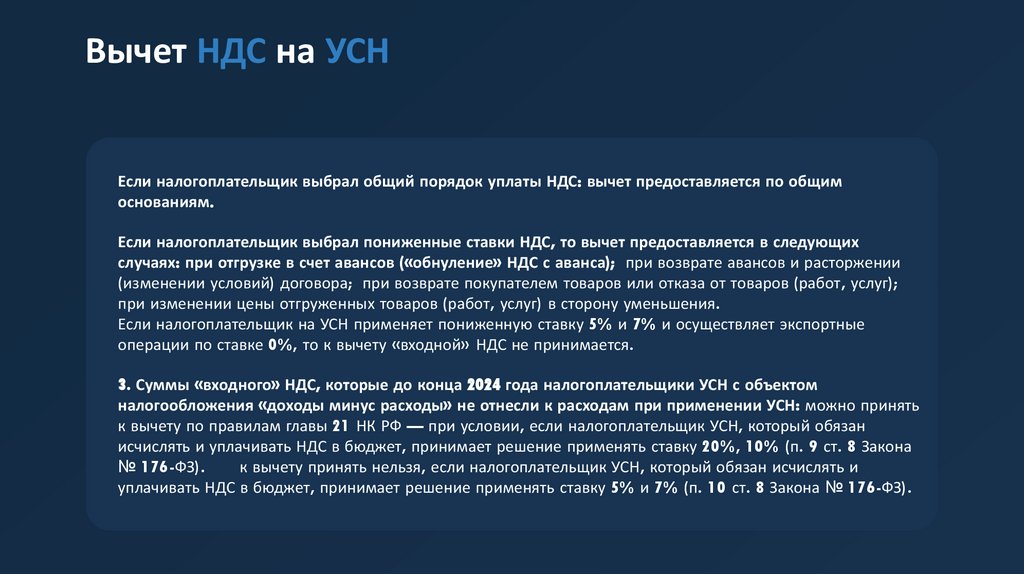

Вычет НДС на УСНЕсли налогоплательщик выбрал общий порядок уплаты НДС: вычет предоставляется по общим

основаниям.

Если налогоплательщик выбрал пониженные ставки НДС, то вычет предоставляется в следующих

случаях: при отгрузке в счет авансов («обнуление» НДС с аванса); при возврате авансов и расторжении

(изменении условий) договора; при возврате покупателем товаров или отказа от товаров (работ, услуг);

при изменении цены отгруженных товаров (работ, услуг) в сторону уменьшения.

Если налогоплательщик на УСН применяет пониженную ставку 5% и 7% и осуществляет экспортные

операции по ставке 0%, то к вычету «входной» НДС не принимается.

3. Суммы «входного» НДС, которые до конца 2024 года налогоплательщики УСН с объектом

налогообложения «доходы минус расходы» не отнесли к расходам при применении УСН: можно принять

к вычету по правилам главы 21 НК РФ — при условии, если налогоплательщик УСН, который обязан

исчислять и уплачивать НДС в бюджет, принимает решение применять ставку 20%, 10% (п. 9 ст. 8 Закона

№ 176-ФЗ).

к вычету принять нельзя, если налогоплательщик УСН, который обязан исчислять и

уплачивать НДС в бюджет, принимает решение применять ставку 5% и 7% (п. 10 ст. 8 Закона № 176-ФЗ).

29.

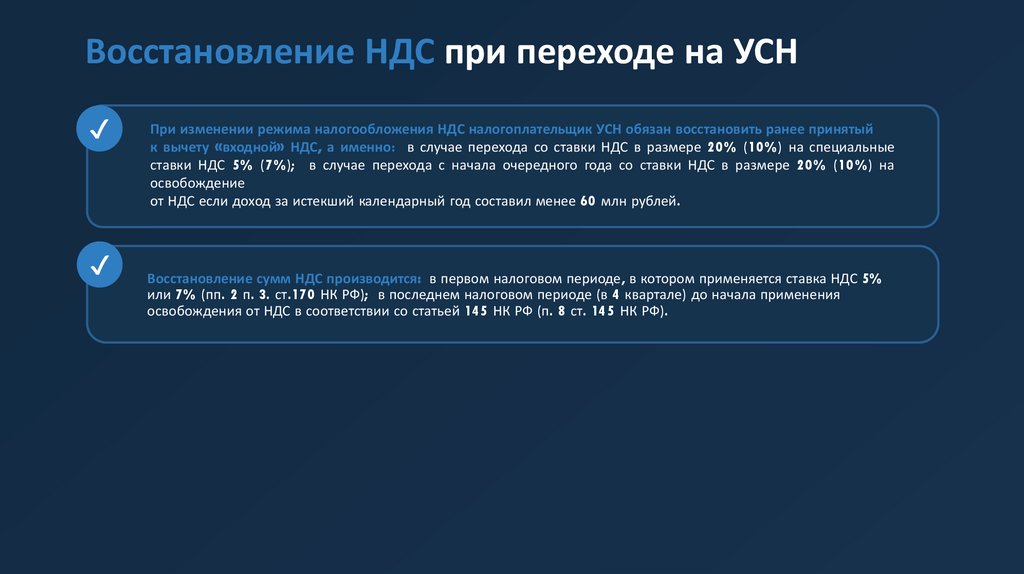

Восстановление НДС при переходе на УСН✔

✔

При изменении режима налогообложения НДС налогоплательщик УСН обязан восстановить ранее принятый

к вычету «входной» НДС, а именно: в случае перехода со ставки НДС в размере 20% (10%) на специальные

ставки НДС 5% (7%); в случае перехода с начала очередного года со ставки НДС в размере 20% (10%) на

освобождение

от НДС если доход за истекший календарный год составил менее 60 млн рублей.

Восстановление сумм НДС производится: в первом налоговом периоде, в котором применяется ставка НДС 5%

или 7% (пп. 2 п. 3. ст.170 НК РФ); в последнем налоговом периоде (в 4 квартале) до начала применения

освобождения от НДС в соответствии со статьей 145 НК РФ (п. 8 ст. 145 НК РФ).

30.

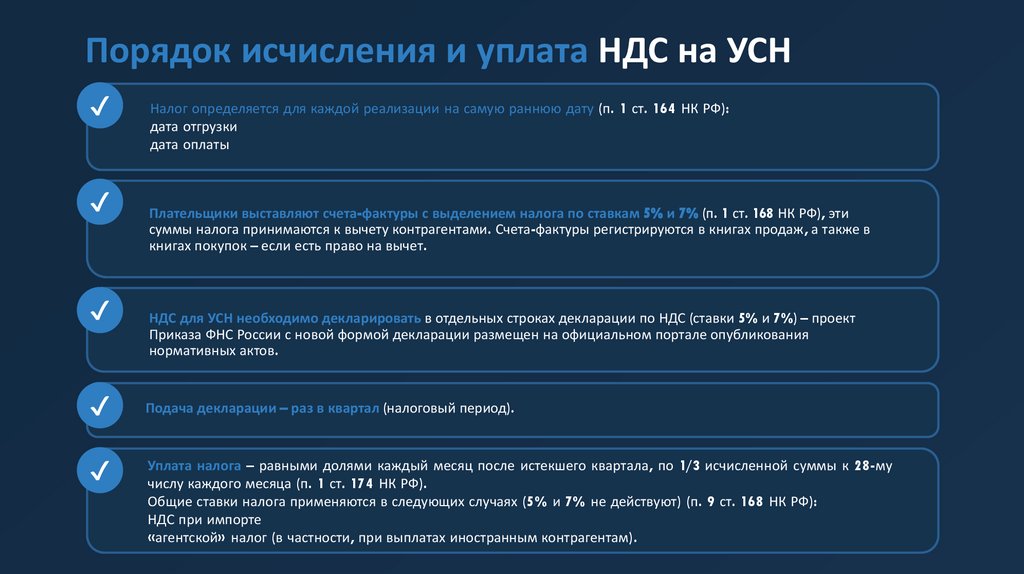

Порядок исчисления и уплата НДС на УСН✔

✔

✔

✔

✔

Налог определяется для каждой реализации на самую раннюю дату (п. 1 ст. 164 НК РФ):

дата отгрузки

дата оплаты

Плательщики выставляют счета-фактуры с выделением налога по ставкам 5% и 7% (п. 1 ст. 168 НК РФ), эти

суммы налога принимаются к вычету контрагентами. Счета-фактуры регистрируются в книгах продаж, а также в

книгах покупок – если есть право на вычет.

НДС для УСН необходимо декларировать в отдельных строках декларации по НДС (ставки 5% и 7%) – проект

Приказа ФНС России с новой формой декларации размещен на официальном портале опубликования

нормативных актов.

Подача декларации – раз в квартал (налоговый период).

Уплата налога – равными долями каждый месяц после истекшего квартала, по 1/3 исчисленной суммы к 28-му

числу каждого месяца (п. 1 ст. 174 НК РФ).

Общие ставки налога применяются в следующих случаях (5% и 7% не действуют) (п. 9 ст. 168 НК РФ):

НДС при импорте

«агентской» налог (в частности, при выплатах иностранным контрагентам).

31.

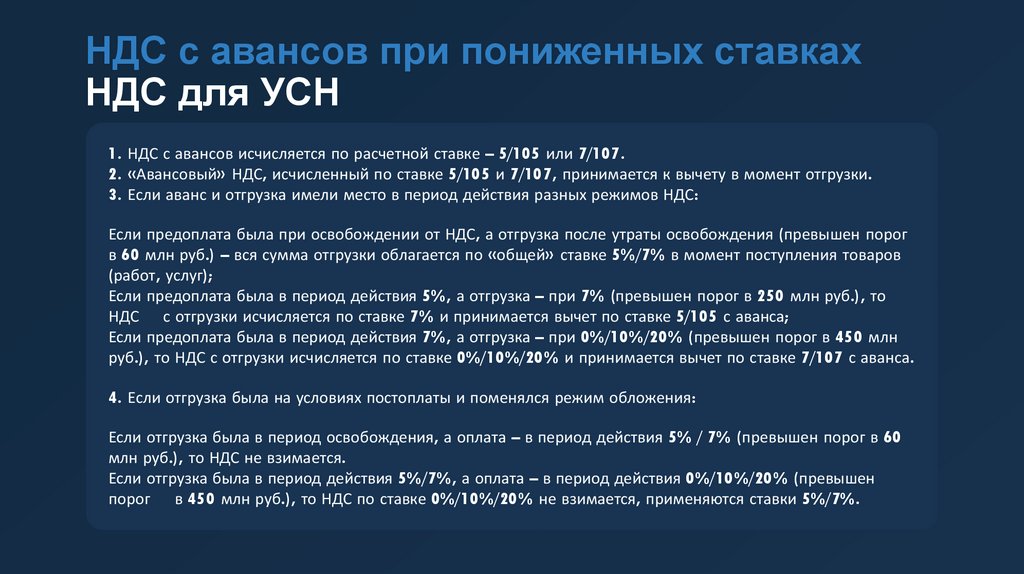

НДС с авансов при пониженных ставкахНДС для УСН

1. НДС с авансов исчисляется по расчетной ставке – 5/105 или 7/107.

2. «Авансовый» НДС, исчисленный по ставке 5/105 и 7/107, принимается к вычету в момент отгрузки.

3. Если аванс и отгрузка имели место в период действия разных режимов НДС:

Если предоплата была при освобождении от НДС, а отгрузка после утраты освобождения (превышен порог

в 60 млн руб.) – вся сумма отгрузки облагается по «общей» ставке 5%/7% в момент поступления товаров

(работ, услуг);

Если предоплата была в период действия 5%, а отгрузка – при 7% (превышен порог в 250 млн руб.), то

НДС с отгрузки исчисляется по ставке 7% и принимается вычет по ставке 5/105 с аванса;

Если предоплата была в период действия 7%, а отгрузка – при 0%/10%/20% (превышен порог в 450 млн

руб.), то НДС с отгрузки исчисляется по ставке 0%/10%/20% и принимается вычет по ставке 7/107 с аванса.

4. Если отгрузка была на условиях постоплаты и поменялся режим обложения:

Если отгрузка была в период освобождения, а оплата – в период действия 5% / 7% (превышен порог в 60

млн руб.), то НДС не взимается.

Если отгрузка была в период действия 5%/7%, а оплата – в период действия 0%/10%/20% (превышен

порог в 450 млн руб.), то НДС по ставке 0%/10%/20% не взимается, применяются ставки 5%/7%.

32.

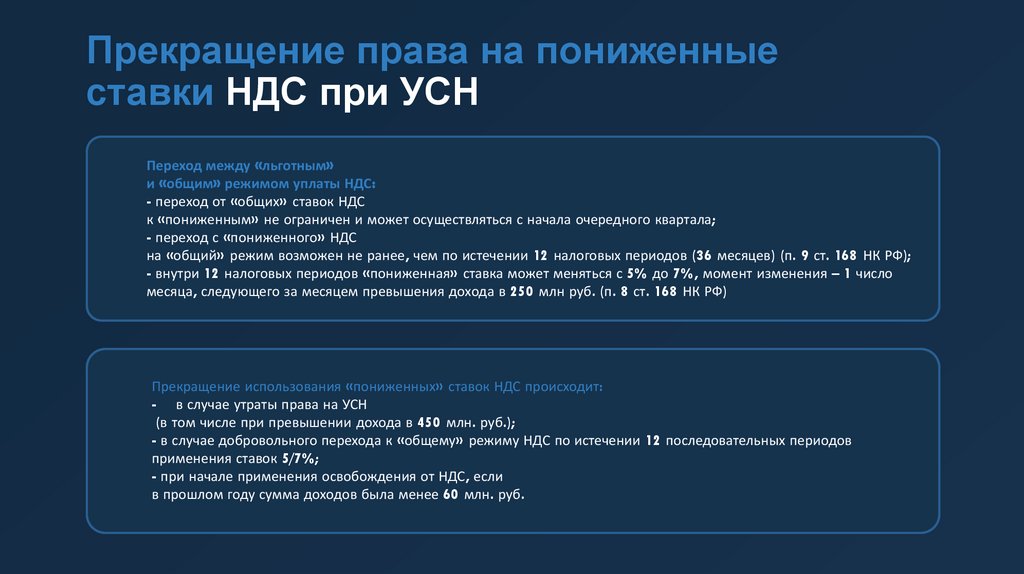

Прекращение права на пониженныеставки НДС при УСН

Переход между «льготным»

и «общим» режимом уплаты НДС:

- переход от «общих» ставок НДС

к «пониженным» не ограничен и может осуществляться с начала очередного квартала;

- переход с «пониженного» НДС

на «общий» режим возможен не ранее, чем по истечении 12 налоговых периодов (36 месяцев) (п. 9 ст. 168 НК РФ);

- внутри 12 налоговых периодов «пониженная» ставка может меняться с 5% до 7%, момент изменения – 1 число

месяца, следующего за месяцем превышения дохода в 250 млн руб. (п. 8 ст. 168 НК РФ)

Прекращение использования «пониженных» ставок НДС происходит:

- в случае утраты права на УСН

(в том числе при превышении дохода в 450 млн. руб.);

- в случае добровольного перехода к «общему» режиму НДС по истечении 12 последовательных периодов

применения ставок 5/7%;

- при начале применения освобождения от НДС, если

в прошлом году сумма доходов была менее 60 млн. руб.

33.

Прекращение права на пониженныеставки НДС при УСН

3. П3. Как декларировать и платить налог, если внутри квартала меняется ставка, утрачивается освобождение. Из анализа изменений в НК РФ

можно сделать следующие выводы: при утрате освобождения от НДС в «квартальную» налоговую базу включаются только доходы, полученные с

месяца, когда доходы стали больше 60 млн. руб.; если внутри налогового периода ставка меняется с 5% на 7%, то в декларации отражаются обе

ставки с указанием налога, который был предъявлен потребителям по каждой из них (пп. 1 п. 8 ст. 164 НК РФ); если внутри налогового периода

ставка меняется с 7% на 20%, то в декларации отражаются обе ставки с указанием налога, который был предъявлен потребителям по каждой из них

(пп. 2 п. 8 ст. 164 НК РФ);

Пример: в таблице ниже приведены показатели выручки налогоплательщика по месяцам. С учетом того, что внутри года размер выручки проходит

пороги в 60 млн руб., 250 млн руб. и 450 млн руб., то размер НДС составит 4 млн руб. по итогам 1 квартала (ставка 5%), 10,6 млн руб. по итогам 2

квартала (ставки 5% и 7%) и 34 млн руб. по итогам 3 квартала (ставки 5% и 20%) – см. таблицу:

Показатели

в млн. рублей

январь

февраль

март

апрель

май

июнь

июль

август

сентябрь

Ежемесячная

выручка

20

50

30

70

100

30

100

100

100

Выручка

накопленным

итогом

20

70

100

170

270

300

400

500

600

Ставка

в месяце

0%

0%

5%

5%

5%

7%

7%

7%

20%

Налог к

уплате

4

10,6

34

34.

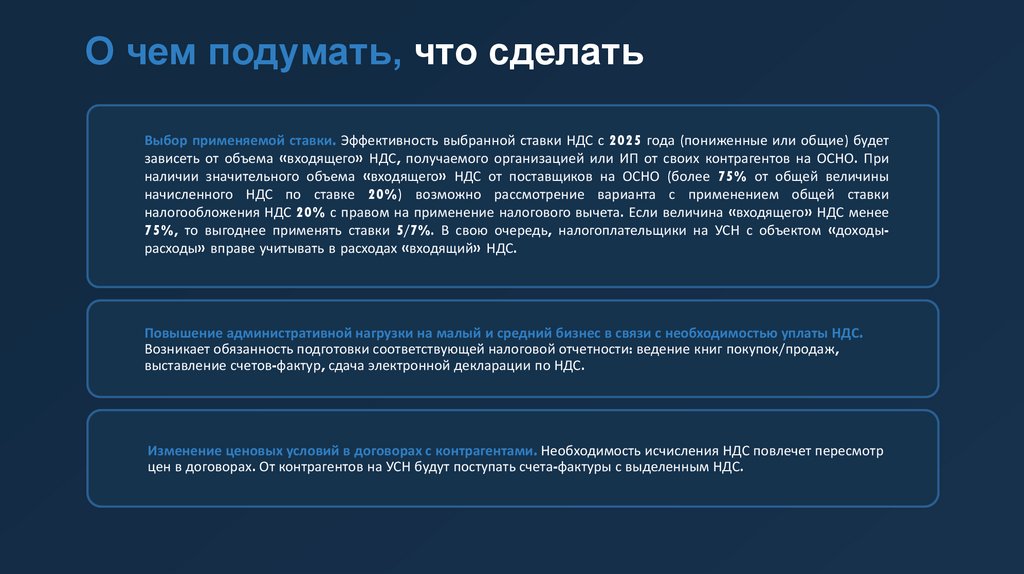

О чем подумать, что сделатьВыбор применяемой ставки. Эффективность выбранной ставки НДС с 2025 года (пониженные или общие) будет

зависеть от объема «входящего» НДС, получаемого организацией или ИП от своих контрагентов на ОСНО. При

наличии значительного объема «входящего» НДС от поставщиков на ОСНО (более 75% от общей величины

начисленного НДС по ставке 20%) возможно рассмотрение варианта с применением общей ставки

налогообложения НДС 20% с правом на применение налогового вычета. Если величина «входящего» НДС менее

75%, то выгоднее применять ставки 5/7%. В свою очередь, налогоплательщики на УСН с объектом «доходырасходы» вправе учитывать в расходах «входящий» НДС.

Повышение административной нагрузки на малый и средний бизнес в связи с необходимостью уплаты НДС.

Возникает обязанность подготовки соответствующей налоговой отчетности: ведение книг покупок/продаж,

выставление счетов-фактур, сдача электронной декларации по НДС.

Изменение ценовых условий в договорах с контрагентами. Необходимость исчисления НДС повлечет пересмотр

цен в договорах. От контрагентов на УСН будут поступать счета-фактуры с выделенным НДС.

35.

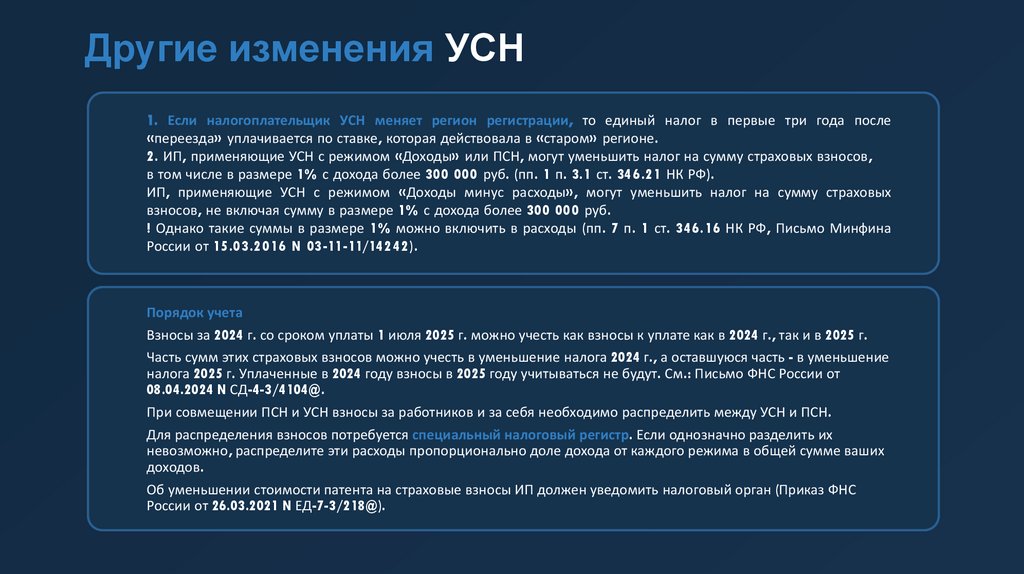

Другие изменения УСН1. Если налогоплательщик УСН меняет регион регистрации, то единый налог в первые три года после

«переезда» уплачивается по ставке, которая действовала в «старом» регионе.

2. ИП, применяющие УСН с режимом «Доходы» или ПСН, могут уменьшить налог на сумму страховых взносов,

в том числе в размере 1% с дохода более 300 000 руб. (пп. 1 п. 3.1 ст. 346.21 НК РФ).

ИП, применяющие УСН с режимом «Доходы минус расходы», могут уменьшить налог на сумму страховых

взносов, не включая сумму в размере 1% с дохода более 300 000 руб.

! Однако такие суммы в размере 1% можно включить в расходы (пп. 7 п. 1 ст. 346.16 НК РФ, Письмо Минфина

России от 15.03.2016 N 03-11-11/14242).

Порядок учета

Взносы за 2024 г. со сроком уплаты 1 июля 2025 г. можно учесть как взносы к уплате как в 2024 г., так и в 2025 г.

Часть сумм этих страховых взносов можно учесть в уменьшение налога 2024 г., а оставшуюся часть - в уменьшение

налога 2025 г. Уплаченные в 2024 году взносы в 2025 году учитываться не будут. См.: Письмо ФНС России от

08.04.2024 N СД-4-3/4104@.

При совмещении ПСН и УСН взносы за работников и за себя необходимо распределить между УСН и ПСН.

Для распределения взносов потребуется специальный налоговый регистр. Если однозначно разделить их

невозможно, распределите эти расходы пропорционально доле дохода от каждого режима в общей сумме ваших

доходов.

Об уменьшении стоимости патента на страховые взносы ИП должен уведомить налоговый орган (Приказ ФНС

России от 26.03.2021 N ЕД-7-3/218@).

36.

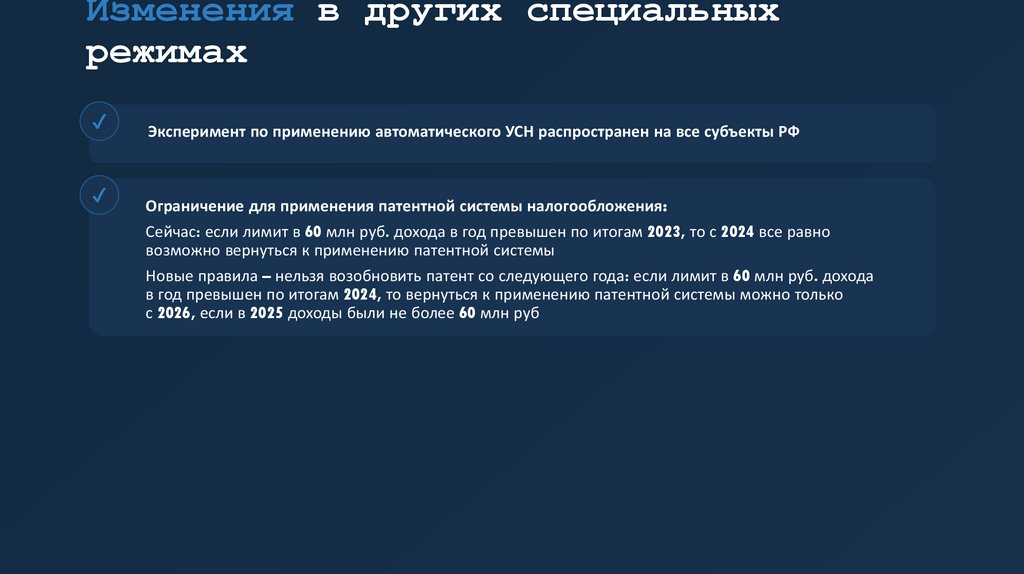

Изменения в других специальныхрежимах

✔

✔

Эксперимент по применению автоматического УСН распространен на все субъекты РФ

Ограничение для применения патентной системы налогообложения:

Сейчас: если лимит в 60 млн руб. дохода в год превышен по итогам 2023, то с 2024 все равно

возможно вернуться к применению патентной системы

Новые правила – нельзя возобновить патент со следующего года: если лимит в 60 млн руб. дохода

в год превышен по итогам 2024, то вернуться к применению патентной системы можно только

с 2026, если в 2025 доходы были не более 60 млн руб

Финансы

Финансы