Похожие презентации:

Региональные налоги

1.

Тема 8.3Региональные налоги

2.

Транспортный налог(гл. 28 НК РФ)

Транспортный налог является

региональным, вводится в действие

законами субъектов Российской

Федерации о налоге и обязателен к уплате

на территории соответствующего

субъекта Российской Федерации.

ЗАКОН N 88-ОЗ

ИВАНОВСКОЙ ОБЛАСТИ О

ТРАНСПОРТНОМ НАЛОГЕ

принят Законодательным

Собранием 28 ноября 2002

года

2

3.

Плательщики налогаНалогоплательщиками транспортного

налога признаются лица, на которых в

соответствии с законодательством

Российской Федерации зарегистрированы

транспортные средства (ст.357 НК РФ).

Сумма налога, подлежащая уплате

налогоплательщиками, исчисляется

налоговыми органами (для организаций – с

2020 г) на основании сведений, которые

представляются в налоговые органы

органами, осуществляющими

государственную регистрацию транспортных

средств на территории Российской

Федерации.

3

4.

Объект налогообложенияВ соответствии со ст.358 НК РФ объектом налогообложения

признаются автомобили, мотоциклы, мотороллеры, автобусы

и другие самоходные машины и механизмы на

пневматическом и гусеничном ходу, самолеты, вертолеты,

теплоходы, яхты, парусные суда, катера, снегоходы,

мотосани, моторные лодки, гидроциклы, несамоходные

(буксируемые суда) и другие водные и воздушные

транспортные средства, зарегистрированные в

установленном порядке в соответствии с законодательством

Российской Федерации.

4

5.

Объектами налогообложения не являются:весельные лодки, а также моторные лодки с двигателем мощностью не свыше 5

лошадиных сил;

автомобили легковые, специально оборудованные для использования

инвалидами, а также автомобили легковые с мощностью двигателя до 100

лошадиных сил (до 73,55 кВт), полученные (приобретенные) через органы

социальной защиты населения в установленном законом порядке;

промысловые морские и речные суда;

пассажирские и грузовые морские, речные и воздушные суда, находящиеся в

собственности (на праве хозяйственного ведения или оперативного управления)

организаций и индивидуальных предпринимателей, основным видом

деятельности которых является осуществление пассажирских и (или) грузовых

перевозок;

тракторы, самоходные комбайны всех марок, специальные автомашины

(молоковозы, скотовозы, специальные машины для перевозки птицы, машины для

перевозки и внесения минеральных удобрений, ветеринарной помощи,

технического обслуживания), зарегистрированные на сельскохозяйственных

товаропроизводителей и используемые при сельскохозяйственных работах для

производства сельскохозяйственной продукции;

транспортные средства, принадлежащие на праве оперативного управления

федеральным органам исполнительной власти, где законодательно

предусмотрена военная и (или) приравненная к ней служба;

транспортные средства, находящиеся в розыске, при условии подтверждения

факта их угона (кражи) документом, выдаваемым уполномоченным органом;

самолеты и вертолеты санитарной авиации и медицинской службы;

суда, зарегистрированные в Российском международном реестре судов (ст.358 НК

РФ).

5

6.

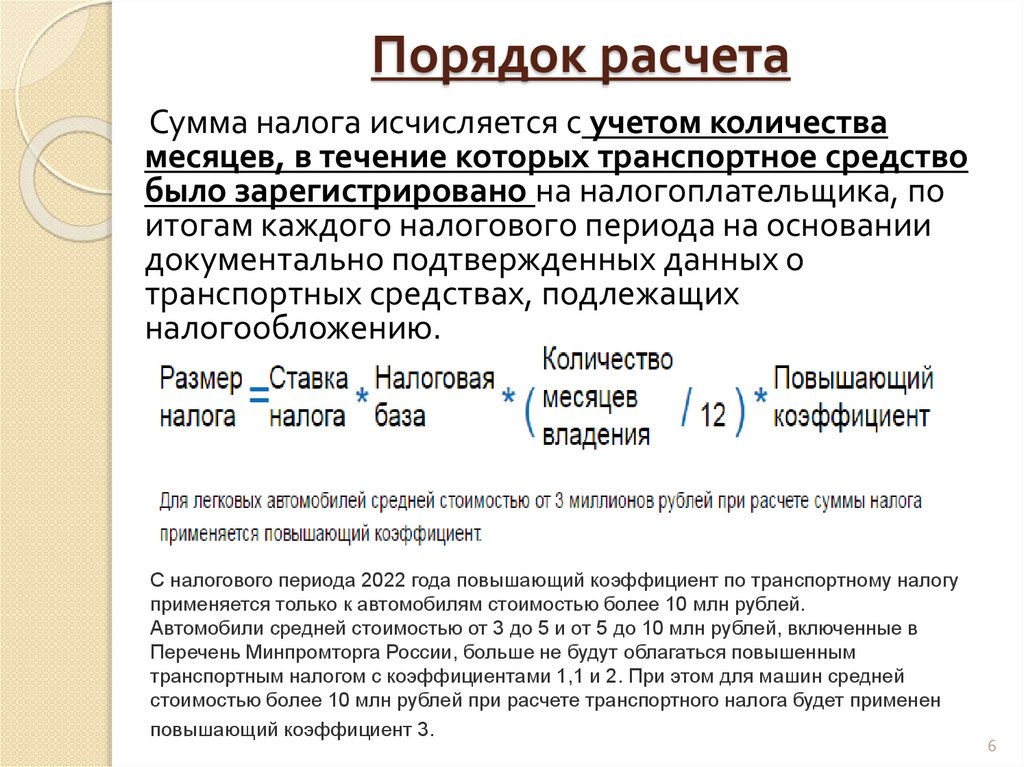

Порядок расчетаСумма налога исчисляется с учетом количества

месяцев, в течение которых транспортное средство

было зарегистрировано на налогоплательщика, по

итогам каждого налогового периода на основании

документально подтвержденных данных о

транспортных средствах, подлежащих

налогообложению.

С налогового периода 2022 года повышающий коэффициент по транспортному налогу

применяется только к автомобилям стоимостью более 10 млн рублей.

Автомобили средней стоимостью от 3 до 5 и от 5 до 10 млн рублей, включенные в

Перечень Минпромторга России, больше не будут облагаться повышенным

транспортным налогом с коэффициентами 1,1 и 2. При этом для машин средней

стоимостью более 10 млн рублей при расчете транспортного налога будет применен

повышающий коэффициент 3.

6

7.

Порядок расчетаСумма налога исчисляется с учетом количества

месяцев, в течение которых транспортное

средство было зарегистрировано на

налогоплательщика, по итогам каждого

налогового периода на основании

документально подтвержденных данных о

транспортных средствах, подлежащих

налогообложению.

7

8.

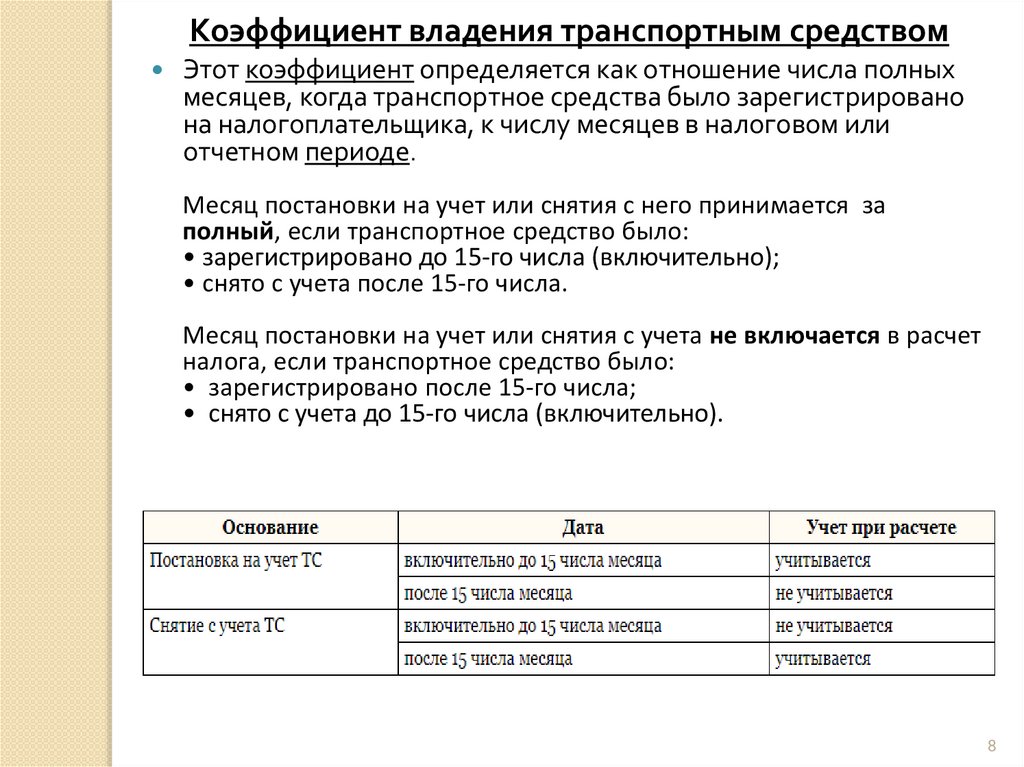

Коэффициент владения транспортным средствомЭтот коэффициент определяется как отношение числа полных

месяцев, когда транспортное средства было зарегистрировано

на налогоплательщика, к числу месяцев в налоговом или

отчетном периоде.

Месяц постановки на учет или снятия с него принимается за

полный, если транспортное средство было:

• зарегистрировано до 15-го числа (включительно);

• снято с учета после 15-го числа.

Месяц постановки на учет или снятия с учета не включается в расчет

налога, если транспортное средство было:

• зарегистрировано после 15-го числа;

• снято с учета до 15-го числа (включительно).

8

9.

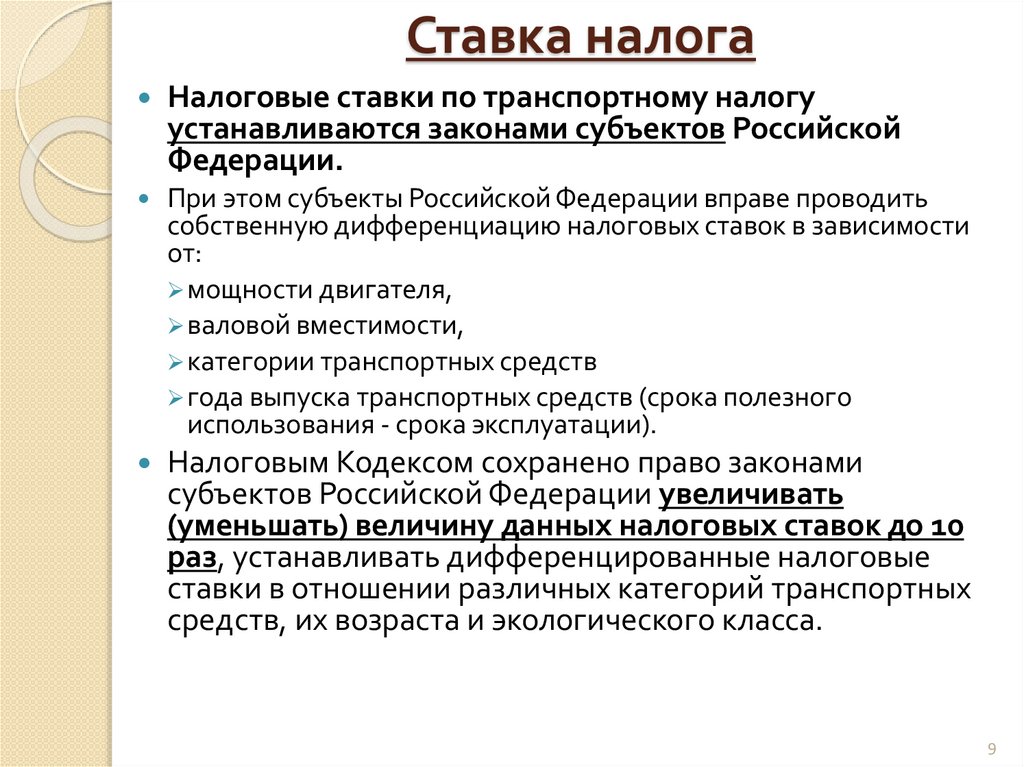

Ставка налогаНалоговые ставки по транспортному налогу

устанавливаются законами субъектов Российской

Федерации.

При этом субъекты Российской Федерации вправе проводить

собственную дифференциацию налоговых ставок в зависимости

от:

мощности двигателя,

валовой вместимости,

категории транспортных средств

года выпуска транспортных средств (срока полезного

использования - срока эксплуатации).

Налоговым Кодексом сохранено право законами

субъектов Российской Федерации увеличивать

(уменьшать) величину данных налоговых ставок до 10

раз, устанавливать дифференцированные налоговые

ставки в отношении различных категорий транспортных

средств, их возраста и экологического класса.

9

10.

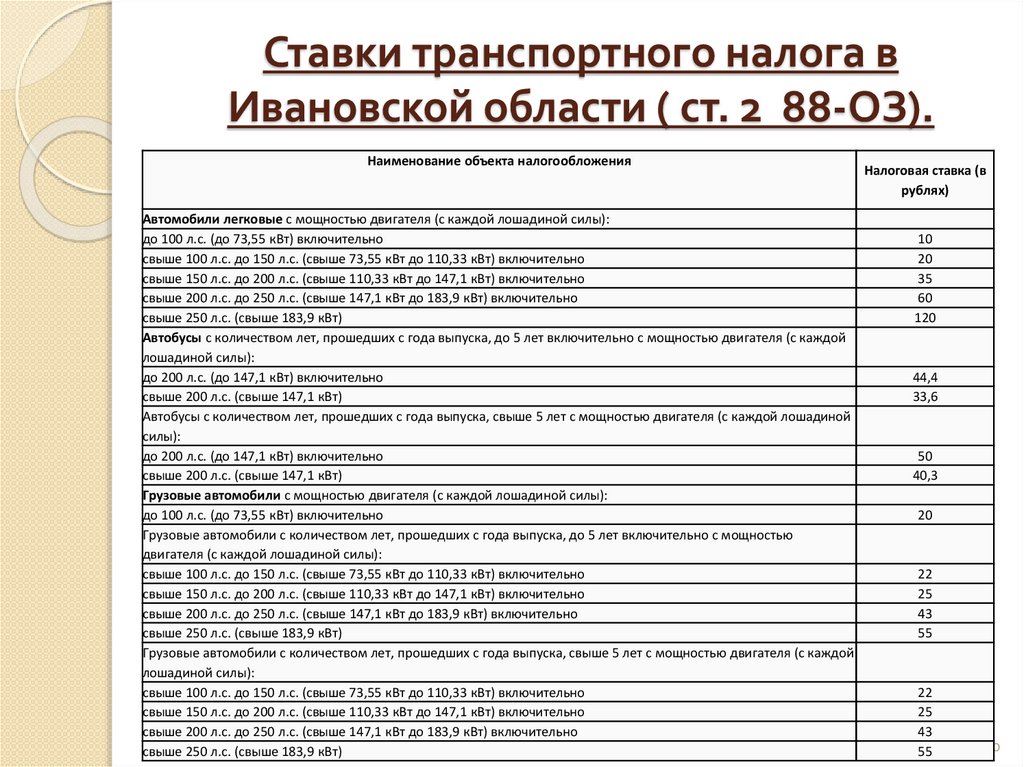

Ставки транспортного налога вИвановской области ( ст. 2 88-ОЗ).

Наименование объекта налогообложения

Автомобили легковые с мощностью двигателя (с каждой лошадиной силы):

до 100 л.с. (до 73,55 кВт) включительно

свыше 100 л.с. до 150 л.с. (свыше 73,55 кВт до 110,33 кВт) включительно

свыше 150 л.с. до 200 л.с. (свыше 110,33 кВт до 147,1 кВт) включительно

свыше 200 л.с. до 250 л.с. (свыше 147,1 кВт до 183,9 кВт) включительно

свыше 250 л.с. (свыше 183,9 кВт)

Автобусы с количеством лет, прошедших с года выпуска, до 5 лет включительно с мощностью двигателя (с каждой

лошадиной силы):

до 200 л.с. (до 147,1 кВт) включительно

свыше 200 л.с. (свыше 147,1 кВт)

Автобусы с количеством лет, прошедших с года выпуска, свыше 5 лет с мощностью двигателя (с каждой лошадиной

силы):

до 200 л.с. (до 147,1 кВт) включительно

свыше 200 л.с. (свыше 147,1 кВт)

Грузовые автомобили с мощностью двигателя (с каждой лошадиной силы):

до 100 л.с. (до 73,55 кВт) включительно

Грузовые автомобили с количеством лет, прошедших с года выпуска, до 5 лет включительно с мощностью

двигателя (с каждой лошадиной силы):

свыше 100 л.с. до 150 л.с. (свыше 73,55 кВт до 110,33 кВт) включительно

свыше 150 л.с. до 200 л.с. (свыше 110,33 кВт до 147,1 кВт) включительно

свыше 200 л.с. до 250 л.с. (свыше 147,1 кВт до 183,9 кВт) включительно

свыше 250 л.с. (свыше 183,9 кВт)

Грузовые автомобили с количеством лет, прошедших с года выпуска, свыше 5 лет с мощностью двигателя (с каждой

лошадиной силы):

свыше 100 л.с. до 150 л.с. (свыше 73,55 кВт до 110,33 кВт) включительно

свыше 150 л.с. до 200 л.с. (свыше 110,33 кВт до 147,1 кВт) включительно

свыше 200 л.с. до 250 л.с. (свыше 147,1 кВт до 183,9 кВт) включительно

свыше 250 л.с. (свыше 183,9 кВт)

Налоговая ставка (в

рублях)

10

20

35

60

120

44,4

33,6

50

40,3

20

22

25

43

55

22

25

43

55

10

11.

Налоговая базаВ большинстве случаев налоговой базой по транспортному

налогу выступает мощность двигателя. Расчет транспортного

налога за год в таком случае будет производиться исходя из

мощности двигателя в лошадиных силах и ставки налога,

устанавливаемой индивидуально для каждого диапазона

мощности.

Для отдельных видов транспортных средств налоговая база

определяется в виде валовой вместимости в регистровых

тоннах (например, для водных несамоходных транспортных

средств) или статической тяги реактивного двигателя в

килограммах силы (для воздушного транспорта). Иногда

налоговой базой выступает единица транспортного

средства — в отношении не имеющих двигателей видов

воздушного и водного транспорта (плавучих кранов,

землечерпательных механизмов и др.).

Несмотря на то что налоговая база может измеряться поразному, расчет суммы транспортного налога за год

производится по единой схеме.

11

12.

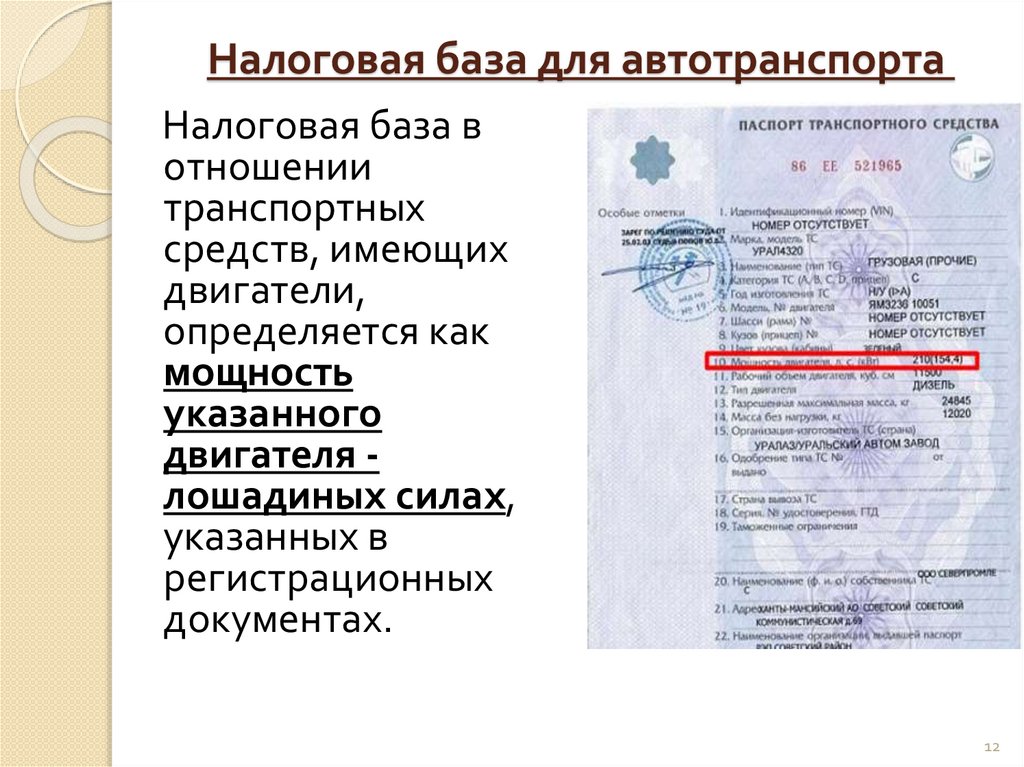

Налоговая база для автотранспортаНалоговая база в

отношении

транспортных

средств, имеющих

двигатели,

определяется как

мощность

указанного

двигателя лошадиных силах,

указанных в

регистрационных

документах.

12

13.

Налоговый периодОтчетный период

Первый квартал

Второй квартал

Третий квартал

Налоговый период

Год

При установлении налога законодательные

(представительные) органы субъектов

Российской Федерации вправе не

устанавливать отчетные периоды.

Начиная с отчетности за 2020 год,

организациям не нужно предоставлять

налоговую декларацию по транспортному

налогу в ИФНС

13

14.

Внутригодовые платежи: какопределить сумму

Упоминание в региональных НПА о

необходимости внесения авансовых платежей по

транспортному налогу потребует:

исчисления их суммы;

своевременной отправки в бюджет (в

установленные региональными НПА сроки);

уменьшение по итогам года суммы налога на

уплаченные авансы.

Авансовый платеж по транспортному налогу – это

¼ от суммы налога. Он рассчитывается за 1, 2,

3 кварталы. Налог по итогам года уплачивается в

виде разницы рассчитанной суммы налога и

уплаченных в бюджет авансов.

14

15.

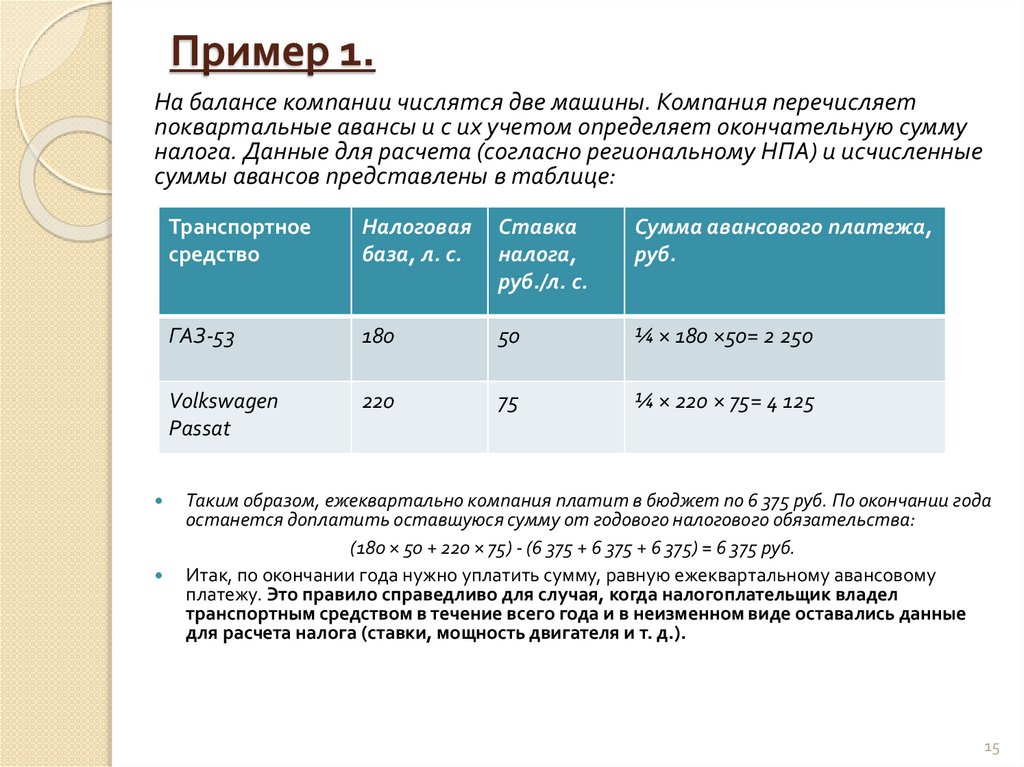

Пример 1.На балансе компании числятся две машины. Компания перечисляет

поквартальные авансы и с их учетом определяет окончательную сумму

налога. Данные для расчета (согласно региональному НПА) и исчисленные

суммы авансов представлены в таблице:

Транспортное

средство

Налоговая

база, л. с.

Ставка

налога,

руб./л. с.

Сумма авансового платежа,

руб.

ГАЗ-53

180

50

¼ × 180 ×50= 2 250

Volkswagen

Passat

220

75

¼ × 220 × 75= 4 125

Таким образом, ежеквартально компания платит в бюджет по 6 375 руб. По окончании года

останется доплатить оставшуюся сумму от годового налогового обязательства:

(180 × 50 + 220 × 75) - (6 375 + 6 375 + 6 375) = 6 375 руб.

Итак, по окончании года нужно уплатить сумму, равную ежеквартальному авансовому

платежу. Это правило справедливо для случая, когда налогоплательщик владел

транспортным средством в течение всего года и в неизменном виде оставались данные

для расчета налога (ставки, мощность двигателя и т. д.).

15

16.

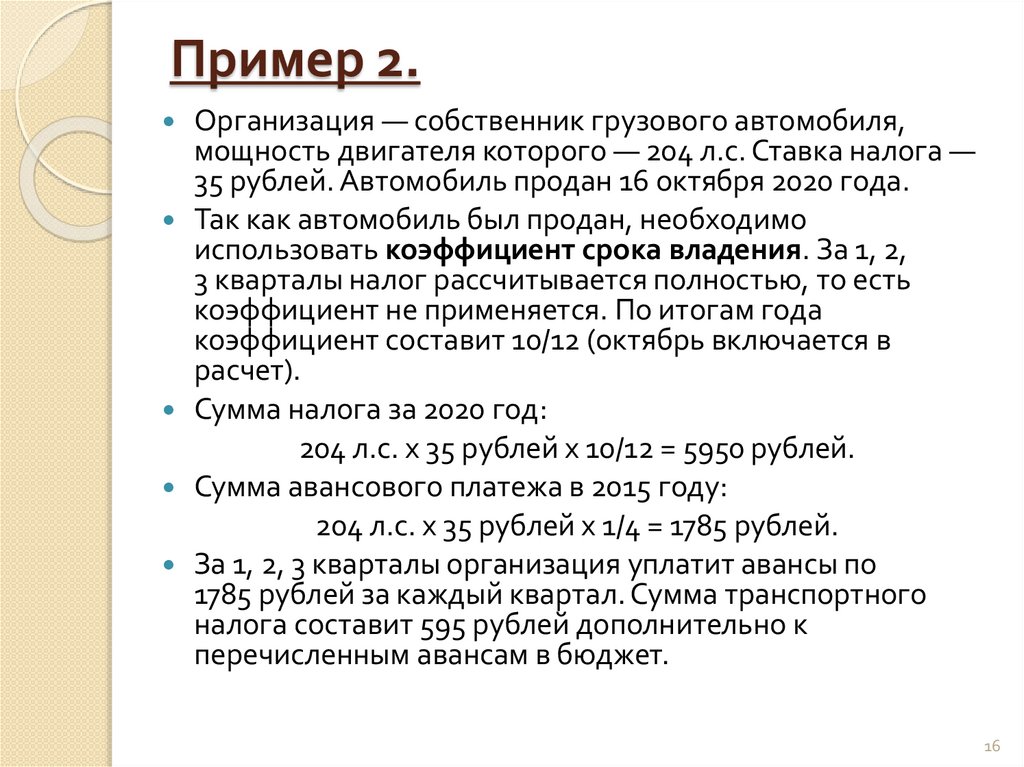

Пример 2.Организация — собственник грузового автомобиля,

мощность двигателя которого — 204 л.с. Ставка налога —

35 рублей. Автомобиль продан 16 октября 2020 года.

Так как автомобиль был продан, необходимо

использовать коэффициент срока владения. За 1, 2,

3 кварталы налог рассчитывается полностью, то есть

коэффициент не применяется. По итогам года

коэффициент составит 10/12 (октябрь включается в

расчет).

Сумма налога за 2020 год:

204 л.с. x 35 рублей x 10/12 = 5950 рублей.

Сумма авансового платежа в 2015 году:

204 л.с. x 35 рублей x 1/4 = 1785 рублей.

За 1, 2, 3 кварталы организация уплатит авансы по

1785 рублей за каждый квартал. Сумма транспортного

налога составит 595 рублей дополнительно к

перечисленным авансам в бюджет.

16

17.

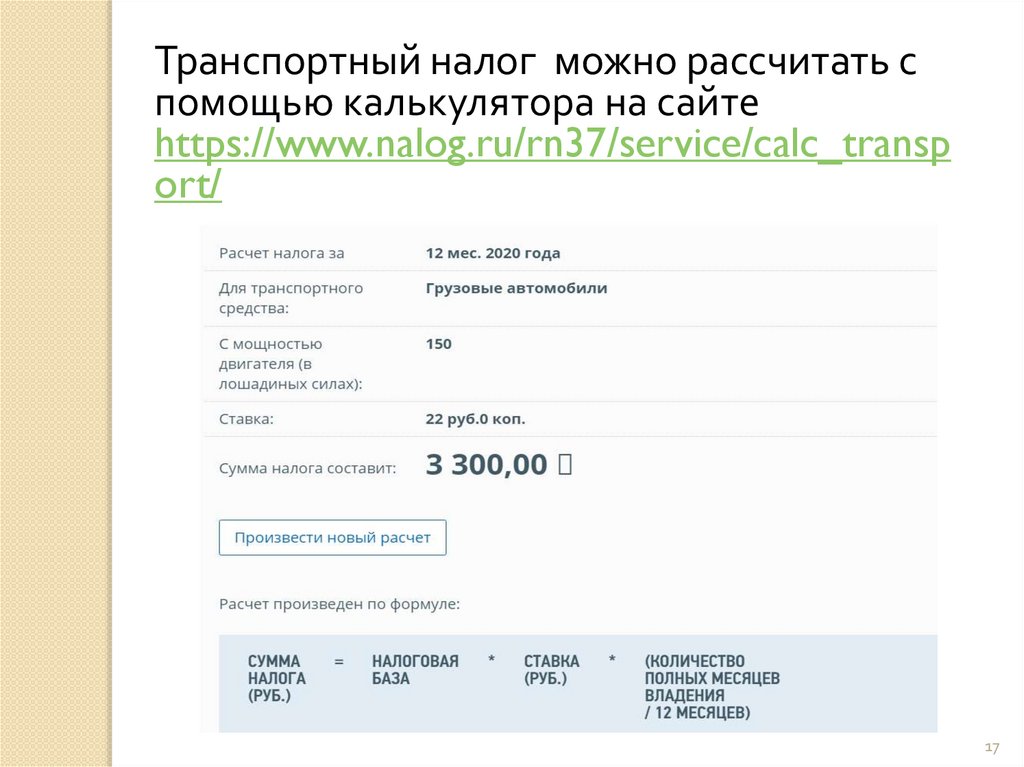

Транспортный налог можно рассчитать спомощью калькулятора на сайте

https://www.nalog.ru/rn37/service/calc_transp

ort/

17

18.

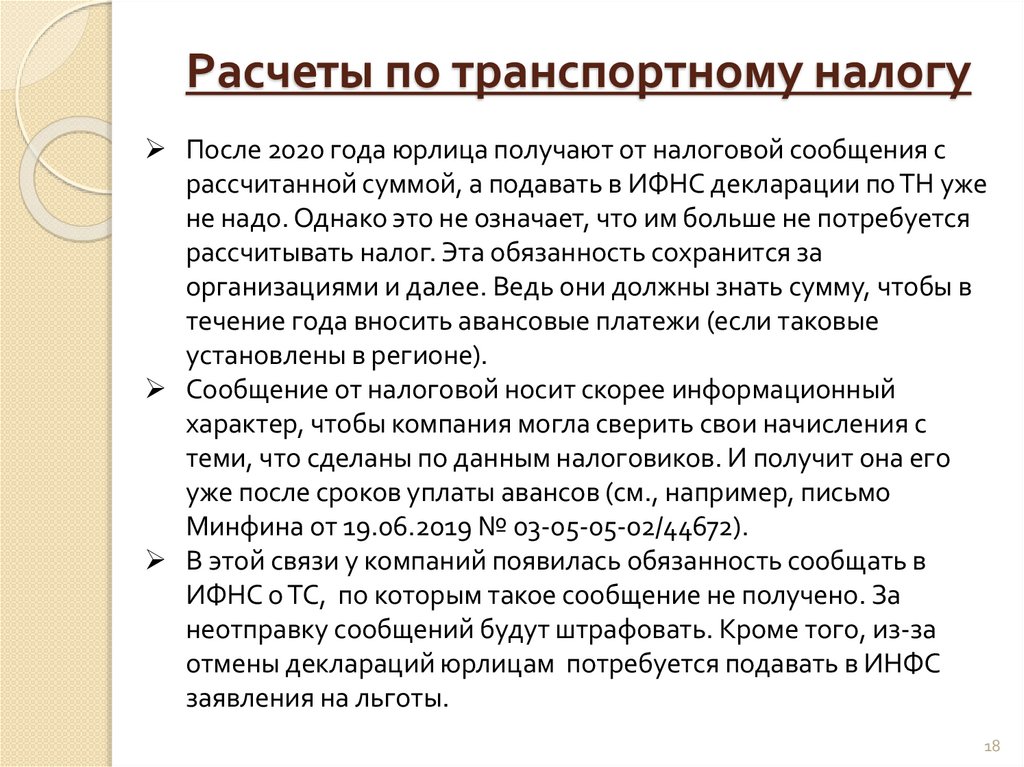

Расчеты по транспортному налогуПосле 2020 года юрлица получают от налоговой сообщения с

рассчитанной суммой, а подавать в ИФНС декларации по ТН уже

не надо. Однако это не означает, что им больше не потребуется

рассчитывать налог. Эта обязанность сохранится за

организациями и далее. Ведь они должны знать сумму, чтобы в

течение года вносить авансовые платежи (если таковые

установлены в регионе).

Сообщение от налоговой носит скорее информационный

характер, чтобы компания могла сверить свои начисления с

теми, что сделаны по данным налоговиков. И получит она его

уже после сроков уплаты авансов (см., например, письмо

Минфина от 19.06.2019 № 03-05-05-02/44672).

В этой связи у компаний появилась обязанность сообщать в

ИФНС о ТС, по которым такое сообщение не получено. За

неотправку сообщений будут штрафовать. Кроме того, из-за

отмены деклараций юрлицам потребуется подавать в ИНФС

заявления на льготы.

18

19.

Сроки уплаты налогаСрок уплаты транспортного налога юрлицами прописан в

НК РФ. Это 28 марта года, следующего за истекшим

налоговым периодом. Эти сроки четко прописаны в НК

РФ и больше не регулируются региональными законами.

Срок уплаты авансовых платежей — не позднее 28 числа

месяца, следующего за истекшим отчетным периодом (п. 1

ст. 363 НК РФ).

Размер квартального аванса составляет ¼ часть

рассчитанного за год налога (п. 2.1 ст. 362 НК РФ). Величина

транспортного налога к уплате по итогам текущего

налогового периода определяется как разность между

указанной в налоговой декларации суммой и суммарным

значением уплаченных ранее авансов (абз. 2 п. 2 ст. 362 НК

РФ).

Установление оплаты авансовых платежей для регионов,

как и ранее, не обязательно (п. 3 ст. 360 НК РФ). Если

авансы не установлены, то юридические лица должны

уплатить всю сумму налога сразу в полной сумме,

начисленной за год, в установленный законом региона

срок.

19

20.

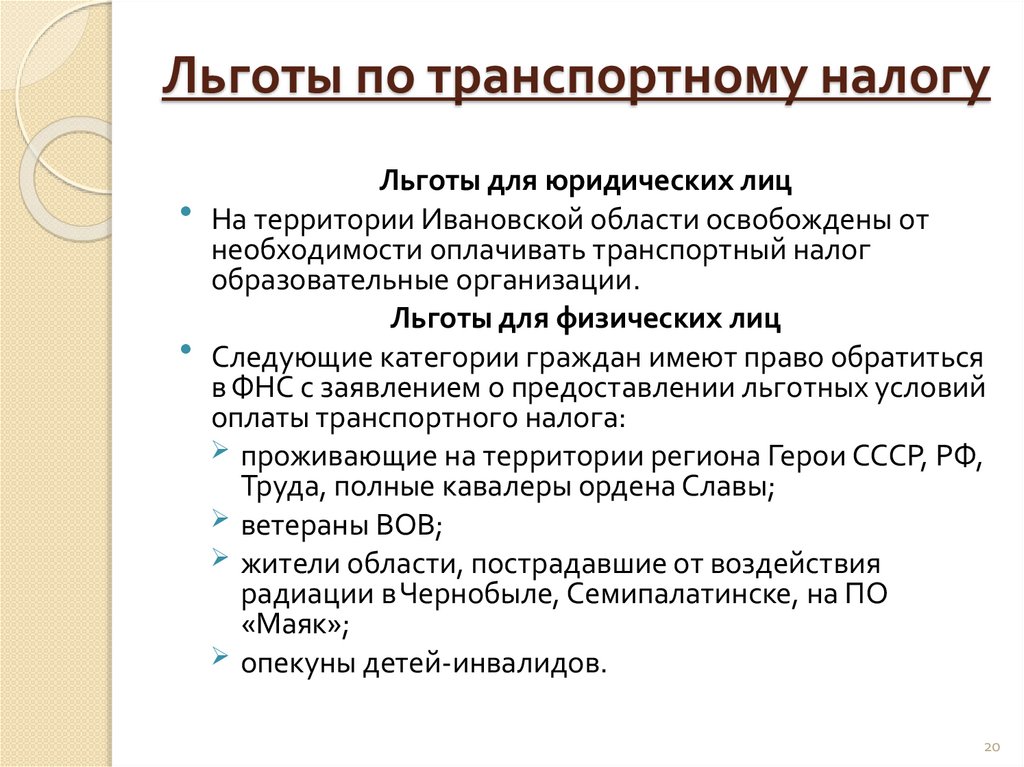

Льготы по транспортному налогуЛьготы для юридических лиц

На территории Ивановской области освобождены от

необходимости оплачивать транспортный налог

образовательные организации.

Льготы для физических лиц

Следующие категории граждан имеют право обратиться

в ФНС с заявлением о предоставлении льготных условий

оплаты транспортного налога:

проживающие на территории региона Герои СССР, РФ,

Труда, полные кавалеры ордена Славы;

ветераны ВОВ;

жители области, пострадавшие от воздействия

радиации в Чернобыле, Семипалатинске, на ПО

«Маяк»;

опекуны детей-инвалидов.

20

21.

Налог на имущество организаций(гл. 30 НК РФ)

Налог на имущество организаций является

региональным налогом. Устанавливая налог,

законодательные (представительные) органы

субъектов Российской Федерации определяют

налоговую ставку в пределах, установленных 30

главой НК, порядок и сроки уплаты налога.

ЗАКОН ИВАНОВСКОЙ ОБЛАСТИ N 109-ОЗ

«О НАЛОГЕ НА ИМУЩЕСТВО

ОРГАНИЗАЦИЙ» принят Законодательным

Собранием 20 ноября 2003 года

21

22.

Кто платит налогНалогоплательщиками налога

признаются организации, имеющие

имущество, признаваемое объектом

налогообложения в соответствии со ст.

374 НК РФ.

22

23.

Объекты налогообложенияОбъектами налогообложения для

российских организаций признается

недвижимое имущество (в том числе

имущество, переданное во временное

владение, в пользование, распоряжение,

доверительное управление, внесенное в

совместную деятельность или полученное

по концессионному соглашению),

учитываемое на балансе в качестве

объектов основных средств в порядке,

установленном для ведения

бухгалтерского учета, если иное не

предусмотрено статьями 378 и 378.1 НК РФ

23

24.

Движимое и недвижимое имуществоОпределение движимого и недвижимого имущества

даны в статье 130 ГК РФ.

К недвижимым вещам (недвижимое имущество,

недвижимость) относятся земельные участки, участки

недр и все, что прочно связано с землей, то есть

объекты, перемещение которых без несоразмерного

ущерба их назначению невозможно, в том числе

здания, сооружения, объекты незавершенного

строительства.

Вещи, не относящиеся к недвижимости, включая

деньги и ценные бумаги, признаются движимым

имуществом. Регистрация прав на движимые вещи не

требуется, кроме случаев, указанных в законе.

Из статьи 374 НК РФ следует, что объект обложения налогом

на имущество определяется по статье 130 ГК РФ.

24

25.

2526.

Не признаются объектаминалогообложения:

Земельные участки и иные объекты природопользования

(водные объекты и другие природные ресурсы);

Имущество, принадлежащее на праве оперативного

управления федеральным органам исполнительной

власти, в которых законодательно предусмотрена военная

и (или) приравненная к ней служба, используемое этими

органами для нужд обороны, гражданской обороны,

обеспечения безопасности и охраны правопорядка в

Российской Федерации;

С 01.01.2013 года:

◦ объекты, признаваемые объектами культурного наследия

(памятниками истории и культуры) народов Российской

Федерации федерального значения в установленном

законодательством Российской Федерации порядке;

◦ Движимое имущество, принятое с 1 января 2013 года на учет

в качестве основных средств

26

27.

С 2019 года движимое имущество необлагается налогом на имущество

организаций. Соответствующее

изменение внесено в налоговый

кодекс Российской Федерации

федеральным законом от 03.08.2018 N

302-ФЗ "О внесении изменений в части

первую и вторую Налогового кодекса

Российской Федерации".

27

28.

Налоговая база28

29.

Порядок определенияналоговой базы

Налоговая база определяется отдельно в отношении

имущества, подлежащего налогообложению (ст.376 НК

РФ):

по местонахождению организации (месту постановки на

учет в налоговых органах постоянного представительства

иностранной организации);

в отношении имущества каждого обособленного

подразделения организации, имеющего отдельный

баланс;

в отношении каждого объекта недвижимого имущества,

находящегося вне местонахождения организации,

обособленного подразделения организации, имеющего

отдельный баланс, или постоянного представительства

иностранной организации;

в отношении имущества, облагаемого по разным

налоговым ставкам.

29

30.

Налог на имущество покадастровой стоимости

Чтобы рассчитывать налог по кадастровой

стоимости в том или ином субъекте РФ, власти

этого субъекта должны утвердить результаты

кадастровой оценки объектов недвижимости.

Также должен быть принят региональный

закон, устанавливающий особенности

определения налоговой базы исходя из

кадастровой стоимости.

Далее уполномоченный орган субъекта РФ

обязан не позднее 1 января определить (и

опубликовать) перечень объектов

недвижимости, по которым налог должен

рассчитываться исходя из кадастровой

стоимости.

30

31.

Налоговая база определяется с учетом особенностей,установленных статьей 378.2 НК РФ, как кадастровая стоимость имущества,

в отношении следующих видов недвижимого имущества, признаваемого

объектом налогообложения:

административно-деловые центры и торговые центры (комплексы) и

помещения в них;

нежилые помещения, назначение которых в соответствии с кадастровыми

паспортами объектов недвижимости или документами технического учета

(инвентаризации) объектов недвижимости предусматривает размещение

офисов, торговых объектов, объектов общественного питания и бытового

обслуживания либо которые фактически используются для размещения

офисов, торговых объектов, объектов общественного питания и бытового

обслуживания;

жилые помещения, гаражи, машино-места, объекты незавершенного

строительства, а также жилые строения, садовые дома, хозяйственные

строения или сооружения, расположенные на земельных участках,

предоставленных для ведения личного подсобного хозяйства,

огородничества, садоводства или индивидуального жилищного

строительства.

В статье 378.2 НК РФ даны определения указанных выше объектов.

31

32.

Расчет налога на имущество исходяиз кадастровой стоимости

Исчисление суммы налога и сумм авансовых

платежей по налогу в отношении имущества,

налоговая база которого определяется как его

кадастровая стоимость, осуществляется в

порядке, предусмотренном статьей 382 НК:

сумма авансового платежа по налогу

исчисляется по истечении отчетного периода

как одна четвертая кадастровой стоимости

объекта недвижимого имущества по

состоянию на 1 января года, являющегося

налоговым периодом, умноженная на

соответствующую налоговую ставку;

32

33.

Налог на имущество компанийна УНС и ЕНВД

С 1 января 2015 года компании на УСН и

ЕНВД уплачивают налог на имущество в

отношении торговых, административноделовых центров и некоторых других видов

недвижимости, по которым налог взимается

исходя из кадастровой стоимости объектов.

Изменения в Налоговый кодекс внесены

Федеральным законом от 02.04.14 № 52-ФЗ.

ИП, применяющие спецрежимы, не

уплачивают налог на имущество, как

организации.

33

34.

Налоговая база по остаточнойстоимости

Налоговая база (ст.375 НК РФ)

определяется как среднегодовая

стоимость имущества, признаваемого

объектом налогообложения.

При определении налоговой базы

имущество, признаваемое объектом

налогообложения, учитывается по его

остаточной стоимости, сформированной

в соответствии с установленным

порядком ведения бухгалтерского учета,

утвержденным в учетной политике

организации.

34

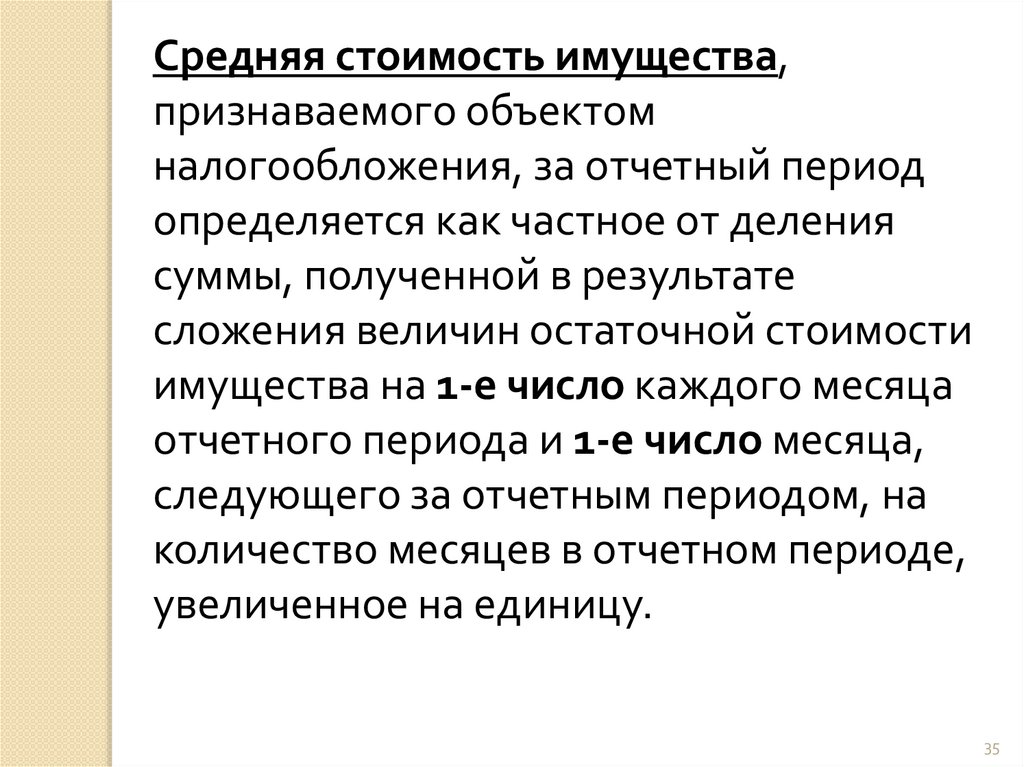

35.

Средняя стоимость имущества,признаваемого объектом

налогообложения, за отчетный период

определяется как частное от деления

суммы, полученной в результате

сложения величин остаточной стоимости

имущества на 1-е число каждого месяца

отчетного периода и 1-е число месяца,

следующего за отчетным периодом, на

количество месяцев в отчетном периоде,

увеличенное на единицу.

35

36.

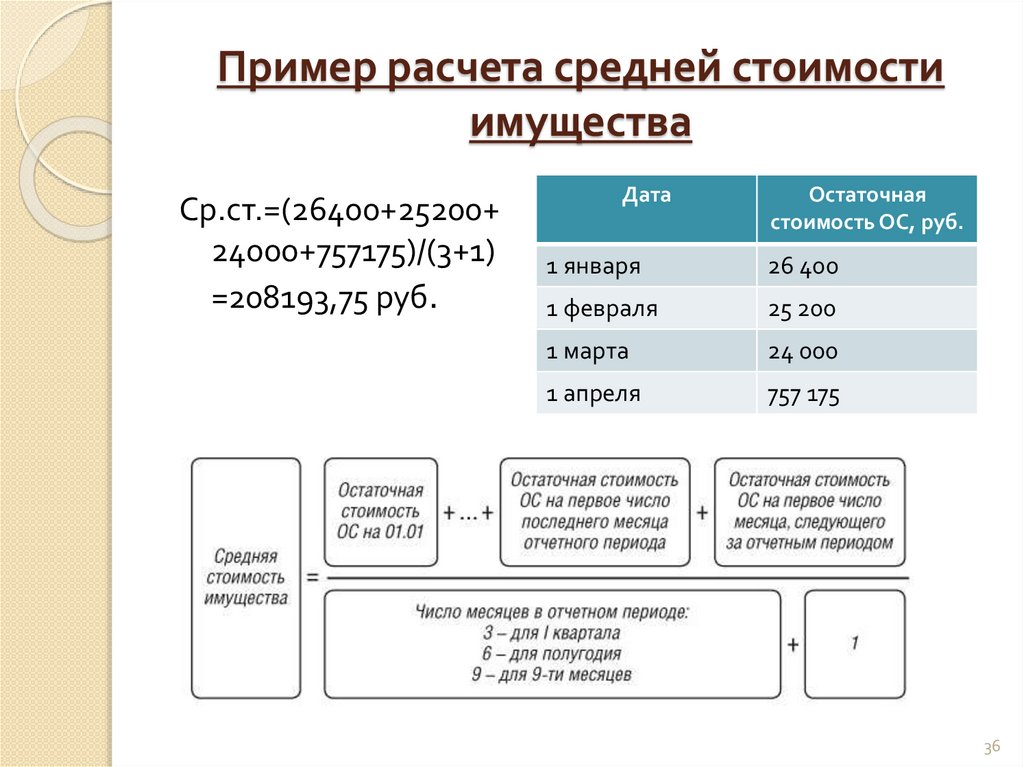

Пример расчета средней стоимостиимущества

Ср.ст.=(26400+25200+

24000+757175)/(3+1)

=208193,75 руб.

Дата

Остаточная

стоимость ОС, руб.

1 января

26 400

1 февраля

25 200

1 марта

24 000

1 апреля

757 175

36

37.

Среднегодовая стоимостьимущества, признаваемого

объектом налогообложения, за

налоговый период определяется как

частное от деления суммы,

полученной в результате сложения

величин остаточной стоимости

имущества на 1-е число каждого

месяца налогового периода и

последнее число налогового

периода, на число месяцев в

налоговом периоде, увеличенное на

единицу.

СрГодСт = (26 400 руб. + 25 200 руб. + 24

000 руб. + 757 175 руб. + 740 350 руб. + 723

525 руб. + 706 700 руб. + 689 875 руб. + 673

050 руб. + 656 225 руб. + 639 400 руб. + 622

575 руб. + 605 750 руб.) / (12 мес. + 1 мес.) =

530 017,31 руб.

Дата

Остаточная

стоимость ОС,

руб.

1 января

26 400

1 февраля

25 200

1 марта

24 000

1 апреля

757 175

1 мая

740 350

1 июня

723 525

1 июля

706 700

1 августа

689 875

1 сентября

673 050

1 октября

656 225

1 ноября

639 400

1 декабря

622 575

31 декабря

605 750

37

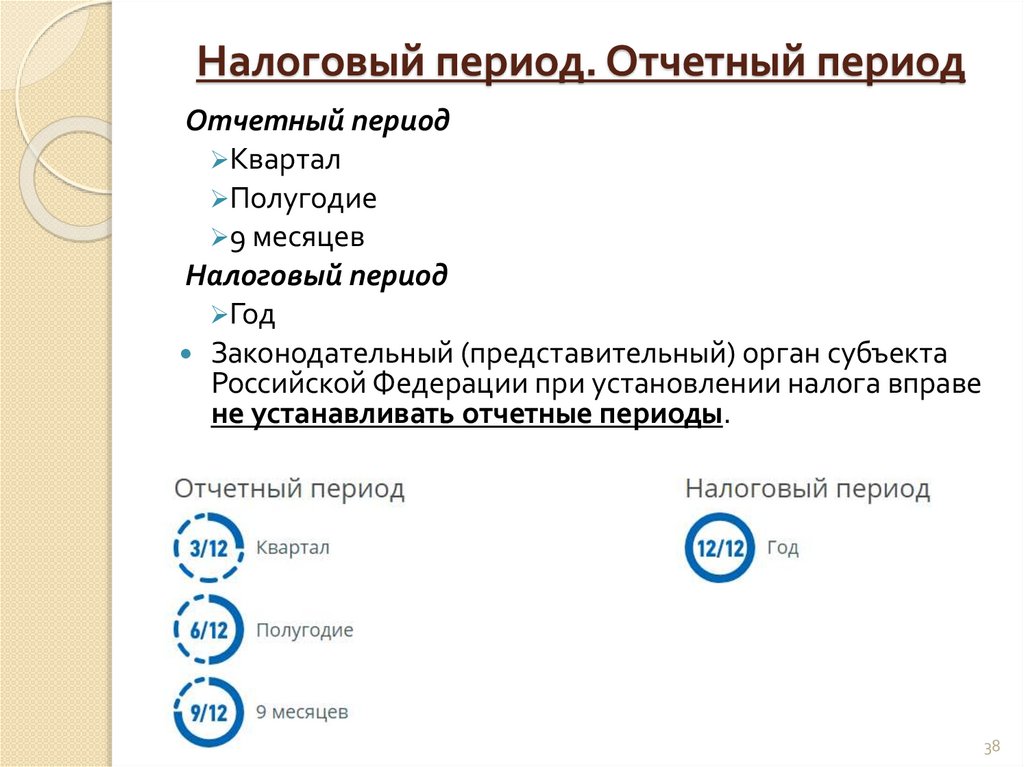

38.

Налоговый период. Отчетный периодОтчетный период

Квартал

Полугодие

9 месяцев

Налоговый период

Год

Законодательный (представительный) орган субъекта

Российской Федерации при установлении налога вправе

не устанавливать отчетные периоды.

38

39.

Налоговая ставкаНалоговые ставки устанавливаются

законами субъектов Российской

Федерации и не могут превышать 2,2

процента (ст.380 НК РФ).

Допускается установление

дифференцированных налоговых

ставок в зависимости от категорий

налогоплательщиков и (или)

имущества, признаваемого объектом

налогообложения

39

40.

Авансовый платеж по налогуСумма авансового платежа по налогу

исчисляется по итогам каждого

отчетного периода в размере одной

четвертой произведения

соответствующей налоговой ставки и

средней стоимости имущества,

определенной за отчетный период в

соответствии с п.4 ст.376 НК РФ.

40

41.

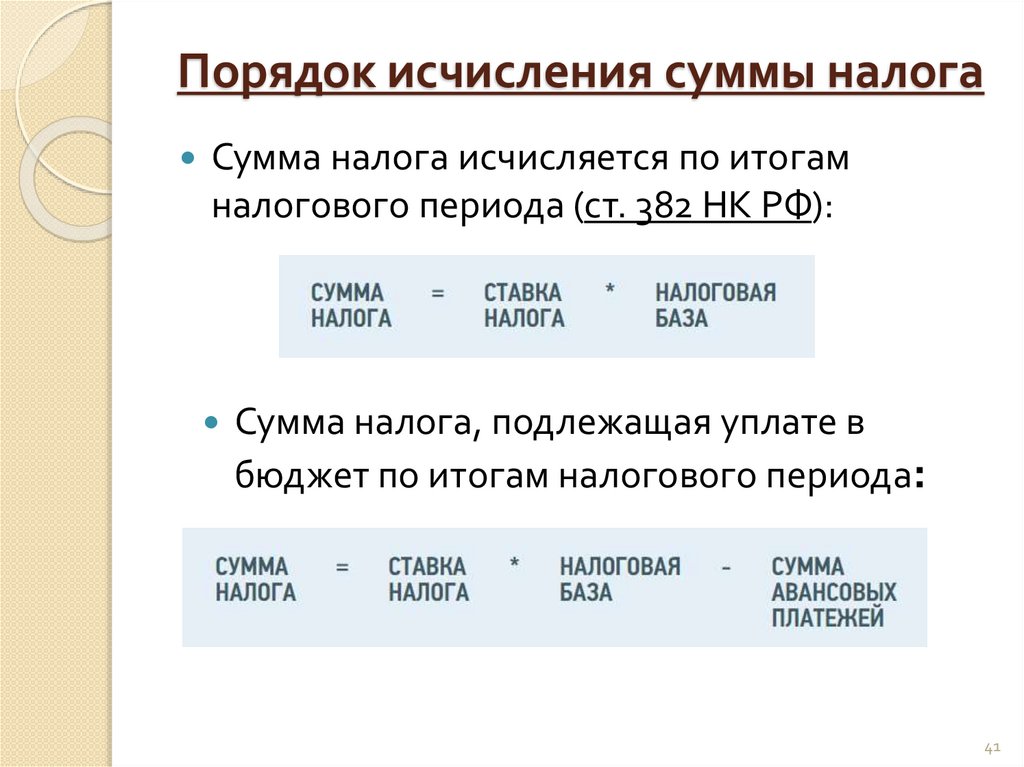

Порядок исчисления суммы налогаСумма налога исчисляется по итогам

налогового периода (ст. 382 НК РФ):

Сумма налога, подлежащая уплате в

бюджет по итогам налогового периода:

41

42.

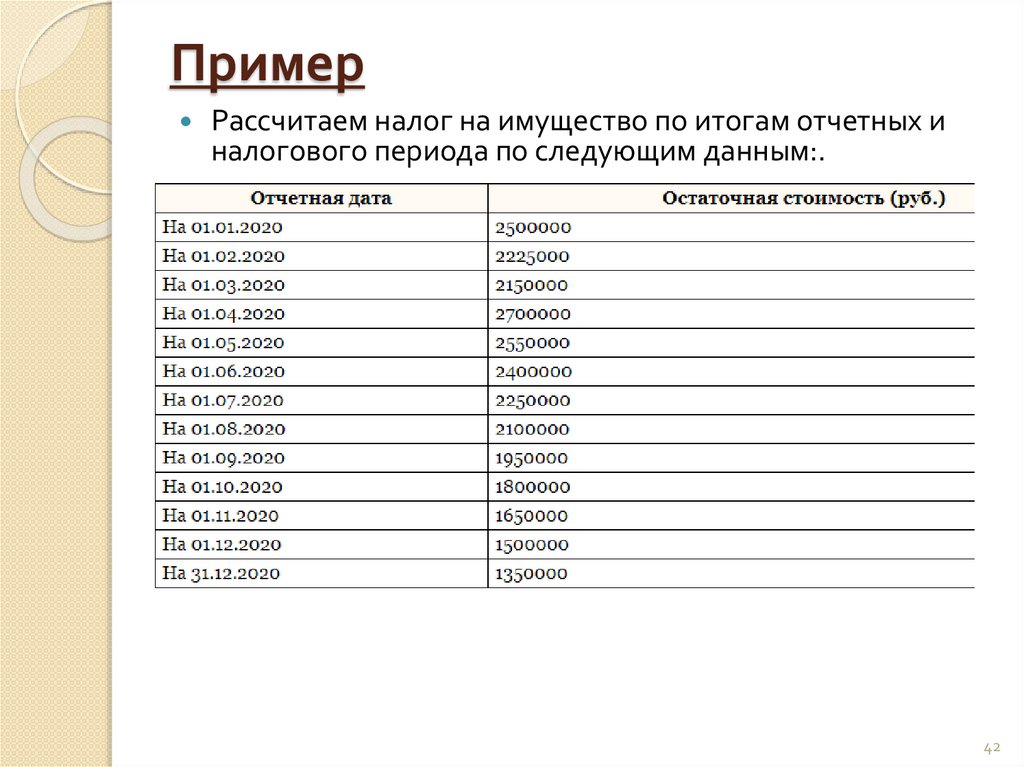

ПримерРассчитаем налог на имущество по итогам отчетных и

налогового периода по следующим данным:.

42

43.

Решение1. Рассчитаем среднегодовую стоимость имущества

(2500000 + 2225000 + 2150000 + 2700000 + 2550000 + 2400000 + 2250000 + 2100000 + 1950000 +

1800000 + 1650000 + 1500000 + 1350000)/13 = 2086538,46 руб.

2. Рассчитаем годовую сумму налога

Для нашего примера возьмем максимальную ставку налога на имущество – 2,2%.

2086538,46 руб. х 2,2% = 45903,85 руб.

Так как налоги уплачиваются в полных рублях ( п.6 ст.52 НК РФ), плательщик с учетом округления

должен перечислить в бюджет 45904 руб. налога на имущество организаций.

3. Рассчитаем среднюю стоимость недвижимого имущества для расчета суммы аванса за I квартал

(2500000 + 2225000 + 2150000 + 2700000)/4 = 2393750 руб.

4. Рассчитаем авансовый платеж за I квартал

2393750/4 х 2,2% = 13166 руб.

5. Рассчитаем среднюю стоимость имущества для расчета суммы аванса за полугодие

(2500000 + 2225000 + 2150000 + 2700000 + 2550000 + 2400000 + 2250000)/7 = 2396428,57 руб.

6. Рассчитаем авансовый платеж за полугодие

2396428,57/4 х 2,2% = 13180 руб.

7. Рассчитаем среднюю стоимость недвижимого имущества для расчета суммы аванса за 9 месяцев

(2500000 + 2225000 + 2150000 + 2700000 + 2550000 + 2400000 + 2250000 + 2100000 + 1950000 +

1800000)/10 = 2262500 руб.

8. Рассчитаем авансовый платеж за 9 месяцев

2262500/4 х 2,2% = 12444 руб.

9. Рассчитаем сумму налога, подлежащую доплате в бюджет по итогам года

45904 – (13166 + 13180 + 12444) = 7114 руб.

43

44.

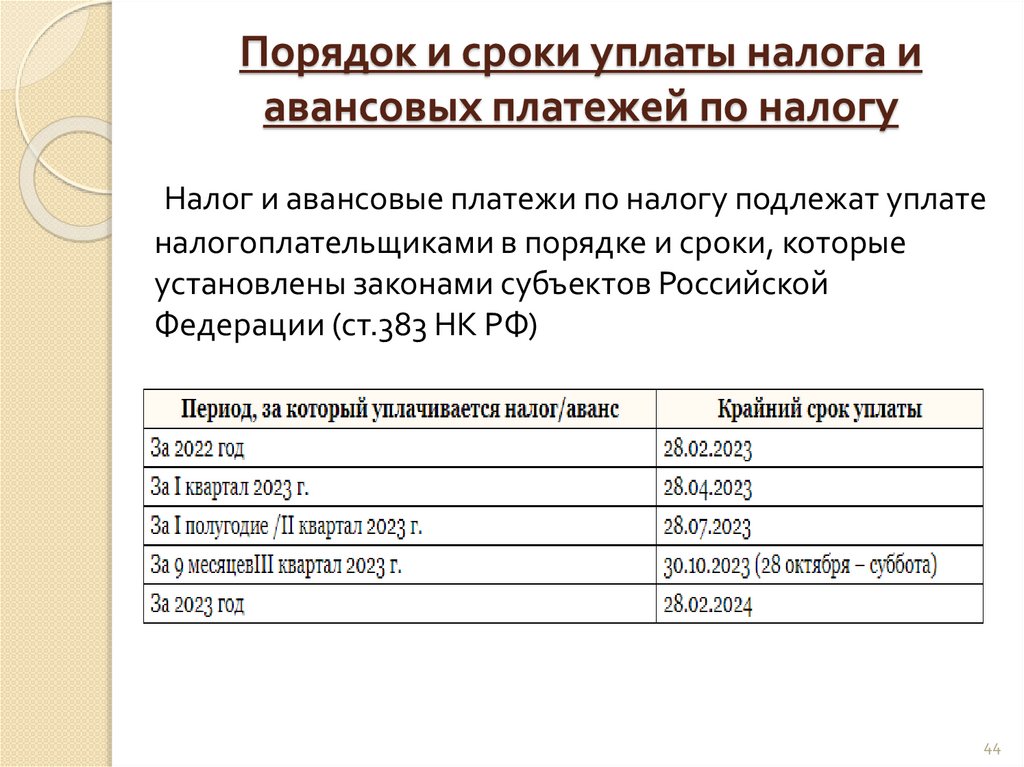

Порядок и сроки уплаты налога иавансовых платежей по налогу

Налог и авансовые платежи по налогу подлежат уплате

налогоплательщиками в порядке и сроки, которые

установлены законами субъектов Российской

Федерации (ст.383 НК РФ)

44

45.

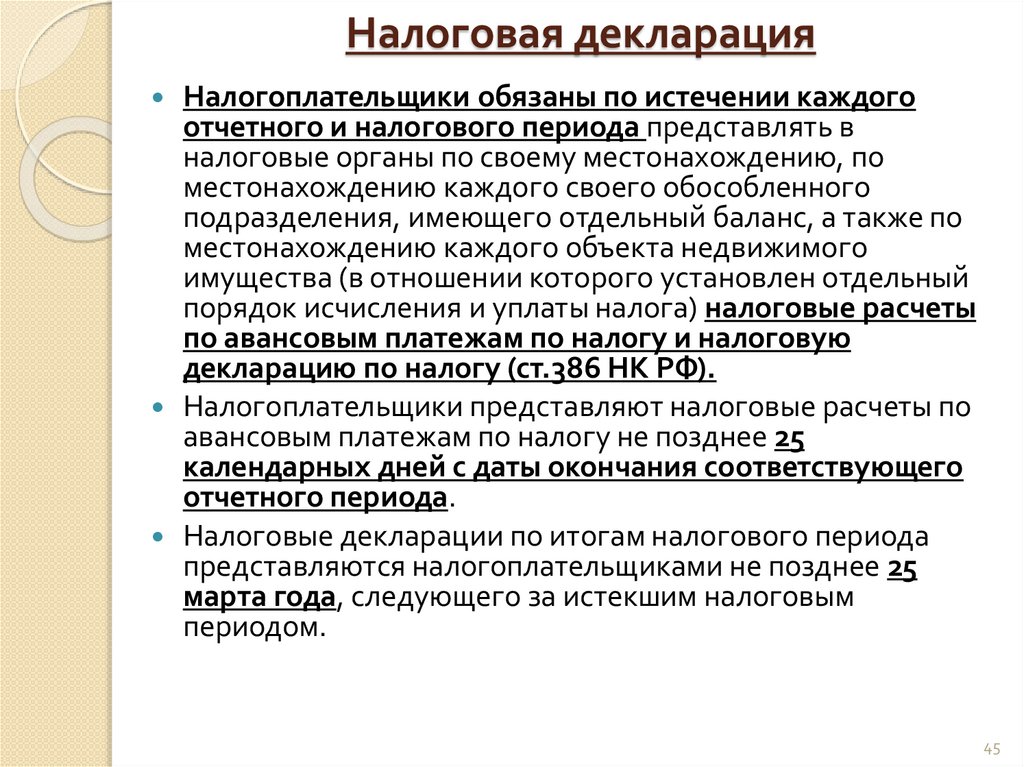

Налоговая декларацияНалогоплательщики обязаны по истечении каждого

отчетного и налогового периода представлять в

налоговые органы по своему местонахождению, по

местонахождению каждого своего обособленного

подразделения, имеющего отдельный баланс, а также по

местонахождению каждого объекта недвижимого

имущества (в отношении которого установлен отдельный

порядок исчисления и уплаты налога) налоговые расчеты

по авансовым платежам по налогу и налоговую

декларацию по налогу (ст.386 НК РФ).

Налогоплательщики представляют налоговые расчеты по

авансовым платежам по налогу не позднее 25

календарных дней с даты окончания соответствующего

отчетного периода.

Налоговые декларации по итогам налогового периода

представляются налогоплательщиками не позднее 25

марта года, следующего за истекшим налоговым

периодом.

45

Финансы

Финансы