Похожие презентации:

Ответ налогоплательщику- юридическому лицу за несвоевременную уплату налогов и обязательных сборов. Штрафы и меры взыскания

1. Презентация на тему: Ответ налогоплательщику- юридическому лицу за несвоевременную уплату налогов и обязательных сборов. Штрафы и меры вз

Презентация на тему:Ответ налогоплательщику- юридическому лицу за несвоевременную

уплату налогов и обязательных сборов. Штрафы и меры взыскания

Выполнила: студентка 3 курса, группы 3Б-3, Львова Вероника

по предмету: Организация расчетов с бюджетными и

внебюджетными фондами

Учитель: Бовкун Наталья Владимировна

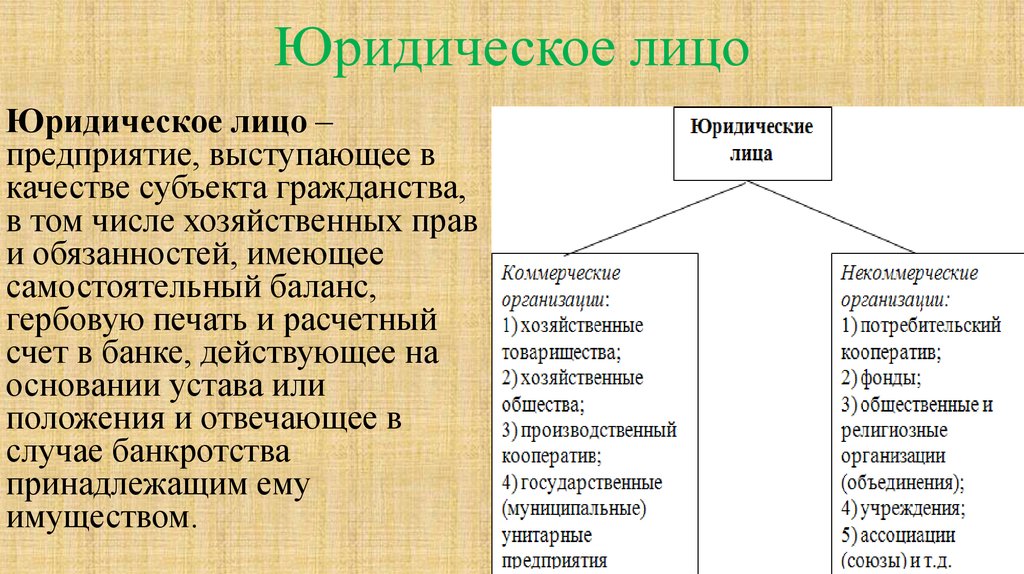

2. Юридическое лицо

Юридическое лицо –предприятие, выступающее в

качестве субъекта гражданства,

в том числе хозяйственных прав

и обязанностей, имеющее

самостоятельный баланс,

гербовую печать и расчетный

счет в банке, действующее на

основании устава или

положения и отвечающее в

случае банкротства

принадлежащим ему

имуществом.

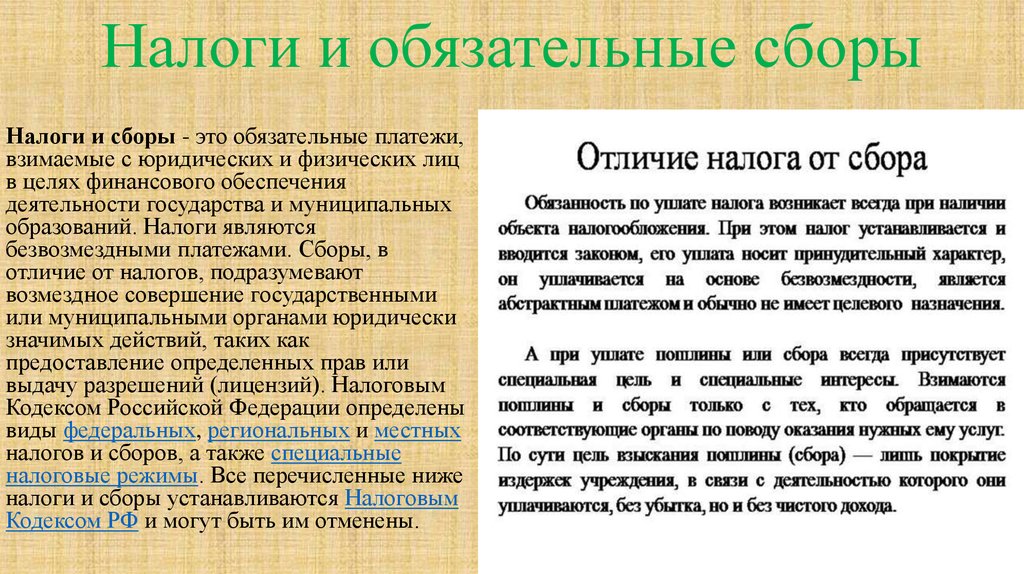

3. Налоги и обязательные сборы

Налоги и сборы - это обязательные платежи,взимаемые с юридических и физических лиц

в целях финансового обеспечения

деятельности государства и муниципальных

образований. Налоги являются

безвозмездными платежами. Сборы, в

отличие от налогов, подразумевают

возмездное совершение государственными

или муниципальными органами юридически

значимых действий, таких как

предоставление определенных прав или

выдачу разрешений (лицензий). Налоговым

Кодексом Российской Федерации определены

виды федеральных, региональных и местных

налогов и сборов, а также специальные

налоговые режимы. Все перечисленные ниже

налоги и сборы устанавливаются Налоговым

Кодексом РФ и могут быть им отменены.

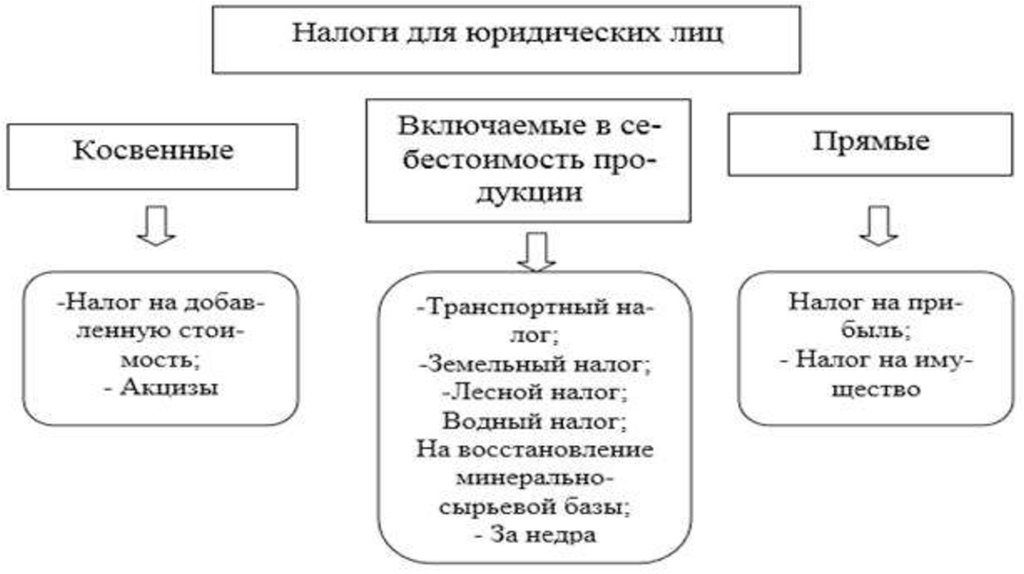

4.

5.

Налог надобавленную

стоимость

Налог на

имущество

Налог на игорный

бизнес

Земельный налог

Лесной налог

Налог на

исследование

Юридическое

лицо

Таможенная

пошлина

Ряд местных

налогов и

сборов

Единый налог на

вмененный доход

Налог на доходы

физических лиц

Государственная

пошлина

6. Пени

Что будет, если не платить налоги? Перваяпроблема, с которой сталкиваются все

налогоплательщики, - это пени. Это

денежное взыскание, увеличивающее на

определенную сумму выплачиваемый

налог. Начисляется ежедневно.

Соответственно, чем дольше гражданин

или организация не платит, тем больше в

конечном итоге придется отдать

государству.

Пени начинают начислять с момента

образования долга. То есть, если налог не

уплатить до установленных сроков, на

следующие сутки платеж возрастет.

Касается данная мера всех

налогоплательщиков. Поэтому

рекомендуется не затягивать с изучаемыми

платежами.

7. Ответственность за неуплату налогов юридическими лицами

Субъектом данного преступления выступает директор, руководитель, главный бухгалтер, сотрудники временно их заменяющие намомент совершения преступления, а также иные лица, работающие в организации, которые внесли заведомо ложные сведения в

налоговую и бухгалтерскую отчетность.

Согласно ч.1 ст.199 УК РФ за уклонение от уплаты обязательных налогов и сборов, а также за подачу заведомо ложных сведений о

полученных доходах, совершенное в крупном размере предусмотрена ответственность в виде:

• штрафа;

• ареста до 6 месяцев;

• принудительных работ до 2 лет;

• лишения свободы до двух лет.

Если указанное преступление совершено группой лиц, либо в особо крупном размере, то преступникам грозит более строгое наказание:

штрафная санкция в размере от 200 до 500 тысяч рублей, принудительные работы на срок до 5 лет, либо лишение свободы до 6 лет.

К виновному в качестве дополнительного наказания по ст.199 УК РФ может быть применено такое наказание, как: лишение права

заниматься определенной деятельностью или занимать конкретную должность на срок до 3 лет.

• Крупный размер – более 2 миллионов рублей за период до 3 лет при условии, что сумма неуплаченных налогов превышает

подлежащую уплаты более, чем на 10%, либо больше 6 миллионов рублей.

• Особо крупный размер – более 10 миллионов в пределах 3 лет при условии, что сумма превышает подлежащую уплате на 20%, либо

её размер составляет более 30 миллионов рублей.

Для того, чтобы избежать проблем с налоговыми органами, рекомендуем Вам обращаться в соответствующие коммерческие организации,

где работают квалифицированные юристы, бухгалтера, аудиторы.

8. Чем грозит несвоевременная уплата налогов и сборов юридического лица?

При несвоевременной уплате налогов организации подвергаются административным взысканиям в виде пени и штрафов. Сумма пени итип взыскания обусловлены мерой вины. В случае небольшой просрочки, вызванной объективными причинами, организация может

получить предупреждение. При длительной задержке или значительных нарушениях, допущенных при оформлении документов

бухгалтерского учета или налоговой декларации, речь идет о серьезном взыскании. Нарушителю грозит наложение ареста на имущество.

Налогоплательщики должны уплачивать налоги своевременно, то есть в сроки, которые установлены налоговым законодательством для

каждого налога (п. 1 ст. 45, п. 1 ст. 57 НК РФ). Если установленный срок истек и налог (авансовый платеж) вы не уплатили, инспекция

начислит пени за период просрочки (п. 2 ст. 57, п. 3 ст. 58 НК РФ). Пени взимают со дня, который следует за крайним сроком уплаты

налога, по дату его фактического перечисления включительно. При этом пени начисляют за каждый день просрочки исходя из 1/300

ставки рефинансирования Банка России.

Наложение штрафа производится в случае, если контролирующий орган заметил неуплату. Сумма санкции должна быть выявлена при

проверке и отражена в решении. Если плательщик налога, например, ЕНВД, несвоевременно заплатил налог в связи с ошибочным

занижением базы, то возникает вопрос, что делать дальше.

В этом случае необходимо:

• Уплатить недостающую сумму и сдать уточненную декларацию.

• Представить уточненные данные или заплатить в бюджет.

Если налогоплательщик заплатил раньше представления декларации, штраф наложен не будет. На момент подачи уточнения необходимая

сумма имеется и будет учтена в счет платежа.

Виды административных взысканий

При назначении минимального штрафа за несвоевременную уплату налога организация заплатит в бюджет от 200 рублей до 1 тысячи

рублей. Все зависит от правильности заполнения документов и времени просрочки. Налогоплательщик должен знать, что у

контролирующих органов есть целый арсенал средств, используемых для взыскания причитающейся к уплате суммы:

• установленный факт занижения суммы, подлежащей налогообложению, — 40 тысяч рублей;

• нарушение сроков в течение 2 и более налоговых периодов — 30 тысяч рублей;

• выявленное нарушение в течение 1 налогового периода — 10 тысяч рублей;

• за каждый день просрочки — 1/300 ставки рефинансирования;

• штраф за каждый день просрочки налоговый инспектор выставляет опционально — от 20 до 40% от неуплаченной или

несвоевременно уплаченной суммы.

9.

10. Виды административных взысканий

При назначении минимального штрафа занесвоевременную уплату налога организация заплатит в

бюджет от 200 рублей до 1 тысячи рублей. Все зависит от

правильности заполнения документов и времени

просрочки. Налогоплательщик должен знать, что у

контролирующих органов есть целый арсенал средств,

используемых для взыскания причитающейся к уплате

суммы:

• установленный факт занижения суммы, подлежащей

налогообложению, — 40 тысяч рублей;

• нарушение сроков в течение 2 и более налоговых

периодов — 30 тысяч рублей;

• выявленное нарушение в течение 1 налогового периода

— 10 тысяч рублей;

• за каждый день просрочки — 1/300 ставки

рефинансирования;

• штраф за каждый день просрочки налоговый инспектор

выставляет опционально — от 20 до 40% от

неуплаченной или несвоевременно уплаченной суммы.

11. Бывший ИП обязан уплатить все налоги и сборы

Прекращение деятельности в качестве индивидуального предпринимателя не дает права оставлятьнепогашенную задолженность по налогам и сборам. Основания, позволяющие оставлять долги

перед бюджетной системой РФ, напомнили в Минфине.

Основания, позволяющие не платить налоги

В разъяснении Минфина подчеркивается, что п. 1 статьи 3 Налогового кодекса РФ устанавливает

всеобщность и равенство налогообложения, а также обязывает каждое лицо уплачивать

установленные законом налоги и сборы. Налогоплательщик, будь то организация или

индивидуальный предприниматель, уплачивает налоги и сборы самостоятельно. Исключение

составляют ситуации, когда обязанность по исчислению, удержанию и перечислению налогов в

бюджетную систему Российской Федерации возложена на налоговых агентов, и когда налог на

прибыль вносится ответственным участником консолидированной группы налогоплательщиков

(статья 45 НК РФ).

В налоговом законодательстве предусмотрены конкретные основания для прекращения обязанности

по уплате налога и (или) сбора. Платить налоги не придется, если:

физическое лицо – налогоплательщик умер или его объявили умершим в порядке, установленном

гражданским процессуальным законодательством Российской Федерации. При этом его наследники

обязаны погасить в пределах стоимости наследственного имущества долги по транспортному и

земельному налогам, налогу на имущество физлиц, а также по торговому сбору;

Налогоплательщик ликвидирован после проведения всех расчетов с бюджетной системой РФ.

С 1 января 2017 года аналогичная схема будет работать в отношении страховых взносов. Но

прекращение деятельности в качестве индивидуального предпринимателя не дает права

налогоплательщику оснований не платить налоги и сборы.

12. Уплатить налоги можно в рассрочку

Уплатить налоги можно в рассрочкуМинфин напоминает, что физическое лицо,

прекратившее деятельность в качестве ИП, в

соответствии со статьей 64 Налогового кодекса

РФ имеет право обратиться в налоговый орган

с заявлением о предоставлении отсрочки или

рассрочки по одному или нескольким

налогам. Перенос срока уплаты будет

одобрен, если достаточно для этого

оснований. Длительность отсрочки или

рассрочки по уплате федеральных налогов в

части, зачисляемой в федеральный бюджет,

может быть предоставлена на срок от 1 года

до 3 лет. Что касается местных налогов и

сборов, отдалить их уплату можно только на

год.

В случае неисполнения или ненадлежащего

исполнения обязанности по уплате налогов и

сборов установлена различная

ответственность, начиная от пеней и штрафов,

заканчивая уголовным преследованием.

Финансы

Финансы