Похожие презентации:

Анализ деятельности ООО «ИРБИС» и предложения по совершенствованию методов формирования портфеля проектов организации

1. АНАЛИЗ ДЕЯТЕЛЬНОСТИ ООО «ИРБИС» И ПРЕДЛОЖЕНИЯ ПО СОВЕРШЕНСТВОВАНИЮ МЕТОДОВ ФОРМИРОВАНИЯ ПОРТФЕЛЯ ПРОЕКТОВ ОРГАНИЗАЦИИ

2. О чем будем говорить

ООО «ИРБИС» –коротко о предприятииОсновные экономические показатели

предприятия

Оценка ликвидности и финансовой

устойчивости предприятия

Предложения по совершенствованию методов

формирования портфеля проектов

3.

ООО «ИРБИС» основано в 2012г. В маи 2015 года былапроведена реорганизация.

Учредителями ООО «ИРБИС» являются: Васильев

Кирилл Юрьевич и Фролов Константин Алексеевич.

Юридический адрес организации: 644065 Омская обл.,

г. Омск, ул. Нефтезаводская, д. 38Е

Основным предметом деятельности ООО «ИРБИС»

являются: производство электромонтажных и

строительных работ. Все виды деятельности

осуществляются в соответствии с действующим

законодательством РФ. Строительная деятельность

предприятия лицензирована.

4. ООО «Ирбис» активно участвует в реконструкциях, капитальных и косметических ремонтах объектов города Омска и области в таких как:

БУЗОООКлинический

кардиологический

диспансер

г. Омск, ул.

Лермонтова,41

УМВД по

Омской обл.

Ленина, 2

Омская Таможня РФ

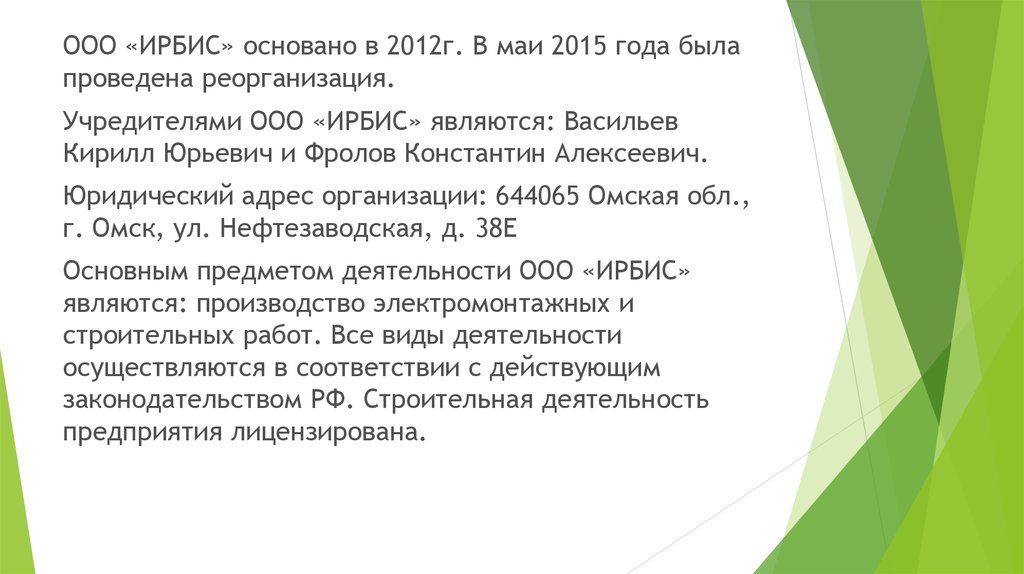

5. Выполняемые работы ООО «ИРБИС»

Виды выполняемых работ% доля в

Средне годовое

денежном

количество

эквиваленте

объектов в % от

от

общегодовой

общегодовой

программы

программы

Основные виды работ

Общестроительные работы

Электромонтажные работы

Монтаж систем пожаротушения

Основные виды обслуживания

Электромонтажные работы

Системы пожаротушения

Расчет проводим на 4 мил.руб.

35

30

20

1 400 000

1 200 000

800 000

15

600 000

6.

Основные экономические показатели ООО «ИРБИС»80 000,00

70 000,00

68729

63464

60 000,00

53446

50410

Тыс. руб.

50 000,00

Выручка от реализации работ, тыс.

руб.

Себестоимость работ, тыс. руб.

40 000,00

Средняя стоимость основных

средств, тыс. руб.

Чистая прибыль, тыс. руб.

32724

30 000,00

Прибыль от продаж, тыс. руб.

25946

20 000,00

10 000,00

0,00

8335

1217

696

2012г.

9560,5

3036

1616

2013г.

10401

5265

4011

2014г.

7. Анализ показателей ликвидности предприятия

Коэффициент абсолютной ликвидностиДС КФВ

Кабс. ликв.

КО

где ДС - денежные средства;

КО - краткосрочные обязательства.

Кабс.ликв.2012=355/3739=0,09;

Кабс.ликв.2013=1408/7435=0,19;

Кабс.ликв.2014=976/8357=0,12.

Показатели ликвидности

КФВ - краткосрочные финансовые вложения;

Коэффициент абсолютной ликвидности

0,25

0,2

0,15

0,1

0,05

Норма

0,19

0,12

0,09

0

2012г.

2013г.

2014г.

Коэффициент

абсолютной

ликвидности

8. Коэффициент срочной ликвидности

ДС КФВ ДЗКср. ликв

КО

где ДС - денежные средства;

КФВ - краткосрочные финансовые вложения;

Коэффициент срочной ликвидности

КО - краткосрочные обязательства.

Кср.ликв.2012=355+3252/3739=0,96;

Кср.ликв.2013=1408+3933/7435=1,06;

Кср.ликв.2014=976+4227/8357=0,62.

Показатели ликвидности

ДЗ - дебиторская задолженность;

1,2

1

0,96

1,06

0,8

0,62

Норма

0,6

Коэффициент

срочной

ликвидности

0,4

0,2

0

2012г.

2013г.

2014г.

9. Коэффициент текущей ликвидности

ДС КФВ ДЗ ЗапасыКтек. ликв.

КО

где ДС - денежные средства;

Коэффициент текущей ликвидности

ДЗ - дебиторская задолженность;

КО - краткосрочные обязательства.

Ктек.ликв.2012=355+3252+7649/3739=3,0;

Ктек.ликв.2013=1408+3933+12192/7435=2,36;

Ктек.ликв.2014=976+4227+13873/8357=2,28.

Показатели ликвидности

КФВ - краткосрочные финансовые вложения;

3,5

3

3

2,36

2,5

2,28

Норма

2

1,5

Коэффициент

срочной

ликвидности

1

0,5

0

2012г.

2013г.

2014г.

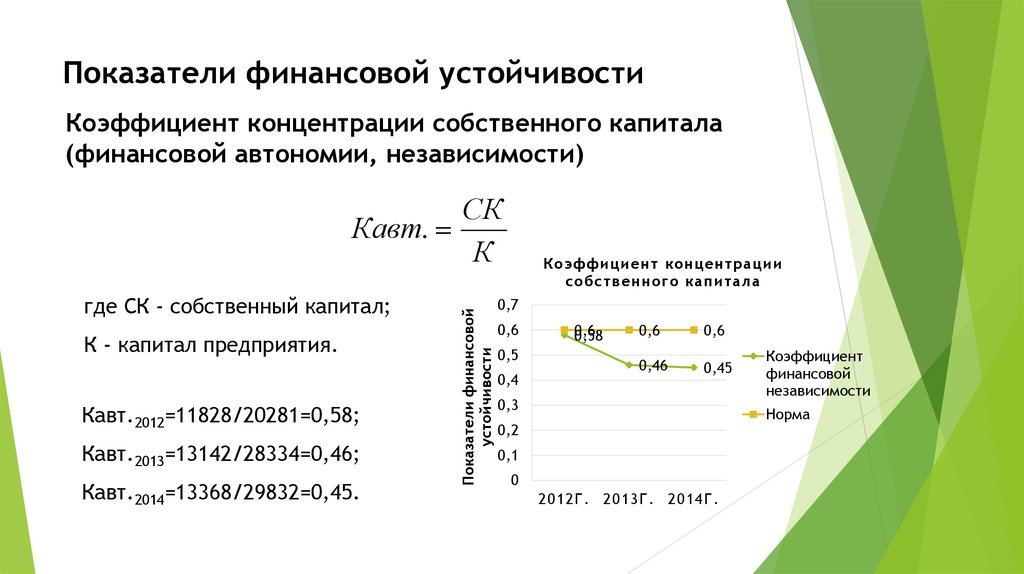

10. Показатели финансовой устойчивости

Коэффициент концентрации собственного капитала(финансовой автономии, независимости)

где СК - собственный капитал;

К - капитал предприятия.

Кавт.2012=11828/20281=0,58;

Кавт.2013=13142/28334=0,46;

Кавт.2014=13368/29832=0,45.

Показатели финансовой

устойчивости

СК

Кавт.

К

Коэффициент концентрации

собственного капитала

0,7

0,6

0,5

0,4

0,6

0,58

0,6

0,6

0,46

0,45

0,3

Коэффициент

финансовой

независимости

Норма

0,2

0,1

0

2012Г. 2013Г. 2014Г.

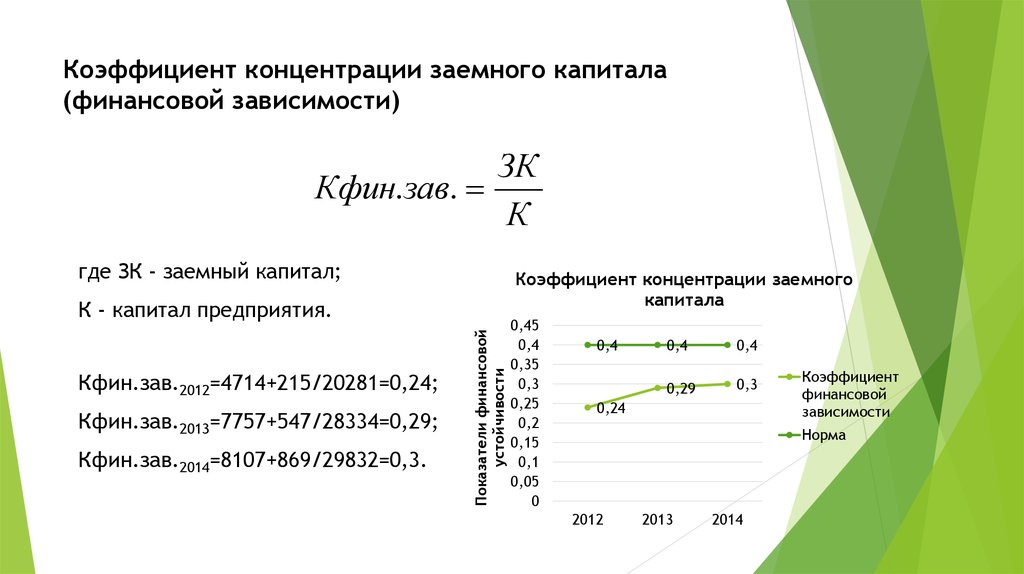

11. Коэффициент концентрации заемного капитала (финансовой зависимости)

ЗККфин.зав.

К

где ЗК - заемный капитал;

Коэффициент концентрации заемного

капитала

Кфин.зав.2012=4714+215/20281=0,24;

Кфин.зав.2013=7757+547/28334=0,29;

Кфин.зав.2014=8107+869/29832=0,3.

Показатели финансовой

устойчивости

К - капитал предприятия.

0,45

0,4

0,35

0,3

0,25

0,2

0,15

0,1

0,05

0

0,4

0,4

0,4

0,29

0,3

0,24

Коэффициент

финансовой

зависимости

Норма

2012

2013

2014

12. Коэффициент соотношения заемных и собственных средств

ЗККзк / ск

СК

где ЗК - заемный капитал;

Коэффициент соотношения заемных и

собственных средств

СК - собственный капитал предприятия.

Кзк/ск.2012=4714+215/11828=0,42;

Кзк/ск.2013=7757+547/13142=0,63;

Кзк/ск.2014=8107+869/13368=0,67.

Показатели финансовой

устойчивости

0,8

0,7

0,7

0,6

0,7

0,63

0,7

0,67

0,5

0,4

0,42

Коэффициент

соотношения

заемных и

собственных

средств

Норма

0,3

0,2

0,1

0

2012 г.

2013 г.

2014

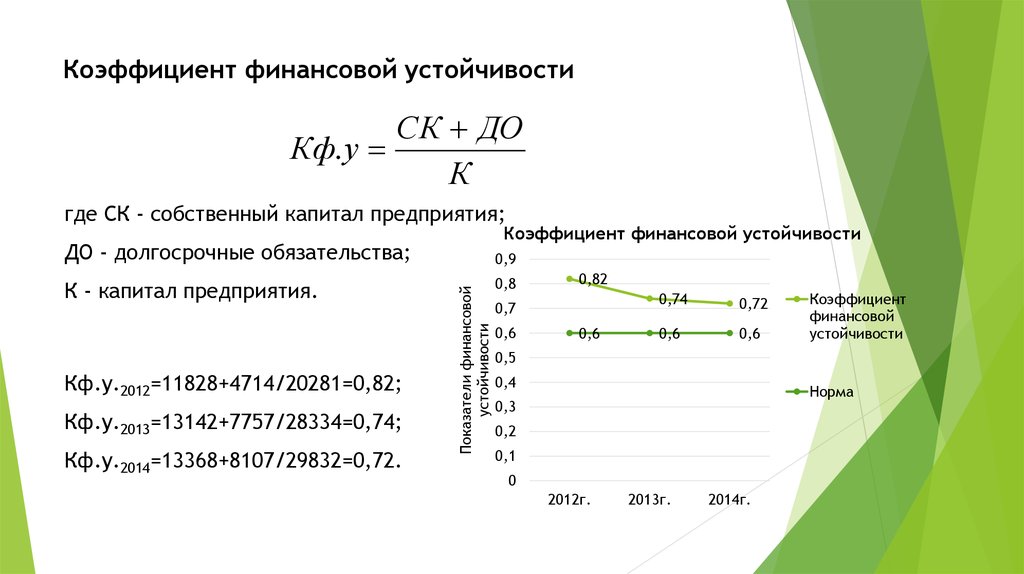

13. Коэффициент финансовой устойчивости

СК ДОКф. у

К

где СК - собственный капитал предприятия;

Коэффициент финансовой устойчивости

0,9

К - капитал предприятия.

0,8

Кф.у.2012=11828+4714/20281=0,82;

Кф.у.2013=13142+7757/28334=0,74;

Кф.у.2014=13368+8107/29832=0,72.

Показатели финансовой

устойчивости

ДО - долгосрочные обязательства;

0,82

0,7

0,6

0,6

0,74

0,72

0,6

0,6

Коэффициент

финансовой

устойчивости

0,5

0,4

Норма

0,3

0,2

0,1

0

2012г.

2013г.

2014г.

14. Коэффициент инвестирования

СККинв

ВО

где СК - собственный капитал предприятия;

Коэффициент инвестирования

ВО - вне оборотные активы.

Кинв.2013=13142/10557=1,24;

Кинв.2014=13368/10245=1,3.

Показатели финансовой

устойчивости

Кинв.2012=11828/8564=1,38;

1,6

1,4

1,38

1,24

1,2

1

1

1

1,3

Коэффициент

инвестирования

1

0,8

Норма

0,6

0,4

0,2

0

2012 г.

2013 г.

2014 г.

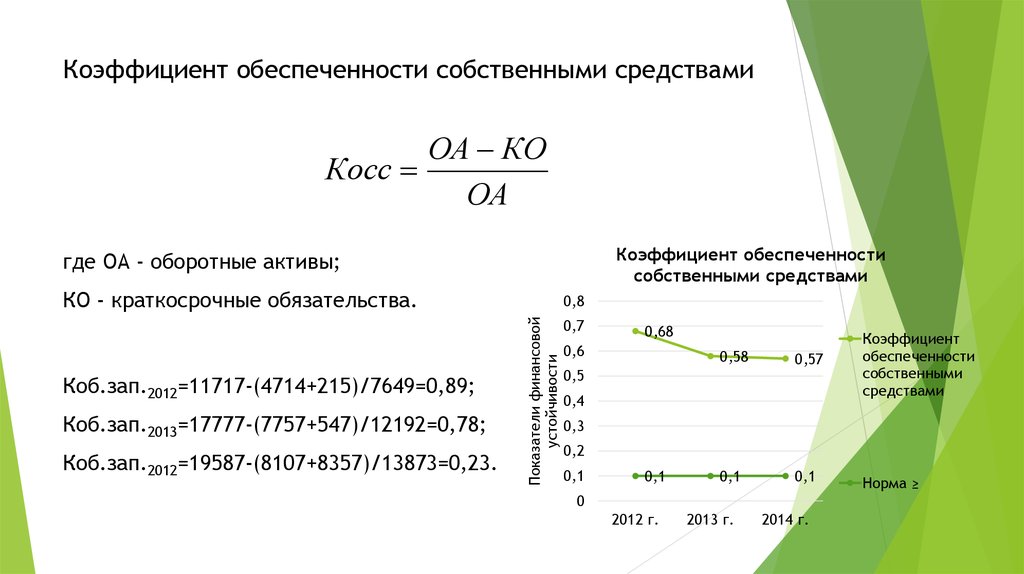

15. Коэффициент обеспеченности собственными средствами

ОА КОКосс

ОА

Коэффициент обеспеченности

собственными средствами

где ОА - оборотные активы;

КО - краткосрочные обязательства.

Коб.зап.2013=17777-(7757+547)/12192=0,78;

Коб.зап.2012=19587-(8107+8357)/13873=0,23.

Показатели финансовой

устойчивости

Коб.зап.2012=11717-(4714+215)/7649=0,89;

0,8

0,7

0,68

0,6

0,58

0,57

Коэффициент

обеспеченности

собственными

средствами

0,1

0,1

Норма ≥

0,5

0,4

0,3

0,2

0,1

0,1

0

2012 г.

2013 г.

2014 г.

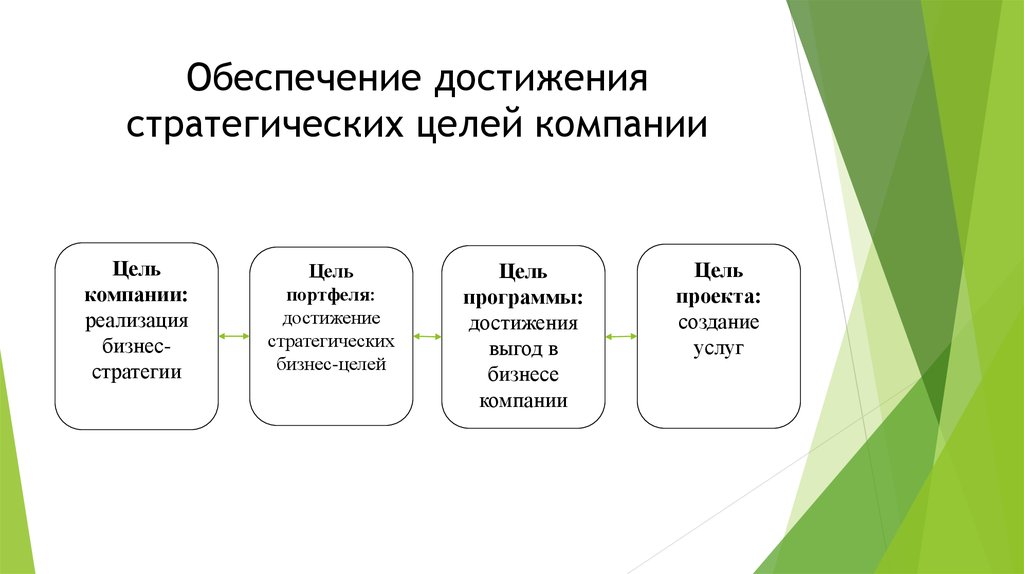

16. Обеспечение достижения стратегических целей компании

Целькомпании:

реализация

бизнесстратегии

Цель

портфеля:

достижение

стратегических

бизнес-целей

Цель

программы:

достижения

выгод в

бизнесе

компании

Цель

проекта:

создание

услуг

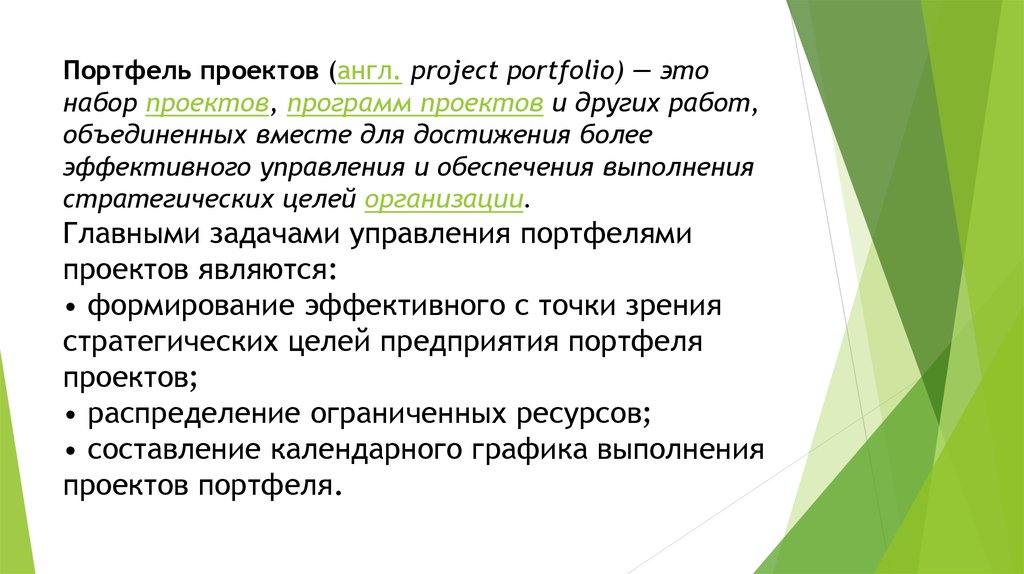

17. Портфель проектов (англ. project portfolio) — это набор проектов, программ проектов и других работ, объединенных вместе для достижения более эфф

Портфель проектов (англ. project portfolio) — этонабор проектов, программ проектов и других работ,

объединенных вместе для достижения более

эффективного управления и обеспечения выполнения

стратегических целей организации.

Главными задачами управления портфелями

проектов являются:

• формирование эффективного с точки зрения

стратегических целей предприятия портфеля

проектов;

• распределение ограниченных ресурсов;

• составление календарного графика выполнения

проектов портфеля.

18. Структура портфелей, программ и проектов компании

19. Взаимосвязь стратегии и управления портфелем проекта

20. Жизненный цикл управления портфелем проектов

СозданиеОтбор

Приоритизация

портфеля

По стратегической

1

значимости

По финансовым

2

параметрам

По параметрам

3

рисков

Создание

заявки

на проект

Планирование

Детальное

планирование

1

2

3

Точка

принятия

Решения

1

Точка

принятия

Решения

2

Оптимизация

портфеля

Учет

1

проектных

взаимосвязей

Учет

2

портфельных

ограничений

Моделирование

кривой

3

эффективности

портфеля

Разработка

плана проекта

Назначение

именованных

ресурсов

Определение

взаимозависимостей

Фиксация

базового

плана

2

3

4

5

6

Оценка ресурсов

Оценка затрат

Прогноз эффективности

Оценка соответствия стратегии

Оценка рисков

Планирование фаз и вех

Мониторинг

портфеля

Управление

1 запросами на

изменение

Отчетность о

2

статусе проекта

3

1

2

3

4

Разработка бизнес-кейса

(бизнес-плана)

1

Управление

реализацией

5

6

Отбор

проектов

Окончательное

утверждение

Ре-оптимизация

портфеля

Отслеживание

проекта

Отслеживание

проекта

Управление

ресурсами

Отчетность

по расписанию

Управление

Рисками и

вопросами

Управление

документами

Взаимодействие

команды

Завершение

проекта

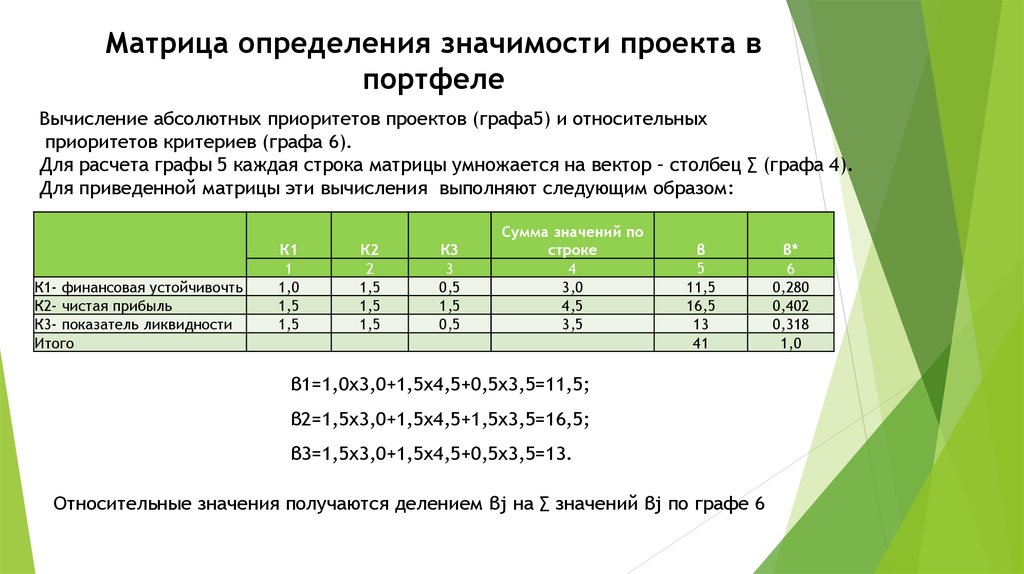

21. Матрица определения значимости проекта в портфеле

Вычисление абсолютных приоритетов проектов (графа5) и относительныхприоритетов критериев (графа 6).

Для расчета графы 5 каждая строка матрицы умножается на вектор – столбец ∑ (графа 4).

Для приведенной матрицы эти вычисления выполняют следующим образом:

К1- финансовая устойчивочть

К2- чистая прибыль

К3- показатель ликвидности

Итого

К1

1

1,0

1,5

1,5

К2

2

1,5

1,5

1,5

К3

3

0,5

1,5

0,5

Сумма значений по

строке

4

3,0

4,5

3,5

β

5

11,5

16,5

13

41

β1=1,0х3,0+1,5х4,5+0,5х3,5=11,5;

β2=1,5х3,0+1,5х4,5+1,5х3,5=16,5;

β3=1,5х3,0+1,5х4,5+0,5х3,5=13.

Относительные значения получаются делением βj на ∑ значений βj по графе 6

β*

6

0,280

0,402

0,318

1,0

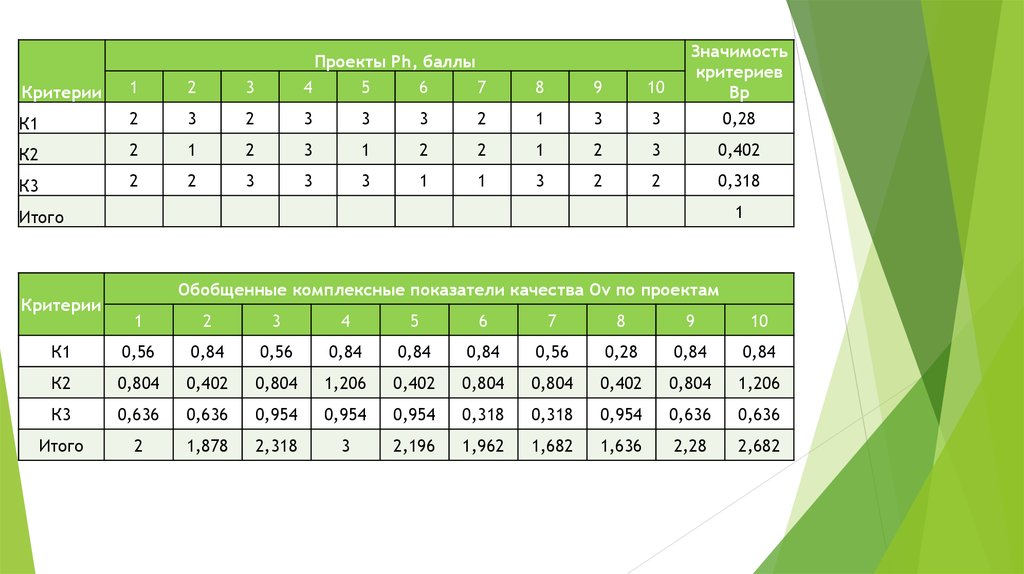

22.

Критерии1

2

3

4

5

6

7

8

9

10

Значимость

критериев

Вр

К1

2

3

2

3

3

3

2

1

3

3

0,28

К2

2

1

2

3

1

2

2

1

2

3

0,402

К3

2

2

3

3

3

1

1

3

2

2

0,318

Проекты Ph, баллы

1

Итого

Критерии

Обобщенные комплексные показатели качества Ov по проектам

1

2

3

4

5

6

7

8

9

10

К1

0,56

0,84

0,56

0,84

0,84

0,84

0,56

0,28

0,84

0,84

К2

0,804

0,402

0,804

1,206

0,402

0,804

0,804

0,402

0,804

1,206

К3

0,636

0,636

0,954

0,954

0,954

0,318

0,318

0,954

0,636

0,636

Итого

2

1,878

2,318

3

2,196

1,962

1,682

1,636

2,28

2,682

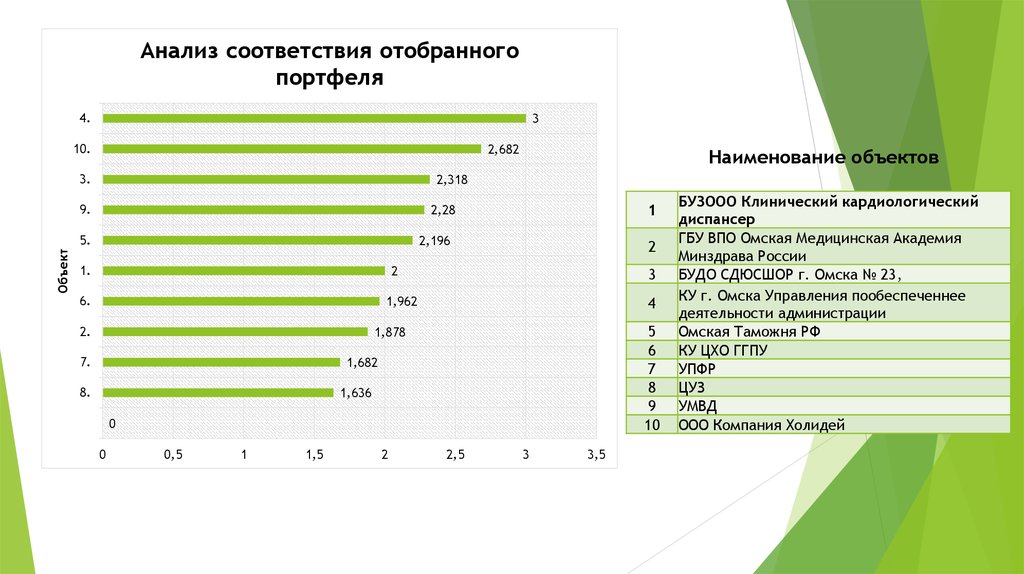

23.

Анализ соответствия отобранногопортфеля

4.

3

10.

2,682

3.

2,318

9.

1

2,28

5.

Объект

Наименование объектов

2,196

1.

2

2

6.

3

1,962

2.

4

5

6

7

8

9

10

1,878

7.

1,682

8.

1,636

0

0

0,5

1

1,5

2

2,5

3

3,5

БУЗООО Клинический кардиологический

диспансер

ГБУ ВПО Омская Медицинская Академия

Минздрава России

БУДО СДЮСШОР г. Омска № 23,

КУ г. Омска Управления пообеспеченнее

деятельности администрации

Омская Таможня РФ

КУ ЦХО ГГПУ

УПФР

ЦУЗ

УМВД

ООО Компания Холидей

24. Формируем проекты по группам: 1 группа – объекты с малым объемом работ и коротким сроком выполнения; 2 группа – постоянно обслуживаемые объ

Формируем проекты по группам:1 группа – объекты с малым объемом работ

и коротким сроком выполнения;

2 группа – постоянно обслуживаемые

объекты;

3 группа – объекты с высокой суммой

контракта;

4 группа – объекты государственного,

федерального, регионального и

муниципального значения.

25.

Учет ограничений портфеляЗатраты

Проекты

Проекты

Проекты

Проекты

ИТОГО

25

группы 1

группы 2

группы 3

группы 4

10

20

15

5

50

Стратегическая

значимость

20%

25%

30%

50%

Что будет, если всего у компании 1 мл. рублей?

Проект 1

Проект 2

Проект 3

Проект 4

26.

Учет проектных взаимосвязей26

Затраты

Стратегическая

значимость

Проекты группы 1

(связан с Группой 4)

10

20%

Проекты группы 2

20

25%

Проекты группы 3

15

30%

Проекты группы 4

5

50%

ИТОГО

50

Что будет, если всего у компании 1 мир. рублей?

Проект 1

Проект 2

Проект 3

Проект 4

27.

Учет политических проектов27

Затраты

Стратегическая

значимость

Проекты группы 1

10

20%

Проекты группы 2

20

25%

Проекты группы 3

15

30%

Проекты группы 4

(политически важен)

5

50%

ИТОГО

50

Что будет, если всего у компании 1 мил. рублей?

Проект 1

Проект 2

Проект 3

Проект 4

28. Использование правильно выбранного портфеля проектов в деятельности современных организаций является эффективным методом управления, п

ВыводИспользование правильно выбранного портфеля

проектов в деятельности современных

организаций является эффективным методом

управления, позволяющим оперативно

реагировать на изменения внешних требований и

достигать стратегических целей организации с

минимальными затратами ресурсов.

СПАСИБО ЗА ВНИМАНИЕ!

Экономика

Экономика