Похожие презентации:

Динамические эконометрические модели

1. Лекция 9 Динамические эконометрические модели

1. Модели авторегрессии и скользящейсредней.

2. Модели с распределенным лагом.

3. Метод адаптивных ожиданий и

частичной корректировки.

2. 1. Модели авторегрессии и скользящей средней.

До сих пор рассматривались моделивременных рядов, в которых в качестве

объясняющей переменной или регрессора

выступало время t .

В эконометрике широкое распространение получили модели, в которых регрессорами выступают лаговые переменные, влияние

которых характеризуется некоторым запаздыванием.

3.

В качестве лаговых переменных могутвыступать не только факторы, но и значения

зависимой переменной, а также ошибки

регрессии.

Такие модели называют динамическими,

так как они в данный момент времени учитывают значения входящих в них переменных,

относящихся как к текущему, так и к предыдущим моментам времени, т.е. они отражают

динамику исследуемых переменных.

4.

Выделяют два типа динамических моделей.1. Модели, в которых лаговые значения

переменных включены в модель. Это модели: авторегрессии, скользящего среднего, с

распределенным лагом.

2. Модели, в которые включены переменные, характеризующие ожидаемый уровень результирующего признака или одного

из факторов в момент времени t .

5.

Этот уровень считается неизвестным иопределяется с учётом информации, которой

располагают в предыдущий момент времени.

Различают модели такого типа: аддитивных

ожиданий, рациональных ожиданий,

неполной корректировки.

Модели авторегрессии – это класс

моделей временных рядов, в которых текущее значение моделируемой переменной

задаётся линейной функцией от прошлых

значений самой этой переменной:

6.

yt 0 1 yt 1 2 yt 2 ... p yt p t , t 1, n. (1)Модель (1) называют авторегрессионной

моделью p го порядка (англоязычное

название AR( p ) ).

В уравнении (1) так называемый "белый

шум", т.е. стационарный временной ряд с

числовыми характеристиками: M ( t ) 0,

D( t ) const , M ( t t 1 ) 0.

2

7.

Коэффициент 1 характеризует изменениепризнака y в момент t под воздействием

своего увеличения на одну единицу своего

измерения в предыдущий момент времени

(t 1).

Аналогично интерпретируются и другие

коэффициенты j , j 2, p модели.

Применение МНК для оценки коэффициентов модели (1) неприемлемо из-за нарушений предпосылок нормальной регрессионной модели.

8.

Поэтому оценки коэффициентов модели (1)определяются из следующей системы линейных уравнений, называемой системой ЮлаУолкера:

r1 b1 b2 r1 b3r2 b p rp 1 ,

r b r b b r b r ,

2 11 2 31

p p 2

( 2)

rp b1rp 1 b2 rp 2 b3rp 3 b p .

9.

В системе (2) выборочные коэффициентыавтокорреляции ri , i 1, p считаются известными, а неизвестными – оценки коэффициентов модели b j , j 1, p .

Оценка свободного члена уравнения 0

определяется по формуле

n

1

b0 (1 b1 b2 bp ), yt .

n t 1

10.

В частном случае, когда имеем модельпервого порядка AR(1) :

yt 0 1 yt 1 t ,

оценки коэффициентов модели находятся

просто: b1 r1 , b0 (1 b1 ) .

В модель авторегрессии могут включаться и другие факторы в текущий момент

времени. Например, авторегрессия первого

порядка с фактором x :

yt 0 1 yt 1 2 xt t .

11.

В качестве порядка p модели AR( p)можно рассматривать такое число p , начиная с которого все последующие оценки

частных коэффициентов автокорреляции

отклоняются от значения 0 не более чем на

2

,

n

т.е.

rчаст (k )

2

n

для всех k p .

12.

Модель скользящей средней q порядка(величина q определяет длительность

"памяти" процесса) имеет вид:

yt t 1 t 1 2 t 2 q t q , t 1, n, (3)

т.е. моделируемая величина yt задаётся как

функция от прошлых ошибок.

Англоязычное название модели (3) - MA(q ).

Для наиболее простой модели MA(1)

yt t 1 t 1

13.

оценка d1 коэффициента 1 получается изрешения квадратного уравнения

1

d d1 1 0.

r1

2

1

В эконометрике используются модели,

которые являются сочетаниями авторегрессии с процессами скользящей средней,

например,

yt 0 1 yt 1 p yt p t 1 t 1 q t q ,

которые называют авторегрессионной моделью скользящей средней порядков ( p, q), и в

зарубежной литературе обозначаются ARMA( p, q).

14. 2. Модели с распределенным лагом.

Модели с распределенным лагом – этодинамические эконометрические модели, в

которых содержатся не только текущие, но и

лаговые значения факторов:

yt 0 xt 1 xt 1 l xt l t , (4)

15.

Эта модель позволяет определить влияние фактора x на результат yt не толькопутём его изменения в текущий момент времени t , но и учитывать его изменения в

предыдущие l моментов времени.

Например, если в почву внести стабильные удобрения, то они могут действовать на

урожай в течение несколько лет (со снижением эффективности).

16.

Коэффициент 0 модели (4) называюткраткосрочным мультипликатором, он характеризует среднее изменение yt при увеличении x на одну единицу своего измерения в тот же момент времени t без учёта

воздействия лаговых

значений

фактора

.

x

l

Сумма j называется долгосроj 0

чным мультипликатором, она характеризует

среднее изменение yt под воздействием

единичного увеличения x в предыдущий

момент времени t l .

17.

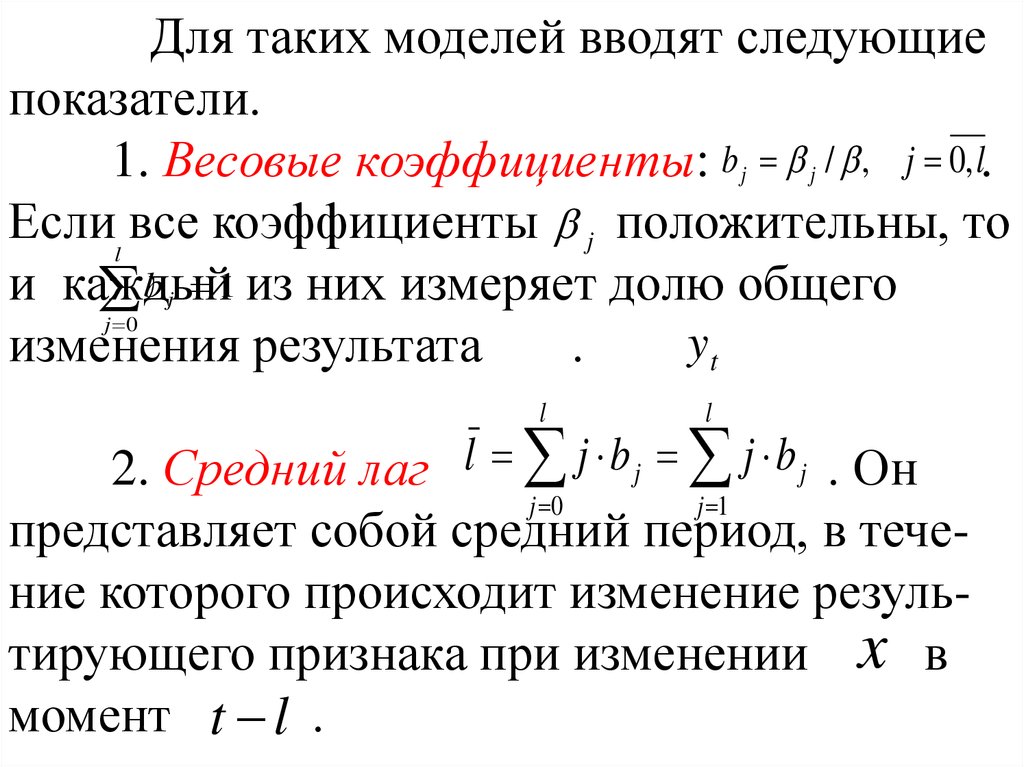

Для таких моделей вводят следующиепоказатели.

1. Весовые коэффициенты: b j j / , j 0, l.

Еслиl все коэффициенты j положительны, то

b j 1 из них измеряет долю общего

и каждый

j 0

yt

изменения результата

.

l

l

2. Средний лаг l j b j j b j . Он

j 0

j 1

представляет собой средний период, в течение которого происходит изменение результирующего признака при изменении x в

момент t l .

18.

Если значение l небольшое, то yt относительно быстро реагирует на изменение фактора x . В противном случае фактор xмедленно воздействует на результат, и его

воздействие будет сказываться в течение

длительного времени.

3. Медианный лаг – это величина лага lM ,

для которого выполняется равенство: b Это

0,5.

тот период времени, в течение которого с

момента t lбудет реализована половина

общего воздействия фактора на результат.

lM

j 0

j

19.

Модель с конечным числом лагов (4) можнооценить обычным МНК достаточно просто,

если свести её к уравнению множественной

регрессии путём введения новых переменных: x0 xt , x1 xt 1 , , xl xt l .

Однако использование МНК вызывает

трудности по следующим причинам:

высокая мультиколлинеарность

объясняющих переменных;

возникает проблема автокорреляции

остатков.

20.

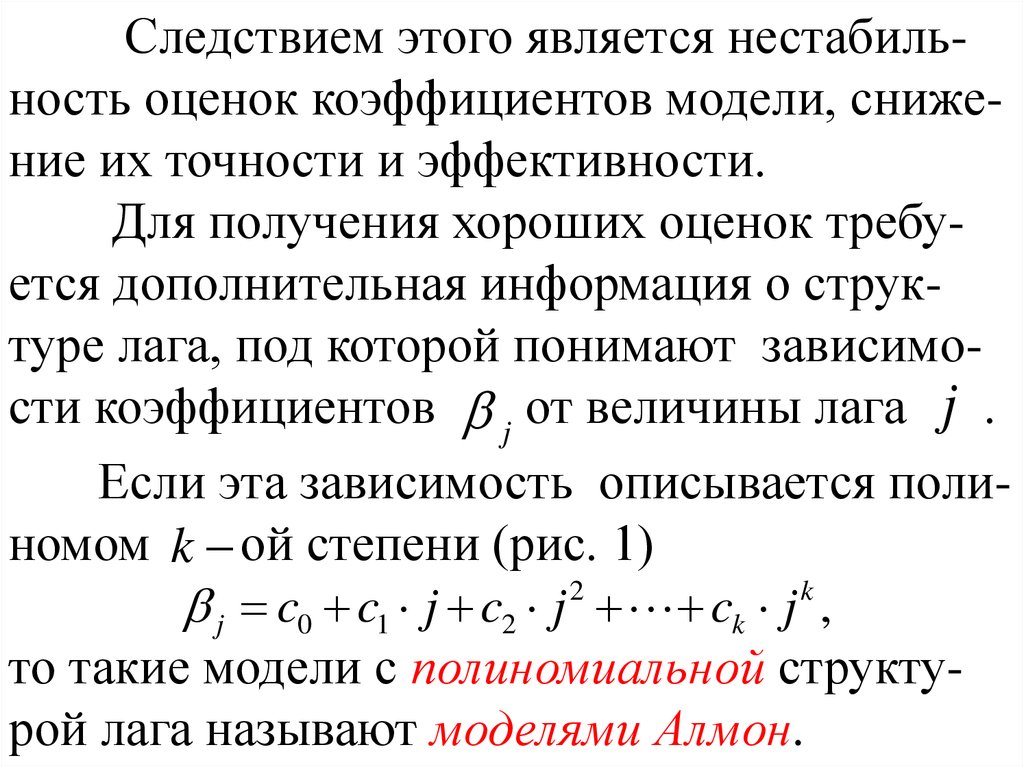

Следствием этого является нестабильность оценок коэффициентов модели, снижение их точности и эффективности.Для получения хороших оценок требуется дополнительная информация о структуре лага, под которой понимают зависимости коэффициентов j от величины лага j .

Если эта зависимость описывается полиномом k ой степени (рис. 1)

2

k

j c0 c1 j c2 j ck j ,

то такие модели с полиномиальной структурой лага называют моделями Алмон.

21.

jj

0

1

2

3

4

Рис. 1

5

6

j

0

1

2

3

4

5

Рис. 2

6

j

22.

Тогда каждый коэффициент модели (4)можно выразить следующим образом:

0 c0 ,

1 c0 c1 c2 ck ,

2 c0 2c1 4c2 2 ck ,

k

3 c0 3c1 9c2 3 ck ,

k

.

…

l c0 l c1 l c2 l ck .

2

k

(6)

23.

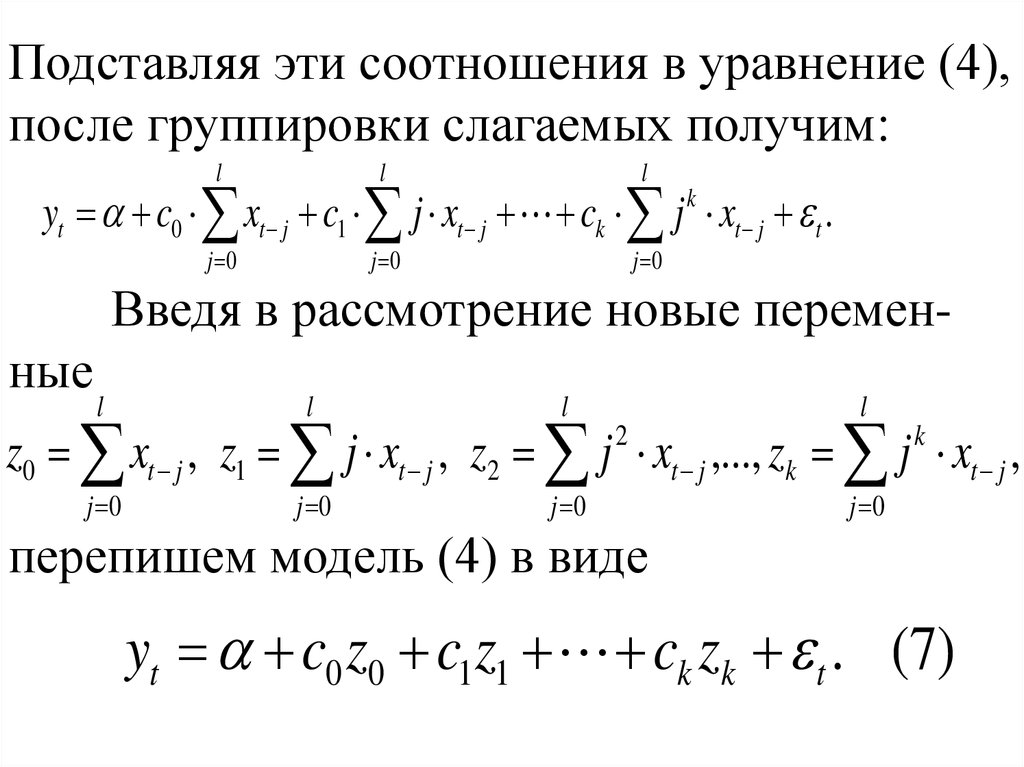

Подставляя эти соотношения в уравнение (4),после группировки слагаемых получим:

l

l

l

j 0

j 0

j 0

yt c0 xt j c1 j xt j ck j k xt j t .

Введя в рассмотрение новые переменные

l

l

l

l

z0 xt j , z1 j xt j , z2 j xt j ,..., zk j xt j ,

2

j 0

j 0

j 0

k

j 0

перепишем модель (4) в виде

yt c0 z0 c1 z1 ck zk t . (7)

24.

Коэффициенты c j модели (7) оцениваютсяобычным МНК, а затем по соотношениям (6)

находятся оценки коэффициентов j , j 0, l

исходной модели (4).

Проблема мультиколлинеарности переменных z j здесь остаётся, однако она сказывается на оценках коэффициентов j , j 0, l в

меньшей степени, чем в случае применения

обычного МНК непосредственно к модели

(4). Трудности в применении метода Алмон

заключаются в обосновании выбора величины l и степени полинома k (обычно k 2,3 ).

25.

Другой подход для нахождения оценоккоэффициентов предложил Койка для моделей с бесконечным лагом

yt 0 xt 1 xt 1 l xt l t (8)

и допущении о геометрической структуре

лага, когда воздействие лаговых значений

фактора на yt уменьшается с увеличением

лага в геометрической прогрессии (рис. 2)

j 0 , 0 1. (9)

j

26.

Модель (8) в этом случае будет иметь вид:yt 0 xt 0 xt 1 0 xt 2 0 xt l t .(10)

Для момента ( t )1 уравнение (10) запишется

2

l

yt 1 0 xt 1 0 xt 2 0 xt 3 0 xt l 1 t 1. (11)

2

l

Умножая обе части уравнения (11) на

вычитая результат из (10), получим

и

yt (1 ) 0 xt yt 1 t , (12)

где

t t t 1.

27.

Уравнение (12) называют моделью Койка,и оно представляет собой модель авторегрессии 1-го порядка. Оценивая её коэффициенты, находятся значения , 0 , , а затем по

формулам (9) и оценки коэффициентов j .

Для оценивания коэффициентов уравнения регрессии (12) может быть использован метод инструментальных переменных.

Его идея состоит в следующем.

28.

Переменную y t 1 из правой части уравнения (12), для которой нарушается предпосылка МНК ( y t 1 частично зависит от t 1 всилу связи (11) и поэтому коррелирует со

слагаемым ( t 1), входящим в t ), заменяют на новую переменную, удовлетворяющую следующим требованиям:

она должна тесно коррелировать с y t 1 ;

она не должна коррелировать со

случайной составляющей t .

29.

Затем оценивают регрессию с новойинструментальной переменной с помощью

обычного МНК.

Например, в качестве инструментальной

переменной можно взять

yt 1 d 0 d1 xt 1.

Новая переменная y t 1 тесно коррелирует с y t 1 (если yt зависит от xt , то можно

предположить, что y t 1 также зависит от xt 1)

и не коррелирует со случайной составляющей t .

30. 3. Метод адаптивных ожиданий и частичной корректировки.

Модель адаптивных ожиданий относят ковторому типу динамических моделей, когда

учитывается не фактическое значение объясняющей переменной, а ожидаемое значение

факторного признака xt 1 .

Примером может служить ожидаемое в

(

t

1

)

период

значение курса доллара xt 1 ,

которое влияет на наши инвестиции в

текущем периоде yt .

31.

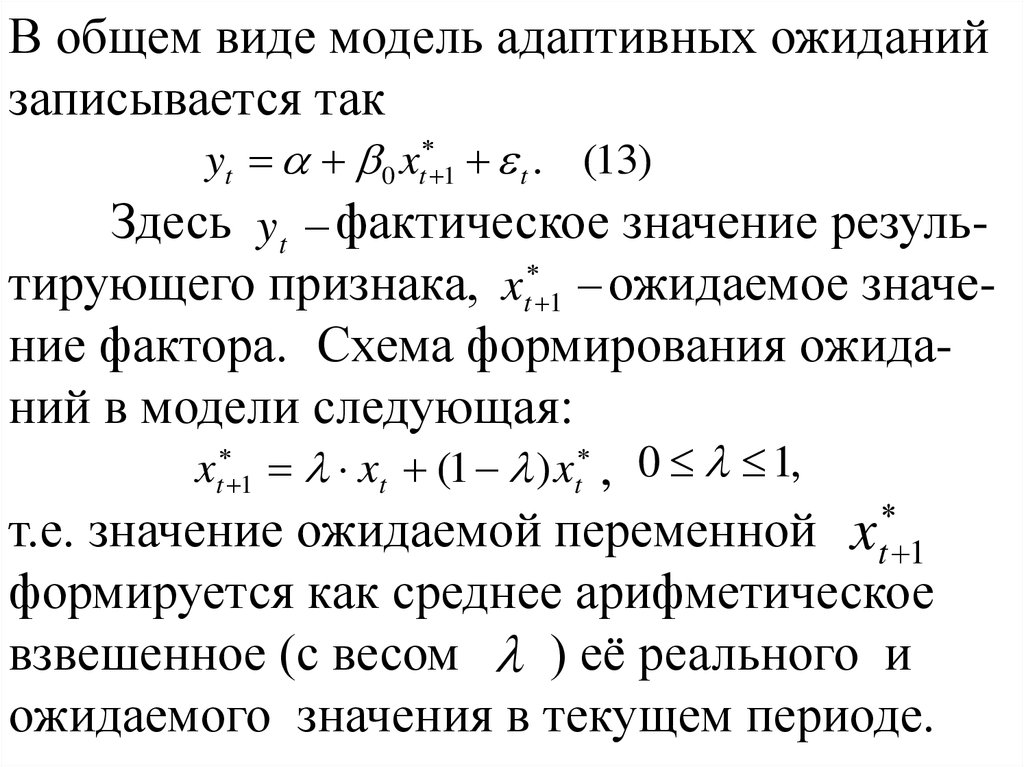

В общем виде модель адаптивных ожиданийзаписывается так

yt 0 xt 1 t . (13)

Здесь yt фактическое значение результирующего признака, xt 1 ожидаемое значение фактора. Схема формирования ожиданий в модели следующая:

xt 1 xt (1 ) xt , 0 1,

т.е. значение ожидаемой переменной xt 1

формируется как среднее арифметическое

взвешенное (с весом ) её реального и

ожидаемого значения в текущем периоде.

32.

Параметр называют коэффициентоможиданий.

Обычный МНК для оценивания коэффициентов модели (13) использовать нельзя.

Поэтому исходную модель преобразуют в

модель авторегрессии 1-го порядка

yt 0 xt (1 ) yt 1 t , t t (1 ) t 1.

Определив параметры авторегрессии

~

yt b0 b1 xt b2 yt 1 ,

можно легко найти оценки исходной модели.

33.

Для этого с помощью найденного параметрапри переменной y t 1 вначале определяется ,

а затем рассчитывается оценки коэффициентов и 0 :

1 b2 ,

b0

, 0

b1

.

В экономической практике встречаются

ситуации, когда под воздействием фактора x

формируется не сама величина y , а её

идеальное, "желаемое" значение y .

34.

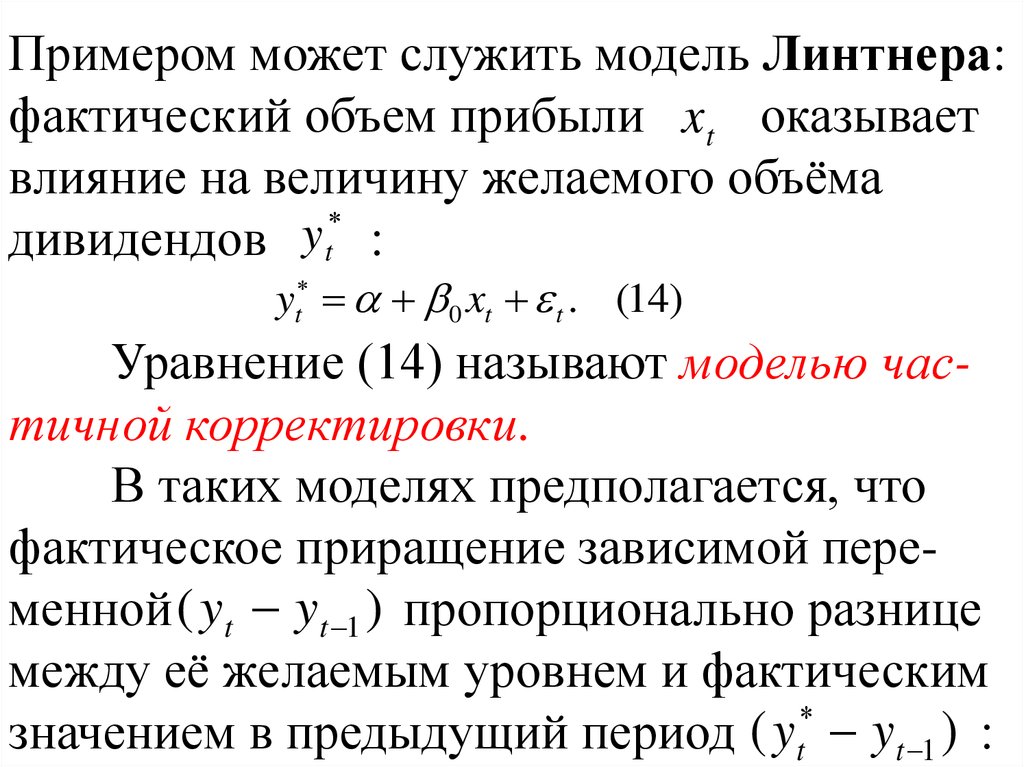

Примером может служить модель Линтнера:фактический объем прибыли xt оказывает

влияние на величину желаемого объёма

y

дивидендов t :

yt 0 xt t . (14)

Уравнение (14) называют моделью частичной корректировки.

В таких моделях предполагается, что

фактическое приращение зависимой переменной ( yt yt 1 ) пропорционально разнице

между её желаемым уровнем и фактическим

значением в предыдущий период ( yt yt 1 ) :

35.

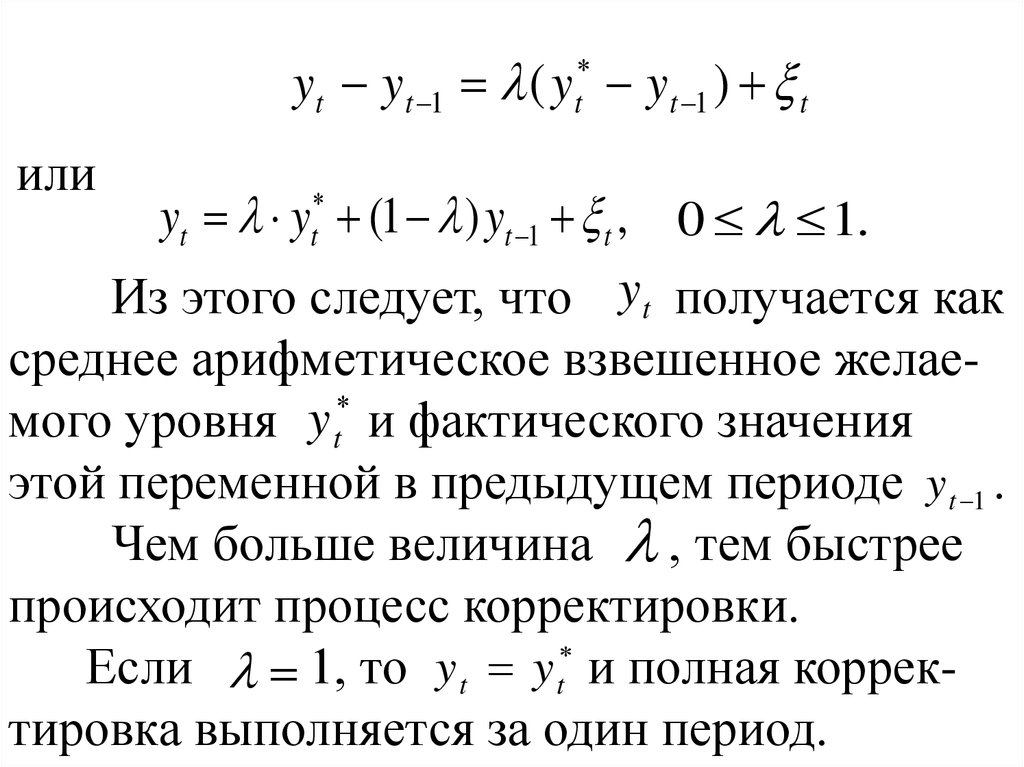

yt yt 1 ( y yt 1 ) tt

или

yt y (1 ) yt 1 t , 0 1.

Из этого следует, что yt получается как

среднее арифметическое взвешенное желае

мого уровня y t и фактического значения

этой переменной в предыдущем периоде y t 1 .

Чем больше величина , тем быстрее

происходит процесс корректировки.

y

y

Если 1, то t

t и полная корректировка выполняется за один период.

t

36.

При 0 корректировки yt не происходит совсем.Уравнение (15) также можно преобразовать в уравнение авторегрессии

yt 0 xt (1 ) yt 1 t , t t t .

Коэффициенты преобразованного

уравнения , , 0 могут быть оценены, как

и в модели адаптивных ожиданий.

37.

Следует отметить, что данная модель, каки в модели Койка, включает случайную

составляющую y t 1 . Но теперь эта переменная не коррелирует с текущим значением t ,

поскольку t , так же как и t рассчитываются

после того как определилось значение yt 1.

Поэтому состоятельные и эффективные

оценки коэффициентов уравнения (16) можно получить обычным МНК.

Математика

Математика