Похожие презентации:

Методические основы экономической оценки инвестиций. (Тема 4)

1. Экономическая оценка инвестиций

12.

Тема 4 Методические основы экономическойоценки инвестиций

4.1 Учет фактора времени при оценке

эффективности инвестиций

4.2 Оценка стоимости денег во времени

2

3.

4.1 Учет фактора времени при оценкеэффективности инвестиций

Вложение капитала и получение прибыли могут

происходить в различной временной

последовательности:

а) последовательное протекание процессов вложения

капитала и получения прибыли;

б) параллельное протекание процессов вложения

капитала и получения прибыли;

в) интервальное протекание процессов вложения

капитала и получения прибыли.

3

4.

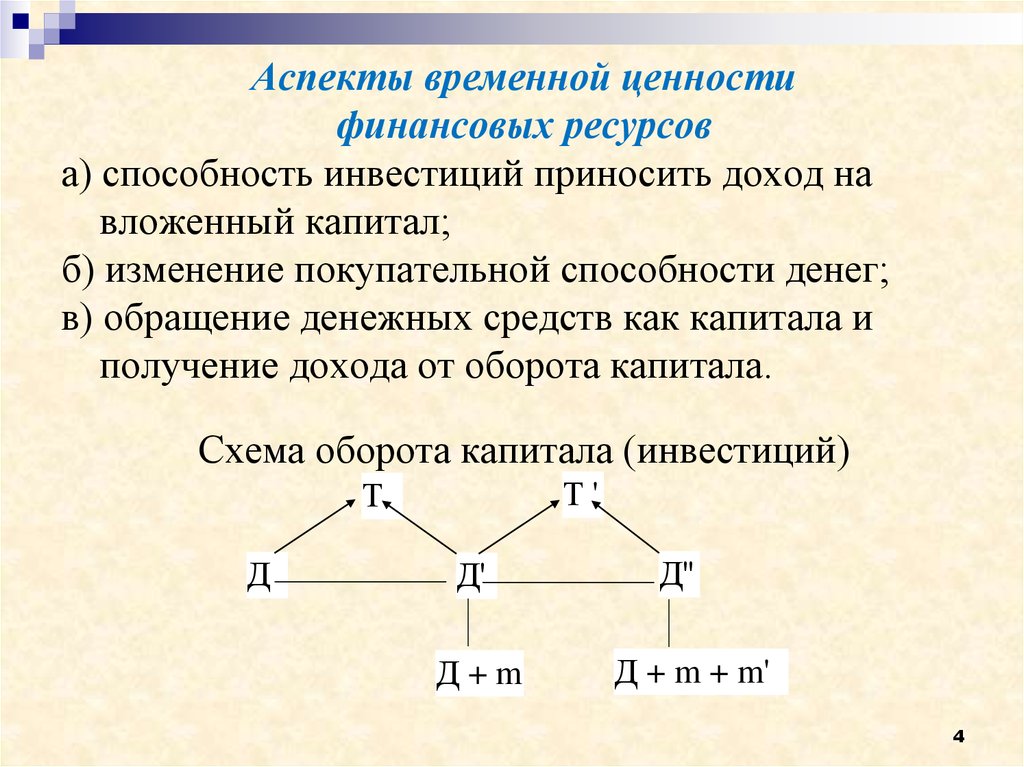

Аспекты временной ценностифинансовых ресурсов

а) способность инвестиций приносить доход на

вложенный капитал;

б) изменение покупательной способности денег;

в) обращение денежных средств как капитала и

получение дохода от оборота капитала.

Схема оборота капитала (инвестиций)

Т'

Т

Д

Д'

Д+m

Д''

Д + m + m'

4

5.

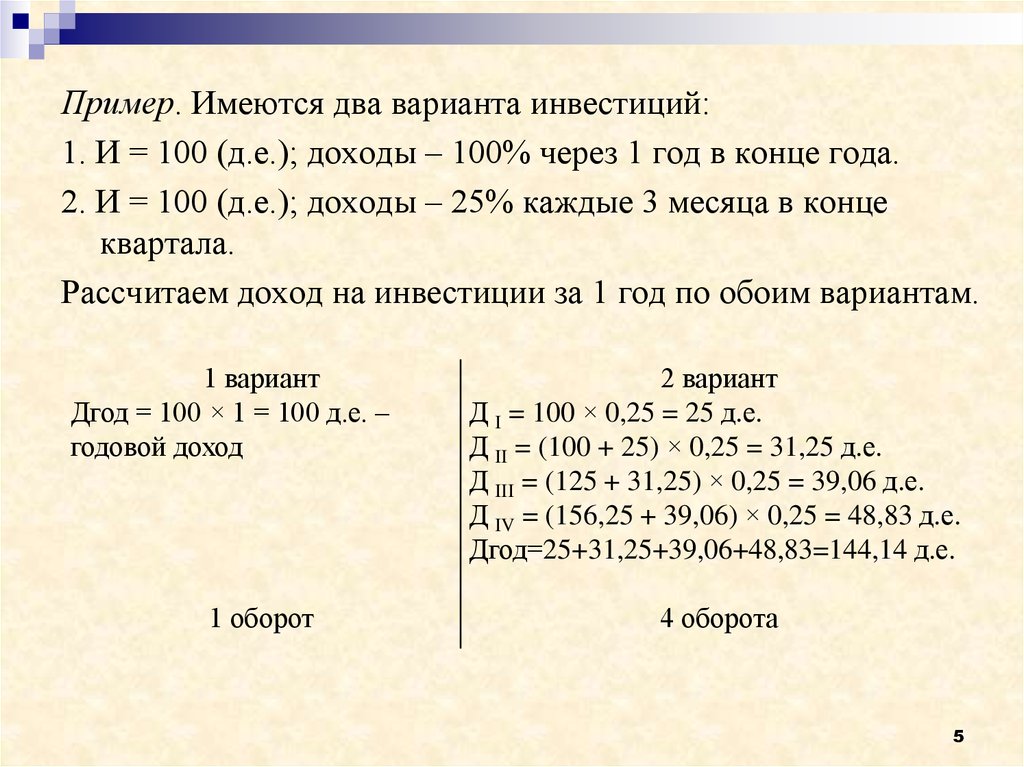

Пример. Имеются два варианта инвестиций:1. И = 100 (д.е.); доходы – 100% через 1 год в конце года.

2. И = 100 (д.е.); доходы – 25% каждые 3 месяца в конце

квартала.

Рассчитаем доход на инвестиции за 1 год по обоим вариантам.

1 вариант

Дгод = 100 × 1 = 100 д.е. –

годовой доход

1 оборот

2 вариант

Д I = 100 × 0,25 = 25 д.е.

Д II = (100 + 25) × 0,25 = 31,25 д.е.

Д III = (125 + 31,25) × 0,25 = 39,06 д.е.

Д IV = (156,25 + 39,06) × 0,25 = 48,83 д.е.

Дгод=25+31,25+39,06+48,83=144,14 д.е.

4 оборота

5

6.

Наиболее важные проявления фактора временидинамичность технико-экономических показателей

предприятия;

сезонность производства и/или реализации

продукции;

физический износ основных средств;

изменение во времени цен на производимую

продукцию, потребляемые ресурсы;

изменение во времени параметров внешней среды;

разновременность затрат, результатов и эффектов;

разрывы во времени (лаги).

6

7.

4.2 Оценка стоимости денег во времениНаращение – это процесс определения возвращаемой

(будущей) суммы денежных средств, если известны

исходная сумма вложений, процентная ставка дохода

от них и период накопления.

Дисконтирование – процесс приведения денежных

сумм, получаемых в будущем, к более раннему

(начальному) моменту времени.

7

8.

Логика финансовых операцийНАСТОЯЩЕЕ

Исходная сумма

Процентная ставка

БУДУЩЕЕ

Наращение

Приведенная сумма Дисконтирование

Возвращаемая сумма

Ожидаемая к поступлению сумма

Коэффициент дисконтирования

8

9.

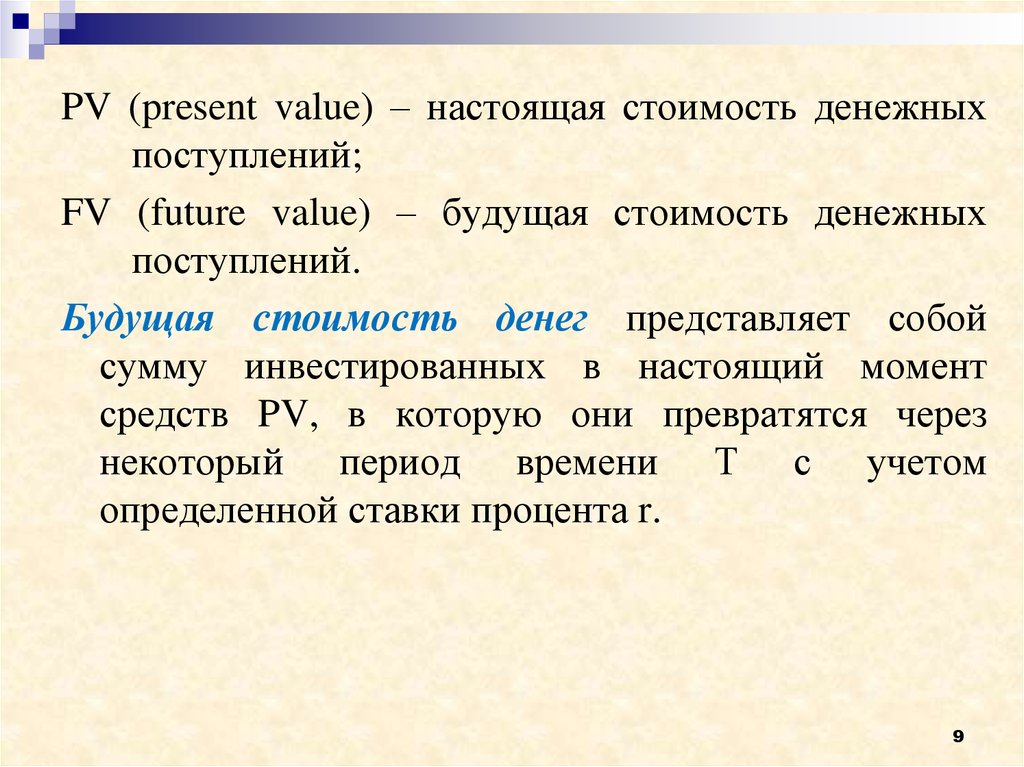

PV (present value) – настоящая стоимость денежныхпоступлений;

FV (future value) – будущая стоимость денежных

поступлений.

Будущая стоимость денег представляет собой

сумму инвестированных в настоящий момент

средств PV, в которую они превратятся через

некоторый период времени Т с учетом

определенной ставки процента r.

9

10.

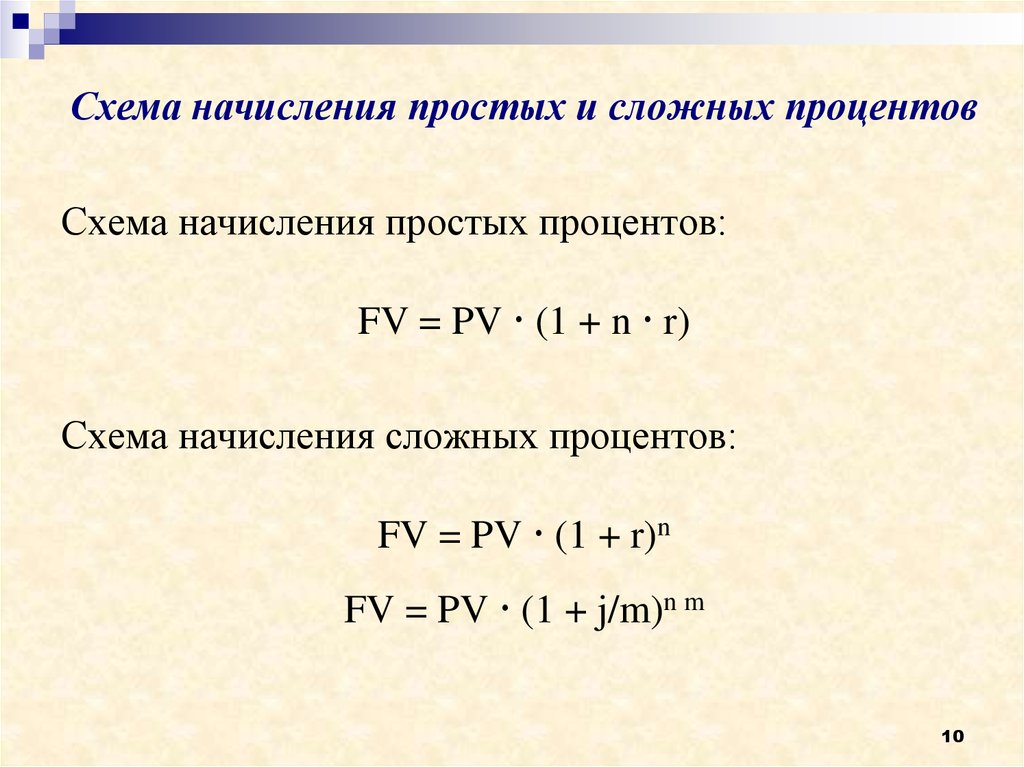

Схема начисления простых и сложных процентовСхема начисления простых процентов:

FV = PV (1 + n r)

Схема начисления сложных процентов:

FV = PV (1 + r)n

FV = PV (1 + j/m)n m

10

11.

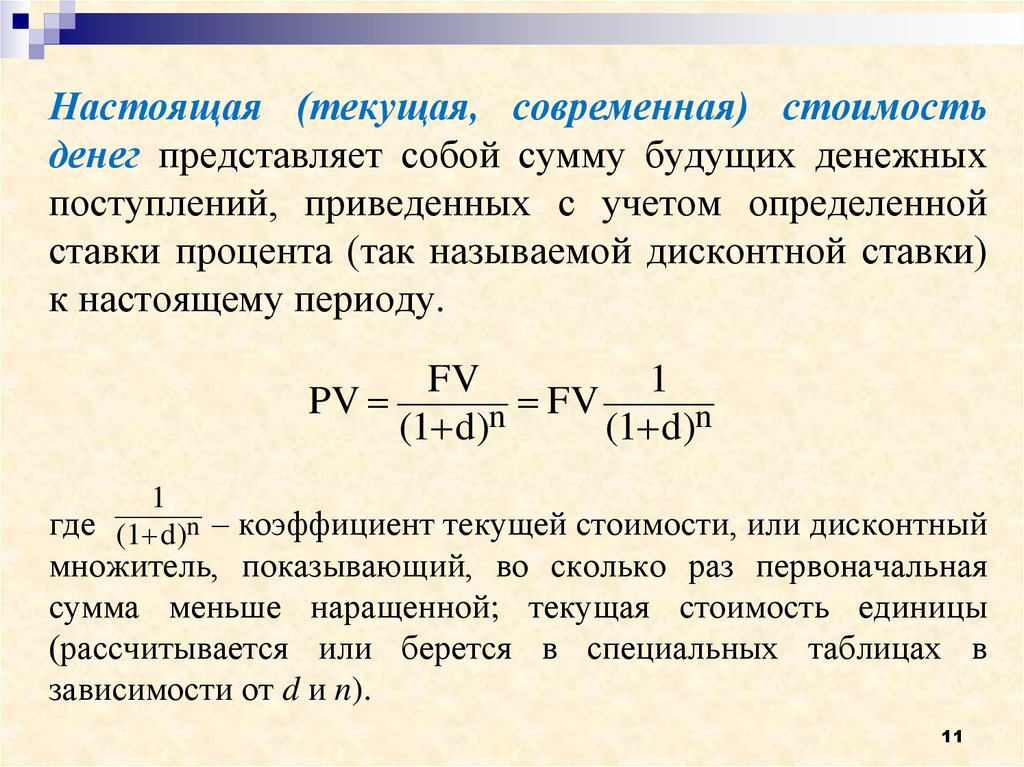

Настоящая (текущая, современная) стоимостьденег представляет собой сумму будущих денежных

поступлений, приведенных с учетом определенной

ставки процента (так называемой дисконтной ставки)

к настоящему периоду.

FV

1

PV

FV

n

(1 d)

(1 d)n

1

где (1 d)n – коэффициент текущей стоимости, или дисконтный

множитель, показывающий, во сколько раз первоначальная

сумма меньше наращенной; текущая стоимость единицы

(рассчитывается или берется в специальных таблицах в

зависимости от d и n).

11

12.

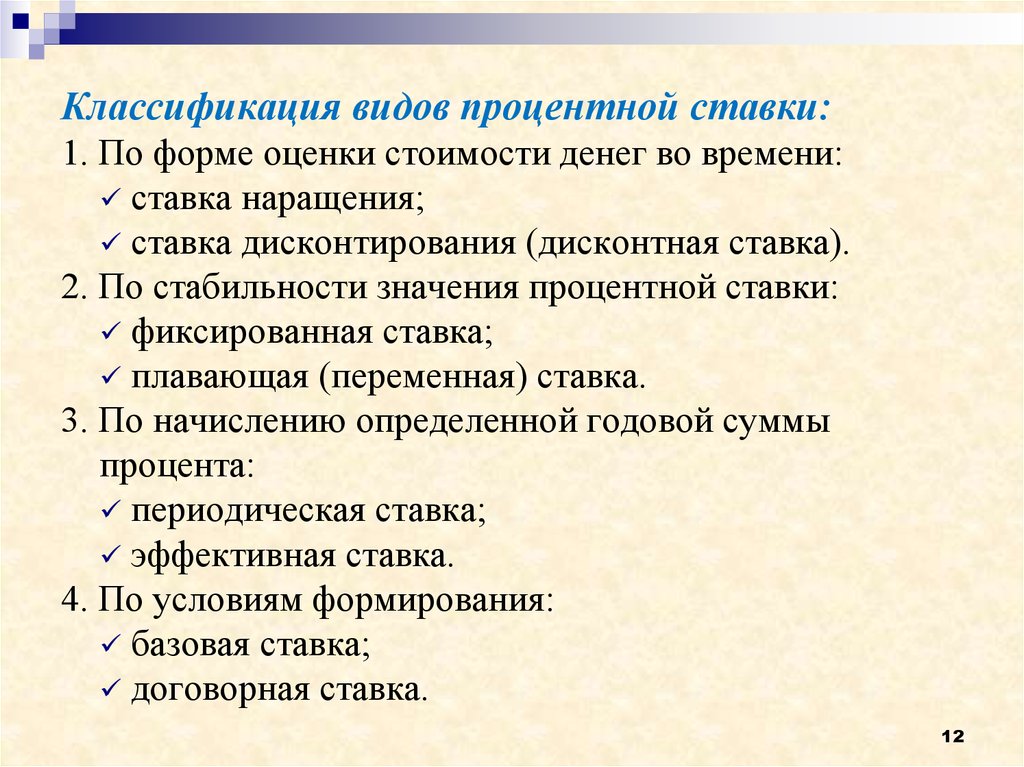

Классификация видов процентной ставки:1. По форме оценки стоимости денег во времени:

ставка наращения;

ставка дисконтирования (дисконтная ставка).

2. По стабильности значения процентной ставки:

фиксированная ставка;

плавающая (переменная) ставка.

3. По начислению определенной годовой суммы

процента:

периодическая ставка;

эффективная ставка.

4. По условиям формирования:

базовая ставка;

договорная ставка.

12

Финансы

Финансы