Похожие презентации:

Будущая стоимость (FV)

1.

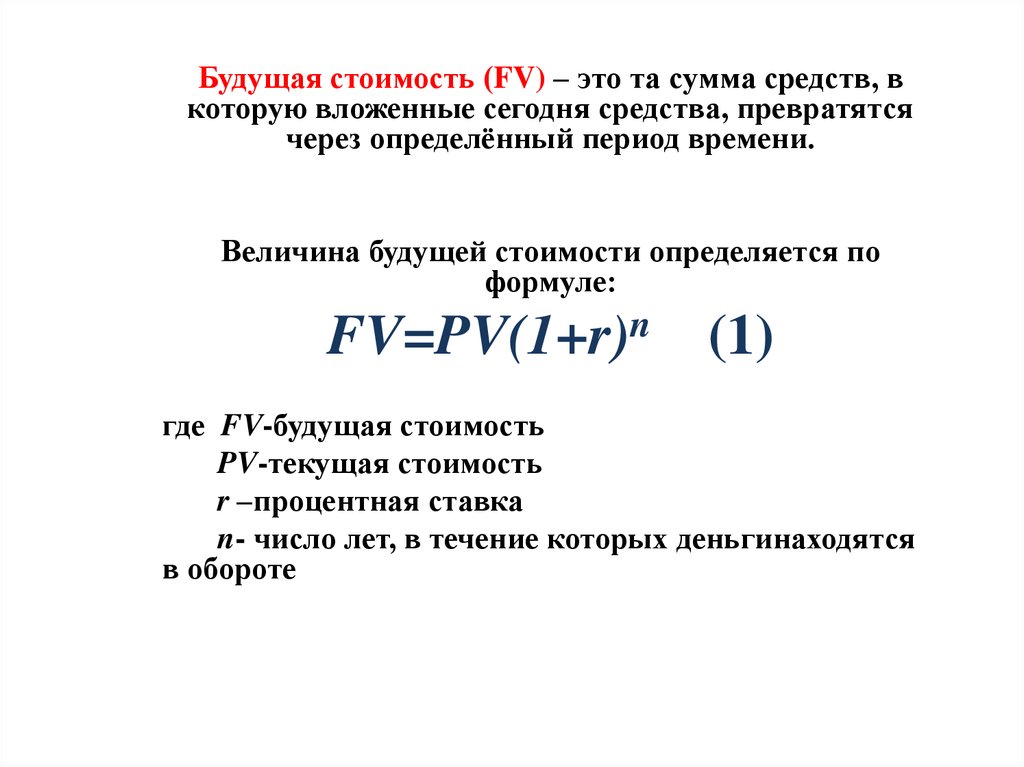

Будущая стоимость (FV) – это та сумма средств, вкоторую вложенные сегодня средства, превратятся

через определённый период времени.

Величина будущей стоимости определяется по

формуле:

FV=PV(1+r)n (1)

где FV-будущая стоимость

PV-текущая стоимость

r –процентная ставка

n- число лет, в течение которых деньгинаходятся

в обороте

2.

• Пример: если положить на срочныйвклад 1000 руб. под 10% годовых,

сроком на 2 года, то через 2 года это

будет 1210 руб.

FV= PV(1+r)2 = 1000(1+0,1)2=1210 руб.

3.

• Текущая стоимость (PV) – этопервоначальная сумма, которая

инвестируется ради получения дохода в

будущем.

Текущая стоимость рассчитывается по формуле:

или

(2)

В нашем примере: 1210 руб./(1+0,1)2= 1000 руб.

4.

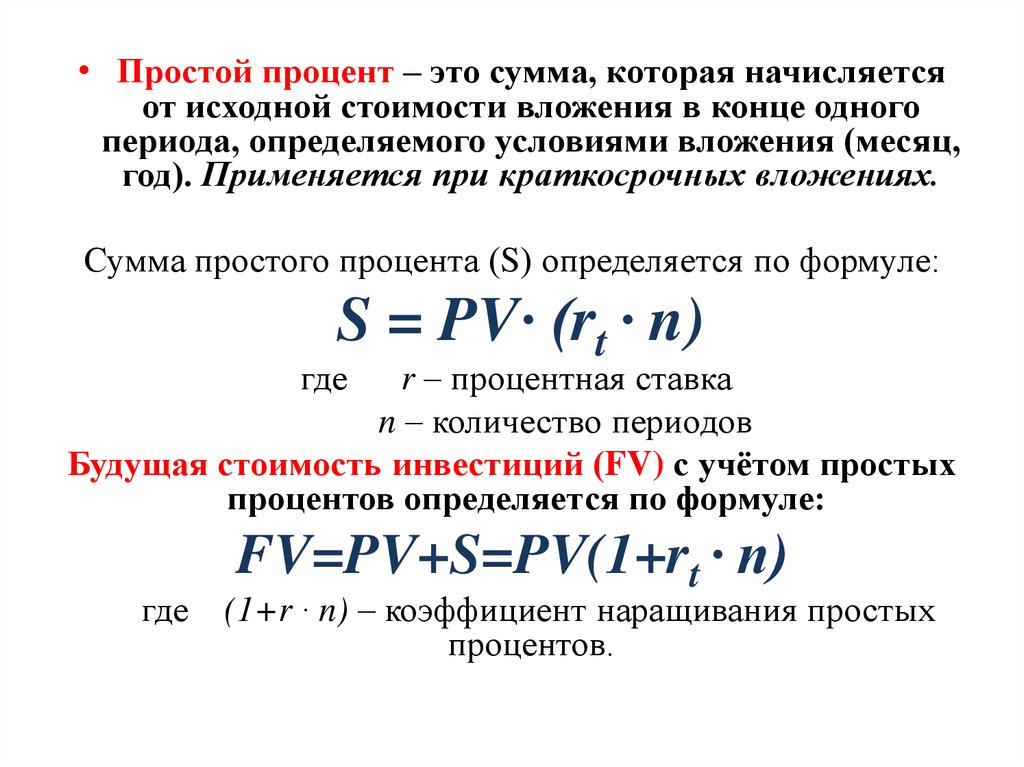

• Простой процент – это сумма, которая начисляетсяот исходной стоимости вложения в конце одного

периода, определяемого условиями вложения (месяц,

год). Применяется при краткосрочных вложениях.

Сумма простого процента (S) определяется по формуле:

S = PV· (rt · n)

где

r – процентная ставка

n – количество периодов

Будущая стоимость инвестиций (FV) с учётом простых

процентов определяется по формуле:

где

FV=PV+S=PV(1+rt · n)

(1+r · n) – коэффициент наращивания простых

процентов.

5.

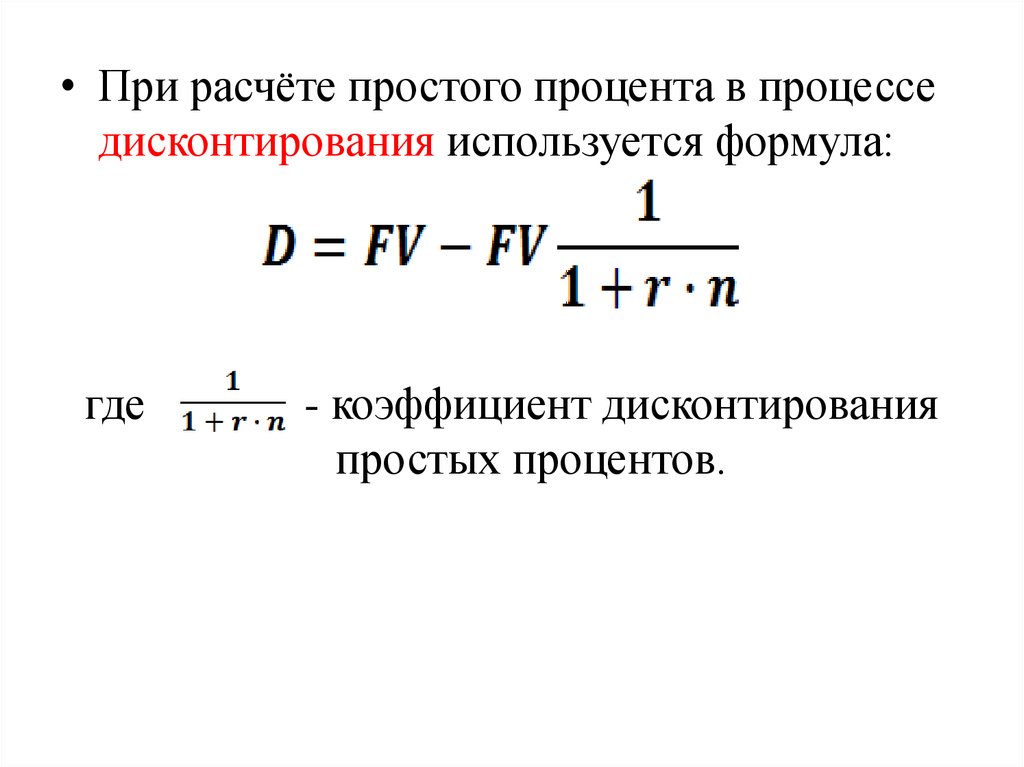

• При расчёте простого процента в процесседисконтирования используется формула:

где

- коэффициент дисконтирования

простых процентов.

6.

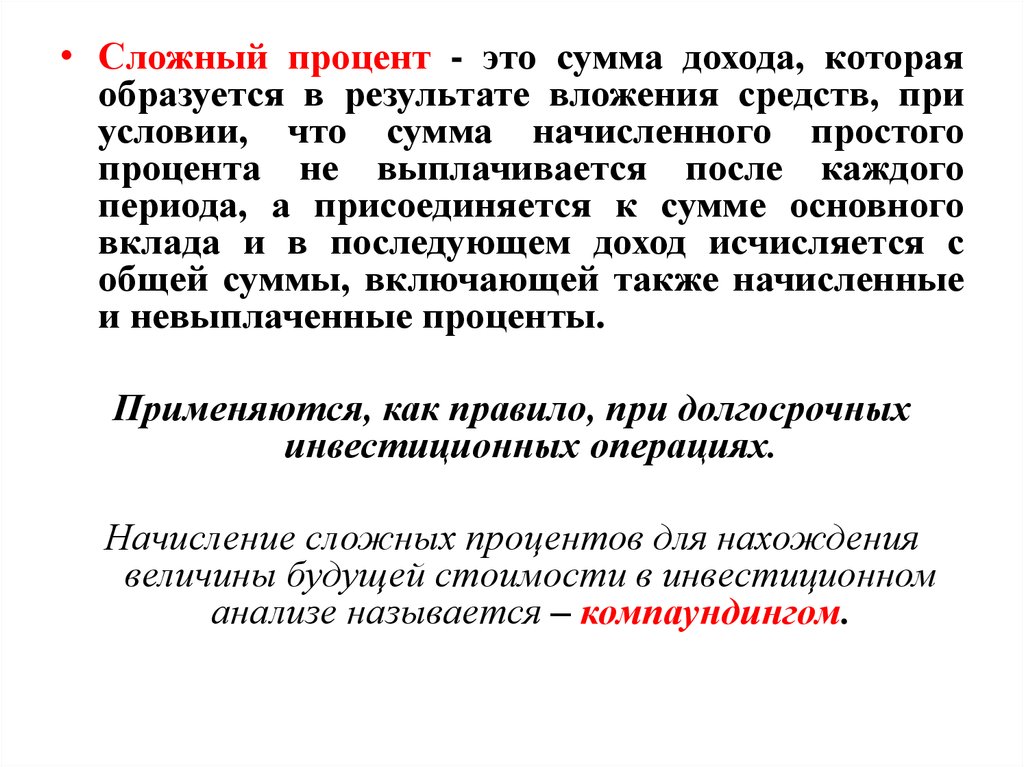

• Сложный процент - это сумма дохода, котораяобразуется в результате вложения средств, при

условии, что сумма начисленного простого

процента не выплачивается после каждого

периода, а присоединяется к сумме основного

вклада и в последующем доход исчисляется с

общей суммы, включающей также начисленные

и невыплаченные проценты.

Применяются, как правило, при долгосрочных

инвестиционных операциях.

Начисление сложных процентов для нахождения

величины будущей стоимости в инвестиционном

анализе называется – компаундингом.

7.

• Пример: В банк на срочный вклад положили 100тыс.руб. на 2 года по ставке 10% годовых. Затем

вклад:

а) продлевается на 1 год по ставке 8%

б) изымается и кладётся на новый счёт на 1 год по

ставке 8%. Найдём наращенную за три года сумму,

если проценты начисляются один раз в год.

При использовании простого процента:

а) FV=PV(1+r1 n1+ r2 n2)

FV=100 тыс.руб.(1+0,1·2+ 0,08·1)= 128 тыс.руб.

б) FV1=PV(1+r1 n1)

FV1= 100 тыс.руб.(1+0,1·2)= 120 тыс. руб.

FV2= FV1 (1+ r2 n2)

FV2= 120 тыс.руб.(1+ 0,08·1)=129,6 тыс.руб.

8.

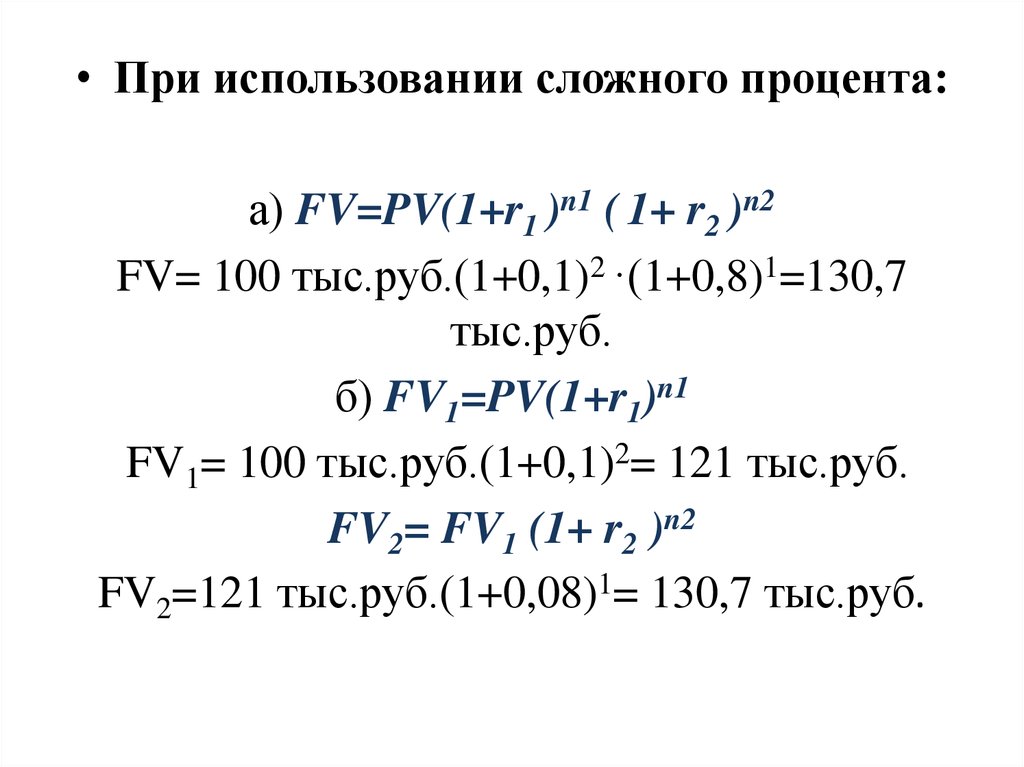

• При использовании сложного процента:а) FV=PV(1+r1 )n1 ( 1+ r2 )n2

FV= 100 тыс.руб.(1+0,1)2 ·(1+0,8)1=130,7

тыс.руб.

б) FV1=PV(1+r1)n1

FV1= 100 тыс.руб.(1+0,1)2= 121 тыс.руб.

FV2= FV1 (1+ r2 )n2

FV2=121 тыс.руб.(1+0,08)1= 130,7 тыс.руб.

9.

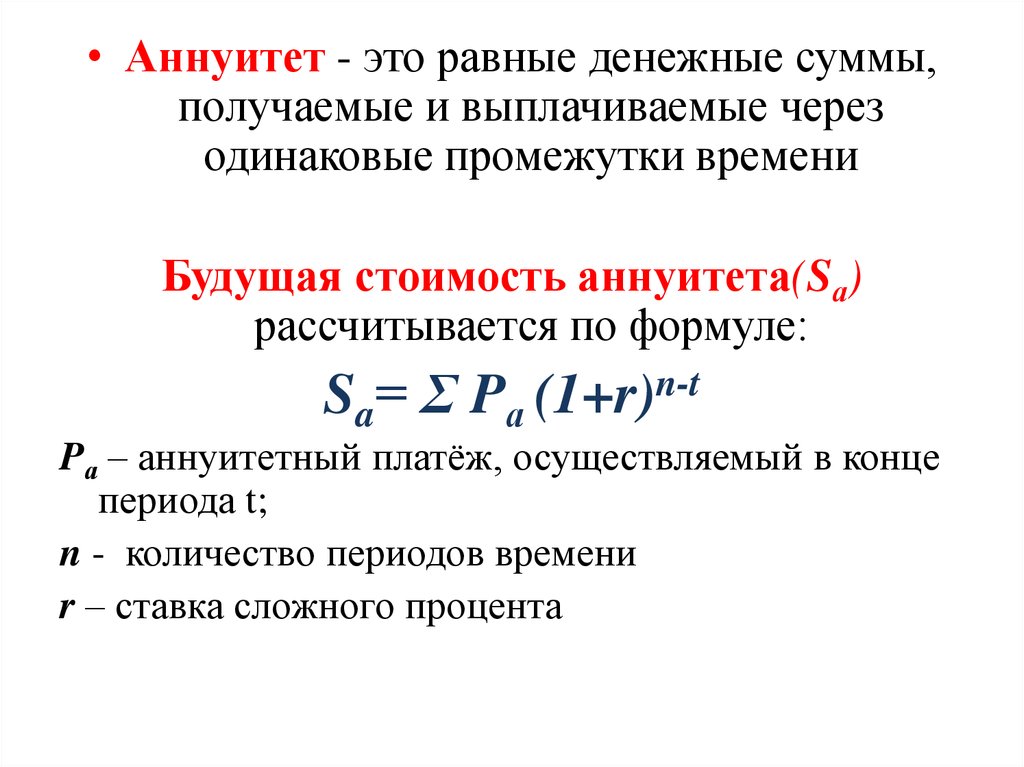

• Аннуитет - это равные денежные суммы,получаемые и выплачиваемые через

одинаковые промежутки времени

Будущая стоимость аннуитета(Sа)

рассчитывается по формуле:

Sa= Σ Pа (1+r)n-t

Pа – аннуитетный платёж, осуществляемый в конце

периода t;

n - количество периодов времени

r – ставка сложного процента

10.

• Так как все платежи являются равными повеличине, будущую стоимость аннуитета

можно упростить:

FVan = Pa · kf

где FVan –будущая стоимость аннуитета на

конец определённого периода;

Pa - сумма аннуитетного платежа;

kf - коэффициент наращивания аннуитета;

Коэффициент наращивания аннуитета (kf)

рассчитывается по формуле:

11.

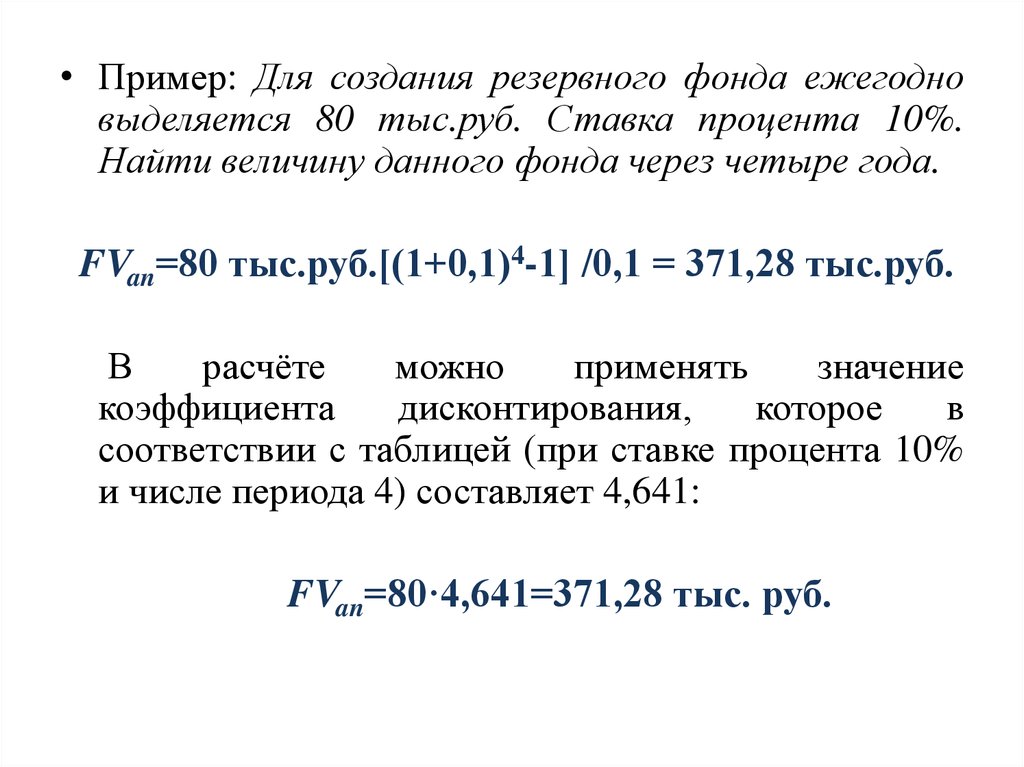

• Пример: Для создания резервного фонда ежегодновыделяется 80 тыс.руб. Ставка процента 10%.

Найти величину данного фонда через четыре года.

FVan=80 тыс.руб.[(1+0,1)4-1] /0,1 = 371,28 тыс.руб.

В

расчёте

можно

применять

значение

коэффициента

дисконтирования,

которое

в

соответствии с таблицей (при ставке процента 10%

и числе периода 4) составляет 4,641:

FVan=80·4,641=371,28 тыс. руб.

12.

• Текущая стоимость аннуитетарассчитывается по формуле:

PVan= Pa · kp

где kp - коэффициент дисконтирования

аннуитета:

данный коэффициент можно определить и по

финансовым таблицам.

13.

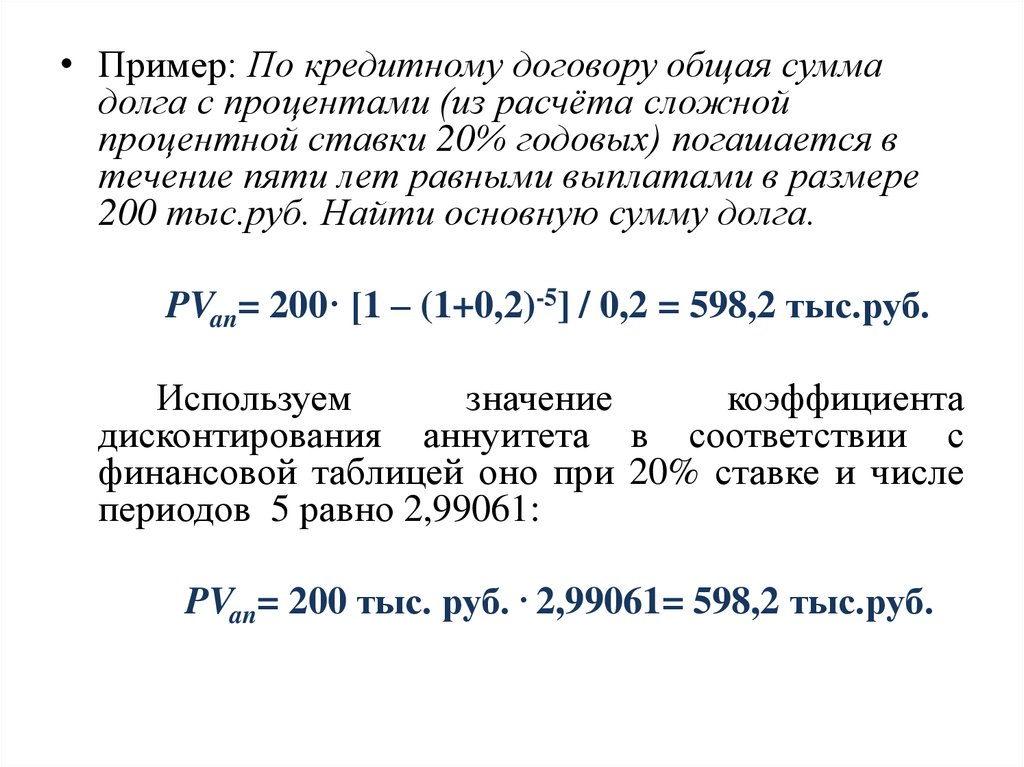

• Пример: По кредитному договору общая суммадолга с процентами (из расчёта сложной

процентной ставки 20% годовых) погашается в

течение пяти лет равными выплатами в размере

200 тыс.руб. Найти основную сумму долга.

PVan= 200· [1 – (1+0,2)-5] / 0,2 = 598,2 тыс.руб.

Используем

значение

коэффициента

дисконтирования аннуитета в соответствии с

финансовой таблицей оно при 20% ставке и числе

периодов 5 равно 2,99061:

PVan= 200 тыс. руб. · 2,99061= 598,2 тыс.руб.

14.

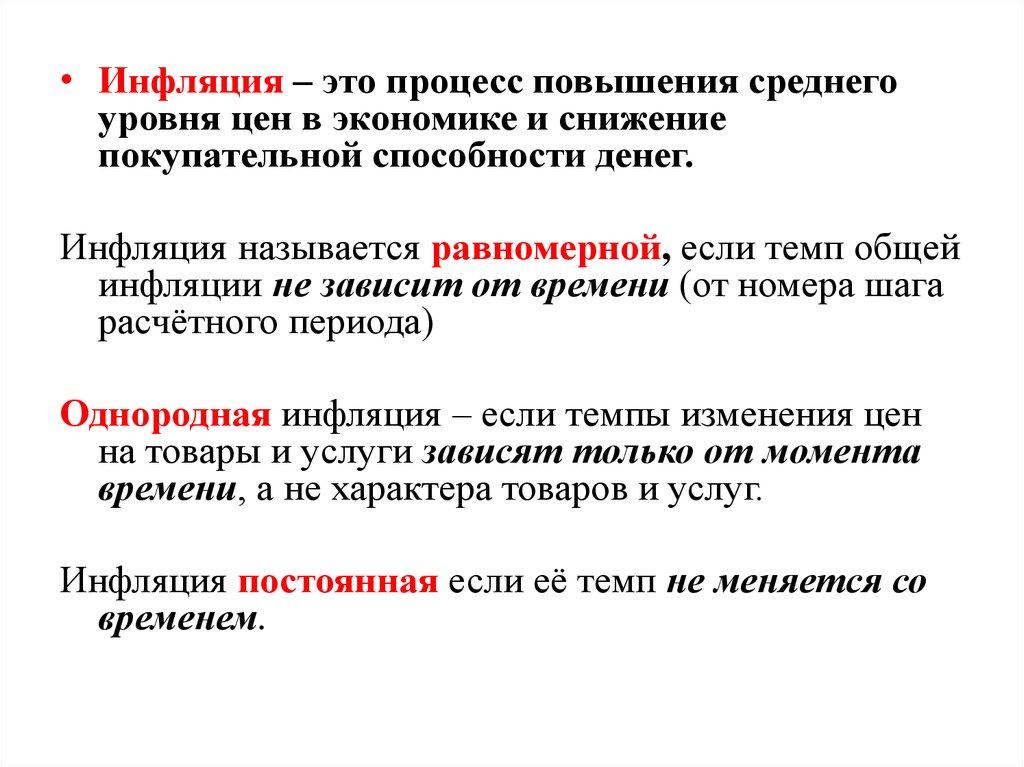

• Инфляция – это процесс повышения среднегоуровня цен в экономике и снижение

покупательной способности денег.

Инфляция называется равномерной, если темп общей

инфляции не зависит от времени (от номера шага

расчётного периода)

Однородная инфляция – если темпы изменения цен

на товары и услуги зависят только от момента

времени, а не характера товаров и услуг.

Инфляция постоянная если её темп не меняется со

временем.

15.

• Номинальная стоимость денег – это оценка еёвеличины без изменения покупательской способности

денег.

• Реальная стоимость денег – это оценка с учётом

изменения покупательской способности денег в силу

инфляции.

• Номинальная процентная ставка (rnom) – объявленная

процентная ставка, учитывающая уровень инфляции.

• Реальная процентная ставка (rreal)– это номинальная

процентная ставка, «очищенная» от инфляции.

• Текущие цены – это цены, предусмотренные в

инвестиционных проектах без учёта инфляции.

• Прогнозные цены – цены, ожидаемые при реализации

проекта с учётом инфляции.

16.

• Основные показатели инфляции:– Темп инфляции (Ti) – характеризует прирост

уровня цен в рассматриваемом периоде.

– Индекс инфляции (Ii)

Ii = 1+Ti

17.

• Будущая стоимость с учётом инфляциирассчитывается по формуле:

или

где - коэффициент наращивания,

откорректированный на индекс инфляции.

Пример: Если темп инфляции 12%, а индекс

инфляции соответственно 1,12, то реальная

стоимость денежной суммы в 100 тыс.руб.,

вложенных под 15% годовых через три года

составит:

FVр= 100(1+0,15)3 /1,123 = 108,25 тыс.руб.

18.

• Инфляционная корректировка денежных потоковПример: Инвестор вложил капитал в проект на три

года при отсутствии инфляции и уровне

налогообложения 24%.

Рассчитаем величину денежного потока.

Денежные потоки без учёта инфляции, д.е.

Год

Выручка

Текущие

затраты

Амор

тизация

Валовая

прибыль

Налоги

Чистая

прибыль

Денежный

поток

1

2

3

4

5=2-3-4

6=5·0,24

7=5-6

8=7+4

1

200

110

50

40

10

30

80

2

200

110

50

40

10

30

80

3

200

110

50

40

10

30

80

19.

• Рассмотрим ситуацию, когда наблюдаетсяоднородная инфляция 10% в год.

Денежные потоки с учётом инфляции, д.е.

Налоги

Денеж.

поток

Реальный

денежный

поток

Год

Выручка

1

2

3

4

5=2-3-4

6=5·0,24

7=5-6

8=7+4

9=8:Ii

1

200·1,1

=220

220·1,1

=242

242·1,1

=266

110·1,1

=121

121·1,1

=133

133·1,1

=146

50

49

12

37

87

50

59

14

45

95

50

70

17

53

103

87:1,1

=79

95:1,1

=78

103:1,1

=77

↑

↑

=

↑

↑

↑

↑

2

3

Амортизация

Валовая

прибыль

Чистая

прибыль

Текущие

затраты

↓

20.

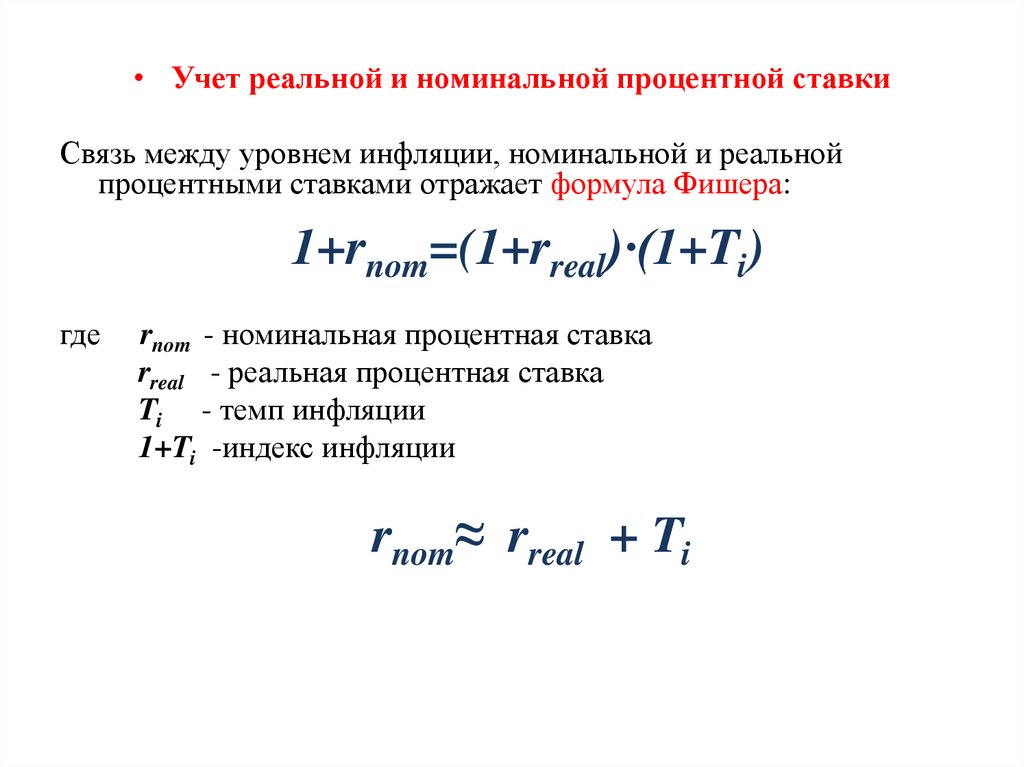

• Учет реальной и номинальной процентной ставкиСвязь между уровнем инфляции, номинальной и реальной

процентными ставками отражает формула Фишера:

1+rnom=(1+rreal)·(1+Ti)

где

rnom - номинальная процентная ставка

rreal - реальная процентная ставка

Ti - темп инфляции

1+Ti -индекс инфляции

rnom≈ rreal + Ti

21.

• Пример: Номинальная ставка побанковскому кредиту составляет 14%.

Годовой темп инфляции 11%. Найти

реальную ставку по банковскому кредиту

rreal = (0,14-0,11) / (1+ 0,11) =0,027

или 2,7%

22.

• Анализ чувствительности в условияхвысокого уровня инфляции

-

При проведении анализа чувствительности

последовательно анализируется с помощью

показателей инфляции следующие виды

инфляций:

общая

переменных издержек

заработной платы

основных фондов

постоянных издержек и накладных расходов и

т.д.

23.

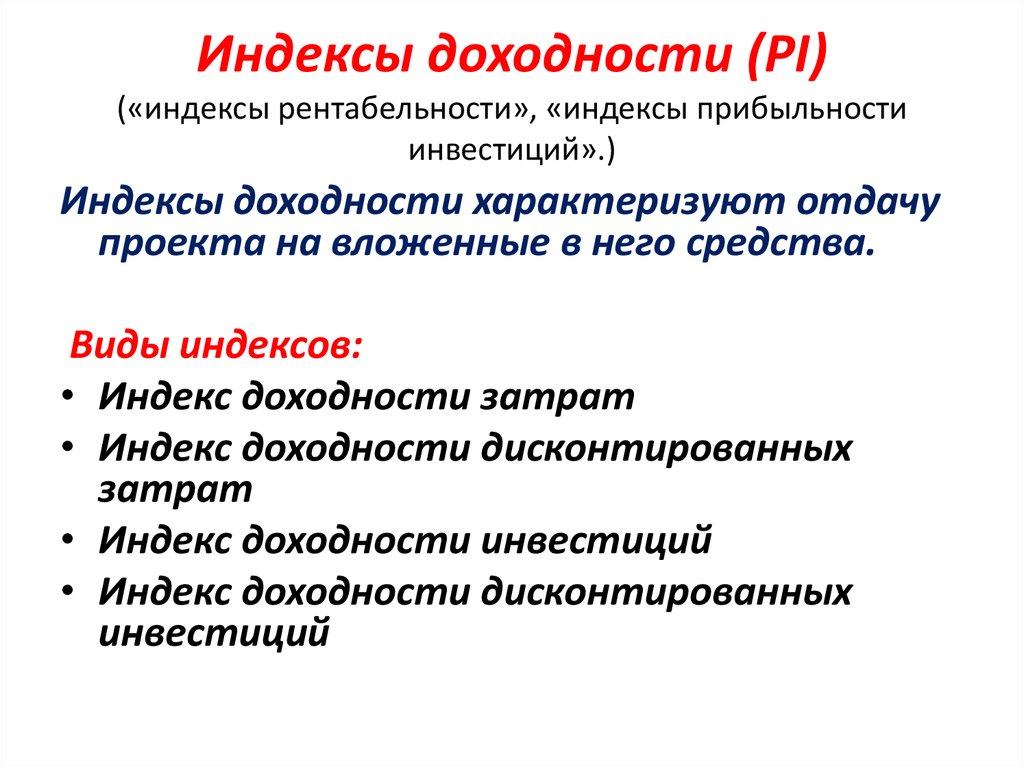

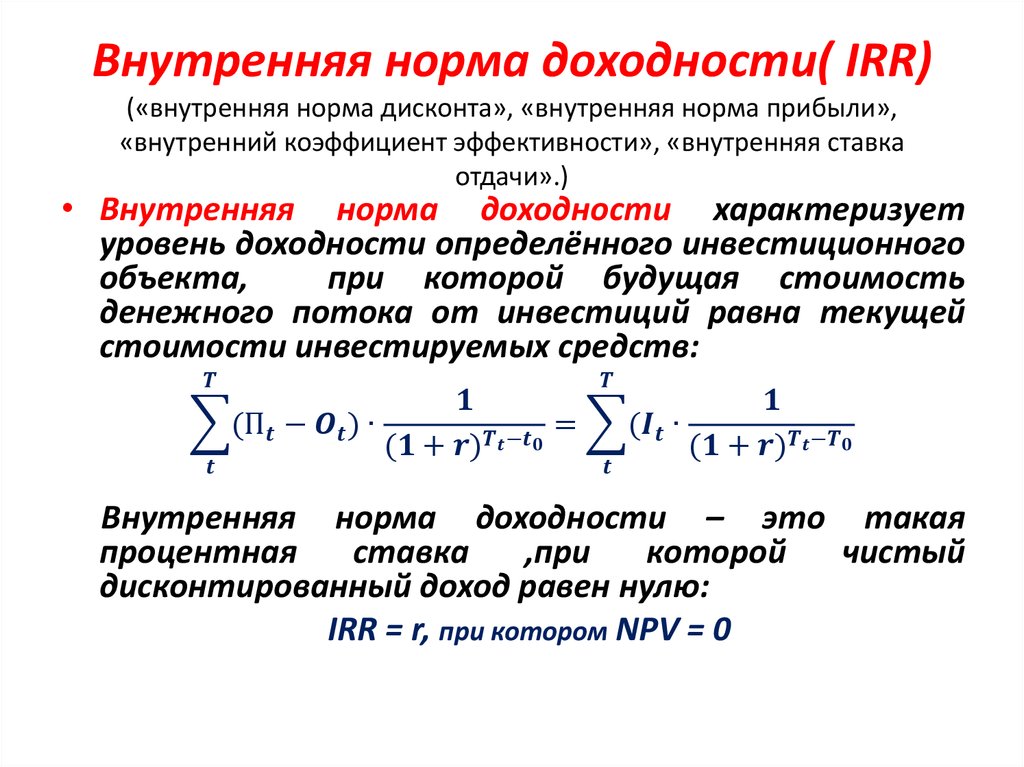

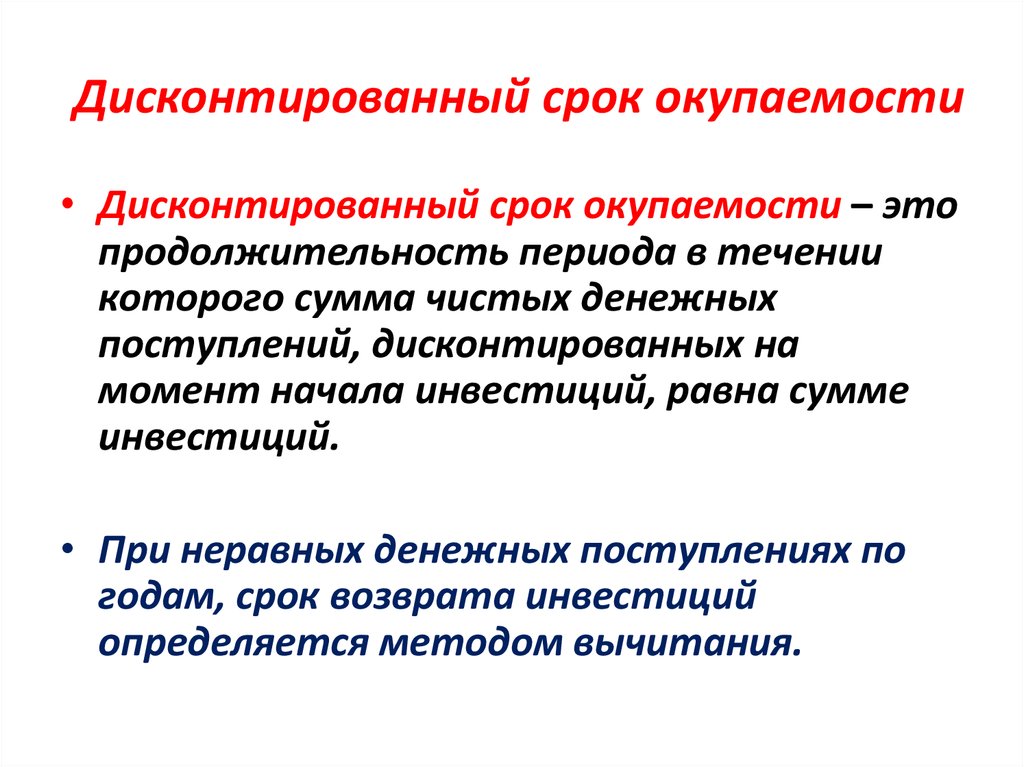

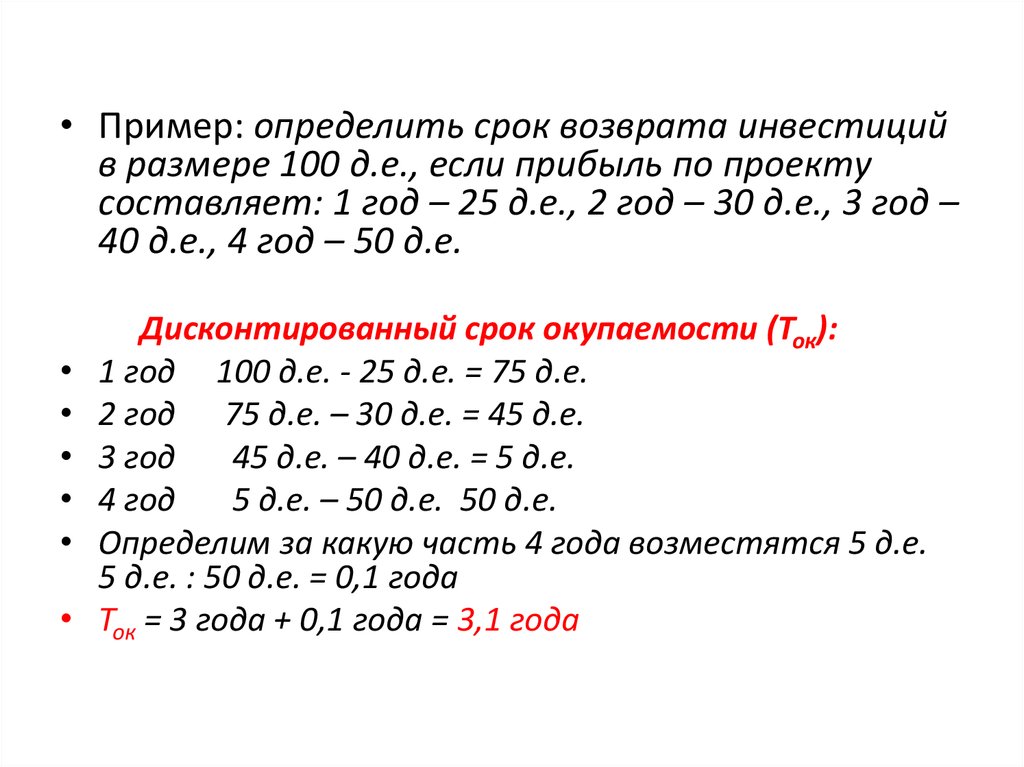

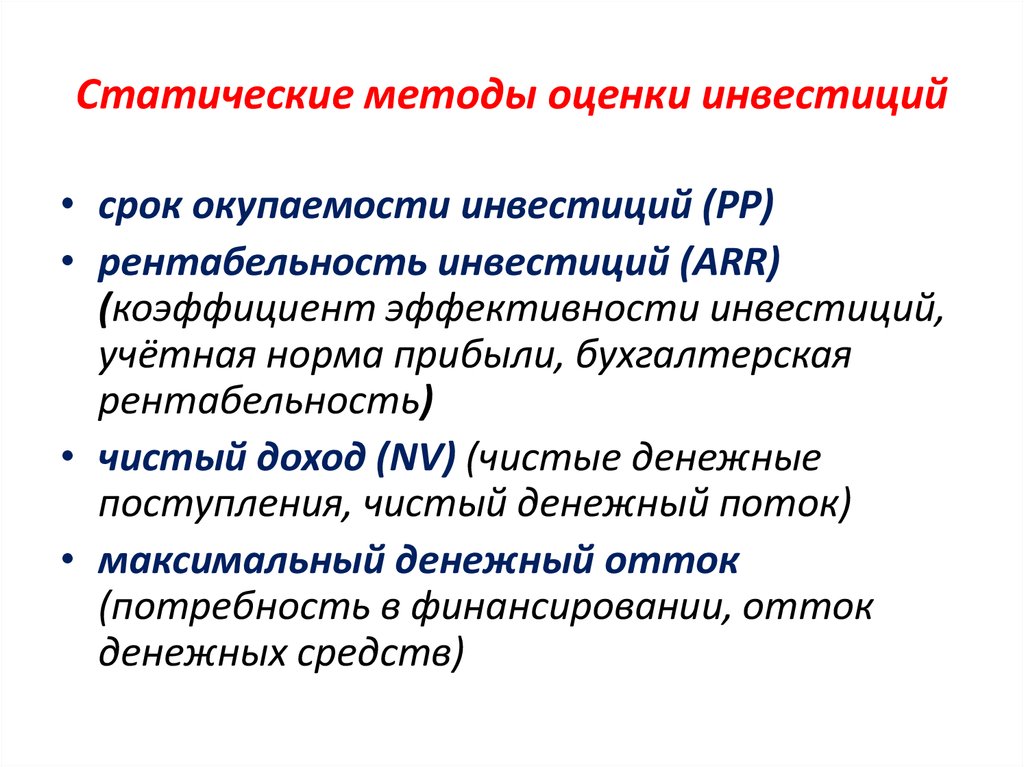

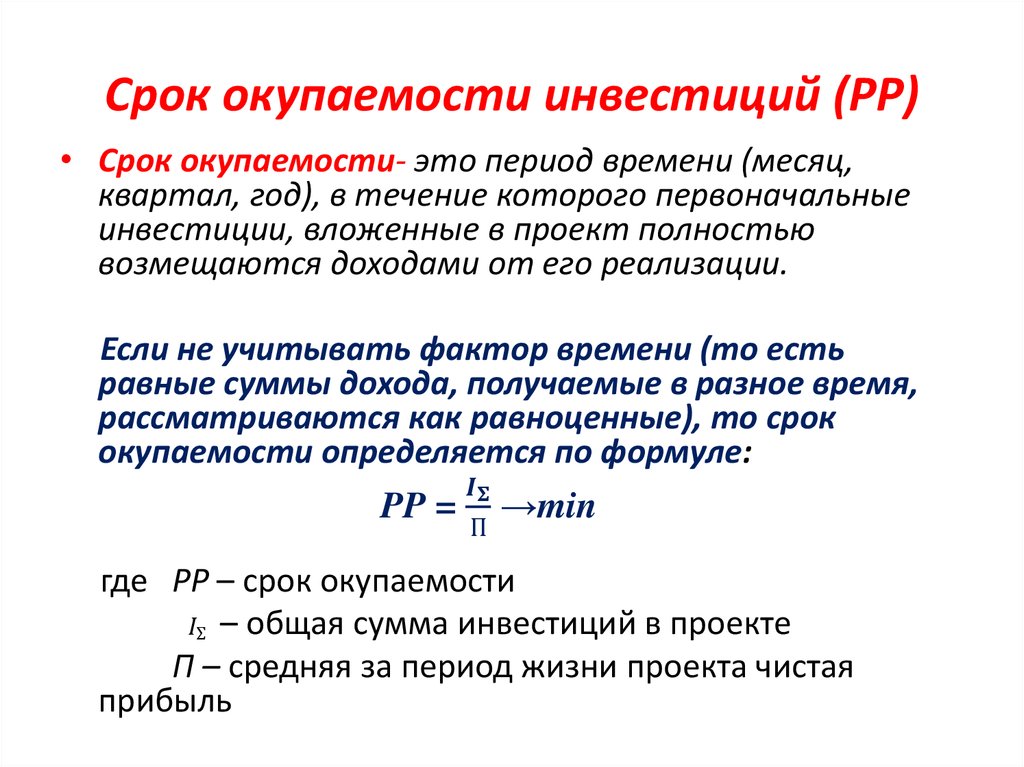

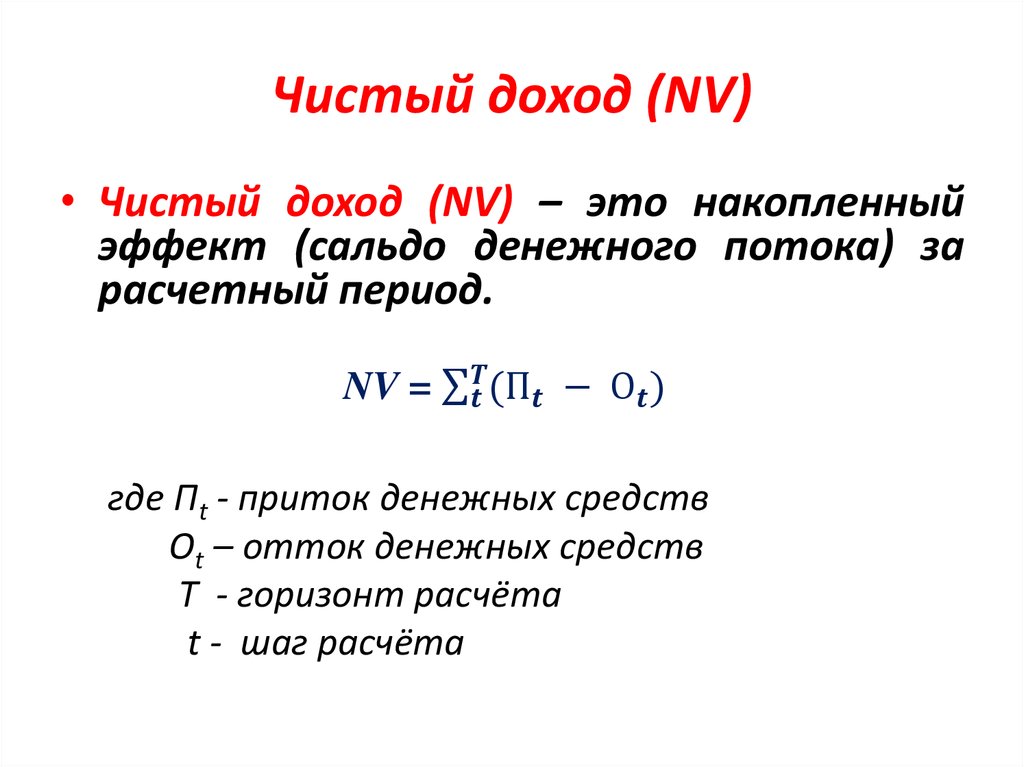

• Динамические показатели основанына применении концепции

дисконтирования, учитывают весь

жизненный цикл проекта и

рассчитываются с помощью методов:

чистого дисконтированного дохода

индекса доходности

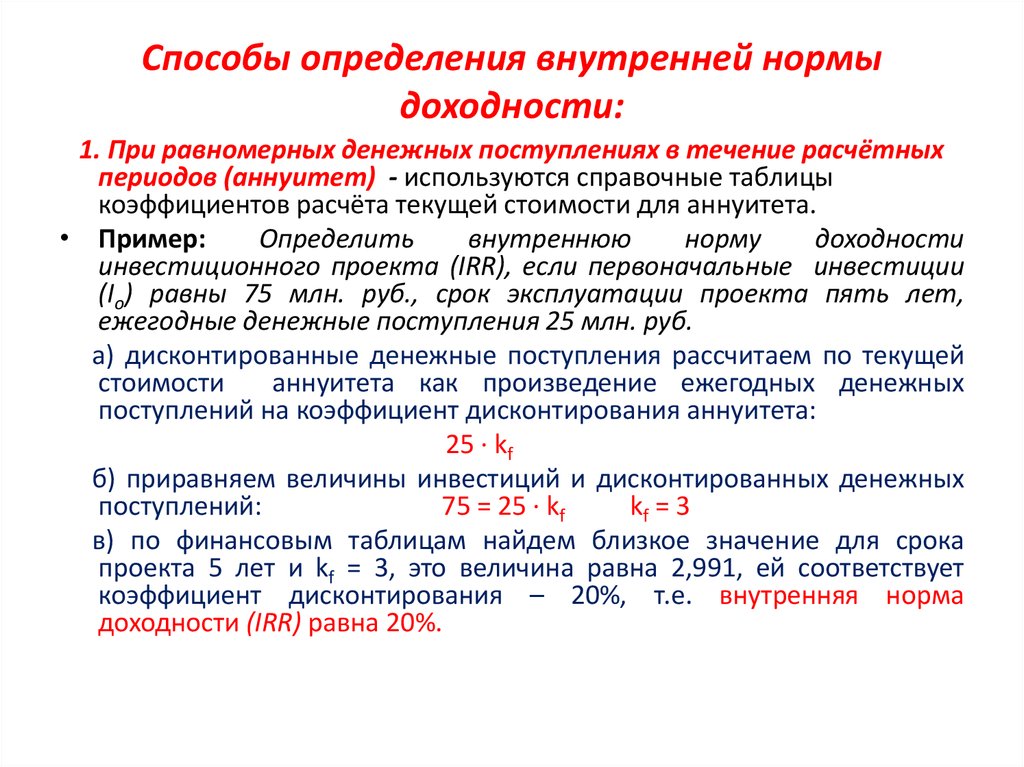

внутренней нормы доходности

дисконтированного срока

окупаемости.

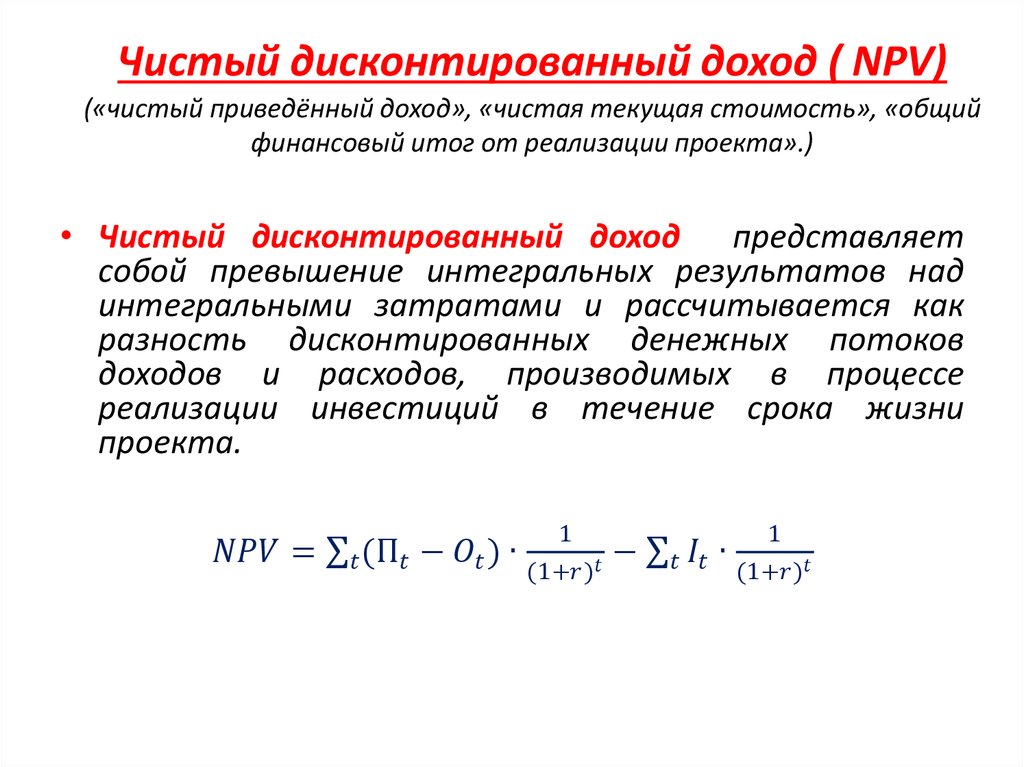

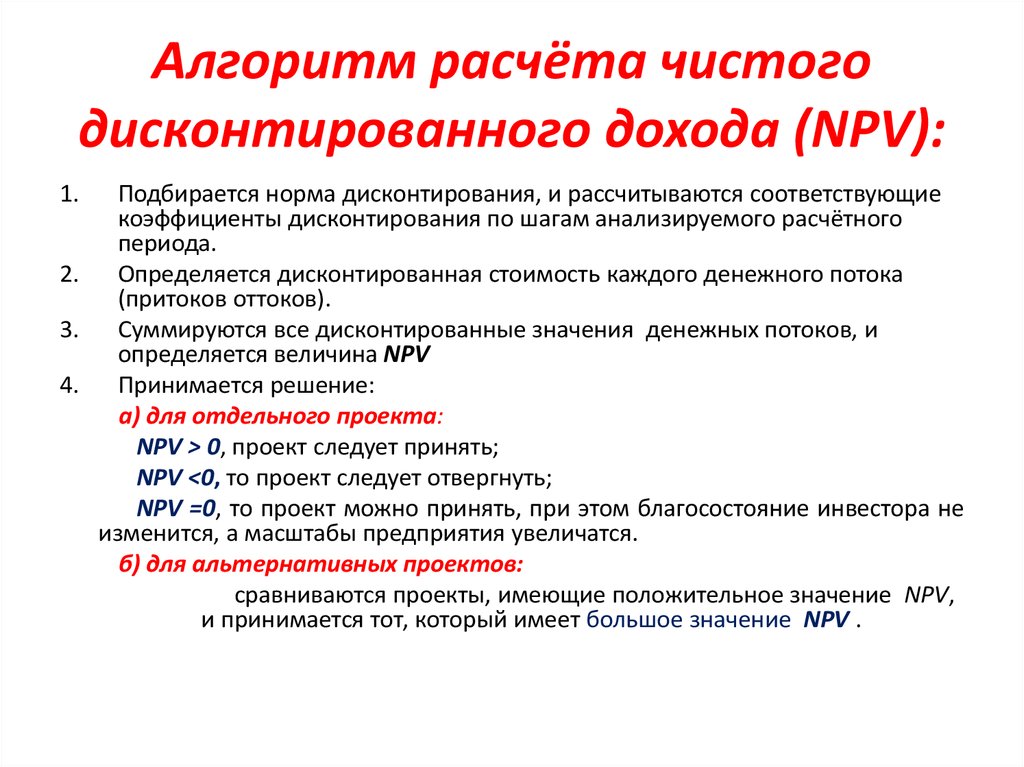

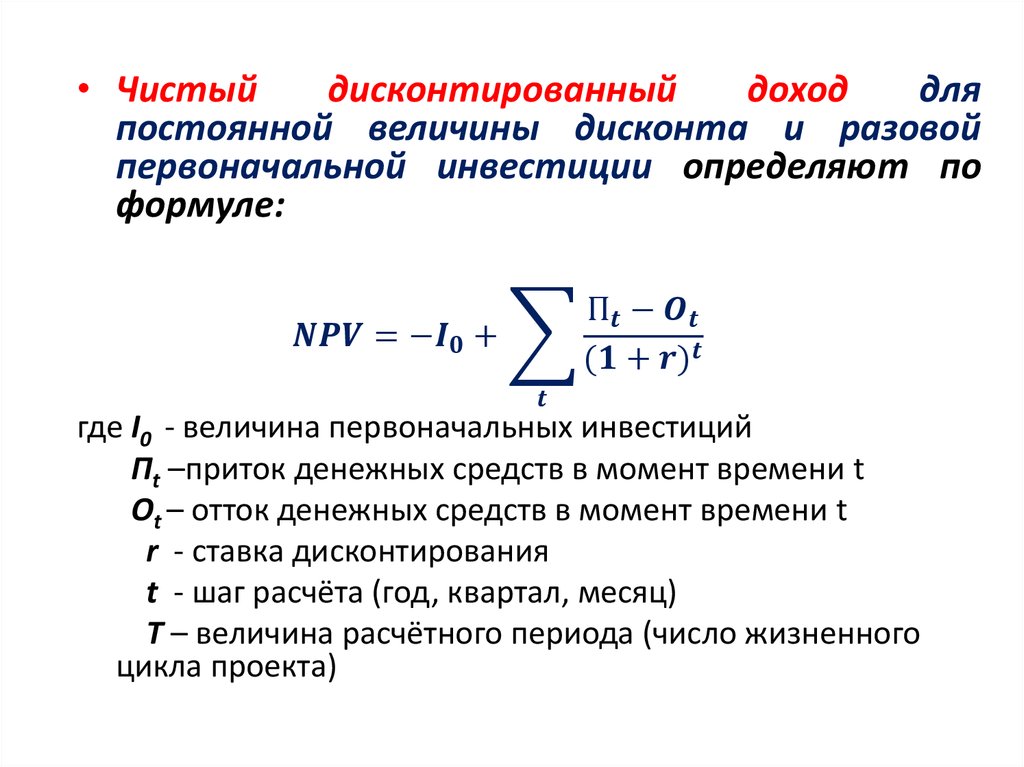

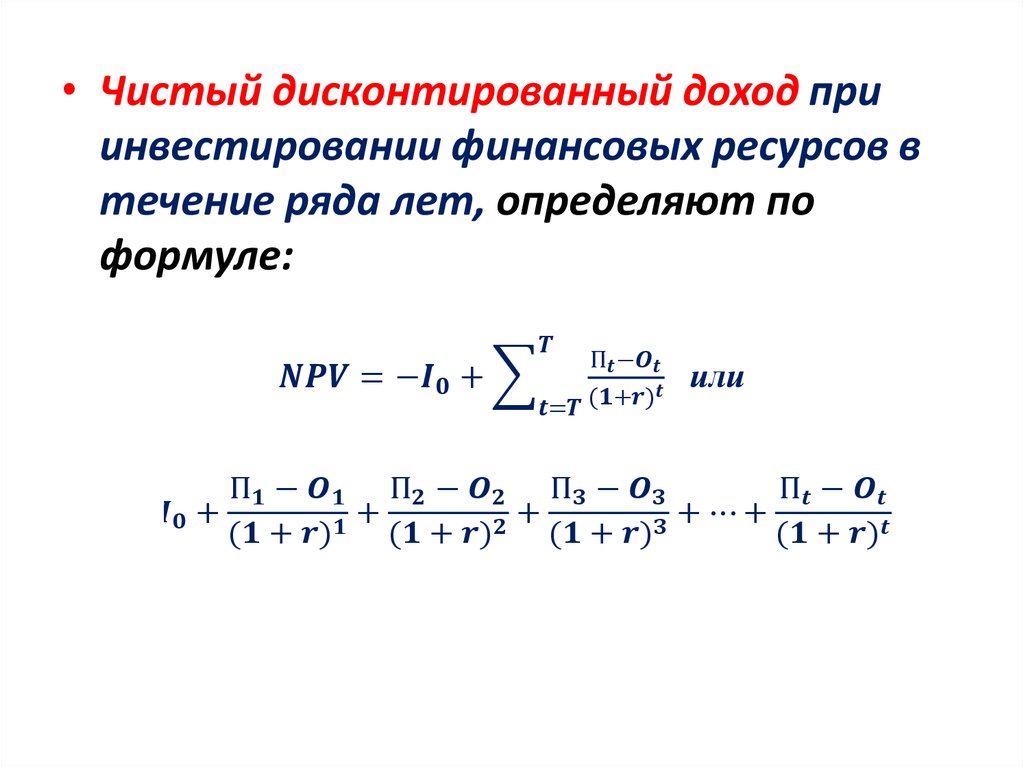

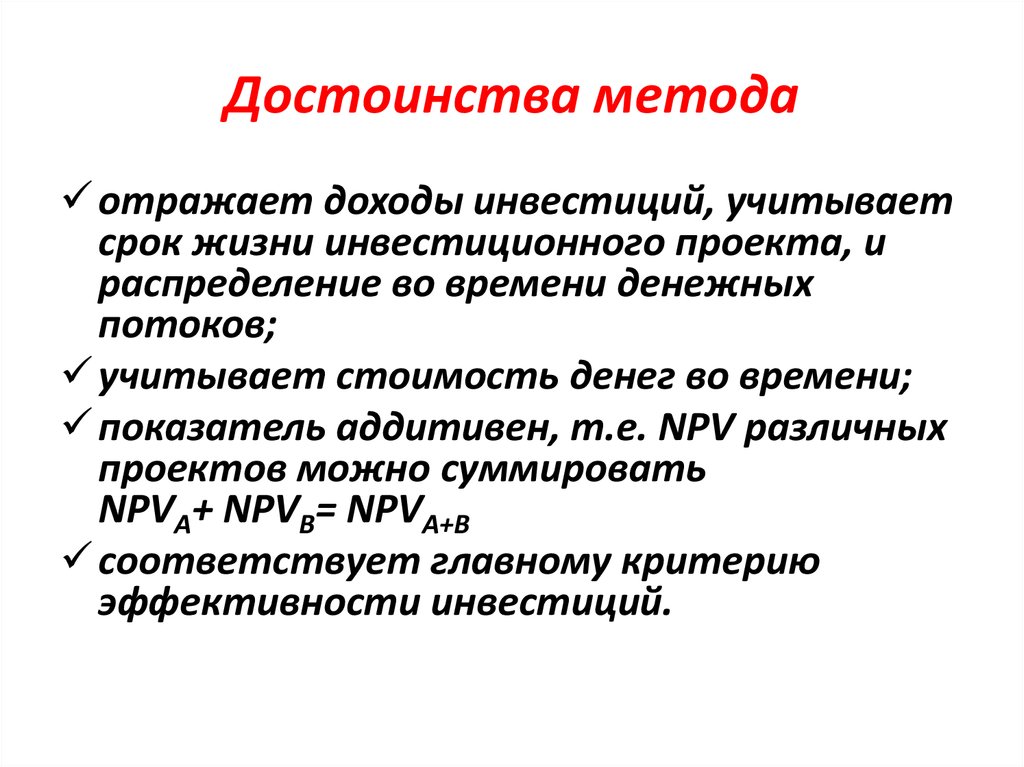

24. Чистый дисконтированный доход ( NPV) («чистый приведённый доход», «чистая текущая стоимость», «общий финансовый итог от

реализации проекта».)• Чистый дисконтированный доход представляет

собой превышение интегральных результатов над

интегральными затратами и рассчитывается как

разность дисконтированных денежных потоков

доходов и расходов, производимых в процессе

реализации инвестиций в течение срока жизни

проекта.

Финансы

Финансы