Похожие презентации:

Основы финансов в рыночной экономике. Финансовая система: сущность, подсистемы, сферы и звенья

1.

Слайд 1ЛЕКЦИЯ 2

Основы финансов в рыночной

экономике.

Финансовая система: сущность,

подсистемы, сферы и звенья

2. Различные подходы к определению сущности финансов как экономической категории

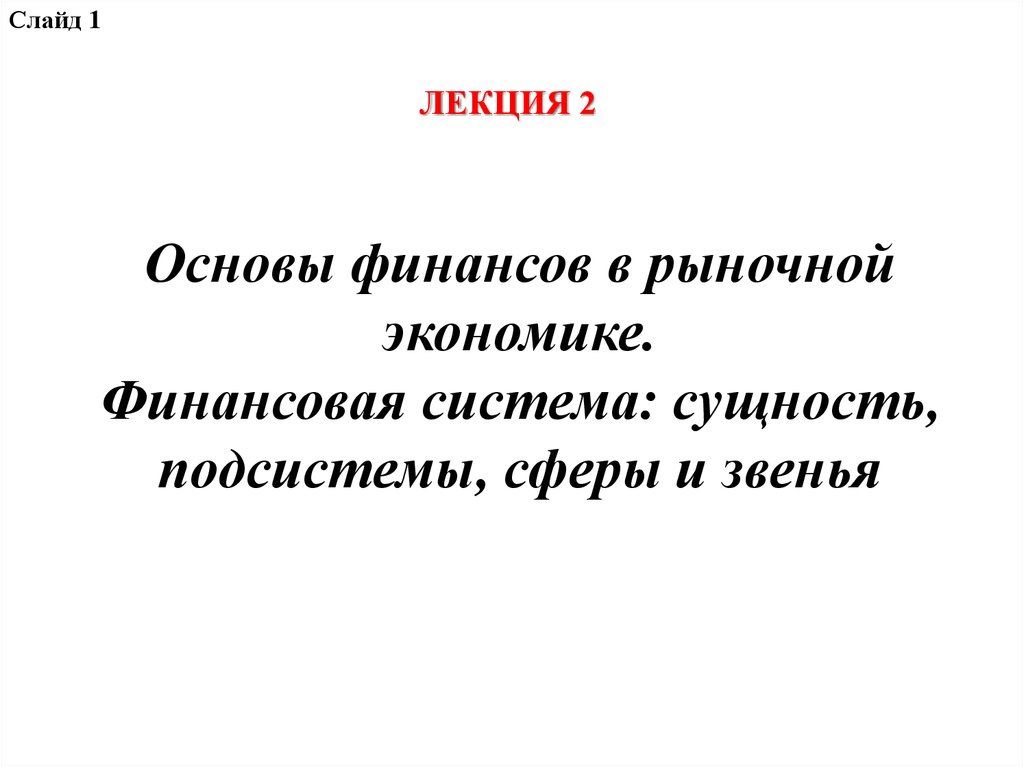

Слайд 2Различные подходы к определению сущности

финансов как экономической категории

1 группа подходов: авторы сосредотачивают свое

внимание на распределительном и

перераспределительном характере финансовых

отношений

2 группа подходов: авторы отдают приоритет

воспроизводственной функции финансов – т.е.

функции обеспечения воспроизводства как на

уровне государства, так и на уровне хозяйствующих

субъектов, домохозяйств

3 группа подходов: авторы рассматривают финансы

через призму финансовых ресурсов, механизмов их

генерирования и использования

3.

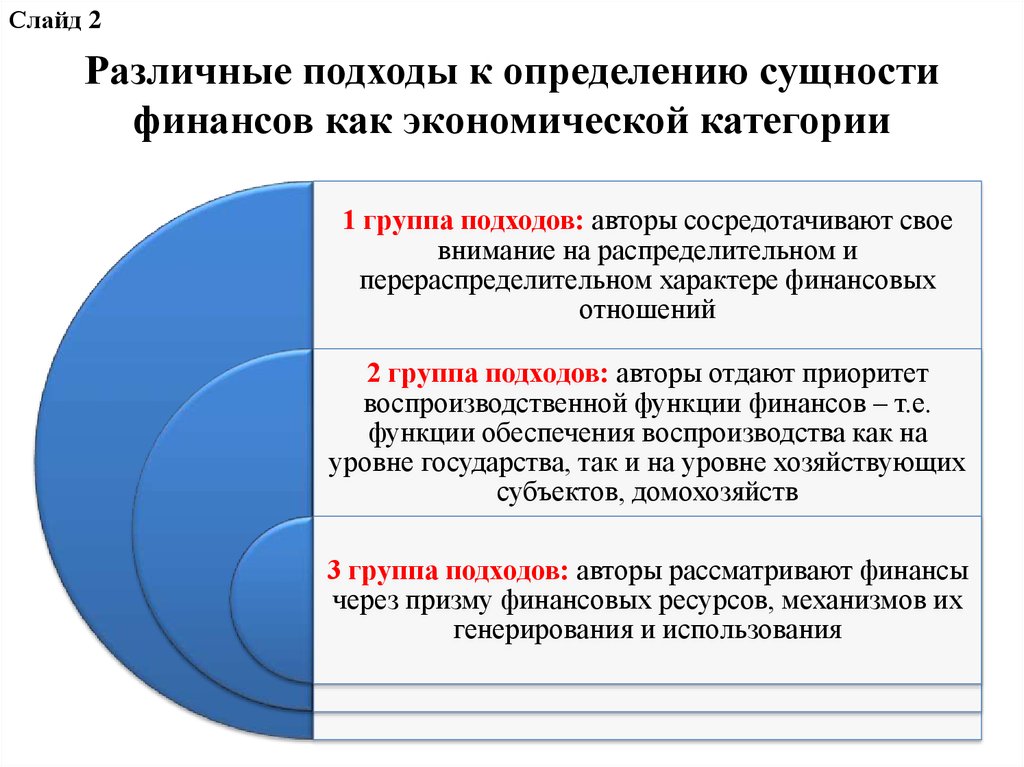

Слайд 3Сущность финансов как

экономической категории

Финансы – это система денежных отношений,

выражающих формирование и использование денежных

фондов в процессе их оборота

Финансы - это комплекс финансовых операций, с

помощью которых хозяйствующие субъекты и органы

власти аккумулируют денежные средства и

осуществляют денежные расходы

Финансы – это регламентированная система

распределительных отношений, связанных с

формированием и использованием финансовых ресурсов

хозяйствующими субъектами всех секторов экономики

для осуществления экономической деятельности и

органами государственной и муниципальной власти для

реализации своих функций

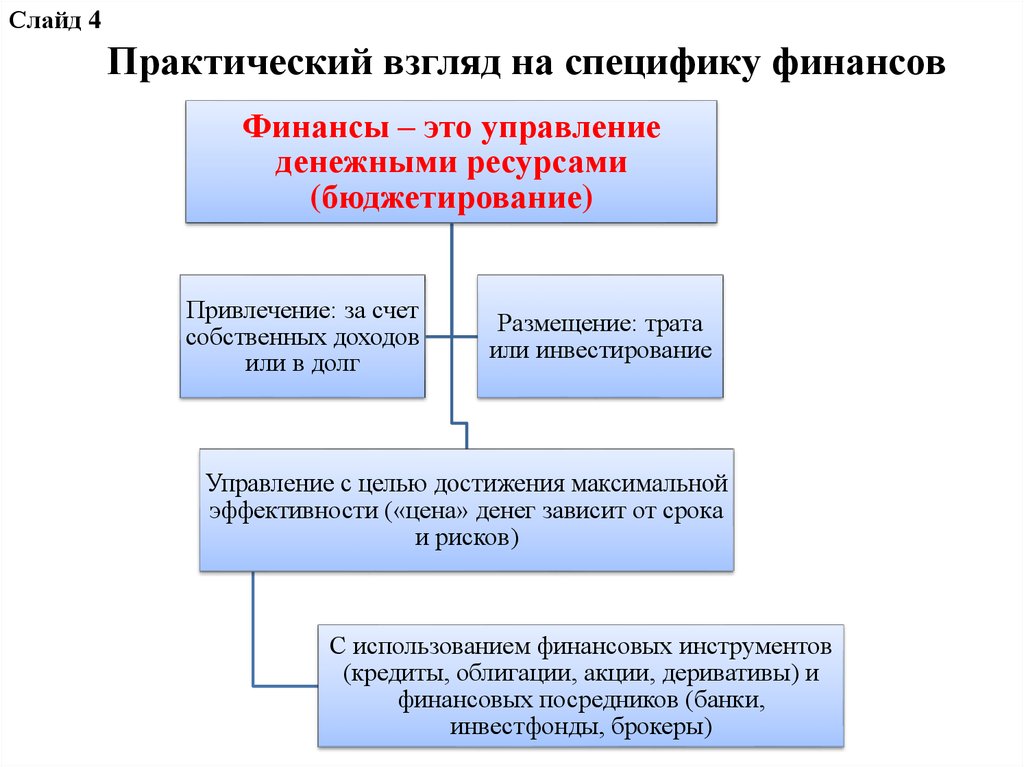

4. Практический взгляд на специфику финансов

Слайд 4Практический взгляд на специфику финансов

Финансы – это управление

денежными ресурсами

(бюджетирование)

Привлечение: за счет

собственных доходов

или в долг

Размещение: трата

или инвестирование

Управление с целью достижения максимальной

эффективности («цена» денег зависит от срока

и рисков)

С использованием финансовых инструментов

(кредиты, облигации, акции, деривативы) и

финансовых посредников (банки,

инвестфонды, брокеры)

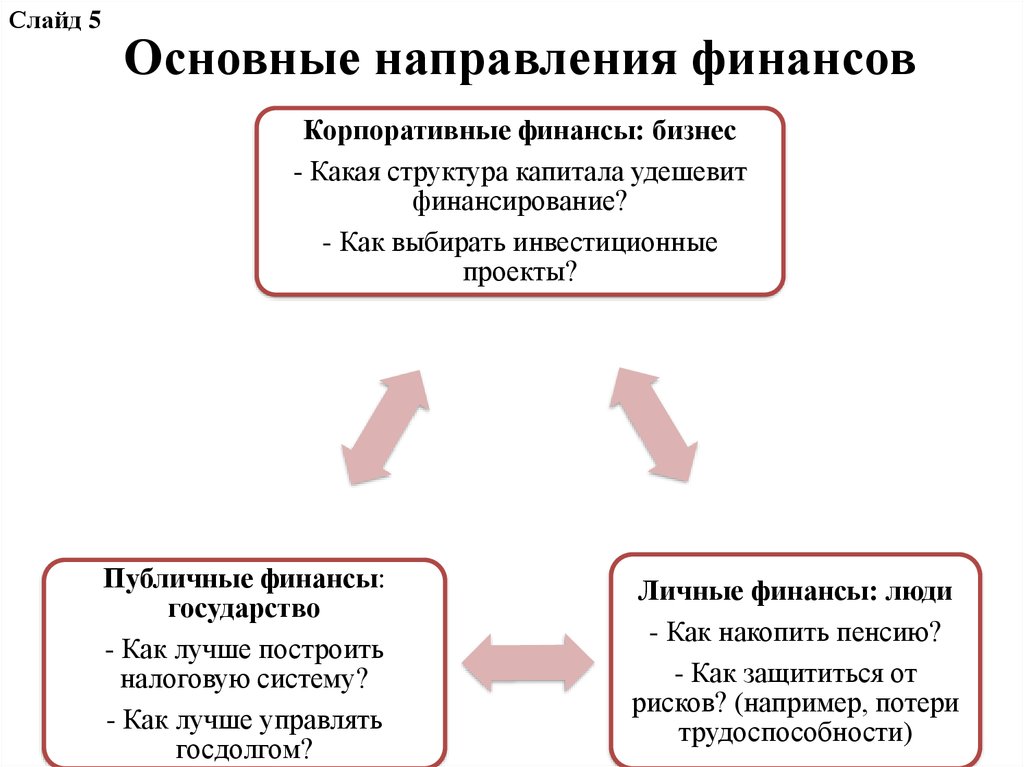

5.

Слайд 5Основные направления финансов

Корпоративные финансы: бизнес

- Какая структура капитала удешевит

финансирование?

- Как выбирать инвестиционные

проекты?

Публичные финансы:

государство

- Как лучше построить

налоговую систему?

- Как лучше управлять

госдолгом?

Личные финансы: люди

- Как накопить пенсию?

- Как защититься от

рисков? (например, потери

трудоспособности)

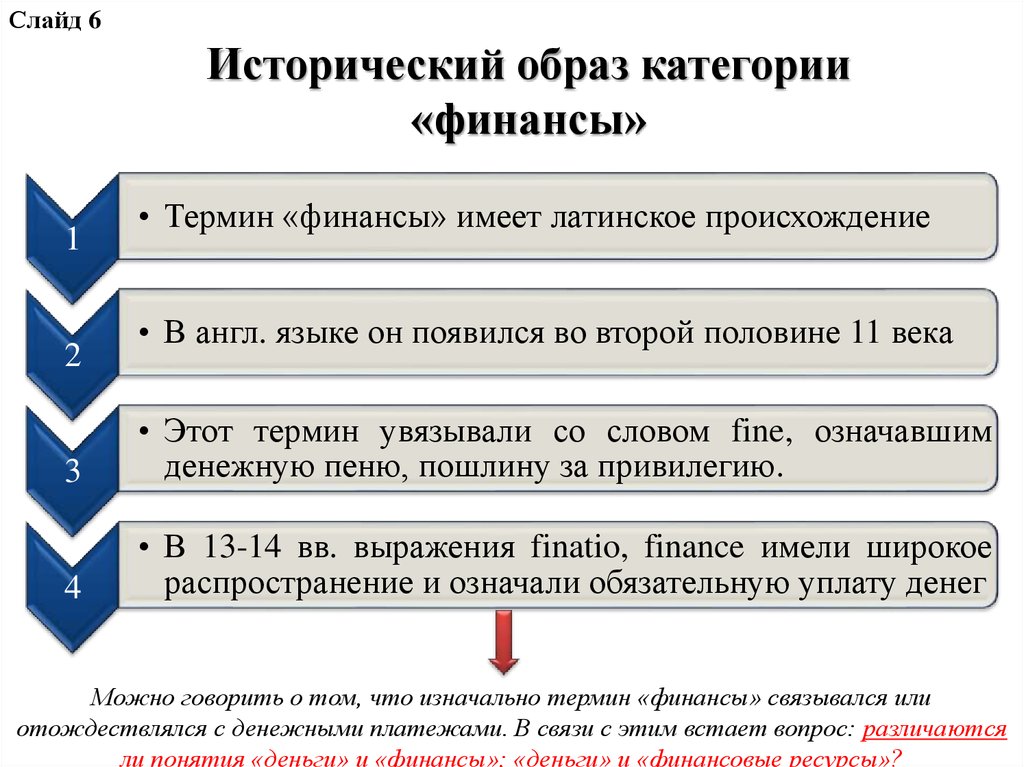

6. Исторический образ категории «финансы»

Слайд 6Исторический образ категории

«финансы»

1

2

• Термин «финансы» имеет латинское происхождение

• В англ. языке он появился во второй половине 11 века

3

• Этот термин увязывали со словом fine, означавшим

денежную пеню, пошлину за привилегию.

4

• В 13-14 вв. выражения finatio, finance имели широкое

распространение и означали обязательную уплату денег

Можно говорить о том, что изначально термин «финансы» связывался или

отождествлялся с денежными платежами. В связи с этим встает вопрос: различаются

ли понятия «деньги» и «финансы»; «деньги» и «финансовые ресурсы»?

7. До начала 20 столетия для подавляющего числа исследователей финансовых отношений характерна была неденежная природа финансов

Слайд 7До начала 20 столетия для подавляющего числа

исследователей финансовых отношений характерна была

неденежная природа финансов

• Например, Ф.В. Мильгаузен в своем конспекте лекций (1868 г.) дает

следующую трактовку финансов: «Финансами называются те

вещественные ценности, которые выделяются из народного

имущества и передаются в руки правительства для достижения

общих государственных целей».

• С. Витте: «… с конца 17 в. под словом финансы стали понимать

всю совокупность государственного имущества и вообще

состояние государственного хозяйства. В смысле всей

совокупности

материальных

средств,

имеющихся

в

распоряжении государства – его доходов, расходов и долгов –

понимается это слово и теперь. Таким образом, точнее науку о

финансах можно определить как науку о способах наилучшего

удовлетворения материальных потребностей государства».

8. Функции финансов

Слайд 8Функции финансов

Распределительная

Воспроизводственная

Финансы являются инструментом, с

помощью которого реализуются

процессы распределения и

перераспределения доходов в процессе

производства, распределения, обмена и

потребления товаров и услуг (участие

финансов в распределении и

перераспределении ВВП и

национального дохода).

Контрольная

Финансы обладают свойством

подавать с помощью финансовых

показателей сигналы о том, как

складываются пропорции

распределения, каково соотношение

между различными фондами

(участие финансов в контроле за

эффективным использованием всех

видов экономических ресурсов).

9. Взаимосвязь финансов с другими стоимостными категориями

Слайд 9Взаимосвязь финансов с другими

стоимостными категориями

цены на участвующие в производстве ресурсы,

принадлежащие тем или иным собственникам,

являются основой распределения доходов между

собственниками ресурсов

заработная плата взаимодействует с финансами в

процессе формирования фондов заработной платы,

в процессе взимания налогов в бюджет, при уплате

страховых взносов

с помощью кредита осуществляется привлечение

временно свободных средств других субъектов

экономических отношений.

Долгосрочные кредиты становятся

финансовыми ресурсами, а временно

свободные финансовые ресурсы

становятся кредитными

10.

Слайд 10Анализ существующих подходов к определению финансовой системы

позволяет установить, что большинство авторов совершенно справедливо

полагают, что система — это совокупность определенных элементов, но

сами элементы трактуются различно:

11.

Слайд 11Финансовая

система

С

институциональной

точки зрения

- Министерство финансов РФ;

- Казначейство РФ;

- Счетная Палата;

- ЦБ РФ; КБ

- ФНС, ФТС;

- Управления государственных

внебюджетных фондов;

- Финансовые службы

предприятий

Как экономическая

категория

Финансовая система - это

совокупность сфер и звеньев

финансовых отношений, в

процессе которых образуются и

используются фонды денежных

средств

Таким образом, под

финансовой

системой понимают

совокупность

экономических

отношений и

институтов,

связанных с

перемещением

денежного капитала.

Первостепенное

значение в

финансовой системе

приобретают

вопросы

мобилизации и

рационального

использования

финансовых

ресурсов в условиях

их ограниченности

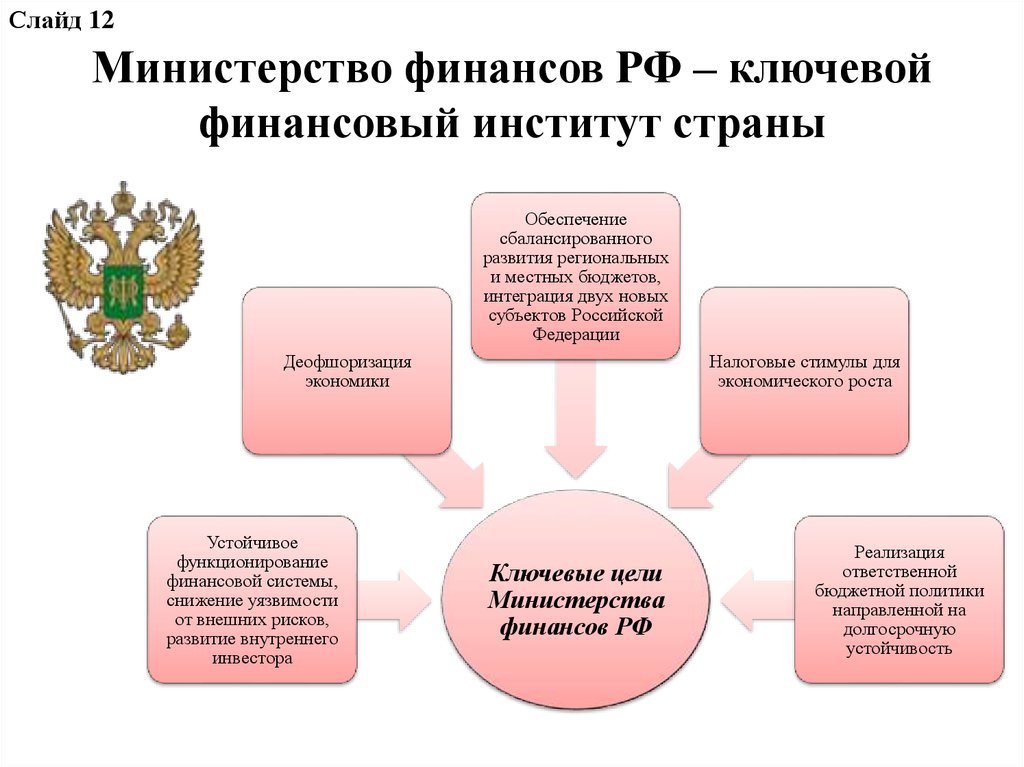

12. Министерство финансов РФ – ключевой финансовый институт страны

Слайд 12Министерство финансов РФ – ключевой

финансовый институт страны

Обеспечение

сбалансированного

развития региональных

и местных бюджетов,

интеграция двух новых

субъектов Российской

Федерации

Деофшоризация

экономики

Устойчивое

функционирование

финансовой системы,

снижение уязвимости

от внешних рисков,

развитие внутреннего

инвестора

Налоговые стимулы для

экономического роста

Ключевые цели

Министерства

финансов РФ

Реализация

ответственной

бюджетной политики

направленной на

долгосрочную

устойчивость

13.

Слайд 13Финансовая система

России

Централизованные

финансы

Государственные

финансы

Финансы федеральных

органов власти

Финансы органов

власти субъектов РФ

Финансы федеральных

органов власти

Финансы органов

власти субъектов РФ

Федеральный бюджет

Внебюджетные фонды

государства

Государственный кредит

Бюджеты субъектов РФ

Внебюджетные фонды

субъектов РФ

Кредит субъектов РФ

Финансы

государственных

унитарных предприятий

субъекта РФ

Финансы казенных и

государственных

унитарных предприятий

Муниципальные

финансы

Финансы органов

местного

самоуправления

Муниципальные бюджеты

Внебюджетные фонды

местных органов власти

Муниципальный кредит

Финансы муниципальных

унитарных предприятий

Децентрализованные

финансы

Финансы

организаций

Финансы

коммерческих

организаций

Финансы

некоммерческих

организаций

Финансы финансовых

посредников

Финансы

домашних

хозяйств

14.

Слайд 14Муниципальные финансы - форма

организации фондов денежных средств,

формируемых и используемых на уровне

муниципального образования.

Каждое муниципальное образование имеет

собственный бюджет (местный

бюджет), который принимает орган

представительной власти, избираемый

гражданами, проживающих на

территории муниципального образования.

Органы местного самоуправления от

имени муниципального образования

самостоятельно владеют, пользуются и

распоряжаются муниципальным

имуществом.

15.

Слайд 15Российская модель

государственных финансов

Государственные финансы – это денежные отношения, возникающие в

распределительном процессе в связи с формированием денежных средств у органов

государственной власти и их использованием на удовлетворение социальных

потребностей нужд граждан, регулирование экономики, финансирование

национальной обороны и правоохранительной деятельности и других расходов

государства

МОДЕЛИ ГОСУДАРСТВЕННЫХ ФИНАНСОВ

Англосаксонская модель – низкий уровень государственных доходов в ВВП и умеренный уровень государственных

расходов (около 30-40% и 35-45%). Данная модель характерна для таких стран как: США, Великобритания, Канада,

Австралия, Новая Зеландия, Япония, Швейцария, Испания.

Евроконтинентальная модель – повышенный уровень бюджетных доходов при еще более высоких государственных

расходов (около 45-50% по доходам и 45-60% по расходам). Социальные расходы составляют 30-35% ВВП. Страны:

Германия, Франция, Бельгия, Нидерланды, Италия, Австрия

Скандинавская модель (Швеция, Дания, Норвегия, Финляндия) – очень высокий уровень государственных расходов

при высоком уровне бюджетных доходов (50-60% и 45-60% ВВП).

Модель государственных финансов, ориентированная на быстрый рост экономики. Характерна низкая

фискальная нагрузка на экономику и низкие государственные расходы (20-30% ВВП), а также низкие социальные

расходы (10-20% ВВП). Страны: Корея, Сингапур, Гонконг, Китай, Индия, Таиланд, Чили.

16.

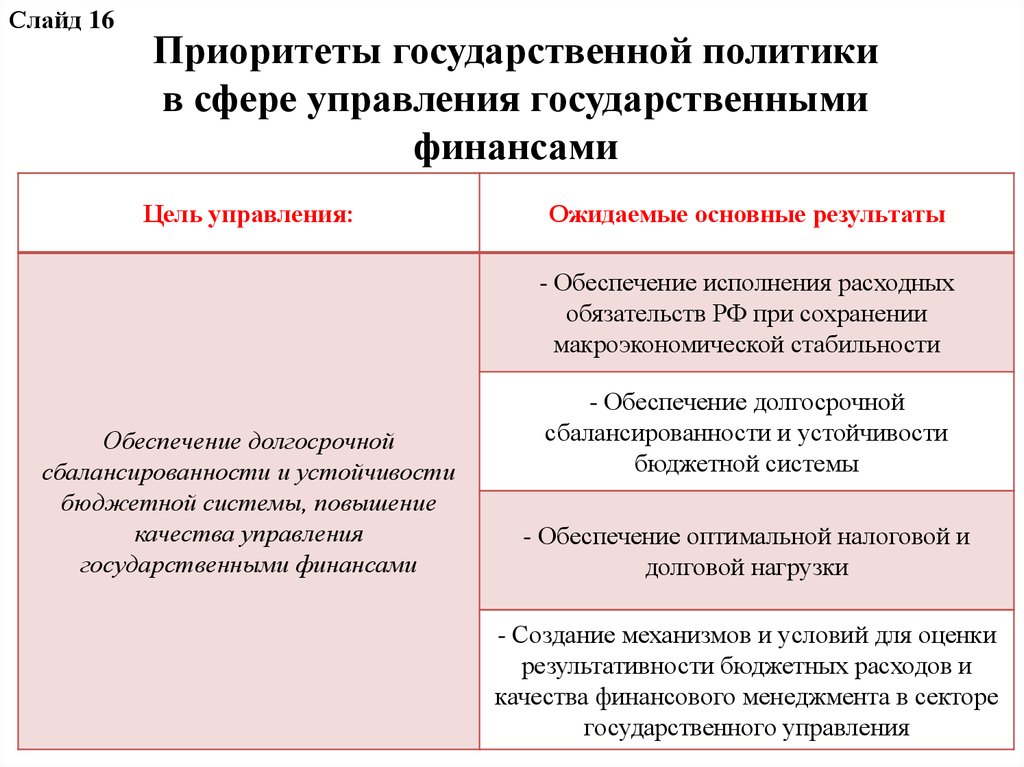

Слайд 16Приоритеты государственной политики

в сфере управления государственными

финансами

Цель управления:

Ожидаемые основные результаты

- Обеспечение исполнения расходных

обязательств РФ при сохранении

макроэкономической стабильности

Обеспечение долгосрочной

сбалансированности и устойчивости

бюджетной системы, повышение

качества управления

государственными финансами

- Обеспечение долгосрочной

сбалансированности и устойчивости

бюджетной системы

- Обеспечение оптимальной налоговой и

долговой нагрузки

- Создание механизмов и условий для оценки

результативности бюджетных расходов и

качества финансового менеджмента в секторе

государственного управления

17.

Слайд 17Интегральные целевые показатели в сфере

управления государственными финансами

Наименование показателя (индикатора)

Единица

Значения показателей

измерения 2013 2014

2015

2016

2017

2018

2019

2020

Государственная программа Российской Федерации "Управление государственными финансами и регулирование финансовых

рынков"

1. Показатель 1 "Ненефтегазовый дефицит по процентов - 10,3

-9,4

-9,6

-8,4

-7,9

-7,6

-7,5

-7,5

отношению к объему валового внутреннего

продукта"

2. Показатель 2 "Государственный долг

-"12

13,2

14,1

14,3

20

20

20

20

Российской Федерации по отношению к

объему валового внутреннего продукта", менее

3. Показатель 3 "Предельное количество

часов

200

180

170

160

160

150

150

150

человеко-часов, затрачиваемое на

деятельность, связанную с уплатой налогов

предприятиями малого и среднего бизнеса (в

составе рейтинга Doing Business в части

совершенствования налогового

администрирования)"

4. Показатель 4 "Долгосрочный кредитный

место

ВВВ ВВВ

ВВВ А-(А3) А-(А3) А-(А3) А-(А3) А(А2)

рейтинг Российской Федерации по

(Baal) (Baal) (Baal)

международной шкале ведущих

международных рейтинговых агентств

(Standard&Poor"s, Fitch Ratings, Moody"s)"

5. Показатель 5 "Индекс открытости бюджета

баллов

74

77

77

80

80

83

83

85

(Open Budget Index), определяемый

Международным бюджетным партнерством"

6. Показатель 6 "Средний индекс качества

процентов

57

59

60

62

63

65

66

68

финансового менеджмента главных

администраторов средств федерального

бюджета"

18.

Слайд 18Ключевые недостатки в сфере

управления общественными финансами

Недостаточность трехлетнего горизонта социально-экономического

прогнозирования и бюджетного планирования

Недостаточная действенность системы государственного и

муниципального финансового контроля

Недостаточная открытость бюджетов

Зависимость федерального бюджета и бюджетной системы РФ в

целом от нефтегазовых доходов

Недостаточная конкурентоспособность налоговой системы

Высокая стоимость заимствований, недостаточная привлекательность рынка

государственных ценных бумаг

19. Финансовая система как совокупность систем

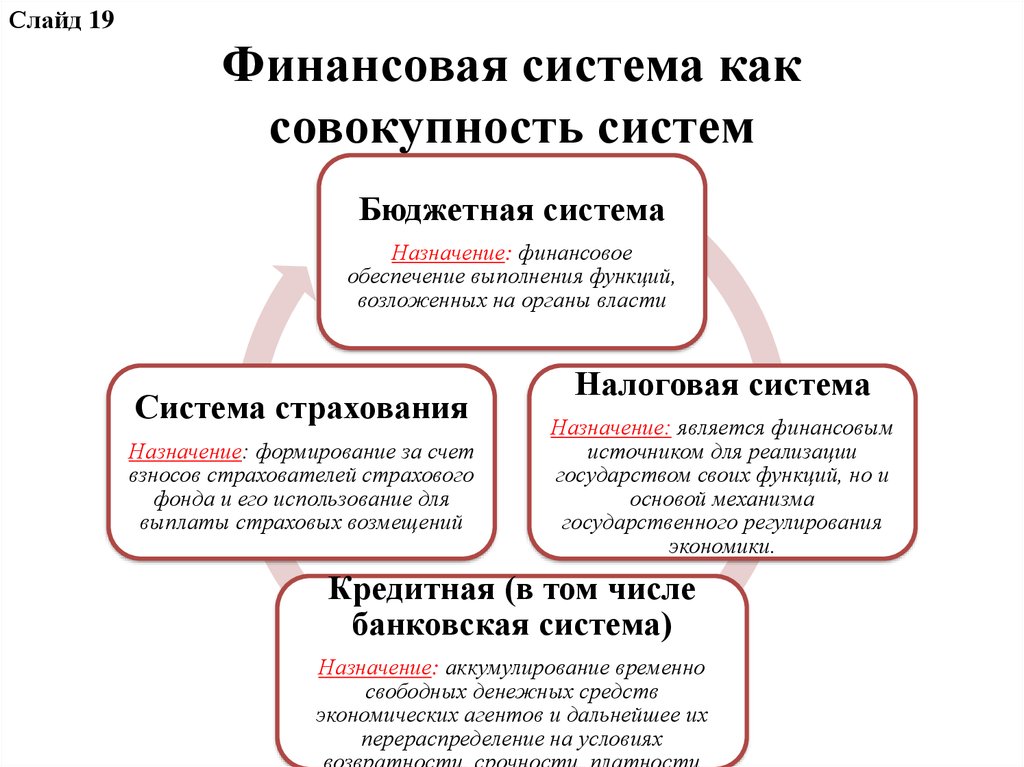

Слайд 19Финансовая система как

совокупность систем

Бюджетная система

Назначение: финансовое

обеспечение выполнения функций,

возложенных на органы власти

Система страхования

Назначение: формирование за счет

взносов страхователей страхового

фонда и его использование для

выплаты страховых возмещений

Налоговая система

Назначение: является финансовым

источником для реализации

государством своих функций, но и

основой механизма

государственного регулирования

экономики.

Кредитная (в том числе

банковская система)

Назначение: аккумулирование временно

свободных денежных средств

экономических агентов и дальнейшее их

перераспределение на условиях

20. Финансовые рынки как важный элемент финансовой системы страны

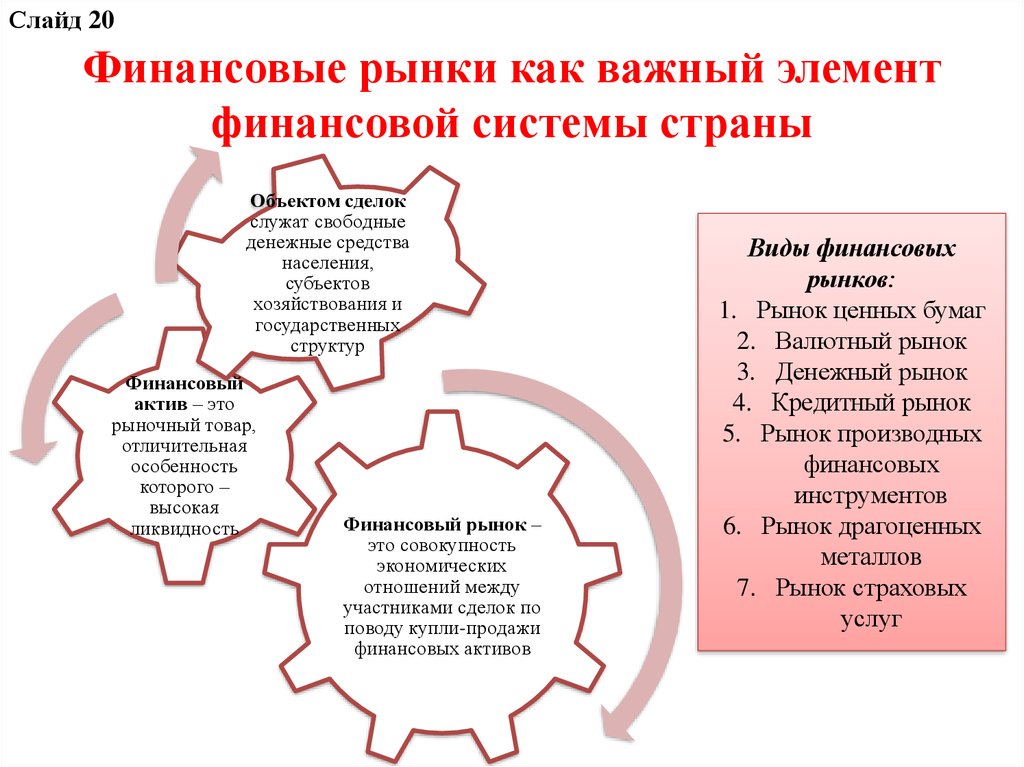

Слайд 20Финансовые рынки как важный элемент

финансовой системы страны

Объектом сделок

служат свободные

денежные средства

населения,

субъектов

хозяйствования и

государственных

структур

Финансовый

актив – это

рыночный товар,

отличительная

особенность

которого –

высокая

ликвидность

Финансовый рынок –

это совокупность

экономических

отношений между

участниками сделок по

поводу купли-продажи

финансовых активов

Виды финансовых

рынков:

1. Рынок ценных бумаг

2. Валютный рынок

3. Денежный рынок

4. Кредитный рынок

5. Рынок производных

финансовых

инструментов

6. Рынок драгоценных

металлов

7. Рынок страховых

услуг

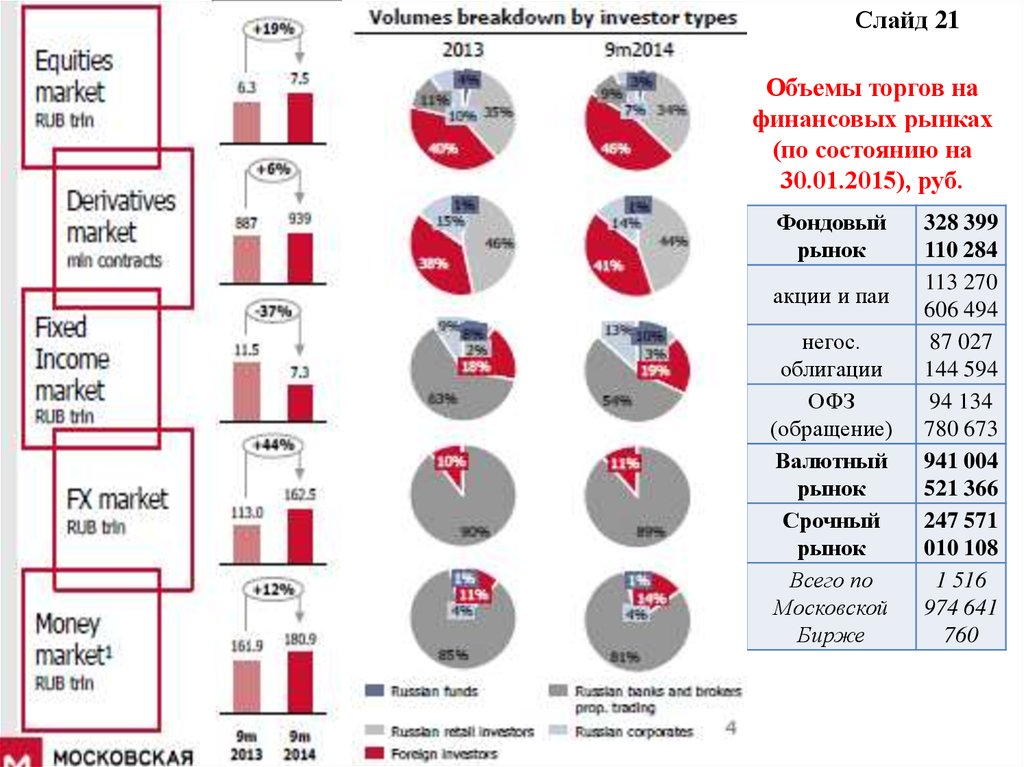

21. Объемы торгов на финансовых рынках (по состоянию на 30.01.2015), руб.

Слайд 21Объемы торгов на

финансовых рынках

(по состоянию на

30.01.2015), руб.

Фондовый

рынок

акции и паи

негос.

облигации

ОФЗ

(обращение)

Валютный

рынок

Срочный

рынок

Всего по

Московской

Бирже

328 399

110 284

113 270

606 494

87 027

144 594

94 134

780 673

941 004

521 366

247 571

010 108

1 516

974 641

760

22. Мировой финансовый кризис 2008-2009 гг. и его первопричины

Слайд 22Мировой финансовый кризис 2008-2009 гг.

и его первопричины

Перегрев

кредитного рынка

и как следствие,

ипотечный кризис

Общая

цикличность

экономического

развития

Высокие цены на

сырьевые ресурсы

(в первую

очередь, нефть)

Перегрев

фондового рынка

Основные

факторы

возникновения

кризиса 2008 г.

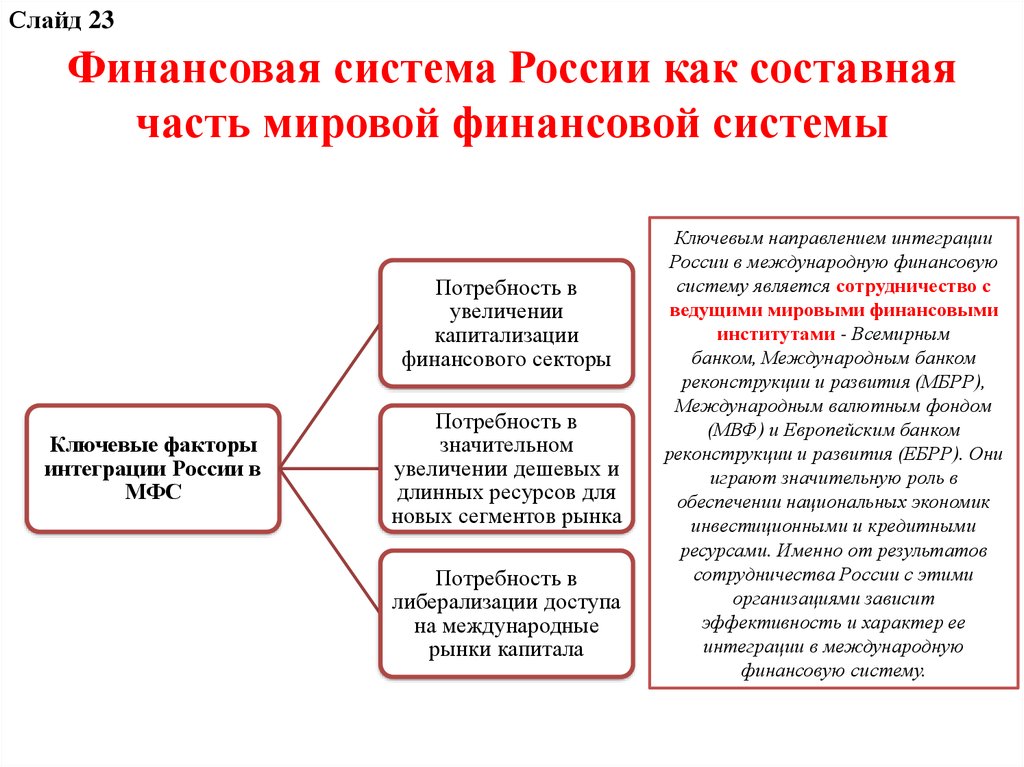

23. Финансовая система России как составная часть мировой финансовой системы

Слайд 23Финансовая система России как составная

часть мировой финансовой системы

Потребность в

увеличении

капитализации

финансового секторы

Ключевые факторы

интеграции России в

МФС

Потребность в

значительном

увеличении дешевых и

длинных ресурсов для

новых сегментов рынка

Потребность в

либерализации доступа

на международные

рынки капитала

Ключевым направлением интеграции

России в международную финансовую

систему является сотрудничество с

ведущими мировыми финансовыми

институтами - Всемирным

банком, Международным банком

реконструкции и развития (МБРР),

Международным валютным фондом

(МВФ) и Европейским банком

реконструкции и развития (ЕБРР). Они

играют значительную роль в

обеспечении национальных экономик

инвестиционными и кредитными

ресурсами. Именно от результатов

сотрудничества России с этими

организациями зависит

эффективность и характер ее

интеграции в международную

финансовую систему.

24. Международный Валютный Фонд

Слайд 24Международный Валютный Фонд

Основная информация:

Год основания: 1944 год (40 стран)

Количество стран-участниц: 188

Объем собственного капитала: 362 млрд.

долл.

Штаб-квартира: Вашингтон

Штат: 2600 сотрудников из 142 стран

25. Деятельность МВФ регулируется Соглашением о Международном Валютном Фонде. Соглашение определяет следующие цели:

Слайд 25Деятельность МВФ регулируется Соглашением о Международном

Валютном Фонде. Соглашение определяет следующие цели:

3. Содействие

стабильности валют

и поддержание

упорядоченных

валютных режимов

государств-членов

4.Оказание помощи

в расчетах по

текущим операциям

между

государствамичленами

2. Стимулирование

расширения и

сбалансированного

роста

международной

торговли

1. Содействие

развитию

международного

сотрудничества в

валютнофинансовой сфере

5. Исправление

диспропорций в

платежных балансах

стран-членов путем

их кредитования за

счет средств Фонда

Основные

цели

МВФ:

6. Минимизация

нарушений

равновесия

платежных балансов

государств-членов

26. Особенности формирования капитала МВФ и участия стран в МВФ

Слайд 26Особенности формирования капитала

МВФ и участия стран в МВФ

Капитал МВФ:

Требования к

членству в

МВФ

1. Формируется за счет

взносов стран-членов

1. В соответствии с соглашением

МВФ страна обязана внести 25%

квоты в СДР

2. Доля страны в капитале

МВФ зависит от объема ВВП

страны, ее ЗВР и т.д.

2.75% квоты вносится в

национальной валюте странычлена

Капитал МВФ

пересматривается раз в пять

лет

3. Каждая страна-член МВФ имеет

250 основных голосов + каждый

дополнительный голос за 100 000

СДР (1 СДР = 1,409800 доллара)

27. Квоты некоторых стран-членов МВФ

Слайд 27Квоты некоторых стран-членов МВФ

Страна

Квота

Австрия

0,89

Бельгия

1,93

Канада

2,67

Китай

4,00

Франция

4,51

Германия

6,12

Индия

2,44

Италия

3,31

Япония

6,56

Нидерланды

2,17

Россия

2,50 60 191 голосов)

Саудовская Аравия

2,93

Швейцария

1,45

Великобритания

4,51

США

17,69 (421 961 голосов)

28. Механизмы финансирования МВФ

Слайд 28Механизмы финансирования МВФ

Кредитный

механизм

Цель

Лимиты доступа

Срок погашения

и платежи в счет

погашения

Кредит «стэндбай»

Среднесрочная помощь странам,

испытывающим краткосрочные

трудности финансирования

платежного баланса

Годовой – 200%

Кумулятивный –

600%

3,25-5 лет

Ежеквартальные

платежи

Механизм

расширенного

кредитования

Более долгосрочная помощь для

поддержки структурных реформ

государств-членов в целях

преодоления трудностей

платежного баланса

долгосрочного характера

Годовой – 200%

Кумулятивный –

600%

4,5-10 лет

Полугодовые

платежи

Гибкая кредитная

линия

Гибкий инструмент использования

кредитных траншей для

удовлетворения всех

потребностей, связанных с

финансированием платежного

баланса

Лимиты доступа

отсутствуют

(утвержденные

суммы доступны

сразу)

3,25-5

Ежеквартальные

платежи

29.

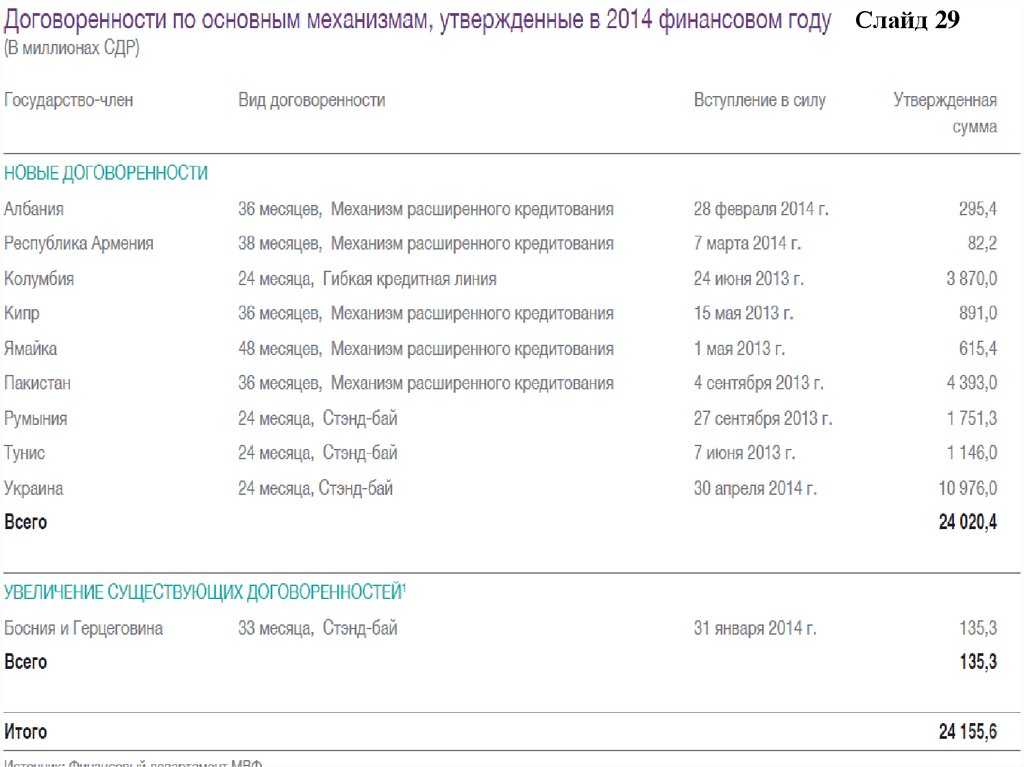

Слайд 2930. Финансовые взаимоотношения МВФ и Российской Федерации

Слайд 30Финансовые взаимоотношения МВФ и

Российской Федерации

I. Membership Status: Joined: June 01, 1992;

II. General Resources

SDR Million

Account:

Quota

5,945.40

Reserve Tranche Position

1,300.39

Lending to the Fund

New Arrangements to

Borrow

Article VIII

%Quota

100.00

21.87

1,044.64

V. Latest Financial Arrangements:

Date of

Expiration

Type

Stand-By

Arrangement

Date

Jul 28, 1999

Dec 27, 2000

Amount

Approved

(SDR

Million)

3,300.00

Amount

Drawn

(SDR

Million)

471.43

EFF

of which SRF

Stand-By

Mar 26, 1996

Mar 26, 1999

13,206.57

5,779.71

Jul 20, 1998

Mar 26, 1999

3,992.47

675.02

Apr 11, 1995

Mar 26, 1996

4,313.10

4,313.10

VI. Projected Payments to Fund 1/

(SDR Million; based on existing use of resources and present holdings of SDRs):

Forthcoming

2015

2016

2017

2018

Charges/Interest

0.04

0.04

0.04

0.04

2019

0.04

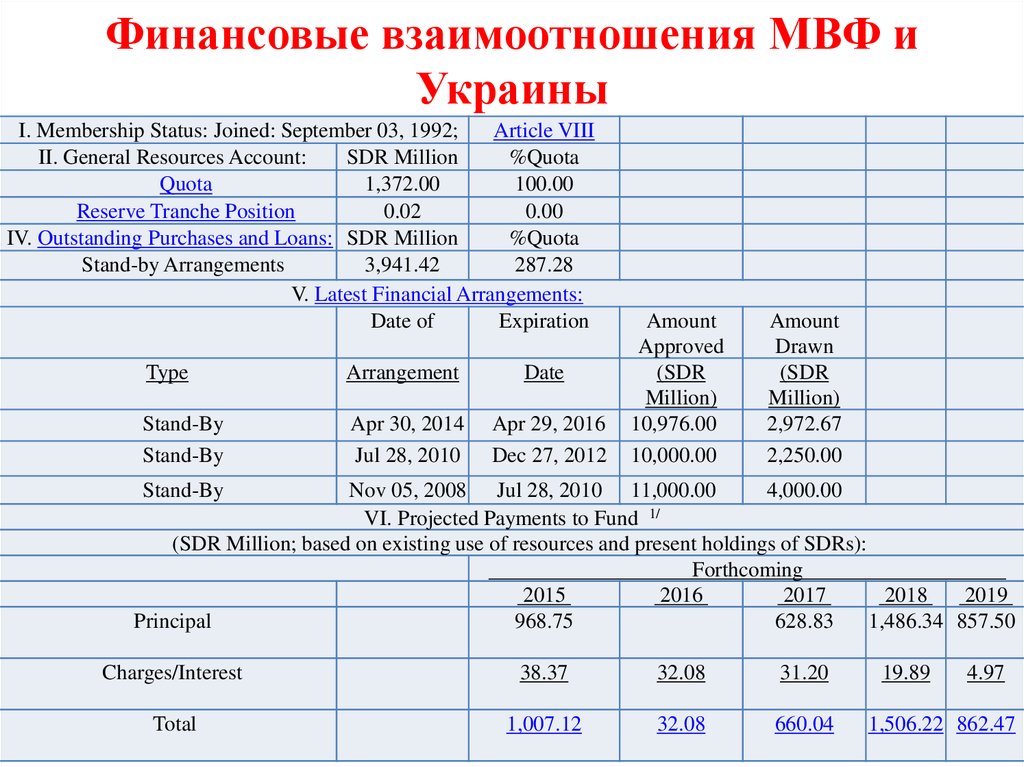

31. Финансовые взаимоотношения МВФ и Украины

I. Membership Status: Joined: September 03, 1992;Article VIII

II. General Resources Account:

SDR Million

%Quota

Quota

1,372.00

100.00

Reserve Tranche Position

0.02

0.00

IV. Outstanding Purchases and Loans: SDR Million

%Quota

Stand-by Arrangements

3,941.42

287.28

V. Latest Financial Arrangements:

Date of

Expiration

Type

Arrangement

Date

Stand-By

Stand-By

Apr 30, 2014

Jul 28, 2010

Apr 29, 2016

Dec 27, 2012

Amount

Approved

(SDR

Million)

10,976.00

10,000.00

Amount

Drawn

(SDR

Million)

2,972.67

2,250.00

Stand-By

Nov 05, 2008 Jul 28, 2010 11,000.00

4,000.00

VI. Projected Payments to Fund 1/

(SDR Million; based on existing use of resources and present holdings of SDRs):

Forthcoming

2015

2016

2017

2018

2019

Principal

968.75

628.83

1,486.34 857.50

Charges/Interest

38.37

32.08

31.20

Total

1,007.12

32.08

660.04

19.89

4.97

1,506.22 862.47

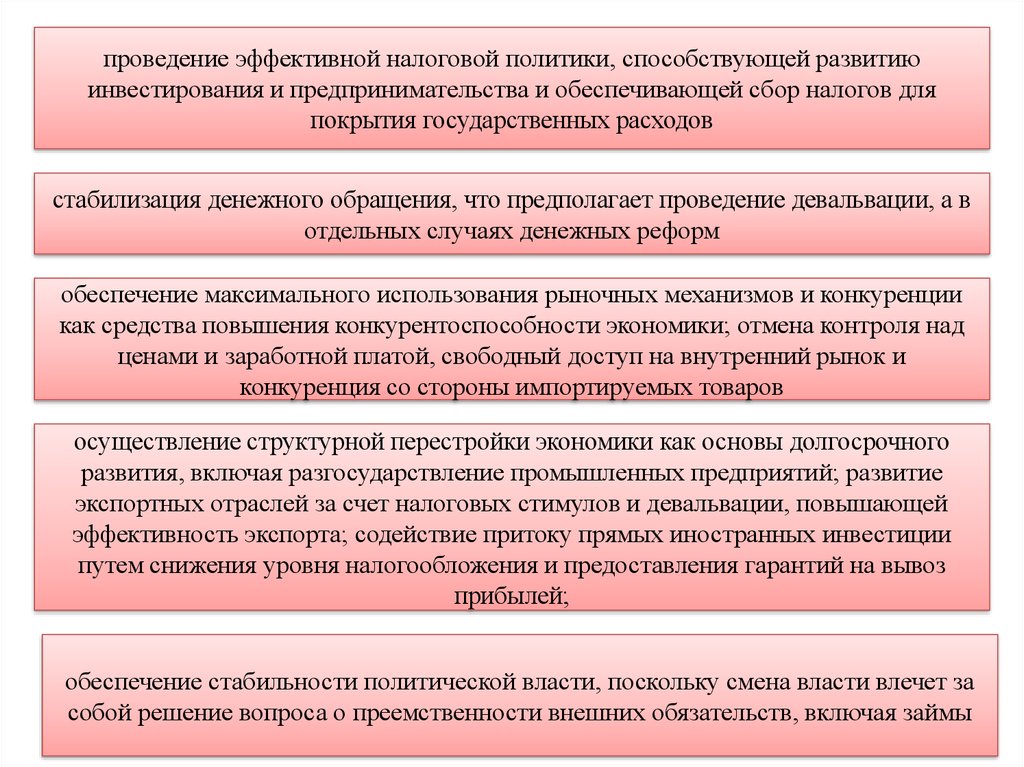

32. В своих рекомендациях, которые носят для стран-заемщиков обязательный характер, МВФ придерживается жесткой монетаристской

политики. В число его обычных требований входятследующие девять положений-критериев

Обеспечение активного сальдо платежного баланса как главного фактора выплаты

основной части долга и процентов

стабилизация внутреннего спроса за счет ограничения государственных расходов;

использование займов на финансирование производственной сферы, выплат

основной части долга и процентов за счет получаемой в производственной сфере

прибыли

обеспечение бездефицитности государственного бюджета за счет сокращения

неоправданных государственных расходов и сдерживания инфляции;

33.

проведение эффективной налоговой политики, способствующей развитиюинвестирования и предпринимательства и обеспечивающей сбор налогов для

покрытия государственных расходов

стабилизация денежного обращения, что предполагает проведение девальвации, а в

отдельных случаях денежных реформ

обеспечение максимального использования рыночных механизмов и конкуренции

как средства повышения конкурентоспособности экономики; отмена контроля над

ценами и заработной платой, свободный доступ на внутренний рынок и

конкуренция со стороны импортируемых товаров

осуществление структурной перестройки экономики как основы долгосрочного

развития, включая разгосударствление промышленных предприятий; развитие

экспортных отраслей за счет налоговых стимулов и девальвации, повышающей

эффективность экспорта; содействие притоку прямых иностранных инвестиции

путем снижения уровня налогообложения и предоставления гарантий на вывоз

прибылей;

обеспечение стабильности политической власти, поскольку смена власти влечет за

собой решение вопроса о преемственности внешних обязательств, включая займы

Финансы

Финансы