Похожие презентации:

Денежный рынок

1.

ЛЕКЦИЯ 10Денежный рынок

2.

Финансовый рынокВалютный

рынок

Рынок

капиталов

•Рынок

краткосрочных

ценных бумаг

•Рынок

межбанковских

кредитов

•Рынок

евровалют

Денежный

рынок

Рынок

драгоценных

металлов

Рынок

производных

финансовых

инструментов

3.

• Де́нежный ры́нок — система экономических отношений поповоду предоставления денежных средств на срок до одного года

• Деньги – вид финансовых активов, которые являются законным

платежным средством и служат для совершения сделок.

Активы – это то, что обладает ценностью.

Реальные или

материальные

активы

Финансовые активы:

деньги

акции

облигации

4.

Виды денег:Товарные

деньги

Символические

деньги

5.

6.

• Какие деньги в наибольшей степени подверженыинфляции?

• Товарные

• Символические (серебряные)

• Символические (бумажные)

7.

Характерные свойства денег:• деньги

обладают абсолютной ликвидностью –

способностью быстро и без издержек обмениваться на

любой другой актив.

• при постоянном уровне цен деньги либо не приносят

дохода, либо их доходность существенно ниже, чем

других финансовых активов.

8.

Функции денег• Средство обращения (обмена)

• Средство платежа

• Средство измерения (мера стоимости)

• Средство накопления (запас ценности)

• Кредитные карточки?

9.

Деньги как средство обращенияMV=PT

• T – количество сделок

• P – уровень цен

• V – скорость обращения

• M – необходимая денежная масса

MV=PY Уравнение количественной теории денег

V – относительно постоянная величина

10.

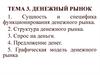

Насыщенность экономики деньгами11.

Надо ли увеличивать денежнуюмасссу?

12.

https://www.gazeta.ru/growth/2014/07/17_a_6117077.shtml13.

Антикризиснаяполитика

14.

ВИДЫ ДЕНЕГ15.

Безналичные расчеты• Чек - (англ. cheque, check) - ценная бумага, содержащая ничем

не обусловленное распоряжение чекодателя банку произвести

платеж указанной в нем суммы чекодержателю

• Вексель - (нем . Wechsel, букв. - обмен), вид ценной бумаги,

денежное обязательство. Безусловный и бесспорный долговой

документ строго установленной законом формы. Различают

вексель простой и переводный (тратта). Передача векселя от

одного лица другому оформляется передаточной надписью индоссаментом.

• Банкнота - беспроцентный кредитный билет, выписываемый в

круглых суммах, выпускаемый эмиссионным банком

16.

Виды банковских вкладов• Вклады до востребования

• Срочные вклады

• Сберегательные вклады

17.

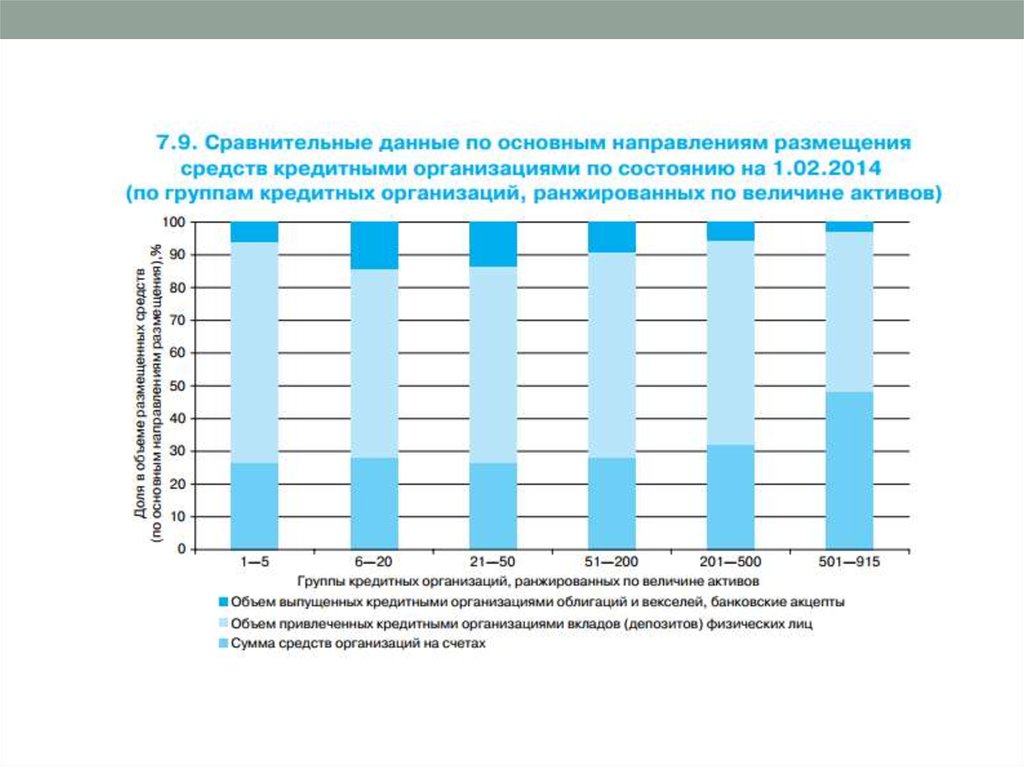

Структура вкладов18.

Структура вкладов19.

20.

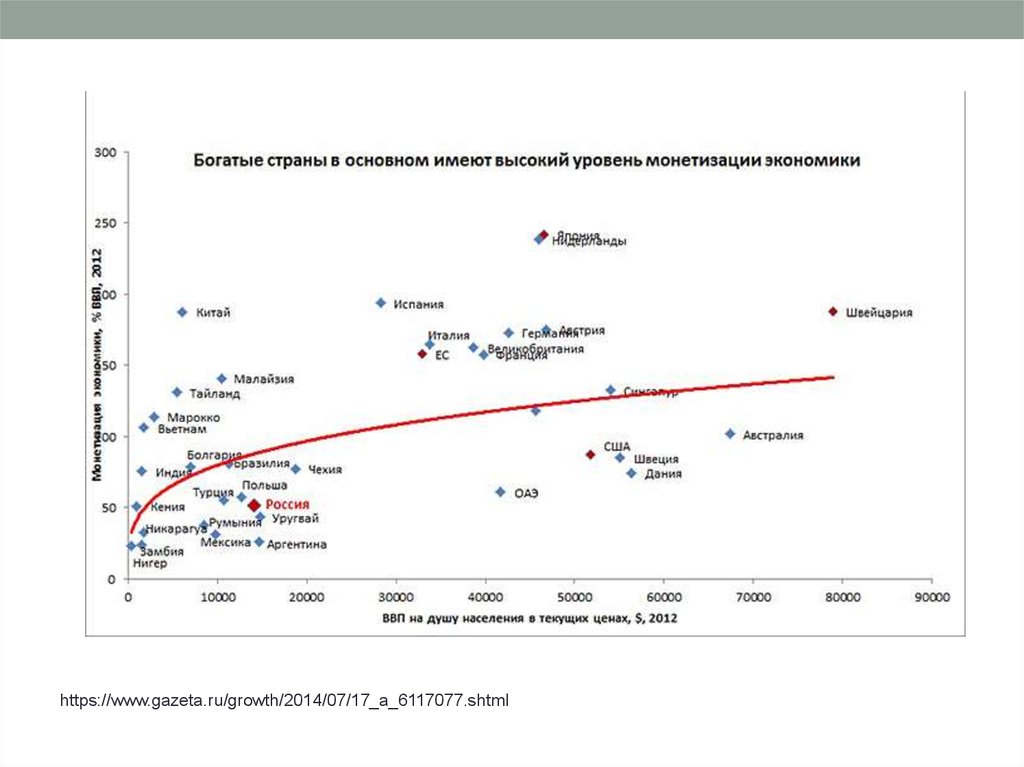

Предложение денег• Количество обращающихся в экономике денег

называется денежной массой и характеризует

величину предложения денег, которая измеряется с

помощью денежных агрегатов.

• Состав и количество денежных агрегатов различаются

по странам, но принцип построения системы

денежных агрегатов одинаков: каждый последующий

агрегат включает предыдущий.

• М0 – наличные деньги в обращении – абсолютно

ликвидные, но не приносят доход

21.

Система денежных агрегатов СШАМ1 – включает

наличные деньги вне банковской системы

депозиты до востребования

чеки

прочие чековые депозиты

М2 – включает

М1 + нечековые сберегательные депозиты

срочные вклады (до 100 тыс. долл.)

однодневные соглашения об обратном

выкупе

М3 – включает

М2 + срочные вклады (свыше 100 тыс. долл.)

срочные соглашения об обратном выкупе

депозитные сертификаты

L – включает

М3 + краткосрочные государственные

ценные бумаги

Ликвидность компонентов, дополняющих каждый последующий

денежный агрегат, падает, а доходность растет.

22.

23.

КБ и норма обязательных резервов• Основная

функция

коммерческих

банков

–

аккумулирование временно свободных денежных средств

и предоставление кредитов. Другие функции связаны с

проведением расчетно-кассовых операций, доверительных

операций, операций с ценными бумагами, валютой и т.д.

Цель коммерческого банка – прибыль.

Сумма средств, внесенных на счета коммерческих банков

и не выданных в качестве кредита, называется резервами.

Различают:

- систему 100%-го банковского резервирования

-систему частичного банковского резервирования

24.

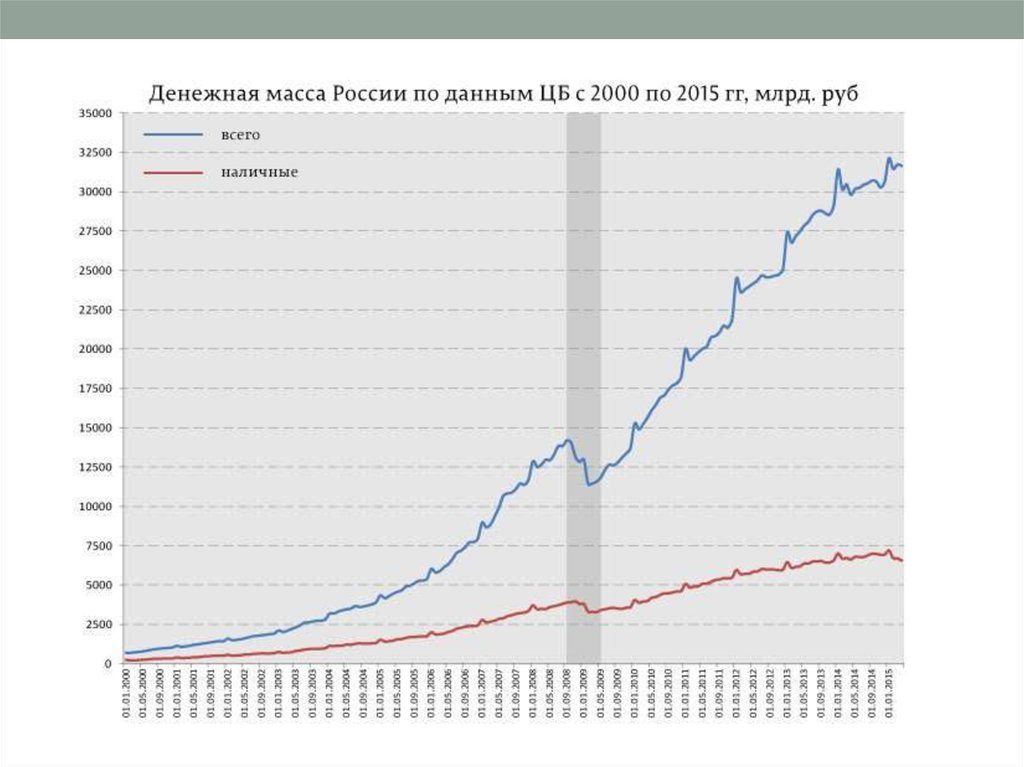

• Допустим каждый из коммерческих банков резервирует10% от поступаемых вкладов.

• Пусть в банк №1 поступает депозит в 1000 рублей, тогда

100 рублей резервируется, а остальные 900 рублей

выдаются в кредит → банк №1 увеличил предложение

денег на 900 рублей, и теперь оно составило 1000 рублей

+ 900 рублей = 1900 рублей: вкладчики по-прежнему

имеют депозиты на сумму 1000 рублей и 900 рублей

держат на руках заемщики.

• Т.е. в условиях частичного резервного покрытия банки

обладают

способностью

увеличивать

денежное

предложение

(«создавать

деньги»).

Кредитная

мультипликация

(депозитная

мультипликация/депозитное расширение) – процесс

эмиссии платежных средств в рамках системы

коммерческих банков.

25.

Банк-1D1=1000 рублей

K1= 900

Банк-2

D2= 900

K2= 810

Банк-3

R2 = 90

K2= [D1(1-rr)](1-rr)

D3 = 810

K3= 729

Банк-4

R1 = 100 K1= D1(1-rr)

R3 = 81

K3= [D1(1-rr)2](1-rr)

D4 = 729

……………………………………………

денежной единицы

…и т.д. до использования последней

26.

Суммарное предложение денег со стороны банковскойсистемы, возникшее в результате появления нового депозита

(включая первоначальный депозит) составит:

2

3

M = D1+ D2+ D3+……= D1+ D1(1-rr) + D1(1-rr) + D1(1-rr) +….=

2

3

= D1[1 + (1-rr) +(1-rr) + (1-rr) +….]

(1-rr) < 1

1

1

= D rr

1-(1- rr)

⇒ M =D

где D – первоначальный депозит

rr – норма банковских резервов

1 называется банковским (депозитным)

Коэффициент rr

мультипликатором и показывает общую сумму депозитов,

которую может создать банковская система из каждой

денежной единицы, вложенной на счет в коммерческий банк.

27.

РазностьD – Rоб = D(1-rr) = Kmax показывает, какой

максимальный объем кредитов имеет право выдать

банк, т.е. характеризует максимальные кредитные

возможности коммерческого банка.

Если наряду с обязательными резервами банк держит и

избыточные резервы

Rфакт = Rоб + Rизб ,

То сумма фактически выданных банком кредитов будет

меньше величины его кредитных возможностей

K = (D – Rфакт) < Kmax

28.

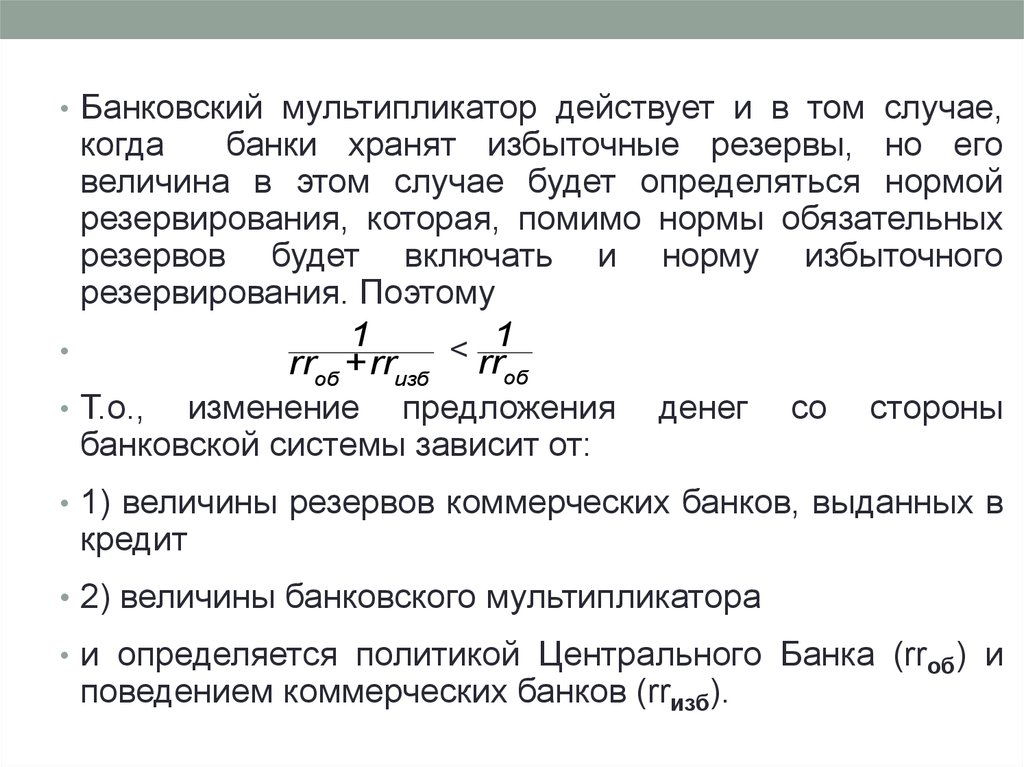

• Банковский мультипликатор действует и в том случае,когда

банки хранят избыточные резервы, но его

величина в этом случае будет определяться нормой

резервирования, которая, помимо нормы обязательных

резервов будет включать и норму избыточного

резервирования. Поэтому

1

1

<

rrоб + rrизб rrоб

• Т.о., изменение предложения денег со стороны

банковской системы зависит от:

• 1) величины резервов коммерческих банков, выданных в

кредит

• 2) величины банковского мультипликатора

• и определяется политикой Центрального Банка (rrоб) и

поведением коммерческих банков (rrизб).

29.

Частичное резервирование в РФДата действия

Норматив по обязательствам перед

юридическими лицами-нерезидентами

за исключением

долгосрочных

Норматив по

обязательствам перед

физическими лицами

по долгосрочным

Норматив по иным обязательствам

за исключением

долгосрочных

по долгосрочным

в валюте

в

в валюте

в

в валюте

в

в валюте

в

в валюте

в

Российско иностранн Российской иностранно Российской иностранно Российской иностранно Российско иностранн

й

ой валюте Федерации й валюте Федерации й валюте Федерации й валюте

й

ой валюте

Федерации

Федерации

01/01/17

5,00

7,00

5,00

7,00

5,00

6,00

5,00

7,00

5,00

Справочно: в начале 2009 года ставка резервироваия составляла 0,5%

7,00

30.

Эффект мультипликации31.

• Рассматриваяпроцесс депозитного расширения, мы

предполагали, что деньги, взятые в кредит, полностью

возвращаются в банковскую систему. В действительности

возможен отток части денег с депозитов банковской

системы в наличность. В этом случае изменение

величины

депозитов

также

сопровождается

мультипликативным эффектом, который отражается

денежным мультипликатором. Более общая модель

предложения денег:

1) учитывает роль Центрального банка

2) учитывает поведение коммерческих банков

3) учитывает поведение домашних хозяйств

32.

• Центральный Банк контролирует предложение денег, однако онможет непосредственно воздействовать

наличности в денежном предложении

только

на

объем

s

М = C + D,

• т.к. объем депозитов зависит не от Центрального Банка, а

определяется поведением домашних хозяйств. Центральный

Банк воздействует:

- на объем наличности (поскольку сам пускает ее в обращение)

- на величину обязательных резервов

• Денежная база или деньги повышенной мощности – это сумма

наличности и резервов, хранящихся в Центральном Банке:

MB = C + R

33.

Денежная база и денежная масса РФ 2010-2015МАССА

БАЗА

34.

ДЕНЕЖНЫЙ МУЛЬТИПЛИКАТОР• Коэффициент депонирования cr определяется как

cr = C

D

(cr

)> 0

• И

показывает, как домашние хозяйства распределяют

деньги между наличностью и средствами на текущих

счетах.

rr = R

D

(0 < rr ≤ 1)

• Денежный

мультипликатор

m

–

это

отношение

предложения денег (денежной массы) к денежной базе:

s

• Денежный

s

m= M

M = m×MB

MB

мультипликатор показывает, на сколько

увеличивается предложение денег, если денежная база

возрастает на единицу.

35.

C +1cr +1

M C+ D D

m=

=

=

=

C

R

cr + rr

MB C+R

+

D D

s

cr +1 MB

M s = cr

+ rr

cr +1 = cr + rr +1- rr =1+ 1- rr

cr + rr

cr + rr

cr + rr

1) предложение денег пропорционально денежной базе

2) величина денежного мультипликатора отрицательно

зависит от нормы резервирования

3) величина денежного мультипликатора отрицательно

зависит от коэффициента депонирования

36.

• Центральный Банк может влиять на предложение денегпрежде всего, воздействуя на денежную базу посредством

изменения объема наличности и величины резервов.

Изменение денежной базы, в свою очередь, вызывает

мультипликативное изменение предложения денег.

• Для корректировки денежной массы Центральный Банк

располагает

политики:

следующими

инструментами

• 1) операции на открытом

денежной

рынке (покупка и продажа

государственных ценных бумаг

• 2) изменение нормы обязательных резервов

• 3) изменение ставки рефинансирования

37.

• ВозможностиЦентрального

Банка

регулировать

предложение денег достаточно высоки, однако полностью

контролировать предложение денег Центральный Банк не

может, т.к.:

коммерческие банки самостоятельно определяют

величину избыточных резервов, что влияет на значение rr

и, соответственно, на величину денежного мультипликатора

• -

• - Центральный Банк не может точно предусмотреть, какой

объем кредитов будет выдан коммерческими банками

• - величина коэффициента депонирования cr определяется

поведением

населения

неопределенности

и

вносит

элемент

38.

39.

40.

41.

42.

43.

44.

45.

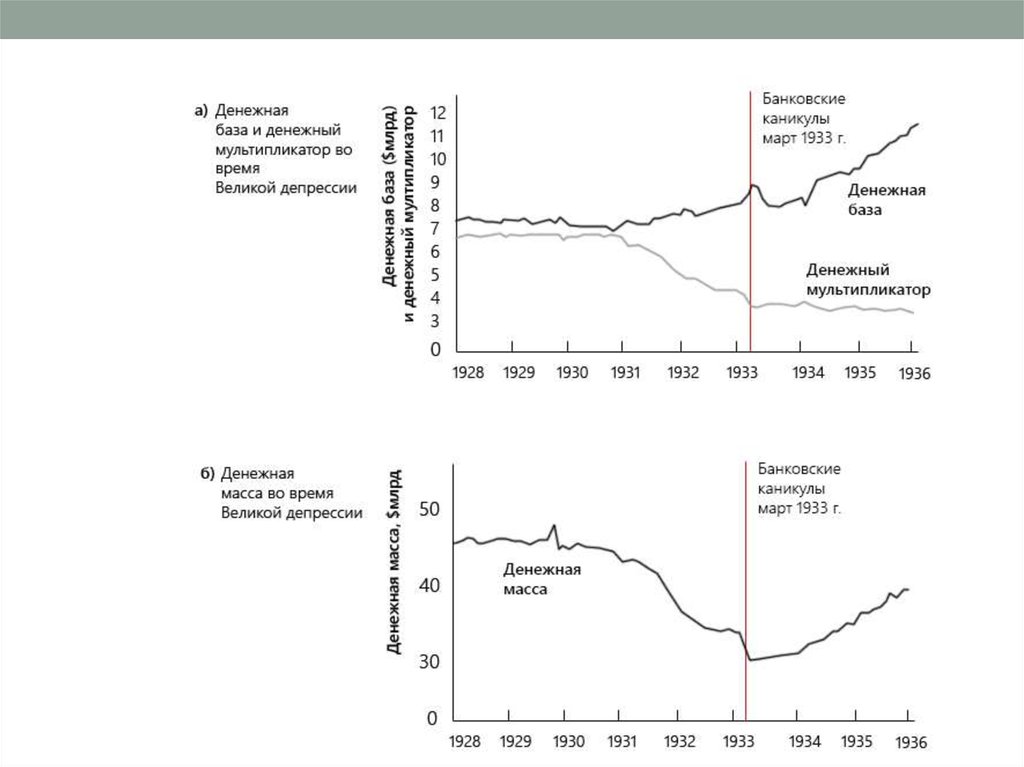

Рузвельт и банковская паника 1933 г.• Скандал в Детройте с Guardian Group – начало новой волны

банковской паники (третьей за время Великой депрессии),

распространяющейся среди вкладчиков штата Мичиган и далее

по всем США.

Недавно избранный президент Рузвельт объявляет «банковские

каникулы» (страна скатывается к бартеру)

12 марта Рузвельт объявляет 60 миллионам слушателей:

«…друзья мои, мы разобрались, какие банки были хорошими, и

какие плохими…» и обещает открыть все «хорошие» банки

после каникул в течение трех дней (открылись даже некоторые

банки Guardian Group)

Также принимается федеральная программа страхования

вкладов

Доверие вкладчиков было восстановлено и банковская система

заработала

• И все же объем денежной массы в экономике сократился на 25%

Разумеется, невозможно проверить несколько тысяч банков за

несколько недель. Но Рузвельт имел огромный авторитет и

пользовался доверием.

46.

47.

48.

US С/D 1982-200549.

50.

51.

Факторы изменения cr• Изменение дохода

• Изменение доходности депозитов

• Издержки получения наличности

• Банковская паника

• Нелегальная деятельность

• Наличность в руках у иностранцев

52.

Денежная база США в 2003-2011 гг.Конец 2008начало 2009 г.

53.

Денежная база США в 2003-2016 гг.54.

Кредитный мультипликатор в 2008-2009 годусократился более, чем на 60%!

55.

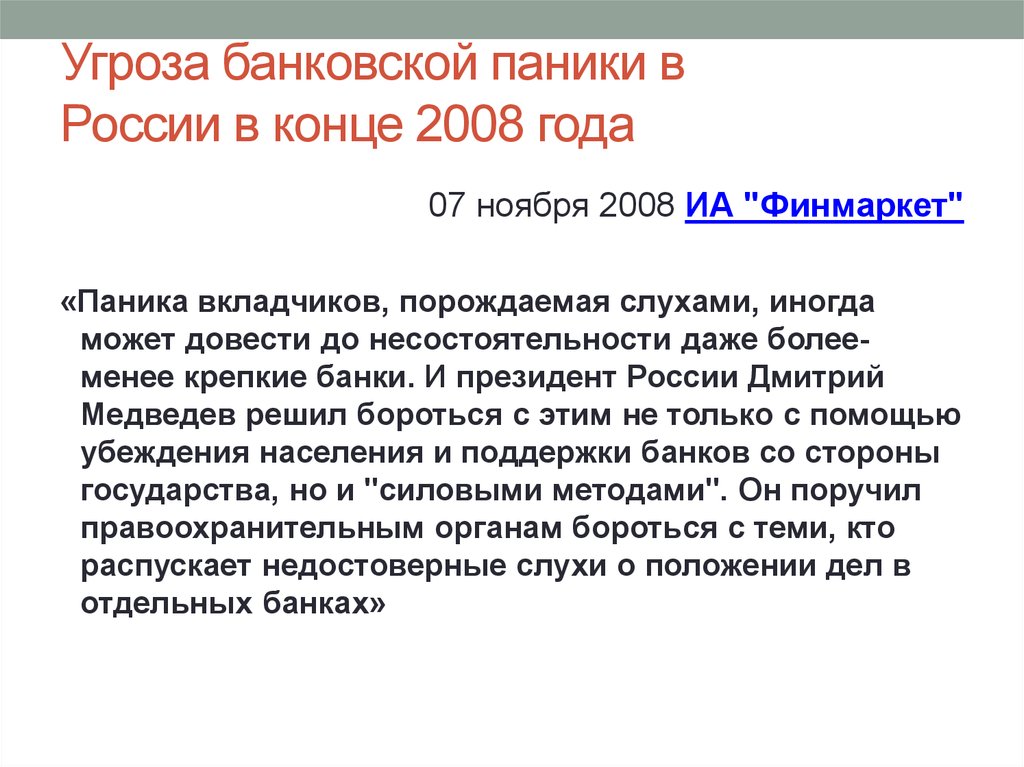

Угроза банковской паники вРоссии в конце 2008 года

07 ноября 2008 ИА "Финмаркет"

«Паника вкладчиков, порождаемая слухами, иногда

может довести до несостоятельности даже болееменее крепкие банки. И президент России Дмитрий

Медведев решил бороться с этим не только с помощью

убеждения населения и поддержки банков со стороны

государства, но и "силовыми методами". Он поручил

правоохранительным органам бороться с теми, кто

распускает недостоверные слухи о положении дел в

отдельных банках»

56.

Действия чиновников:• использование СМИ

• повышение порога страхового возмещения по вкладам населения

• снижение нормы обязательных резервов

• девальвация рубля была постепенной и управляемой. Она началась

11 ноября 2008 года и закончилась 23 января 2009 года. (это вызвало

уменьшение золотовалютных резервов на 200 млрд долларов)

• предоставление коммерческим банкам необеспеченных кредитов

• "план спасения" рушащихся банков с помощью ВЭБа, ЦБ и Агентства

по страхованию вкладов (АСВ взяло под санацию 15 банков. Еще 15 банков

было продано за символическую плату – за 1 рубль или за 1 тыс. рублей)

57.

Денежная база и золотовалютные резервы РФ (млрд. руб. имлрд. долл. соответственно), на конец месяца

Конец 2008начало 2009 г.

Источник: Центр макроэкономического анализа и краткосрочного прогнозирования http://www.forecast.ru

58.

Денежная масса и золотовалютные резервы РФ59.

Денежные показатели для России60.

По данным Банка россии61.

62.

63.

64.

Измерение денежной массы в РоссииВ российской статистике используются два

подхода:

• расчет денежной массы в соответствии с

международной методологией составления

денежного обзора

• измерение денежной массы в национальном

определении

65.

В соответствии с международной методологией:«Широкие деньги» (М2) = «Деньги» (М1) +

«Квази-деньги»

«Деньги» (М1) – включает все денежные средства в

экономике страны, которые могут быть немедленно

использованы как платежное средство, т. е. деньги вне

банков и депозиты до востребования в банковской

системе.

«Квази-деньги» – депозиты банковской системы,

которые непосредственно не используются как

платежное средство и менее ликвидны, чем «Деньги».

Включают срочные депозиты в российских рублях и все

депозиты (до востребования и срочные) в иностранной

валюте.

66.

В национальном определении денежная массарассчитывается как денежный агрегат М2 и

включает:

1. Наличные деньги (банкноты и монеты) в

обращении

2. Безналичные средства в валюте Российской

Федерации (остатки средств предприятий,

организаций, населения как на счетах до

востребования, так и на срочных счетах)

67.

Далее…Теории спроса на деньги

Финансы

Финансы