Похожие презентации:

Особенности и перспективы развития рынка сахара России

1. Особенности и перспективы развития рынка сахара России

Подготовила:студентка группы ЭЭМ-603

Хачатурян Наира

Научный руководитель:

к.э.н., доцент Щербакова Т.С.

2. Актуальность исследования

Рыноксахара

занимает

весьма

значительную

часть

в

структуре

агропродовольственного рынка, поскольку сахар является социально-значимым

продуктом, который используется в ежедневном рационе питания населения и

является важным источником энергии: при физическом и умственном труде сахар

способствует быстрому восстановлению работоспособности человека. Ценность

сахара определяется еще и тем, что он пригоден к длительному хранению, что в

свою очередь позволяет сформировать продовольственные запасы, а также, помимо

пищевой промышленности, его можно использовать в иных сферах производства.

3. Цель, объект и предмет изучения

Цель диссертации – проанализироватьособенности и перспективы развития рынка

сахара России.

Объект исследования – рынок сахара России.

Предмет исследования – возможности

повышения эффективности функционирования

и развития рынка сахара России.

4. Географическая структура российского рынка сахара

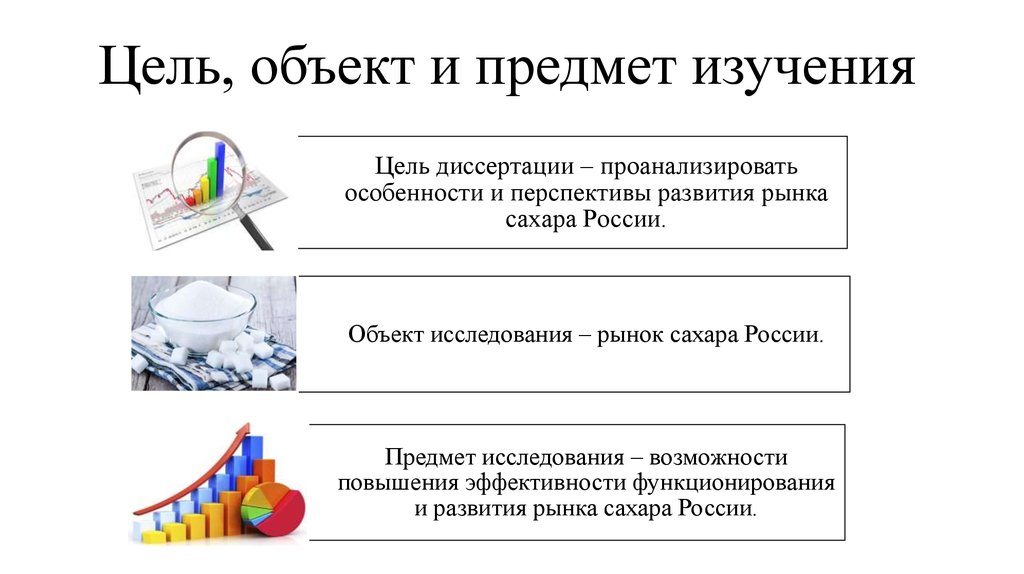

Схема расположения российских сахарных заводов5. Структура сбора сахарной свеклы в процентном соотношении по регионам страны за 2017 год

6. Структура потребления сахара отраслями пищевой промышленности в Российской Федерации в среднем за 2017 гг.

ПотребителиНаселение

Отрасли пищевой промышленности – всего

в том числе: винодельческая

Кондитерская

Ликероводочная

Молочная

Плодоовощная

производство безалкогольных

напитков

Хлебопечение

Общественное питание

Прочие потребители

Итого

Структура

потребителей,%

55,0

34,8

1,8

21,3

0,8

4,0

3,1

1,5

2,3

5,2

5,0

100,0

7. Уровень концентрации рынка сахара

Коэффициент рыночнойИндекс рыночной концентрации

концентрации (CR3)

Херфиндаля-Хиршмана (HHI)

2015г

2016г

2017г

2015г.

2016г.

2017г.

33,28

36,07

32,71

481,69

619,24

511,23

На основании проведенного анализа было установлено, что, российский рынок сахара в 2015г.,

2016г. и в 2017г. характеризуется низким уровнем концентрации. На рынке сахара России

существует сильная конкуренция, образовано и успешно функционируют холдинги,

объединяющие различных производителей (всего около 50 крупных производителей сахара).

Самыми крупными производителями сахара являются: ПРОДИМЕКС, Русагро, Сюкден.

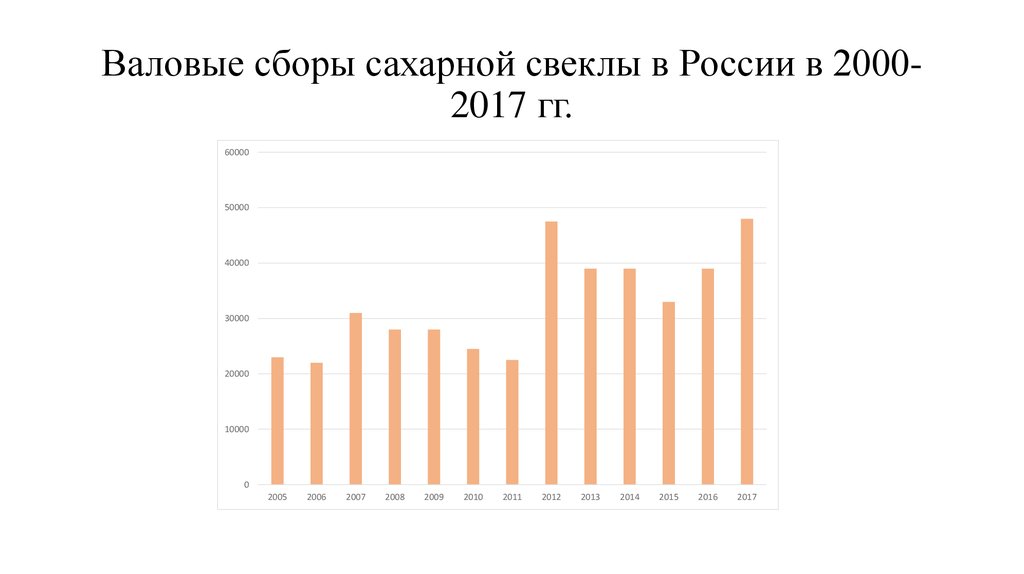

8. Валовые сборы сахарной свеклы в России в 2000-2017 гг.

Валовые сборы сахарной свеклы в России в 20002017 гг.60000

50000

40000

30000

20000

10000

0

2005

2006

2007

2008

2009

2010

2011

2012

2013

2014

2015

2016

2017

9. Объем импорта сахара в Россию в 2005-2017 гг., тыс. тонн

40003500

3000

2500

2000

1500

1000

500

0

2005

2006

2007

2008

2009

2010

2011

2012

2013

2014

2015

2016

2017

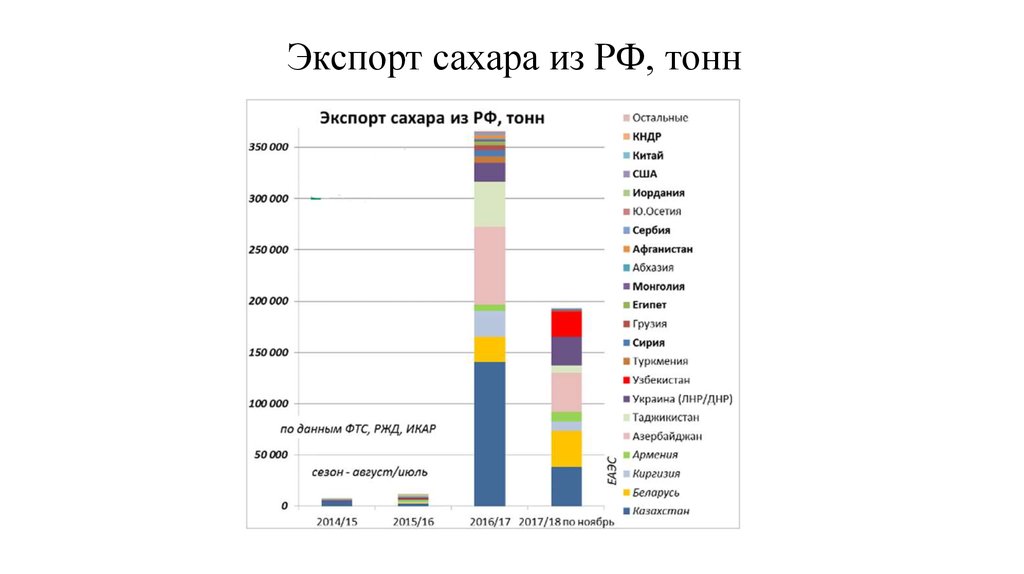

10. Экспорт сахара из РФ, тонн

11. Посевные площади сахарной свеклы в России

12.

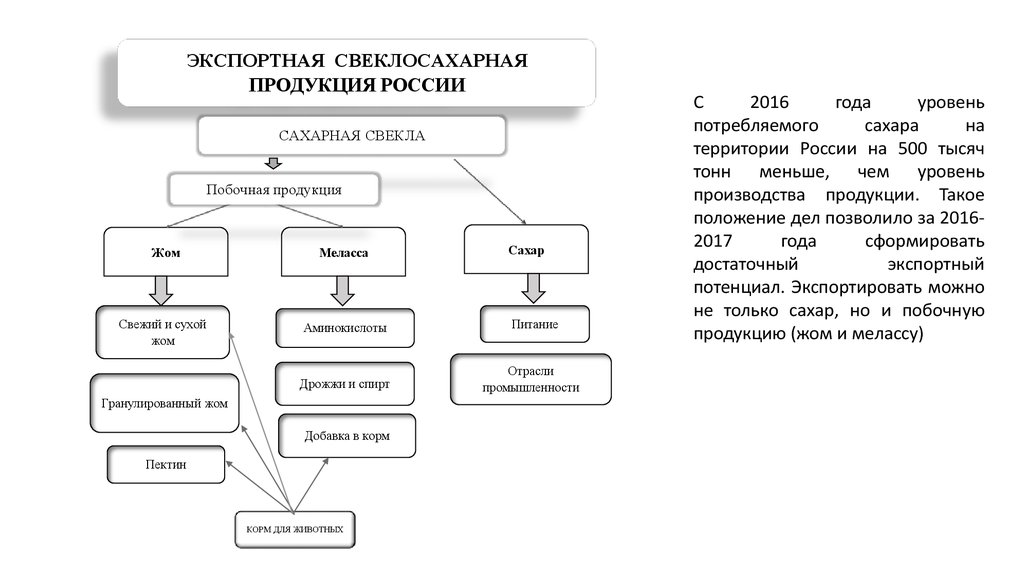

ЭКСПОРТНАЯ СВЕКЛОСАХАРНАЯПРОДУКЦИЯ РОССИИ

САХАРНАЯ СВЕКЛА

Побочная продукция

Жом

Меласса

Свежий и сухой

жом

Аминокислоты

Дрожжи и спирт

Гранулированный жом

Добавка в корм

Пектин

КОРМ ДЛЯ ЖИВОТНЫХ

Сахар

Питание

Отрасли

промышленности

С

2016

года

уровень

потребляемого

сахара

на

территории России на 500 тысяч

тонн меньше, чем уровень

производства продукции. Такое

положение дел позволило за 20162017

года

сформировать

достаточный

экспортный

потенциал. Экспортировать можно

не только сахар, но и побочную

продукцию (жом и мелассу)

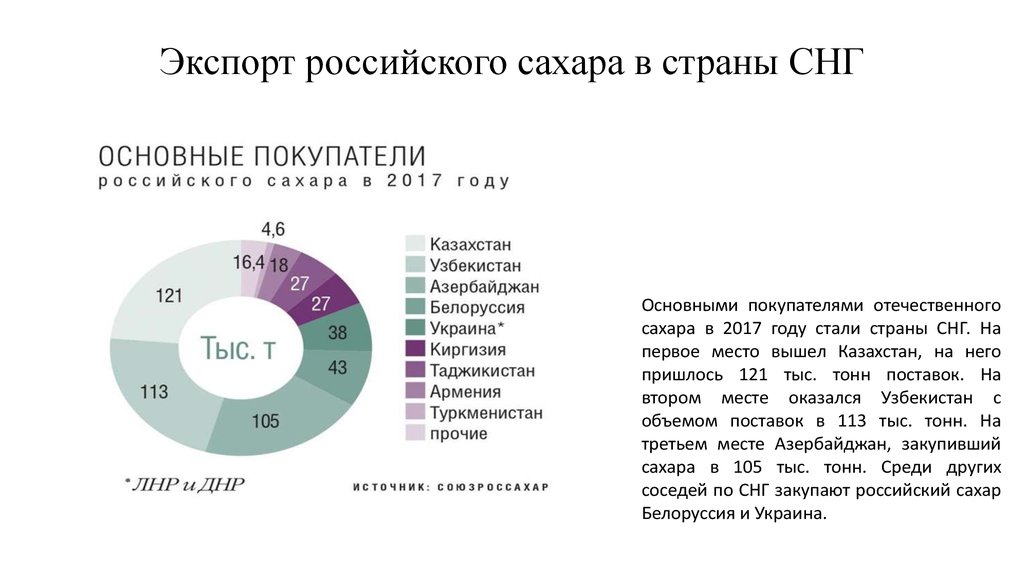

13. Экспорт российского сахара в страны СНГ

Основными покупателями отечественногосахара в 2017 году стали страны СНГ. На

первое место вышел Казахстан, на него

пришлось 121 тыс. тонн поставок. На

втором месте оказался Узбекистан с

объемом поставок в 113 тыс. тонн. На

третьем месте Азербайджан, закупивший

сахара в 105 тыс. тонн. Среди других

соседей по СНГ закупают российский сахар

Белоруссия и Украина.

14. География сбыта свеклосахарной продукции в новые для России страны помимо стран СНГ

СтраныСвеклосахарные продукты

Сахар

Жом свекловичный

гранулированный

Китай

Египет

Алжир

Марокко

Тунис

Ливия

Судан

Афганистан

+

+

+

+

+

+

+

+

+

+

+

+

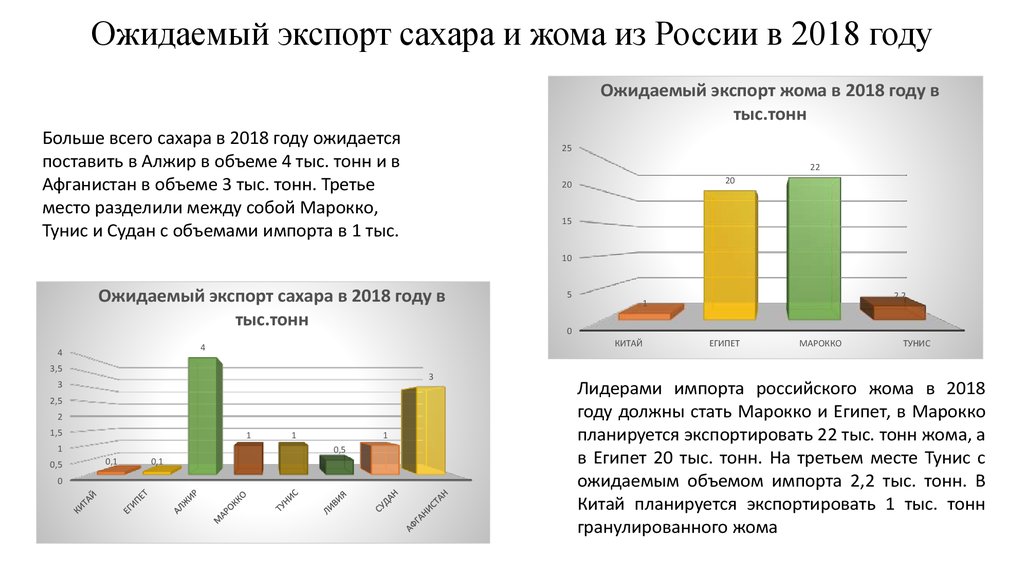

15. Ожидаемый экспорт сахара и жома из России в 2018 году

Ожидаемый экспорт жома в 2018 году втыс.тонн

Больше всего сахара в 2018 году ожидается

поставить в Алжир в объеме 4 тыс. тонн и в

Афганистан в объеме 3 тыс. тонн. Третье

место разделили между собой Марокко,

Тунис и Судан с объемами импорта в 1 тыс.

25

22

20

20

15

10

Ожидаемый экспорт сахара в 2018 году в

тыс.тонн

3,5

3

3

2,5

2

1,5

1

1

0,5

0

1

1

0,5

0,1

0,1

2,2

1

0

КИТАЙ

4

4

5

ЕГИПЕТ

МАРОККО

ТУНИС

Лидерами импорта российского жома в 2018

году должны стать Марокко и Египет, в Марокко

планируется экспортировать 22 тыс. тонн жома, а

в Египет 20 тыс. тонн. На третьем месте Тунис с

ожидаемым объемом импорта 2,2 тыс. тонн. В

Китай планируется экспортировать 1 тыс. тонн

гранулированного жома

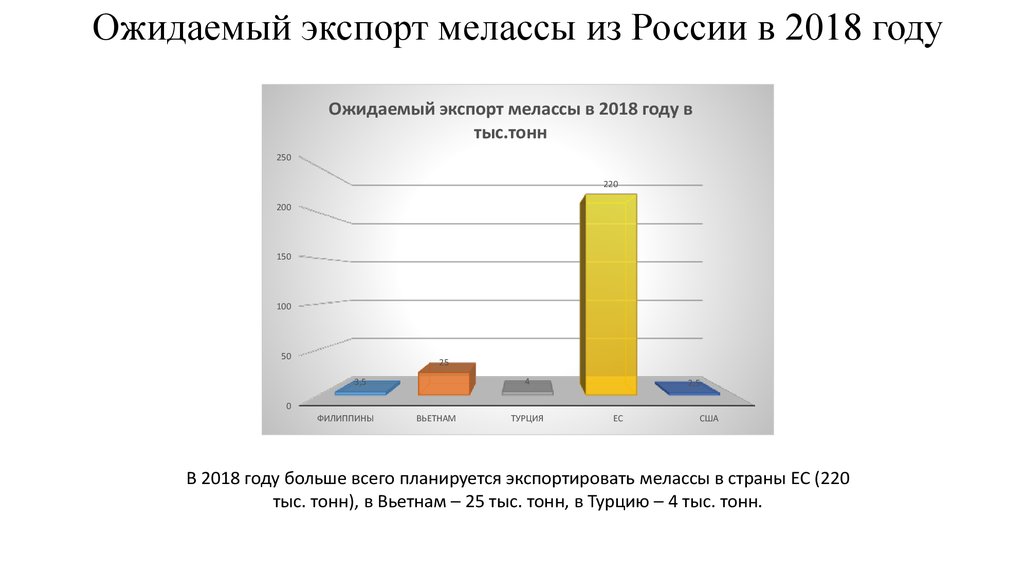

16. Ожидаемый экспорт мелассы из России в 2018 году

Ожидаемый экспорт мелассы в 2018 году втыс.тонн

250

220

200

150

100

50

25

4

3,5

2,5

0

ФИЛИППИНЫ

ВЬЕТНАМ

ТУРЦИЯ

ЕС

США

В 2018 году больше всего планируется экспортировать мелассы в страны ЕС (220

тыс. тонн), в Вьетнам – 25 тыс. тонн, в Турцию – 4 тыс. тонн.

17. Проблемы и перспективы развития экспорта

Основные проблемы, препятствующие развитию российского экспорта сахара и побочной продукции можно свести кследующим:

Государственное

регулирование

Упаковка

отечественного

товара

Логистическое

обеспечение

Качество российского

сахара

Недостаток

мощностей по

хранению сахара

Проблема весового контроля

в автомобильных цистернах

с разрешенной массой в 12

тонн

Импортозависимость

в семеноводстве

18. Предложения по совершенствованию экспорта свеклосахарной продукции

Пошлины, акцизы, НДС на свекловичный сахар в 2017 г.Импортная пошлина

250 USD за т

Ввозной НДС

10%

Акциз

0%

Экспортная пошлина

0%

Государственное регулирование.

Экспортная пошлина не отменена, она

обнулена до 1 июля 2018 года. Для

долгосрочного развития экспорта экспортную

пошлину рекомендуется отменить, это

позволит изъять с рынка излишек товара.

Совершенствование

логистики в морских портах

России

Весовой контроль. Замена автомобильных

цистерн, с разрешенной массой в 12 тонн,

на железнодорожные цистерны для

перевозки мелассы

Выполнение требований

технологического режима,

позволяющих повысить

качество сахара до

экспортного уровня.

Увеличение мощностей по

хранению продукции АПК в

российских экспортных

терминалах на Балтике

Импортозависимость в

семеноводстве. Повышение

высокой обеспеченности по

семенам сахарной свеклы ,

создание селекционных центров

Упаковка. Наладить производство

тар весом 160 кг из прочного

материала для упаковки сахара на

месте

Экономика

Экономика