Похожие презентации:

Налоги, уплачиваемые предприятием

1. Тема 12. Налоги, уплачиваемые предприятием.

2. План:

1.2.

3.

4.

Общая характеристика налогов.

Налоговая система.

Основные налоги, уплачиваемые предприятием.

Оптимизация налоговых платежей.

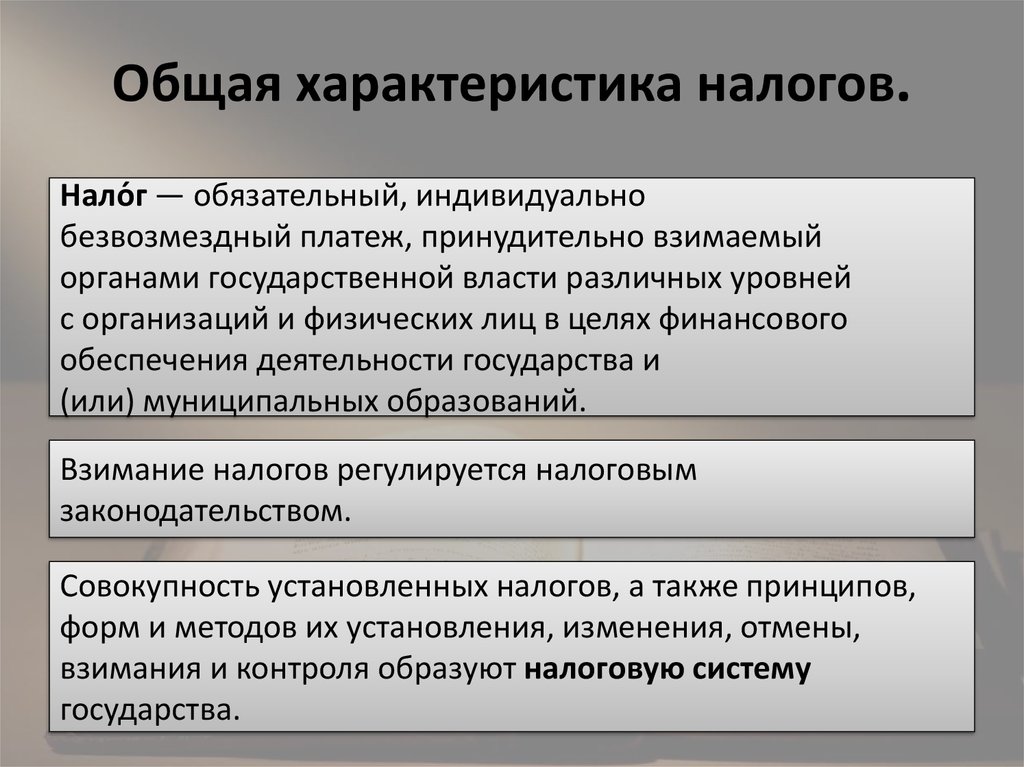

3. Общая характеристика налогов.

Нало́г — обязательный, индивидуальнобезвозмездный платеж, принудительно взимаемый

органами государственной власти различных уровней

с организаций и физических лиц в целях финансового

обеспечения деятельности государства и

(или) муниципальных образований.

Взимание налогов регулируется налоговым

законодательством.

Совокупность установленных налогов, а также принципов,

форм и методов их установления, изменения, отмены,

взимания и контроля образуют налоговую систему

государства.

4. Все налоги подразделяются на несколько видов:

Прямые икосвенные

Прямые налоги

взимаются

Косвенныесналоги

доходов.

— с расходов с

потребления.

Аккордные и

подоходные

Аккордные

Подоходные

государство

подразумевают

устанавливает вне

налоги,

зависимости от

составляющие

уровня дохода

какой-то

экономического

определенный

агента

процент от дохода.

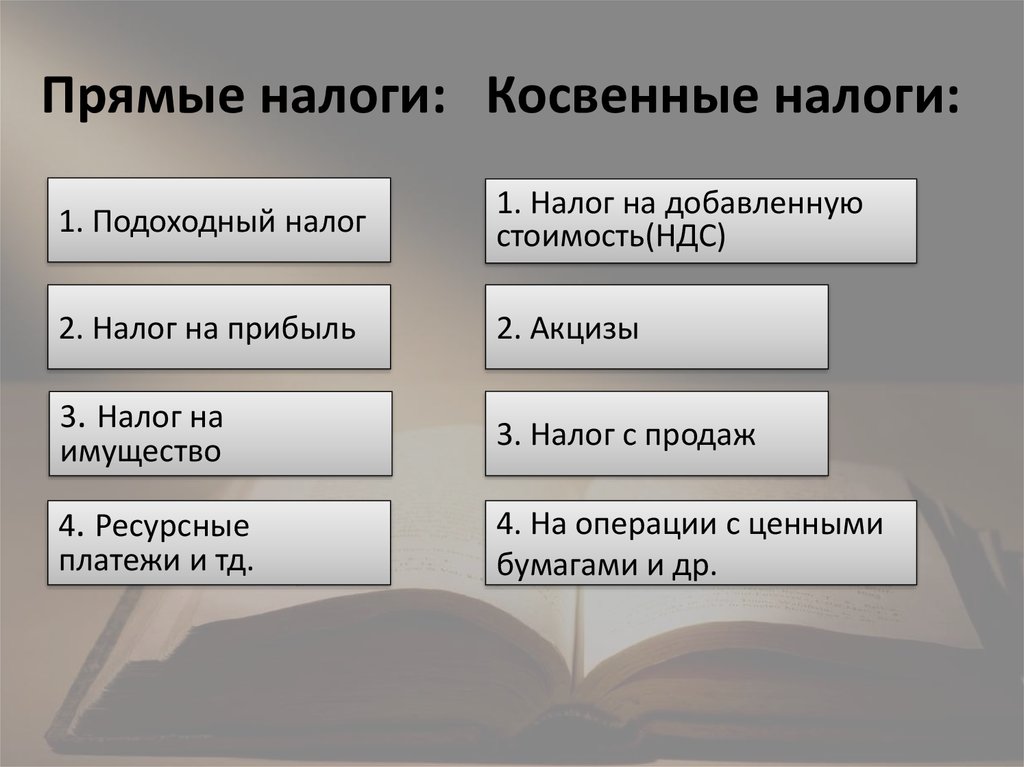

5. Прямые налоги: Косвенные налоги:

1. Подоходный налог1. Налог на добавленную

стоимость(НДС)

2. Налог на прибыль

2. Акцизы

3. Налог на

имущество

3. Налог с продаж

4. Ресурсные

платежи и тд.

4. На операции с ценными

бумагами и др.

6. Налоговая система.

Налоговая система — основанная наопределенных принципах система урегулированных

нормами права общественных отношений, складывающихся

в связи с установлением и взиманием налогов и сборов.

Для налогового права характерно традиционное для

отраслей российского права деление на Общую и Особенную

части.

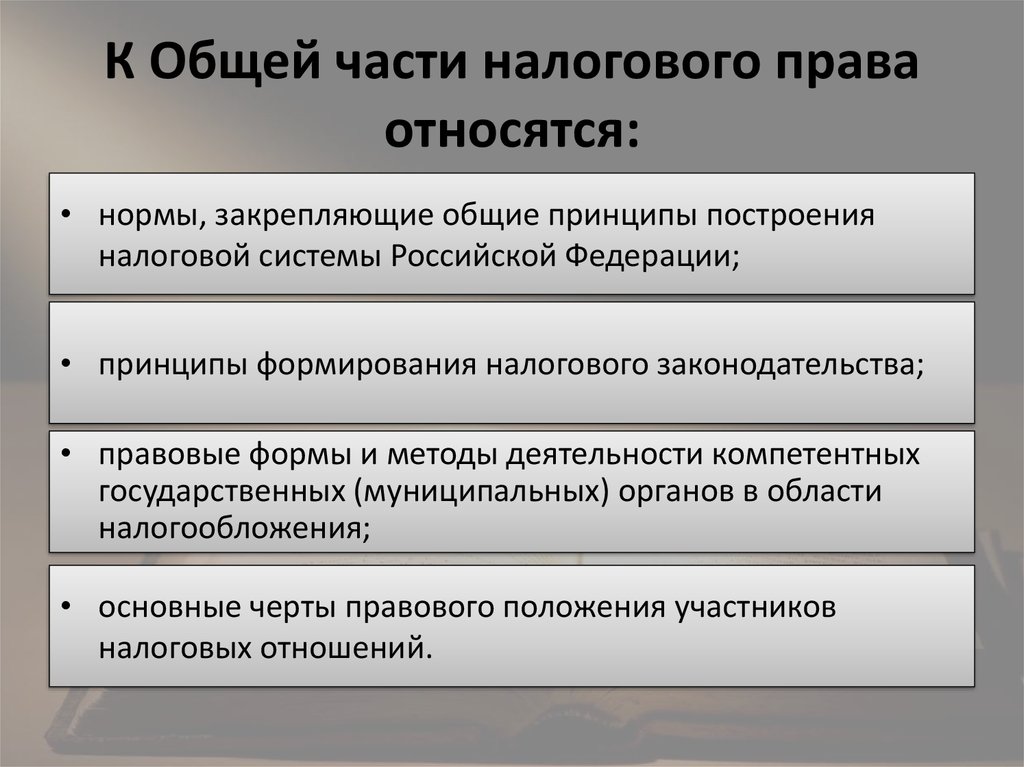

7. К Общей части налогового права относятся:

• нормы, закрепляющие общие принципы построенияналоговой системы Российской Федерации;

• принципы формирования налогового законодательства;

• правовые формы и методы деятельности компетентных

государственных (муниципальных) органов в области

налогообложения;

• основные черты правового положения участников

налоговых отношений.

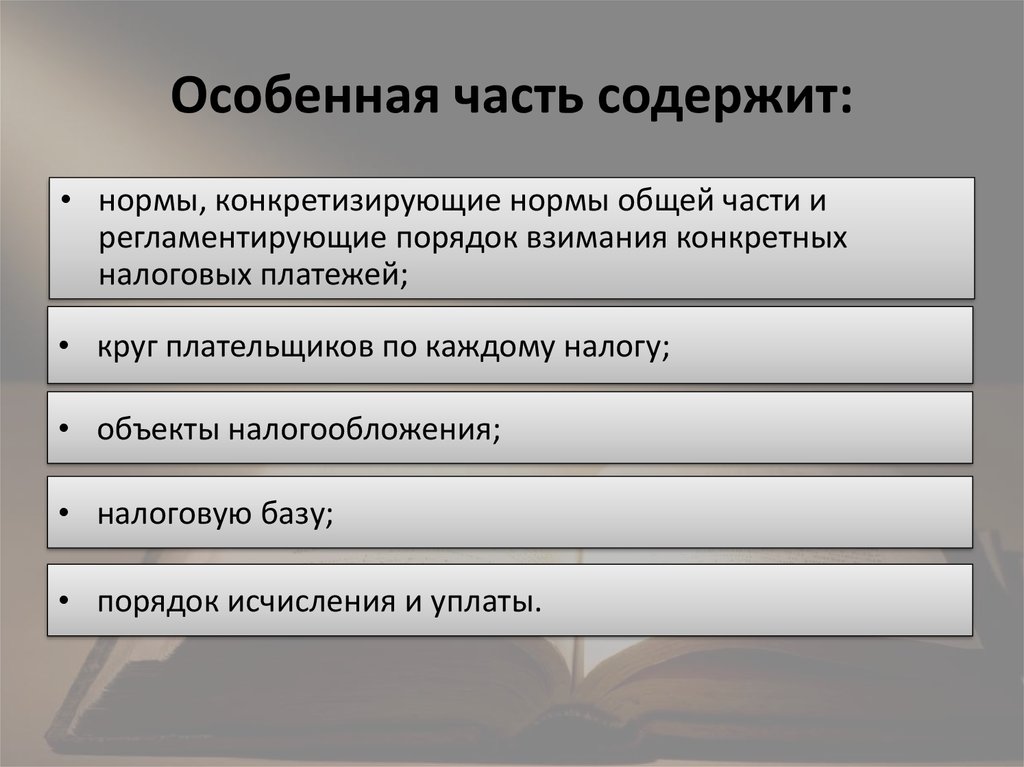

8. Особенная часть содержит:

• нормы, конкретизирующие нормы общей части ирегламентирующие порядок взимания конкретных

налоговых платежей;

• круг плательщиков по каждому налогу;

• объекты налогообложения;

• налоговую базу;

• порядок исчисления и уплаты.

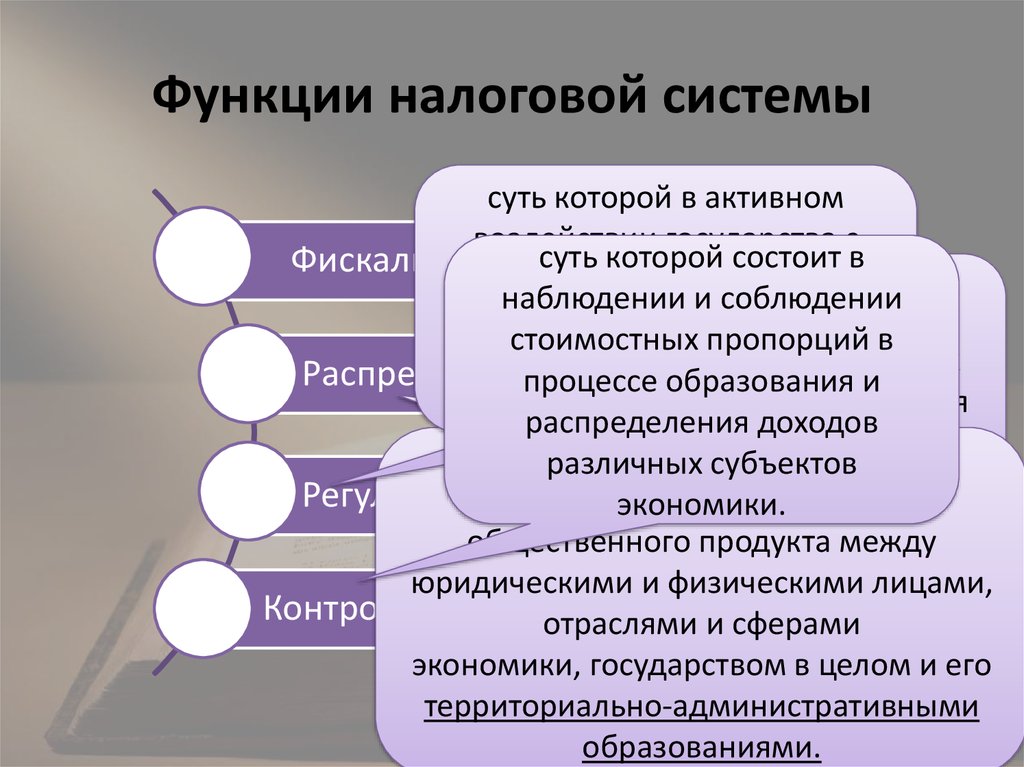

9. Функции налоговой системы

суть которой в активномвоздействии государства с

суть которой состоит в

Фискальнаяпомощью

Суть

которой состоит в

экономических

наблюдении и соблюдении

доходов

рычаговпополнении

и методов на

стоимостных пропорций в

государства

на различных

экономические

и социальные

Распределительная

процессе образования и

уровнях,

необходимых для

процессы

в обществе.

распределения доходов

исполнения

государством

суть

которой

состоит

различных субъектовв

своихсовокупного

функций

Регулирующая

распределении

экономики.

общественного продукта между

юридическими и физическими лицами,

Контрольная

отраслями и сферами

экономики, государством в целом и его

территориально-административными

образованиями.

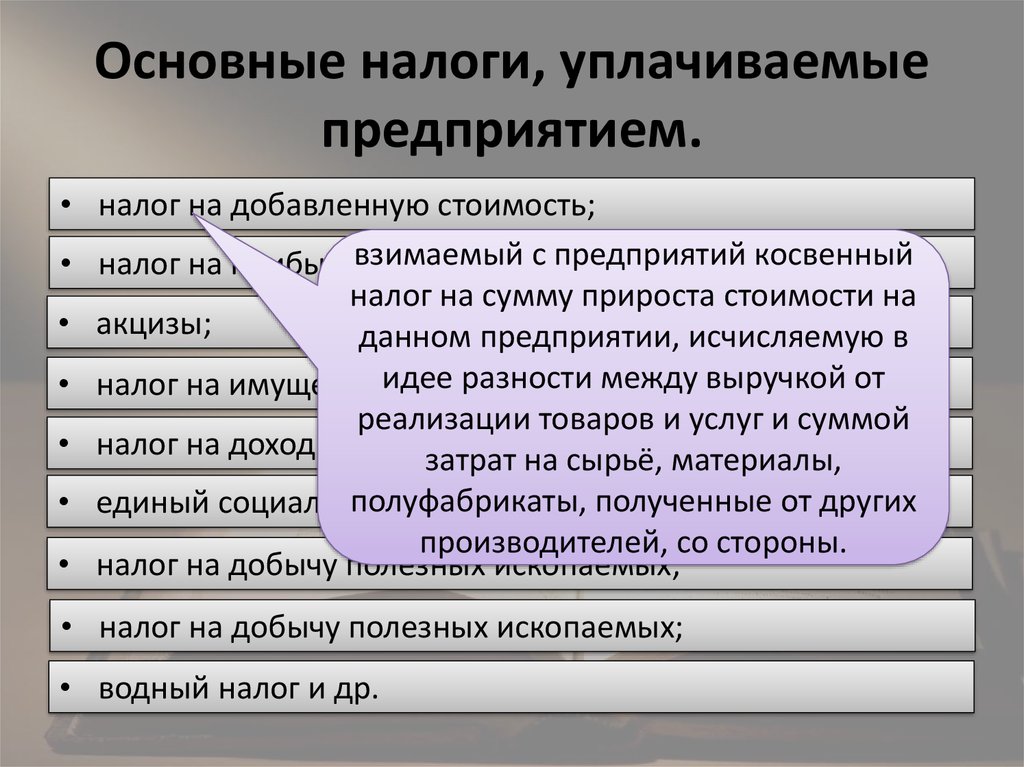

10. Основные налоги, уплачиваемые предприятием.

• налог на добавленную стоимость;• налог на прибыль;взимаемый с предприятий косвенный

налог на сумму прироста стоимости на

• акцизы;

данном предприятии, исчисляемую в

разности между выручкой от

• налог на имуществоидее

предприятий;

реализации товаров и услуг и суммой

• налог на доходы физических

затрат лиц;

на сырьё, материалы,

полуфабрикаты,

полученные от других

• единый социальный

налог;

производителей, со стороны.

• налог на добычу полезных ископаемых;

• налог на добычу полезных ископаемых;

• водный налог и др.

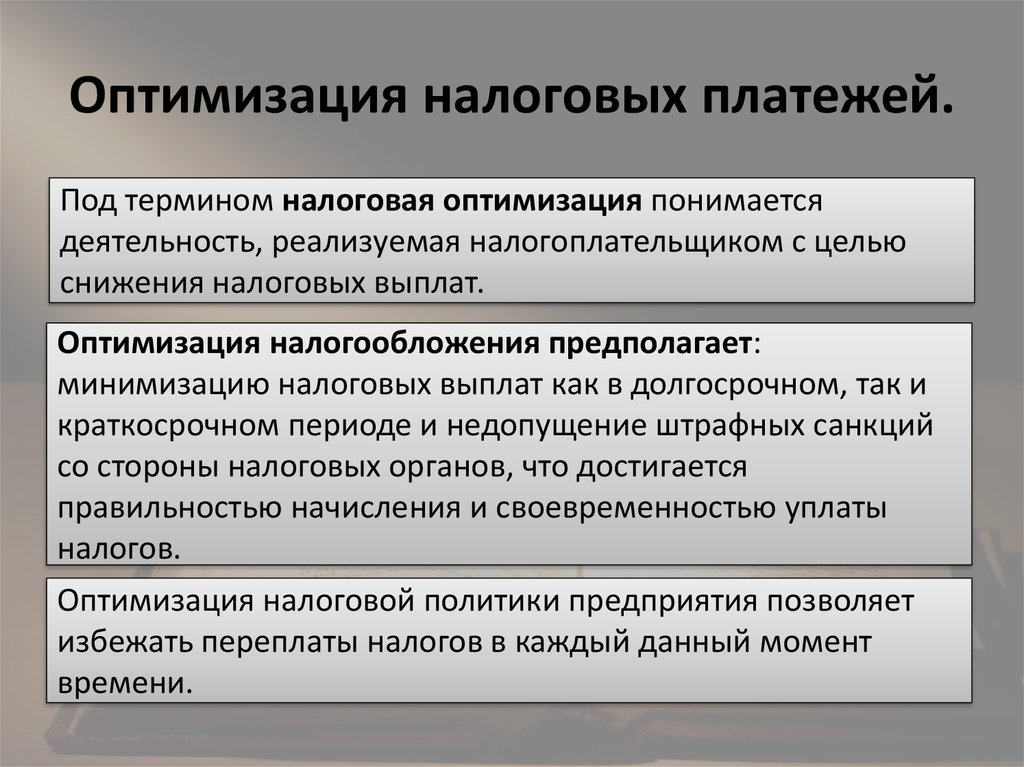

11. Оптимизация налоговых платежей.

Под термином налоговая оптимизация понимаетсядеятельность, реализуемая налогоплательщиком с целью

снижения налоговых выплат.

Оптимизация налогообложения предполагает:

минимизацию налоговых выплат как в долгосрочном, так и

краткосрочном периоде и недопущение штрафных санкций

со стороны налоговых органов, что достигается

правильностью начисления и своевременностью уплаты

налогов.

Оптимизация налоговой политики предприятия позволяет

избежать переплаты налогов в каждый данный момент

времени.

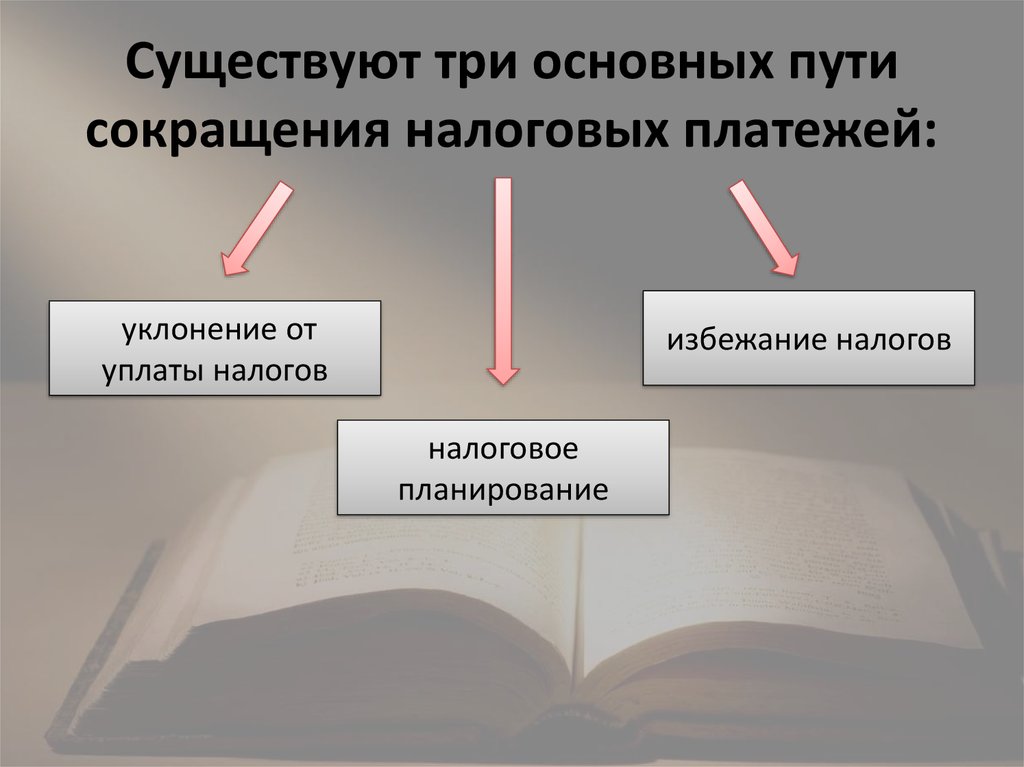

12. Существуют три основных пути сокращения налоговых платежей:

уклонение отуплаты налогов

избежание налогов

налоговое

планирование

13. Вывод:

• Налог – это обязательный платёж, который людибезвозмездно платят в государственные органы.

• Налоговая система — это совокупность налогов и

сборов, взимаемых с плательщиков в порядке и

на условиях, определенных Налоговым кодексом.

• Налоги, уплачиваемые предприятиями, удобно

классифицировать по источникам уплаты,

которыми являются:

выручка от реализации

себестоимость продукции

из чистой прибыли и др.

14. Список использованной литературы:

1.2.

3.

Список использованной

литературы:

Экономика предприятия/ Арзямов А.С./ Тема 12. Налогообложение

фирмы, 325-358с.

Экономика фирмы/ Сербиновский Б. Ю. Ростов-на-Дону: Ростовский

ин-т (фил.) «РЭУ им. Г.В. Плеханова», 2015. – 66 с.

Экономика организаций (предприятий). Курс лекций. Часть II, III:

Учеб. пособие./ Бондарец А. В., Скосырева Н. П. Волгоград: ВолгГТУ,

2005.

Финансы

Финансы