Похожие презентации:

Бухгалтерская финансовая отчетность. Продолжительность операционного цикла

1.

Дисциплина: Бухгалтерская финансоваяотчетность

Преподаватель:

к.э.н., доц., Звягина Елена Михайловна

2.

Продолжительность операционного цикла – период времени отмомента покупки сырья и материалов до оплаты произведенной

продукции. Другими словами длительность операционного цикла

отражает оборачиваемость оборотных активов предприятия и

показывает количество дней необходимое для трансформации сырья и

материалов в денежные средства.

3.

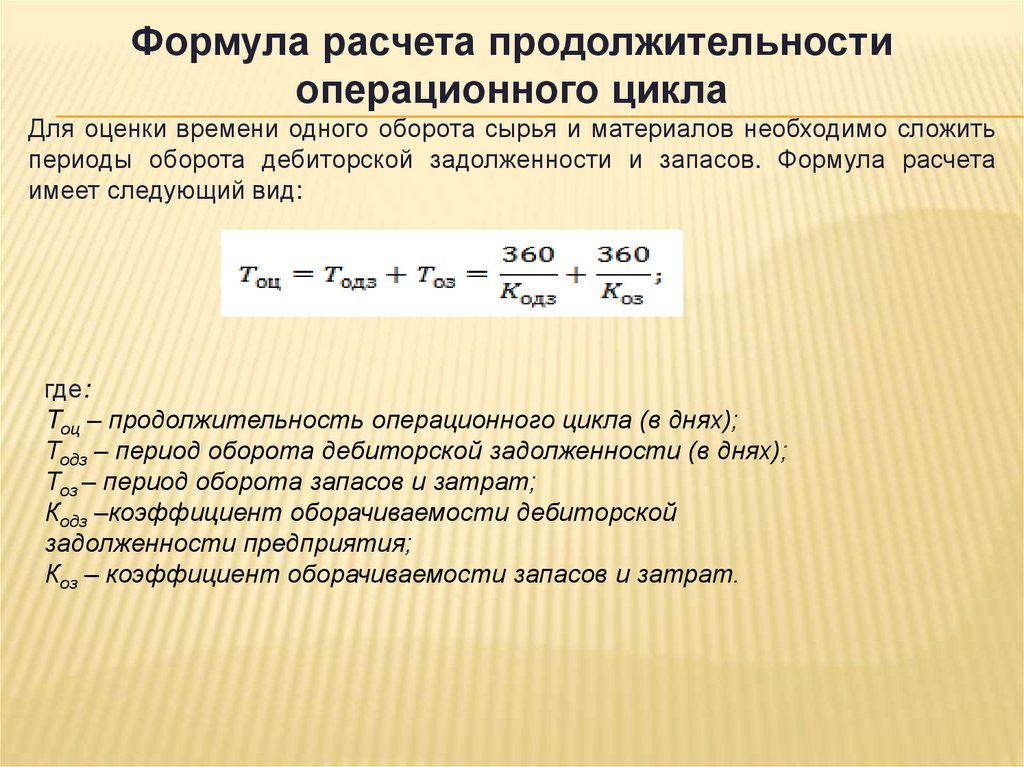

Формула расчета продолжительностиоперационного цикла

Для оценки времени одного оборота сырья и материалов необходимо сложить

периоды оборота дебиторской задолженности и запасов. Формула расчета

имеет следующий вид:

где:

Tоц – продолжительность операционного цикла (в днях);

Тодз – период оборота дебиторской задолженности (в днях);

Тоз – период оборота запасов и затрат;

Кодз –коэффициент оборачиваемости дебиторской

задолженности предприятия;

Коз – коэффициент оборачиваемости запасов и затрат.

4.

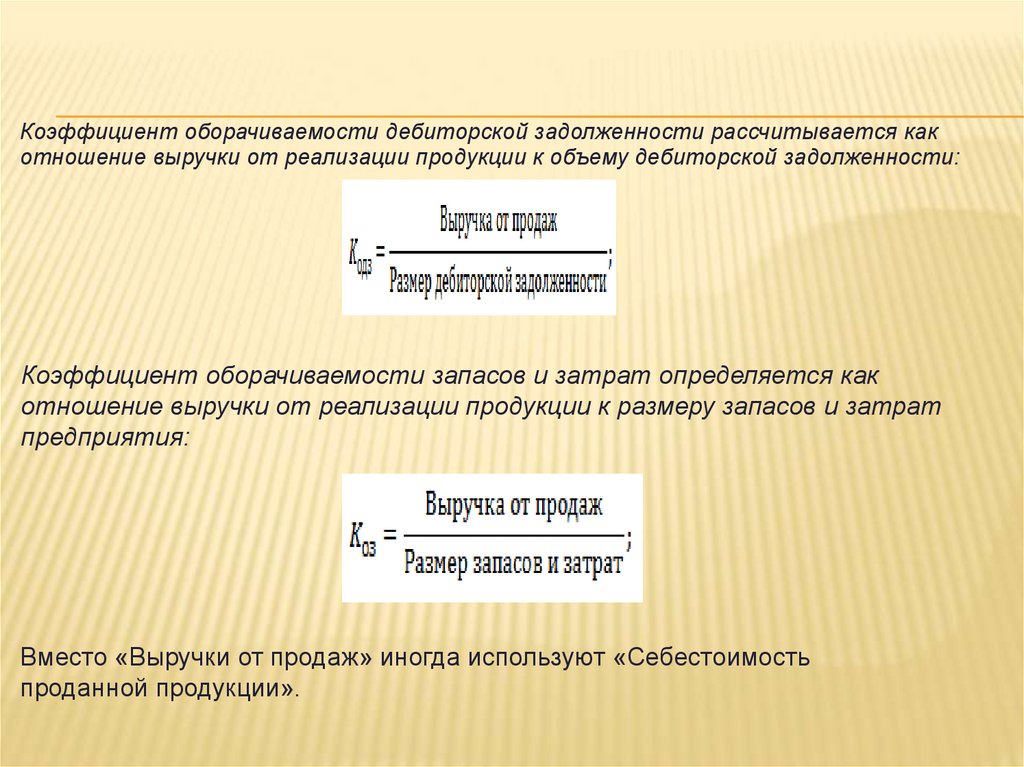

Коэффициент оборачиваемости дебиторской задолженности рассчитывается какотношение выручки от реализации продукции к объему дебиторской задолженности:

Коэффициент оборачиваемости запасов и затрат определяется как

отношение выручки от реализации продукции к размеру запасов и затрат

предприятия:

Вместо «Выручки от продаж» иногда используют «Себестоимость

проданной продукции».

5.

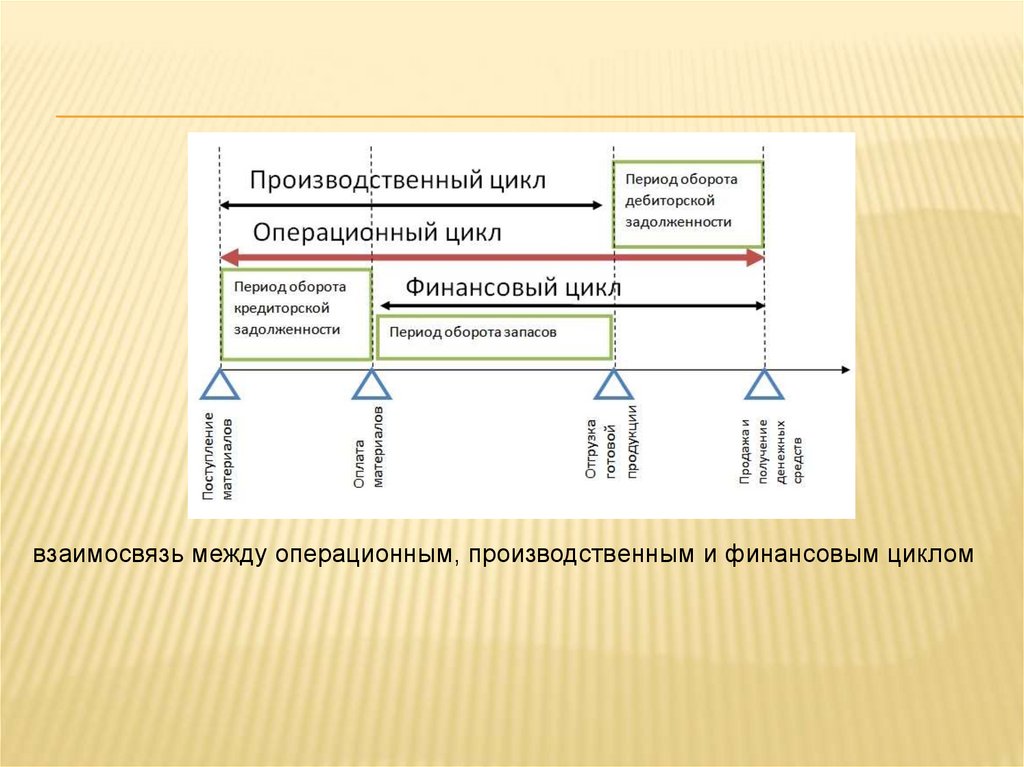

Взаимосвязьоперационного

цикла

производственным и финансовым циклом

с

Весь операционный цикл производства продукции состоит из двух циклов:

производственного и финансового. Каждый из них отражает различные

аспекты управления денежными средствами и производством.

Производственный цикл – период времени преобразования сырья и

материалов в готовую продукцию.

Финансовый цикл – период времени от оттока денежных средств на оплату

сырья и материалов и до получения денежных средств от реализации готовой

продукции.

6.

взаимосвязь между операционным, производственным и финансовым циклом7.

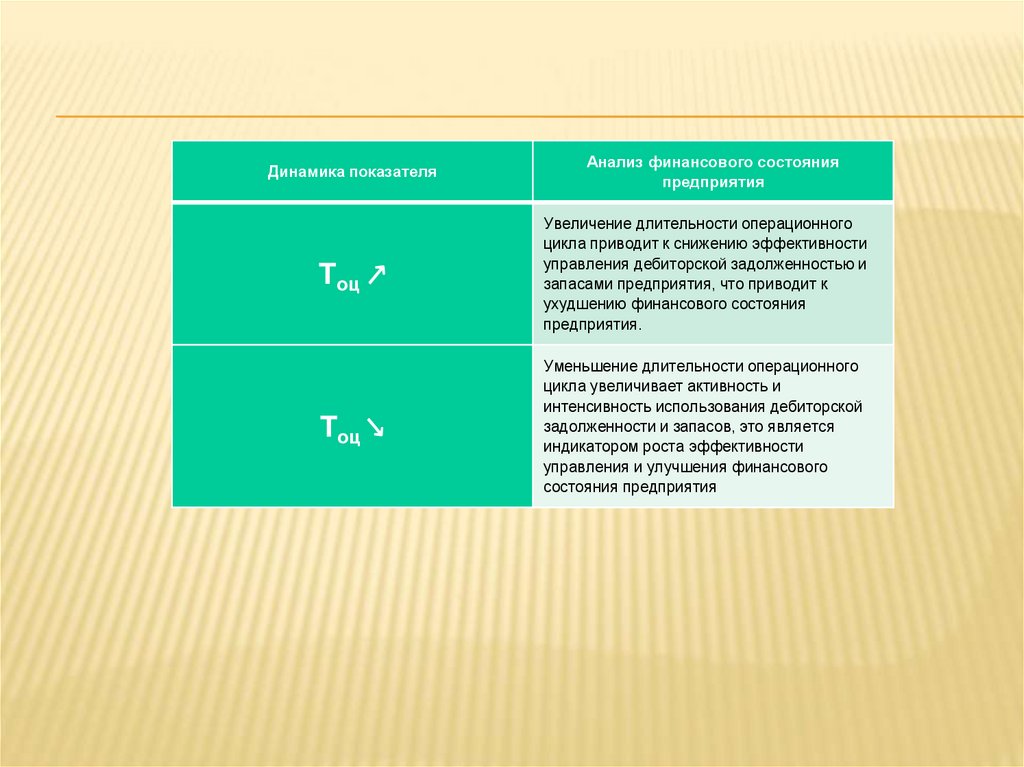

Динамика показателяАнализ финансового состояния

предприятия

Tоц ↗

Увеличение длительности операционного

цикла приводит к снижению эффективности

управления дебиторской задолженностью и

запасами предприятия, что приводит к

ухудшению финансового состояния

предприятия.

Tоц ↘

Уменьшение длительности операционного

цикла увеличивает активность и

интенсивность использования дебиторской

задолженности и запасов, это является

индикатором роста эффективности

управления и улучшения финансового

состояния предприятия

8.

Способы сокращения операционного цикла1 группа. Сокращение периода оборота сырья и материалов

2 группа. Сокращение периода оборота незавершенного производств

3 группа. Сокращение периода оборота готовой продукции

9.

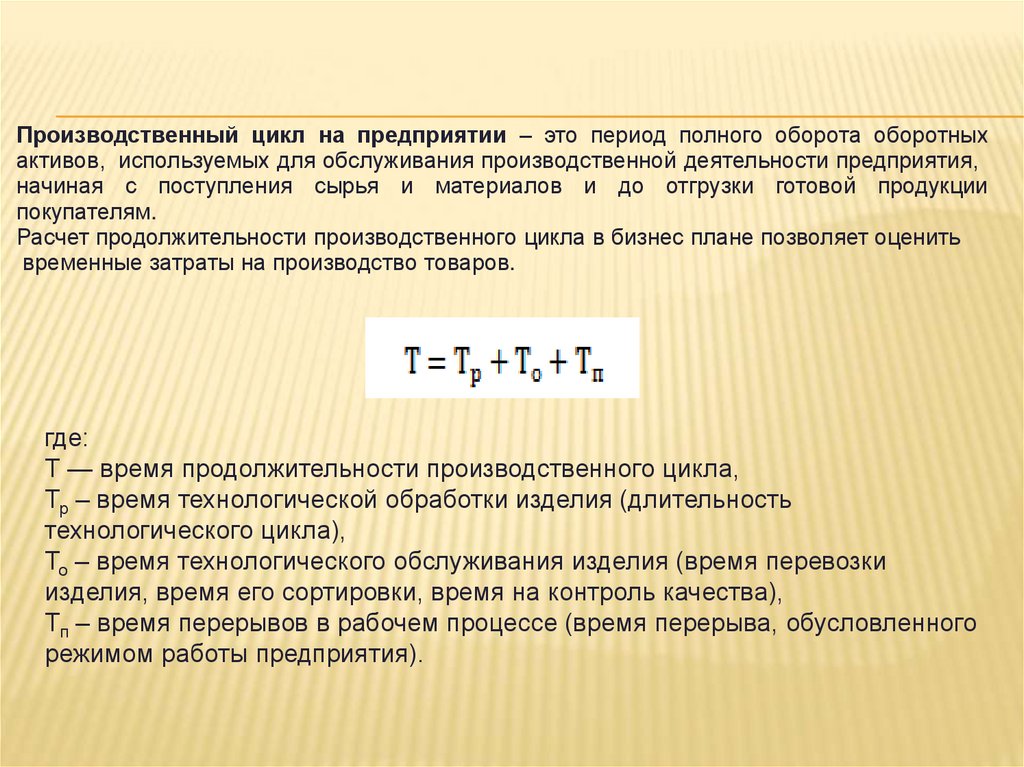

Производственный цикл на предприятии – это период полного оборота оборотныхактивов, используемых для обслуживания производственной деятельности предприятия,

начиная с поступления сырья и материалов и до отгрузки готовой продукции

покупателям.

Расчет продолжительности производственного цикла в бизнес плане позволяет оценить

временные затраты на производство товаров.

где:

Т — время продолжительности производственного цикла,

Тр – время технологической обработки изделия (длительность

технологического цикла),

То – время технологического обслуживания изделия (время перевозки

изделия, время его сортировки, время на контроль качества),

Тп – время перерывов в рабочем процессе (время перерыва, обусловленного

режимом работы предприятия).

10.

Формула расчета продолжительностипроизводственного цикла по балансу

Продолжительность производственного цикла предприятия можно рассчитать по

его балансу. Формула расчета следующая:

Для расчета необходимо рассчитать кредиторскую задолженность на начало и

конец периода и разделить их сумму на 2. Так получится средняя кредиторская

задолженность за период. Период может быть квартал, полгода, год.

11.

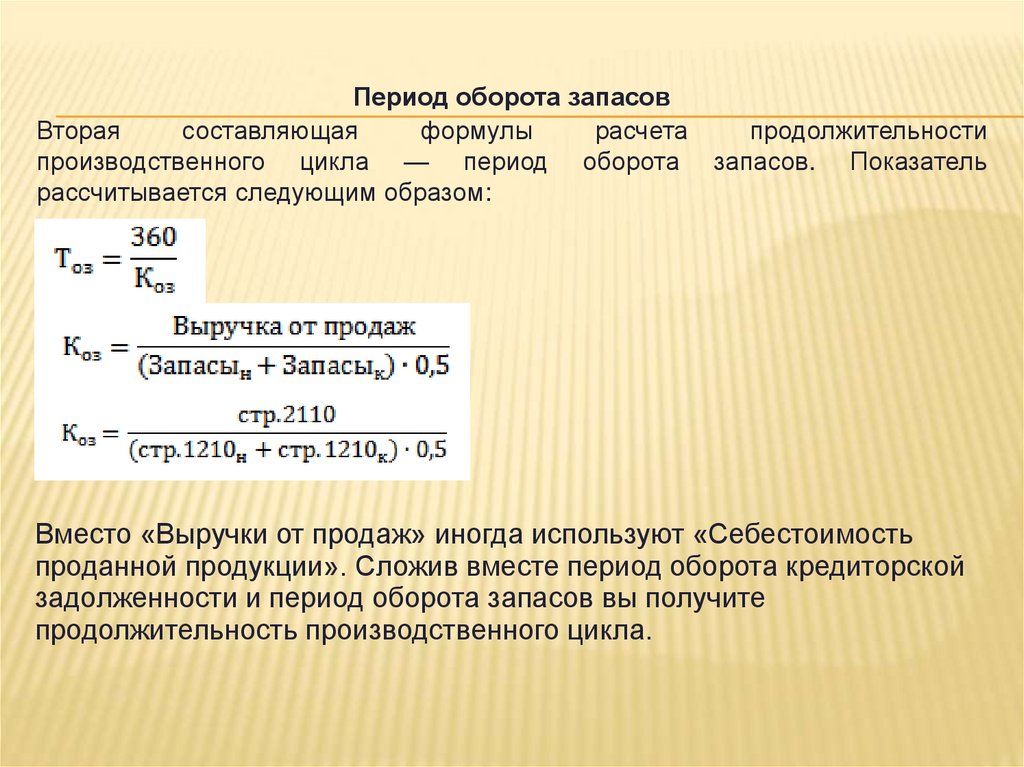

Период оборота запасовВторая

составляющая

формулы

расчета

продолжительности

производственного цикла — период оборота запасов. Показатель

рассчитывается следующим образом:

Вместо «Выручки от продаж» иногда используют «Себестоимость

проданной продукции». Сложив вместе период оборота кредиторской

задолженности и период оборота запасов вы получите

продолжительность производственного цикла.

12.

Факторы, влияющие на продолжительностьпроизводственного цикла предприятия

Условно все факторы можно разделить на экономические, технологические и

организационные. Среди данных групп факторов особо можно выделить

отметить:

техническая оснащенность процесса производства продукции,

продолжительность сборочных процессов,

организационные условия на обслуживание операций,

оплата труда,

организация рабочего места

и т.д.

13.

Продолжительность финансового циклаПродолжительность финансового цикла (аналог: цикл денежного оборота) –

показывает длительность периода движения денежных средств на предприятии от

оплаты сырья и материалов

поставщикам до реализации готовой продукции.

Другими словами, продолжительность финансового цикла характеризует количество

дней между погашением кредиторской и дебиторской задолженностью.

14.

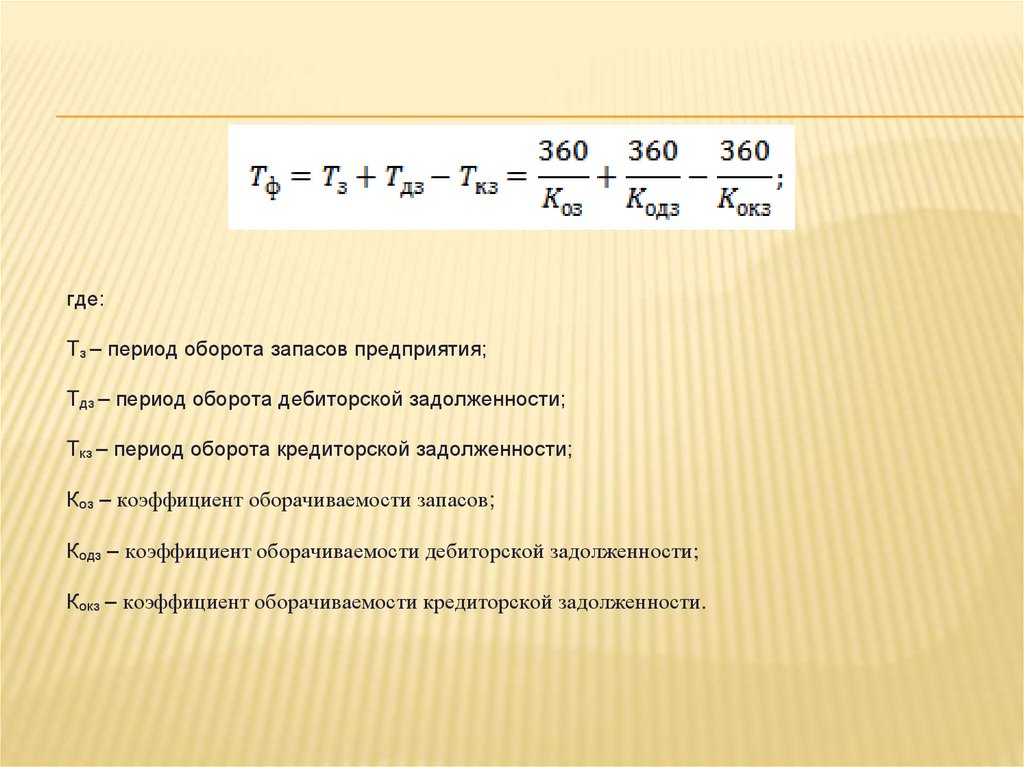

где:Tз – период оборота запасов предприятия;

Tдз – период оборота дебиторской задолженности;

Tкз – период оборота кредиторской задолженности;

Коз – коэффициент оборачиваемости запасов;

Кодз – коэффициент оборачиваемости дебиторской задолженности;

Кокз – коэффициент оборачиваемости кредиторской задолженности.

15.

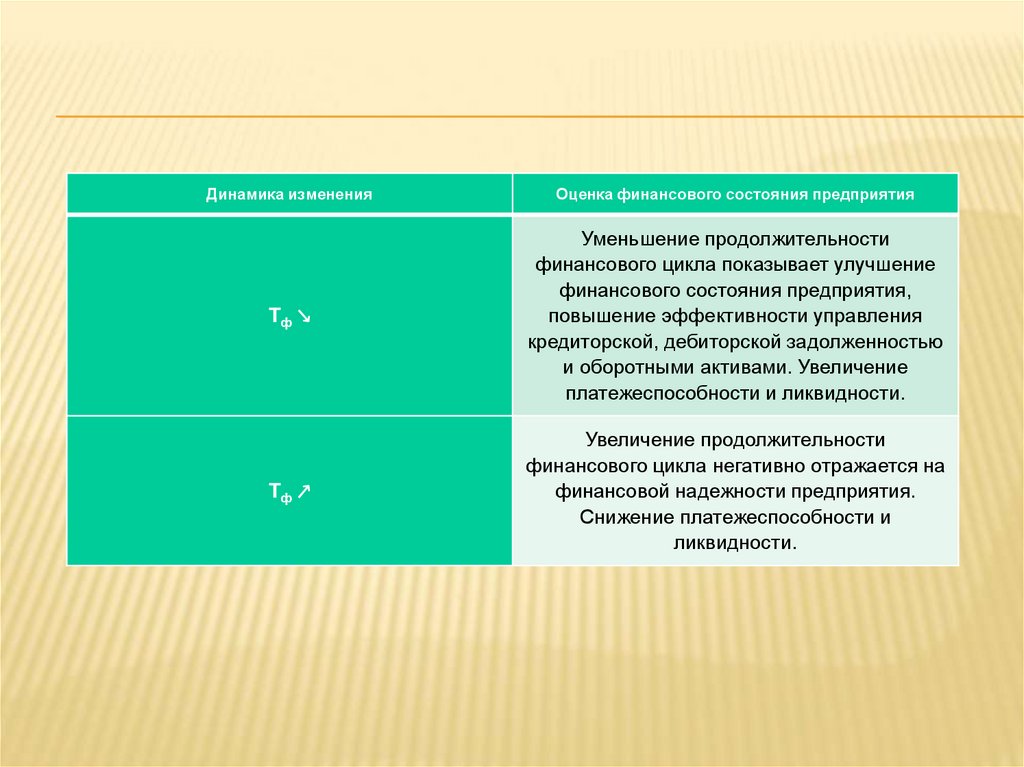

Динамика измененияОценка финансового состояния предприятия

Tф ↘

Уменьшение продолжительности

финансового цикла показывает улучшение

финансового состояния предприятия,

повышение эффективности управления

кредиторской, дебиторской задолженностью

и оборотными активами. Увеличение

платежеспособности и ликвидности.

Tф ↗

Увеличение продолжительности

финансового цикла негативно отражается на

финансовой надежности предприятия.

Снижение платежеспособности и

ликвидности.

16.

Руб.Годовая выручка компании составила 5 475 тыс. руб. Себестоимость

реализованной продукции за этот период составила 3 285 тыс. руб.

Для определения продолжительности операционного цикла компании

необходимо рассчитать период обращения товарно-материальных запасов и

срок погашения дебиторской задолженности воспользовавшись

приведенными выше формулами.

17.

Годовая выручка компании составила 5 475 тыс. руб. Себестоимостьреализованной продукции за этот период составила 3 285 тыс. руб.

Для определения продолжительности операционного цикла компании

необходимо рассчитать период обращения товарно-материальных запасов и

срок погашения дебиторской задолженности воспользовавшись

приведенными выше формулами.

18.

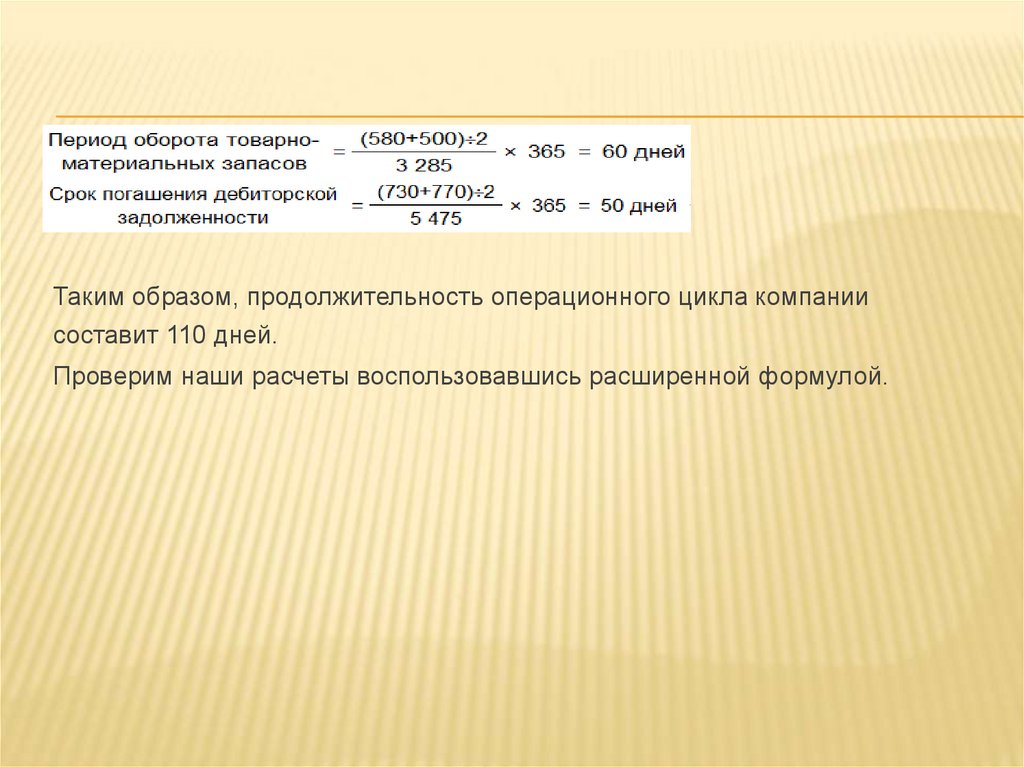

Таким образом, продолжительность операционного цикла компаниисоставит 110 дней.

Проверим наши расчеты воспользовавшись расширенной формулой.

19.

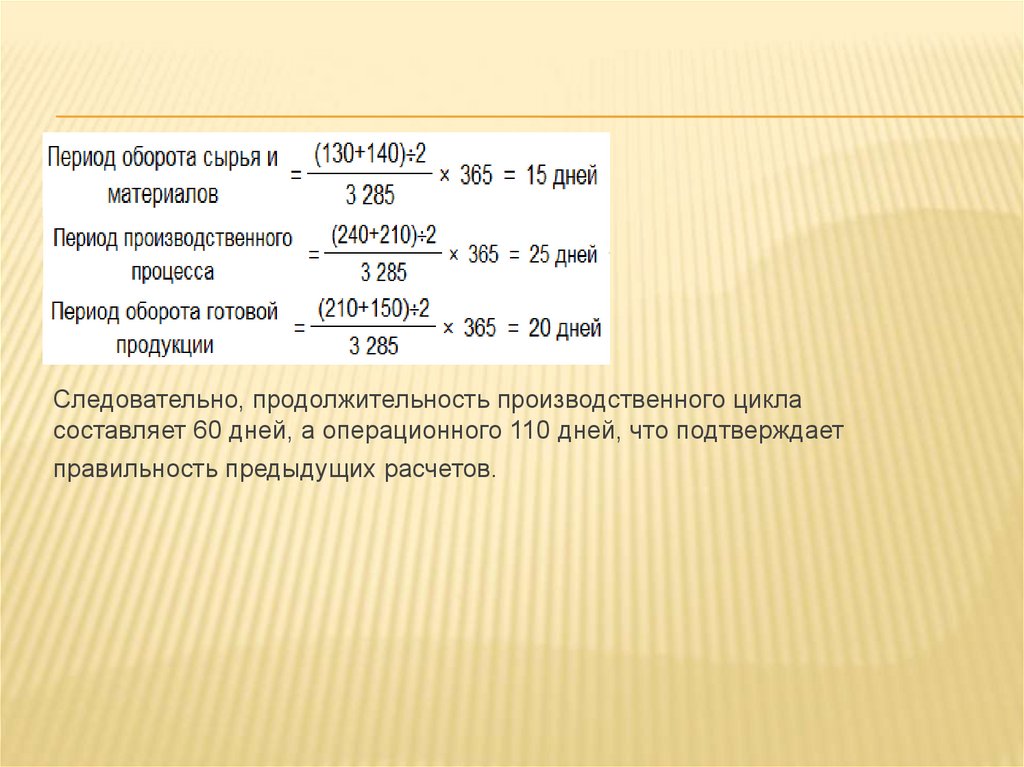

Следовательно, продолжительность производственного цикласоставляет 60 дней, а операционного 110 дней, что подтверждает

правильность предыдущих расчетов.

20.

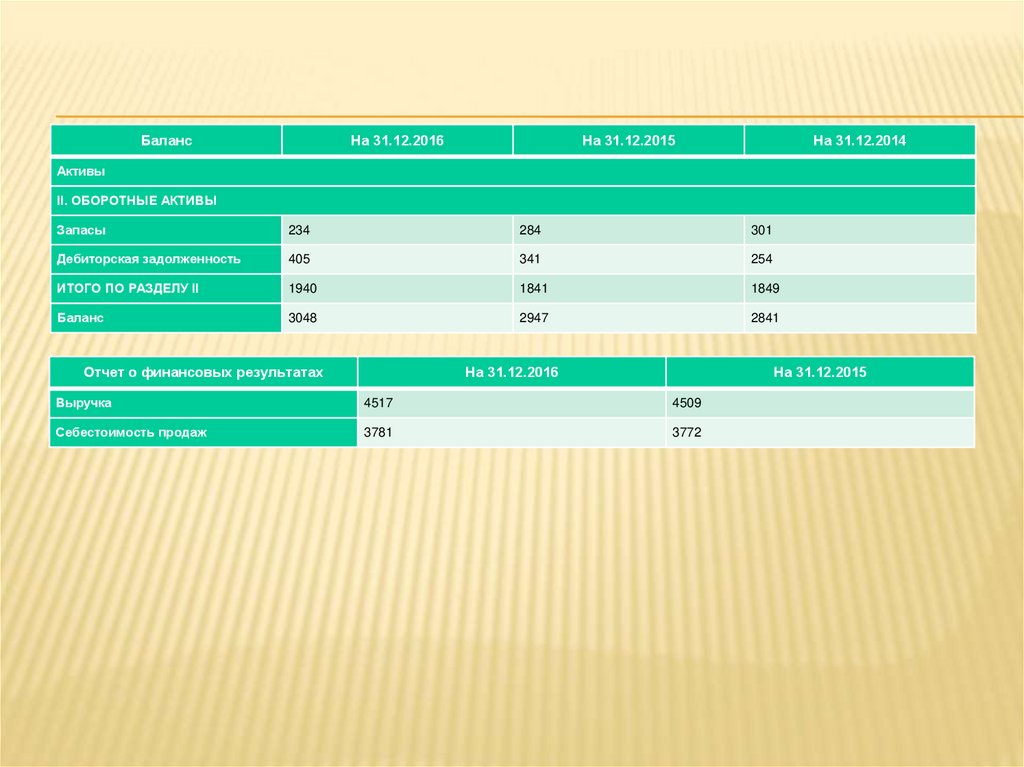

БалансНа 31.12.2016

На 31.12.2015

На 31.12.2014

Активы

II. ОБОРОТНЫЕ АКТИВЫ

Запасы

234

284

301

Дебиторская задолженность

405

341

254

ИТОГО ПО РАЗДЕЛУ II

1940

1841

1849

Баланс

3048

2947

2841

Отчет о финансовых результатах

На 31.12.2016

На 31.12.2015

Выручка

4517

4509

Себестоимость продаж

3781

3772

21.

Периодоперационного

цикла

(2016г.)

=

(360*(234/2+284/2))/

3781+

(2015г.)

=

(360*(284/2+301/2))/

3772+

(360*(405/2+341/2))/ 4517= 54,39 дней

Период

операционного

цикла

(360*(341/2+254/2))/ 4509= 51,67 дней

В течение 2015-2016 г. операционный цикл увеличился с 51,67 дней до 54,39

дней. Положительное влияние на эффективность операционного процесса

имело постоянное снижение длительности производственного процесса. Однако

под влиянием постоянного роста суммы дебиторской задолженности

операционный цикл увеличился. Резервы снижения показателя необходимо

искать именно в сфере управления дебиторской задолженностью. Оптимизация

политики товарного кредитования позволит сократить среднегодовой размер

задолженности, что приведет к повышению финансового результата работы

компании.

22.

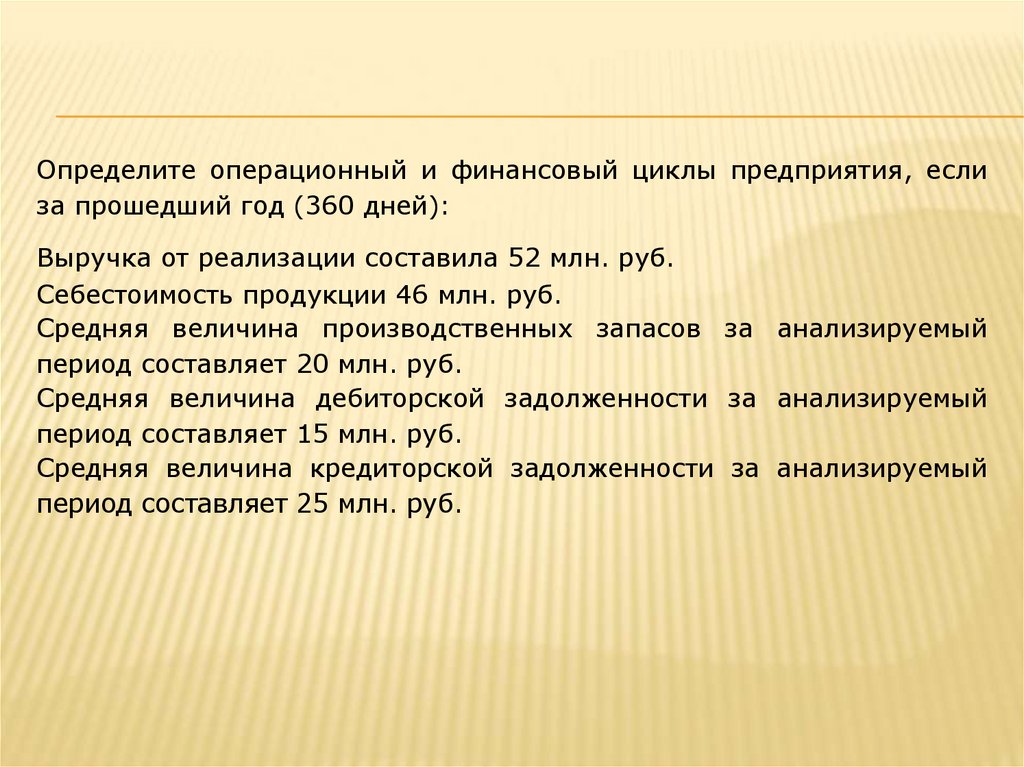

Определите операционный и финансовый циклы предприятия, еслиза прошедший год (360 дней):

Выручка от реализации составила 52 млн. руб.

Себестоимость продукции 46 млн. руб.

Средняя величина производственных запасов за анализируемый

период составляет 20 млн. руб.

Средняя величина дебиторской задолженности за анализируемый

период составляет 15 млн. руб.

Средняя величина кредиторской задолженности за анализируемый

период составляет 25 млн. руб.

23.

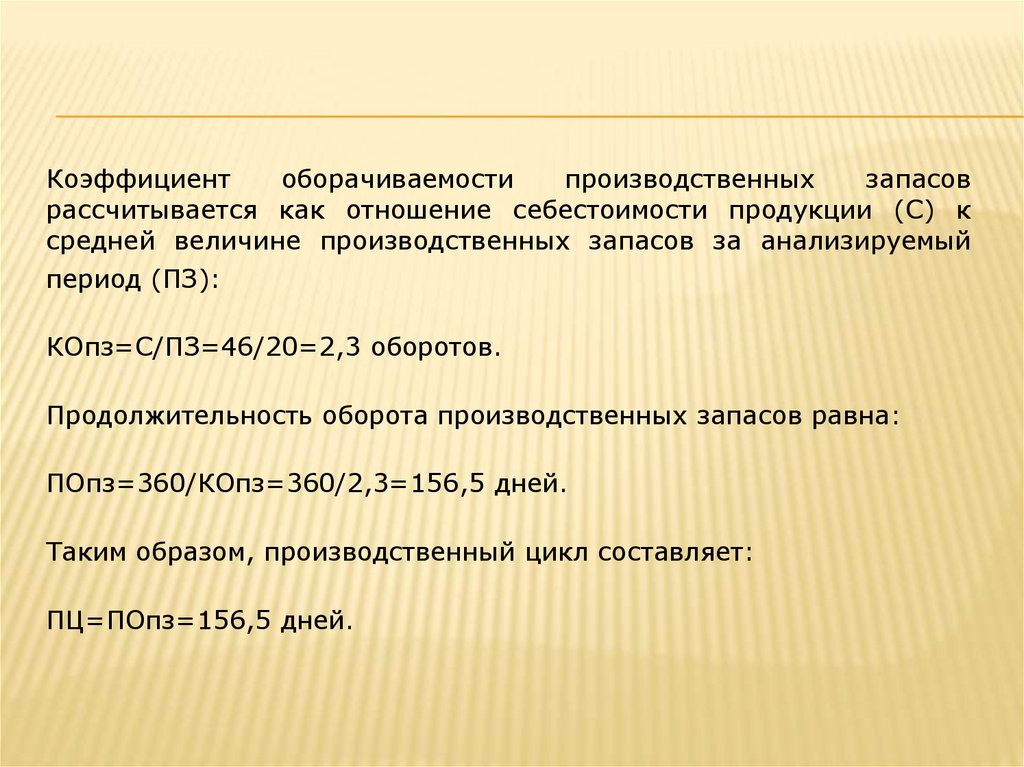

Коэффициентоборачиваемости

производственных

запасов

рассчитывается как отношение себестоимости продукции (С) к

средней величине производственных запасов за анализируемый

период (ПЗ):

КОпз=С/ПЗ=46/20=2,3 оборотов.

Продолжительность оборота производственных запасов равна:

ПОпз=360/КОпз=360/2,3=156,5 дней.

Таким образом, производственный цикл составляет:

ПЦ=ПОпз=156,5 дней.

24.

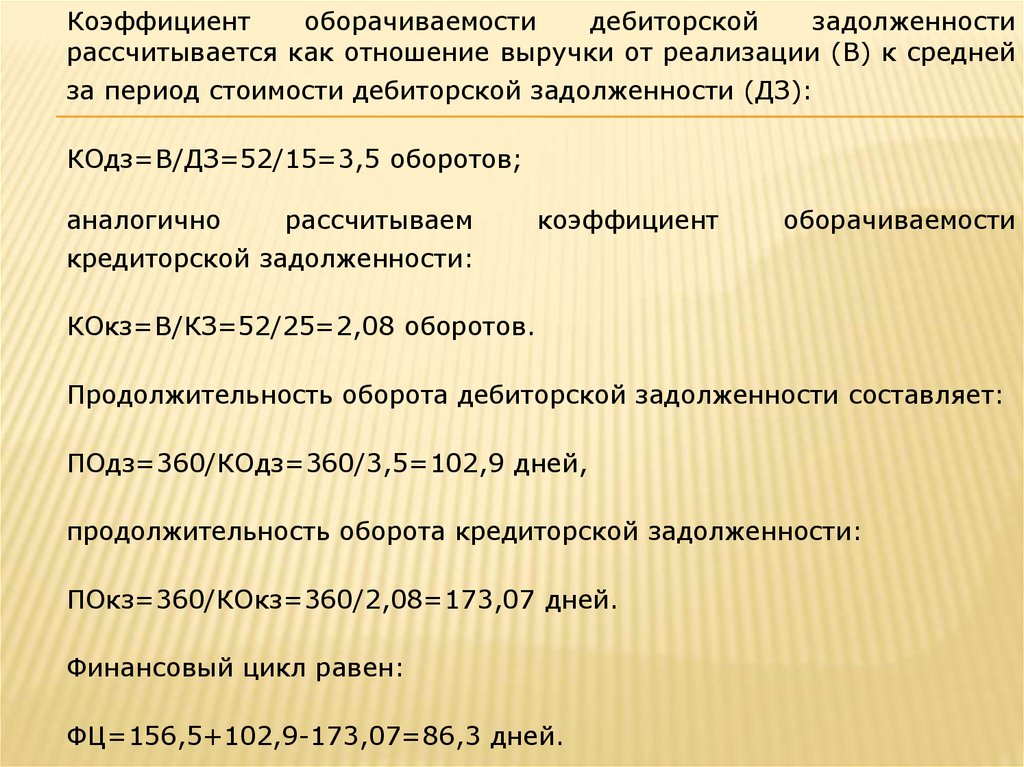

Коэффициентоборачиваемости

дебиторской

задолженности

рассчитывается как отношение выручки от реализации (В) к средней

за период стоимости дебиторской задолженности (ДЗ):

КОдз=В/ДЗ=52/15=3,5 оборотов;

аналогично

рассчитываем

кредиторской задолженности:

коэффициент

оборачиваемости

КОкз=В/КЗ=52/25=2,08 оборотов.

Продолжительность оборота дебиторской задолженности составляет:

ПОдз=360/КОдз=360/3,5=102,9 дней,

продолжительность оборота кредиторской задолженности:

ПОкз=360/КОкз=360/2,08=173,07 дней.

Финансовый цикл равен:

ФЦ=156,5+102,9-173,07=86,3 дней.

25.

ОЦ=ПЦ+ПОдз=156,5+102,9=259,4 дней.26.

Финансовый рычаг предприятия (аналог: кредитное плечо, кредитныйрычаг, финансовый леверидж, leverage) – показывает, как использование

заемного капитала предприятия влияет на величину чистой прибыли.

Финансовый рычаг является одним из ключевых понятий финансового и

инвестиционного анализа предприятия. В физике использование рычага

позволяет, прикладывая меньшие усилия поднять больший вес. Аналогичный

принцип действия и в экономике для финансового рычага, который позволяет,

прилагая меньшее количество усилий увеличить размер прибыли.

27.

28.

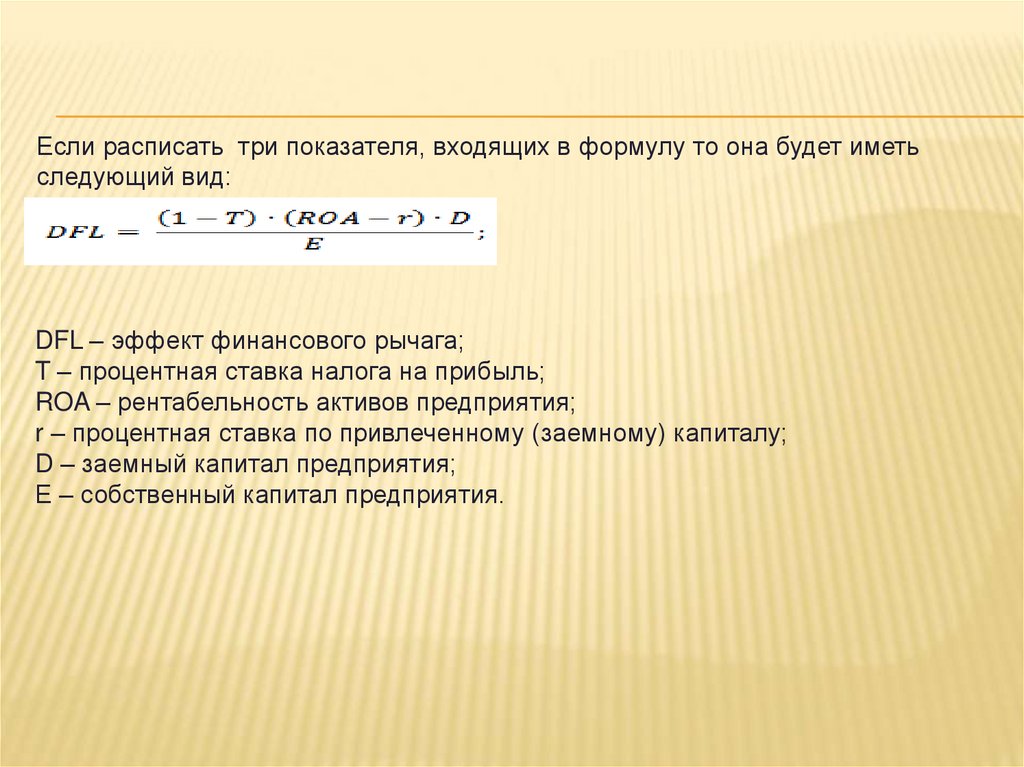

Если расписать три показателя, входящих в формулу то она будет иметьследующий вид:

DFL – эффект финансового рычага;

T – процентная ставка налога на прибыль;

ROA – рентабельность активов предприятия;

r – процентная ставка по привлеченному (заемному) капиталу;

D – заемный капитал предприятия;

Е – собственный капитал предприятия.

29.

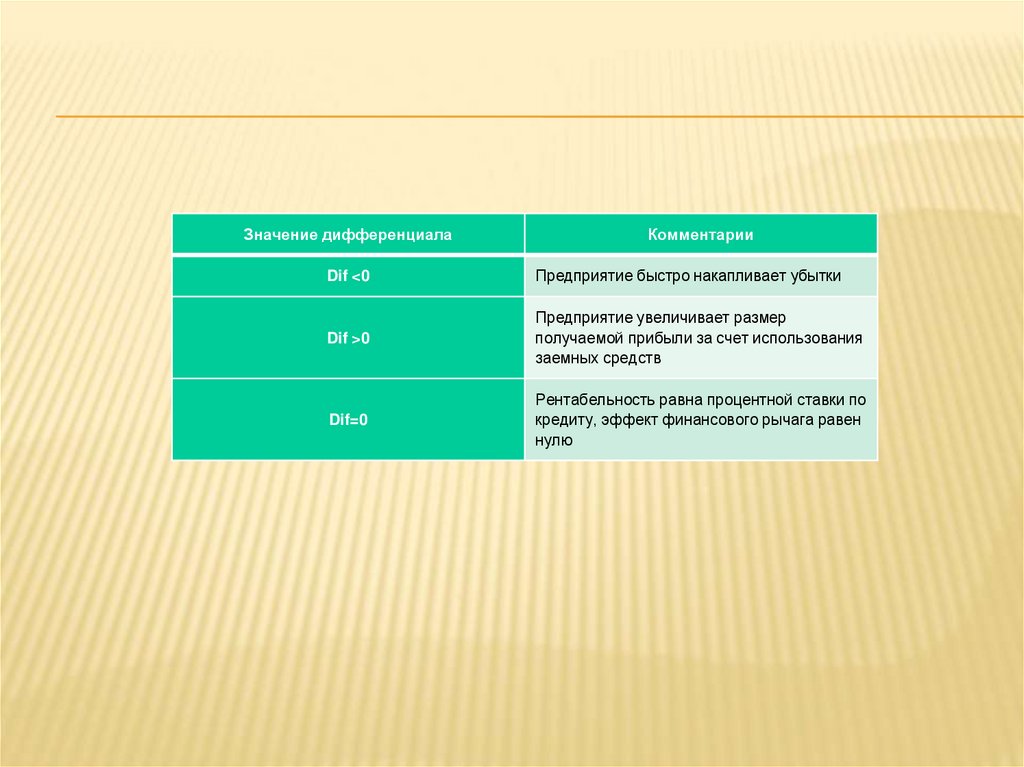

Значение дифференциалаКомментарии

Dif <0

Предприятие быстро накапливает убытки

Dif >0

Предприятие увеличивает размер

получаемой прибыли за счет использования

заемных средств

Dif=0

Рентабельность равна процентной ставки по

кредиту, эффект финансового рычага равен

нулю

30.

Коэффициент финансового рычагаКоэффициент финансового рычага (аналог: плечо финансового

рычага) показывает, какую долю в общей структуре капитала предприятия

занимают заемные средства (кредиты, ссуды и др. обязательства), и

определяет силу влияния заемного капитала на эффект финансового

рычага.

31.

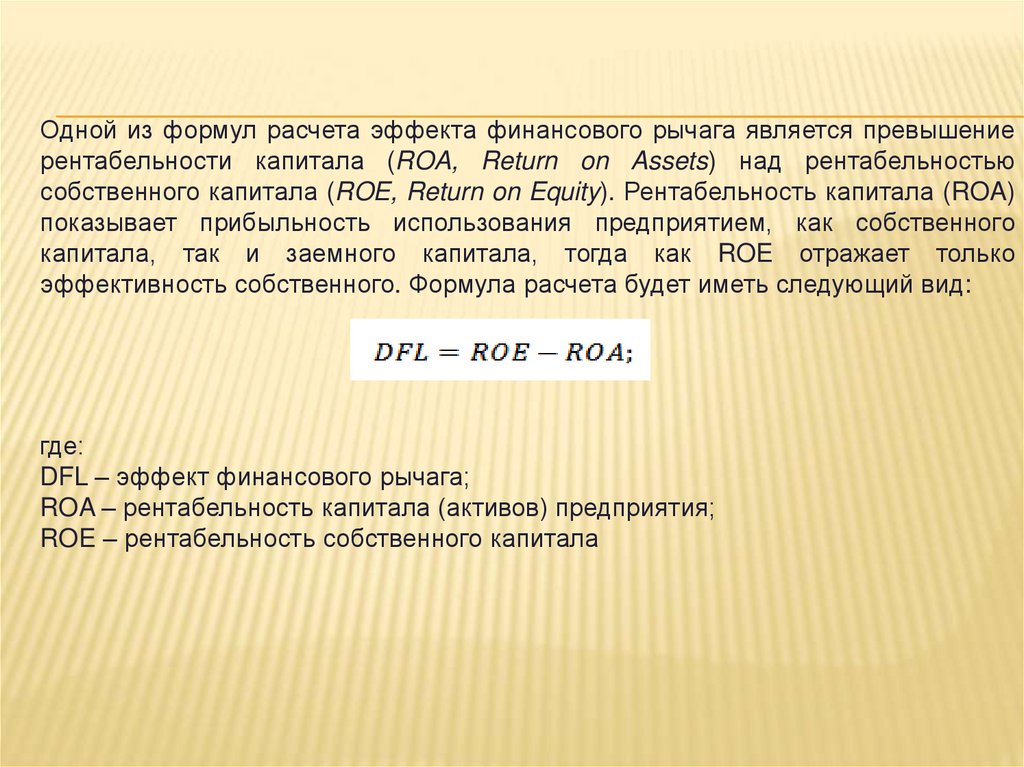

Одной из формул расчета эффекта финансового рычага является превышениерентабельности капитала (ROA, Return on Assets) над рентабельностью

собственного капитала (ROE, Return on Equity). Рентабельность капитала (ROA)

показывает прибыльность использования предприятием, как собственного

капитала, так и заемного капитала, тогда как ROE отражает только

эффективность собственного. Формула расчета будет иметь следующий вид:

где:

DFL – эффект финансового рычага;

ROA – рентабельность капитала (активов) предприятия;

ROE – рентабельность собственного капитала

32.

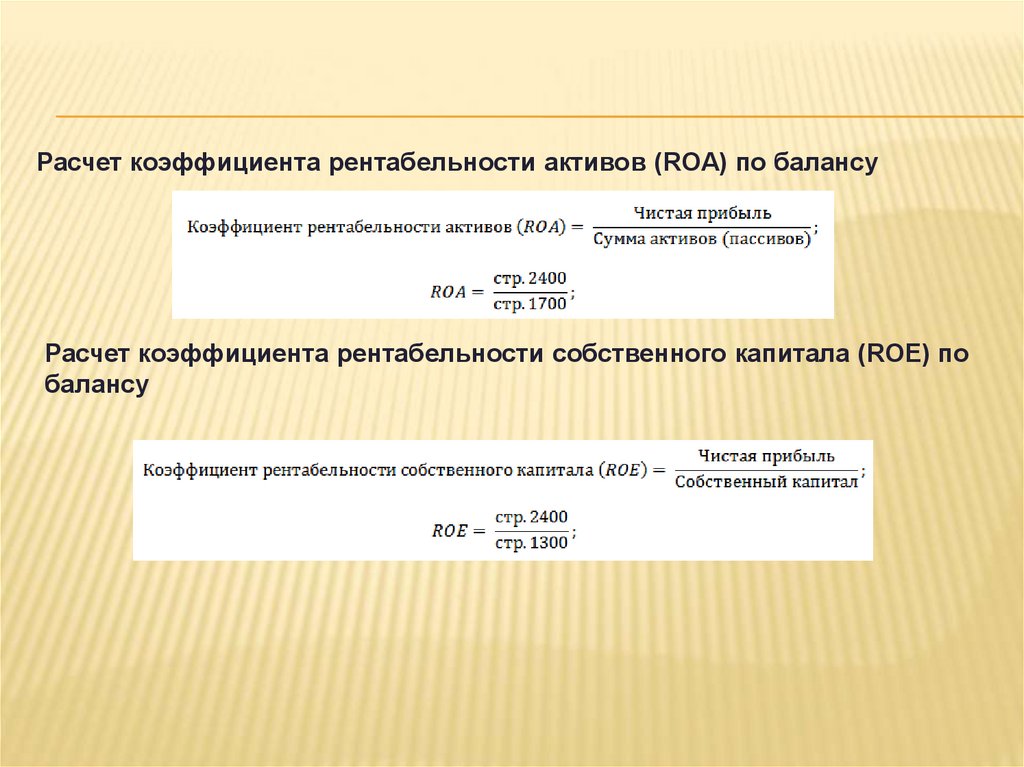

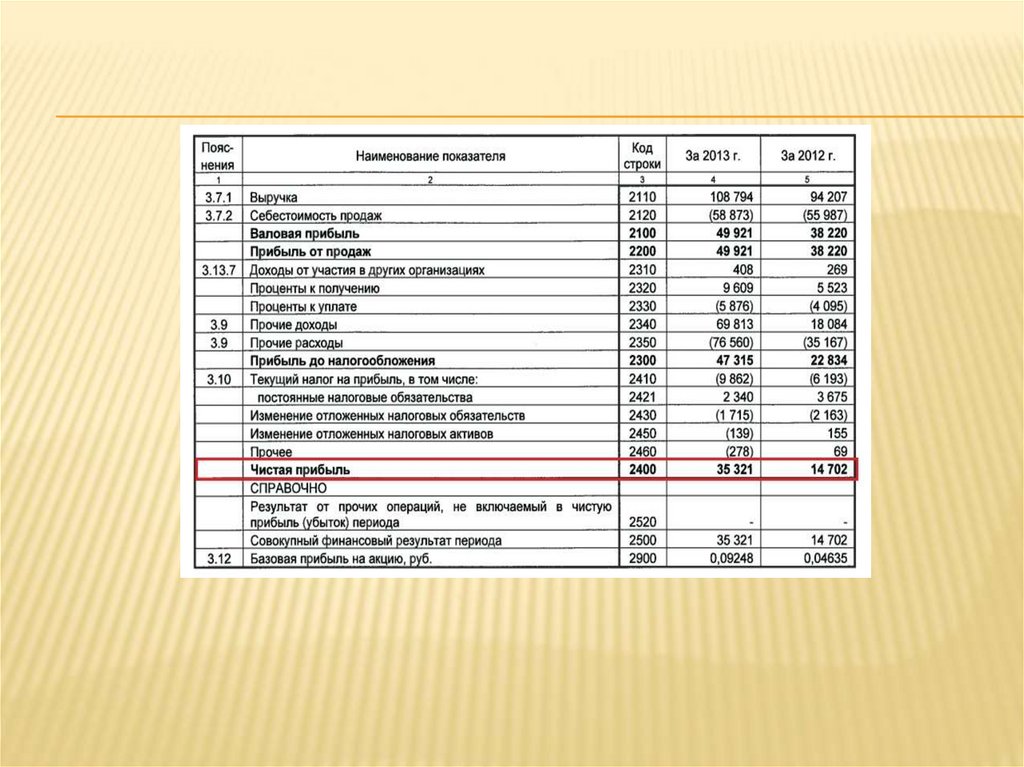

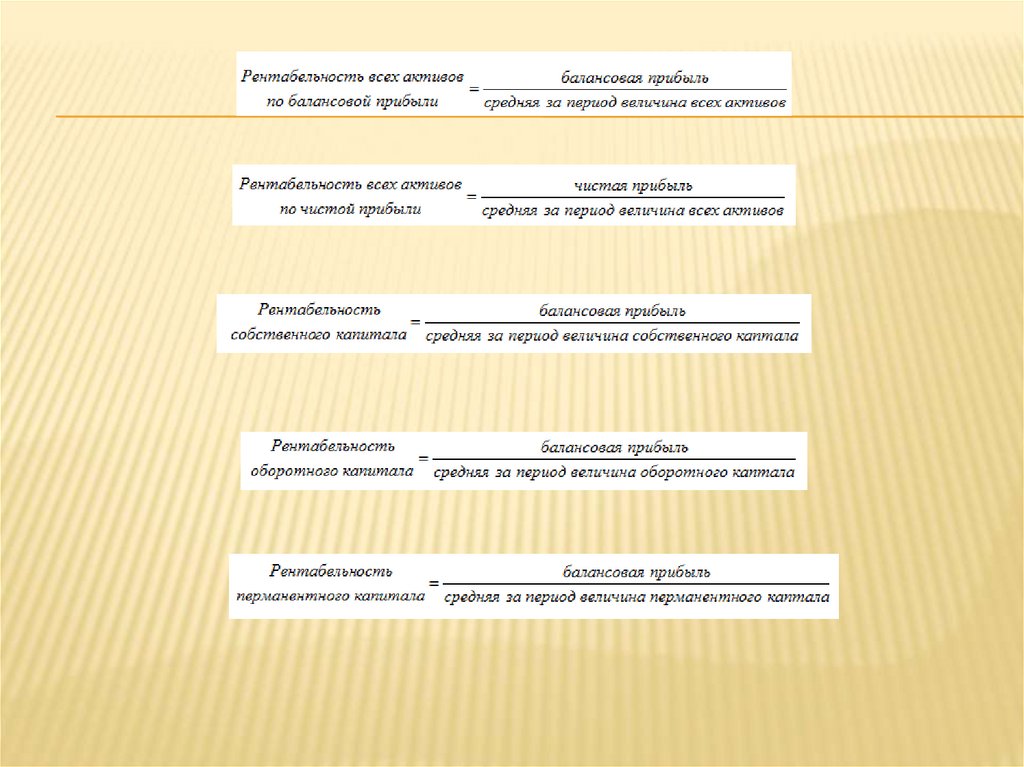

Расчет коэффициента рентабельности активов (ROA) по балансуРасчет коэффициента рентабельности собственного капитала (ROE) по

балансу

33.

34.

35.

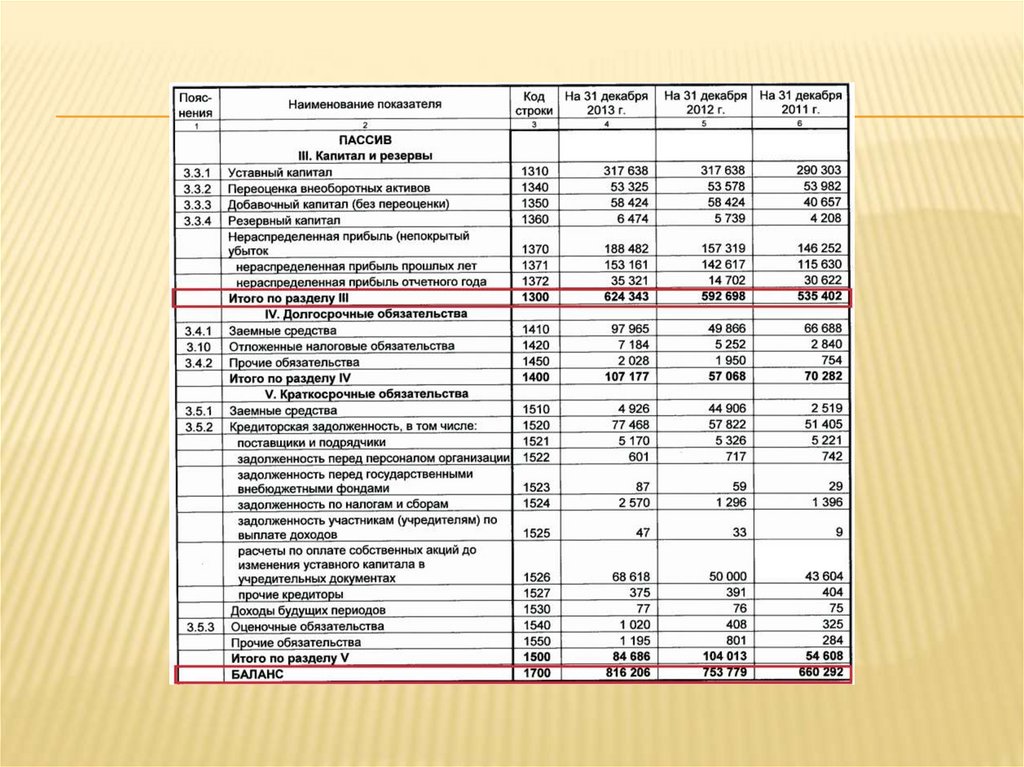

ROA = 35321 / 816206 =4,3%ROE = 35321 / 624343 = 5,6%

Эффект финансового рычага (DFL) = ROE – ROA = 5,6 – 4,3= 1,3%

36.

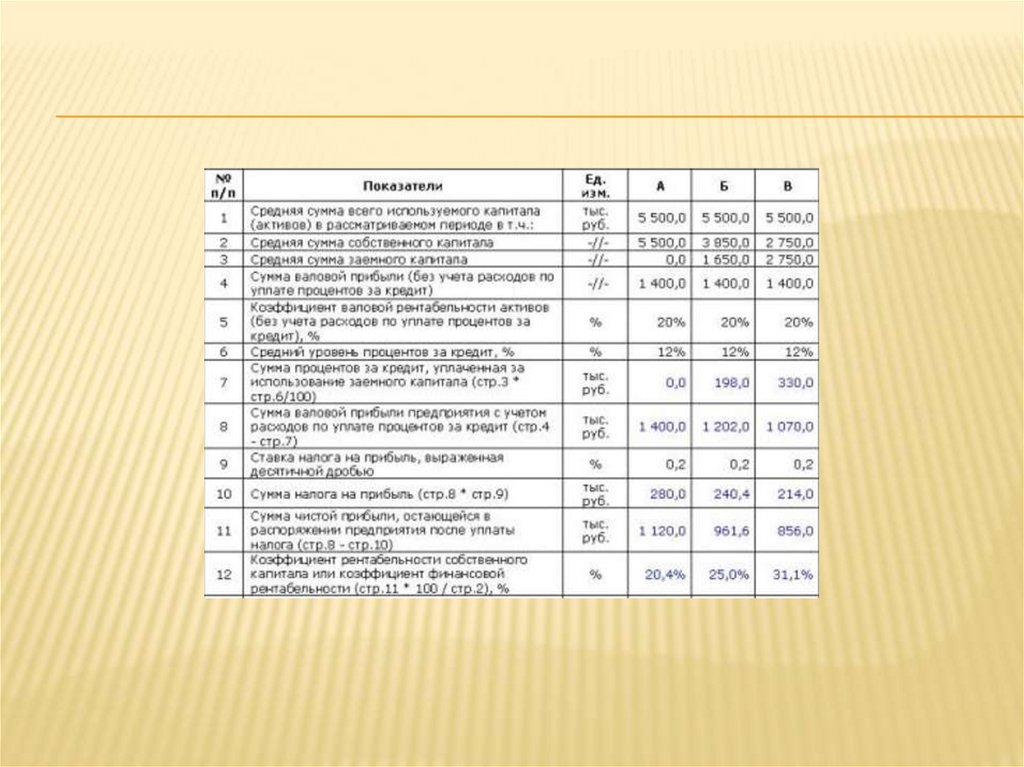

37.

Предприятие А. Эффект финансового левериджа отсутствует, таккак предприятие не использует заемный капитал.

Предприятие Б. Эффект рычага составляет 2,7% [(1-0,2)*(2012)*1650/3850].

Предприятие В. Эффект равен 6,4% [(1-0,2)*(2012)*2750/2750].

38.

Факторное влияниеНа величину выручки и прибыли влияет множество внутренних и внешних

факторов. Основные из них:

Рост и спад объема продаж.

Изменение цен.

Изменение ассортимента или его структуры.

Изменение норм производимых затрат.

Инфляция.

Однако по большому счету меняется или себестоимость (валовое количество

затрат на производство и реализацию продукции), или выручка – именно эти

показатели служат основанием для проведения анализа.

39.

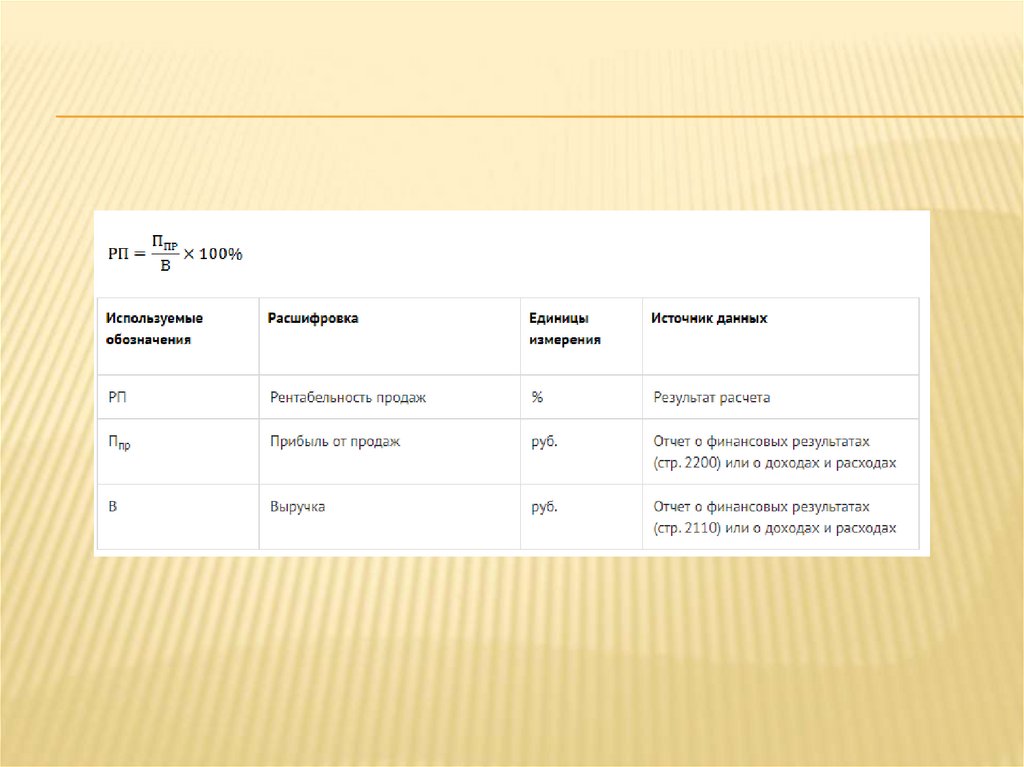

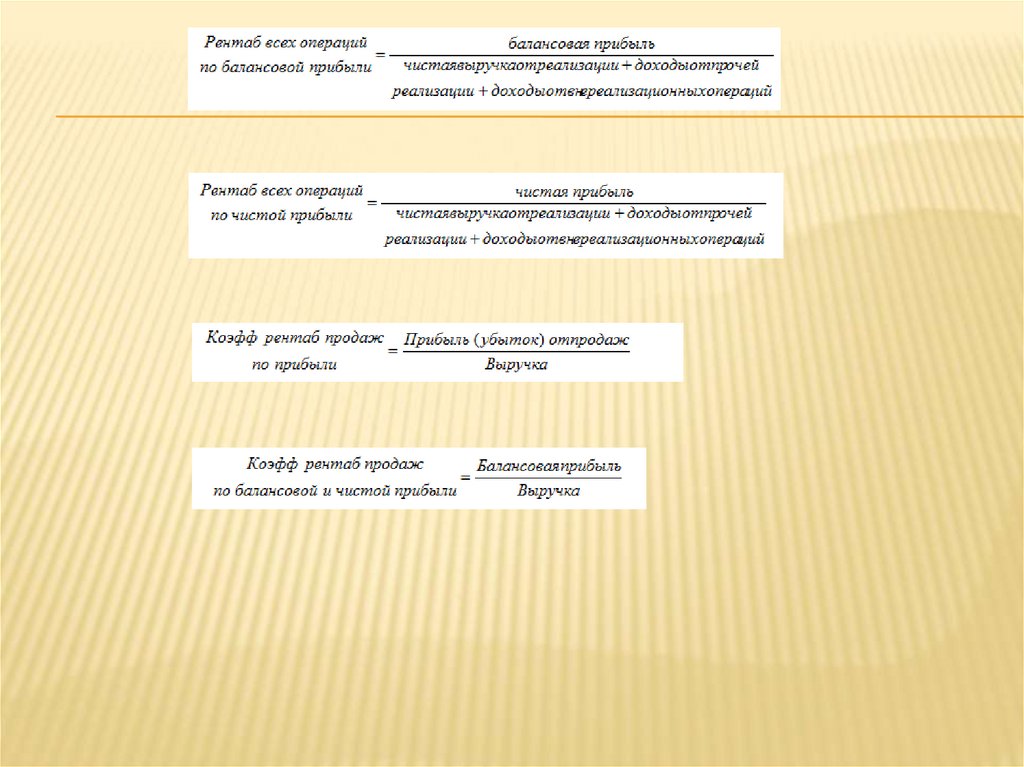

Формула для расчета рентабельности продаж имеет вид:Рпр = Прибыль / Выручка х 100% = (Выручка – Себестоимость) / Выручка

х 100%

Чтобы выявить имеющие влияние факторы, оцениваются финансовые

результаты за отчетный и базисный периоды. Приведем вариант расчета

на примере условной компании.

Компания продала продукцию в базовом периоде на 2000 тыс. руб., в

отчетном – на 3000 тыс. руб. Себестоимость ее в базовом периоде была

1200 тыс. руб., в отчетном – 2100 тыс. руб.

40.

Расчет прибыли будет выглядеть так: базовый период – 2000 – 1200 = 800тыс. руб., отчетный период – 3000 – 2100 = 900 тыс. руб.

Теперь произведем расчет рентабельности продаж для каждого из

периодов:

Рпр базисная = (2000 – 1200) / 2000 х 100%, или 40%

Рпр отчетная = (3000 – 2100)/3000 х 100%, или 30%

41.

Для этого необходимо воспользоваться способом цепных подстановок:Р выручка = (3000 – 1200) / 3000 х 100% – (2000 – 1200) / 2000 х 100% = 20%

Р себестоимость = (3000 – 2100) / 3000 х 100% – (3000 – 1200) / 3000 х 100%

= -30%

42.

Выходит, что за счет роста выручки рентабельность могла бы повыситьсяна 20% – это благоприятная тенденция. Но негативно на общую картину

сказывается рост себестоимости продукции, которая сократила уровень

рентабельности на 30%. Совокупное влияние двух упомянутых факторов

рассчитывается как ∆Р = Р выручка + Р себестоимость. В нашем примере

это будет -10%.

43.

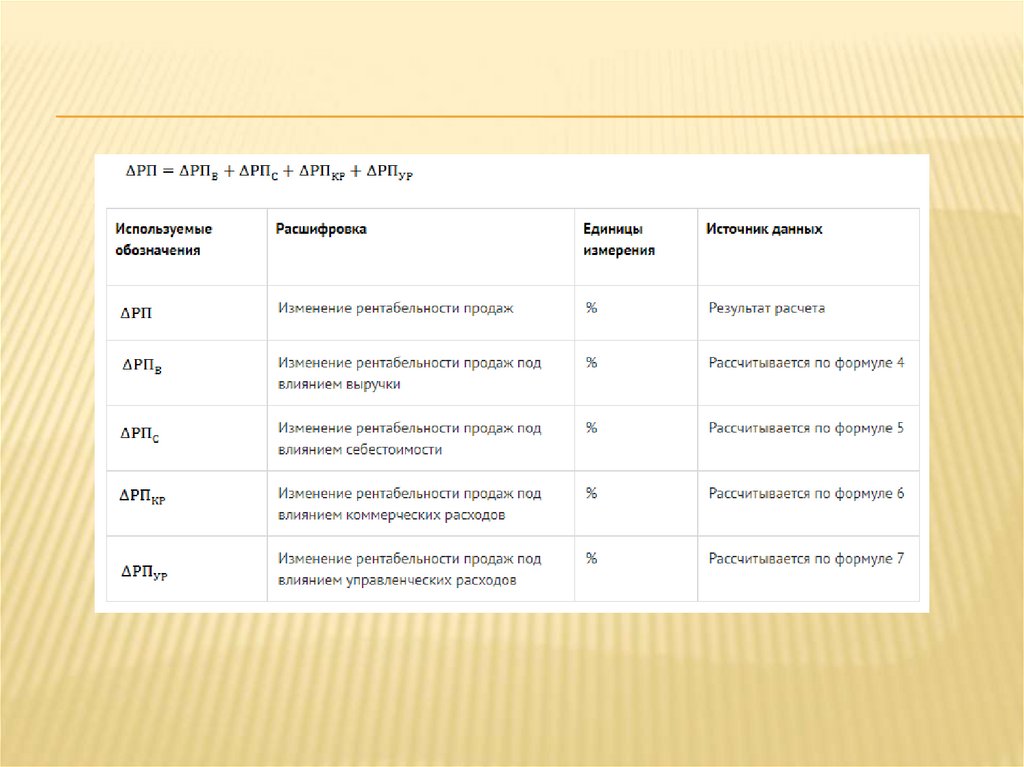

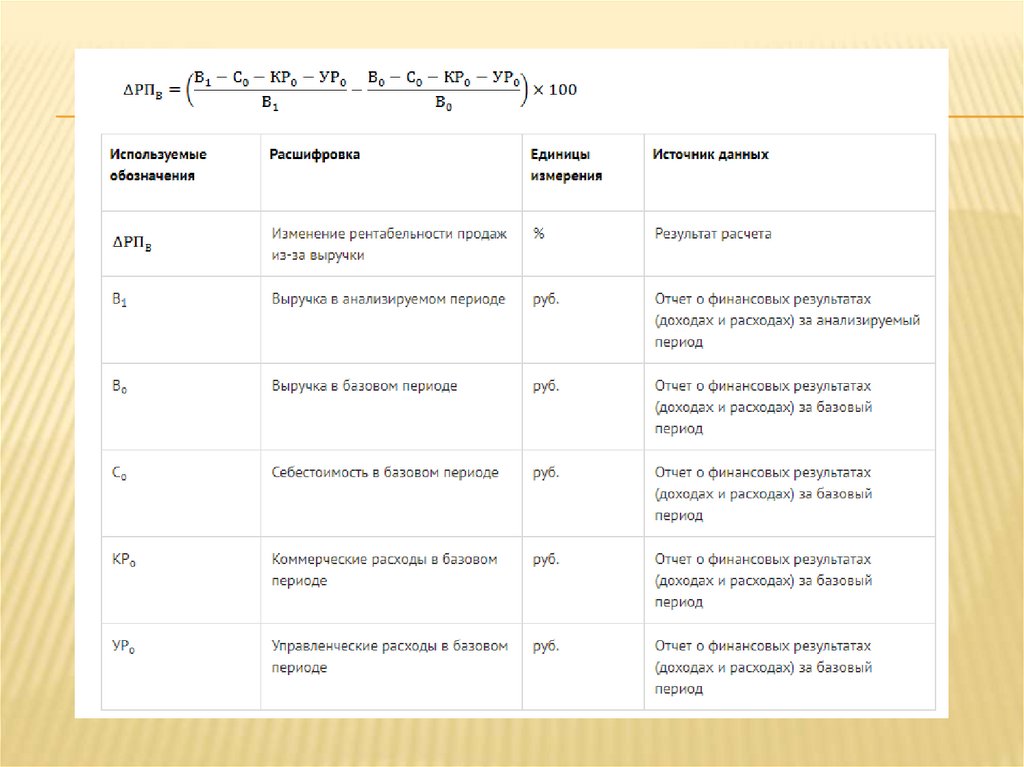

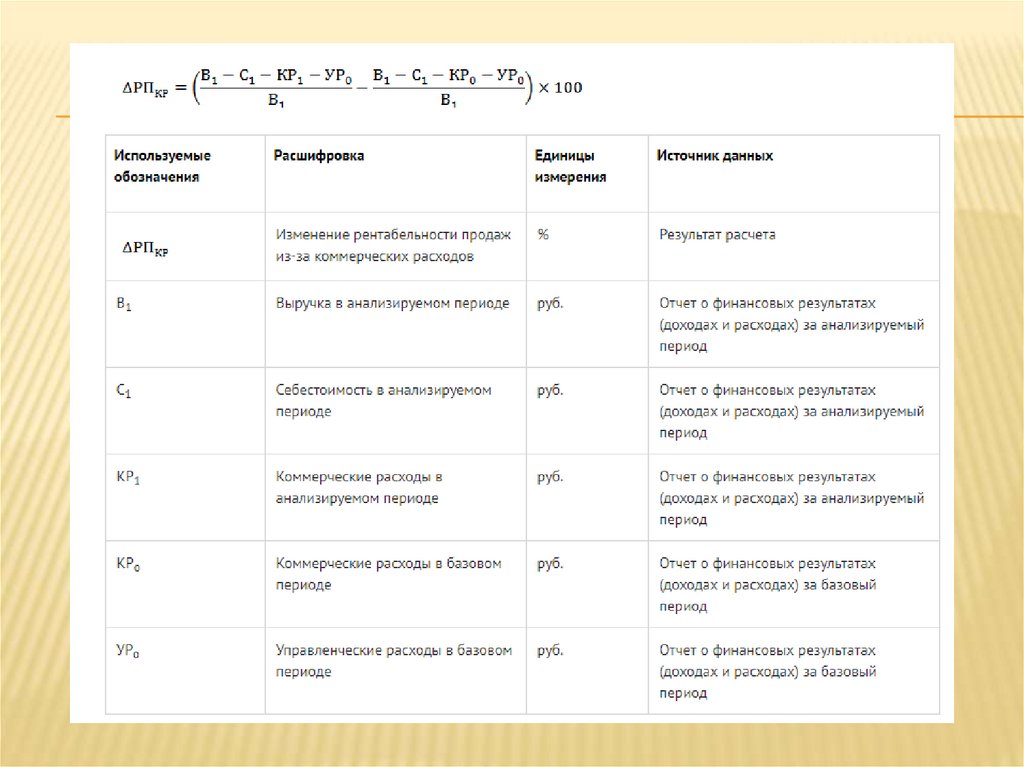

44.

45.

46.

47.

48.

49.

50.

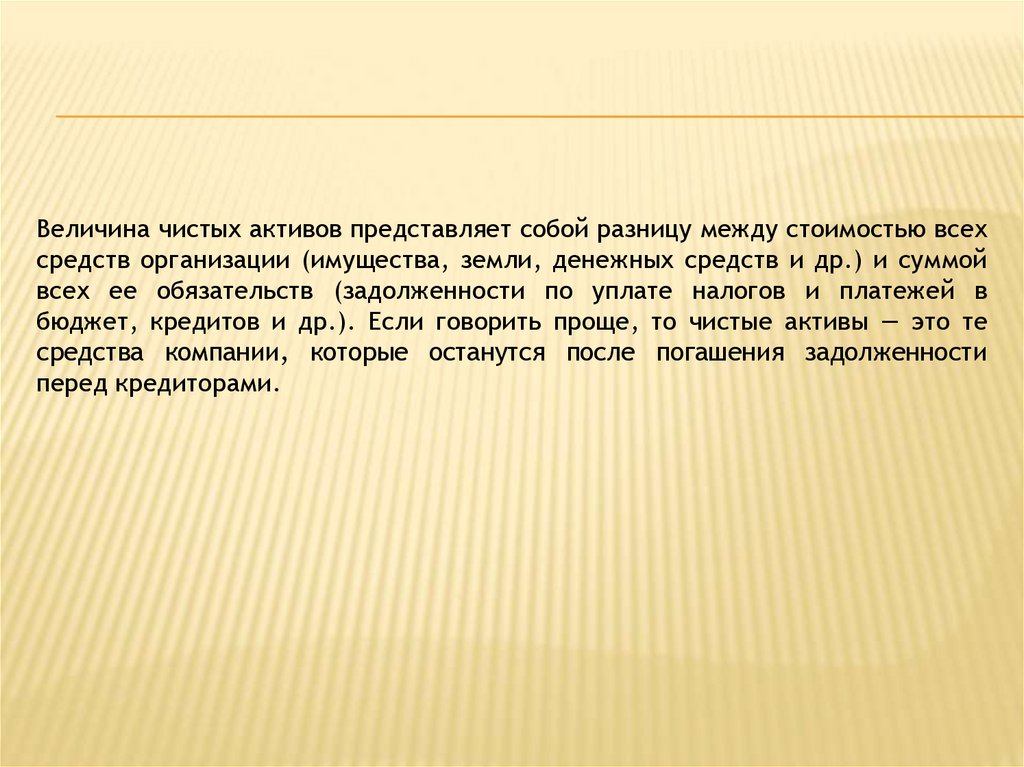

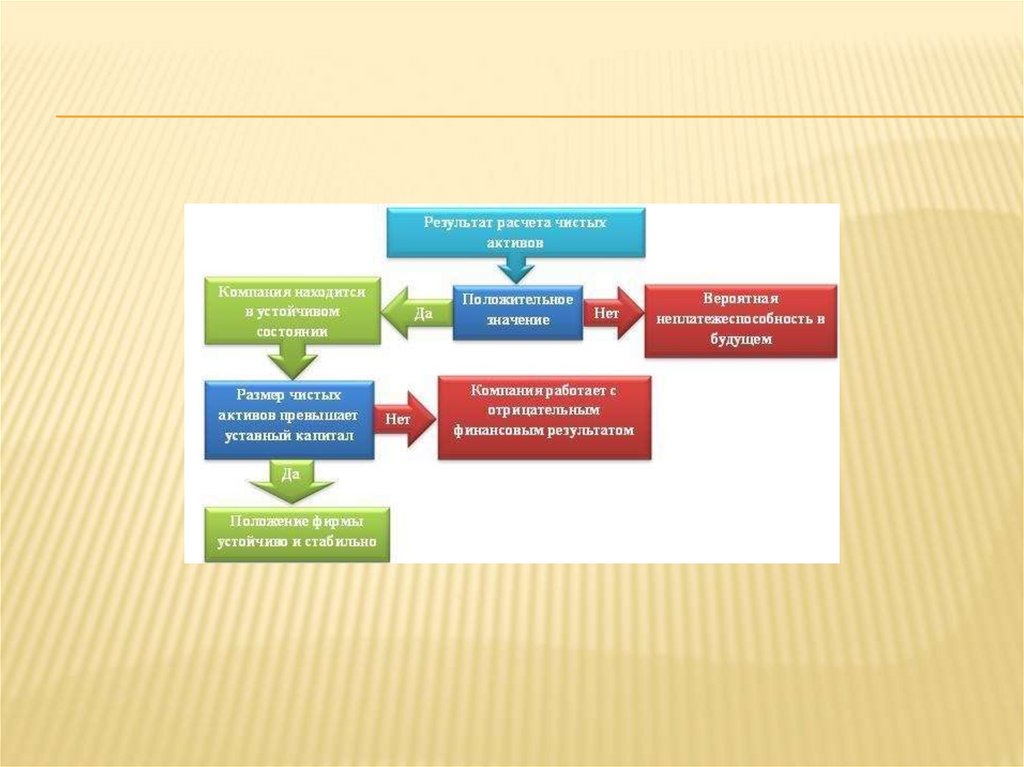

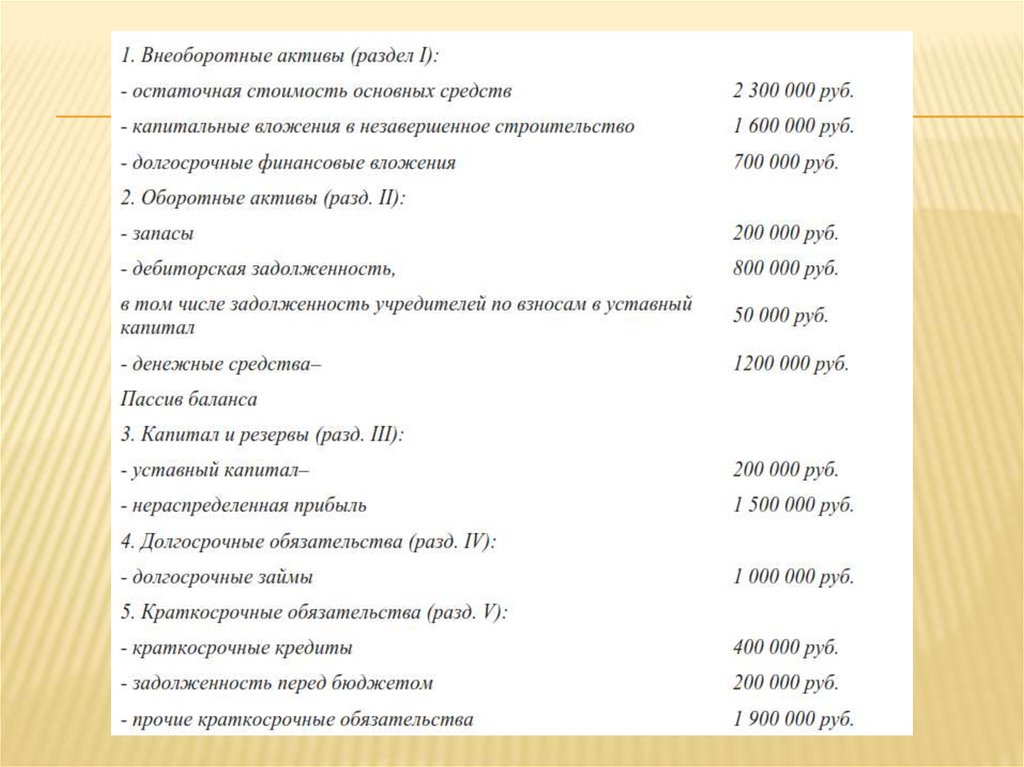

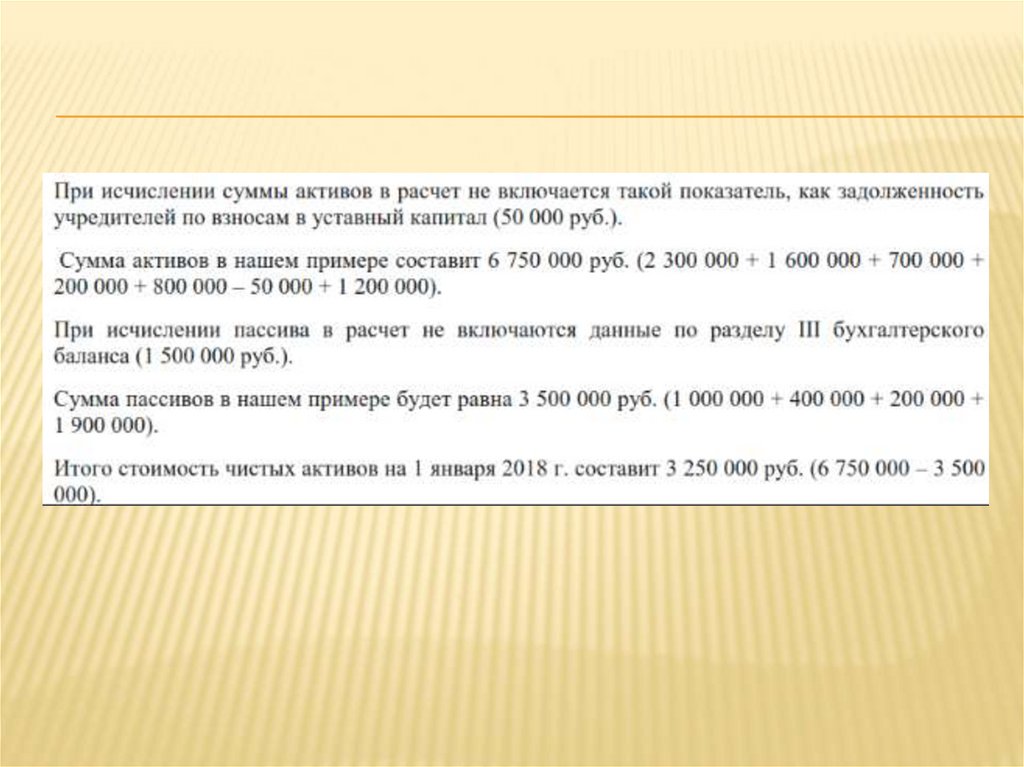

Величина чистых активов представляет собой разницу между стоимостью всехсредств организации (имущества, земли, денежных средств и др.) и суммой

всех ее обязательств (задолженности по уплате налогов и платежей в

бюджет, кредитов и др.). Если говорить проще, то чистые активы — это те

средства компании, которые останутся после погашения задолженности

перед кредиторами.

51.

Согласно приказу № 84н для расчета чистых активов компании надо вычесть из стоимости активовстоимость пассивов. Для этого используется формула:

ЧА = (ВАО + ОАО – ЗУ – ЗВА) – (ДО + КО – ДБП),

где:

ЧА — чистые активы;

ВАО — внеоборотные активы организации;

ОАО — оборотные активы организации;

ЗУ — долг учредителей перед организацией по наполнению долей в уставном капитале;

ЗВА — задолженность, образовавшаяся при выкупе собственных акций;

ДО — обязательства, имеющие долгосрочный характер;

КО — обязательства, имеющие краткосрочный характер;

ДБП — доходы будущих периодов (в виде госпомощи и безвозмездного получения имущества).

Для расчета чистых активов можно использовать также данные, содержащиеся в балансе компании.

Чтобы провести расчет стоимости чистых активов по балансу, формулу можно видоизменить:

ЧА = (строка 1600 – ЗУ) – (строка 1400 + строка 1500 – ДБП).

52.

53.

54.

55.

56.

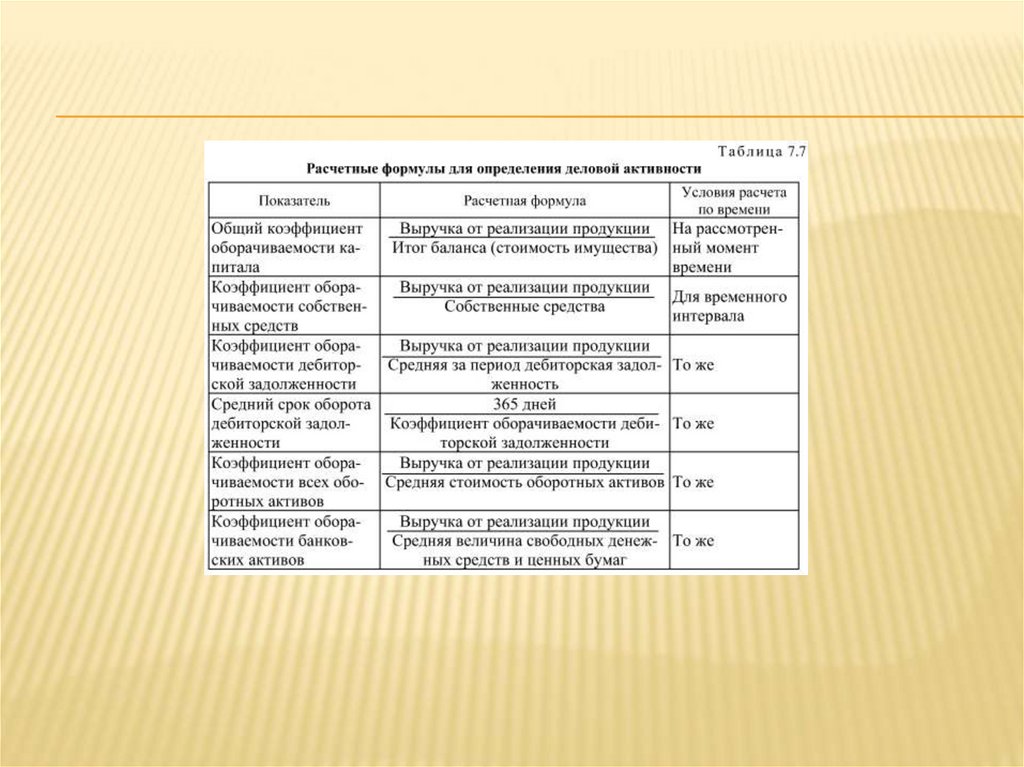

Анализ деловой активности и экономической эффективностипредприятия

Деловая активность предприятия в финансовом аспекте проявляется, прежде

всего, в скорости оборота его средств. Анализ деловой активности и

рентабельности

заключается

в

исследовании

уровней

и динамики

разнообразных коэффициентов оборачиваемости и рентабельности, которые

являются относительными показателями финансовых результатов деятельности

предприятия. Большое значение рентабельность имеет для принятия решений в

области

инвестирования,

планирования,

при

составлении

смет,

координировании, оценке и контроле деятельности предприятия и ее

результатов.

57.

58.

Анализ деловой активности предприятия можно провести последующим показателям:

1) качественные показатели,

2) количественные показатели.

59.

К качественным показателям относятся:1) рынок сбыта, а именно его объемы, ежегодные темпы

расширения;

2) объем продукции, предназначенной для экспорта;

3) репутация предприятия, в том числе: количество постоянных

покупателей, потребителей услуг; уровень известности

предприятий-покупателей;

4) уровень спроса продукции именно этого предприятия на рынке.

60.

Количественная оценка включает в себя анализ по двумнаправлениям:

1) абсолютные показатели,

2) относительные показатели.

Абсолютные показатели деловой активности – это такие величины,

которые характеризуют соотношение между двумя основными

финансовыми показателями деятельности любого предприятия –

величиной вкладываемого капитала, активов и объемом реализации

готовых товаров или услуг. Таким образом, к абсолютным

показателям относят:

1) объем вкладываемого капитала,

2) объем реализации продукции,

3) разница между двумя первыми показателями – прибыль.

61.

Оптимальное соотношение между вышеуказанными показателямиможно выразить следующей записью:

Темп прироста чистой прибыли ? Темп прироста приходящих денежных

средств от реализации продукции ? Темп прироста стоимости активов ? 100%

62.

Темп прироста чистой прибыли> Темп прироста приходящихденежных средств от реализации продукции> Темп прироста

стоимости активов>100%

63.

Даже в деятельности самых развитых и стабильных предприятий темпприроста стоимости активов часто превышает темп прироста других

показателей. Причинами могут быть:

1) расширение номенклатурной сетки за счет введения новых видов

продукции или предоставляемых услуг;

2) проведение капитального ремонта, обновление отдельных

производственных узлов;

3) реконструкция и реорганизация всего производства в целом.

64.

Общие относительные показатели разделяются на две группы:1) Коэффициент, характеризующий скорость оборота активов. В

общем случае под скоростью подразумевается количество оборотов

активов за анализируемый период – квартал или год.

2) Коэффициент, характеризующий длительность одного оборота.

Здесь понимаются сроки, в течение которых возвращаются все

денежные средства, вкладываемые в производственные активы

(материальные и нематериальные).

65.

Рентабельность–

это

показатель,

который

выражается

в

относительных величинах и показывает доходность бизнеса,

выраженную

в

процентах.

Иногда

под

рентабельностью

в

некоммерческих

предприятиях

подразумевают

эффективность.

Определяется рентабельность соотношением затрат и прибыли.

Полученный

коэффициент

показывает,

как

результат

предпринимательской деятельности фирмы покрывает расходы.

66.

При изучении сравнительной динамики абсолютных показателейделовой активности оценивается соответствие следующему

оптимальному соотношению, получившему название "золотого

правила экономики организации":

Трчп > ТрВ > ТрА > 100%,

где Трчп – темп роста чистой прибыли;

ТрВ – темп роста выручки от продаж;

ТрА – темп роста средней величины активов

67.

Выполнение первого соотношения (чистая прибыль растетопережающим темпом по сравнению с выручкой) означает повышение

рентабельности деятельности

(Рд): Рд = ЧП / В *100.

Выполнение второго соотношения (выручка растет опережающим

темпом по сравнению с активами) означает ускорение

оборачиваемости активов

(Оа): Оа = В / А * 100.

Опережающие темпы увеличения чистой прибыли по сравнению с

увеличением активов (ТРЧП > ТРА) означают повышение чистой

рентабельности активов

(ЧРа): ЧРа=ЧП / А * 100.

68.

В общем виде анализ уровня оборачиваемости состоит из четырехподзадач в зависимости от показателей, для которых рассчитывается

показатель (средства предприятия, источники образования средств

предприятия): Средства предприятия (активы):

1) анализ оборачиваемости внеоборотных активов;

2) анализ оборачиваемости дебиторской задолженности;

3) анализ оборачиваемости оборотных активов;

4) анализ оборачиваемости материально-производственных запасов.

Источники образования средств предприятия (пассивы):

анализ оборачиваемости собственного капитала;

анализ оборачиваемости заемного капитала (кредиторской

задолженности).

69.

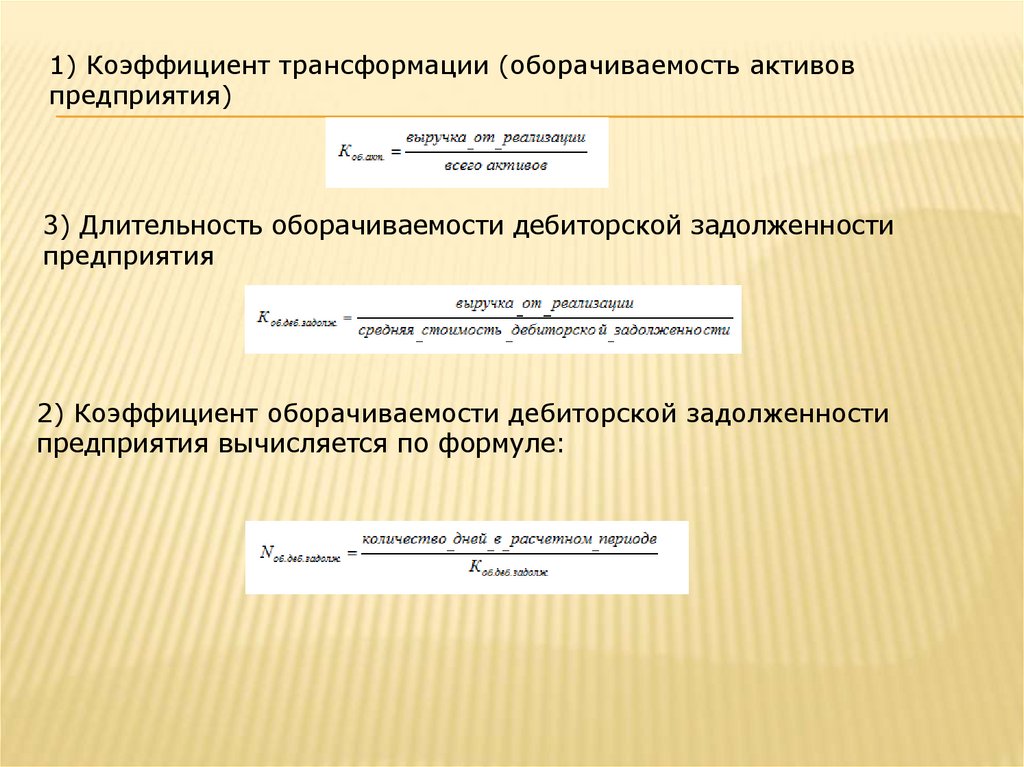

1) Коэффициент трансформации (оборачиваемость активовпредприятия)

3) Длительность оборачиваемости дебиторской задолженности

предприятия

2) Коэффициент оборачиваемости дебиторской задолженности

предприятия вычисляется по формуле:

70.

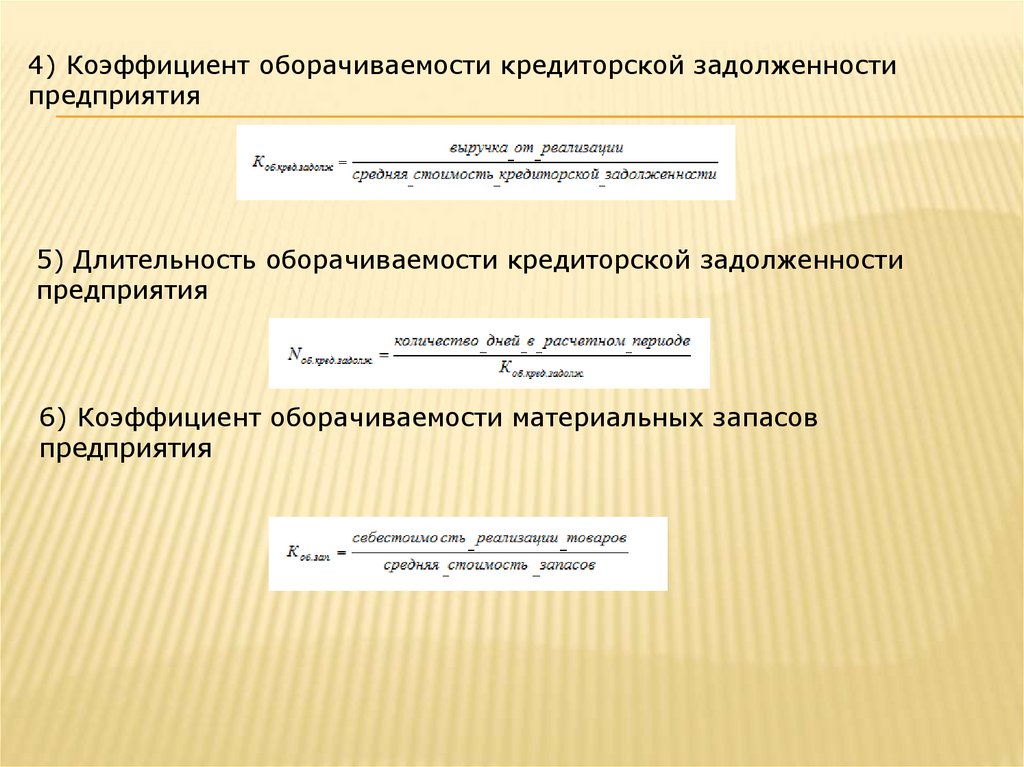

4) Коэффициент оборачиваемости кредиторской задолженностипредприятия

5) Длительность оборачиваемости кредиторской задолженности

предприятия

6) Коэффициент оборачиваемости материальных запасов

предприятия

71.

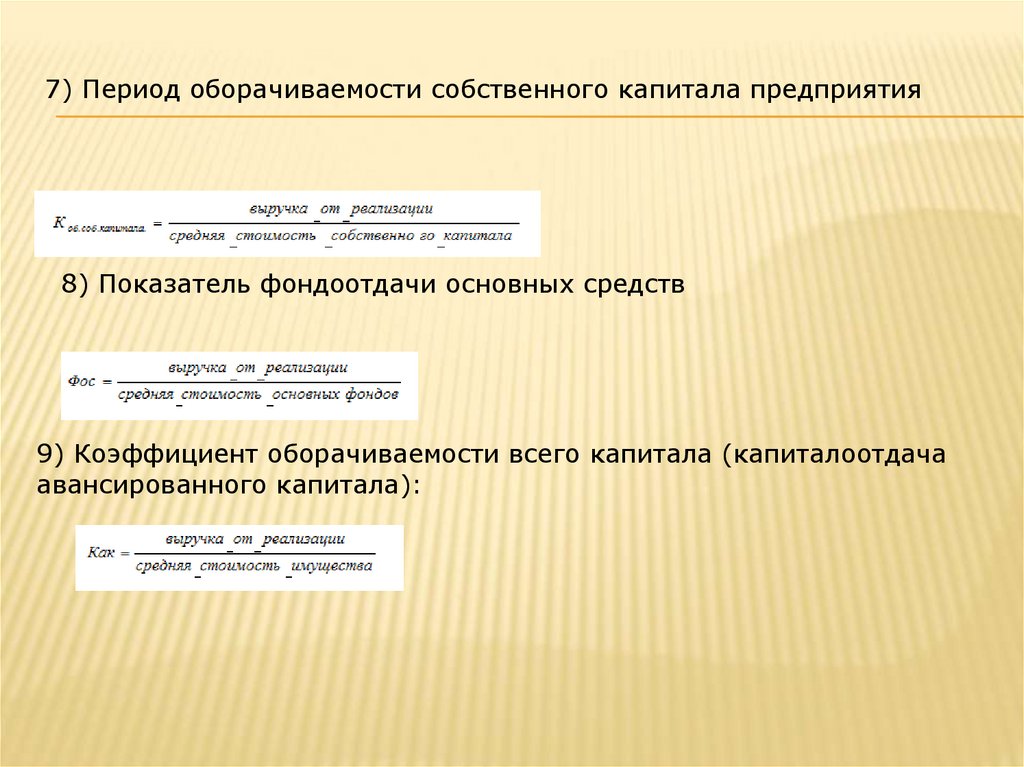

7) Период оборачиваемости собственного капитала предприятия8) Показатель фондоотдачи основных средств

9) Коэффициент оборачиваемости всего капитала (капиталоотдача

авансированного капитала):

72.

Необходимо сказать о тех факторах, которые оказывают ключевоевлияние на формирование финансовой политики предприятия, а в

частности на период оборота финансов. Факторы разделяются на

внешние и внутренние. К внешним факторам относятся:

1) особенности производства, объясняемые экономической

обстановкой в данной отрасли,

2) особенности взаимодействие данного предприятия с

поставщиками, покупателями, аналогичными предприятиями,

работающими по схожему алгоритму,

3) величина рынка сбыта,

4) величина производственных объемов,

5) инфляция,

6) особенности формирования стартового капитала предприятия,

длительность нахождения предприятия на своем рынке.

73.

К внутренним факторам относятся:1) уровень управления финансовой системой предприятия,

2) особенности формирования номенклатуры производства, ее

ценовых показателей, соотношение себестоимости продукции, ее

цены для реализации на рынке сбыта,

3) внутренняя оценка ценности материально-технических объектов.

74.

75.

76.

Основныенаправления

повышения

деловой

активности предприятия:

- ускорение

оборачиваемости

капитала

предприятия;

- экономия оборотных средств;

- обоснованный

выбор

стратегии

реализации

резервов

экономии

материальных

ресурсов.

77.

Основные пути ускорения оборачиваемости капитала:- сокращение продолжительности производственного цикла за счет

интенсификации производства (использование новейшей

механизации и автоматизации производственных процессов,

повышение уровня производительности труда, более полное

использование производственных мощностей предприятия, трудовых

и материальных ресурсов и др.);

- улучшение организации материально-технического снабжения с

целью бесперебойного обеспечения производства необходимыми

материальными ресурсами и сокращения времени нахождения

капитала в запасах; - ускорение процесса отгрузки продукции и

оформления расчетных документов;

- сокращение времени нахождения средств в дебиторской

задолженности;

- повышение уровня маркетинговых исследований, направленных на

ускорение продвижения товаров от производителя к потребителю

(включая изучение рынка, совершенствование товара и форм его

продвижения к потребителю, формирование правильной ценовой

политики, организацию эффективной рекламы и т.п.).

78.

Если говорить об улучшении использования оборотных средств,нельзя не сказать и об экономическом значении экономии оборотных

средств, которая выражается в следующем:

- снижение удельных расходов сырья, материалов, топлива

обеспечивает производству большие экономические выгоды. Оно,

прежде всего, дает возможность из данного количества

материальных ресурсов выработать больше готовой продукции

(работ, услуг) и выступает, поэтому как одна из серьезных

предпосылок увеличения масштабов производства

- стремление к экономии материальных ресурсов побуждает к

внедрению новой техники и совершенствованию технологических

процессов

- экономия в потреблении материальных ресурсов способствует

улучшению использования производственных мощностей и

повышению общественной производительности труда

- экономия материальных ресурсов в огромной мере способствует

снижению себестоимости продукции (работ, услуг)

- существенно влияя на снижение себестоимости продукции,

экономия материальных ресурсов оказывает положительное

воздействие и на финансовое состояние предприятия.

79.

пути повышения рентабельности предусматривают:- увеличение объемов реализации готовой продукции улучшенного

качества,

- расширение объемов производства и деятельности предприятия в

целом,

- распределение затрат на сменные и постоянные,

- исследование номенклатуры продукции на предмет необходимости

ее выпуска,

- снижение производства материалоемкой продукции, применяя

более новые и современные технологии производства, повышение

квалификации и производительности рабочей силы, более

эффективное использование производственного оборудования,

- поиски новых поставщиков на более выгодных условиях для

закупки более дешевых материалов и сырья,

- улучшение политики сбыта, возможное снижение цен, разработка

систем скидок и дисконтов для реализации запасов,

- поиски новых рынков сбыта благодаря маркетинговой политике

- проведение различных акций, конкурсов, улучшение рекламы для

продажи товар- постоянное совершенствование методов работы на

предприятии.

Финансы

Финансы