Похожие презентации:

Доходы государства

1. ТЕМА 6. ДОХОДЫ ГОСУДАРСТВА

ЭКОНОМИКА ОБЩЕСТВЕННОГО СЕКТОРАСоставители – Андрианова Е.П.

2. Темы для обсуждения:

Источники формирования доходов госбюджета.Понятие налоговой системы. Критерии оценки

налоговых систем.

Оптимальная структура налогообложения.

Налоговая система Российской Федерации.

3. 1. Источники формирования доходов госбюджета

Доходы государства включают доходы бюджетов различныхуровней и доходы государственных внебюджетных фондов.

Доходы бюджета – поступающие в бюджет денежные

средства, за исключением средств, являющихся в

соответствии с Бюджетным кодексом РФ источниками

финансирования дефицита бюджета.

Т.е. речь идет о денежных средствах, поступающих в

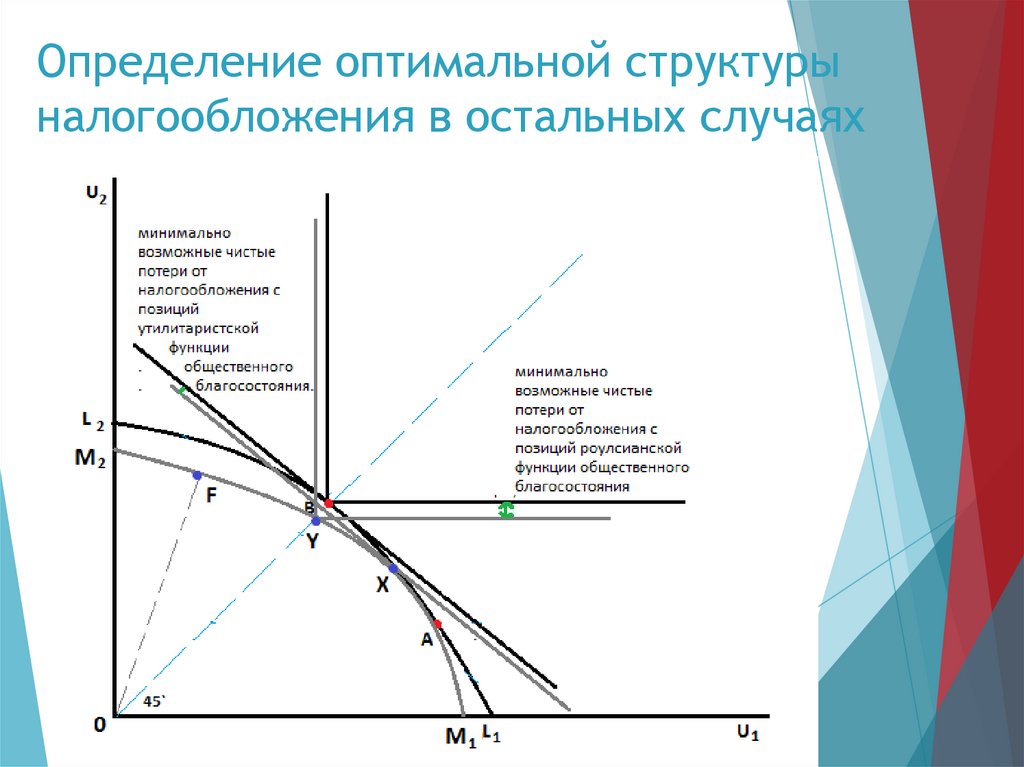

безвозмездном и безвозвратном порядке в соответствии с

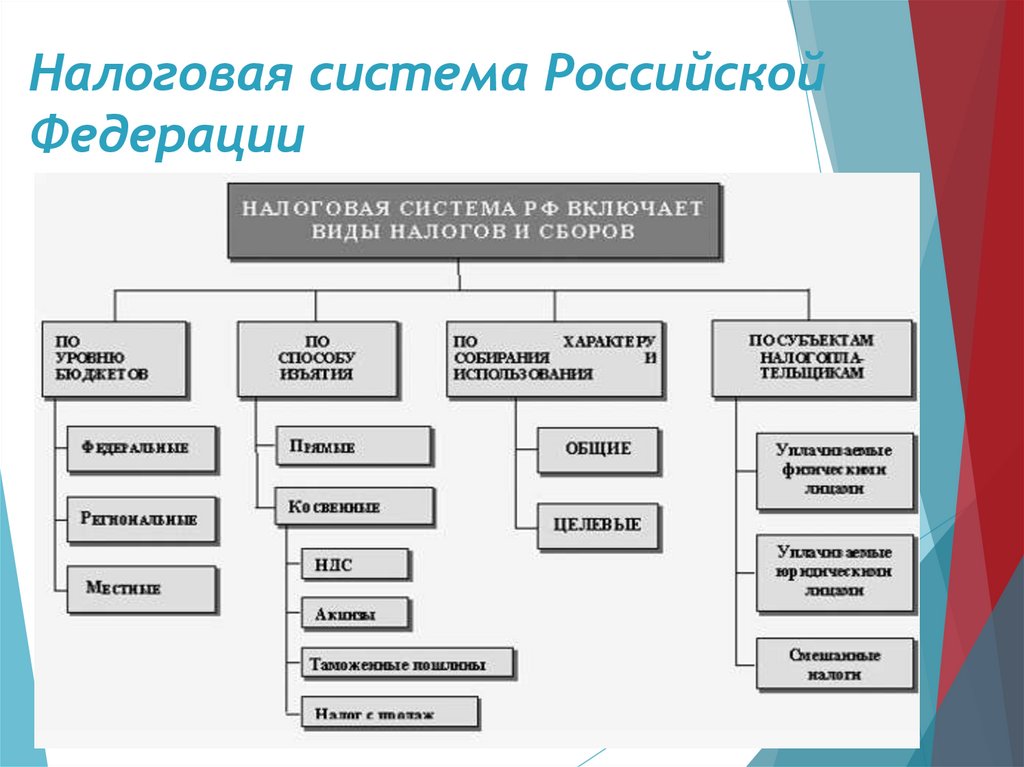

законодательством РФ в распоряжение органов

государственной власти РФ, органов государственной власти

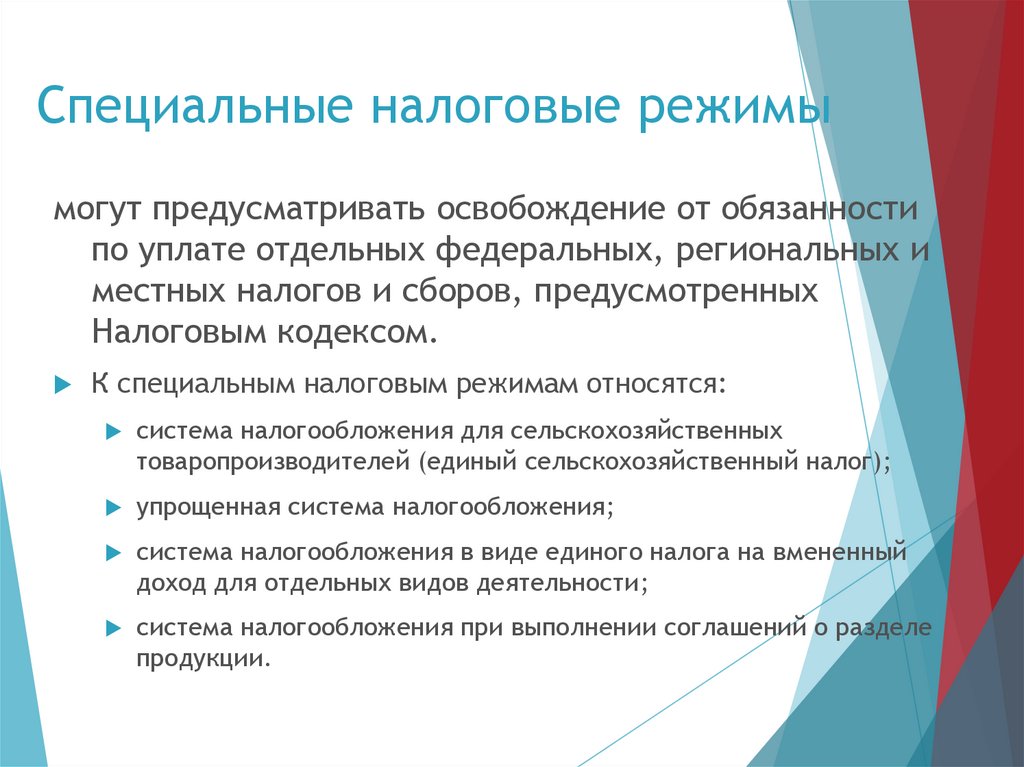

субъектов РФ и органов местного самоуправления.

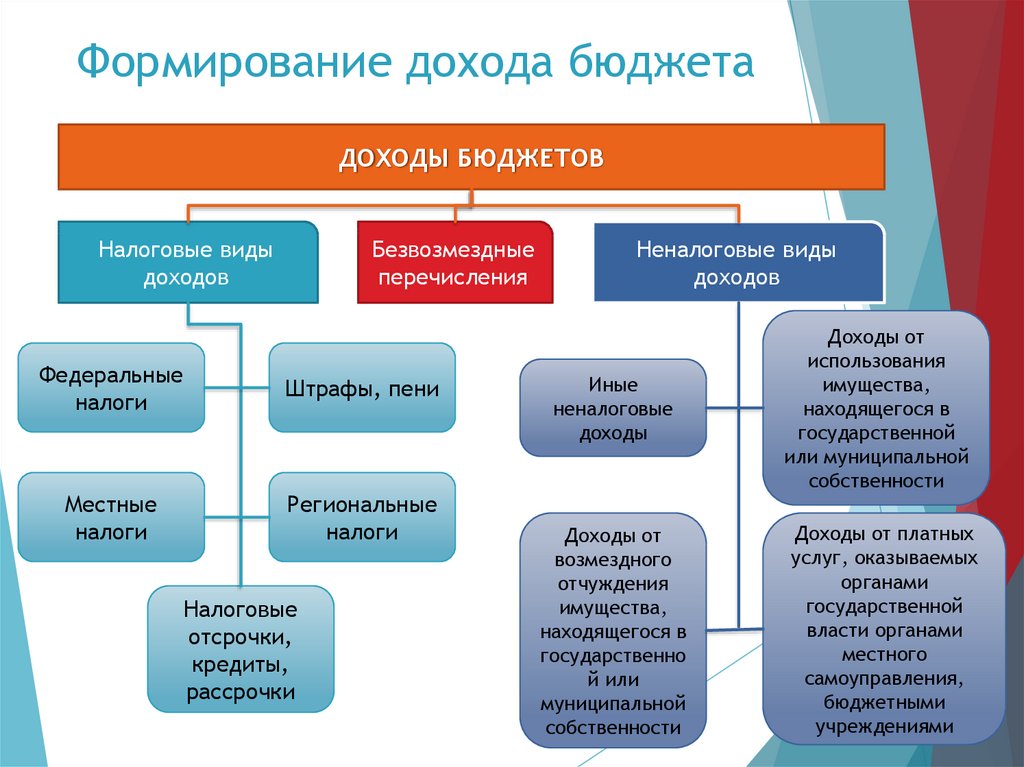

4. Формирование дохода бюджета

ДОХОДЫ БЮДЖЕТОВНалоговые виды

доходов

Безвозмездные

перечисления

Федеральные

налоги

Штрафы, пени

Местные

налоги

Региональные

налоги

Налоговые

отсрочки,

кредиты,

рассрочки

Неналоговые виды

доходов

Иные

неналоговые

доходы

Доходы от

возмездного

отчуждения

имущества,

находящегося в

государственно

й или

муниципальной

собственности

Доходы от

использования

имущества,

находящегося в

государственной

или муниципальной

собственности

Доходы от платных

услуг, оказываемых

органами

государственной

власти органами

местного

самоуправления,

бюджетными

учреждениями

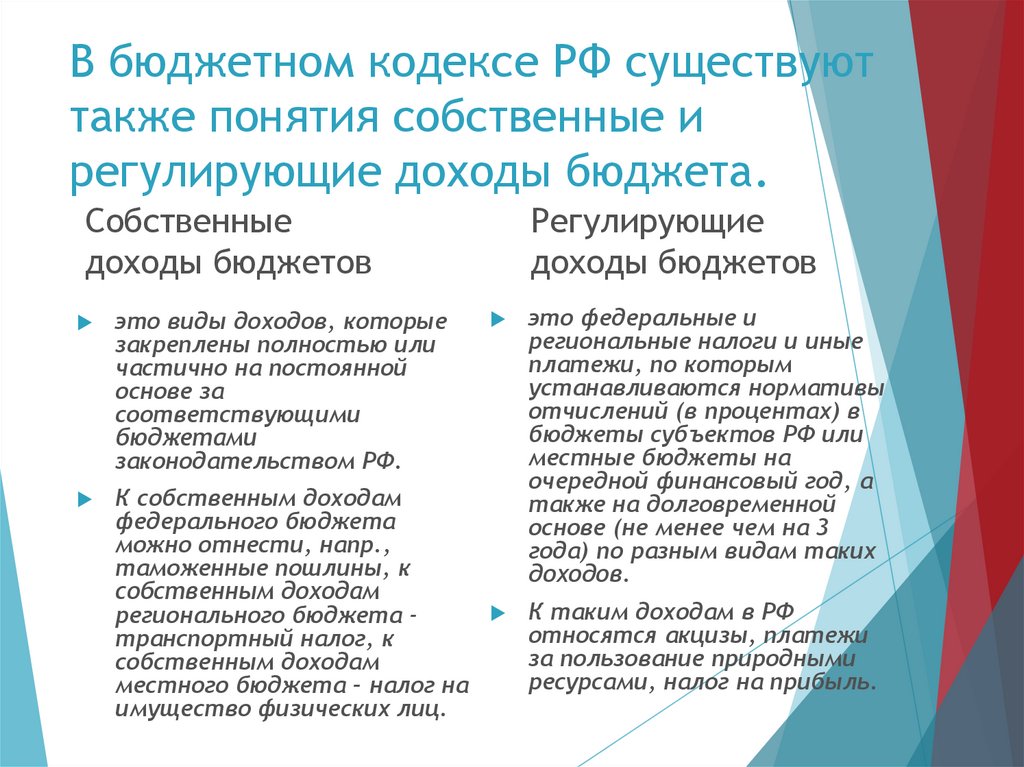

5. В бюджетном кодексе РФ существуют также понятия собственные и регулирующие доходы бюджета.

Собственныедоходы бюджетов

это виды доходов, которые

закреплены полностью или

частично на постоянной

основе за

соответствующими

бюджетами

законодательством РФ.

К собственным доходам

федерального бюджета

можно отнести, напр.,

таможенные пошлины, к

собственным доходам

регионального бюджета транспортный налог, к

собственным доходам

местного бюджета – налог на

имущество физических лиц.

Регулирующие

доходы бюджетов

это федеральные и

региональные налоги и иные

платежи, по которым

устанавливаются нормативы

отчислений (в процентах) в

бюджеты субъектов РФ или

местные бюджеты на

очередной финансовый год, а

также на долговременной

основе (не менее чем на 3

года) по разным видам таких

доходов.

К таким доходам в РФ

относятся акцизы, платежи

за пользование природными

ресурсами, налог на прибыль.

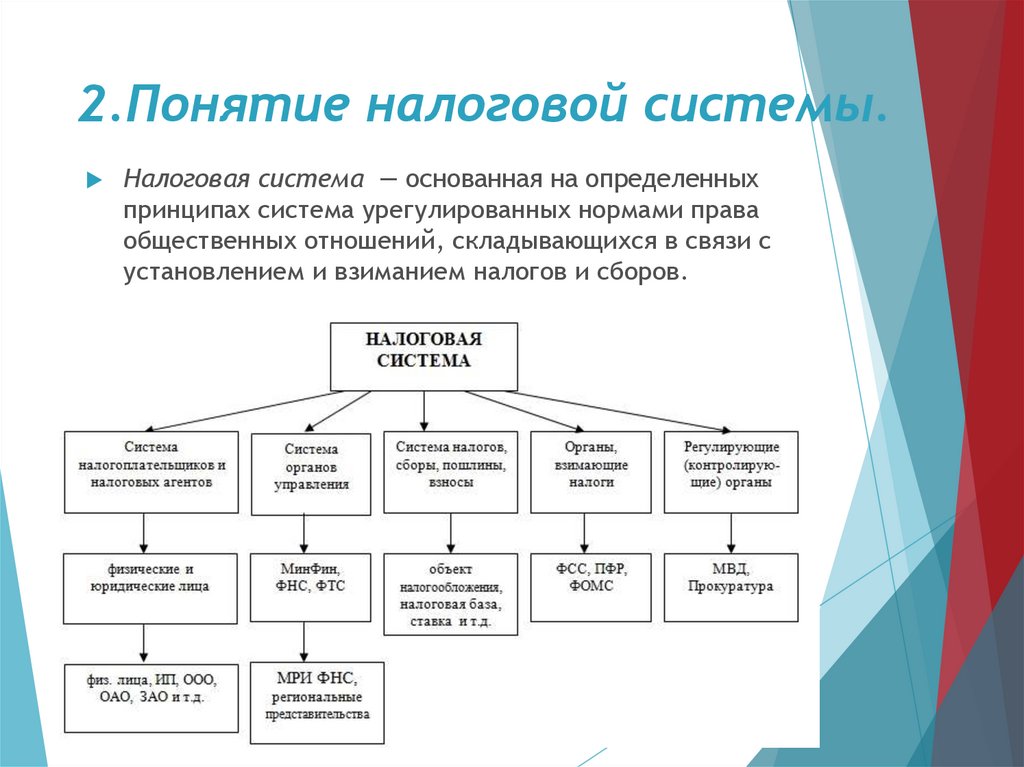

6. 2.Понятие налоговой системы.

Налоговая система — основанная на определенныхпринципах система урегулированных нормами права

общественных отношений, складывающихся в связи с

установлением и взиманием налогов и сборов.

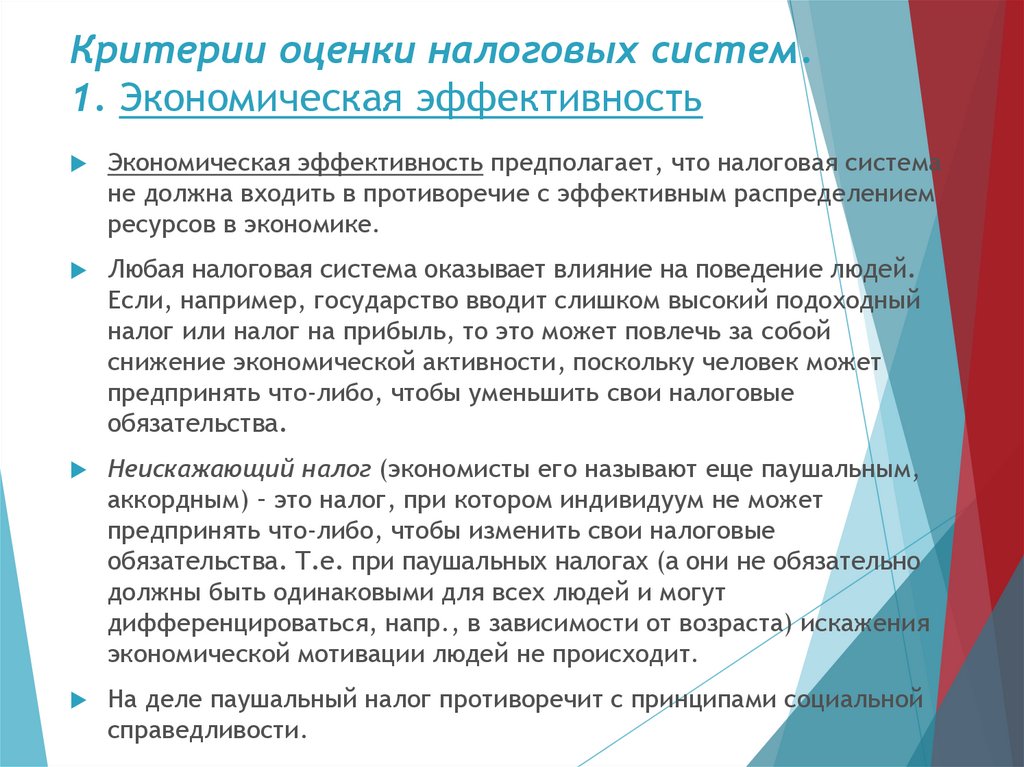

7. Критерии оценки налоговых систем. 1. Экономическая эффективность

Экономическая эффективность предполагает, что налоговая системане должна входить в противоречие с эффективным распределением

ресурсов в экономике.

Любая налоговая система оказывает влияние на поведение людей.

Если, например, государство вводит слишком высокий подоходный

налог или налог на прибыль, то это может повлечь за собой

снижение экономической активности, поскольку человек может

предпринять что-либо, чтобы уменьшить свои налоговые

обязательства.

Неискажающий налог (экономисты его называют еще паушальным,

аккордным) – это налог, при котором индивидуум не может

предпринять что-либо, чтобы изменить свои налоговые

обязательства. Т.е. при паушальных налогах (а они не обязательно

должны быть одинаковыми для всех людей и могут

дифференцироваться, напр., в зависимости от возраста) искажения

экономической мотивации людей не происходит.

На деле паушальный налог противоречит с принципами социальной

справедливости.

8. Критерии оценки налоговых систем. 2. Справедливость

Справедливость означает, что налоговая система должна бытьсправедливой в соответствующем подходе к разным людям.

Подходы к понятию справедливость неоднозначны, и часто бывает очень

трудно определить, что является справедливым, а что нет. Существуют

два различных подхода к понятию справедливость: это равенство по

горизонтали и равенство по вертикали.

Равенство по горизонтали означает, что налогоплательщики,

находящиеся в одинаковом во всех отношениях положении, должны

платить одинаковые налоги.

Равенство по вертикали предполагает, что люди, которые находятся в

разном положении, должны платить разные налоги в зависимости от

своего положения.

Однако на практике часто невозможно определить размер выгод,

получаемых разными людьми от того или иного общественного блага

(например, насколько больше или меньше выгод получает один

налогоплательщик по сравнению с другим от работы милиции).

Кроме того, данный принцип применим скорее к маркированным

налогам. Если же какое-то общественное благо финансируется из общих

поступлений в бюджет, то получается, что люди, которые не пользуются

этим благом, субсидируют тех, кто им пользуется.

9. Критерии оценки налоговых систем. 3. Административная простота

Административная простота предполагает, что налоговая системадолжна быть простой и относительно недорогой в применении.

Понятно, что функционирование налоговой системы связано с

издержками. Чем сложнее построена налоговая система, тем будут

больше издержки.

Издержки делят на прямые и косвенные.

Прямые издержки - это затраты, связанные непосредственно с

содержанием и функционированием налоговых служб.

К косвенным издержкам можно отнести затраты времени

налогоплательщиков, их расходы на оплату услуг налоговым

консультантам, юристов, которые дают пояснения различных

положений налогового законодательства, затраты, связанные с

перечислением налогов в бюджет и составлением соответствующих

документов.

Чем более сложной является налоговая система, тем сложнее делать

все эти действия.

10. Критерии оценки налоговых систем. 4. Гибкость

Гибкость означает, что налоговая система должна быстрореагировать на изменяющиеся экономические условия.

Другими словами это означает, что изменения экономических

условий требуют изменения налоговых ставок.

Иногда налоговые ставки и льготы должны корректироваться

правительством, а иногда они сами меняются автоматически.

Естественно второй случай более предпочтителен, ведь он не

требует никаких усилий и затрат.

Например, если в стране прогрессивная налоговая система, то

она позволяет в периоды экономического спада (когда идет

сокращение доходов) автоматически уменьшать ставки налогов

но только когда цены стабильны.

11. Критерии оценки налоговых систем. 5. Политическая ответственность

Политическая ответственность означает, что налоговаясистема должна быть построена таким образом, чтобы

убедить людей в том, что они платят налоги для того,

чтобы государство было в состоянии точно отражать их

предпочтения.

Другими словами, налоговая политика государства

должна быть максимально прозрачной и легко

воспринимаемой, понятной для налогоплательщиков.

12. Пример сопоставления критериев и существующих налогов

КритерииПаушальный

налог

Прогрессивный

подоходный налог

Бывший ЕСН

1.Экономическая

эффективность

соответствует

не соответствует соответствует

2. Справедливость

не

соответствует

может

соответствовать

3.

Административная

простота

4. Гибкость

Соответствует скорее не

соответствует

не соответствует

не

соответствует

может

соответствовать

может

соответствовать

5. Политическая

ответственность

соответствует

в целом

соответствует

соответствует

не соответствует

13. 3. Оптимальная структура налогообложения

Существуют определенные теории, которыепозволяют сравнивать различные налоговые системы

и заведомо отсекать худшие варианты.

С позиций экономической эффективности и

социальной справедливости оптимальная

структура налогообложения – это такая структура,

которая максимизирует общественное

благосостояние и в которой выбор между

экономической эффективностью и социальной

справедливостью наилучшим образом отражает

отношение общества к этим противоречащим друг

другу целям.

14. Задача оптимизации налогообложения может выглядеть следующим образом:

max W при T(t1,…,tn) =R,где W- уровень благосостояния общества,

t1,…,tn – ставки налогообложения различных объектов (доходов,

товаров, услуг и т.д.),

T(t1,…,tn) – функция, которая выражает зависимость налоговых

поступлений от ставок,

R – сумма, которую требуется собрать в виде налогов, чтобы

профинансировать госрасходы без нарушения

макроэкономического равновесия,

n – число объектов, в отношении которых допускается

дифференциация налоговых обязательств (например, речь может

идти об оптимизации налоговой системы, включающей акцизы на

(n-1) товаров и пропорциональный подоходный налог. Тогда

необходимо выбрать ставки акцизов t1,…tn-1 и ставку подоходного

налога tn).

15. Оптимальная структура налогообложения при чистом перераспределении (точка B)

16. Определение оптимальной структуры налогообложения в остальных случаях

17. Налоговая система Российской Федерации

18. Система налогов и сборов в РФ включает: федеральные, региональные и местные налоги и сборы

19. Специальные налоговые режимы

могут предусматривать освобождение от обязанностипо уплате отдельных федеральных, региональных и

местных налогов и сборов, предусмотренных

Налоговым кодексом.

К специальным налоговым режимам относятся:

система налогообложения для сельскохозяйственных

товаропроизводителей (единый сельскохозяйственный налог);

упрощенная система налогообложения;

система налогообложения в виде единого налога на вмененный

доход для отдельных видов деятельности;

система налогообложения при выполнении соглашений о разделе

продукции.

Финансы

Финансы