Похожие презентации:

Налоги как источник доходов государства

1.

Тема урока:«Налоги как источник доходов

государства»

2.

Периоды развития налогообложенияПервый период – государства древнего мира и

средних веков

Второй период - конец XVII - начало XIX века

Третий период – XIX век – настоящее время

3.

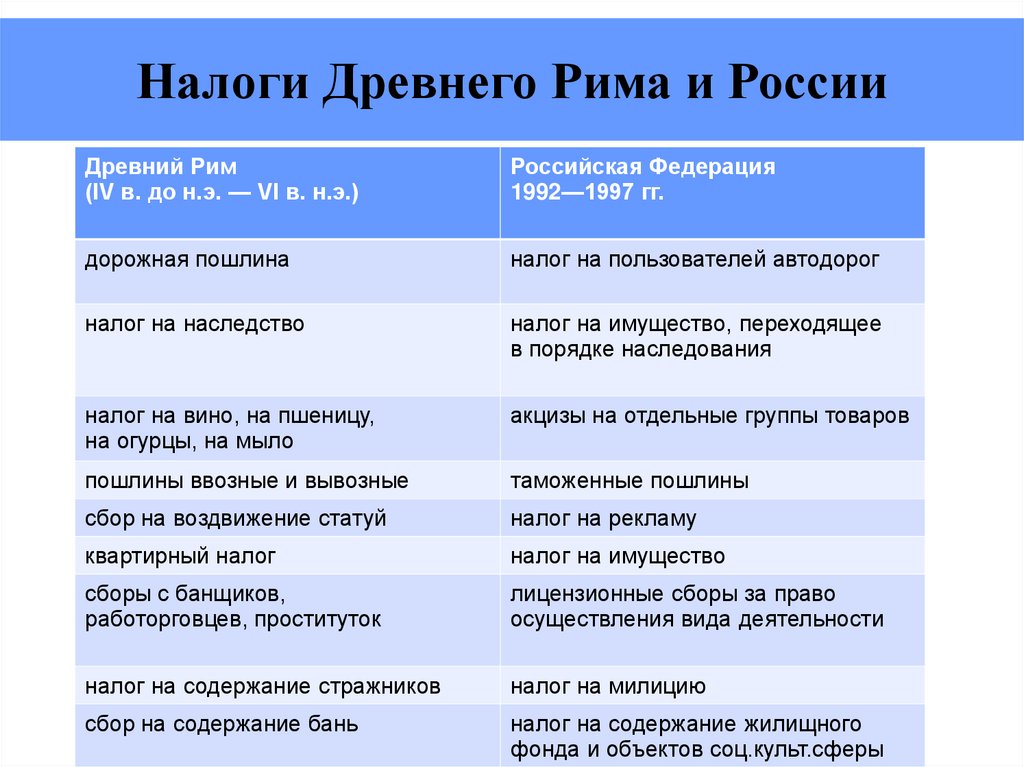

Налоги Древнего Рима и РоссииДревний Рим

(IV в. до н.э. — VI в. н.э.)

Российская Федерация

1992—1997 гг.

дорожная пошлина

налог на пользователей автодорог

налог на наследство

налог на имущество, переходящее

в порядке наследования

налог на вино, на пшеницу,

на огурцы, на мыло

акцизы на отдельные группы товаров

пошлины ввозные и вывозные

таможенные пошлины

сбор на воздвижение статуй

налог на рекламу

квартирный налог

налог на имущество

сборы с банщиков,

работорговцев, проституток

лицензионные сборы за право

осуществления вида деятельности

налог на содержание стражников

налог на милицию

сбор на содержание бань

налог на содержание жилищного

фонда и объектов соц.культ.сферы

4.

История налоговой системы РоссииФинансовая система Древней Руси начала складываться

только с конца IX века, в период объединения

древнерусских племен и земель в связи с принятием в

988 году христианства - крещением Руси.

5.

По мере роста и усиления Киевского феодальногогосударства дань перестала быть контрибуцией и

превратилась в подать. Единицей обложения

данью в Киевской Руси был «дым»

6.

Подати во времена Золотой ОрдыИзвестно 14 видов «ордынских тягостей», из которых главными были:

«выход» («царева дань»), налог непосредственно монгольскому

хану; торговые сборы («мыт», «тамка»); извозные повинности («ям»,

«подводы»); взносы на содержание монгольских послов («корм»).

7.

В царствованиеАлексея

Михайловича (1629 1676 г.) система

налогообложения

России была

упорядочена. Так, в

1655 г. был создан

специальный орган Счетная Палата.

8.

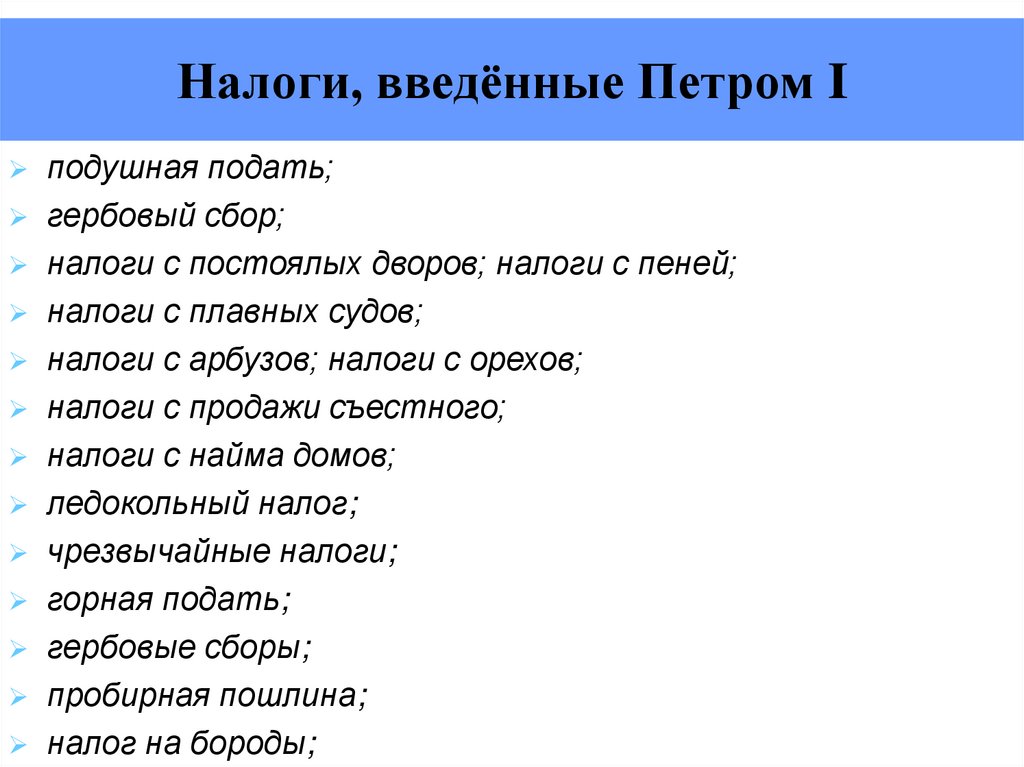

Налоги, введённые Петром Iподушная подать;

гербовый сбор;

налоги с постоялых дворов; налоги с пеней;

налоги с плавных судов;

налоги с арбузов; налоги с орехов;

налоги с продажи съестного;

налоги с найма домов;

ледокольный налог;

чрезвычайные налоги;

горная подать;

гербовые сборы;

пробирная пошлина;

налог на бороды;

9.

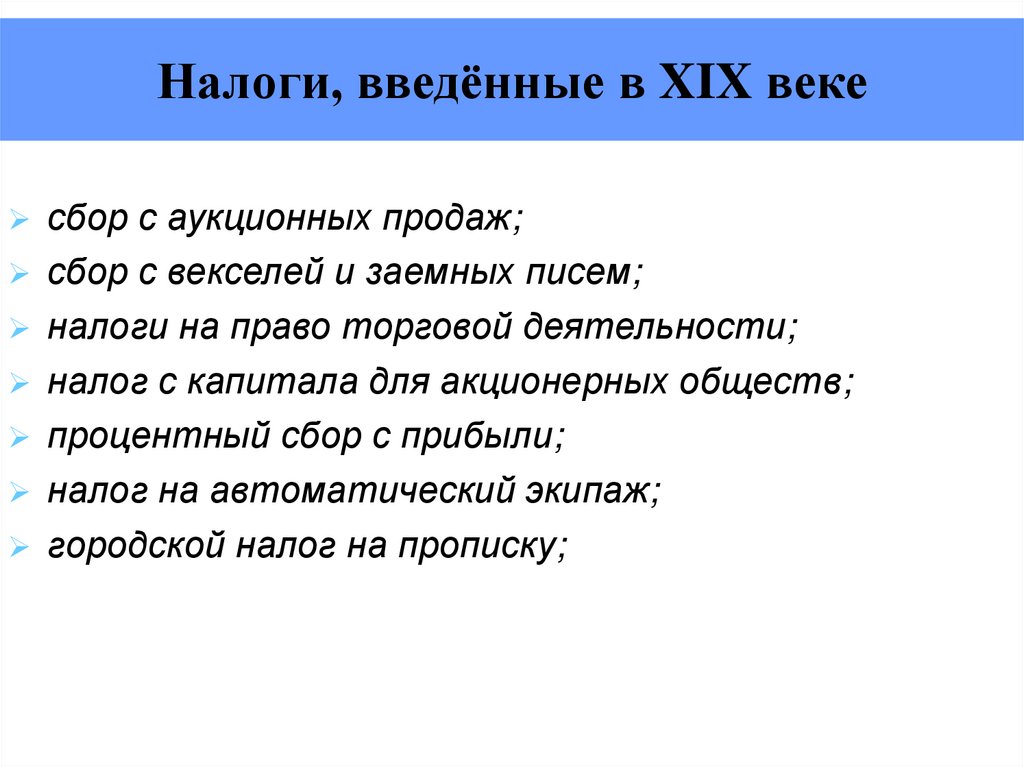

Налоги, введённые в XIX векесбор с аукционных продаж;

сбор с векселей и заемных писем;

налоги на право торговой деятельности;

налог с капитала для акционерных обществ;

процентный сбор с прибыли;

налог на автоматический экипаж;

городской налог на прописку;

10.

Налогообложение в СССРОсновными источниками

доходов бюджета в первые годы

советской власти были эмиссия

бумажных денег и контрибуции,

т.е. принудительные денежные

или натуральные поборы.

8 ноября (26 октября) 1917 г. в

составе наркоматов учрежден

Народный комиссариат финансов

(Наркомфин) — центральный

орган государственного

управления отдельной сферой

деятельности или отдельной

отраслью народного хозяйства.

11. Налог

Налог – обязательный платеж,взимаемый государством с

каждого производителя товара,

получателя дохода, владельца

имущества.

12. Основные признаки налога:

обязательность;

безвозвратность и безвозмездность;

денежный характер;

публичное предназначение.

13. Функции налогов

Фискальная;

Распределительная;

Стимулирующая;

Контрольная.

14. Функции налогов

Фискальная функция заключается в том, чтопосредством налогов происходит формирование

государственного бюджета путем изъятия части

доходов организаций и граждан для формирования

финансовых средств у государства на укрепление

обороны страны, защиту правопорядка, решение

социальных и ряда других задач.

Распределительная функция заключается в том, что

с помощью налогов через бюджет и установленные

законом внебюджетные фонды государство

перераспределяет финансовые ресурсы.

15. Функции налогов

Стимулирующая функция налогов.Реализация стимулирования может

происходить посредством системы налоговых

ставок, налоговых льгот, налоговых вычетов,

налоговых кредитов, финансовых санкций и

налоговых преференций.

Контрольная функция налогов проявляется в

проверке эффективности хозяйствования

экономических субъектов, с одной стороны, и

в контроле за действенностью, проводимой

экономической политикой, с другой.

16.

Виды налоговПрямые налоги

Косвенные

налоги

17. Прямые налоги

Прямые налоги – взимаемые скакого-то дохода или имущества

в установленном размере.

18. Косвенные налоги

Косвенные налоги – налоги напродажу товаров и услуг, а также

таможенные пошлины.

19. Акциз

Акциз – налог, взимаемый спокупателя при приобретении

некоторых видов товаров и

устанавливаемый обычно в

процентах к цене этого товара.

20. Целевые налоги

Целевые налоги – привязанныек конкретному направлению

государственных расходов.

21. Пошлина

Пошлина – плата, взимаемаягосударством с граждан и

хозяйственных организаций за

оказание им определенного

вида услуг.

22. Принципы построения российской налоговой системы

• Налоговая система – это совокупностьналогов и сборов, взимаемых

государством, а также принципов, форм и

методов их установления, изменения,

отмены, взимания и контроля.

23. Принципы построения российской налоговой системы

Налоги устанавливаются законами.

Принцип всеобщности налогообложения.

Принцип равного налогообложения.

Принцип соразмерности.

Налоги и сборы должны иметь

экономическое обоснование.

24.

Структура налоговой системы Россиипо уровням

Федеральные

налоги

Региональные

налоги

Местные

налоги

25. Федеральные налоги:

Федеральные налоги – поступают вдоходы Правительства РФ.

Виды Федеральных налогов:

1. Налог на добавленную стоимость.

2. Акцизы.

3. Налог на доходы физических лиц.

4. Налог на прибыль организаций.

5. Налог на добычу полезных

ископаемых.

26. Федеральные налоги:

6. Водный налог.7. Сборы за пользование объектами

животного мира и за пользование

объектами водных биологических

ресурсов.

8. Государственные пошлины.

27. Региональные налоги:

Региональные налоги –поступают бюджет региональных

органов власти.

Виды региональных налогов:

1. Налог на имущество

организаций.

2. Налог на игорный бизнес.

3. Транспортный налог.

28. Местные налоги:

Местные налоги – идут наформирование доходов местного

управления.

Виды местных налогов:

1. Земельный налог.

2. Налог на имущество

физических лиц.

29. Ставка налога

Ставка налога – величина платы,которую налогоплательщик

должен внести в доход

государства в расчете на единицу

налогообложения.

30. Системы по видам налоговой ставки:

1. Прогрессивная.2. Пропорциональная.

3. Регрессивная.

31. Прогрессивная система

Прогрессивная система – налогвозрастает по мере роста

величины облагаемого дохода

или стоимости имущества.

32.

Прогрессивный налогНАЛОГ

15%

НАЛОГ

12%

ДОХОД

33. Пропорциональная система

Пропорциональная система –единая ставка налогообложения

независимо от абсолютной

величины базы

налогообложения.

34.

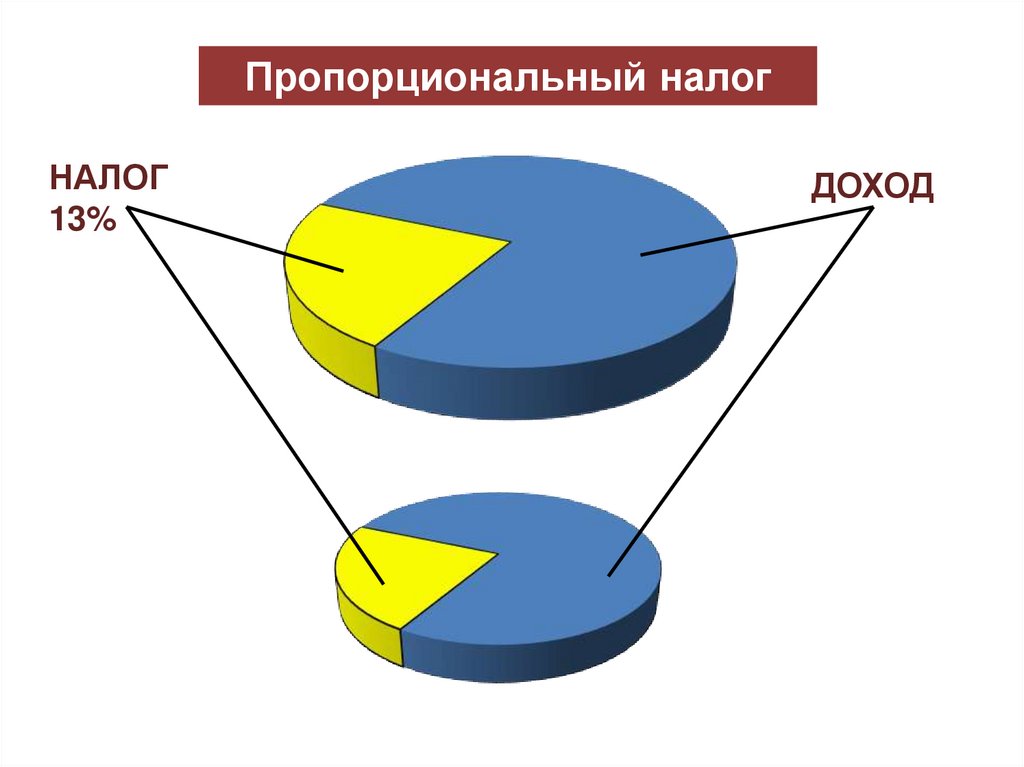

Пропорциональный налогНАЛОГ

13%

ДОХОД

35. Регрессивная система

Регрессивная система –снижение ставки обложения по

мере роста абсолютной

величины облагаемого дохода

или имущества.

36.

Регрессивный налогНАЛОГ

12%

НАЛОГ

15%

ДОХОД

37. Домашнее задание:

Найдите в интернете данные о ставкахподоходного налога и налога на прибыль в

США, Германии, Китае и России.

Проанализируйте шкалу

налогообложения(пропорциональная или

прогрессивная).

Сделайте вывод, как механизм

налогообложения может отразиться на

степени социального неравенства в разных

странах.

Запишите всё в тетрадях

Финансы

Финансы