Похожие презентации:

Анализ расчетов по налогу на доходы физических лиц

1. Министерство образования Московской области Филиал государственного бюджетного профессионального образовательного учреждение

Московской области«Авиационный техникум имени В.А. Казакова»

КУРСОВАЯ РАБОТА

по дисциплине: Экономика организации

Анализ расчетов по налогу на доходы физических лиц

Выполнил студент 4 курса , группы ПАП-58

очной формы обучения специальности

12.02.01 Авиационные приборы и комплексы

Корнеев Игорь Олегович

Руководитель: Карпенко Елена Аркадьевна

г. Раменское, 2019 г.

2. Цель курсового проекта:

произвести анализ расчетов по налогу на доходы физических лицЗадачи курсового проекта:

— изучить экономическая сущность НДФЛ;

— изучить объект налогооблажения и налоговую базу;

— ознакомиться с налоговыми вычеты, основаниями для их

применения;

— ознакомиться с бухгалтерским и налоговым учетом;

— изучить аудит налога на доходы физических лиц;

— произвести расчет НДФЛ работника предприятия.

3. Экономическая сущность НДФЛ

Налог на доходы физических лиц (НДФЛ) представляет собойобязательный, индивидуально безвозмездный платеж, взимаемый с

организаций и физических лиц в форме отчуждения денежных

средств в целях финансового обеспечения деятельности государства.

В Российской Федерации НДФЛ является федеральным налогом и

обязателен к уплате на территории всей страны.

НДФЛ является прямым налогом, поскольку конечным его

плательщиком является получившее доход физическое лицо.

Источником налога является специальным образом определенный

доход налогоплательщика - физического лица, выраженный в

денежной форме.

4.

Налоговые вычеты — это суммы, на которые уменьшаетсяобъект налогообложения, выраженный в денежной форме, при

определении налоговой базы для исчисления налога налоговым

агентом или налоговым органом.

Если сумма налоговых вычетов в данном налоговом периоде

окажется больше суммы доходов, в отношении которых

предусмотрена налоговая ставка в размере 13%, подлежащих

налогообложению за этот же налоговый период, то применительно

к этому налоговому периоду налоговая база принимается равной

нулю.

К "физическим лицам" в терминах Налогового кодекса РФ

относятся граждане Российской Федерации, иностранные граждане

и лица без гражданства.

5. Объект налогооблажения и налоговая база

Под объектом налогообложения, согласно статье 209 НК РФ,понимается доход, полученный налогоплательщиком:

— от источников в Российской Федерации или от источников за ее

пределами — для физических лиц, являющихся налоговыми

резидентами РФ;

— от источников в Российской Федерации — для физических лиц,

не являющихся резидентами РФ.

Таким образом, для того чтобы определить, будет ли физическое

лицо уплачивать НДФЛ в Российской Федерации, необходимо

выяснить не только налоговый статус физического лица, но и источник

дохода.

6. Налоговые вычеты, основания для их применения

При налогообложении доходов, облагаемых по ставке 13%,налогоплательщик имеет право на стандартные вычеты. Если

налогоплательщик имеет несколько источников дохода, вычеты

предоставляются

только

одним

работодателем,

по

выбору

налогоплательщика.

Согласно Федеральному закону от 29 декабря 2004 г. № 203-ФЗ «О

внесении изменений в часть вторую НК РФ» с 1 января 2005 г. увеличен

размер стандартного налогового вычета за каждый месяц налогового

периода на каждого ребенка в возрасте до 18 лет и до 24 лет – для

учащихся и студентов дневной формы обучения, 300 руб. до 600 руб.

При этом указанный налоговый вычет удваивается, в частности, если

ребенок в возрасте до 18 лет является инвалидом.

Кроме того, вдовам (вдовцам), одиноким родителям, опекунам или

попечителям, приемным родителям налоговый вычет положен в двойном

размере.

7. Удержание налога налоговым агентом и уплата в бюджет

Удерживаемая сумма налога не должна превышать 50% суммывыплаты.

При невозможности удержать сумму налога в течение 12 месяцев

налоговый агент обязан в течение месяца сообщить об этом в налоговый

орган.По трудовым доходам налог необходимо исчислять ежемесячно и

перечислять не позднее дня фактического получения денежных средств в

банке на выплату дохода. По другим доходам налог удерживается и

перечисляется не позднее дня, следующего за днем фактического

получения дохода.

Основным документом, на основании которого уплачивается налог

физическими лицами, является декларация по налогу на доходы

физических лиц.

8. Бухгалтерский и налоговый учет

Налоговый учет — это система обобщения информации дляопределения налоговой базы по налогу на основе данных первичных

документов, сгруппированных в соответствии с порядком,

предусмотренным налоговым кодексом РФ.

Основными задачами налогового учета являются:

— формирование полной и достоверной информации о порядке

предоставления данных о величине объектов налогообложения;

— обоснование применяемых льгот и вычетов;

— формирование полной и достоверной информации об

определении размера налоговой базы отчетного (налогового) периода;

— обеспечение раздельного учета при применении различных

ставок налога или различного порядка налогообложения;

— обеспечение своевременной, достоверной и полной

информацией внутренних и внешних пользователей, контроль за

правильностью исчисления и перечисления налога в бюджет.

9. Аудит налога на доходы физических лиц

Работы при проведении аудита НДФЛ осуществляются в трипоследовательных этапа:

— ознакомительный;

— основной;

— заключительный.

На каждом этапе должны быть выполнены определенные

процедуры проверки, позволяющие достигнуть цели и решить

поставленные задачи.

Внутри каждого подраздела аудиторами проводятся тесты,

утвержденные

внутрифирменными

стандартами

аудиторской

организации. Тест включает предмет тестирования, вывод о

соответствии

действующему

законодательству,

замечания

с

конкретными примерами, рекомендации по исправлению.

10. Принципы подготовки общего плана и программы аудита

Начиная разработку общего плана и программы аудита, аудиторскаяорганизация должна основываться на предварительных знаниях об

экономическом субъекте, а также на результатах проведенных

аналитических процедур.

В процессе подготовки общего плана и программы аудита

аудиторская

организация оценивает эффективность системы

внутреннего контроля, действующей у экономического субъекта, и

производит оценку риска системы внутреннего контроля (контрольного

риска). Система внутреннего контроля может считаться эффективной,

если она своевременно предупреждает о возникновении недостоверной

информации, а также выявляет недостоверную информацию.

Результаты проводимых аудиторской организацией процедур при

подготовке общего плана и программы следует детально

документировать, так как данные результаты являются основанием для

планирования аудита и могут использоваться в течение всего процесса

аудита.

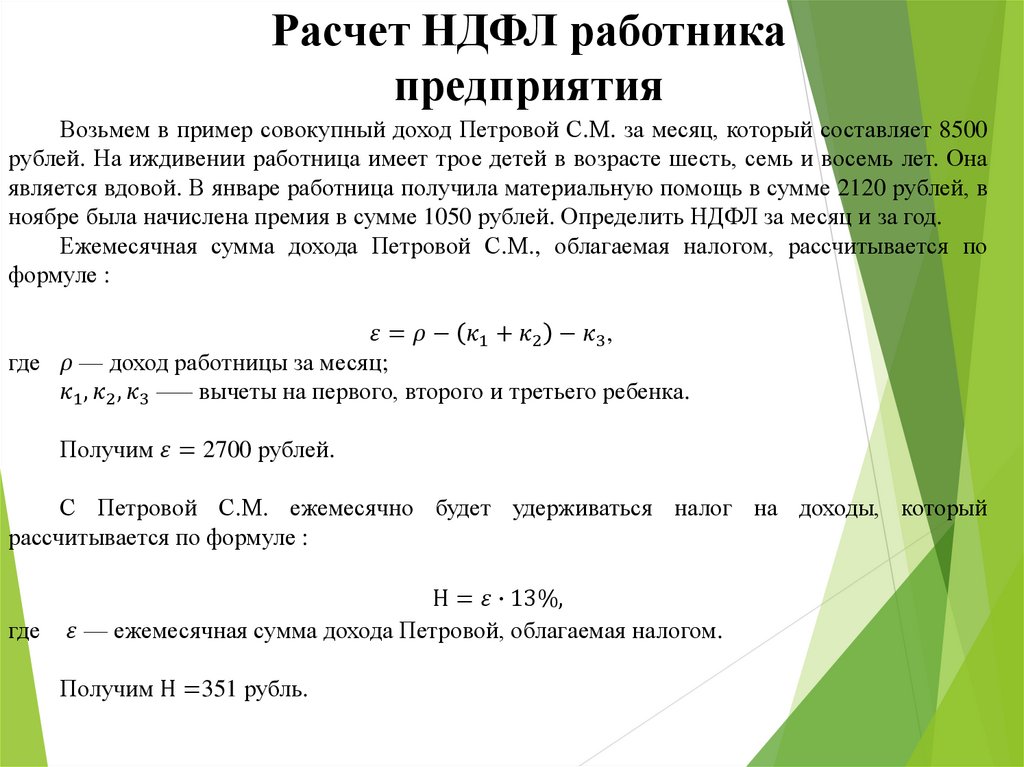

11. Расчет НДФЛ работника предприятия

Возьмем в пример совокупный доход Петровой С.М. за месяц, который составляет 8500рублей. На иждивении работница имеет трое детей в возрасте шесть, семь и восемь лет. Она

является вдовой. В январе работница получила материальную помощь в сумме 2120 рублей, в

ноябре была начислена премия в сумме 1050 рублей. Определить НДФЛ за месяц и за год.

Ежемесячная сумма дохода Петровой С.М., облагаемая налогом, рассчитывается по

формуле :

Финансы

Финансы