Похожие презентации:

Банки и банковская система

1. Банки и банковская система

900igr.net2.

ПРЕДПРИНИМАТЕЛЬ

ВЛАДЕЛЕЦ

СБЕРЕЖЕНИЙ

Имеет:

Имеет:

Проект прибыльного

использования средств

Сбережения

Нуждается в:

Нуждается в:

Денежном капитале

Доходе на

сбережения

Готов:

Готов:

Поделиться доходом

за право использовать

деньги для реализации

своего проекта

Воздержаться от

потребления своих

сбережений и

разрешить

3. Банк

- финансовый посредник в перемещенияхденежных средств от кредиторов к

заемщикам

4. Из истории банковского дела

Первые банки возникли еще на древнем Востоке вVII-VI в.в. до н.э.

Луксор. Храм Амона. Двор Рамсеса II. Ок. 1260 г. до н.э.

5. Из истории банковского дела

Затем эстафету подхватила Древняя Греция. Здесьнаиболее чтимые храмы стали принимать деньги на

хранение во время войн, поскольку воюющие стороны

считали недопустимым грабить святилища.

Храм Посейдона в Пестуме.

6. Из истории банковского дела

Начало современной банковской системы было положено всредние века, когда появилась чеканка монет. Стали

развиваться хранение денег, меняльное дело и

безналичные расчеты.

Самым старым действующим банком является

Banca Monte dei Paschi di Siena (1472 г., Сиенна, Италия).

7. Из истории банковского дела

В Западной Европе появление кредитных банкирскихдомов относится к XVII веку.

Halifax Bank of Scotland ( 1695 г., Эдинбург, Шотландия)

8. Из истории банковского дела

В США появление первого банка относится к XVIII в.Bank of New York ( 1784 г.)

9. Из истории банковского дела

В России в начале XVIII в. появилась Монетнаяконтора, а первый коммерческий банк был

создан в Санкт-Петербурге в 1754 г.

Санкт-Петербургский коммерческий банк.

10. Из истории банковского дела

Термин «коммерческий» в названии банка возникна ранних этапах развития банковского дела,

когда банки обслуживали преимущественно

торговлю (коммерцию), товарно-обменные

операции и платежи.

11. Из истории банковского дела

Сегодня этот термин обозначаеториентированность банка на обслуживание всех

видов хозяйствующих субъектов независимо от

их рода деятельности.

12. Коммерческий банк

- это организация, созданная дляпривлечения денежных средств и

размещения их на условиях возвратности

и платности

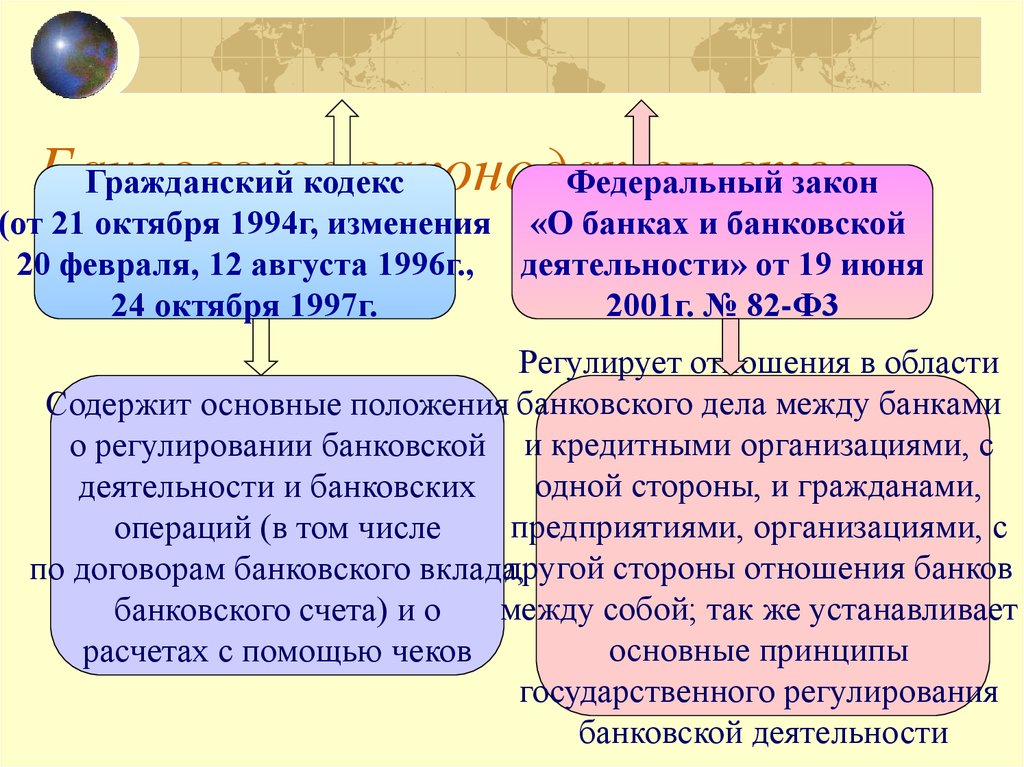

13. Банковское законодательство

Гражданский кодексФедеральный закон

(от 21 октября 1994г, изменения «О банках и банковской

20 февраля, 12 августа 1996г., деятельности» от 19 июня

24 октября 1997г.

2001г. № 82-Ф3

Регулирует отношения в области

Содержит основные положения банковского дела между банками

о регулировании банковской и кредитными организациями, с

одной стороны, и гражданами,

деятельности и банковских

предприятиями, организациями, с

операций (в том числе

другой стороны отношения банков

по договорам банковского вклада,

между собой; так же устанавливает

банковского счета) и о

основные принципы

расчетах с помощью чеков

государственного регулирования

банковской деятельности

14. Банки и их функции

Банк – это финансовая организация, которая производит, хранитраспределяет, обменивает и контролирует денежные средства и

обращение денег и ценных бумаг.

Банки и их функции

Банк

Государственный

(в зависимости от

формы собственности)

Муниципальный

Межгосударственный

Акционерный

Смешанный

15. Банковские операции

1) привлечение денежных средств физ. июр. лиц во вклады;

2) размещение привлеченных средств от

своего имени и за свой счет;

3) открытие и ведение банковских счетов

физических и юридических лиц;

4) осуществление расчетов по поручению

физ. и юр. лиц, в том числе банковкорреспондентов, по их банковским

счетам;

16. .

5) инкассация денежных средств, векселей,платежных и расчетных документов и

кассовое обслуживание физических и

юридических лиц;

6) купля-продажа иностранной валюты в

наличной и безналичной формах;

7) привлечение во вклады и размещение

драгоценных металлов;

8) выдача банковских гарантий;

9) осуществление переводов денежных

средств по поручению физ. лиц без

открытия банковских счетов (за

исключением почтовых переводов).

17. Современная банковская система: сущность и структура

Банковская системасовокупность

различных

видов

национальных банков и кредитных

учреждений, действующих в рамках

общего

денежно-кредитного

механизма. Включает Центральный

банк, сеть коммерческих банков и

других

кредитно-расчетных

центров.

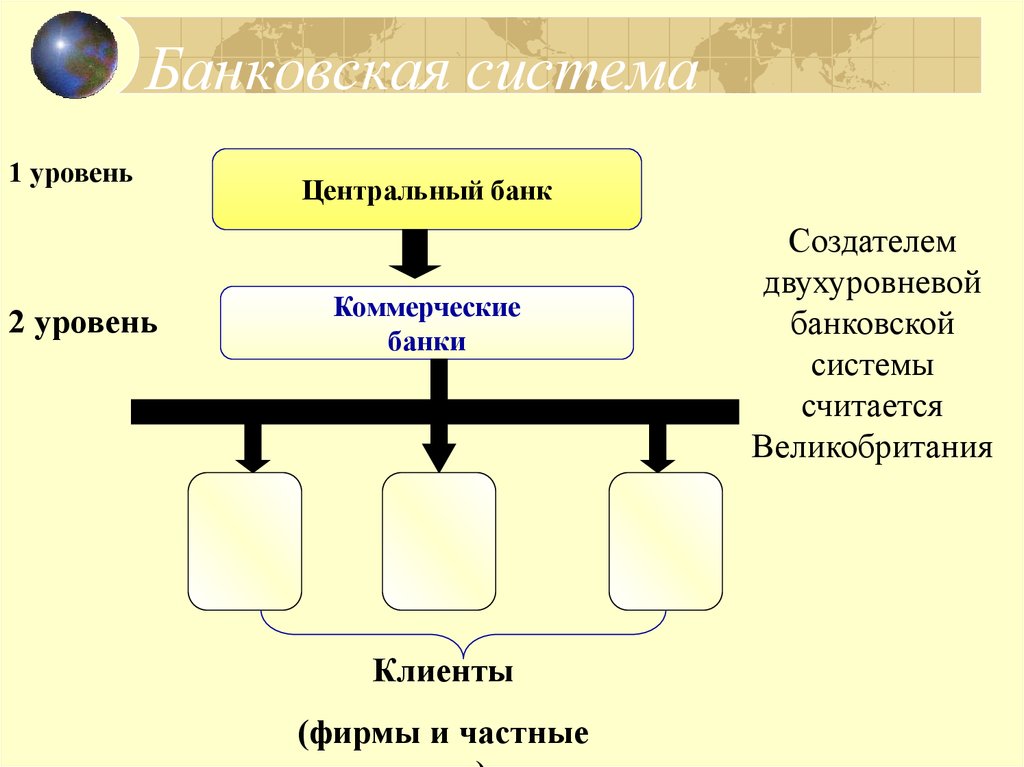

18. Банковская система

1 уровень2 уровень

Центральный банк

Коммерческие

банки

Клиенты

(фирмы и частные

Создателем

двухуровневой

банковской

системы

считается

Великобритания

19. Роль Центрального банка в регулировании кредитно-денежной системы страны

«Банкирправительства»

ЦБ не ведет операций с фирмами или гражданами и имеет дело

только с банками внутри страны и за ее рубежом. Главная

задача ЦБ – борьба с инфляцией.

20. Банковская система России

ЦентральныйБанк

Контроль

Резервы

Коммерческий

Банк

Кредиты

Наличные деньги

Сбережени Кредиты

я граждан граждана

и фирм

ми

фирмам

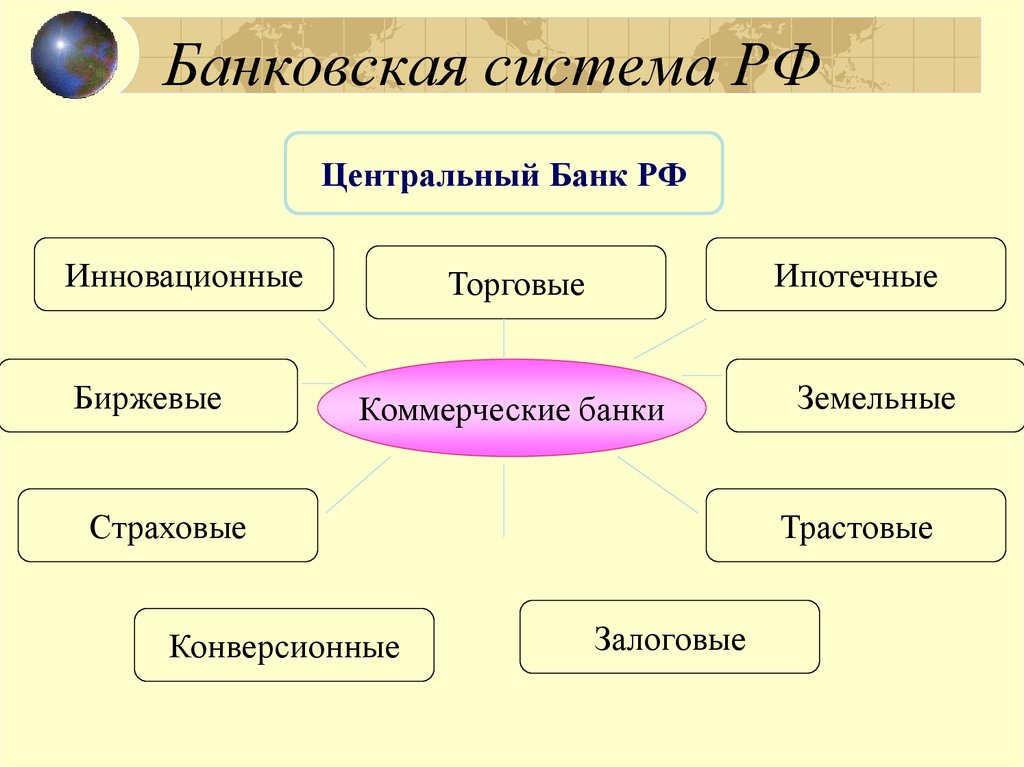

21. Банковская система РФ

Центральный Банк РФИнновационные

Биржевые

Ипотечные

Торговые

Коммерческие банки

Страховые

Конверсионные

Земельные

Трастовые

Залоговые

22. Функции Коммерческих Банков

Привлечение временносвободных денежных

средств;

Предоставление ссуд;

Осуществление

денежных расчетов и

платежей в хозяйстве;

Выпуск кредитных

средств обращения;

Консультирование и

предоставление

экономической и

финансовой

информации.

Deutsche-Bank Франкфурт на Майне

23. Создание денег коммерческими банками

Коммерческие банки создаютбезналичные деньги.

Создание денег осуществляется в

процессе кредитования

Коммерческий банк может выдать

кредит в размере не превышающем

величину его избыточных резервов

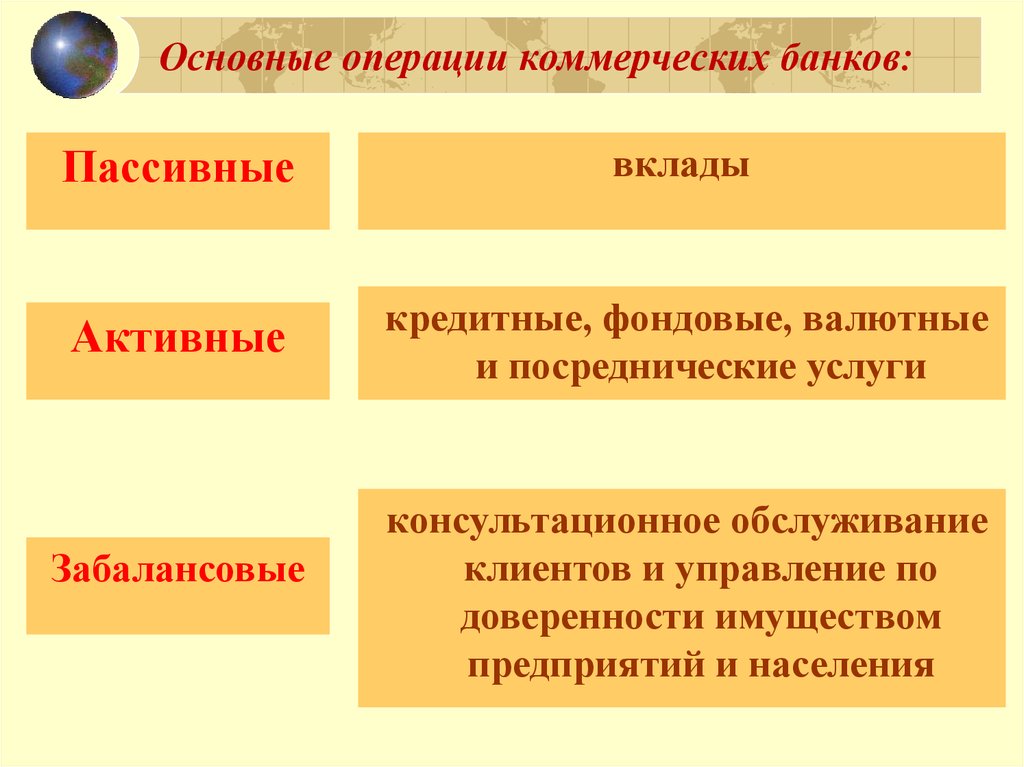

24. Основные операции коммерческих банков:

Пассивныевклады

Активные

кредитные, фондовые, валютные

и посреднические услуги

Забалансовые

консультационное обслуживание

клиентов и управление по

доверенности имуществом

предприятий и населения

25. Вклады

до востребованиясрочные

Объектами таких операций являются депозиты –

суммы денежных средств, которые субъекты

депозитных операций вносят в банк.

26. Виды депозитов:

внесенныевладельцами

сбережений

созданные банком при

предоставлении

кредитов

27. Депозитный (сберегательный) сертификат

Депозитный сертификат — ценная бумага,удостоверяющая сумму вклада, внесенного

в кредитную организацию.

В сертификате закрепляются права его

держателя— на получение по истечении

установленного срока суммы вклада

и процентов по нему.

Сберегательный сертификат выдается

вкладчику-гражданину, а депозитный вкладчику - юридическому лицу.

28. .

29. Сберегательные и срочные вклады

Сберегательный счёт – это бессрочныйденежный вклад, который даёт

возможность накопить средства и получить

проценты.

Пополнение счёта возможно в любое

время, внеся средства наличными или

перечислением.

Срочный депозит – денежный вклад,

принимаемый банком на оговоренный срок

под фиксированный процент.

30. Кредит

- соглашение между банком и тем, ктоодалживает у него деньги (заемщиком),

определяющее обязанности и права

каждой из сторон.

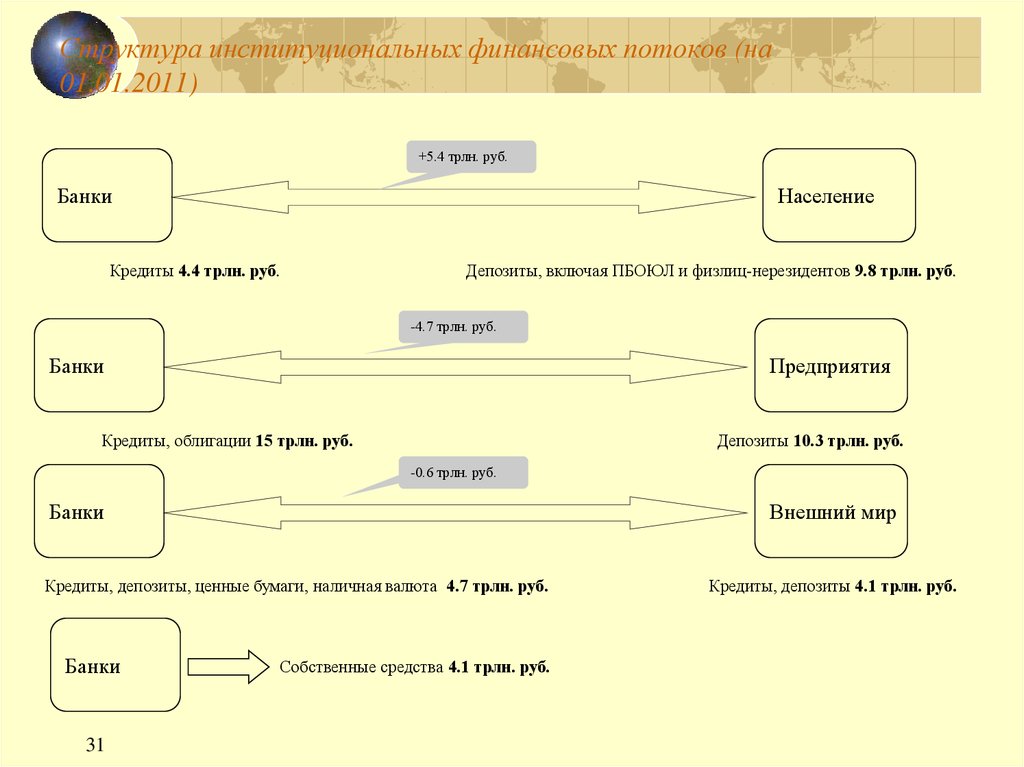

31. Структура институциональных финансовых потоков (на 01.01.2011)

+5.4 трлн. руб.Банки

Население

Кредиты 4.4 трлн. руб.

Депозиты, включая ПБОЮЛ и физлиц-нерезидентов 9.8 трлн. руб.

-4.7 трлн. руб.

Банки

Предприятия

Кредиты, облигации 15 трлн. руб.

Депозиты 10.3 трлн. руб.

-0.6 трлн. руб.

Банки

Внешний мир

Кредиты, депозиты, ценные бумаги, наличная валюта 4.7 трлн. руб.

Банки

31

Собственные средства 4.1 трлн. руб.

Кредиты, депозиты 4.1 трлн. руб.

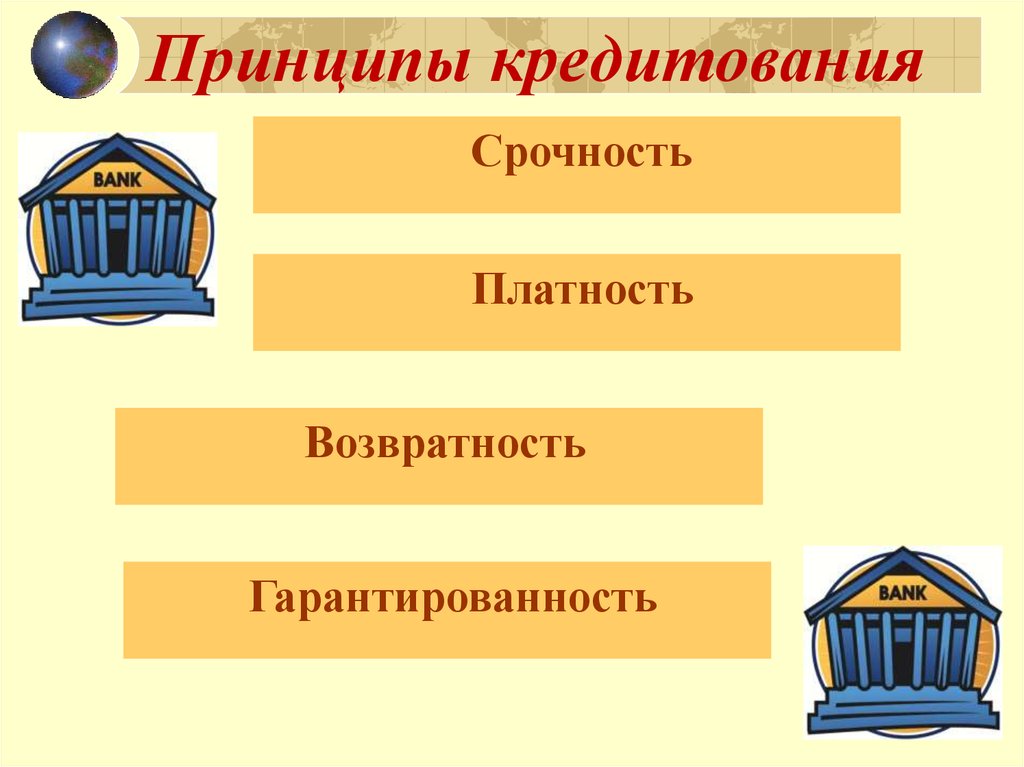

32. Принципы кредитования

СрочностьПлатность

Возвратность

Гарантированность

33.

Все виды денежных средств, переданные ихвладельцами на временное хранение в банк

с предоставлением ему права использовать эти

деньги для кредитования

Срочные

До востребования

Устанавливается в процентах к

сумме кредита в расчете на 1 год

использования заемных средств

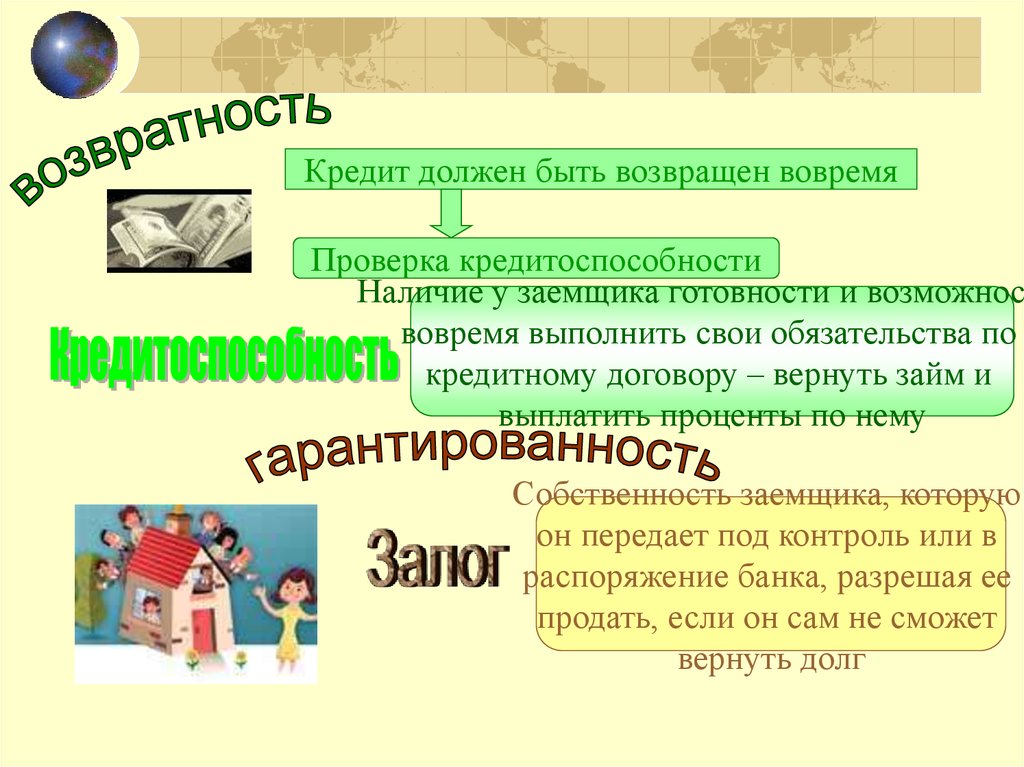

34.

Кредит должен быть возвращен вовремяПроверка кредитоспособности

Наличие у заемщика готовности и возможност

вовремя выполнить свои обязательства по

кредитному договору – вернуть займ и

выплатить проценты по нему

Собственность заемщика, которую

он передает под контроль или в

распоряжение банка, разрешая ее

продать, если он сам не сможет

вернуть долг

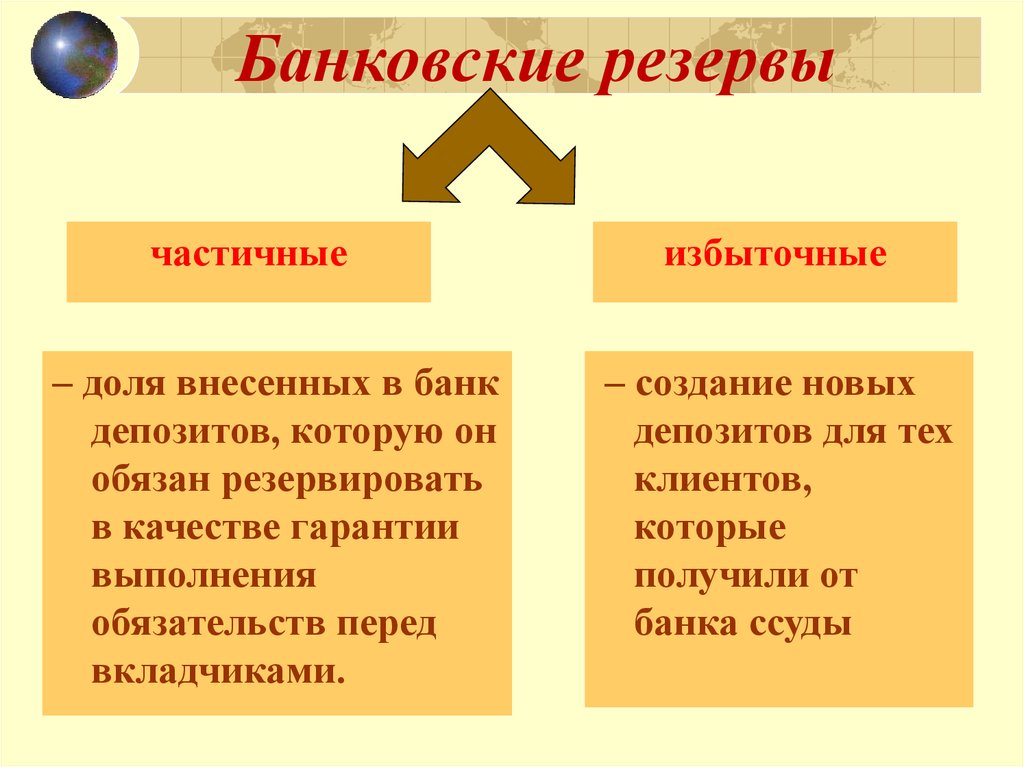

35. Банковские резервы

частичные– доля внесенных в банк

депозитов, которую он

обязан резервировать

в качестве гарантии

выполнения

обязательств перед

вкладчиками.

избыточные

– создание новых

депозитов для тех

клиентов,

которые

получили от

банка ссуды

36. Упражнение

«Спрос на заемные деньги в классе»37. Экономическая лаборатория

38. Вопрос

Почему банку, в которомвкладчики держат деньги

только на депозитах до

востребования, не стоит

заниматься выдачей

долгосрочных кредитов?

39. Вопрос

Почему банки требуют отзаемщиков «прозрачности»

всей финансовоэкономической

информации, кроме той, что

составляет коммерческую

тайну?

40. Вопрос

Почему чрезмерноеразвитие наличного

денежного обращения в

России суживает

возможности банков и

вредно для всего

экономического будущего

страны?

41. Вопрос

Почему в банкахвозникают избыточные

резервы денег?

Или

На чем зарабатывают

банки? Что такое маржа?

Финансы

Финансы Бизнес

Бизнес