Похожие презентации:

Методологические основы принятия финансовых решений

1.

Финансовыйменеджмент

2. Тема 4 Методологические основы принятия финансовых решений

4.1 Оценка стоимости денег во времени.Понятие настоящей и будущей

стоимости

4.2 Виды денежных потоков. Оценка

основных параметров денежных

потоков.

4.3 Методы оценки основных финансовых

активов.

3.

4.1 Оценка стоимости денег во времени. Понятие настоящей и будущейстоимости

Концепция временной стоимости

денег

Одна и та же сумма денег в разные

периоды времени имеет разную

стоимость;

Стоимость в настоящее время всегда

выше, чем в любом другом периоде.

4.

4.1 Оценка стоимости денег во времени. Понятие настоящей и будущейстоимости

Причины

изменения

стоимости

денег

Риск

Инфляция

Ликвидность

5. Основные понятия

4.1 Оценка стоимости денег во времени. Понятие настоящей и будущейстоимости

Основные понятия

Проценты – денежная плата, взимаемая

(выплачиваемая) за использование денег

Простые проценты, которые

выплачиваются (или приносятся) лишь на

исходную или основную сумму, взятую (или

отданную) в долг

6. Основные понятия

4.1 Оценка стоимости денег во времени. Понятие настоящей и будущейстоимости

Основные понятия

Будущая (накопленная) стоимость F –

стоимость имеющейся в настоящее время

суммы денег P, в какой-то момент времени в

будущем, через n лет

F P (1 nr )

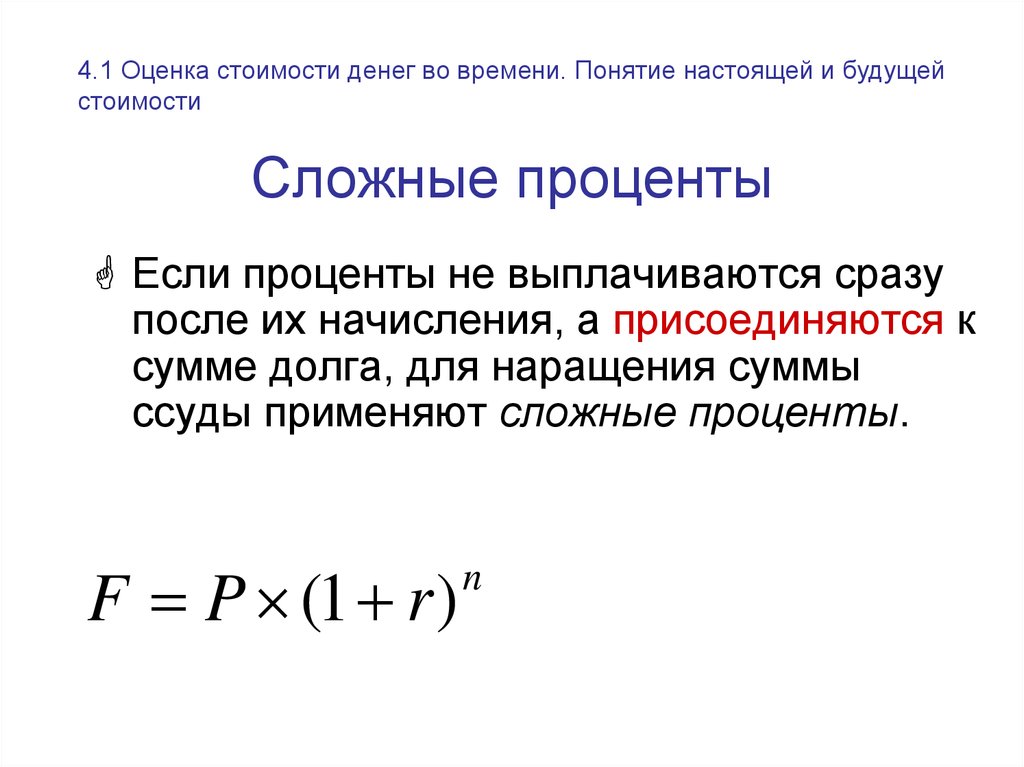

7. Сложные проценты

4.1 Оценка стоимости денег во времени. Понятие настоящей и будущейстоимости

Сложные проценты

Если проценты не выплачиваются сразу

после их начисления, а присоединяются к

сумме долга, для наращения суммы

ссуды применяют сложные проценты.

F P (1 r )

n

8. График накопления по простым и сложным процентам

4.1 Оценка стоимости денег во времени. Понятие настоящей и будущейстоимости

График накопления по простым и

сложным процентам Сложные

Сумма F

проценты

Простые

проценты

P

Количество периодов n

1 год

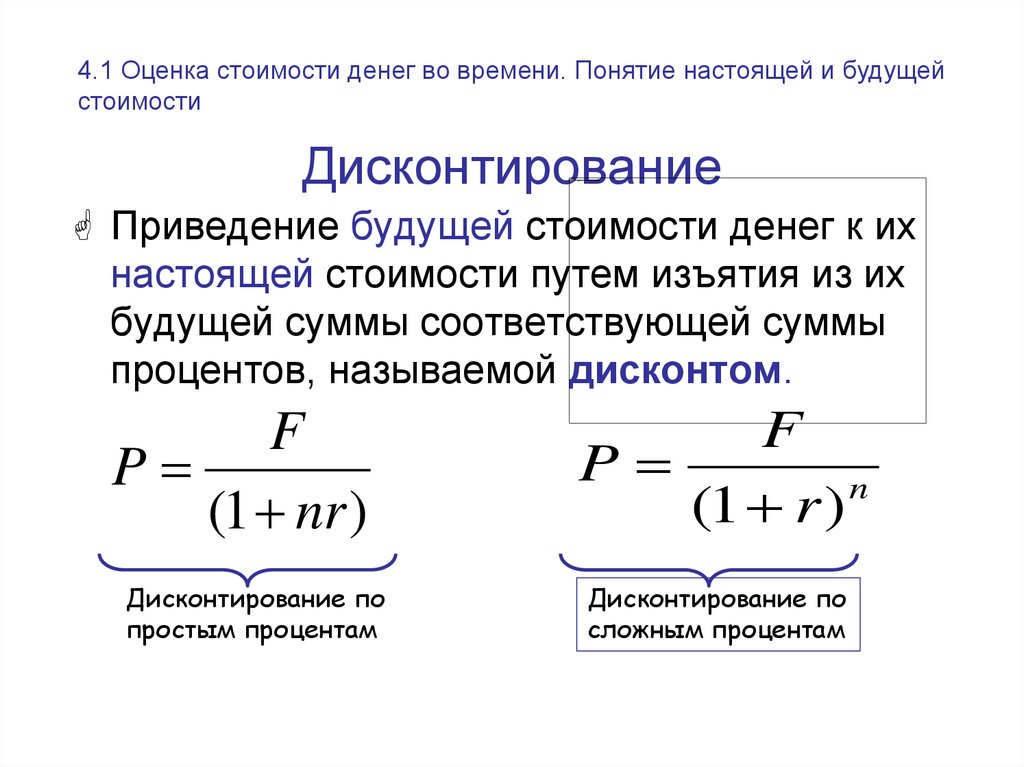

9. Дисконтирование

4.1 Оценка стоимости денег во времени. Понятие настоящей и будущейстоимости

Дисконтирование

Приведение будущей стоимости денег к их

настоящей стоимости путем изъятия из их

будущей суммы соответствующей суммы

процентов, называемой дисконтом.

F

P

(1 nr )

Дисконтирование по

простым процентам

F

P

n

(1 r )

Дисконтирование по

сложным процентам

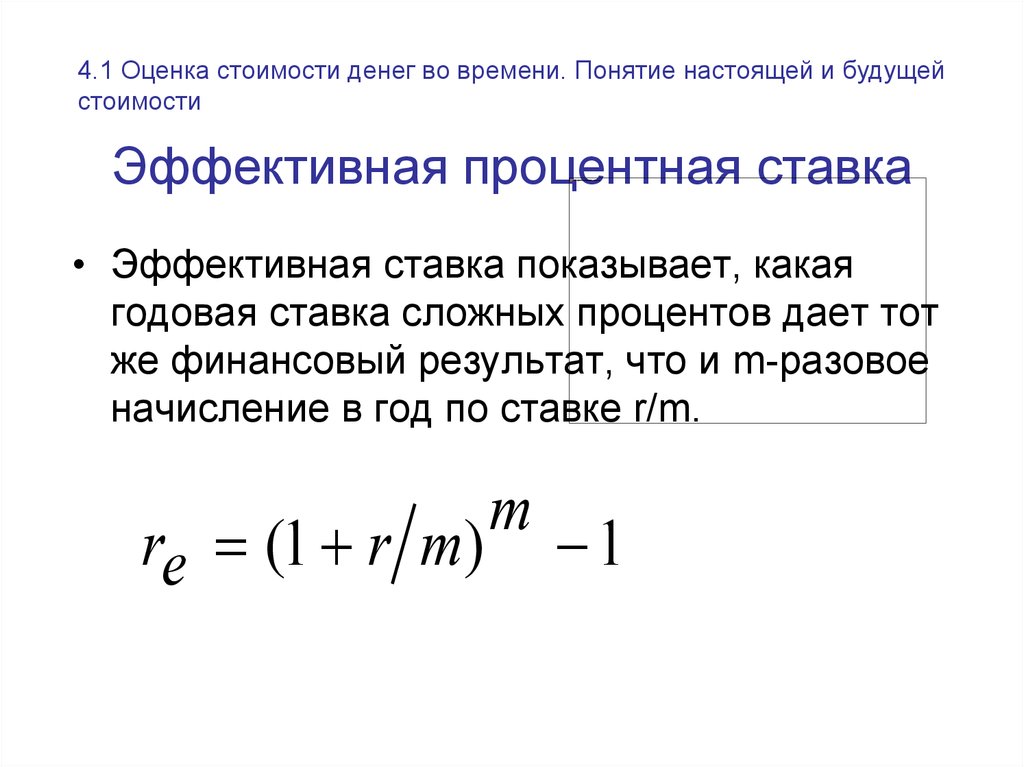

10. Эффективная процентная ставка

4.1 Оценка стоимости денег во времени. Понятие настоящей и будущейстоимости

Эффективная процентная ставка

• Эффективная ставка показывает, какая

годовая ставка сложных процентов дает тот

же финансовый результат, что и m-разовое

начисление в год по ставке r/m.

re (1 r m)

m

1

11. Денежные потоки

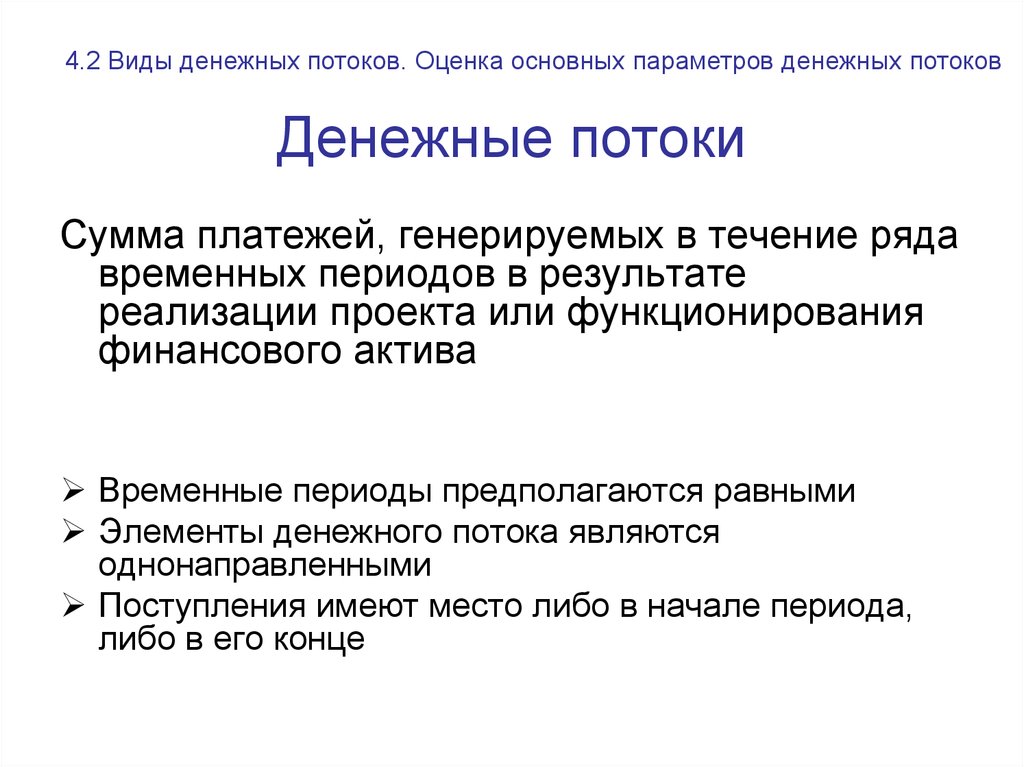

4.2 Виды денежных потоков. Оценка основных параметров денежных потоковДенежные потоки

Сумма платежей, генерируемых в течение ряда

временных периодов в результате

реализации проекта или функционирования

финансового актива

Временные периоды предполагаются равными

Элементы денежного потока являются

однонаправленными

Поступления имеют место либо в начале периода,

либо в его конце

12. Денежные потоки

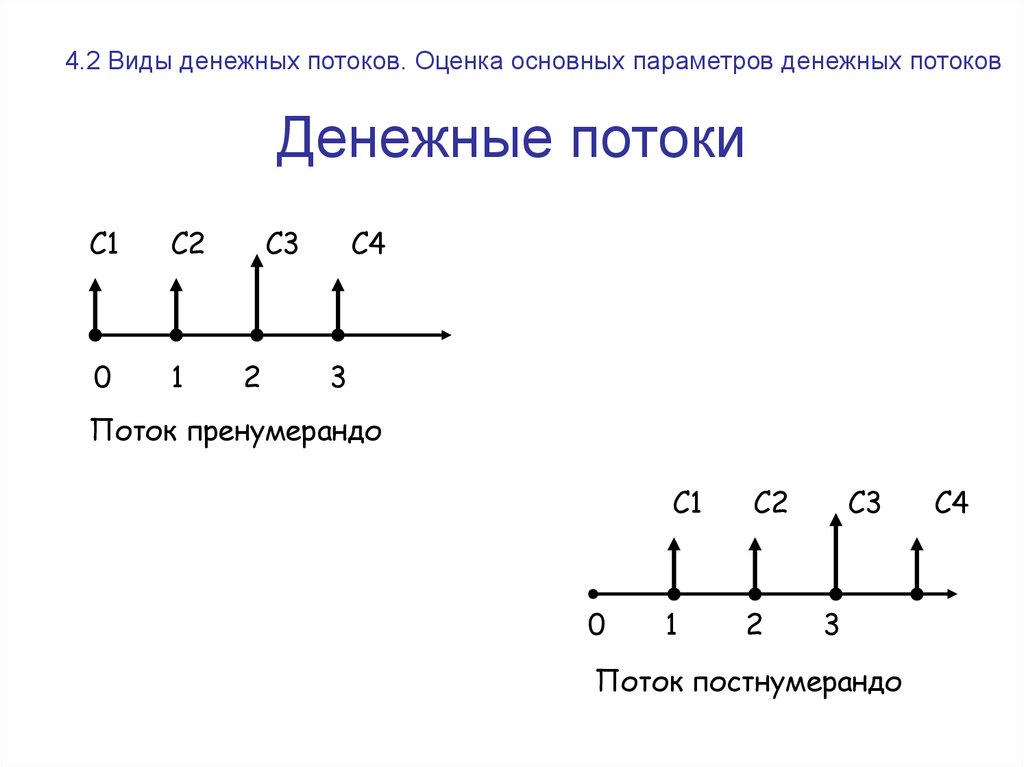

4.2 Виды денежных потоков. Оценка основных параметров денежных потоковДенежные потоки

С1

С2

0

1

С3

2

С4

3

Поток пренумерандо

0

С1

С2

1

2

С3

3

Поток постнумерандо

С4

13. Финансовая рента - аннуитет

4.2 Виды денежных потоков. Оценка основных параметров денежных потоковФинансовая рента - аннуитет

Поток платежей, все элементы которого равны

друг другу, так же как и интервалы времени

между ними.

С1=С2=...=Сn=А

Аннуитет

Срочный

Бессрочный

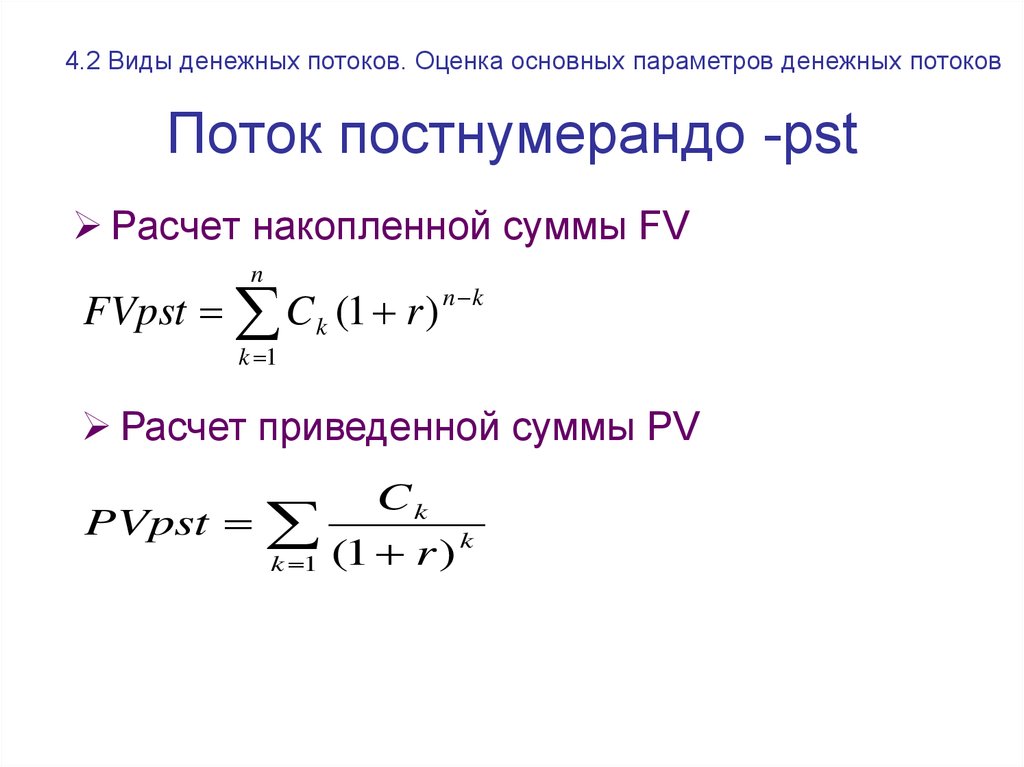

14. Поток постнумерандо -pst

4.2 Виды денежных потоков. Оценка основных параметров денежных потоковПоток постнумерандо -pst

Расчет накопленной суммы FV

n

FVpst C k (1 r )

n k

k 1

Расчет приведенной суммы PV

Ck

PVpst

k

(

1

r

)

k 1

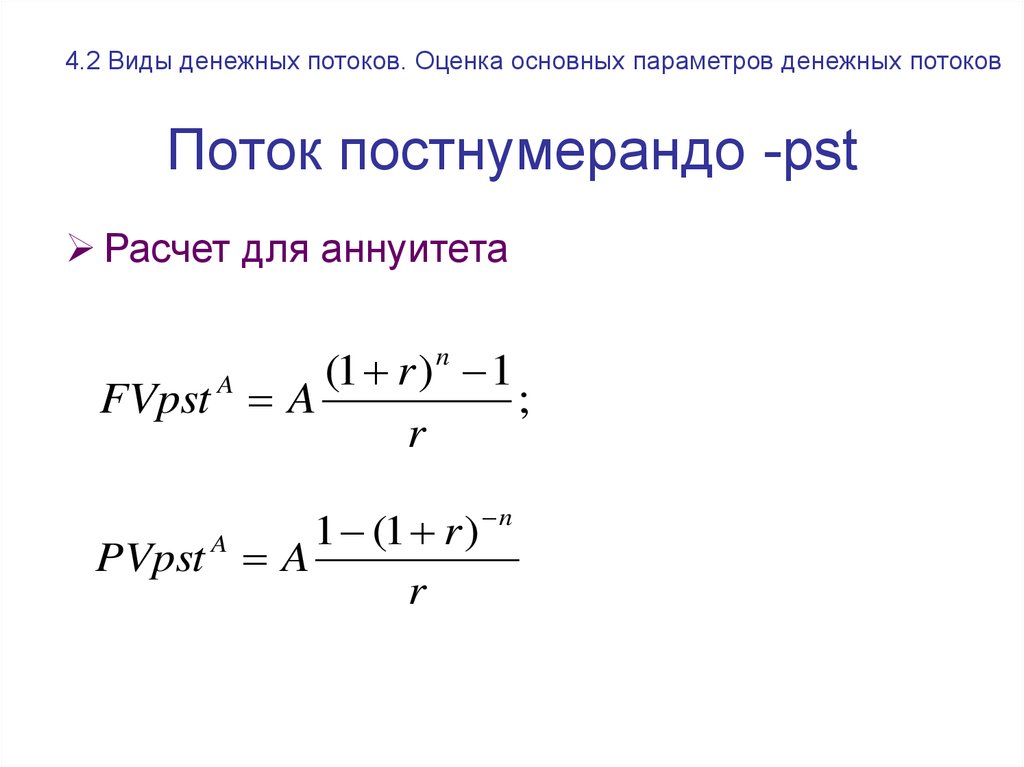

15. Поток постнумерандо -pst

4.2 Виды денежных потоков. Оценка основных параметров денежных потоковПоток постнумерандо -pst

Расчет для аннуитета

n

(

1

r

)

1

A

FVpst A

;

r

n

1

(

1

r

)

A

PVpst A

r

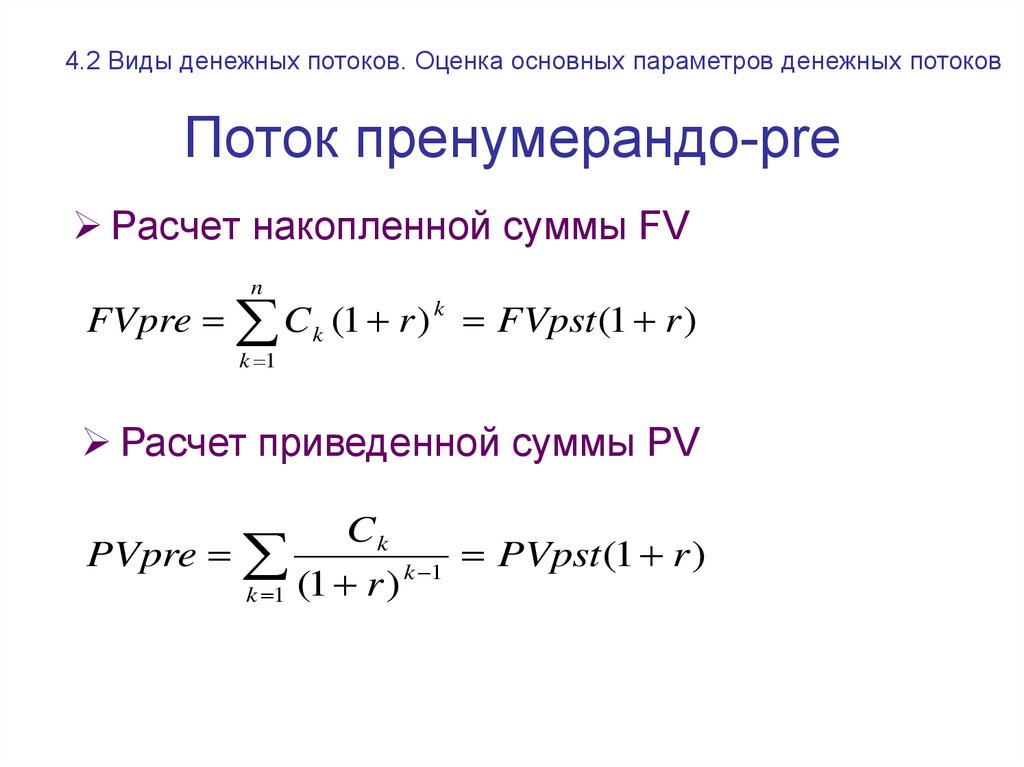

16. Поток пренумерандо-pre

4.2 Виды денежных потоков. Оценка основных параметров денежных потоковПоток пренумерандо-pre

Расчет накопленной суммы FV

n

FVpre C k (1 r ) k FVpst (1 r )

k 1

Расчет приведенной суммы PV

Ck

PVpre

PVpst (1 r )

k 1

k 1 (1 r )

17. Поток пренумерандо-pre

4.2 Виды денежных потоков. Оценка основных параметров денежных потоковПоток пренумерандо-pre

Расчет для аннуитета

(1 r ) 1

FVpre A

(1 r );

r

n

A

n

1

(

1

r

)

PVpre A A

(1 r )

r

18. Денежный поток для бессрочного аннуитета

4.2 Виды денежных потоков. Оценка основных параметров денежных потоковДенежный поток для бессрочного

аннуитета

Прямая задача смысла не имеет

Расчет настоящей стоимости производится

по формуле

PV

A

r

19. Финансовые активы отражают инвестиции предприятия в собственные и заемные капиталы других компаний

4.3 Методы оценки основных финансовых активовФинансовые активы отражают

инвестиции предприятия в

собственные и заемные

капиталы других компаний

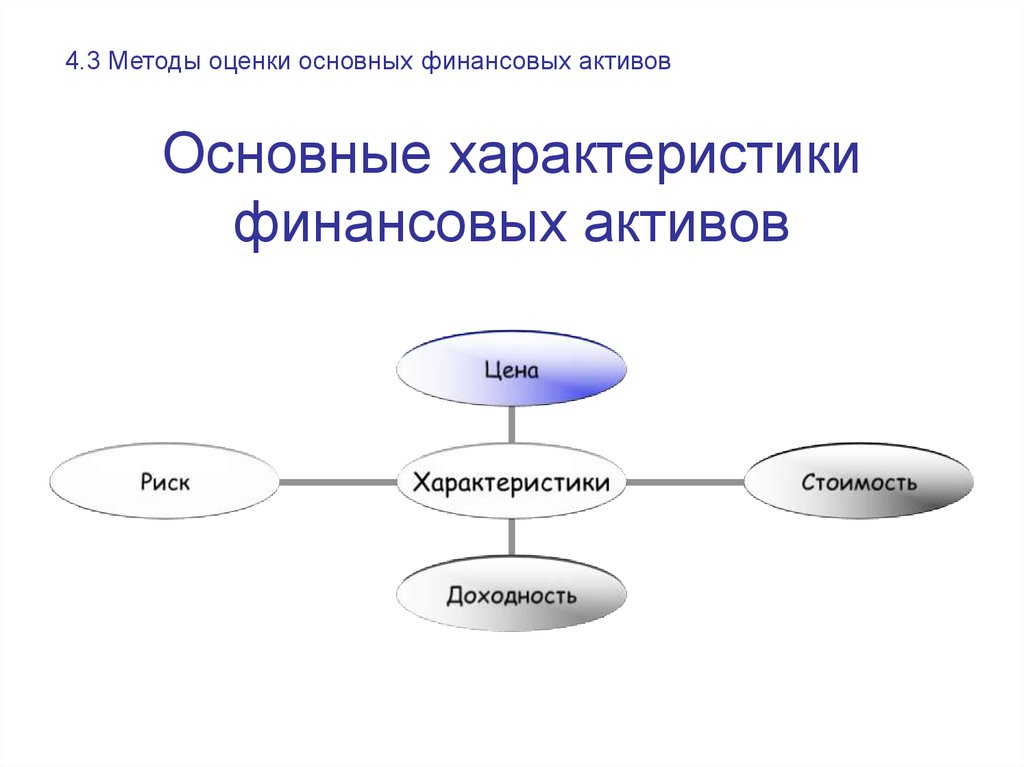

20. Основные характеристики финансовых активов

4.3 Методы оценки основных финансовых активовОсновные характеристики

финансовых активов

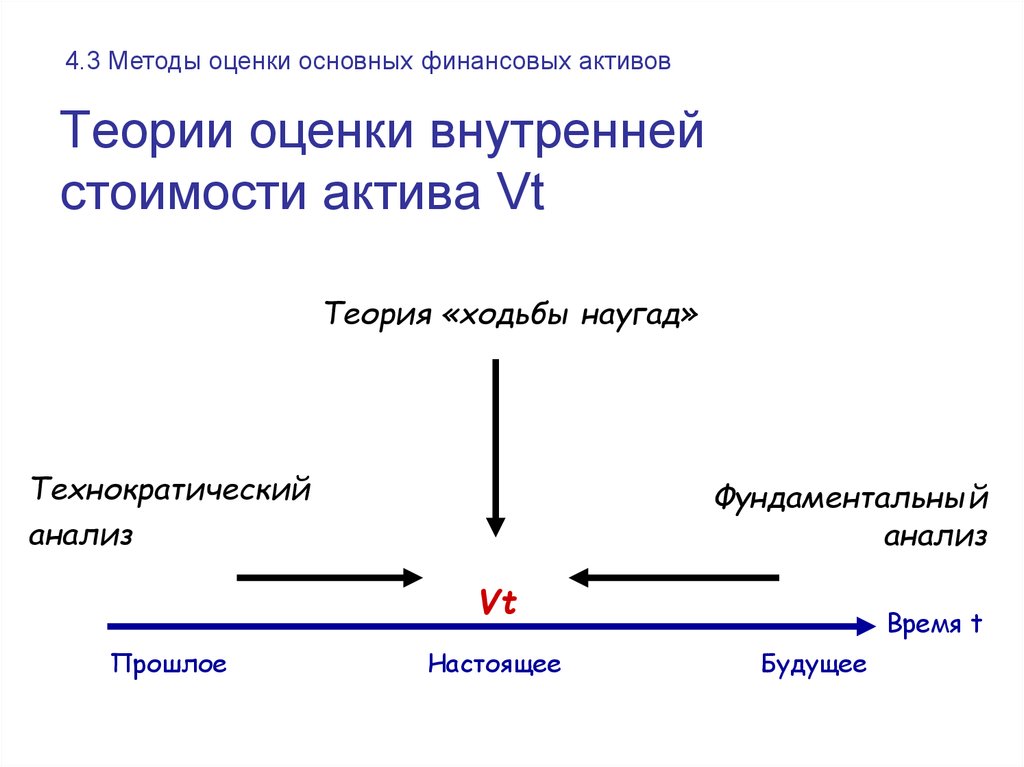

21. Теории оценки внутренней стоимости актива Vt

4.3 Методы оценки основных финансовых активовТеории оценки внутренней

стоимости актива Vt

Теория «ходьбы наугад»

Технократический

анализ

Фундаментальный

анализ

Vt

Прошлое

Настоящее

Время t

Будущее

22. Фундаментальный подход

4.3 Методы оценки основных финансовых активовФундаментальный подход

Для оценки финансового актива необходимо

знать величину и временную структуру

обеспечиваемых им денежных потоков.

Выполнив дисконтирование этих потоков по

ставке, отражающей альтернативные издержки

предприятия по привлекаемому им капиталу,

можно определить внутреннюю стоимость

данного актива.

23. Фундаментальный подход

4.3 Методы оценки основных финансовых активовФундаментальный подход

Расчет производится по формуле

Уильямса

ДП i

Vt

n

i 1 (1 r )

n

24. ДЛЯ ДОЛГОВЫХ ИНСТРУМЕНТОВ

4.3 Методы оценки основных финансовых активовДЛЯ ДОЛГОВЫХ ИНСТРУМЕНТОВ

Номинал, получаемый

при погашении облигаций

Общий поток

денежных средств

=

Внутренняя

стоимость

Vt

Приведенная

стоимость

суммы

погашения

долга

=

Периодически выплачиваемые

купонные (для купонных облигаций)

+

Приведенная

стоимость

периодических

выплат

25. Для долевых инструментов

4.3 Методы оценки основных финансовых активовДля долевых инструментов

Внутренняя цена акции представляет

дисконтированную сумму всех

ожидаемых дивидендных выплат

Внутренняя

стоимость

Vt

Дивиденды

=

Норма

прибыли r

26.

Вопросы для самопроверкиТема 4 Методологические основы принятия

финансовых решений

1. В чем состоит принципиальная разница между

простыми и сложными процентами?

2. Какой тип наращения предпочтителен при

хранении денег в банке?

3. В чем смысл эффективной годовой процентной

ставки?

4. Какие виды денежных потоков вы знаете?

5. В чем разница между «точными» и

обыкновенными процентами?

27. Основная литература

• Ковалев В.В. Финансовый менеджмент:теория и практика: учебное пособие для студ.

вузов / В. В. Ковалев. - 2-е изд.,перераб. и

доп. - М. : Велби : Проспект, 2008. - 1024 с.

• 2 Лукасевич И.Я. Финансовый менеджмент:

учебник/И.Я.Лукасевич. – М. : Эксмо, 2008. –

768 с.

• 3 Финансовый менеджмент: учебник для

студ. вузов / авт.: Е. Шохин и др.; под ред. Е.

И. Шохина. - 2-е изд., стереотип. - М.:

КНОРУС, 2010.

28. Дополнительная литература

• 1 Бобылева А.З. Финансовый менеджмент:проблемы и решения: учебное пособие для

студ. вузов / А. З. Бобылева. - 2-е изд.,испр. М. : Дело АНХ, 2008.

• 2 Финансовый менеджмент: учебное пособие

[для студ. вузов] / сост. : С. Э. Приходько, О.

А. Батурина; Владивосток. гос. ун-т

экономики и сервиса. - Владивосток: Изд-во

ВГУЭС, 2008.

Финансы

Финансы