Похожие презентации:

Гроші, банківська система та грошово–кредитна політика. Тема 7

1. Гроші, банківська система та грошово–кредитна політика

• Це навіть добре, що люди нерозуміють принципи роботи

банківської системи. В іншому випадку

вже завтра була б революція.

Генрі Форд

2. ЗМІСТ

Гроші. Види та функції грошей.Грошові агрегати.*

Пропозиція грошей.

А.Мультиплікативне розширення

депозитів.

Б. Модель пропозиції грошей.

Попит на гроші. Рівновага на

грошовому ринку.

Грошово–кредитна політика.

3. 1.Гроші. Види та функції грошей.* Грошові агрегати.

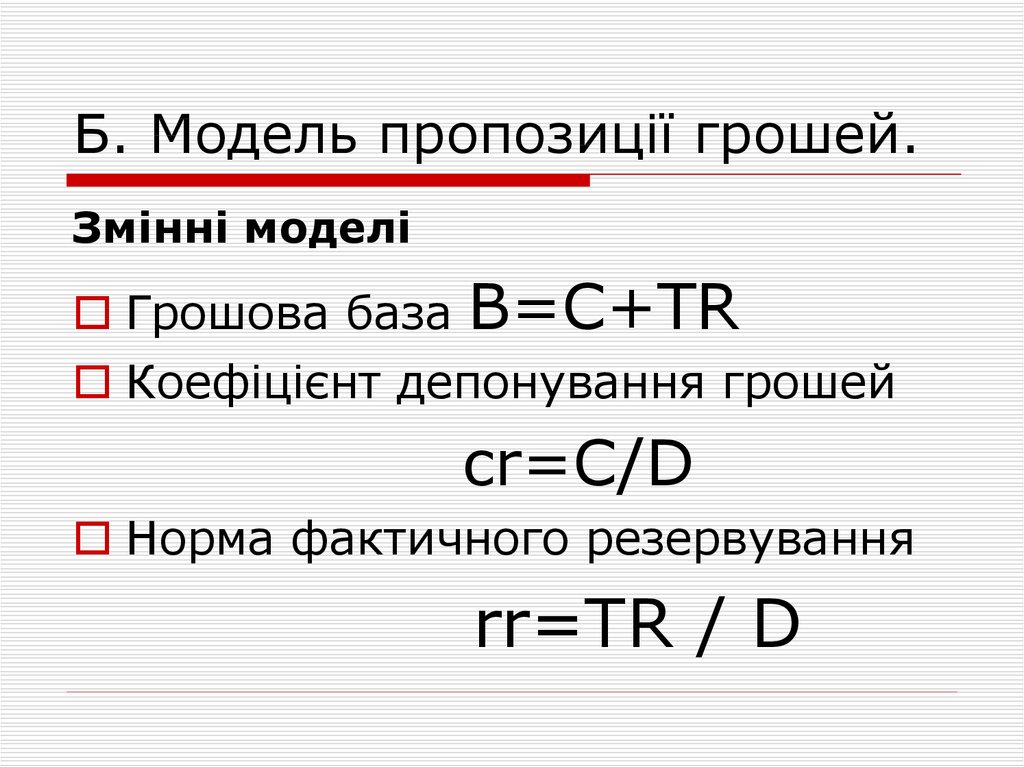

Грошова маса – сукупністьзагальноприйнятих засобів платежу,

що випущені банківською системою і

обертаються в економіці.

Вся грошова маса поділяється на певні

групи (агрегати) за ознакою

ліквідності.

Ліквідність – здатність фінансового

активу бути безумовним і нічим не

обмеженим засобом платежу.

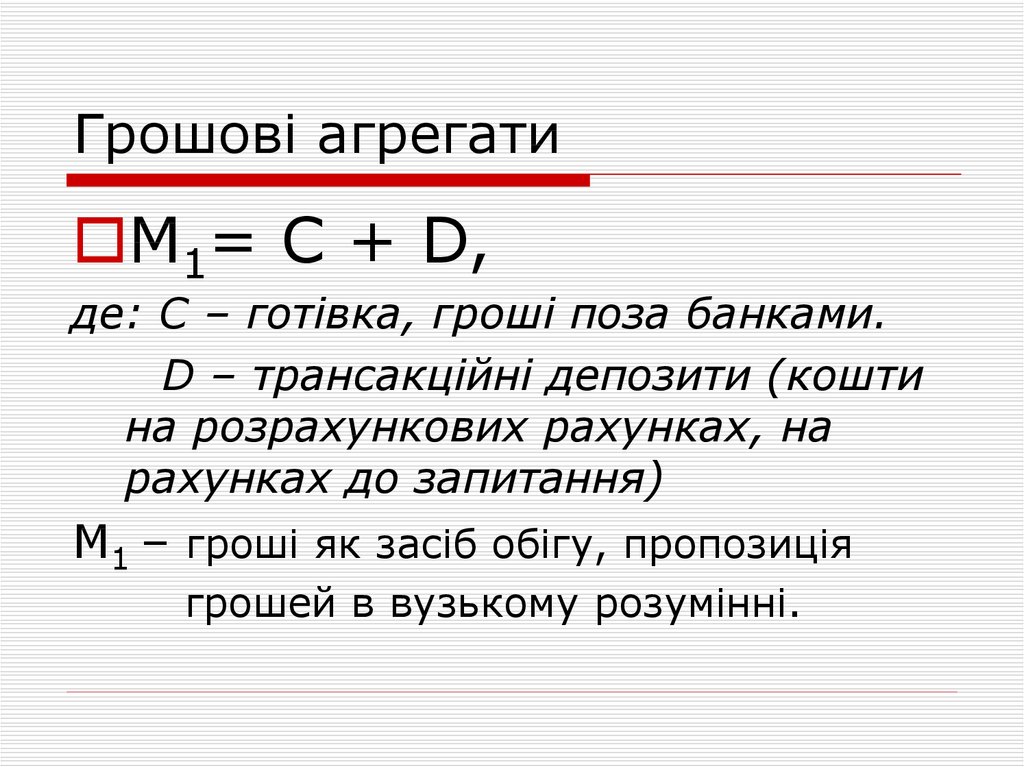

4. Грошові агрегати

М1= С + D,де: С – готівка, гроші поза банками.

D – трансакційні депозити (кошти

на розрахункових рахунках, на

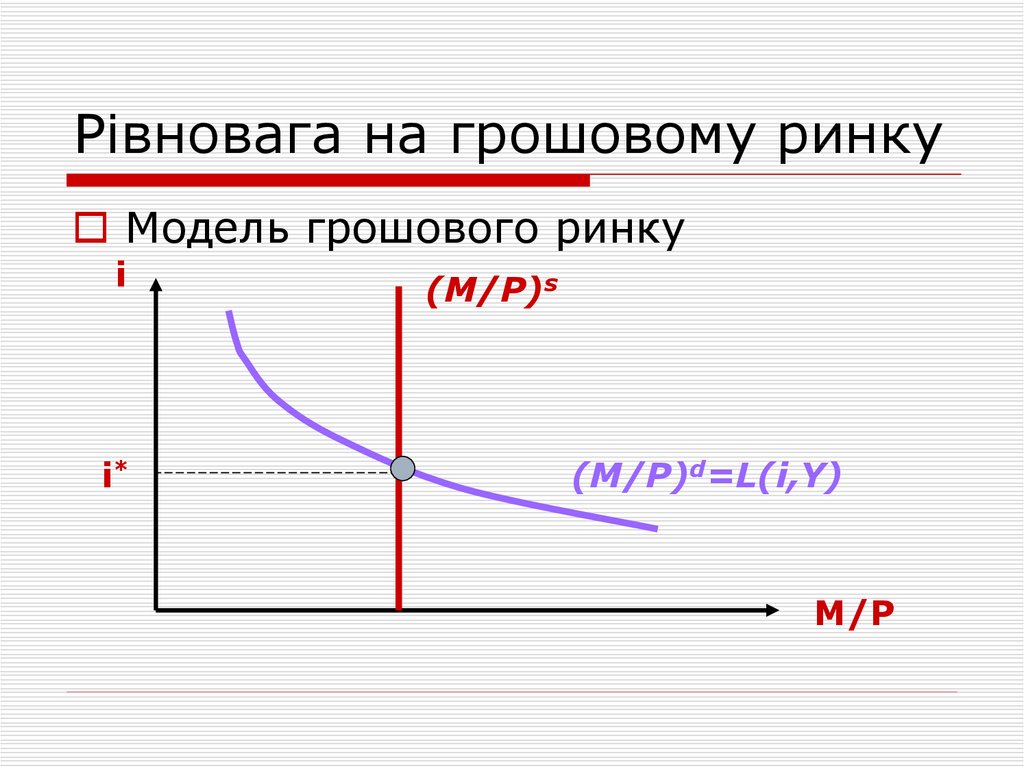

рахунках до запитання)

М1 – гроші як засіб обігу, пропозиція

грошей в вузькому розумінні.

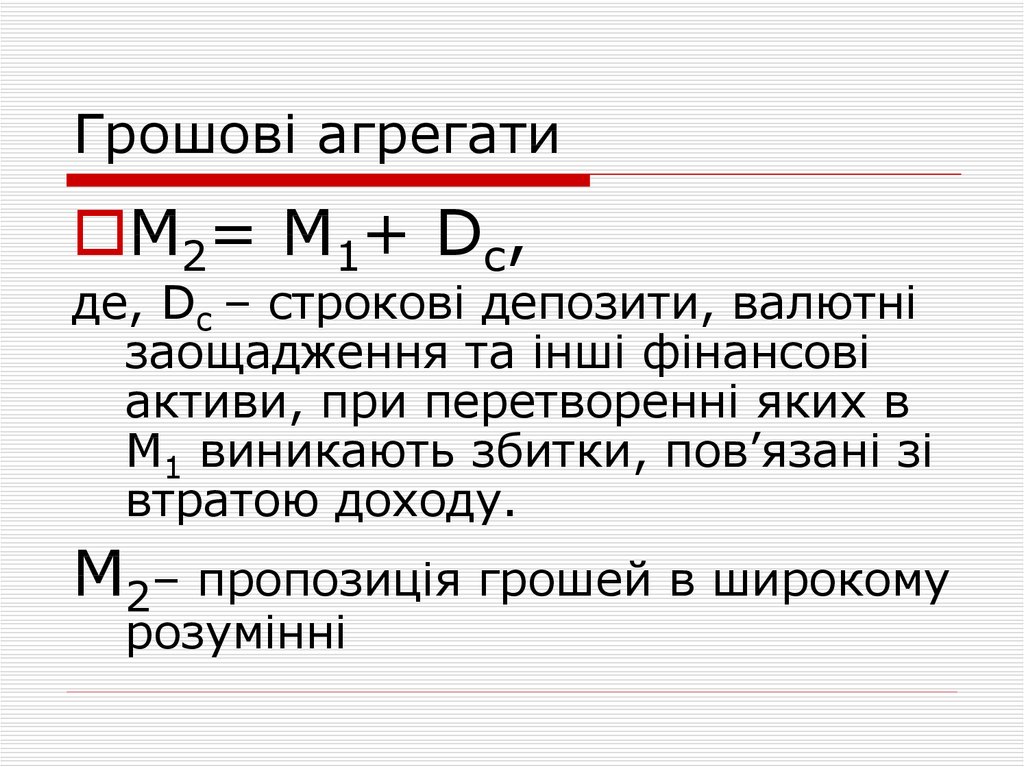

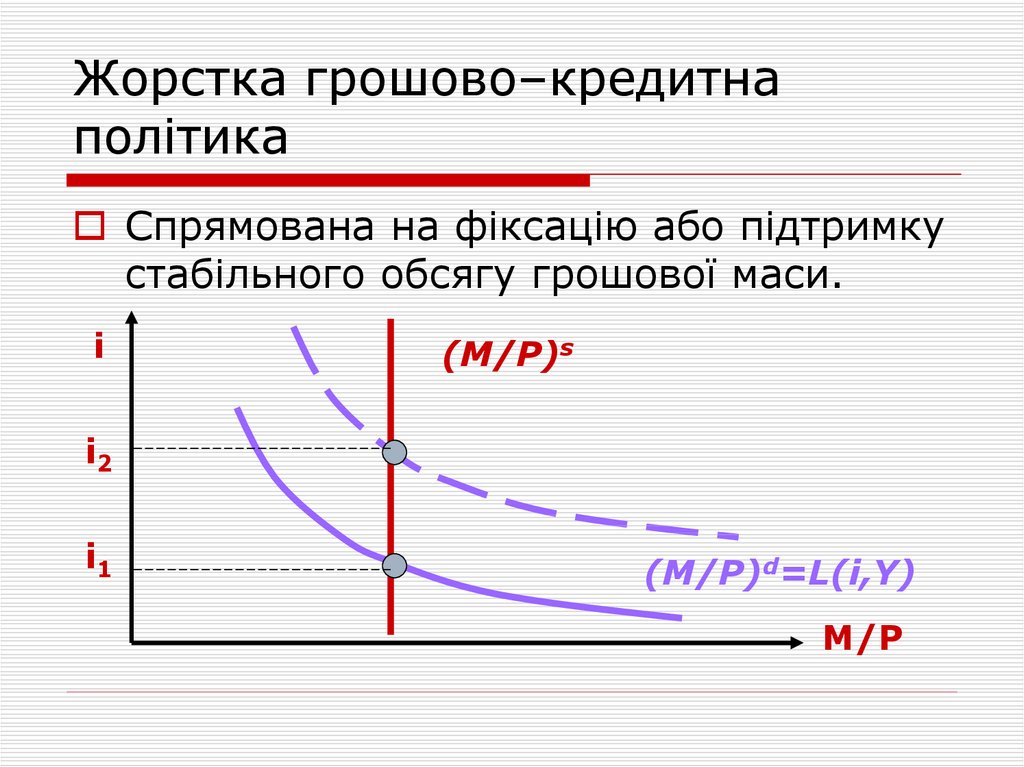

5. Грошові агрегати

М2= М1+ Dс,де, Dс – строкові депозити, валютні

заощадження та інші фінансові

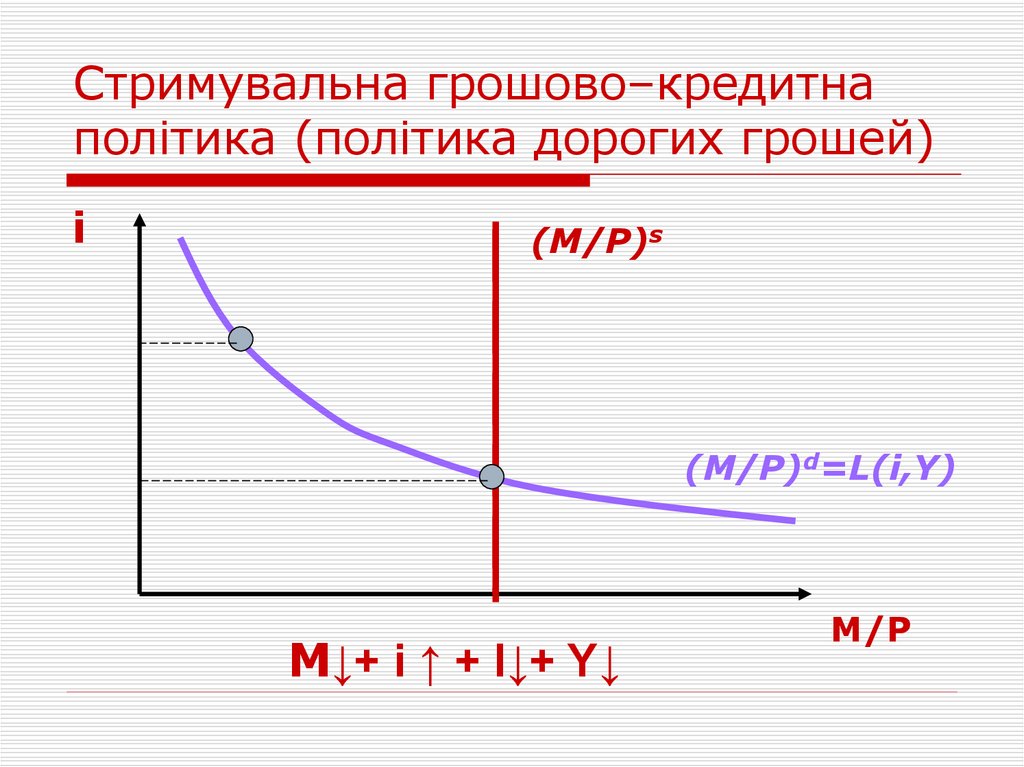

активи, при перетворенні яких в

М1 виникають збитки, пов’язані зі

втратою доходу.

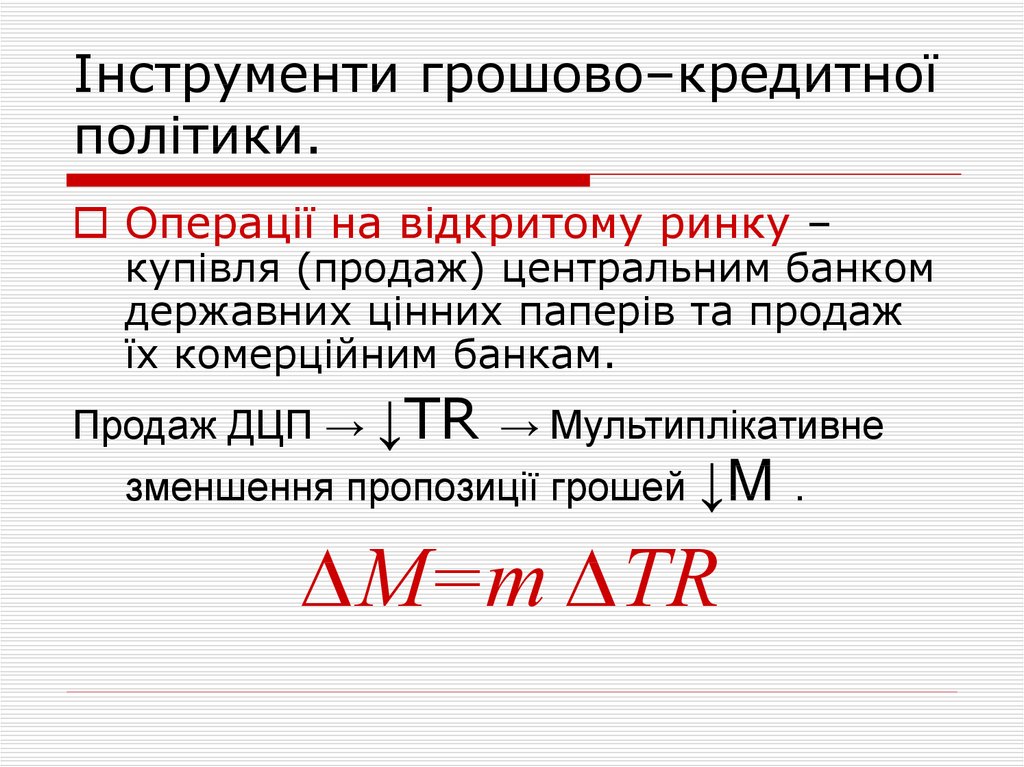

М2– пропозиція грошей в широкому

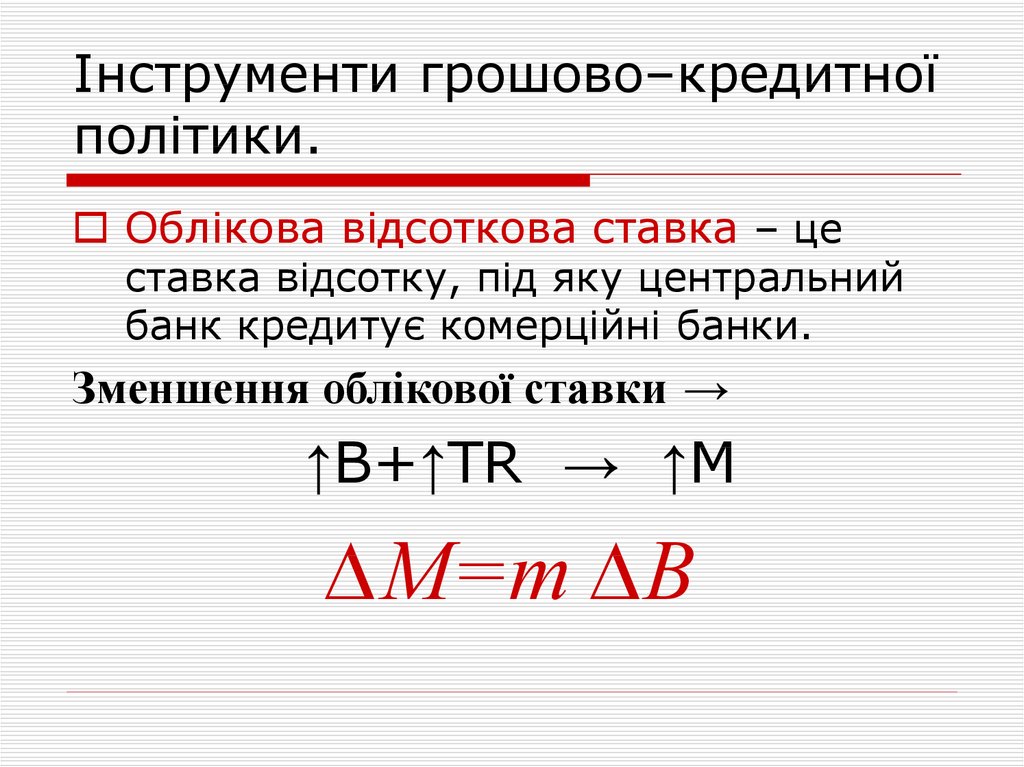

розумінні

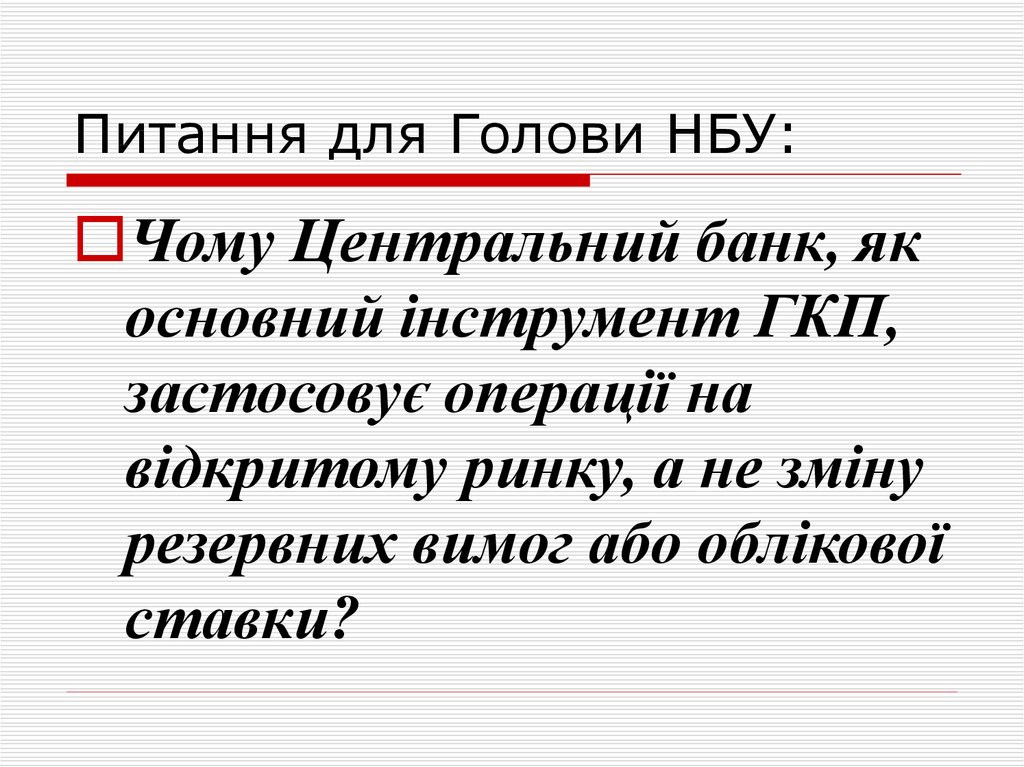

6. Грошові агрегати

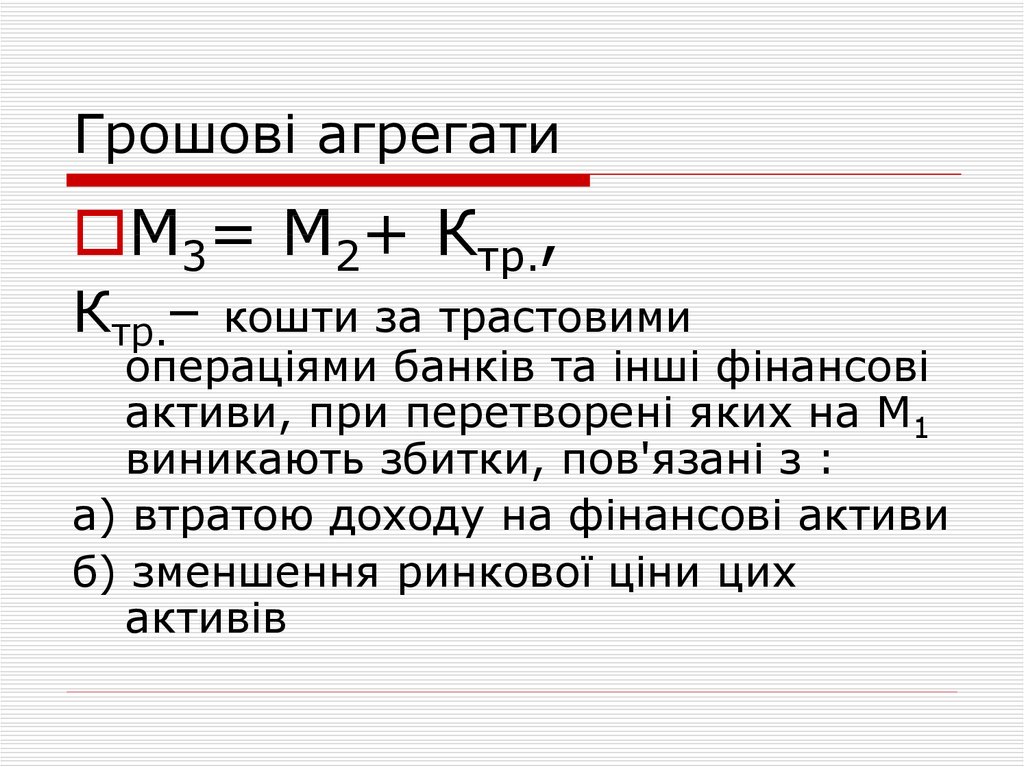

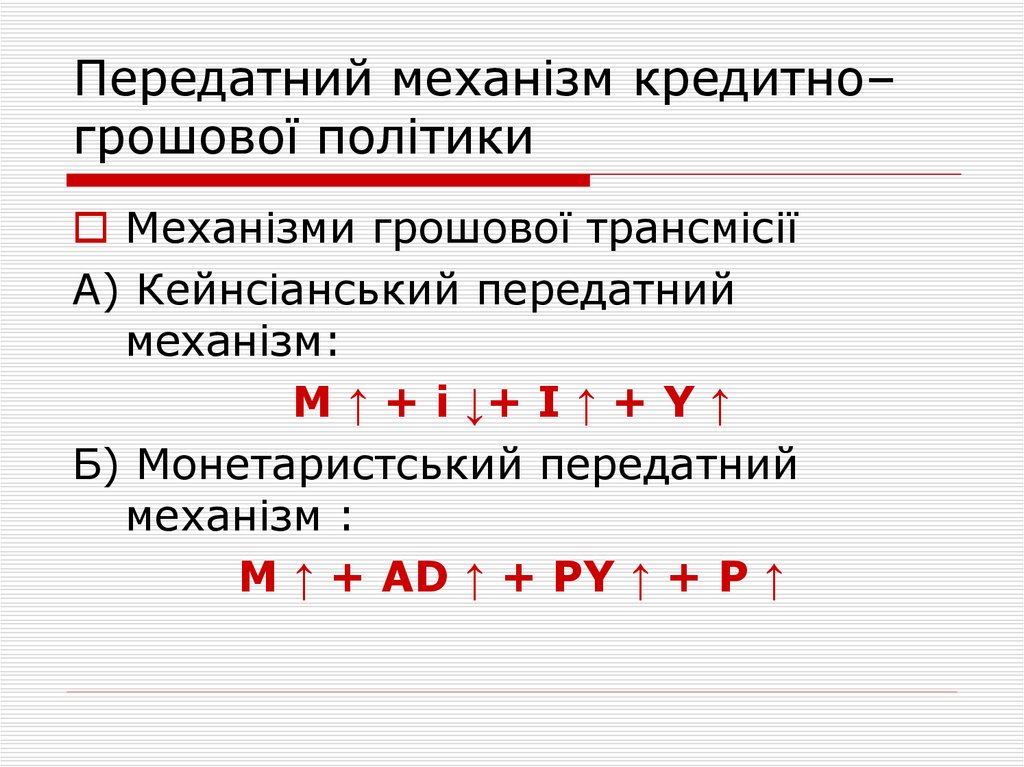

М3= М2+ Ктр.,Ктр.–

кошти за трастовими

операціями банків та інші фінансові

активи, при перетворені яких на М1

виникають збитки, пов'язані з :

а) втратою доходу на фінансові активи

б) зменшення ринкової ціни цих

активів

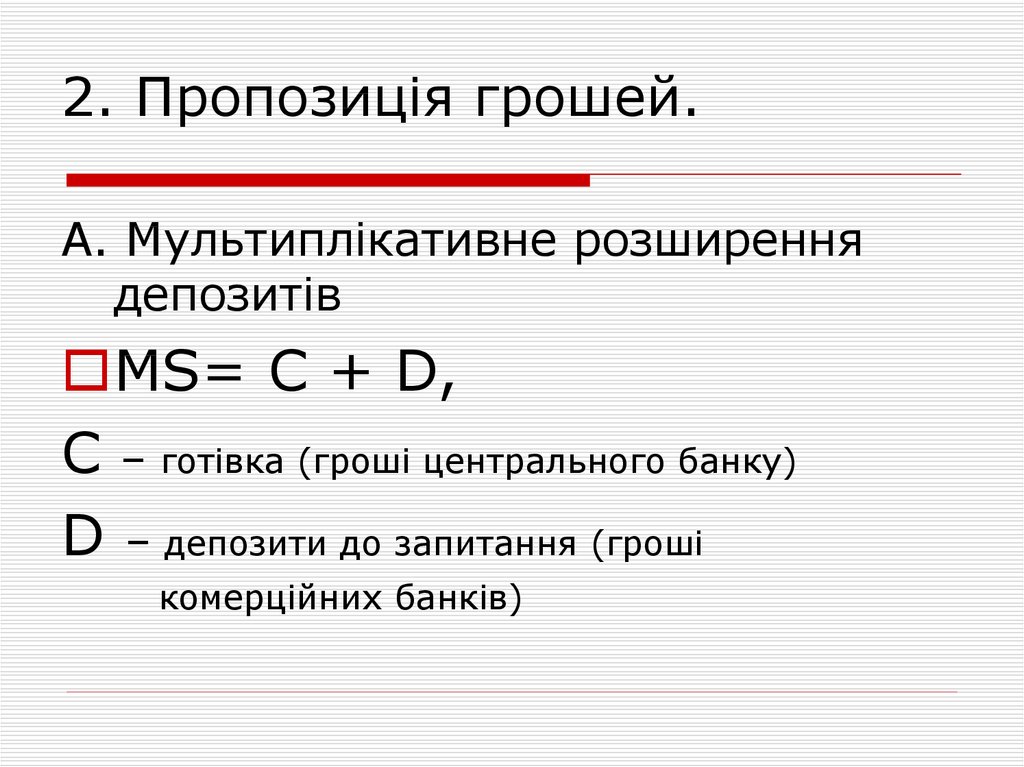

7. 2. Пропозиція грошей.

А. Мультиплікативне розширеннядепозитів

МS= С + D,

С – готівка (гроші центрального банку)

D – депозити до запитання (гроші

комерційних банків)

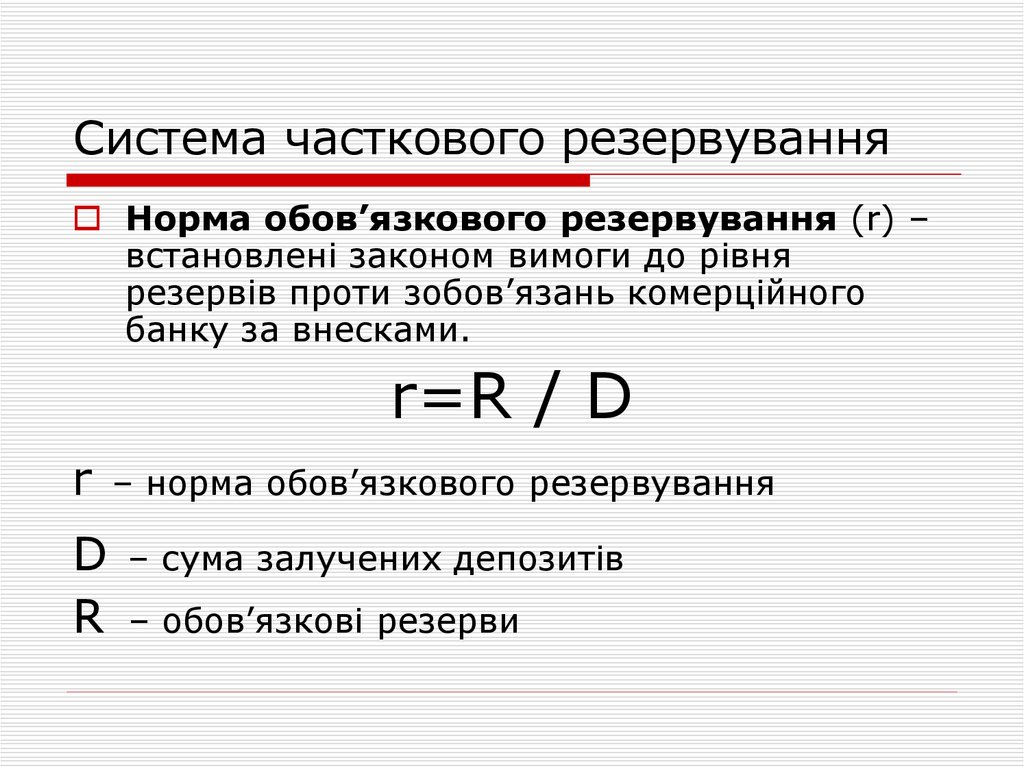

8. Система часткового резервування

Норма обов’язкового резервування (r) –встановлені законом вимоги до рівня

резервів проти зобов’язань комерційного

банку за внесками.

r=R / D

r

D

R

– норма обов’язкового резервування

– сума залучених депозитів

– обов’язкові резерви

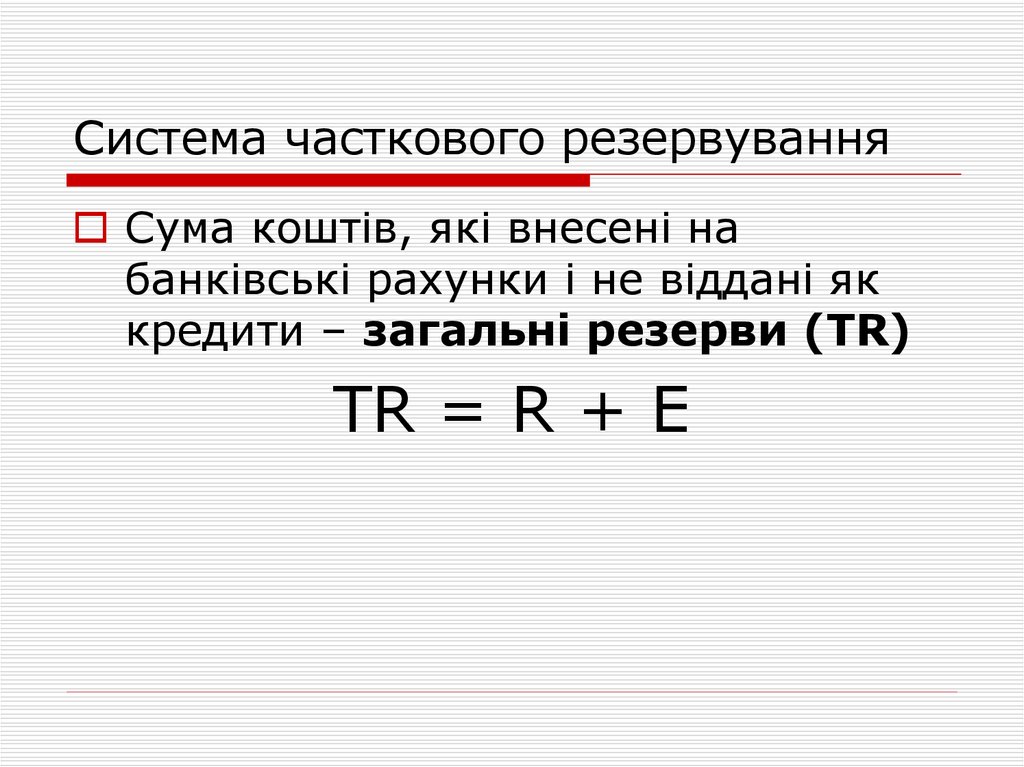

9. Система часткового резервування

Надлишковий резерв – величина,на яку загальні резерви (TR)

комерційного банку перевищують

його обов’язкові резерви:

E = TR - R

10. Система часткового резервування

Сума коштів, які внесені набанківські рахунки і не віддані як

кредити – загальні резерви (TR)

TR = R + E

11. Чи можуть комерційні банки створювати гроші?

12. Як банки створюють гроші?

БанкиD (грн.)

R (r=10%) E (грн.)

А

100,0

10,0

Б

90,0

9,0

В

81,0

8,1

Г

72,9

…

..................

90,0

81,0

72,9

…

....

13. На скільки приростуть депозити в банківській системі?

Чим вища норма обов'язковогорезервування, тим меншим буде

приріст депозитів.

Максимальне розширення депозитів:

∆D = mE

m – простий депозитний мультиплікатор

m=1/r

14. Кредитна мультиплікація

Процес емісії платіжних засобів умежах системи комерційних банків

називається кредитною

мультиплікацією,

або мультиплікативним

створенням депозитів.

Google.com.ua

грошова піраміда

: money as debt -

15. Вправа.

Обчислимо наш приклад.Визначте максимальну величину

приросту депозитів, якщо D=100грн., а

r=10%.

Е=100–10 грн. =90 грн.

∆D=mE=1/0,1 х 90 грн. =900 грн.

16. ТЕСТ

Комерційний банк можевипускати безготівкові гроші в

межах:

а) грошей національного банку

б) свого касового залишку

в) свого надлишкового резерву

г) свого обов’язкового резерву

17. Б. Модель пропозиції грошей.

Змінні моделіГрошова база

B=C+TR

Коефіцієнт депонування грошей

cr=C/D

Норма фактичного резервування

rr=ТR / D

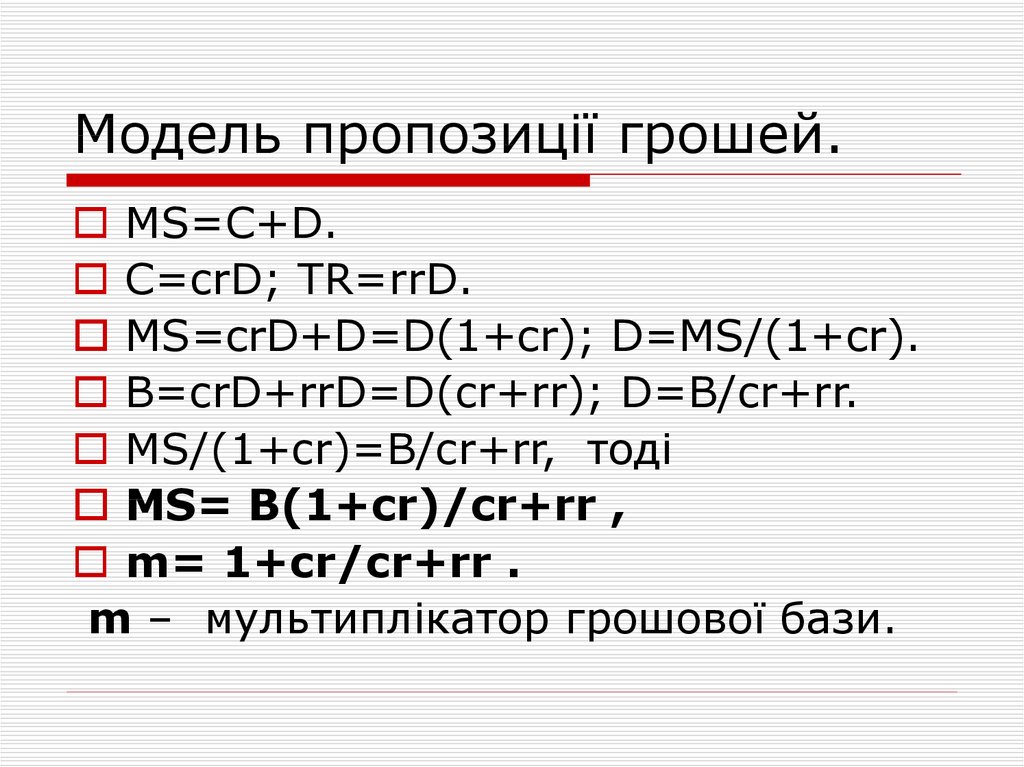

18. Модель пропозиції грошей.

MS=C+D.C=crD; TR=rrD.

MS=crD+D=D(1+cr); D=MS/(1+cr).

B=crD+rrD=D(cr+rr); D=B/cr+rr.

MS/(1+cr)=B/cr+rr, тоді

MS= B(1+cr)/cr+rr ,

m= 1+cr/cr+rr .

m – мультиплікатор грошової бази.

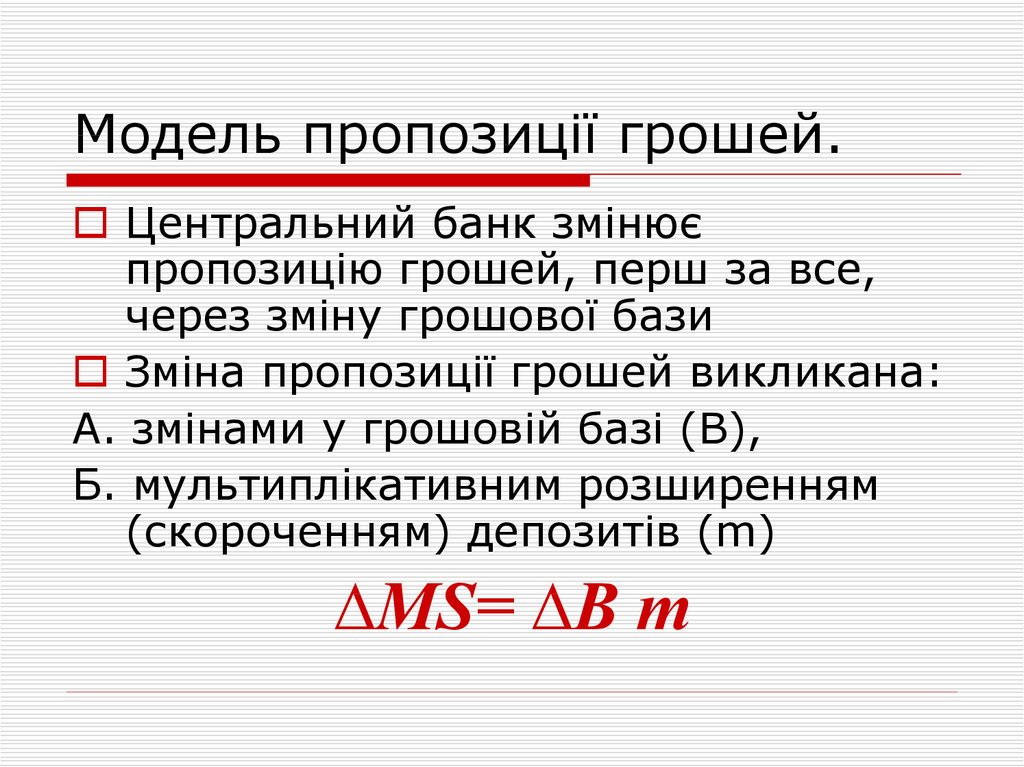

19. Модель пропозиції грошей.

Центральний банк змінюєпропозицію грошей, перш за все,

через зміну грошової бази

Зміна пропозиції грошей викликана:

А. змінами у грошовій базі (В),

Б. мультиплікативним розширенням

(скороченням) депозитів (m)

∆MS= ∆B m

20. 3. Попит на гроші. Рівновага на грошовому ринку.

Попит на гроші визначається тим,яку частку портфеля своїх активів

економічний агент прагне тримати у

ліквідній формі.

Портфель активів складається з:

А. Облігацій

Б. Грошей

21. Попит на гроші

Трансакційний (операційний) попитна гроші – попит на гроші для

обслуговування всіх видів угод в економіці.

Спекулятивний попит на гроші

(попит на гроші як на актив) –

кількість грошей, яку економічні агенти

прагнуть зберігати у формі заощаджень.

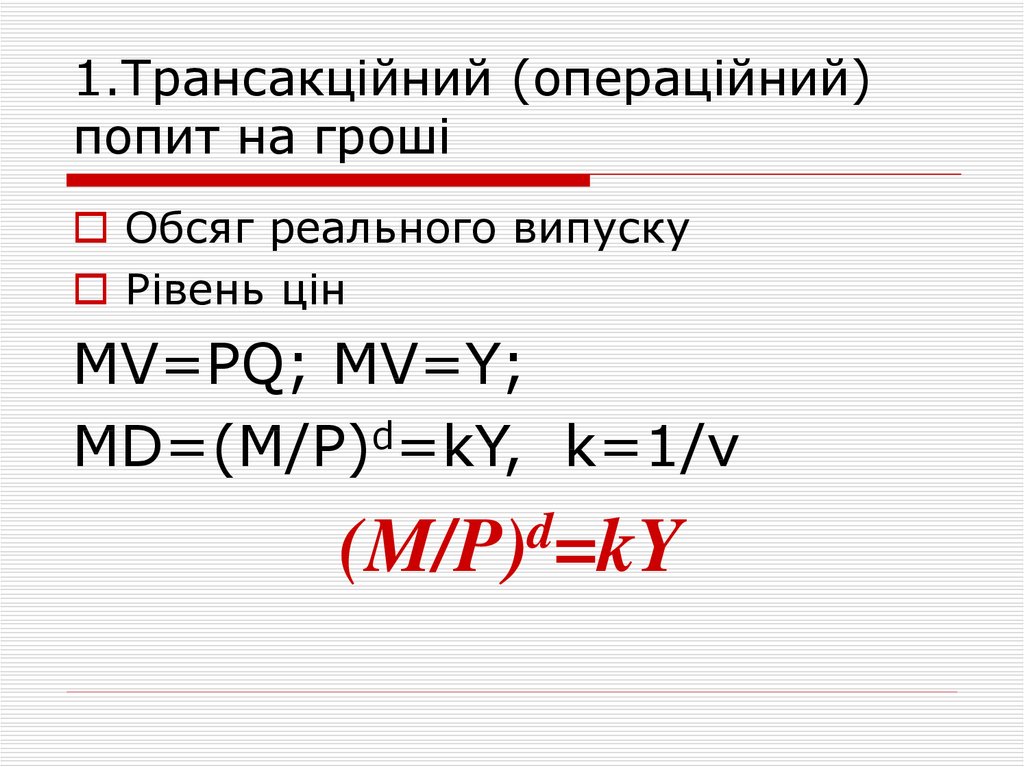

22. 1.Трансакційний (операційний) попит на гроші

Обсяг реального випускуРівень цін

MV=PQ; MV=Y;

MD=(M/P)d=kY, k=1/v

d

(M/P) =kY

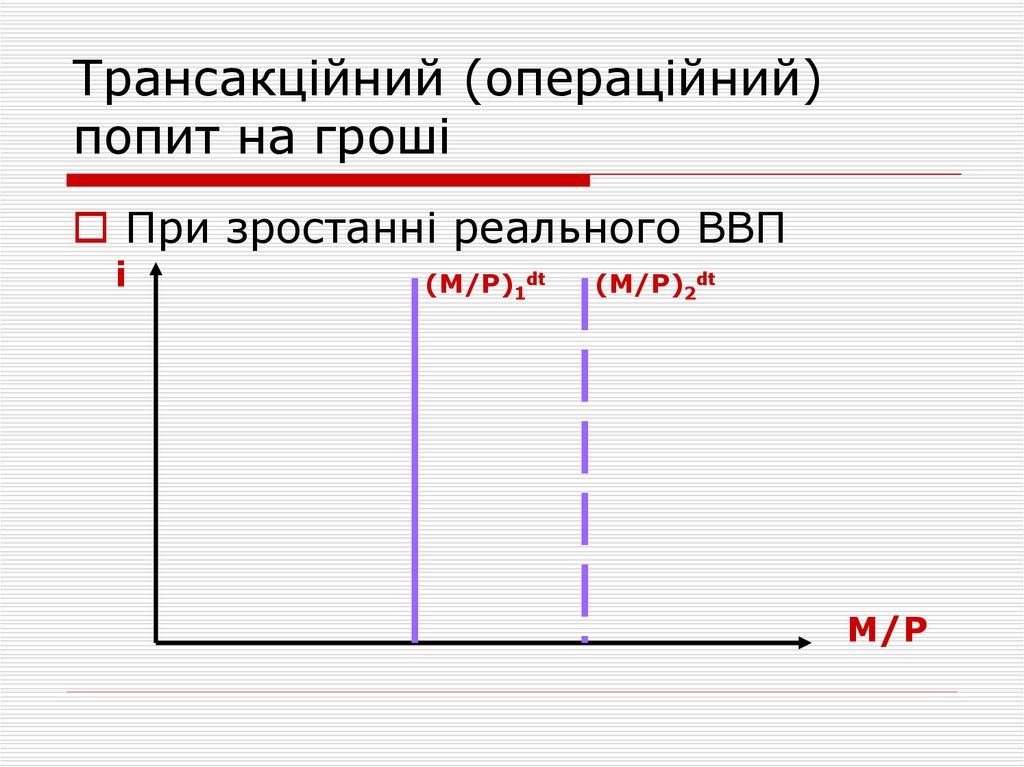

23. Трансакційний (операційний) попит на гроші

При зростанні реального ВВПі

(M/P)1dt

(M/P)2dt

M/P

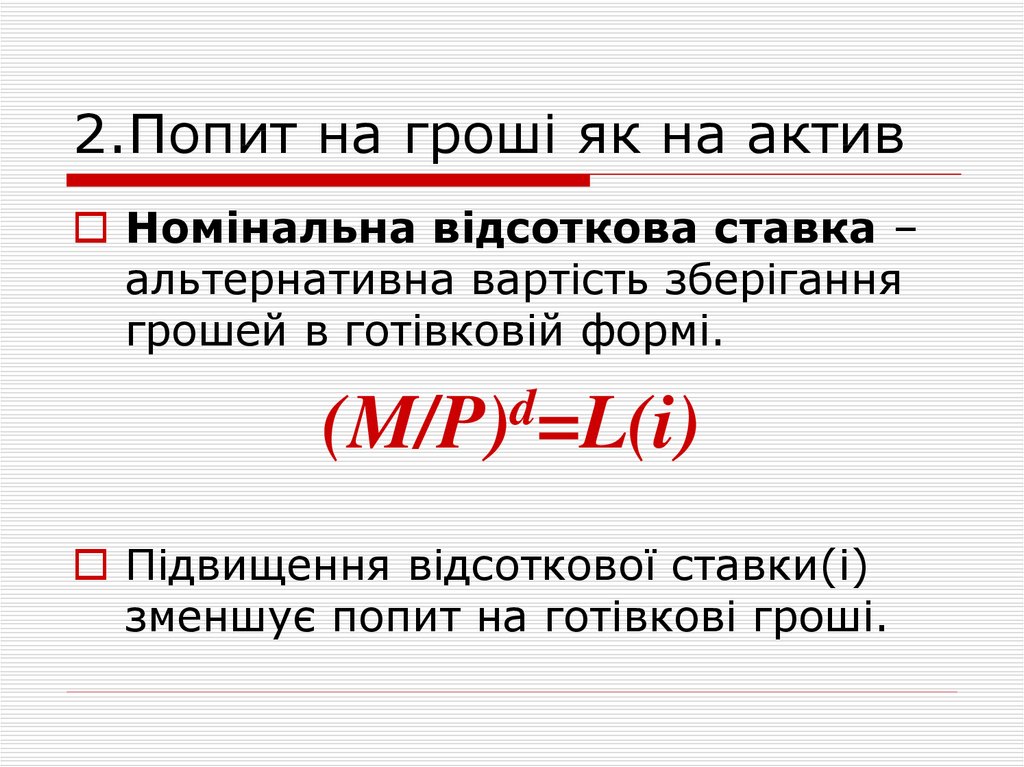

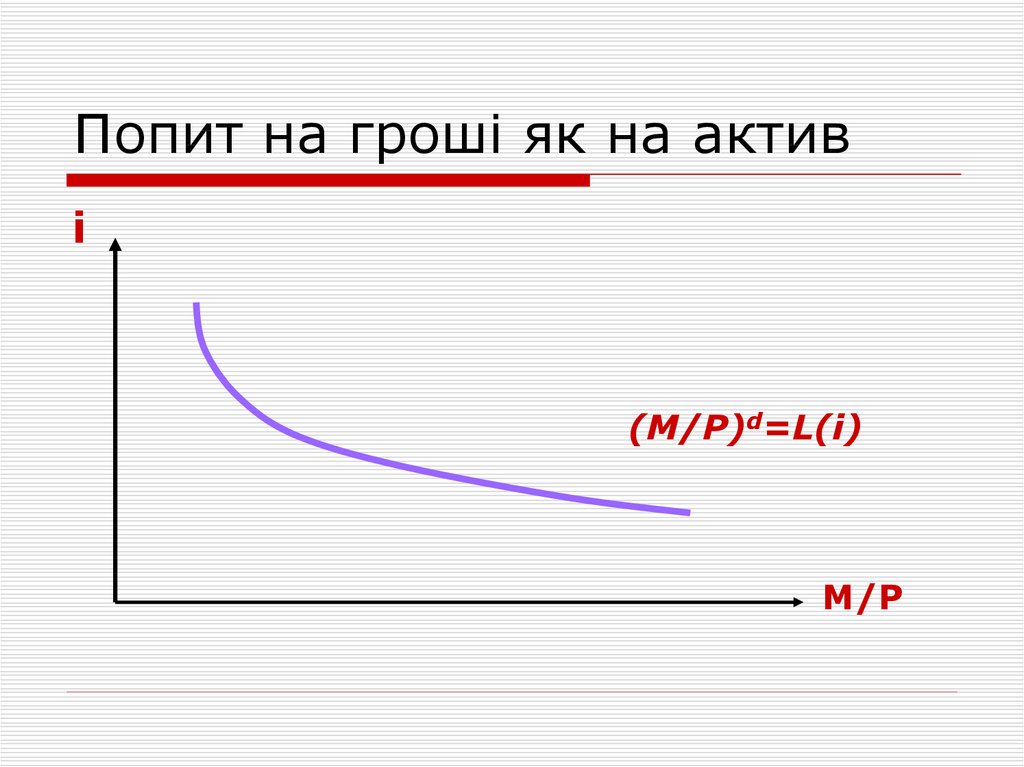

24. 2.Попит на гроші як на актив

Номінальна відсоткова ставка –альтернативна вартість зберігання

грошей в готівковій формі.

d

(M/P) =L(i)

Підвищення відсоткової ставки(і)

зменшує попит на готівкові гроші.

25. Попит на гроші як на актив

і(M/P)d=L(i)

M/P

26. Попит на гроші як на актив

З урахуванням очікуваної інфляції,функція попиту на гроші як на

актив:

d

e

(M/P) =L(r,π )

Реальний попит на гроші зростає якщо:

– падає реальна відсоткова ставка

– нижчий очікуваний темп інфляції

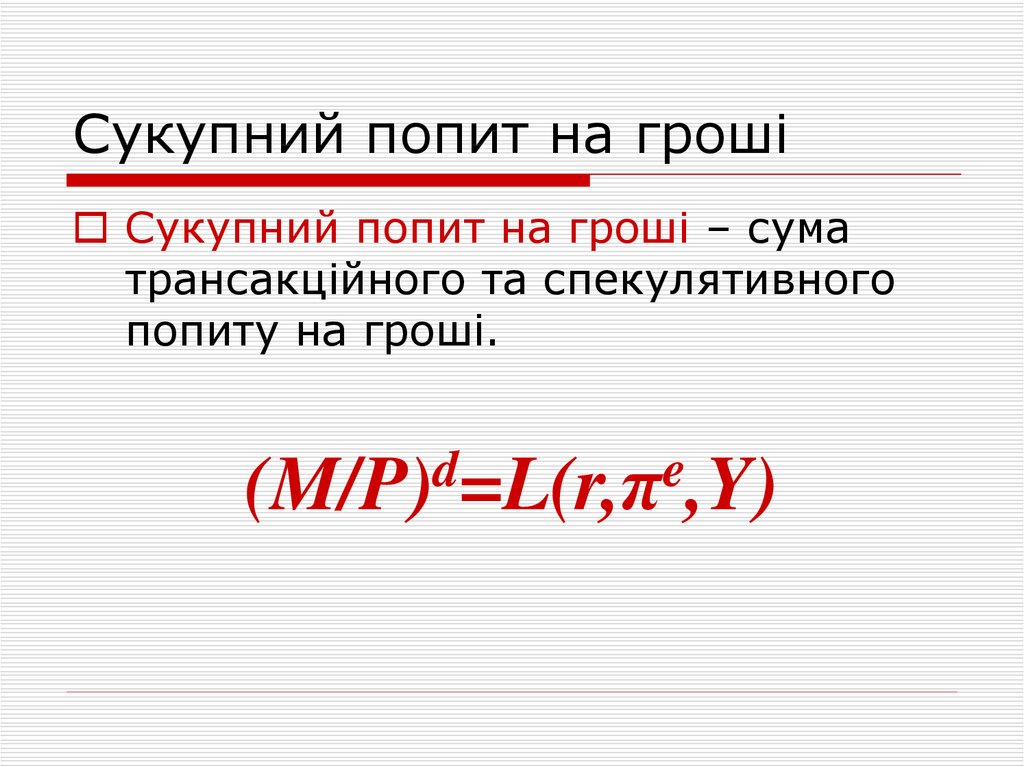

27. Сукупний попит на гроші

Сукупний попит на гроші – суматрансакційного та спекулятивного

попиту на гроші.

d

e

(M/P) =L(r,π ,Y)

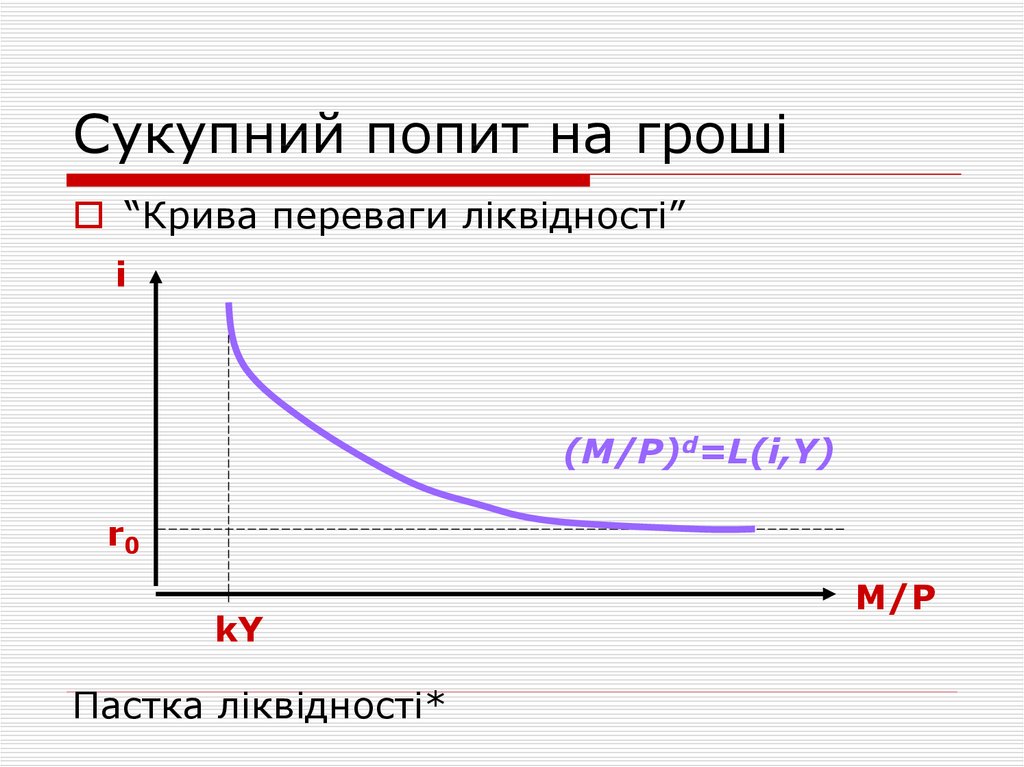

28. Сукупний попит на гроші

“Крива переваги ліквідності”і

(M/P)d=L(i,Y)

r0

kY

Пастка ліквідності*

M/P

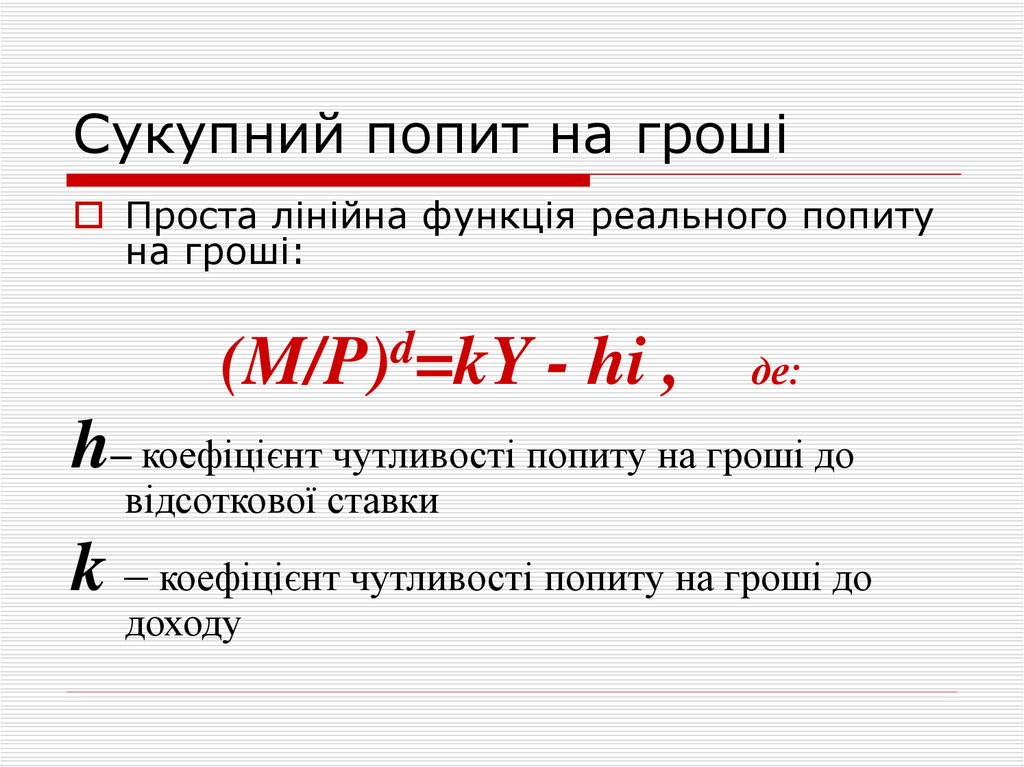

29. Сукупний попит на гроші

Проста лінійна функція реального попитуна гроші:

d

(M/P) =kY

- hi ,

де:

h– коефіцієнт чутливості попиту на гроші до

відсоткової ставки

k – коефіцієнт чутливості попиту на гроші до

доходу

30. Рівновага на грошовому ринку

Модель грошового ринкуі

i*

(M/P)s

(M/P)d=L(i,Y)

M/P

31. 3. Грошово-кредитна політика.

Грошово–кредитна політика –політика державного регулювання

економіки центральним банком, яка

здійснюється шляхом зміни

пропозиції грошей в економіці.

Цілі грошово–кредитної політики:

– кінцеві (економічний ріст, повна зайнятість,

стабільність цін, платіжний баланс)

– проміжні

(процентна ставка, грошова маса,

валютний курс)

32. Види грошово–кредитної політики

Жорстка грошово–кредитнаполітика

Гнучка грошово–кредитна політика*

Проміжний тип грошово–кредитної

політики*

33. Жорстка грошово–кредитна політика

Спрямована на фіксацію або підтримкустабільного обсягу грошової маси.

і

(M/P)s

і2

і1

(M/P)d=L(i,Y)

M/P

34. Види грошово–кредитної політики

Стримувальна грошово–кредитнаполітика (політика дорогих грошей)

– політика, спрямована на

зменшення пропозиції грошей в

економіці

Стимулювальна грошово–кредитна

політика (політика дешевих грошей)

– політика, спрямована на

збільшення пропозиції грошей в

економіці.

35. Інструменти грошово–кредитної політики.

Інструменти прямого впливу(ліміти кредитування, пряме

регулювання відсоткової ставки та ін.)

Інструменти непрямого впливу

(заходи центрального банку пов’язані

з розвитком грошового ринку)

36. Стримувальна грошово–кредитна політика (політика дорогих грошей)

і(M/P)s

(M/P)d=L(i,Y)

M↓+ i ↑ + I↓+ Y↓

M/P

37. Як це зробити на практиці?

Як зменшити масу грошей векономіці?

38. Інструменти грошово–кредитної політики.

Резервні вимоги – політикамінімальних обов’язкових банківських

резервів.

Зменшення резервних вимог (r)

→

↑E+↑m → ↑M

∆M=m ∆E

39. Інструменти грошово–кредитної політики.

Операції на відкритому ринку –купівля (продаж) центральним банком

державних цінних паперів та продаж

їх комерційним банкам.

Продаж ДЦП → ↓TR → Мультиплікативне

зменшення пропозиції грошей ↓M .

∆M=m ∆TR

40. Інструменти грошово–кредитної політики.

Облікова відсоткова ставка – цеставка відсотку, під яку центральний

банк кредитує комерційні банки.

Зменшення облікової ставки →

↑B+↑TR → ↑M

∆M=m ∆B

41. Питання для Голови НБУ:

Чому Центральний банк, якосновний інструмент ГКП,

застосовує операції на

відкритому ринку, а не зміну

резервних вимог або облікової

ставки?

42. Передатний механізм кредитно–грошової політики

Передатний механізм кредитно–грошової політики

Механізми грошової трансмісії

А) Кейнсіанський передатний

механізм:

M ↑ + i ↓+ I ↑ + Y ↑

Б) Монетаристський передатний

механізм :

M ↑ + AD ↑ + PY ↑ + P ↑

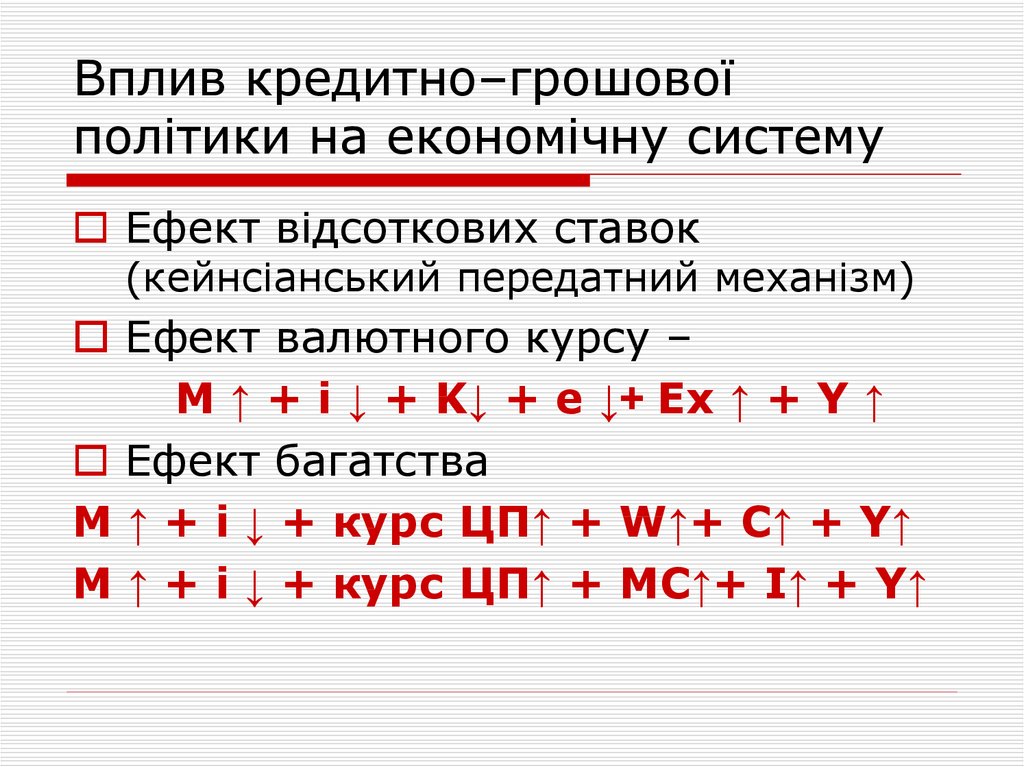

43. Вплив кредитно–грошової політики на економічну систему

Ефект відсоткових ставок(кейнсіанський передатний механізм)

Ефект валютного курсу –

M ↑ + i ↓ + K↓ + e ↓+ Ex ↑ + Y ↑

Ефект багатства

M ↑ + i ↓ + курс ЦП↑ + W↑+ C↑ + Y↑

M ↑ + i ↓ + курс ЦП↑ + MC↑+ I↑ + Y↑

44.

“Згідно із загальним визнанням,контроль над грошима може стати

могутнім засобом контролю над

економікою… Сила, що закладена в ньому,

виявилася у славнозвісному ленінському

афоризмі про те, що для руйнування

суспільства треба підірвати грошовий

обіг.”

Мілтон Фрідмен

Финансы

Финансы