Похожие презентации:

Налоги в экономике. Экономика. 11 класс

1.

Налоги в экономикеЭкономика. 11 класс.

Выполнила: Запрягаева Наталья

Юрьевна, учитель истории ГБОУ

школы № 38 Санкт-Петербурга

2.

План1.

2.

3.

4.

5.

6.

Что такое налоги и сборы

История развития налогообложения.

Функции налогов.

Система налогообложения

Виды налогов

Обсуждаем, спорим. Задания о новых

налоговых инициативах

3.

Что такое налог?• Словарь:

▫ «Налоги - это обязательные платежи,

взимаемые государством с физических и

юридических лиц».

• Налоговый Кодекс РФ:

▫ «Под налогом, сбором, пошлиной и другим

платежом понимается обязательный взнос

в бюджет соответствующего уровня или во

внебюджетный фонд, осуществляемый

плательщиками в порядке и на условиях

устанавливаемых законодательными

актами.

4.

Что такое сбор?• обязательный взнос, взимаемый с организаций и

физических лиц, уплата которого является одним из

условий совершения в отношении плательщиков

сборов государственными органами, органами

местного самоуправления, иными

уполномоченными органами и должностными

лицами юридически значимых действий. Например,

являются платой за услуги (например,

государственная пошлина) или платой за

разрешение на какую-то деятельность и т.д.

5.

История развития налогообложенияНалогообложение – один из древнейших экономических

механизмов, родившийся вместе с государством как

таковым.

НАЛОГИ это живое, развивающееся и чрезвычайно

интересное явление в истории развития общества.

Налоги связаны с крупнейшими событиями в истории

и имеют важное значение в развитии культуры

человечества.

Вопрос: Вспомните исторические события и

личности, непосредственно связанные с налоговыми

реформами.

6.

ИСТОРИЯ РАЗВИТИЯ НАЛОГООБЛОЖЕНИЯ.Первый период

Налоги появились одновременно с появлением

государства.

Государственная власть во все времена нуждалась в

средствах для своего содержания.

В Древнем мире и Средневековье налоги – бессистемные

платежи, преимущественно в натуральной форме.

7.

ИСТОРИЯ РАЗВИТИЯ НАЛОГООБЛОЖЕНИЯ.Второй период

В новое время (конец XVII века) налоги становятся

основным источником дохода бюджета многих

государств.

Появляются прямые и косвенные налоги.

8.

ТРЕТИЙ ПЕРИОДВ новейшее время (после Первой мировой войны)

появляются современные научно-теоретические

воззрения на природу налогообложения.

Налоги приобретают системный и комплексный

характер.

9.

Вопрос:Почему во многих государствах

неуплата налогов считается тяжким

преступлением?

Законодательство США относит налоговые преступления к

наиболее опасным деяниям в сфере экономической

деятельности.

«Тот, кто умышленно пытается любым способом уклониться от

уплаты или избавиться от налога, предусмотренного Сводом

законов США, а также от соответствующего платежа, виновен в

совершении фелонии (тяжкого преступления) и должен быть

наказан штрафом в размере 100 тыс. долларов или лишением

свободы на срок до пяти лет либо обоим наказаниям вместе с

уплатой понесенных обвиняемым судебных издержек» (§ 7201

разд. 26 Свода законов США).

10.

ФУНКЦИИ НАЛОГОВ:ФИСКАЛЬНАЯ

(формируется доходная часть бюджета)

РЕГУЛИРУЮЩАЯ

(применение налогов как инструментов воздействия на

экономическое поведение производителей и потребителей через

налоговые льготы, повышение налоговых ставок)

КОНТРОЛЬНАЯ

(позволяют контролировать деятельность фирм и учитывать доходы

граждан)

СОЦИАЛЬНАЯ

(сглаживают неравенство доходов через различные ставки

налогообложения и освобождение от налогов социальнонезащищенных категорий населения. Сдерживание производства и

потребления вредной продукции)

ПООЩРИТЕЛЬНАЯ

(признание государством особых заслуг определенных

категорий граждан перед обществом, налоговые льготы

Героям Советского Союза и РФ, участникам Великой

Отечественной войны)

11.

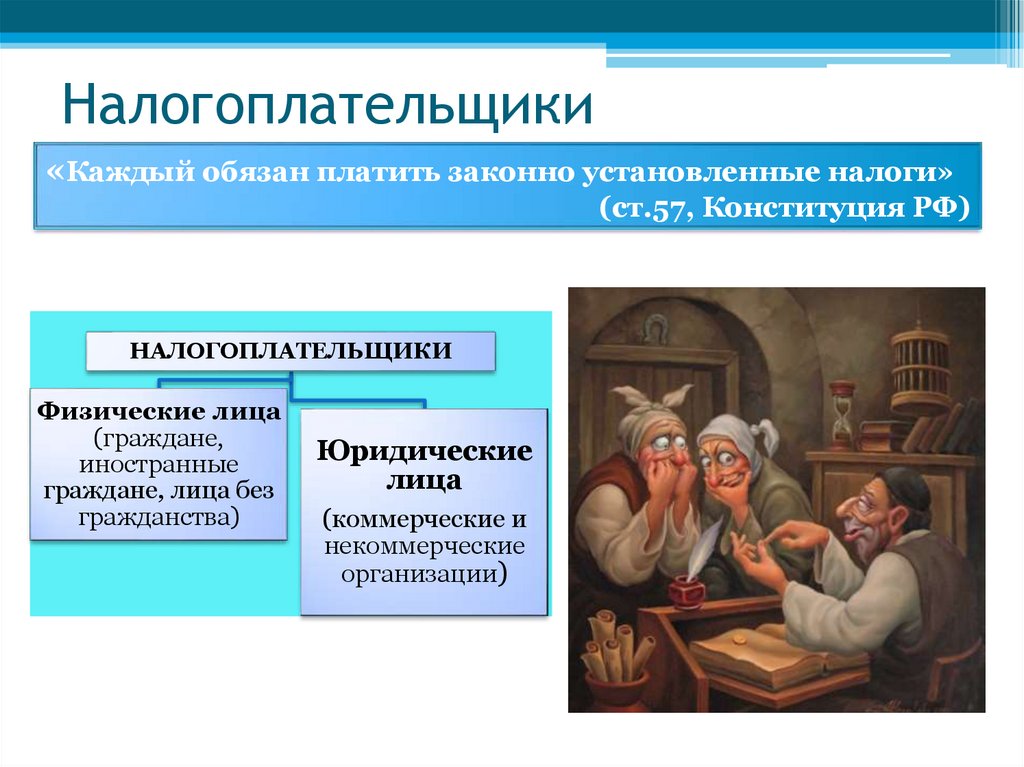

Налогоплательщики«Каждый обязан платить законно установленные налоги»

(ст.57, Конституция РФ)

НАЛОГОПЛАТЕЛЬЩИКИ

Физические лица

(граждане,

иностранные

граждане, лица без

гражданства)

Юридические

лица

(коммерческие и

некоммерческие

организации)

12.

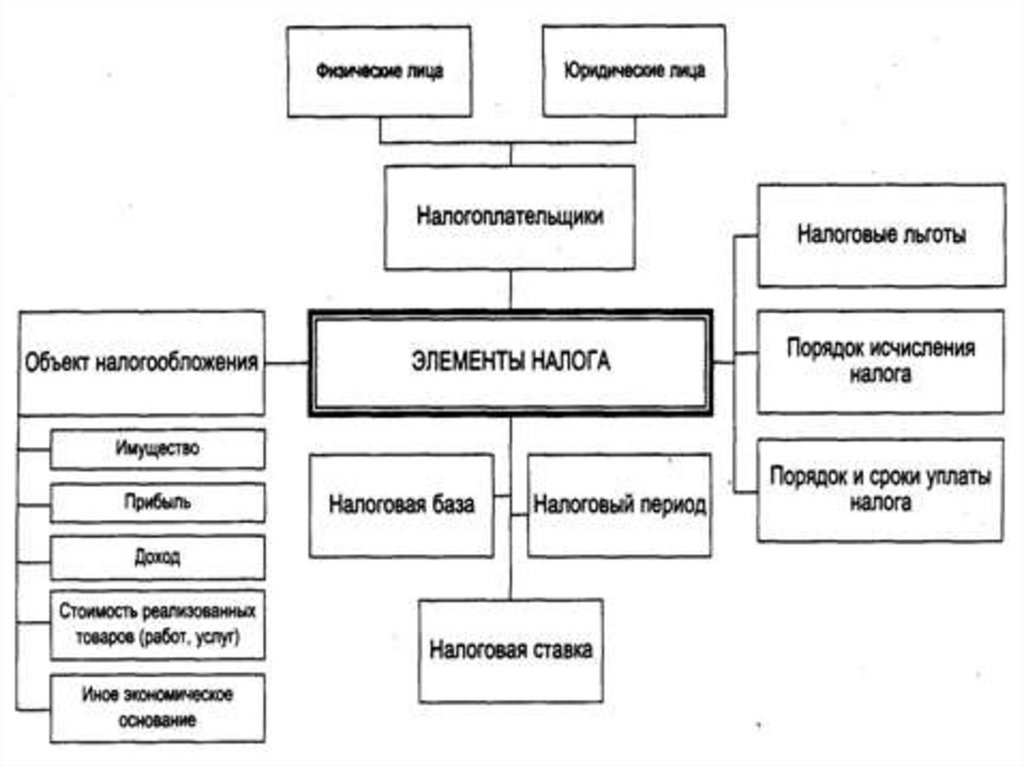

Система налогообложенияПод системой налогообложения понимается:

1) Перечень видов налогов с домохозяйств и

организаций, которые по законам страны

государство может взимать для формирования

своих доходов;

2) Методы определения величины платежей

по видам налогов;

3) Методы организации сбора и использования

налогов;

4) Государственные налоговые органы

13.

Ставка налогаВ основе механизма налогообложения лежат

ставки налогов, исходя из которых

рассчитываются денежные суммы, подлежащие

уплате.

Ставка налога - это величина платы, которую

налогоплательщики должны внести в доход

государства в расчете на единицу

налогообложения.

14.

Три системы налогообложения по видамналоговых ставок

Прогрессивная (ставка налога возрастает по мере

величины облагаемого дохода или стоимости имущества);

(страны: США, Франция, Швеция, Великобритания,

Китай)

Пропорциональная (используется единая ставка

налогообложения); (страны: Россия, Литва, Эстония,

Украина)

Регрессивная (ставка налога построена зеркально по

отношению к прогрессивной: в ней предусмотрено

снижение ставки обложения по мере роста абсолютной

величины облагаемого дохода). Используется редко, только в

условиях значительной заинтересованности государства в росте

объекта налогообложения. (РФ: налог на фонд заработной платы). Об

В ряде стран налогов нет: Объединенные Арабские

Эмираты, Катар, Бахрейн, Оман, Кувейт.

ВОПРОС: проанализируйте влияние систем

налогообложения на развитие экономики и социальных

отношений

15.

принципы создания налоговойсистемы

Нейтральность ( не влияет на то, как люди и фирмы отвечают

на главные вопросы экономики);

Справедливость (в каждой стране справедливо свое

налогообложение. Задача государства, чтобы налоги были

соразмерны с возможностью налогоплательщика их платить);

Справедливость горизонтальная и вертикальная.

Эффективность (налоговая система с одной стороны – должна

давать государству необходимые ему доходы, а с другой - не

должна быть слишком дорогим и сложным делом).

Принцип удобства взимания налогов для налогоплательщиков – каждый налог

должен взиматься в то время и тем способом, при котором плательщику легче

выполнить требования налогообложения.

Принцип обязательности – неизбежность осуществления платежа.

Принцип определенности и точности налогов – размер налогов, сроки, способ и

порядок их начисления должны быть точно определены и понятны

налогоплательщикам.

16.

17.

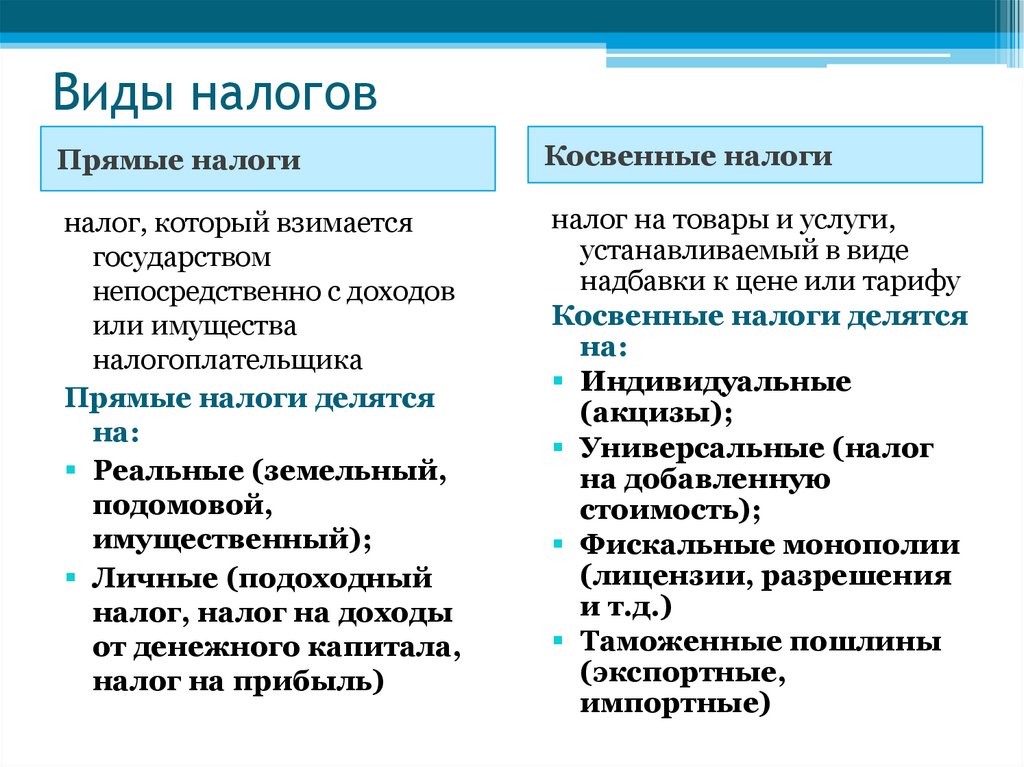

Виды налоговПрямые налоги

Косвенные налоги

налог, который взимается

государством

непосредственно с доходов

или имущества

налогоплательщика

Прямые налоги делятся

на:

Реальные (земельный,

подомовой,

имущественный);

Личные (подоходный

налог, налог на доходы

от денежного капитала,

налог на прибыль)

налог на товары и услуги,

устанавливаемый в виде

надбавки к цене или тарифу

Косвенные налоги делятся

на:

Индивидуальные

(акцизы);

Универсальные (налог

на добавленную

стоимость);

Фискальные монополии

(лицензии, разрешения

и т.д.)

Таможенные пошлины

(экспортные,

импортные)

18.

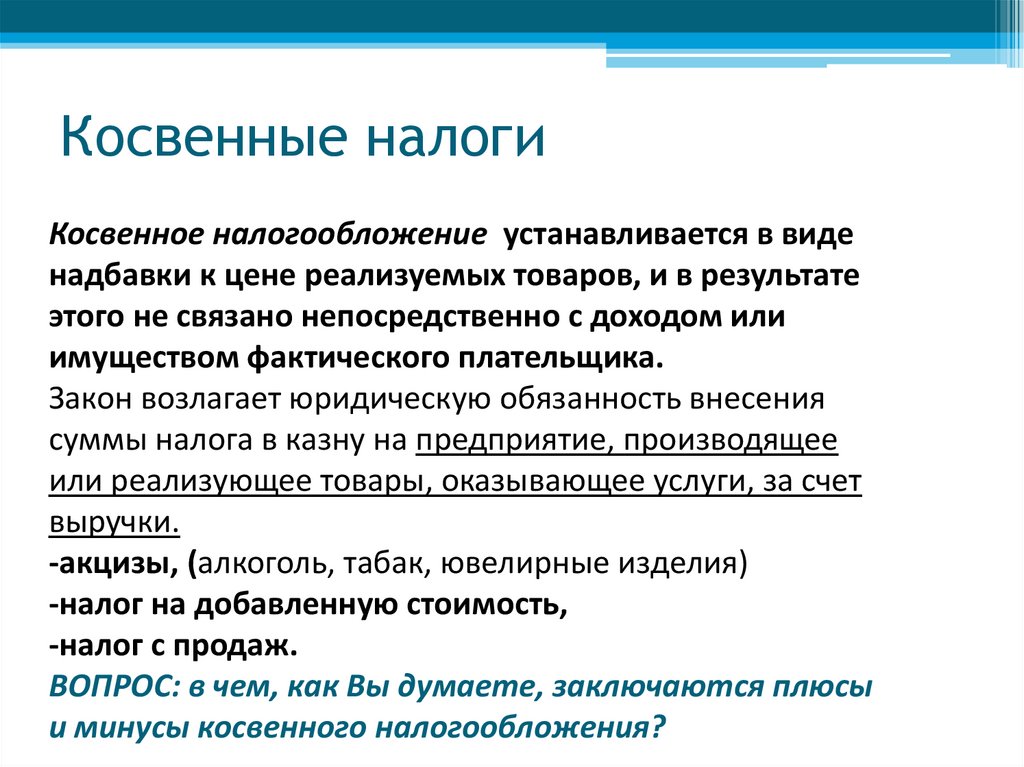

Косвенные налогиКосвенное налогообложение устанавливается в виде

надбавки к цене реализуемых товаров, и в результате

этого не связано непосредственно с доходом или

имуществом фактического плательщика.

Закон возлагает юридическую обязанность внесения

суммы налога в казну на предприятие, производящее

или реализующее товары, оказывающее услуги, за счет

выручки.

-акцизы, (алкоголь, табак, ювелирные изделия)

-налог на добавленную стоимость,

-налог с продаж.

ВОПРОС: в чем, как Вы думаете, заключаются плюсы

и минусы косвенного налогообложения?

19.

«Плюсы и минусы» косвенногоналогообложения

Косвенные налоги несправедливы, поскольку чем беднее

человек, тем большую долю своего дохода он отдает

государству в виде этих налогов.

Это наиболее удобная для мобилизации доходов в казну

форма, позволяющая оперативно и регулярно получать

крупные суммы.

В нем заложены возможности воздействия на

экономику, стимулирования или сдерживания

производства по тем или иным направлениям,

возможности регулирования потребления, при этом —

быстрого реагирования на экономические процессы.

20.

Уровни налоговФедеральные

Региональные Местные

• Налог на

добавленную

стоимость (НДС)

• Акцизы

• Таможенная

пошлина

• Подоходный налог

• Налог на покупку

валюты и др.

• Налог на

имущество

предприятий

• Лесной

налог

• Плата за

воду

и др.

• Земельный

налог

• Курортный

налог

• Налог на

рекламу

• Налог на

содержание

жилого фонда

и др.

21.

Обсуждаем, спорим.• Что удобнее государству: собирать

справедливые налоги с экономически

самостоятельных субъектов или владеть всей

собственностью в стране? Что выгоднее

обществу?

• Государство не может собрать всех

запланированных налогов - где выход?

• Почему уплата налога считается

конституционной обязанностью граждан?

Ответ обоснуйте.

22.

Обсуждаем, споримУ государства нет подтвержденной информации о том, чем

занимаются 20 миллионов трудоспособных граждан

России, которые не работают по трудовым договорам и не

ведут легальный бизнес. Понятно, что в условиях рыночной

экономики все эти лица заняты какой-то деятельностью,

которая приносит им доход. При этом сами граждане

становиться на учет как ИП и платить налоги не спешат.

Неразрешимость ситуации и сложность вывода этих

миллионов граждан из тени вызвана не только

стремлением избежать уплаты налогов, но и

объективными причинами:

Вопрос: Назовите эти причины.

23.

ОТВЕТ: Это объясняется:Высоким уровнем безработицы;

Финансовой нагрузкой на работодателей по выплате страховых взносов, из-за

чего они стремятся нанимать нелегальных работников или доплачивать

зарплату в конвертах;

Значительными суммами обязательных фиксированных взносов ИП за себя (в

2018 году – минимум 32 385 рублей), которые надо платить, даже если дохода от

бизнеса нет; Постоянным изменением пенсионного законодательства и

отсутствием гарантии достойной пенсии. Неравномерным уровнем занятости и

зарплат по России, из-за чего во многих регионах люди вынуждены просто

выживать любым путём. Некоторые граждане РФ недовольны тем, как

расходуются бюджетные деньги, поэтому не платят налоги принципиально.

24.

Обсуждаем, споримДепутаты Госдумы приняли в третьем, окончательном чтении,

законопроект о проведении эксперимента по введению

налога на профессиональный доход — так называемый

закон о самозанятых.

Эксперимент начнется с 1 января 2019 года и продлится

до 31 декабря 2028 года. Он пройдет в Москве, Московской

и Калужской областях, а также в республике Татарстан.

Согласно проекту, самозанятые, оказывающие услуги

индивидуальным предпринимателям и юридическим лицам,

должны будут платить налог в размере 6% от прибыли. Ставка

у тех, кто предлагает услуги физическим лицам, составит 4%. Эти

цифры актуальны лишь в тех случаях, когда доход не превышает

2,4 миллиона в год (порядка 200 тысяч в месяц).

25.

Федеральная налоговая служба так трактует понятие самозанятые:«физические лица, не являющиеся индивидуальными предпринимателями и

оказывающие без привлечения наемных работников услуги физическому

лицу для личных, домашних и (или) иных подобных нужд».

К самозанятым гражданам в целях налогового учета, относятся

лица:

* Лично оказывающие услуги физическим лицам для личных и домашних

нужд;

* Не зарегистрированные в качестве индивидуальных предпринимателей;

* Получающие доход самостоятельно, т.е. вне трудовых отношений;

* Не использующие наемный труд.

Вопрос: в каких сферах деятельности больше всего

самозанятых?

26.

ОТВЕТ:Самозанятость населения в основном

распространена в сфере бытовых услуг и мелкой

торговле.

Во-первых, есть достаточное количество тех, кому эти услуги нужны.

Во-вторых, заказчики не требуют от исполнителя документального

подтверждения, а часто и высокого качества услуг.

Это работники, не оформленные официально, потому что

работодатель, помимо зарплаты, должен платить за них

30% страховых взносов. Это собственники, которые сдают

недвижимость и другое имущество. Это домохозяйки,

которых обеспечивают мужья, и молодые люди, живущие

за счёт родителей.

27.

Обсуждаем, спорим1. Предположите, к каким экономическим последствиям

приведёт повышение НДС на 2%?

2. Как Вы относитесь к предложению депутата ГД ввести

акциз на колбасу? Как можно обосновать это

предложение?

28.

Д/з: Темы эссе1.Налоги для тех, кто их выплачивает, признак не рабства, а

свободы. А.Смит.

2.Налоги для государства то же, что паруса для корабля.

Екатерина П Великая

3.Налоги – нервы государства. Цицерон.

4. Не бывает хороших налогов. У.Черчилль

ТЕМЫ ДЛЯ МИНИ-ПРОЕКТОВ:

1.Необычные налоги

2. Социальные протесты против налогов

3. Налоги в живописи

Финансы

Финансы