Похожие презентации:

Финансовый рынок, виды и функции

1.

Финансовый рынок, виды и функции.Фондовый рынок.

Финансовые институты.

Банки. Банковская система.

Центральный банк Российской

Федерации: задачи и функции.

Денежно-кредитная (монетарная)

политика Банка России.

Денежная масса

2.

Финансовый рынок, виды и функцииФинансовый рынок – система отношений между покупателями и

продавцами финансовых услуг и продуктов.

Финансовый рынок – система отношений, которые складываются между

его участниками по поводу перемещения денег между кредиторами и

заёмщиками, а также по поводу выпуска ценных бумаг и их обмена.

Финансовый рынок – совокупность экономических отношений,

возникающих в связи с перемещением свободных денежных

средств и иных финансовых инструментов от их владельцев к

другим экономическим агентам при активном участии

финансовых посредников, для размещения этих средств в

целях извлечения максимальной прибыли, но

сопровождающиеся высокими рисками.

3.

4.

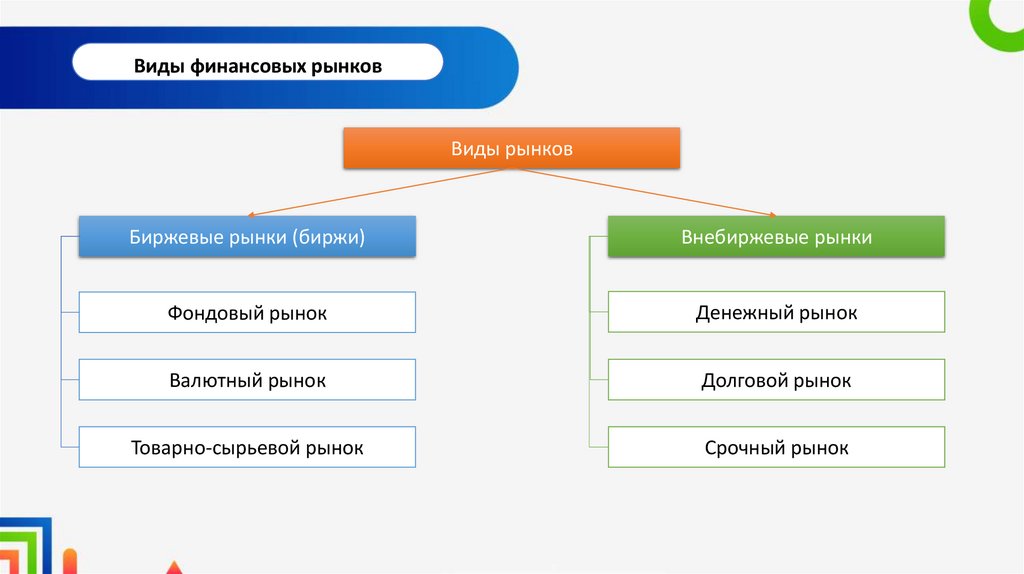

Виды финансовых рынковВиды рынков

Биржевые рынки (биржи)

Внебиржевые рынки

Фондовый рынок

Денежный рынок

Валютный рынок

Долговой рынок

Товарно-сырьевой рынок

Срочный рынок

5.

6.

7.

Виды финансовых рынковБиржевой рынок (биржа) - наличие четких регламентов осуществления

сделок и проведения торгов, процедуры допуска к торгам активов и

включения их в биржевые списки (листинг), например акций какой-либо

компании, оценка риска по ней, наличие системы гарантирования расчётов

по сделкам.

Внебиржевой рынок - есть возможность работать напрямую без

посредников (крупные банки или институциональные инвесторы).

Институциональные инвесторы - это организации, в распоряжении которых

находятся огромные суммы денег и которые профессионально

зарабатывают на инвестициях.

8.

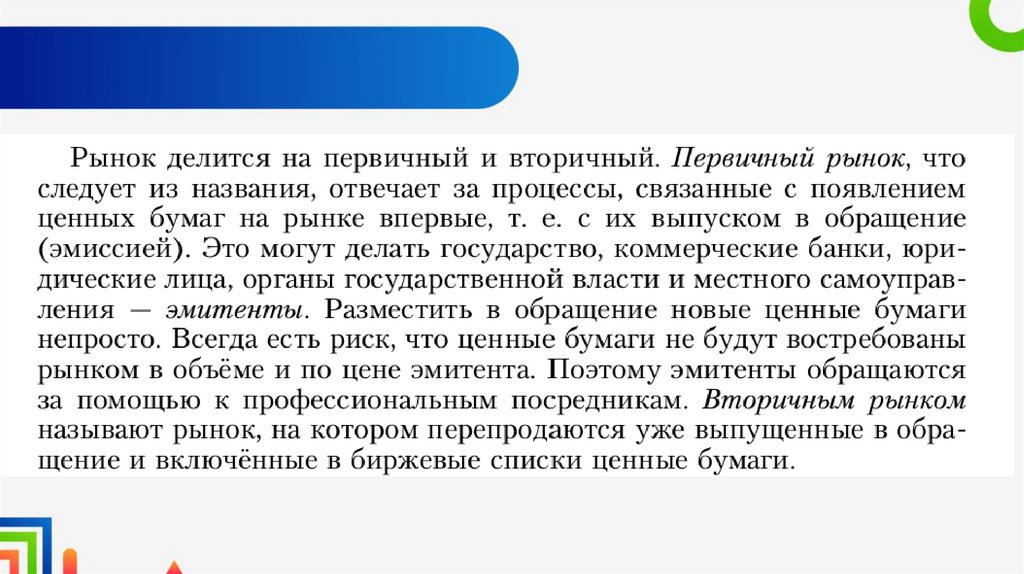

Виды финансовых рынковФондовый рынок - это место, где продаются ценные бумаги (акции и

облигации), система отношений между участниками рынка, владельцами

капитала (инвесторами) и людьми или организациями, желающими этот

капитал использовать.

Валютный рынок - это место, где торгуются разные валюты, система

отношений между участниками рынка, возникающих по поводу инвестиций

и обмена разных валют.

Товарно-сырьевой рынок - площадка, где торгуют физическими или

виртуальными (производными) товарными продуктами, такими как нефть,

газ, золото, медь, серебро, кофе, сахар, пшеница, бобы, соя, ячмень и др.;

система отношений между участниками рынка, возникающих по поводу

покупки и продажи товаров.

9.

10.

Виды финансовых рынковДолговой рынок - профессиональный рынок для институциональных

инвесторов, чаще всего внебиржевой рынок, система отношений между

участниками рынка, возникающих по поводу покупки и продажи долгов.

При этом могут использоваться совершенно разные финансовые

инструменты - различные виды долговых ценных бумаг (облигации,

векселя), производных ценных бумаг, в основании которых есть долговое

обязательство, права требования и др.

Денежный рынок - профессиональный внебиржевой рынок для

институциональных инвесторов, система экономических отношений по

поводу предоставления или привлечения денежных средств на срок до

одного года.

Срочный рынок (производных финансовых инструментов) - рынок для

профессиональных инвесторов, с высоким риском и сложными

финансовыми инструментами.

11.

12.

Функции финансовых рынковФункции современного финансового рынка:

1) Привлечение денег. Людям и компаниям доступны кредиты в

банках, займы в микрофинансовых организациях и другие долговые

инструменты. Компаниям финансовый рынок также даёт

возможность привлечения долевого финансирования.

2) Вложение и приумножение денег. Можно положить деньги на

депозит, инвестировать в ценные бумаги или в другие активы с

целью получения дополнительного дохода.

3) Страхование от различных рисков. Это позволяет защититься от

различных непредвиденных ситуаций.

13.

Фондовый рынокФондовый рынок – система отношений между владельцами

капитала (инвесторами) и людьми или структурами,

желающими этот капитал использовать, в которой

применяются различные инструменты фондового рынка, в

том числе ценные бумаги (поэтому есть и другое название

фондового рынка – рынок ценных бумаг).

Фондовый рынок – совокупность экономических отношений

его участников по поводу выпуска и обращения ценных бумаг.

14.

15.

16.

17.

18.

19.

20.

21.

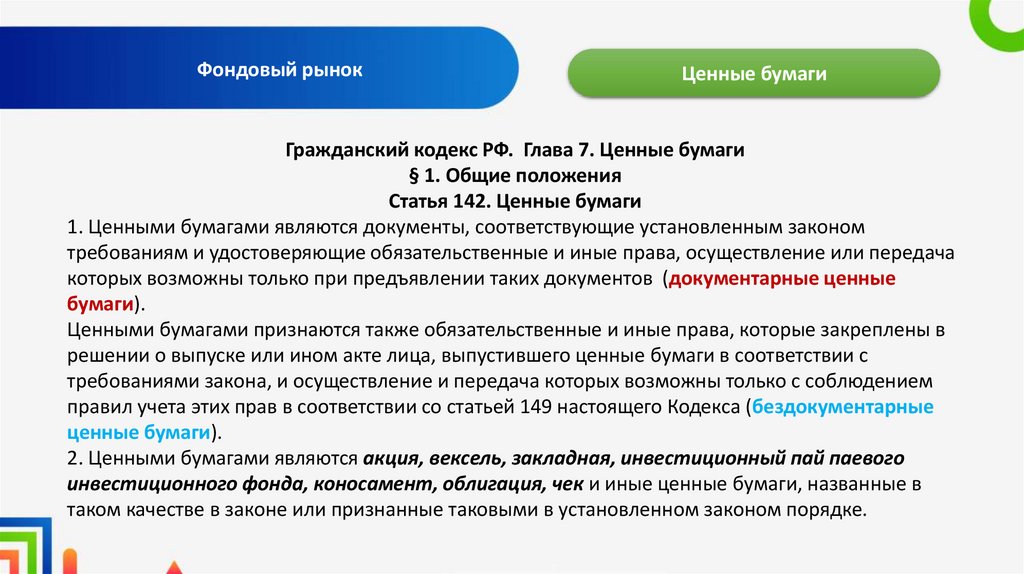

Фондовый рынокЦенные бумаги

Гражданский кодекс РФ. Глава 7. Ценные бумаги

§ 1. Общие положения

Статья 142. Ценные бумаги

1. Ценными бумагами являются документы, соответствующие установленным законом

требованиям и удостоверяющие обязательственные и иные права, осуществление или передача

которых возможны только при предъявлении таких документов (документарные ценные

бумаги).

Ценными бумагами признаются также обязательственные и иные права, которые закреплены в

решении о выпуске или ином акте лица, выпустившего ценные бумаги в соответствии с

требованиями закона, и осуществление и передача которых возможны только с соблюдением

правил учета этих прав в соответствии со статьей 149 настоящего Кодекса (бездокументарные

ценные бумаги).

2. Ценными бумагами являются акция, вексель, закладная, инвестиционный пай паевого

инвестиционного фонда, коносамент, облигация, чек и иные ценные бумаги, названные в

таком качестве в законе или признанные таковыми в установленном законом порядке.

22.

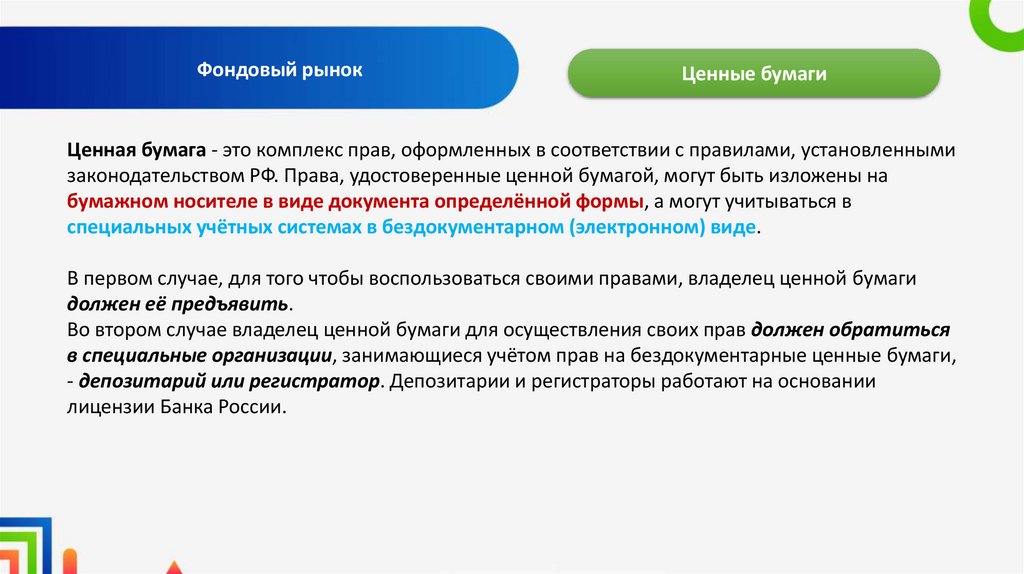

Фондовый рынокЦенные бумаги

Ценная бумага - это комплекс прав, оформленных в соответствии с правилами, установленными

законодательством РФ. Права, удостоверенные ценной бумагой, могут быть изложены на

бумажном носителе в виде документа определённой формы, а могут учитываться в

специальных учётных системах в бездокументарном (электронном) виде.

В первом случае, для того чтобы воспользоваться своими правами, владелец ценной бумаги

должен её предъявить.

Во втором случае владелец ценной бумаги для осуществления своих прав должен обратиться

в специальные организации, занимающиеся учётом прав на бездокументарные ценные бумаги,

- депозитарий или регистратор. Депозитарии и регистраторы работают на основании

лицензии Банка России.

23.

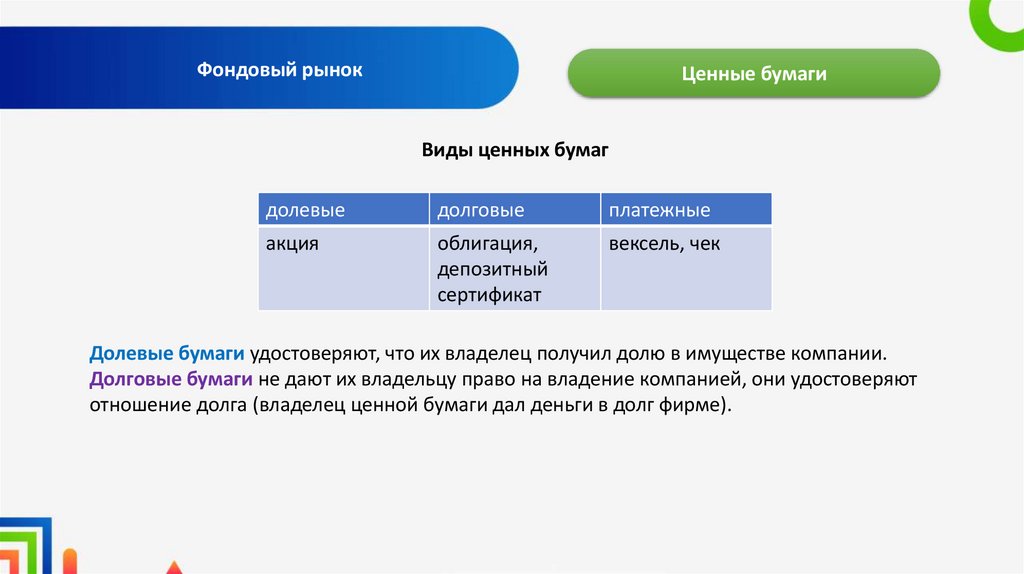

Фондовый рынокЦенные бумаги

Виды ценных бумаг

По форме владения различают ценные бумаги: именные – когда имя владельца отражается на

самой ценной бумаге или в учетных регистрах; ордерные – именная ценная бумага передается

другому лицу путем совершения на ней передаточной надписи (индоссамента) или приказом ее

владельца; предъявительские – когда собственником ценной бумаги признается лицо, которое

ей обладает.

24.

Фондовый рынокЦенные бумаги

Виды ценных бумаг

долевые

долговые

платежные

акция

облигация,

депозитный

сертификат

вексель, чек

Долевые бумаги удостоверяют, что их владелец получил долю в имуществе компании.

Долговые бумаги не дают их владельцу право на владение компанией, они удостоверяют

отношение долга (владелец ценной бумаги дал деньги в долг фирме).

25.

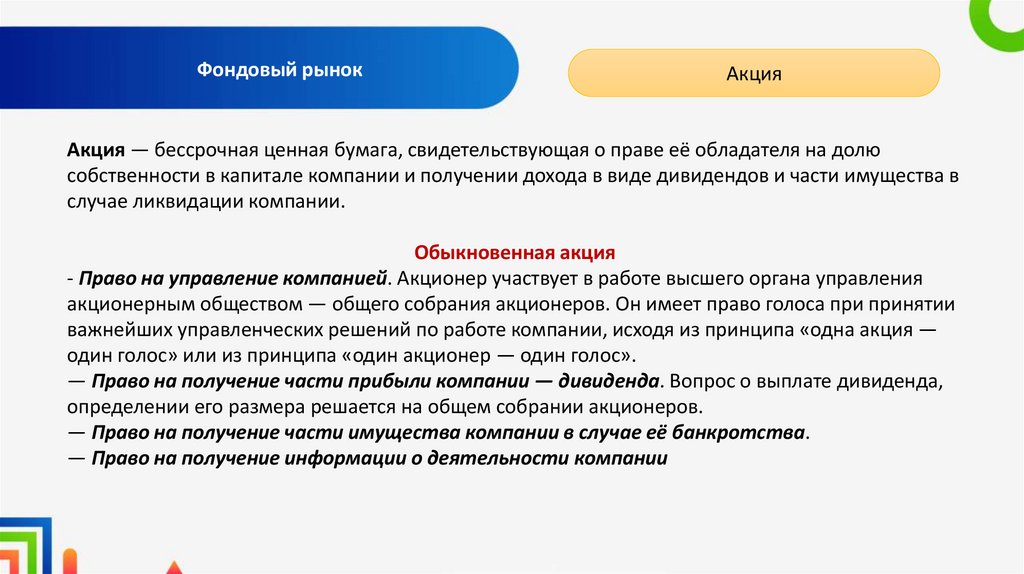

Фондовый рынокАкция

Акция — бессрочная ценная бумага, свидетельствующая о праве её обладателя на долю

собственности в капитале компании и получении дохода в виде дивидендов и части имущества в

случае ликвидации компании.

Обыкновенная акция

- Право на управление компанией. Акционер участвует в работе высшего органа управления

акционерным обществом — общего собрания акционеров. Он имеет право голоса при принятии

важнейших управленческих решений по работе компании, исходя из принципа «одна акция —

один голос» или из принципа «один акционер — один голос».

— Право на получение части прибыли компании — дивиденда. Вопрос о выплате дивиденда,

определении его размера решается на общем собрании акционеров.

— Право на получение части имущества компании в случае её банкротства.

— Право на получение информации о деятельности компании

26.

Фондовый рынокАкция

Привилегированная акция

— Право на получение фиксированного размера дивиденда.

— Первоочередное право на получение части имущества компании в случае её банкротства.

— Право на получение информации о деятельности компании.

27.

Фондовый рынокОблигация

Облигация — ценная бумага, дающая её владельцу право на получение периодических

(процентов по облигации, купонных выплат) или разовых (суммы выигрыша) платежей и

основной суммы долга в конце срока погашения облигации.

— Право на безусловный возврат всей суммы по истечении срока (облигация, как правило,

выпускается на определённый срок: краткосрочная (до 1 года), среднесрочная (от 1 года до 5

лет), долгосрочная (от 5 до 30 лет)).

— Право на получение процента, но не предоставляет права голоса.

— Первоочередное право на получение части имущества компании (прежде, чем владельцы

привилегированных акций) в случае её банкротства.

28.

Фондовый рынокФьючерс - контракт, по которому покупатель получит определённый товар в будущем и отдаст за

него деньги по нынешней цене.

Вексель - долгосрочное долговое обязательство, обязанность вернуть в определённый срок

определённую сумму — долг с процентами.

Чек – ценная бумага, адресованная банку и содержащая распоряжение чекодателя заплатить

чекодержателю указанную в ней сумму.

29.

Финансовые институтыФинансовый институт – группа однородных экономических отношений, взаимосвязанных по

формам и методам накопления или распределения денежных средств. (Кудина, 10-11 кл.)

Финансовые институты – организации, осуществляющие постоянное движение и использование

денежных потоков в экономике (банки, инвестиционные фонды, страховые компании и др.).

(под ред. Лазебниковой, 10 кл., часть 2)

К финансовым институтам относятся:

• банки (Центральный банк и коммерческие банки);

• кредитно-банковские организации;

• страховые компании;

• пенсионные фонды;

• паевые фонды;

• инвестиционные фонды и т. д.

30.

Финансовые институтыФункции финансовых институтов:

• распределительная — перемещение финансов от сберегателей к заёмщикам и от инвесторов

к фирмам;

• контрольная — отслеживание перемещения финансов с целью повышения эффективности их

использования;

• регулирующая — перемещение финансов и скорость перемещения являются одним из

инструментов регулирования экономических процессов;

• фискальная — пополнение государственного бюджета за счёт налогов на различные

финансовые операции;

• стабилизирующая — участие в сдерживании или стимулировании экономических процессов с

целью недопущения резких

• перепадов фаз экономического цикла и др.

31.

Банки. Банковская системаБанк — коммерческое учреждение, создаваемое в соответствии с действующим

законодательством государства, занимающееся предпринимательской деятельностью в

финансовой сфере и функционирующее на принципах коммерческого расчета.

Функции банка:

• приём и хранение депозитов (денег или ценных бумаг, вносимых в банк) вкладчиков;

• выдача средств со счетов и выполнение расчётов между клиентами;

• размещение собранных денежных средств путём выдачи ссуд или предоставления кредитов;

• покупка и продажа ценных бумаг, валюты;

• регулирование денежного обращения в стране, включая выпуск (эмиссию) новых денег

(функция только Центрального банка).

32.

Банки. Банковская системаБанковская система России включает в себя Центральный банк РФ (Банк России) и кредитные

организации, а также представительства иностранных банков.

33.

Центральный банк Российской Федерации: задачии функции

Центральный банк Российской Федерации (Банк России) — главный банк первого уровня,

главный эмиссионный, денежно-кредитный институт Российской Федерации, независимый

орган, разрабатывающий и реализующий во взаимодействии с Правительством РФ единую

государственную денежно-кредитную политику и наделённый особыми полномочиями.

Центральный банк (Банк России) принадлежит государству, является главным финансовым

учреждением страны.

Федеральный закон N 86-ФЗ "О Центральном банке Российской Федерации (Банке России)"

Статья 3. Целями деятельности Банка России являются:

защита и обеспечение устойчивости рубля;

развитие и укрепление банковской системы Российской Федерации;

обеспечение стабильности и развитие национальной платежной системы;

развитие финансового рынка Российской Федерации;

обеспечение стабильности финансового рынка Российской Федерации.

Получение прибыли не является целью деятельности Банка России.

34.

Центральный банк Российской Федерации: задачии функции

Статья 4. Банк России выполняет следующие функции:

1) во взаимодействии с Правительством Российской Федерации разрабатывает и проводит

единую государственную денежно-кредитную политику;

2) монопольно осуществляет эмиссию наличных денег и организует наличное денежное

обращение;

3) является кредитором последней инстанции для кредитных организаций, организует систему

их рефинансирования;

4) устанавливает правила осуществления расчетов в Российской Федерации;

5) устанавливает правила проведения банковских операций;

7) осуществляет эффективное управление золотовалютными резервами Банка России;

...

12) организует и осуществляет валютное регулирование и валютный контроль в соответствии с

законодательством Российской Федерации;

...

15) устанавливает и публикует официальные курсы иностранных валют по отношению к рублю;

...

35.

Коммерческие банкиКоммерческие банки — финансовые институты, осуществляющие различные операции с

денежными средствами и предоставляющие финансовые услуги предприятиям, гражданам и

другим банкам.

Универсальные банки занимаются непосредственным кредитованием всех субъектов

экономики, в том числе предпринимательства:

— осуществляют мобилизацию свободных денежных средств предприятий, организаций,

населения и превращение их в капитал;

— кредитуют предприятия, государства, население;

— осуществляют расчётно-кассовое обслуживание клиентов.

На финансовом рынке, помимо банков, действуют страховые организации, паевые

инвестиционные фонды, негосударственные пенсионные фонды.

36.

Денежно-кредитная (монетарная) политика БанкаРоссии

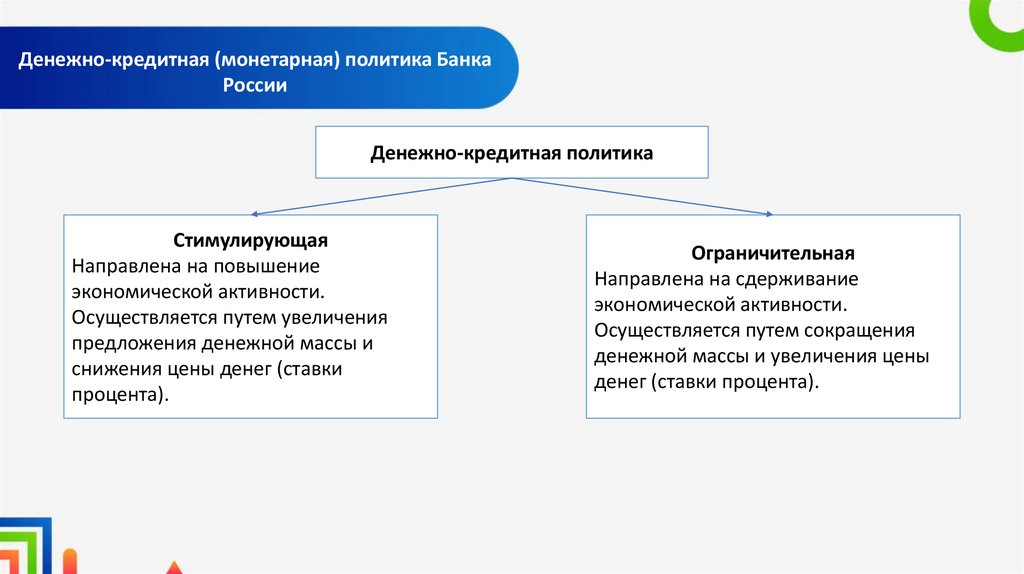

Денежно-кредитная (монетарная) политика — это совокупность мероприятий в области

денежного обращения и кредита, направленных на регулирование экономического роста,

сдерживание инфляции, обеспечение занятости и выравнивание платёжного баланса.

Основная цель - стремление обеспечить устойчивые темпы роста национального производства,

стабильные цены, высокий уровень занятости, сбалансированный бюджет государства.

Основные инструменты денежно-кредитной политики государства:

• регулирование денежной массы в обращении;

• изменение ключевой ставки;

• изменение валютного курса;

• управление нормативами резервирования в банковской системе.

37.

Денежно-кредитная (монетарная) политика БанкаРоссии

Денежно-кредитная политика

Стимулирующая

Направлена на повышение

экономической активности.

Осуществляется путем увеличения

предложения денежной массы и

снижения цены денег (ставки

процента).

Ограничительная

Направлена на сдерживание

экономической активности.

Осуществляется путем сокращения

денежной массы и увеличения цены

денег (ставки процента).

38.

Денежная массаДеньги – всеобщий эквивалент, мерило стоимости товаров и услуг, средство обращения,

накопления, а также платёжное средство. (Кудина, 10-11 кл.)

Функции денег

1) Деньги выступают как мера стоимости. Это означает, что в денежных единицах выражается

цена любого товара или услуги.

2) Деньги являются средством обращения, поскольку выступают посредником при куплепродаже товаров.

3) Деньги выступают как средство платежа при продаже товаров в кредит, при уплате налогов,

при выплате заработной платы, при погашении финансовых обязательств.

4) Деньги используются как средство накопления сбережений.

5) Используются во внешнеторговых и международных финансовых операциях (мировые

деньги).

39.

Денежная массаДенежная масса – совокупность наличных и безналичных покупательных и платёжных средств,

обеспечивающих обращение товаров и услуг. (Кудина, 10-11 кл.)

Денежная масса — наличные деньги и безналичные денежные средства резидентов Российской

Федерации. (Банк России)

В составе денежной массы выделяют денежные агрегаты, которые являются измерителями

денежной массы, в зависимости от типа счета, на котором они находятся. Денежные агрегаты

представляются как показатели объёмов сумм по видам денег и денежных средств и отличаются

друг от друга по степени ликвидности.

Денежные агрегаты - виды денег и денежных средств, отличающиеся друг от друга степенью

ликвидности (то есть способностью быстро обмениваться на наличные деньги). Примеры

денежных агрегатов: наличные деньги; чеки; вклады; ценные бумаги. (Кудина, 10-11 кл.)

40.

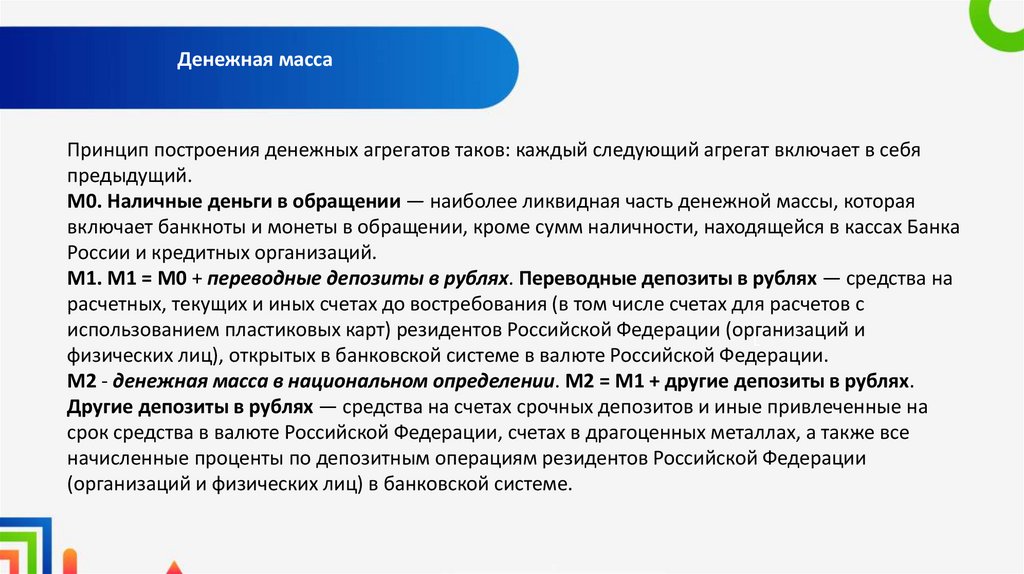

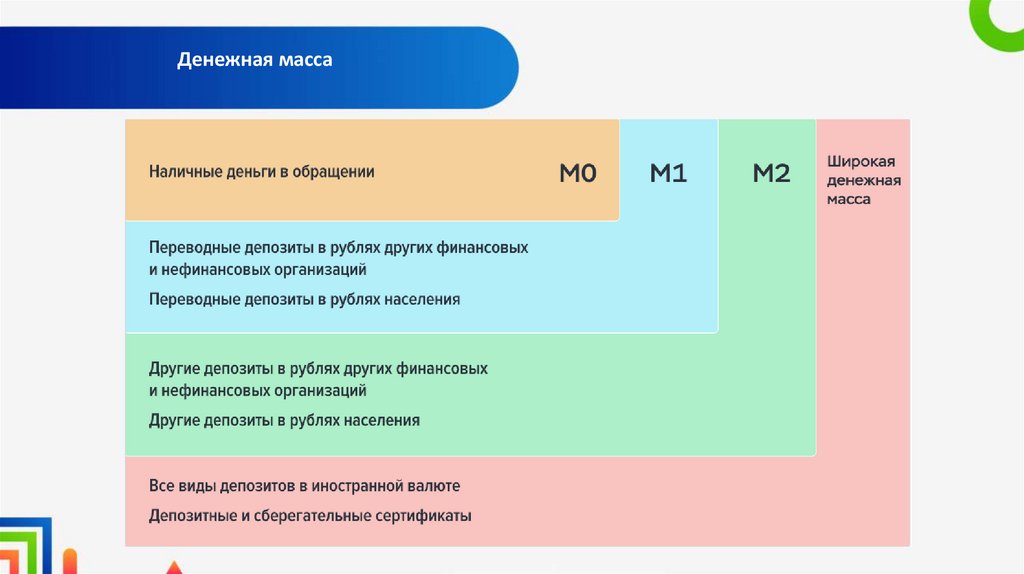

Денежная массаПринцип построения денежных агрегатов таков: каждый следующий агрегат включает в себя

предыдущий.

М0. Наличные деньги в обращении — наиболее ликвидная часть денежной массы, которая

включает банкноты и монеты в обращении, кроме сумм наличности, находящейся в кассах Банка

России и кредитных организаций.

М1. М1 = М0 + переводные депозиты в рублях. Переводные депозиты в рублях — средства на

расчетных, текущих и иных счетах до востребования (в том числе счетах для расчетов с

использованием пластиковых карт) резидентов Российской Федерации (организаций

и

L

физических лиц), открытых в банковской системе в валюте Российской Федерации.

М2 - денежная масса в национальном определении. М2 = М1 + другие депозиты в рублях.

Другие депозиты в рублях — средства на счетах срочных депозитов и иные привлеченные на

срок средства в валюте Российской Федерации, счетах в драгоценных металлах, а также все

начисленные проценты по депозитным операциям резидентов Российской Федерации

(организаций и физических лиц) в банковской системе.

41.

Денежная массаШирокая денежная масса. Широкая денежная масса = М2 + другие депозиты в иностранной

валюте + долговые ценные бумаги.

Другие депозиты в иностранной валюте — остатки средств на счетах срочных депозитов и иных

привлеченных на срок средств в иностранной валюте, а также все начисленные проценты по

депозитным операциям в иностранной валюте резидентов Российской Федерации (организаций

и физических лиц).

Долговые ценные бумаги — выпущенные кредитными организациями депозитные и

сберегательные сертификаты.

L

42.

Денежная массаL

Финансы

Финансы