Похожие презентации:

Самозанятые. Соглашение с самозанятым: руководство для бухгалтеров и руководителей

1.

САМОЗАНЯТЫЕСоглашение с самозанятым:

руководство для бухгалтеров и

руководителей

.

Светлана Емлевская, преподаватель – эксперт

2.

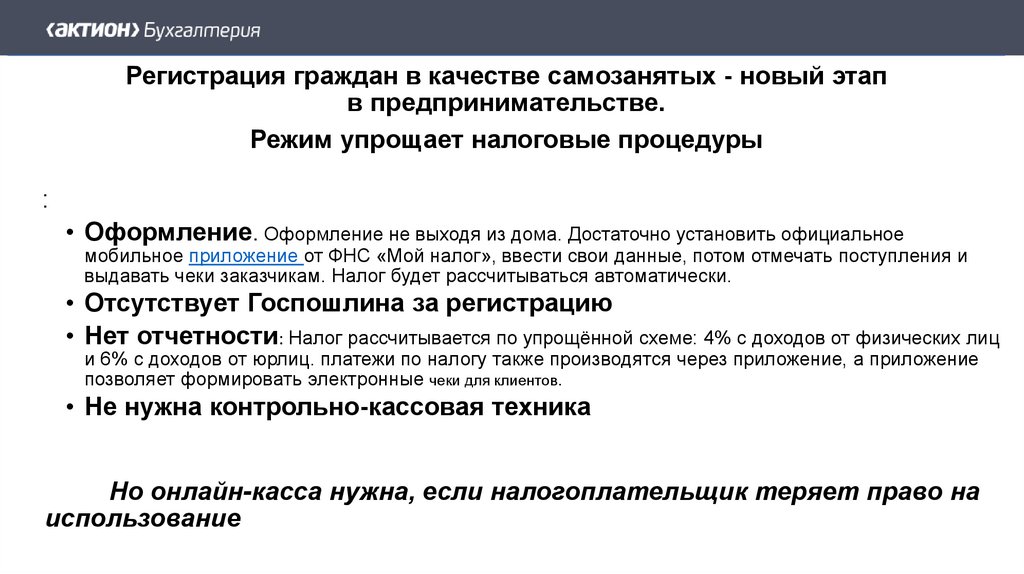

Регистрация граждан в качестве самозанятых - новый этапв предпринимательстве.

Режим упрощает налоговые процедуры

:

• Оформление. Оформление не выходя из дома. Достаточно установить официальное

мобильное приложение от ФНС «Мой налог», ввести свои данные, потом отмечать поступления и

выдавать чеки заказчикам. Налог будет рассчитываться автоматически.

• Отсутствует Госпошлина за регистрацию

• Нет отчетности: Налог рассчитывается по упрощённой схеме: 4% с доходов от физических лиц

и 6% с доходов от юрлиц. платежи по налогу также производятся через приложение, а приложение

позволяет формировать электронные чеки для клиентов.

• Не нужна контрольно-кассовая техника

Но онлайн-касса нужна, если налогоплательщик теряет право на

использование НПД

3.

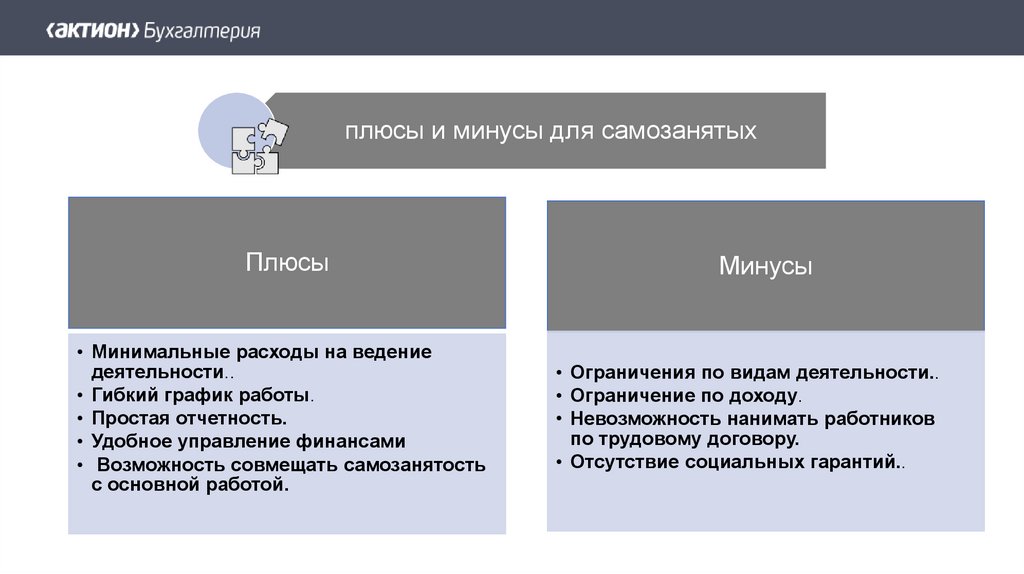

плюсы и минусы для самозанятыхПлюсы

• Минимальные расходы на ведение

деятельности..

• Гибкий график работы.

• Простая отчетность.

• Удобное управление финансами

• Возможность совмещать самозанятость

с основной работой.

Минусы

• Ограничения по видам деятельности..

• Ограничение по доходу.

• Невозможность нанимать работников

по трудовому договору.

• Отсутствие социальных гарантий..

4.

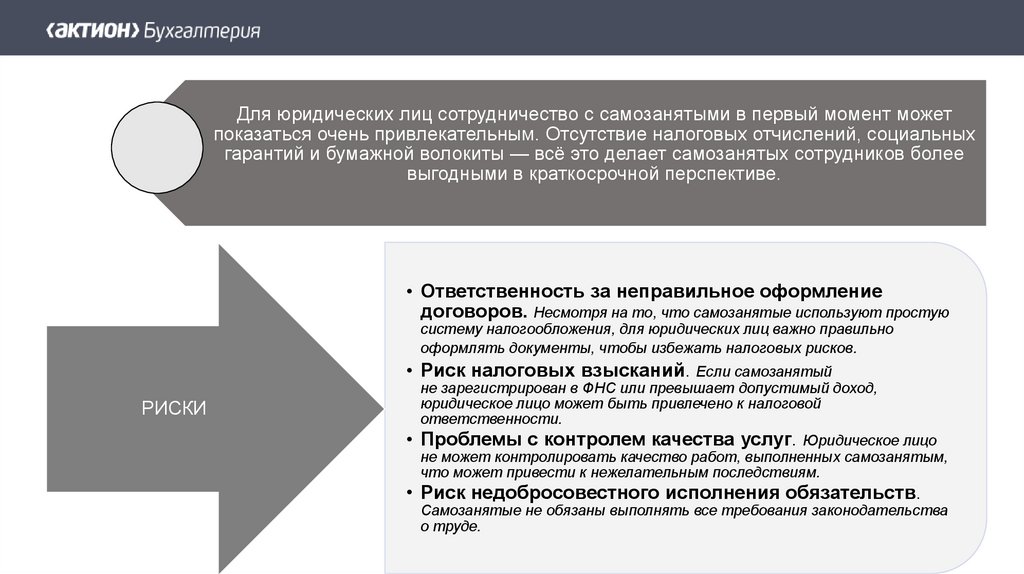

Для юридических лиц сотрудничество с самозанятыми в первый момент можетпоказаться очень привлекательным. Отсутствие налоговых отчислений, социальных

гарантий и бумажной волокиты — всё это делает самозанятых сотрудников более

выгодными в краткосрочной перспективе.

• Ответственность за неправильное оформление

договоров. Несмотря на то, что самозанятые используют простую

систему налогообложения, для юридических лиц важно правильно

оформлять документы, чтобы избежать налоговых рисков.

• Риск налоговых взысканий. Если самозанятый

РИСКИ

не зарегистрирован в ФНС или превышает допустимый доход,

юридическое лицо может быть привлечено к налоговой

ответственности.

• Проблемы с контролем качества услуг. Юридическое лицо

не может контролировать качество работ, выполненных самозанятым,

что может привести к нежелательным последствиям.

• Риск недобросовестного исполнения обязательств.

Самозанятые не обязаны выполнять все требования законодательства

о труде.

5.

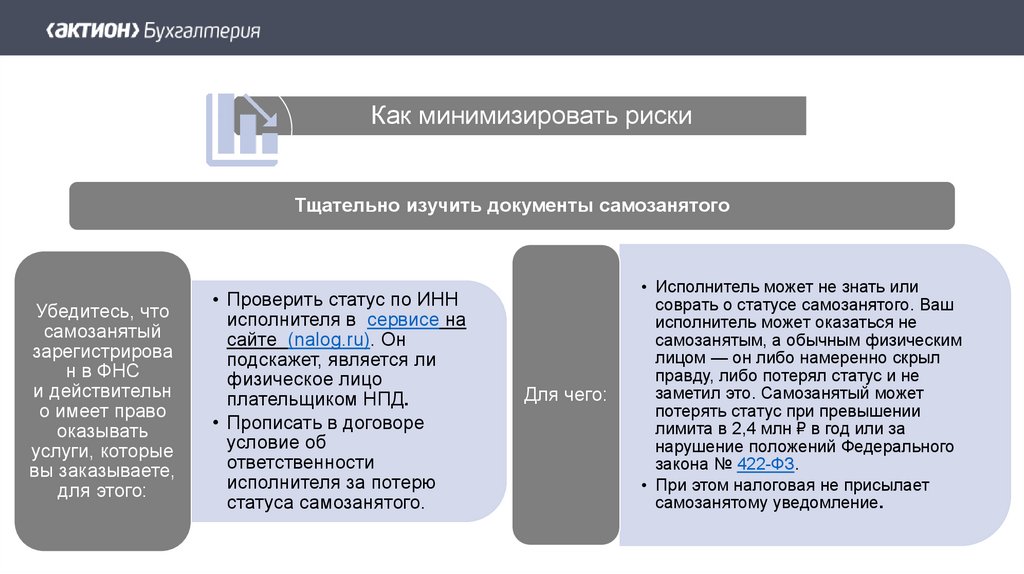

Как минимизировать рискиТщательно изучить документы самозанятого

Убедитесь, что

самозанятый

зарегистрирова

н в ФНС

и действительн

о имеет право

оказывать

услуги, которые

вы заказываете,

для этого:

• Проверить статус по ИНН

исполнителя в сервисе на

сайте (nalog.ru). Он

подскажет, является ли

физическое лицо

плательщиком НПД.

• Прописать в договоре

условие об

ответственности

исполнителя за потерю

статуса самозанятого.

Для чего:

• Исполнитель может не знать или

соврать о статусе самозанятого. Ваш

исполнитель может оказаться не

самозанятым, а обычным физическим

лицом — он либо намеренно скрыл

правду, либо потерял статус и не

заметил это. Самозанятый может

потерять статус при превышении

лимита в 2,4 млн ₽ в год или за

нарушение положений Федерального

закона № 422-ФЗ.

• При этом налоговая не присылает

самозанятому уведомление.

6.

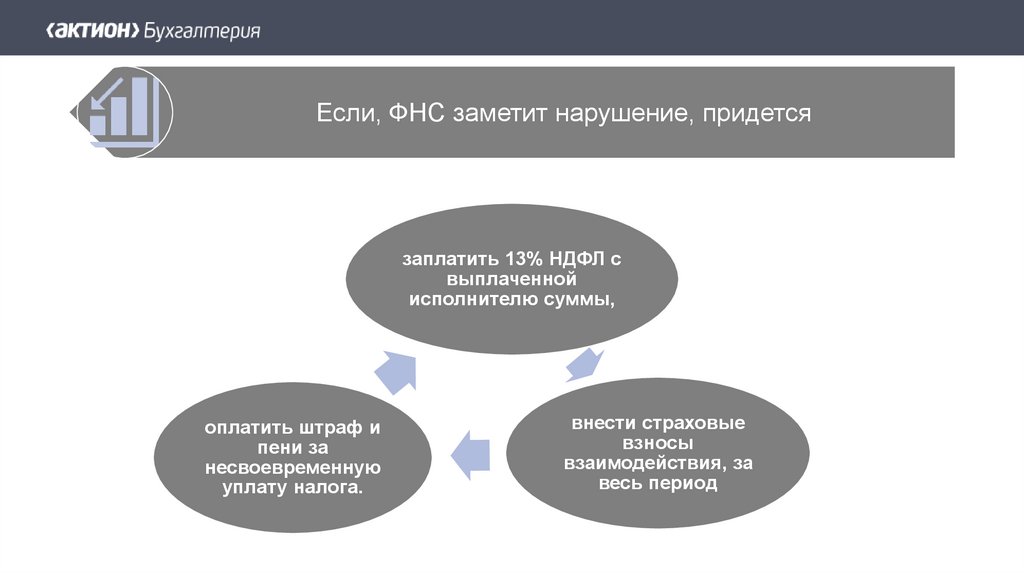

Если, ФНС заметит нарушение, придетсязаплатить 13% НДФЛ с

выплаченной

исполнителю суммы,

оплатить штраф и

пени за

несвоевременную

уплату налога.

внести страховые

взносы

взаимодействия, за

весь период

7.

Что бы ФНС не заподозрила схему по уходу отуплаты налогов

повторим основные моменты:

Нельзя нанимать

полноценного сотрудника под

видом самозанятого:

выделять ему рабочее

место, прописывать рабочий

график, трудовые

обязанности.

Нельзя выплачивать

фиксированную оплату за

выполненную работу

Нельзя заключать

бессрочные договора

8.

ПРАКТИКАРазберем ошибки в документах при

сотрудничестве с самозанятыми

9.

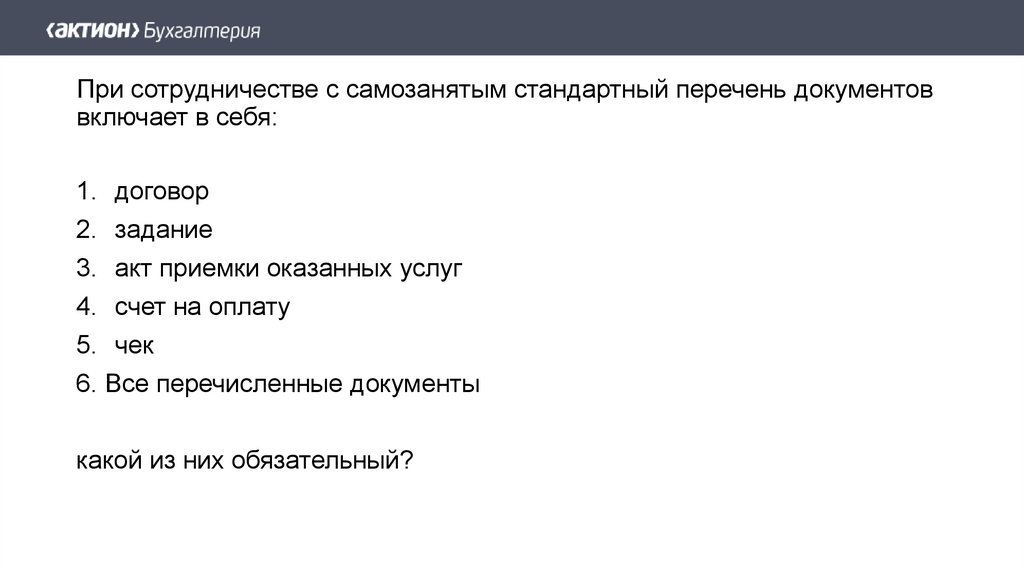

При сотрудничестве с самозанятым стандартный перечень документоввключает в себя:

1. договор

2. задание

3. акт приемки оказанных услуг

4. счет на оплату

5. чек

6. Все перечисленные документы

какой из них обязательный?

10.

Обязательный из всех этих документов — только чек, это указано в законе от27.11.2018 № 422-ФЗ. Все остальные документы стороны составляют по своему

усмотрению.

При этом оформление полного комплекта документов поможет избежать

конфликтных ситуаций между заказчиком и исполнителем, а также с

контролирующими органами.

11.

договор ГПХЕсли решается вопрос о переквалификации, первым делом налоговые инспекторы обращают

внимание на договор, который заключен с исполнителем. Поэтому нужно, чтобы этот

документ был составлен корректно и юридически правильно.

12.

формулировки условий сотрудничества для самозанятоговерно/не верно/ почему

13.

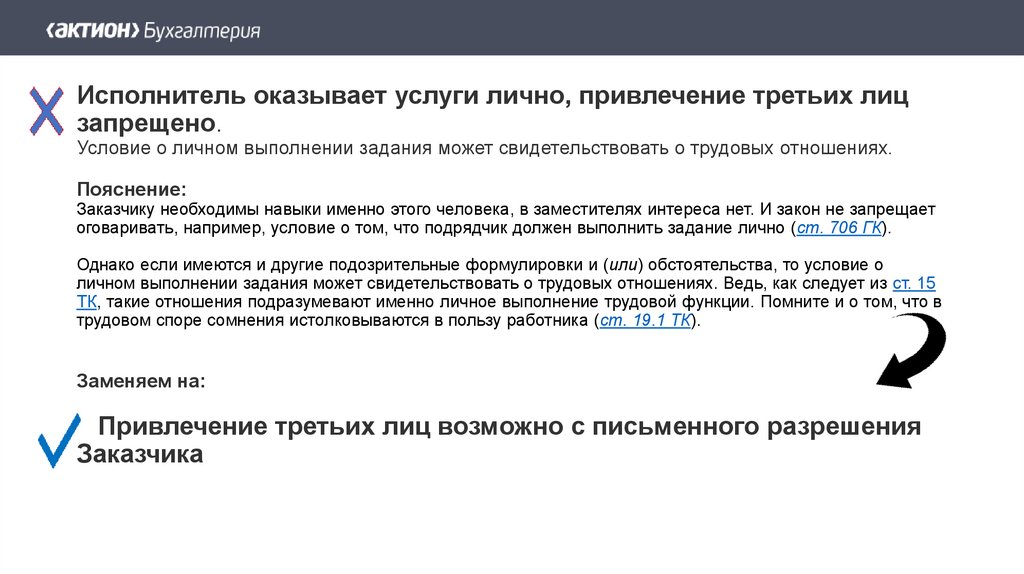

Верно или нет…Исполнитель оказывает услуги лично, привлечение

третьих лиц запрещено…

14.

Исполнитель оказывает услуги лично, привлечение третьих лицзапрещено.

Условие о личном выполнении задания может свидетельствовать о трудовых отношениях.

Пояснение:

Заказчику необходимы навыки именно этого человека, в заместителях интереса нет. И закон не запрещает

оговаривать, например, условие о том, что подрядчик должен выполнить задание лично (ст. 706 ГК).

Однако если имеются и другие подозрительные формулировки и (или) обстоятельства, то условие о

личном выполнении задания может свидетельствовать о трудовых отношениях. Ведь, как следует из ст. 15

ТК, такие отношения подразумевают именно личное выполнение трудовой функции. Помните и о том, что в

трудовом споре сомнения истолковываются в пользу работника (ст. 19.1 ТК).

Заменяем на:

Привлечение третьих лиц возможно с письменного разрешения

Заказчика

15.

Верно или нет…Договор заключён на неопределённый срок….

16.

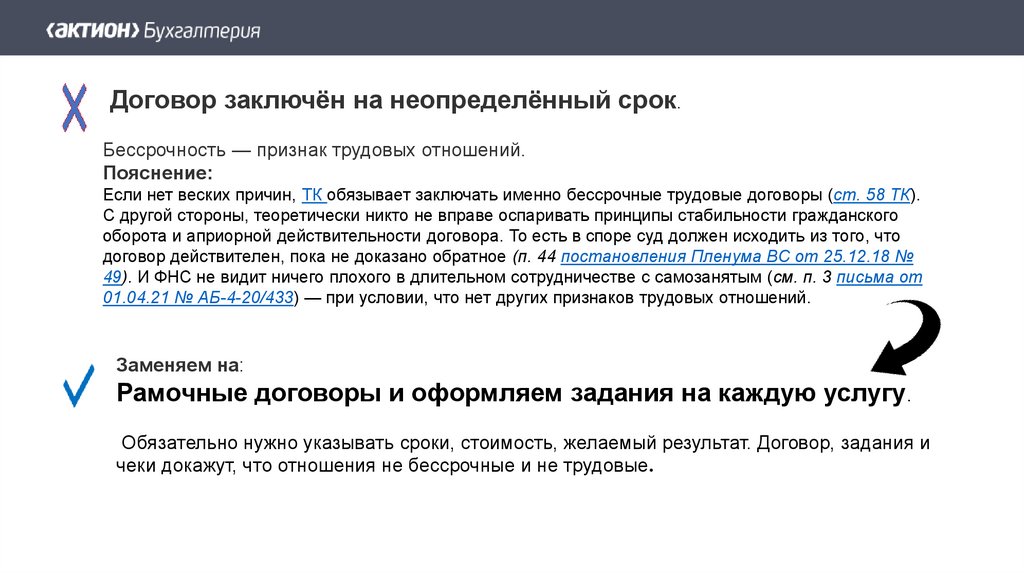

Договор заключён на неопределённый срок.Бессрочность — признак трудовых отношений.

Пояснение:

Если нет веских причин, ТК обязывает заключать именно бессрочные трудовые договоры (ст. 58 ТК).

С другой стороны, теоретически никто не вправе оспаривать принципы стабильности гражданского

оборота и априорной действительности договора. То есть в споре суд должен исходить из того, что

договор действителен, пока не доказано обратное (п. 44 постановления Пленума ВС от 25.12.18 №

49). И ФНС не видит ничего плохого в длительном сотрудничестве с самозанятым (см. п. 3 письма от

01.04.21 № АБ-4-20/433) — при условии, что нет других признаков трудовых отношений.

Заменяем на:

Рамочные договоры и оформляем задания на каждую услугу.

Обязательно нужно указывать сроки, стоимость, желаемый результат. Договор, задания и

чеки докажут, что отношения не бессрочные и не трудовые.

17.

Вено или нет…Исполнитель обязуется регулярно оказывать Заказчику

юридические услуги…

18.

Исполнитель обязуется регулярно оказывать Заказчику юридические услуги илиИсполнитель оказывает услуги по должности „Юрист

или «согласно штатному расписанию». У самозанятого не может быть должности, его

нельзя включать в штат организации.

Пояснение:

Тем самым вы расписываетесь в том, что вас интересует не результат сотрудничества с

самозанятым, а процесс. Это практически бесспорное свидетельство трудовых отношений.

Избегайте ситуаций, когда в штатном расписании есть должность, а штатного работника нет,

и соответствующие функции выполняют самозанятые.

19.

Верно или нет…Оказывать услуги необходимо в рабочее время, с понедельника

по пятницу, с 10:00 до 19:00… обеденный перерыв с 13:00 до

14:00

20.

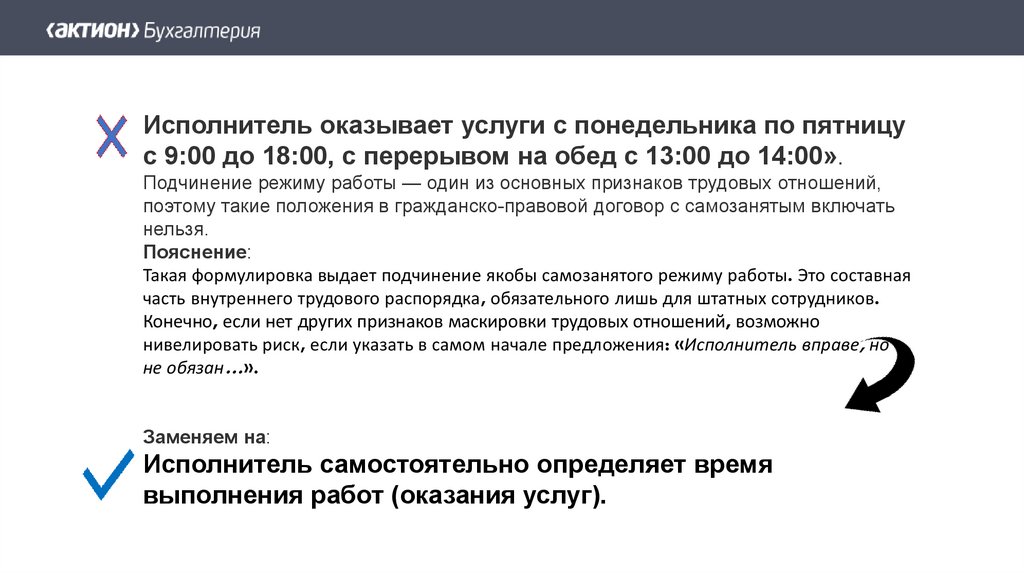

Исполнитель оказывает услуги с понедельника по пятницус 9:00 до 18:00, с перерывом на обед с 13:00 до 14:00».

Подчинение режиму работы — один из основных признаков трудовых отношений,

поэтому такие положения в гражданско-правовой договор с самозанятым включать

нельзя.

Пояснение:

Такая формулировка выдает подчинение якобы самозанятого режиму работы. Это составная

часть внутреннего трудового распорядка, обязательного лишь для штатных сотрудников.

Конечно, если нет других признаков маскировки трудовых отношений, возможно

нивелировать риск, если указать в самом начале предложения: «Исполнитель вправе, но

не обязан…».

Заменяем на:

Исполнитель самостоятельно определяет время

выполнения работ (оказания услуг).

21.

Верно или нет…Исполнитель обязуется оказать услуги по

проведению мероприятия «НОВОГОДНИЙ ОГОНЕК

ДЛЯ ОТДЫХАЮЩИХ САНАТОРИЯ» согласно заданию

(Приложение № 1 к договору)...

…

22.

…Исполнитель обязуется оказать услуги по проведению мероприятия «НОВОГОДНИЙ ОГОНЕК ДЛЯОТДЫХАЮЩИХ САНАТОРИЯ» согласно заданию (Приложение № 1 к договору)...

Пояснение:

Конечный результат — главное условие заключения гражданско-правового договора. В договоре нужно

подробно прописать, какие услуги будет оказывать исполнитель и что будет являться конечным результатом.

23.

Верно или нет…Заказчик обеспечивает Исполнителя всем необходимым

для работы…

24.

Заказчик обеспечивает Исполнителя всем необходимым дляработы.

Всем необходимым для работы обеспечивает работодатель. Заказчик может, например,

предоставить материалы для выполнения работ.

Пояснение:

Заказчик же может, например, предоставить материалы для выполнения работ (ст. 713 ГК),

обязан содействовать в выполнении работы, но лишь в порядке, в объеме и в условиях,

прописанных в договоре (ст. 718 ГК).

Присутствие в договоре с самозанятым подобной формулировки в совокупности с другими

подозрительными обстоятельствами практически гарантирует переквалификацию.

25.

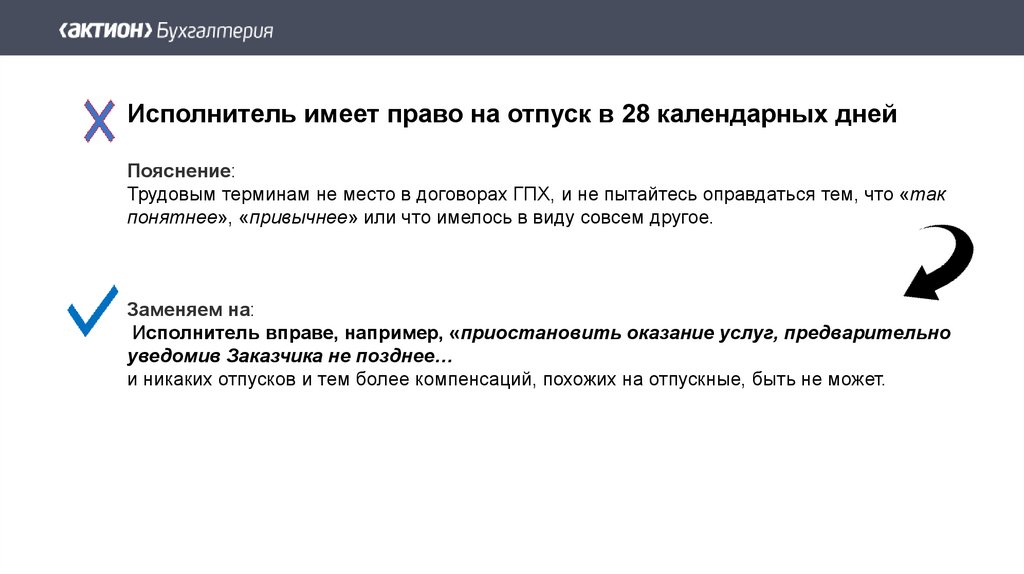

Верно или нет...Исполнитель имеет право на отпуск в 28 календарных

дней…

26.

Исполнитель имеет право на отпуск в 28 календарных днейПояснение:

Трудовым терминам не место в договорах ГПХ, и не пытайтесь оправдаться тем, что «так

понятнее», «привычнее» или что имелось в виду совсем другое.

Заменяем на:

Исполнитель вправе, например, «приостановить оказание услуг, предварительно

уведомив Заказчика не позднее…

и никаких отпусков и тем более компенсаций, похожих на отпускные, быть не может.

27.

Верно или нет… На время действия Договора Исполнитель не вправе

оказывать услуги другим заказчикам…

28.

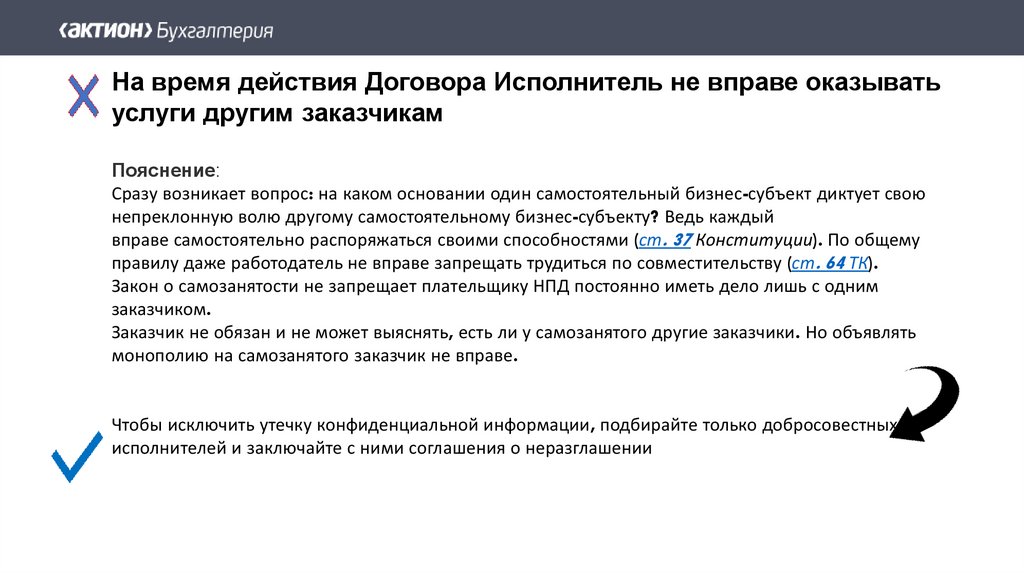

На время действия Договора Исполнитель не вправе оказыватьуслуги другим заказчикам

Пояснение:

Сразу возникает вопрос: на каком основании один самостоятельный бизнес-субъект диктует свою

непреклонную волю другому самостоятельному бизнес-субъекту? Ведь каждый

вправе самостоятельно распоряжаться своими способностями (ст. 37 Конституции). По общему

правилу даже работодатель не вправе запрещать трудиться по совместительству (ст. 64 ТК).

Закон о самозанятости не запрещает плательщику НПД постоянно иметь дело лишь с одним

заказчиком.

Заказчик не обязан и не может выяснять, есть ли у самозанятого другие заказчики. Но объявлять

монополию на самозанятого заказчик не вправе.

Чтобы исключить утечку конфиденциальной информации, подбирайте только добросовестных

исполнителей и заключайте с ними соглашения о неразглашении

29.

Задания к договору с самозанятымЕсли заключают рамочный договор, то условия каждой конкретной услуги прописывают в задании

30.

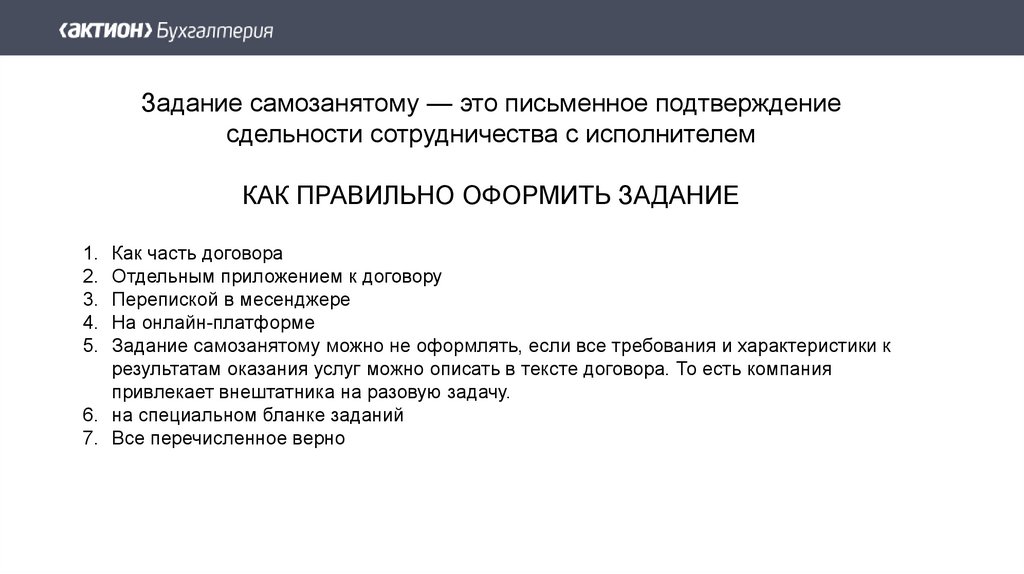

Задание самозанятому — это письменное подтверждениесдельности сотрудничества с исполнителем

КАК ПРАВИЛЬНО ОФОРМИТЬ ЗАДАНИЕ

1. Как часть договора

2. Отдельным приложением к договору

3. Перепиской в месенджере

4. На онлайн-платформе

5. Задание самозанятому можно не оформлять, если все требования и характеристики к

результатам оказания услуг можно описать в тексте договора. То есть компания

привлекает внештатника на разовую задачу.

6. на специальном бланке заданий

7. Все перечисленное верно

31.

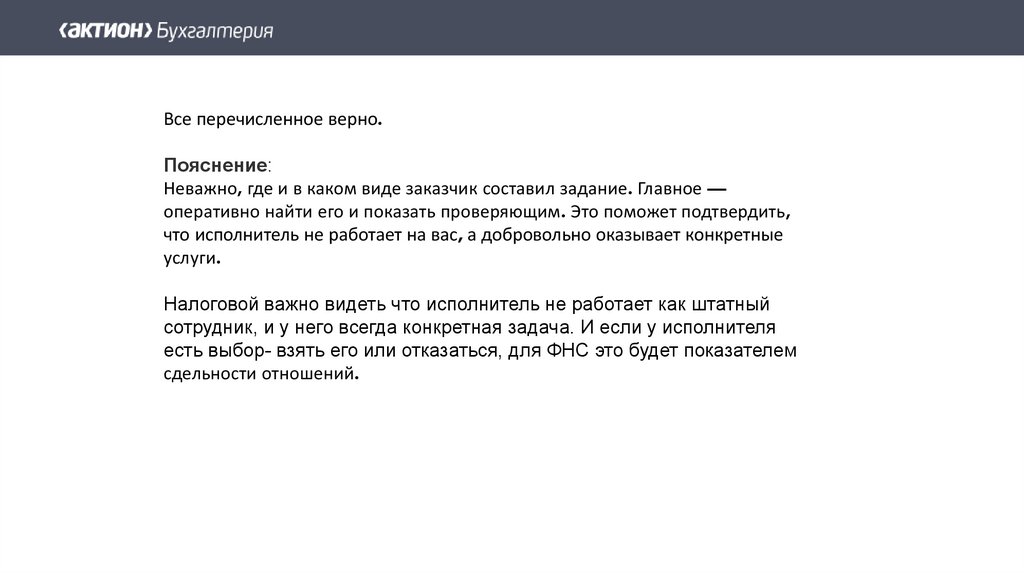

Все перечисленное верно.Пояснение:

Неважно, где и в каком виде заказчик составил задание. Главное —

оперативно найти его и показать проверяющим. Это поможет подтвердить,

что исполнитель не работает на вас, а добровольно оказывает конкретные

услуги.

Налоговой важно видеть что исполнитель не работает как штатный

сотрудник, и у него всегда конкретная задача. И если у исполнителя

есть выбор- взять его или отказаться, для ФНС это будет показателем

сдельности отношений.

32.

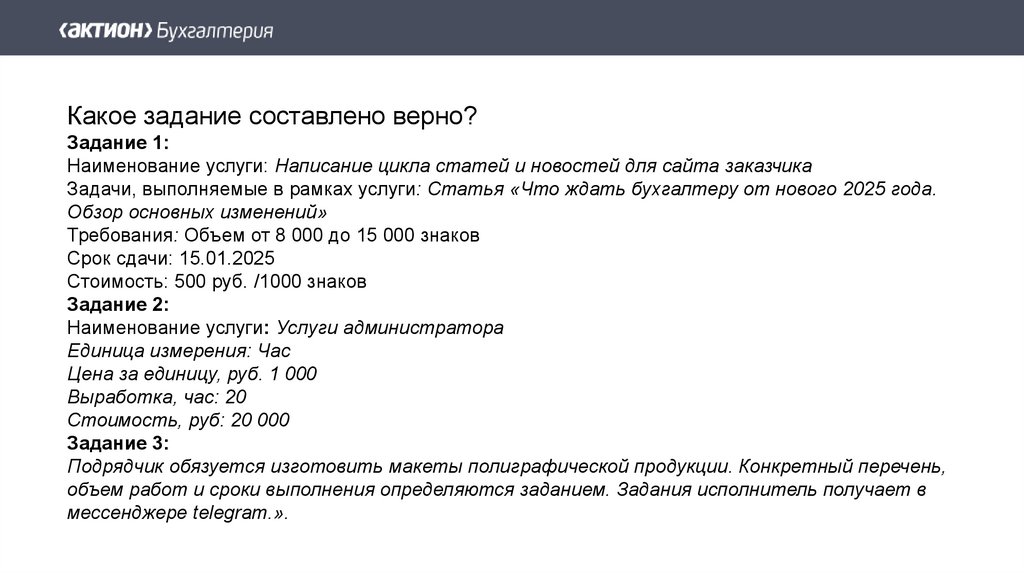

Какое задание составлено верно?Задание 1:

Наименование услуги: Написание цикла статей и новостей для сайта заказчика

Задачи, выполняемые в рамках услуги: Статья «Что ждать бухгалтеру от нового 2025 года.

Обзор основных изменений»

Требования: Объем от 8 000 до 15 000 знаков

Срок сдачи: 15.01.2025

Стоимость: 500 руб. /1000 знаков

Задание 2:

Наименование услуги: Услуги администратора

Единица измерения: Час

Цена за единицу, руб. 1 000

Выработка, час: 20

Стоимость, руб: 20 000

Задание 3:

Подрядчик обязуется изготовить макеты полиграфической продукции. Конкретный перечень,

объем работ и сроки выполнения определяются заданием. Задания исполнитель получает в

мессенджере telegram.».

33.

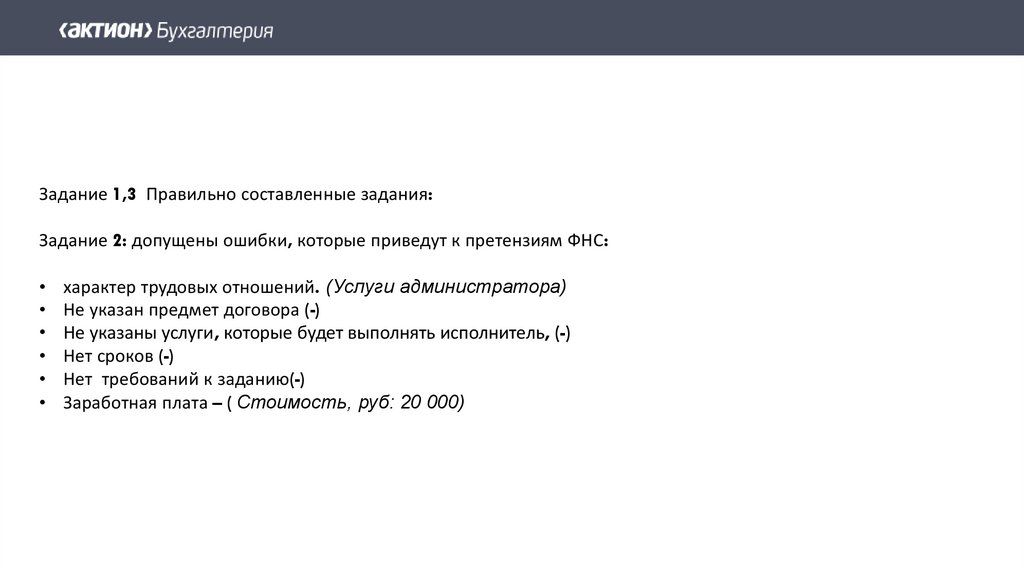

Задание 1,3 Правильно составленные задания:Задание 2: допущены ошибки, которые приведут к претензиям ФНС:

характер трудовых отношений. (Услуги администратора)

Не указан предмет договора (-)

Не указаны услуги, которые будет выполнять исполнитель, (-)

Нет сроков (-)

Нет требований к заданию(-)

Заработная плата – ( Стоимость, руб: 20 000)

34.

Задание самозанятому — необязательный документ, но он пригодится компании в случаеналоговой проверки.

Для чего нужно оформлять задание

Письменное задание помогает исполнителю понять, что от него хочет получить заказчик.

Требования, указанные в задании, ложатся в основу акта об оказании услуг, в котором стороны

фиксируют готовый результат. И этот результат не должен отличаться от требований задания.

Соответствие подписанного сторонами акта требованиям в задании защищает исполнителя от

претензий со стороны заказчика в ненадлежащем исполнении услуг.

Кроме того, письменное задание — это подтверждение того, что между заказчиком и исполнителем

устанавливаются гражданско-правовые отношения, а не трудовые.

35.

акт выполненных работАкт служит подтверждением того, что услуги были оказаны и оплачены, а для налоговых

органов свидетельствует о сдельном характере партнерства. Тем не менее, ошибки в

составлении акта могут вызвать совершенно противоположный эффект и привести к

проблемам с налоговыми службами.

36.

Какая формулировка в акте выполненных работ с самозанятымверная?

1. «Оплата юристу за оформление договоров с поставщиками»

2. «Оплата за написание статьи о материальной ответственности работника, 6800 знаков»

3. В соответствии с Договором № 1 от 15.01.2024 Исполнитель оказал, а Заказчик принял следующие

услуги, оказанные в период с 15.01.2024 по 01.03.2024…… (перечислены услуги):

4. Исполнитель написал для сайта Заказчика 4 авторских статьи. Вознаграждение исполнителя

составило 20 422 руб., без НДС».

5. «Оказаны услуги по ведению бухгалтерских услуг в марте 2024»

37.

Неверные ответы - 1,5Ошибка: Нет подробного описания оказанных услуг и их объема.

Верные ответы - 2,3,4

Пояснение:

В акте должен быть указан результат оказанной услуги, а не трудовая функция.

Чем подробнее в акте будут описаны оказанные услуги, их объем и период выполнения,

тем меньше риск переквалификации. Из акта налоговая должна понять, что основная цель

сотрудничества сторон – конкретная услуга, а не выполнение трудовой функции.

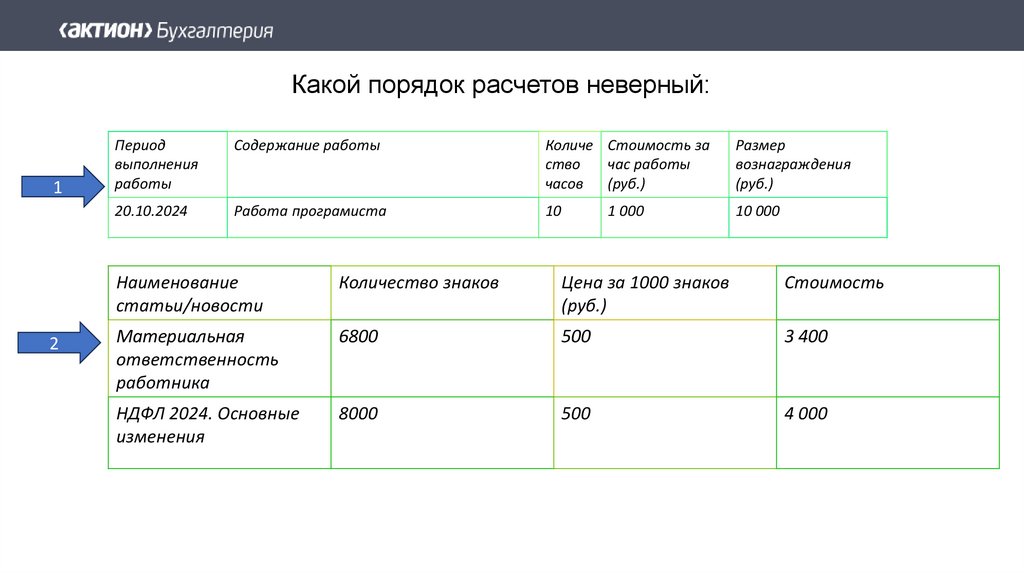

38.

Какой порядок расчетов неверный:1

2

Период

выполнения

работы

Содержание работы

Количе Стоимость за

ство

час работы

часов (руб.)

Размер

вознаграждения

(руб.)

20.10.2024

Работа програмиста

10

10 000

1 000

Наименование

статьи/новости

Количество знаков

Цена за 1000 знаков

(руб.)

Стоимость

Материальная

ответственность

работника

6800

500

3 400

НДФЛ 2024. Основные

изменения

8000

500

4 000

39.

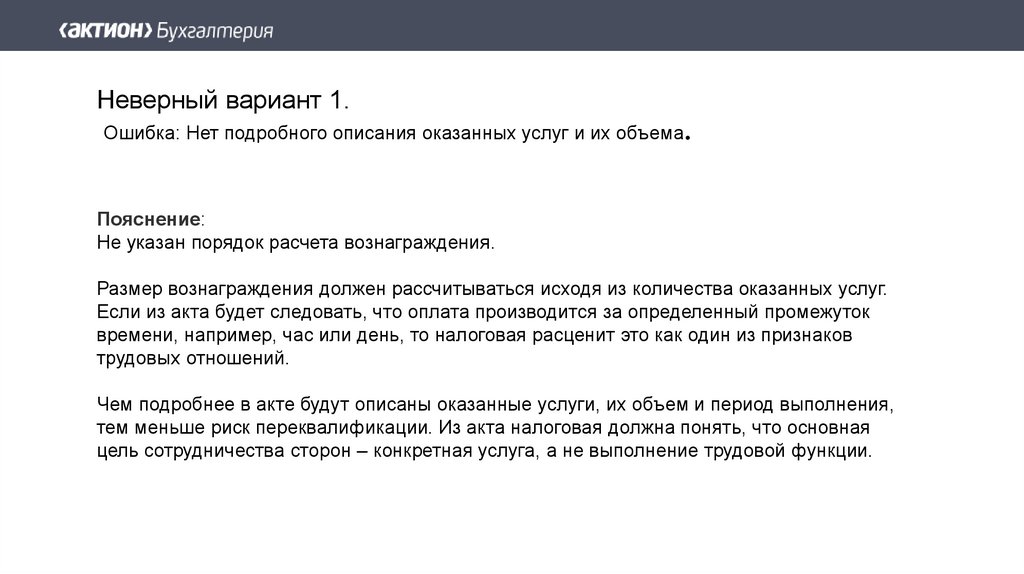

Неверный вариант 1.Ошибка: Нет подробного описания оказанных услуг и их объема.

Пояснение:

Не указан порядок расчета вознаграждения.

Размер вознаграждения должен рассчитываться исходя из количества оказанных услуг.

Если из акта будет следовать, что оплата производится за определенный промежуток

времени, например, час или день, то налоговая расценит это как один из признаков

трудовых отношений.

Чем подробнее в акте будут описаны оказанные услуги, их объем и период выполнения,

тем меньше риск переквалификации. Из акта налоговая должна понять, что основная

цель сотрудничества сторон – конкретная услуга, а не выполнение трудовой функции.

40.

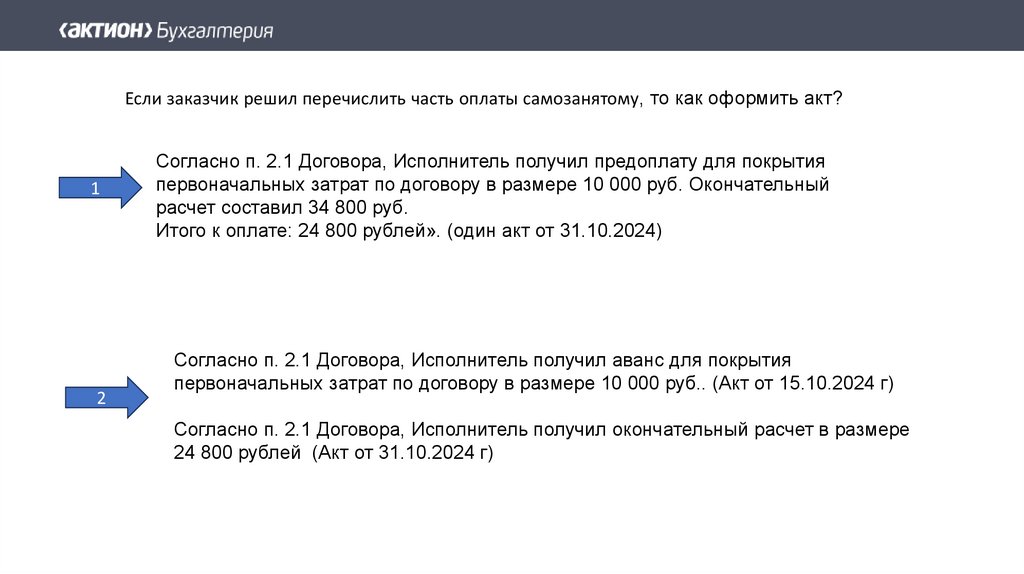

Если заказчик решил перечислить часть оплаты самозанятому, то как оформить акт?1

2

Согласно п. 2.1 Договора, Исполнитель получил предоплату для покрытия

первоначальных затрат по договору в размере 10 000 руб. Окончательный

расчет составил 34 800 руб.

Итого к оплате: 24 800 рублей». (один акт от 31.10.2024)

Согласно п. 2.1 Договора, Исполнитель получил аванс для покрытия

первоначальных затрат по договору в размере 10 000 руб.. (Акт от 15.10.2024 г)

Согласно п. 2.1 Договора, Исполнитель получил окончательный расчет в размере

24 800 рублей (Акт от 31.10.2024 г)

41.

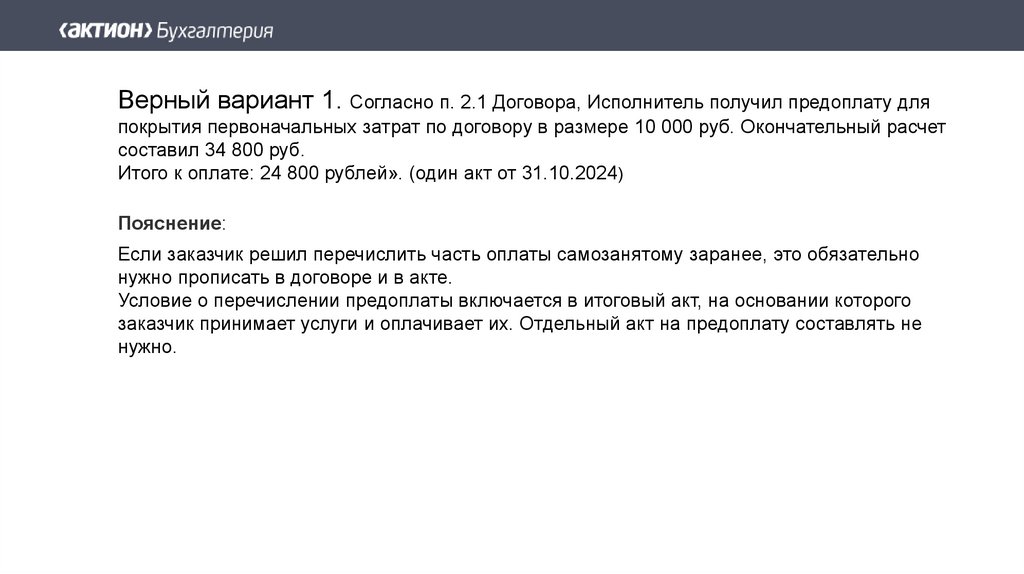

Верный вариант 1. Согласно п. 2.1 Договора, Исполнитель получил предоплату дляпокрытия первоначальных затрат по договору в размере 10 000 руб. Окончательный расчет

составил 34 800 руб.

Итого к оплате: 24 800 рублей». (один акт от 31.10.2024)

Пояснение:

Если заказчик решил перечислить часть оплаты самозанятому заранее, это обязательно

нужно прописать в договоре и в акте.

Условие о перечислении предоплаты включается в итоговый акт, на основании которого

заказчик принимает услуги и оплачивает их. Отдельный акт на предоплату составлять не

нужно.

42.

Акт выполненных работ или оказанных услуг — необязательныйдокумент, но он пригодится компании в случае налоговой проверки.

Зачем нужен акт

По закону между заказчиком и самозанятым должны складываться гражданско-правовые,

а не трудовые отношения. Федеральная налоговая служба (ФНС) следит, чтобы это

требование не нарушали.

Доказать госорганам законность сотрудничества с подрядчиком поможет акт выполненных

работ или оказанных услуг, в котором указано, какие услуги, в какой период и в каком объеме

оказал исполнитель, как стороны рассчитывали вознаграждение.

По сути, акт отражает тот факт, что заказчику важен конечный результат деятельности

самозанятого, а не процесс, как в случае трудовых отношений. Получается, что

документ помогает компании перестраховаться от переквалификации отношений

с внештатным исполнителем, а значит защищает от финансовых потерь.

43.

ЧекЧеки самозанятого — это отчетные документы заказчика. С их помощью

он подтверждает, что обязанность делать взносы в бюджет лежит на подрядчике

и компания не нарушает закон. Именно чек налоговая видит в первую очередь и на

основании ошибок в нем может инициировать проверку остальных документов и

правоотношений.

44.

правила:1. Сроки прямо прописаны в законе № 422-ФЗ ст. 14

• В момент расчета - если оплата прошла наличными, банковской картой или переводом

на карту исполнителя по номеру телефона

• До 9 числа следующего месяца — если расчет прошел в безналичной форме,

например, со счета заказчика на счет исполнителя.

Отсутствие чека грозит заказчику:

•Проблемами с признанием расходов на выплату — на УСН «доходы минус расходы» и по

налогу на прибыль.

•Риском переквалификации.

•Риском признания заказчика налоговым агентом.

В договоре нужно предусмотреть санкции, если самозанятый не выдал чек

юридическому лицу. Например, оговорить штраф в размере компенсаций НДФЛ, взносов

и пеней, если компании придется их выплатить.

45.

2. наименовании работВ чеке, как и в акте, должен быть указан результат оказанной услуги, а не трудовая

функция.

Исключить: «оплата копирайтеру».

Заменить: «Оплата за написание статьи о материальной ответственности

работника, 6800 знаков».

3. Наличие трудовой терминологии.

В чеке, как и в других документах, которыми оформляют отношения между заказчиком и

самозанятым, не должно быть трудовой терминологии:

Исключить: «зарплата», «оклад», «работодатель», «работник», «график», «премия».

Если в чеке есть такие слова — это значительно увеличивает риск переквалификации отношений.

46.

Чека нетВ случае, когда самозанятый так и не передал чек, вознаграждение, которое ему

выплатили, следует оформить как расчет с физлицом. А это значит, что компании нужно

заплатить недоимку по страховым взносам, НДФЛ и пени за каждый день просрочки,

а также предоставить уточненную отчетность в налоговую и страховые фонды.

4. Реквизиты

Реквизиты заказчика должны быть указаны без ошибок.

• Если документ составлен с ошибками, у заказчика, юридического лица, возникнут

проблемы с признанием расходов на выплату в базе по налогу на прибыль или УСН

«доходы минус расходы».

• Если в чеке неверно указано наименование услуг, ФНС признает заказчика

налоговым агентом самозанятого, так как деньги он получил не по тем услугам,

которые прописаны в договоре и акте.

47.

Что проверить в чеке:1. ИНН компании. Если ИНН указан неправильно, то компании придется доказывать, что

самозанятый оказывал услуги именно ей.

2. Сумма чека. Надо писать сумму вознаграждения без вычета НПД. Если в чеке сумма

выплаты будет меньше, чем в декларации о расходах компании, у налоговой появятся

вопросы и она может доначислить налог на разницу.

3. Наименование товара и услуги. Важно, чтобы был указан не процесс, а конкретный

результат деятельности. Нельзя использовать терминологию Трудового кодекса,

например, слова «работа», «оклад», «график», «премия».

4. Совет- проверять чек дважды.

Сразу после получения. Исполнителя можно тут же попросить аннулировать некорректный

чек и сформировать новый. Перед закрытием отчетного периода и передачей отчетности

в налоговую

48.

5. Что делать, если самозанятый аннулировал чек?Если самозанятый все-таки допустил ошибку, попросите его аннулировать

неправильный чек в приложении «Мой налог» и сформировать новый.

Самозанятый может аннулировать чек на сайте или в приложении «Мой

налог». в двух случаях:

1. если в чеке есть ошибка и исполнитель формирует новый исправленный

документ;

2. если самозанятый аннулировал чек, потому что вернул деньги

компании.

3. Недобросовестный плательщик НПД, для того чтобы платить

налогов меньше.

В таком случае компания имеет право принять расходы на самозанятого

к учету, если у нее есть чек (письмо ФНС от 28 октября 2021 г. №ПА4−20/15 213@). Надо обратиться в налоговую с документами, которые

подтверждают оказание услуг и факт оплаты. ФНС инициирует проверку

такого исполнителя.

49.

6. Чек за предоплатуПо общему правилу для компании безопаснее, если самозанятый оформляет чек

на каждый денежный перевод заказчика.

НО

Закон не обязывает самозанятого передавать заказчику чек за предоплату, но и запрет

на это отсутствует. Нет указания, что предоплату можно считать расчетами от реализации

товаров и услуг, ведь сама реализация еще не произошла (ч. 1 ст. 14 ФЗ от 27 ноября

2018 г. № 422). Но если самозанятый вынужден будет вернуть предоплату,

то уменьшается его доход (ч. 3 ст. 8 ФЗ от 27 ноября 2018 г. № 422). А это значит, что

предоплата — это доход для режима НПД.

Соответственно, предоплата — основание для передачи клиенту сформированного

чека.

Поэтому, нужно закрепить условие о предоплате в договоре с самозанятым. При этом

надо указать процент предоплаты от общей суммы договора.

50.

7. Ошибки в чеке или его отсуствие1. ФНС откажется признавать расходы. А это значит, что при расчете налоговой базы компания

не сможет учесть в расходах вознаграждение, которое выплатила самозанятому. Это важно

юрлицам и индивидуальным предпринимателям на общей системе налогообложения,

упрощенной системе «Доходы минус расходы» и едином сельскохозяйственном налоге. В итоге

размер налога будет больше.

2. Компанию ждут штрафы за занижение базы налогообложения. Удерживается 20%

от налоговой недоимки. Если ФНС докажет умышленное занижение, то штраф увеличится

до 40% от недоимки (ст. 122 НК).

3. ФНС переквалифицирует отношения с самозанятым в трудовые. Тогда компании придется

выплачивать НДФЛ и страховые взносы за исполнителя за весь период сотрудничества.

А трудовая инспекция выпишет штраф — до 100 000 ₽ (ст. 5.27 КоАП).

4. Заказчику грозят штрафы за грубое нарушение правил бухучета. За однократное

нарушение размер штрафа — 10 000 ₽, за повторное — 30 000 ₽ (ст. 120 НК).

51.

Если самозанятый неверно отразил в чеке доход за минусом своихнакладных расходов или суммы НПД, то вы должны исключить

разницу из состава расходов — из-за отсутствия документального

подтверждения затрат (п. 1 ст. 252 НК). Возникшую из-за ошибки

переплату нужно отнести на финансирование за счет чистой

прибыли, оставшейся после уплаты налогов.

52.

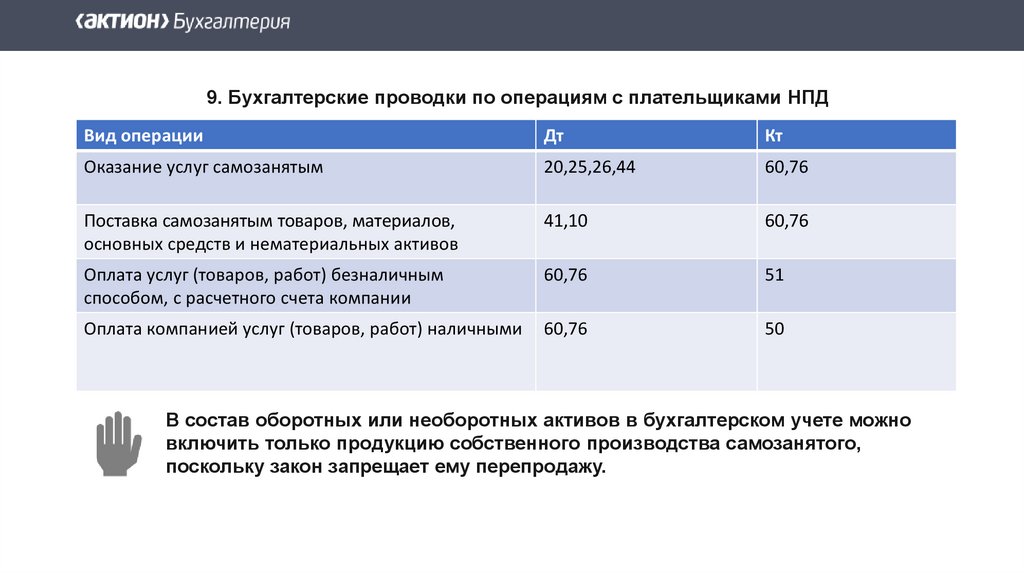

8. Как принять чек к учетуРежим самозанятости не меняет процесс отражения операций в бухгалтерском учете.

Формируемая корреспонденция счетов аналогична сотрудничеству

с предпринимателями — неплательщиками НДС.

Самозанятых нужно учитывать на субсчетах активно-пассивных счетов 60 и 76

в качестве поставщиков либо прочих дебиторов и кредиторов.

Определяющие критерии для разграничения —вид затрат для вас как юрлица.

53.

9. Бухгалтерские проводки по операциям с плательщиками НПДВид операции

Дт

Кт

Оказание услуг самозанятым

20,25,26,44

60,76

Поставка самозанятым товаров, материалов,

основных средств и нематериальных активов

41,10

60,76

Оплата услуг (товаров, работ) безналичным

способом, с расчетного счета компании

60,76

51

Оплата компанией услуг (товаров, работ) наличными

60,76

50

В состав оборотных или необоротных активов в бухгалтерском учете можно

включить только продукцию собственного производства самозанятого,

поскольку закон запрещает ему перепродажу.

54.

10. Частые ошибкиПри ведении учета в «1С» бухгалтеры:

1. часто отражают операции с самозанятыми в документах для расчетов со штатным

персоналом, например, в платежных ведомостях.

2. Собирают всех плательщиков НПД на отдельном субсчете.

Это упрощает работу бухгалтерии, но и привлекает внимание налоговых органов.

Подобное отражение в сгруппированных учетных регистрах может вызвать

подозрение в трудовом характере отношений. Особенно если самозанятых больше,

чем штатных сотрудников.

55.

11. Как прописать чек в договореЧто бы обезопасить компанию при сотрудничестве с самозанятым, в договоре следует

указать его обязанность предоставлять заказчику чек и запрет на безосновательную

аннуляцию документа. В таком случае, даже если самозанятый срок выдачи чека

пропустил, вся ответственность ложится на него.

Как прописать в договоре:

«При произведении расчетов, связанных с получением доходов от оказания Услуг

Заказчику, Исполнитель обязан сформировать чек и обеспечить его передачу

в соответствии с правилами статьи 14 Федерального закона от 27 ноября 2018 г.

№ 422-ФЗ, если иное не предусмотрено указанным Федеральным законом.

Исполнитель обязуется уплатить пеню в размере _____ за каждый день просрочки

передачи чека Заказчику, а также возместить убытки, возникшие у Заказчика в связи

с непередачей чека. Выплата пени и возмещение убытков не освобождает

Исполнителя от обязанности передать Заказчику чек».

56.

12. Сколько времени хранить чекиЧеки — это первичные документы, компаниям их нужно хранить 5 лет. Можно хранить

в электронном или бумажном виде.

57.

Памятка. Как действовать, если отношения с самозанятыми призналитрудовыми

1. Составьте приказ и укажите, с какого момента отношения считаются трудовыми. Это дата

начала гражданско-правового договора (п. 24 постановления Пленума Верховного суда от

29.05.2018 № 15).

2. Подпишите с работником трудовой договор. Трудовые отношения считают возникшими со

дня фактического допущения сотрудника к работе (ч. 4 ст. 19.1 ТК).

3. Подайте уточненки. Если отношения трудовыми признал суд или ГИТ, потребуются

уточненки по всем зарплатным отчетам: РСВ, 6-НДФЛ и ЕФС-1. Уточненки не подавайте, если

взносы или НДФЛ доначислены в рамках налоговой проверки.

4. Доплатите НДФЛ и взносы. Просто пополните единый налоговый счет, никаких

уведомлений подавать не нужно. Налоговики спишут деньги по акту проверки или после

получения уточненок.

5. Подайте кадровые отчеты за пропущенные периоды. На самозанятых не подают сведения

о стаже, кадровых событиях и персонифицированные сведения. Поэтому после

переквалификации отношений в трудовые понадобится представить эти отчеты за все

периоды со дня фактического начала работы.

58.

На нашей платформе вы можете пройти мини курсыИ получить сертификат

«Договоры с самозанятыми - безопасные условия»

Практика проверки условий договора на конкретных формулировках

Ссылка на обучение: https://univer.glavbukh.ru/programs/208184

Исключаем риски при работе с самозанятыми

Ссылка на обучение: https://corp-akademia.rnk.ru/promo/208437

Выявляем опасные признаки при работе с самозанятыми: тренажер

Ссылка на обучение: https://corp-akademia.rnk.ru/promo/213015

Финансы

Финансы Право

Право