Похожие презентации:

Ресурсные налоги

1. Налоги за природные ресурсы: 1. НДПИ (гл. 26 НК РФ); 2. Водный налог (гл.25.2 НК РФ); 3. Сборы за пользование объектами

животного мира и за пользование объектамиводных биологических ресурсов

(гл. 25.1 НК РФ).

2. Налог на добычу полезных ископаемых (НДПИ)

(гл. 26 НК РФ)3.

НАЛОГОПЛАТЕЛЬЩИКИ :(СТ. 334 НК РФ)

ЮЛ и ИП, признаваемые

пользователями недр в соответствии с

законодательством РФ.

4.

Постановка на учет :(СТ. 335 НК РФ)

30 дней с момента гос. регистрации лицензии

(разрешения):

1. по месту нахождения участка недр,

предоставленного в пользование в соответствии с

законодательством РФ;

2. по месту нахождения организации – если добыча

осуществляется на континентальном шельфе РФ, в

исключительной экономической зоне РФ или за

пределами РФ.

5.

Добытое полезное ископаемое:(СТ. 337 НК РФ)

ПОЛЕЗНОЕ ИСКОПАЕМОЕ - продукция

горнодобывающей промышленности и разработки

карьеров, содержащаяся в фактически добытом

(извлеченном) из недр (отходов, потерь)

минеральном сырье (породе, жидкости и иной

смеси), первая по своему качеству соответствующая

национальному стандарту, региональному

стандарту, международному стандарту, а в случае

отсутствия указанных стандартов для отдельного

добытого полезного ископаемого - стандарту

организации.

6.

Добытое полезное ископаемое:(СТ. 337 НК РФ)

Исчерпывающий перечень полезных ископаемых (16

видов), облагаемые НДПИ, приведен в п. 2 ст. 337 НК РФ:

1) антрацит, уголь каменный, уголь бурый и горючие сланцы;

2) торф;

3) углеводородное сырье: нефть обезвоженная, обессоленная

и стабилизированная; газовый конденсат из

нефтегазоконденсатных месторождений; газовый конденсат

из газоконденсатных месторождений, прошедший операции

по сепарации, обезвоживанию, отделению легких фракций и

прочих примесей; газ горючий природный из газовых и

газоконденсатных месторождений; газ горючий природный

из нефтяных, газонефтяных, газоконденсатно-нефтяных и

нефтегазоконденсатных месторождений, добываемый через

нефтяные скважины (попутный газ);

7.

Добытое полезное ископаемое:(СТ. 337 НК РФ)

Исчерпывающий перечень полезных ископаемых (16

видов), облагаемые НДПИ, приведен в п. 2 ст. 337 НК РФ:

4) товарные руды: черных металлов; цветных металлов;

редких металлов, образующих собственные месторождения;

многокомпонентные комплексные руды;

5) полезные компоненты многокомпонентной комплексной

руды, извлекаемые из нее, при их направлении внутри

организации на дальнейшую переработку (обогащение,

технологический передел);

6) горно-химическое неметаллическое сырье;

7) горнорудное неметаллическое сырье;

8) битуминозные породы;

9) сырье редких металлов;

8.

Добытое полезное ископаемое:(СТ. 337 НК РФ)

Исчерпывающий перечень полезных ископаемых (16

видов), облагаемые НДПИ, приведен в п. 2 ст. 337 НК РФ:

10) неметаллическое сырье, используемое в основном в

строительной индустрии;

11) кондиционный продукт пьезооптического сырья,

особо чистого кварцевого сырья и камнесамоцветного сырья

(топаз, нефрит, жадеит, родонит, лазурит, аметист, бирюза,

агаты, яшма и другие);

12) природные алмазы, другие драгоценные камни из

коренных, россыпных и техногенных месторождений,

включая необработанные, отсортированные и

классифицированные камни (природные алмазы, изумруд,

рубин, сапфир, александрит, янтарь);

9.

Добытое полезное ископаемое:(СТ. 337 НК РФ)

Исчерпывающий перечень полезных ископаемых (16

видов), облагаемые НДПИ, приведен в п. 2 ст. 337 НК РФ:

13) концентраты и другие полупродукты, содержащие

драгоценные металлы;

14) соль природная и чистый хлористый натрий;

15) подземные воды, содержащие полезные ископаемые

(промышленные воды) и (или) природные лечебные

ресурсы (минеральные воды), а также термальные воды;

16) сырье радиоактивных металлов (в частности, уран и

торий).

10.

Объект налогообложения:(СТ. 336 НК РФ)

1. полезные ископаемые, добытые на территории

РФ;

2. полезные ископаемые, извлеченные из отходов

(потерь) добывающего производства, если такое

извлечение подлежит отдельному

лицензированию;

3. полезные ископаемые, добытые за пределами РФ.

11.

Не признаются объектом налогообложения:(СТ. 336 НК РФ)

1. общераспространенные полезные ископаемые и

подземные воды, не числящиеся на государственном

балансе запасов полезных ископаемых, добытые ИП и

используемые для личного потребления;

2. добытые (собранные) минералогические,

палеонтологические и другие геологические

коллекционные материалы;

3. добытые полезные ископаемые при образовании,

использовании, реконструкции и ремонте особо

охраняемых геологических объектов, имеющих

научное, культурное, эстетическое, санитарнооздоровительное или иное общественное значение;

12.

Не признаются объектом налогообложения:(СТ. 336 НК РФ)

4. полезные ископаемые, извлеченные из собственных

отвалов или отходов (потерь) горнодобывающего и

связанных с ним перерабатывающих производств,

если при их добыче из недр они подлежали

налогообложению в общеустановленном порядке;

5. дренажные подземные воды, не учитываемые на

государственном балансе запасов полезных ископаемых,

извлекаемых при разработке месторождений полезных

ископаемых или при строительстве и эксплуатации

подземных сооружений;

6. метан угольных пластов.

13.

Налоговая база:(СТ. 338 НК РФ)

Определяется налогоплательщиком самостоятельно

в отношении каждого добытого ископаемого.

1. НБ = стоимость добытого полезного ископаемого

= количество добытого полезного ископаемого *

стоимость единицы полезного ископаемого.

2. при добыче угля, нефти, попутного газа и газа

горючего природного:

НБ = количество добытых полезных ископаемых

в натуральном выражении.

14.

Налоговая база:(СТ. 338 НК РФ)

В отношении добытых полезных ископаемых, для

которых установлены различные налоговые ставки

либо налоговая ставка рассчитывается с учетом

коэффициента, НБ определяется применительно к

каждой налоговой ставке.

15.

Порядок определения добытого полезногоископаемого:

(ст. 339 НК РФ)

Существует 2 метода:

1. Прямой – с помощью измерительных приборов;

2. Косвенный (исходя из содержания полезного

ископаемого в добытом минеральном сырье) –

применяется в том случае, когда применение 1

метода невозможно.

16.

Порядок определения стоимости добытогополезного ископаемого при определении НБ:

(ст. 340 НК РФ)

Существует 3 способа:

1. исходя из цен реализации добытого полезного

ископаемого (без учета субсидий на возмещение

разницы между оптовой ценой и расчетной

стоимостью полезного ископаемого):

Выручка от реализации добытого полезного

ископаемого (без НДС и акцизов) – субсидия –

расходы по доставке.

17.

Порядок определения стоимости добытогополезного ископаемого при определении НБ:

(ст. 340 НК РФ)

Существует 3 способа:

2. исходя из цен реализации добытого полезного

ископаемого:

Выручка от реализации добытого полезного

ископаемого (без НДС и акцизов) – расходы по

доставке.

18.

Порядок определения стоимости добытогополезного ископаемого при определении НБ:

(ст. 340 НК РФ)

Существует 3 способа:

3. исходя из расчетной стоимости добытых полезных

ископаемых (при отсутствии реализации добытого

полезного ископаемого):

- стоимость определяется на основании данных НУ;

- применяется порядок признания доходов и расходов

как для определения НБ по налогу на прибыль.

19.

Порядок определения стоимости добытогополезного ископаемого при определении НБ:

(ст. 340 НК РФ)

При 3 способе включаются следующие расходы:

1. материальные расходы (ст. 254 НК РФ);

2. расходы на оплату труда (ст. 255 НК РФ);

3. начисленная амортизация (ст. 256-259.2 НК РФ);

4. расходы на ремонт ОС (ст. 260 НК РФ);

5. расходы на освоение природных ресурсов (ст. 261

НК РФ);

20.

Порядок определения стоимости добытогополезного ископаемого при определении НБ:

(ст. 340 НК РФ)

При 3 способе включаются следующие расходы:

6. Расходы на ликвидацию ОС, за исключением не

связанных с добычей полезных ископаемых (п. 8 ст. 265

НК РФ);

7. расходы на консервацию и реконсервацию ОС (п.

9 ст. 265 НК РФ).

21.

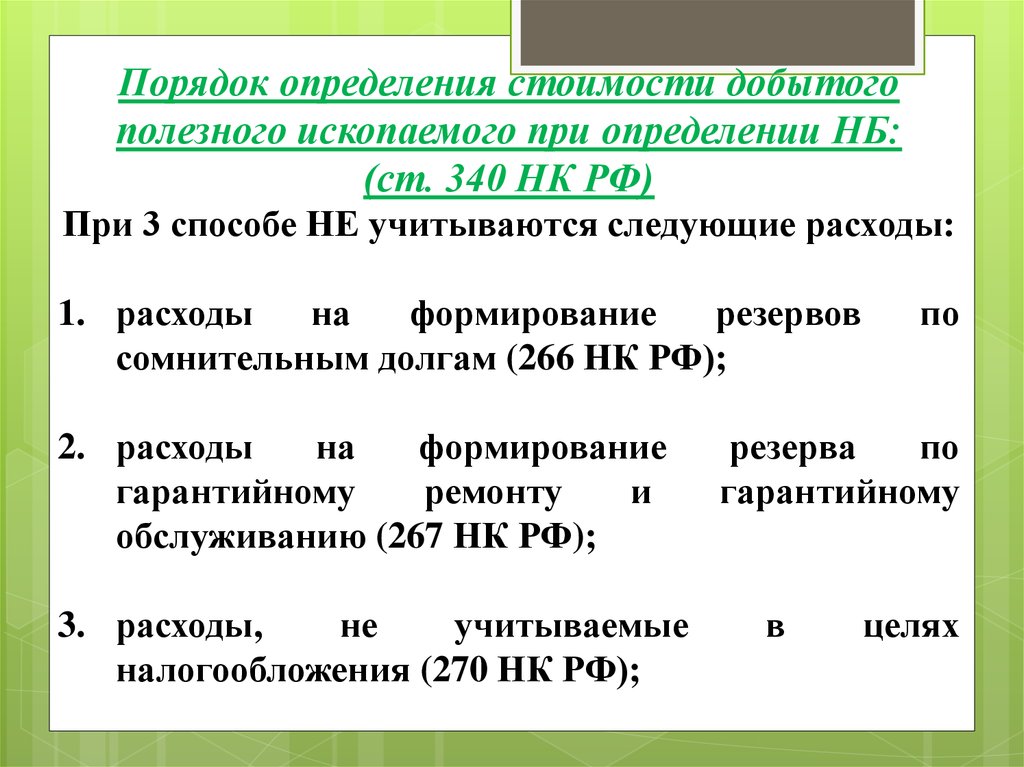

Порядок определения стоимости добытогополезного ископаемого при определении НБ:

(ст. 340 НК РФ)

При 3 способе НЕ учитываются следующие расходы:

1. расходы

на

формирование

резервов

сомнительным долгам (266 НК РФ);

2. расходы

на

формирование

гарантийному

ремонту

и

обслуживанию (267 НК РФ);

3. расходы,

не

учитываемые

налогообложения (270 НК РФ);

по

резерва

по

гарантийному

в

целях

22.

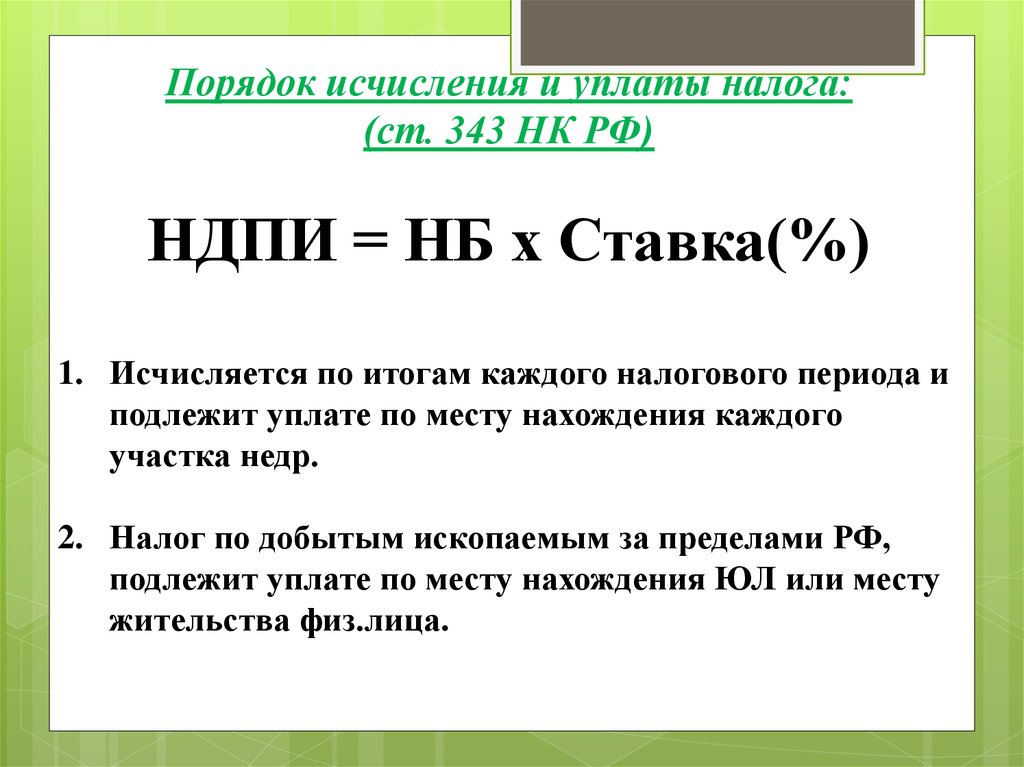

Порядок исчисления и уплаты налога:(ст. 343 НК РФ)

НДПИ = НБ х Ставка(%)

1. Исчисляется по итогам каждого налогового периода и

подлежит уплате по месту нахождения каждого

участка недр.

2. Налог по добытым ископаемым за пределами РФ,

подлежит уплате по месту нахождения ЮЛ или месту

жительства физ.лица.

23.

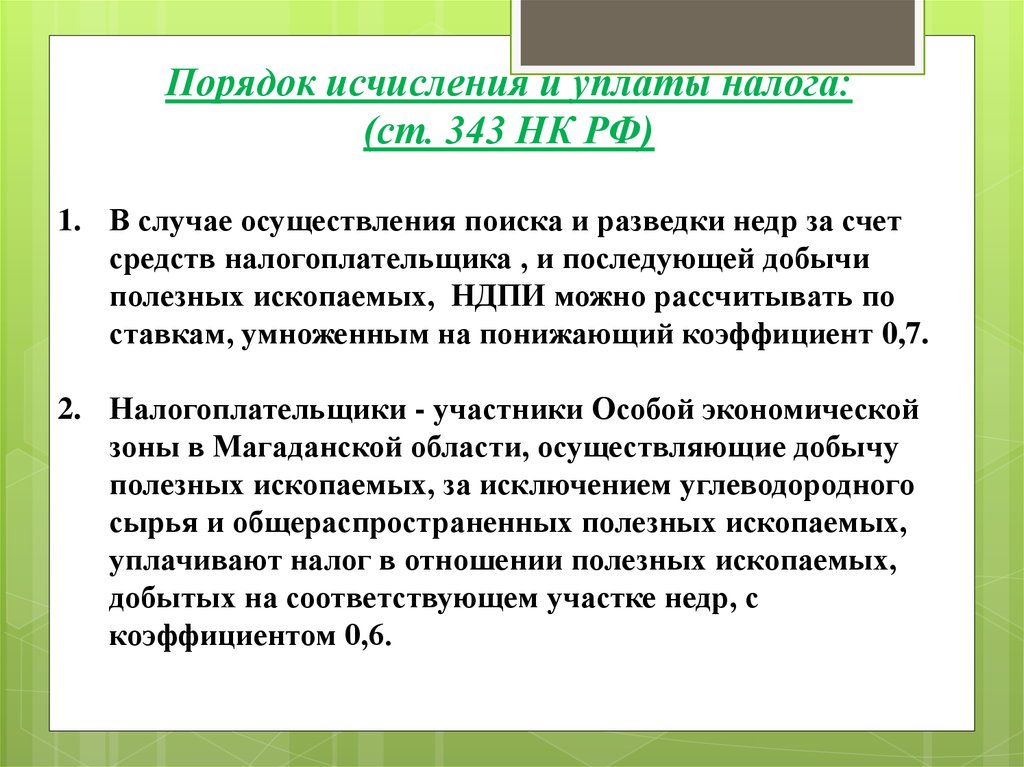

Порядок исчисления и уплаты налога:(ст. 343 НК РФ)

1. В случае осуществления поиска и разведки недр за счет

средств налогоплательщика , и последующей добычи

полезных ископаемых, НДПИ можно рассчитывать по

ставкам, умноженным на понижающий коэффициент 0,7.

2. Налогоплательщики - участники Особой экономической

зоны в Магаданской области, осуществляющие добычу

полезных ископаемых, за исключением углеводородного

сырья и общераспространенных полезных ископаемых,

уплачивают налог в отношении полезных ископаемых,

добытых на соответствующем участке недр, с

коэффициентом 0,6.

24.

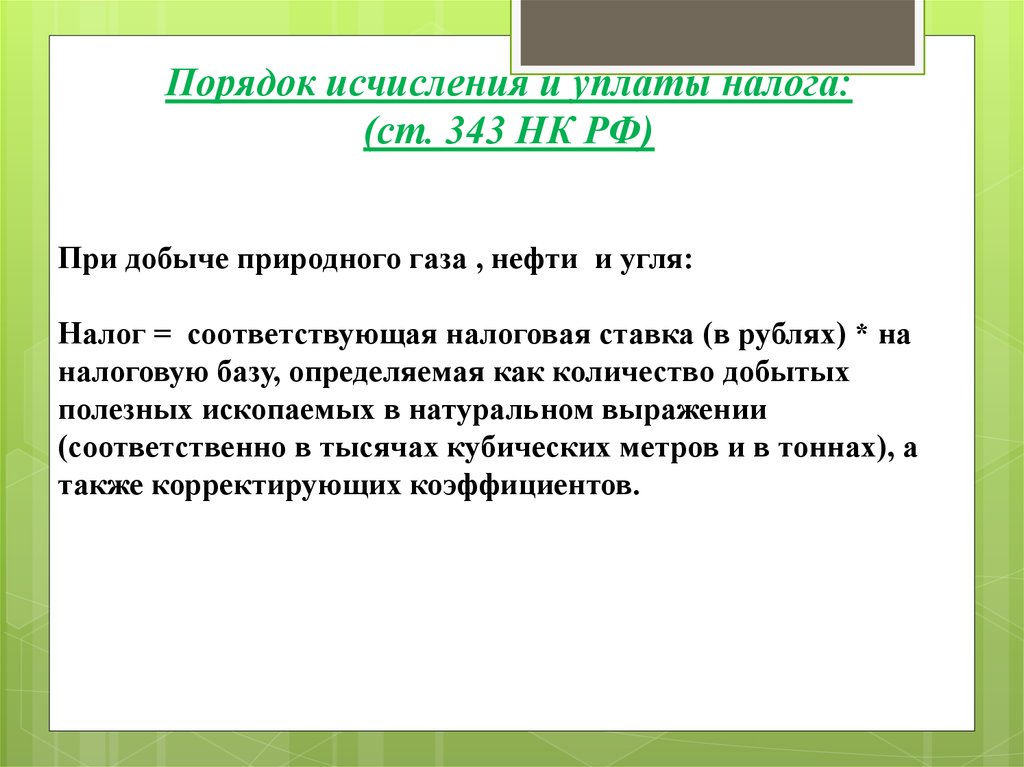

Порядок исчисления и уплаты налога:(ст. 343 НК РФ)

При добыче природного газа , нефти и угля:

Налог = соответствующая налоговая ставка (в рублях) * на

налоговую базу, определяемая как количество добытых

полезных ископаемых в натуральном выражении

(соответственно в тысячах кубических метров и в тоннах), а

также корректирующих коэффициентов.

25.

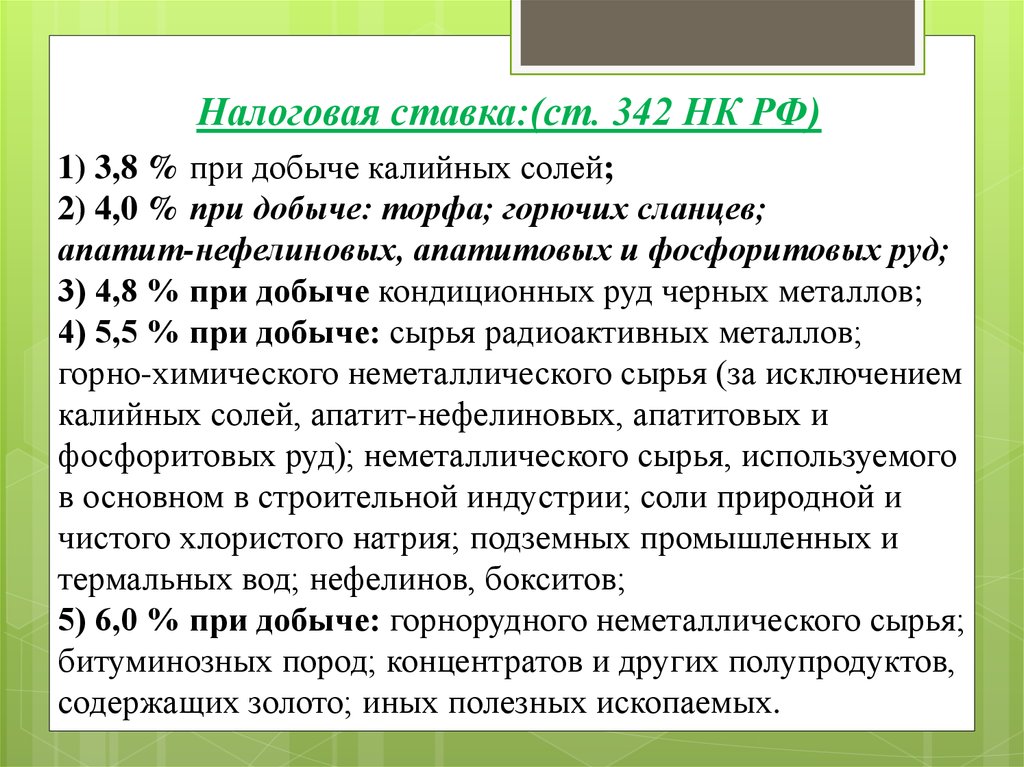

Налоговая ставка:(ст. 342 НК РФ)1) 3,8 % при добыче калийных солей;

2) 4,0 % при добыче: торфа; горючих сланцев;

апатит-нефелиновых, апатитовых и фосфоритовых руд;

3) 4,8 % при добыче кондиционных руд черных металлов;

4) 5,5 % при добыче: сырья радиоактивных металлов;

горно-химического неметаллического сырья (за исключением

калийных солей, апатит-нефелиновых, апатитовых и

фосфоритовых руд); неметаллического сырья, используемого

в основном в строительной индустрии; соли природной и

чистого хлористого натрия; подземных промышленных и

термальных вод; нефелинов, бокситов;

5) 6,0 % при добыче: горнорудного неметаллического сырья;

битуминозных пород; концентратов и других полупродуктов,

содержащих золото; иных полезных ископаемых.

26.

Налоговая ставка:(ст. 342 НК РФ)6) 6,5 % при добыче: концентратов и других полупродуктов,

содержащих драгоценные металлы (за исключением золота);

драгоценных металлов, являющихся полезными

компонентами многокомпонентной комплексной руды (за

исключением золота); кондиционного продукта

пьезооптического сырья, особо чистого кварцевого сырья и

камнесамоцветного сырья;

7) 7,5 % при добыче минеральных вод и лечебных грязей;

27.

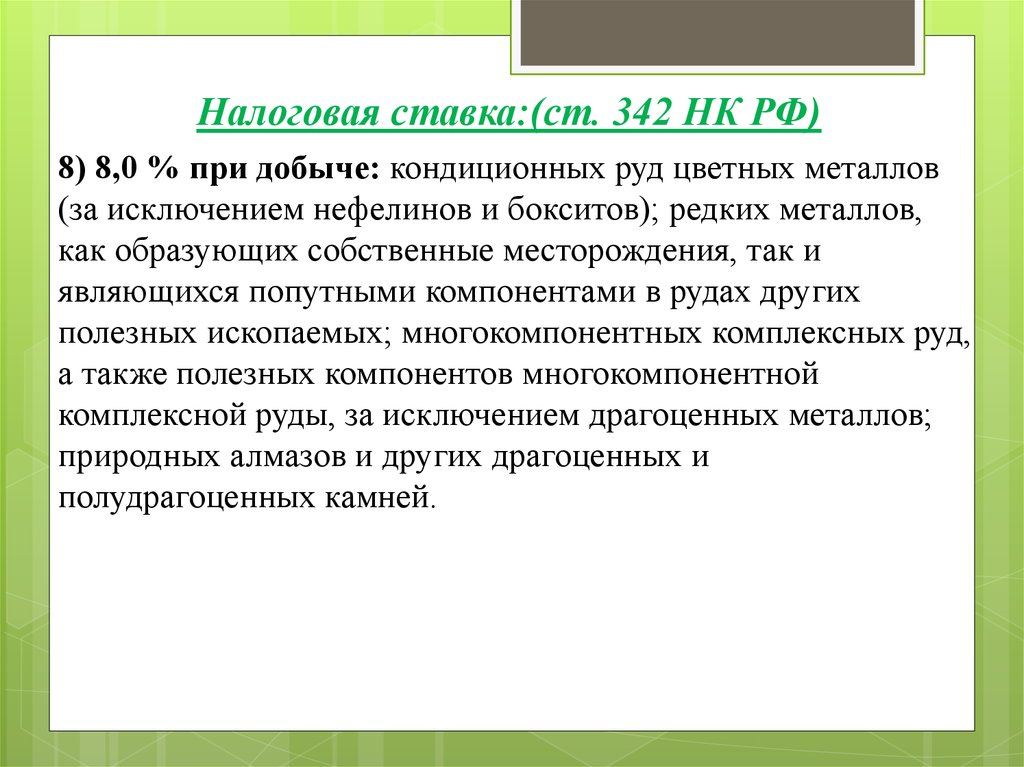

Налоговая ставка:(ст. 342 НК РФ)8) 8,0 % при добыче: кондиционных руд цветных металлов

(за исключением нефелинов и бокситов); редких металлов,

как образующих собственные месторождения, так и

являющихся попутными компонентами в рудах других

полезных ископаемых; многокомпонентных комплексных руд,

а также полезных компонентов многокомпонентной

комплексной руды, за исключением драгоценных металлов;

природных алмазов и других драгоценных и

полудрагоценных камней.

28.

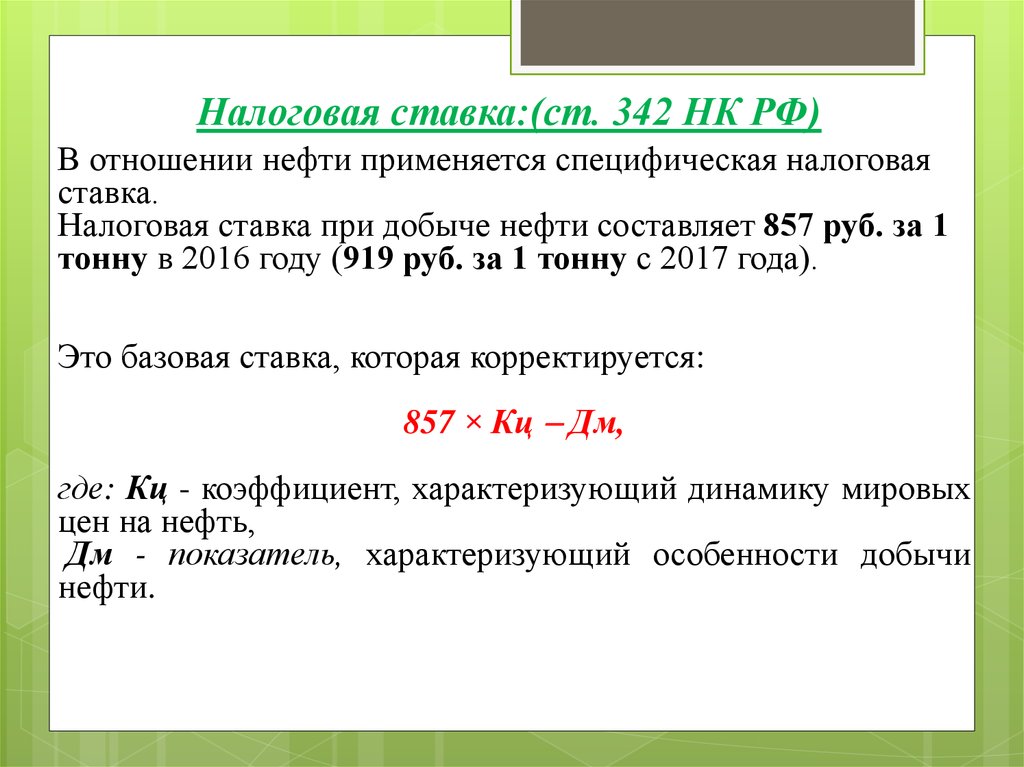

Налоговая ставка:(ст. 342 НК РФ)В отношении нефти применяется специфическая налоговая

ставка.

Налоговая ставка при добыче нефти составляет 857 руб. за 1

тонну в 2016 году (919 руб. за 1 тонну с 2017 года).

Это базовая ставка, которая корректируется:

857 × Кц Дм,

где: Кц - коэффициент, характеризующий динамику мировых

цен на нефть,

Дм - показатель, характеризующий особенности добычи

нефти.

29.

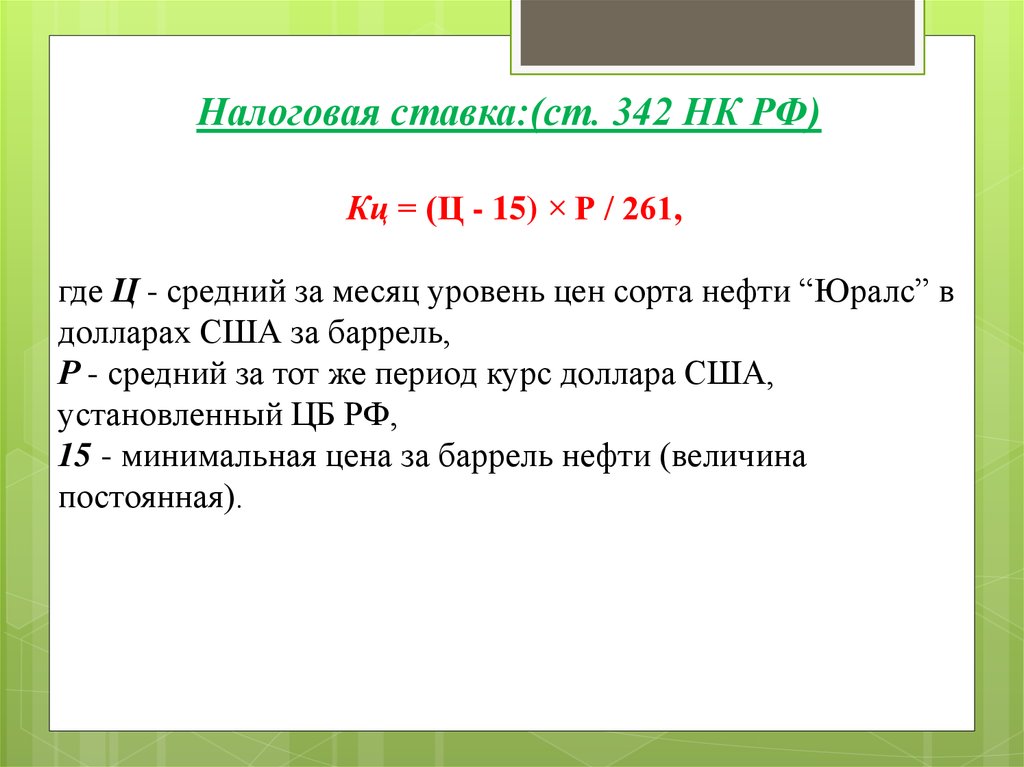

Налоговая ставка:(ст. 342 НК РФ)Кц = (Ц - 15) × Р / 261,

где Ц - средний за месяц уровень цен сорта нефти “Юралс” в

долларах США за баррель,

Р - средний за тот же период курс доллара США,

установленный ЦБ РФ,

15 - минимальная цена за баррель нефти (величина

постоянная).

30.

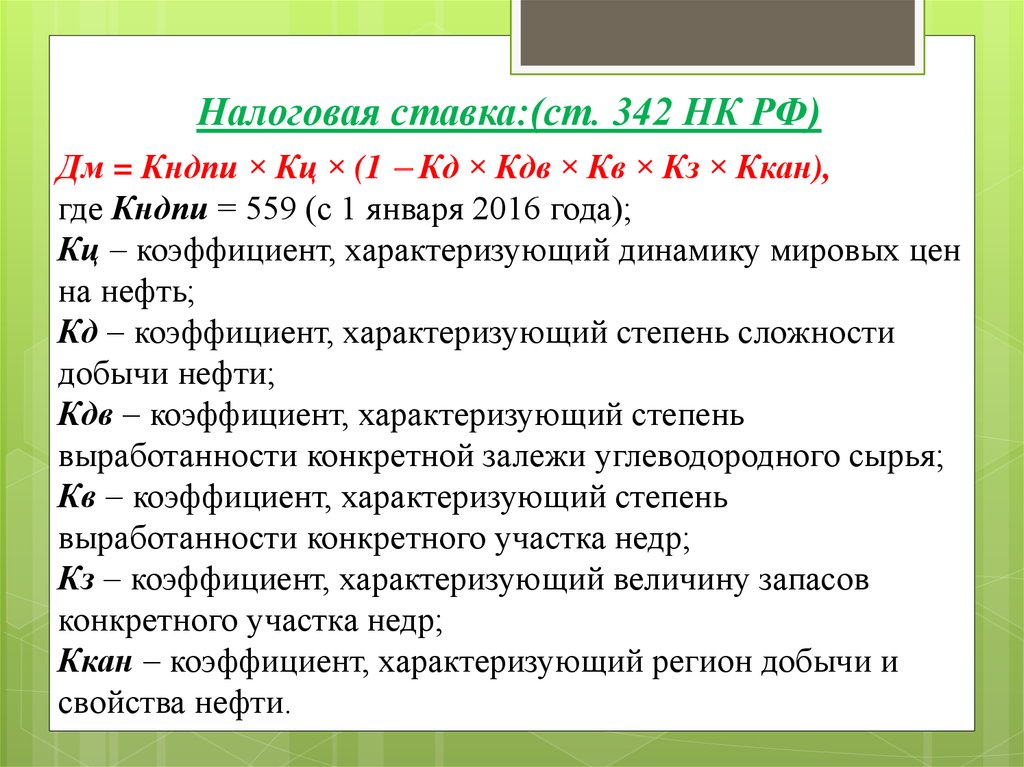

Налоговая ставка:(ст. 342 НК РФ)Дм = Кндпи × Кц × (1 Кд × Кдв × Кв × Кз × Ккан),

где Кндпи = 559 (с 1 января 2016 года);

Кц коэффициент, характеризующий динамику мировых цен

на нефть;

Кд коэффициент, характеризующий степень сложности

добычи нефти;

Кдв коэффициент, характеризующий степень

выработанности конкретной залежи углеводородного сырья;

Кв коэффициент, характеризующий степень

выработанности конкретного участка недр;

Кз коэффициент, характеризующий величину запасов

конкретного участка недр;

Ккан коэффициент, характеризующий регион добычи и

свойства нефти.

31.

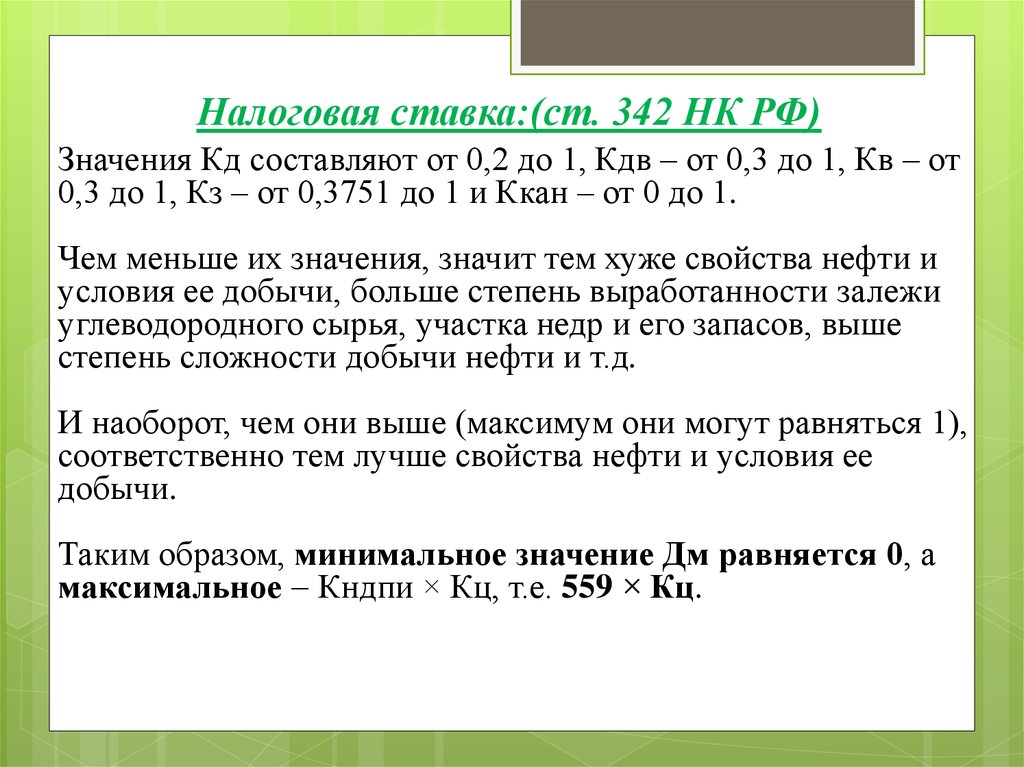

Налоговая ставка:(ст. 342 НК РФ)Значения Кд составляют от 0,2 до 1, Кдв – от 0,3 до 1, Кв – от

0,3 до 1, Кз – от 0,3751 до 1 и Ккан – от 0 до 1.

Чем меньше их значения, значит тем хуже свойства нефти и

условия ее добычи, больше степень выработанности залежи

углеводородного сырья, участка недр и его запасов, выше

степень сложности добычи нефти и т.д.

И наоборот, чем они выше (максимум они могут равняться 1),

соответственно тем лучше свойства нефти и условия ее

добычи.

Таким образом, минимальное значение Дм равняется 0, а

максимальное Кндпи × Кц, т.е. 559 × Кц.

32.

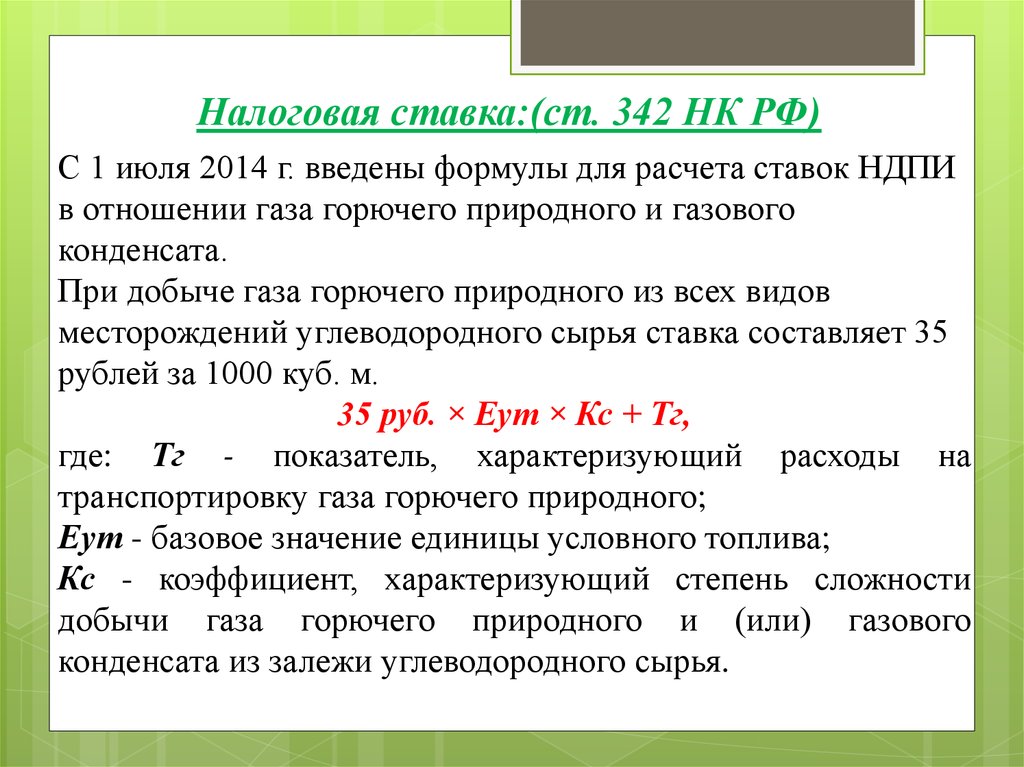

Налоговая ставка:(ст. 342 НК РФ)С 1 июля 2014 г. введены формулы для расчета ставок НДПИ

в отношении газа горючего природного и газового

конденсата.

При добыче газа горючего природного из всех видов

месторождений углеводородного сырья ставка составляет 35

рублей за 1000 куб. м.

35 руб. × Еут × Кс + Тг,

где: Тг - показатель, характеризующий расходы на

транспортировку газа горючего природного;

Еут - базовое значение единицы условного топлива;

Кс - коэффициент, характеризующий степень сложности

добычи газа горючего природного и (или) газового

конденсата из залежи углеводородного сырья.

33.

Налоговая ставка:(ст. 342 НК РФ)При добыче газового конденсата из всех видов

месторождений углеводородного сырья ставка составляет 42

рубля за 1 тонну.

42 руб. × Еут × Кс × 5,5.

Исчисленные налоговые ставки округляются до полного

рубля.

34.

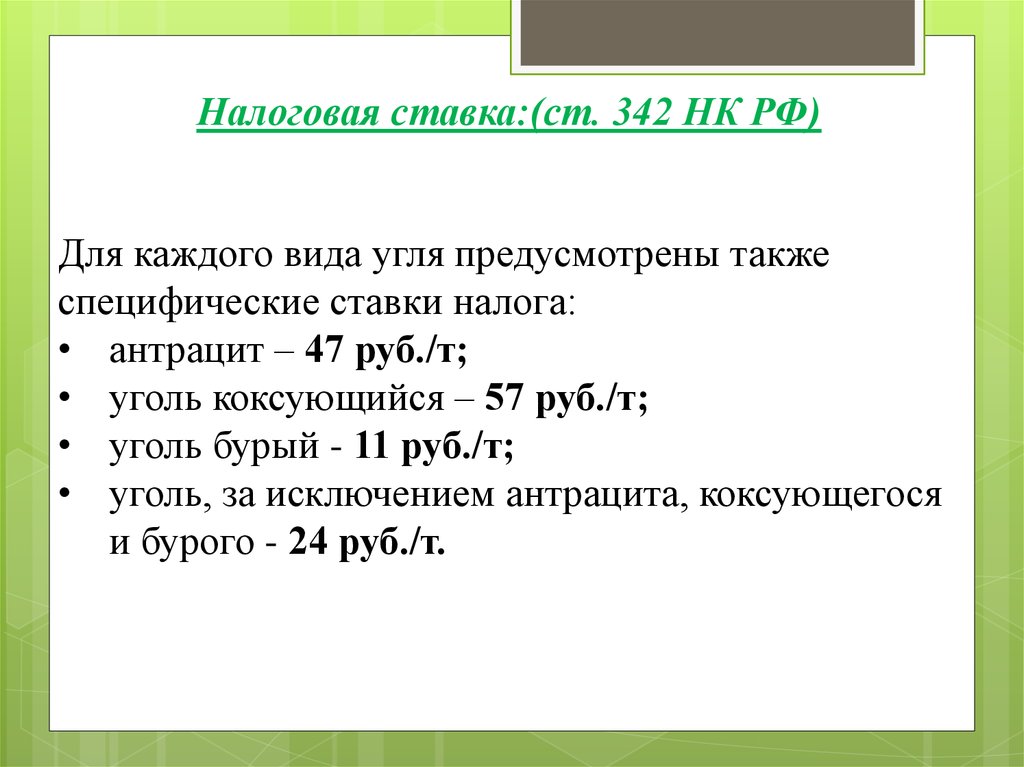

Налоговая ставка:(ст. 342 НК РФ)Для каждого вида угля предусмотрены также

специфические ставки налога:

• антрацит – 47 руб./т;

• уголь коксующийся – 57 руб./т;

• уголь бурый - 11 руб./т;

• уголь, за исключением антрацита, коксующегося

и бурого - 24 руб./т.

35.

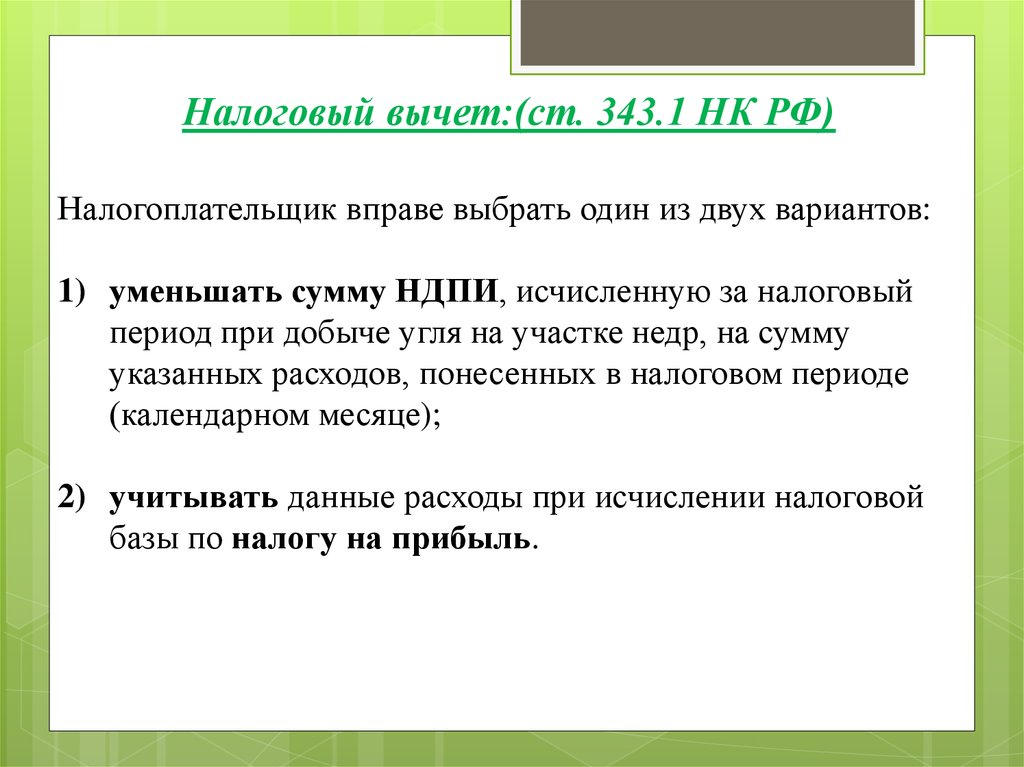

Налоговый вычет:(ст. 343.1 НК РФ)Налогоплательщик вправе выбрать один из двух вариантов:

1) уменьшать сумму НДПИ, исчисленную за налоговый

период при добыче угля на участке недр, на сумму

указанных расходов, понесенных в налоговом периоде

(календарном месяце);

2) учитывать данные расходы при исчислении налоговой

базы по налогу на прибыль.

36.

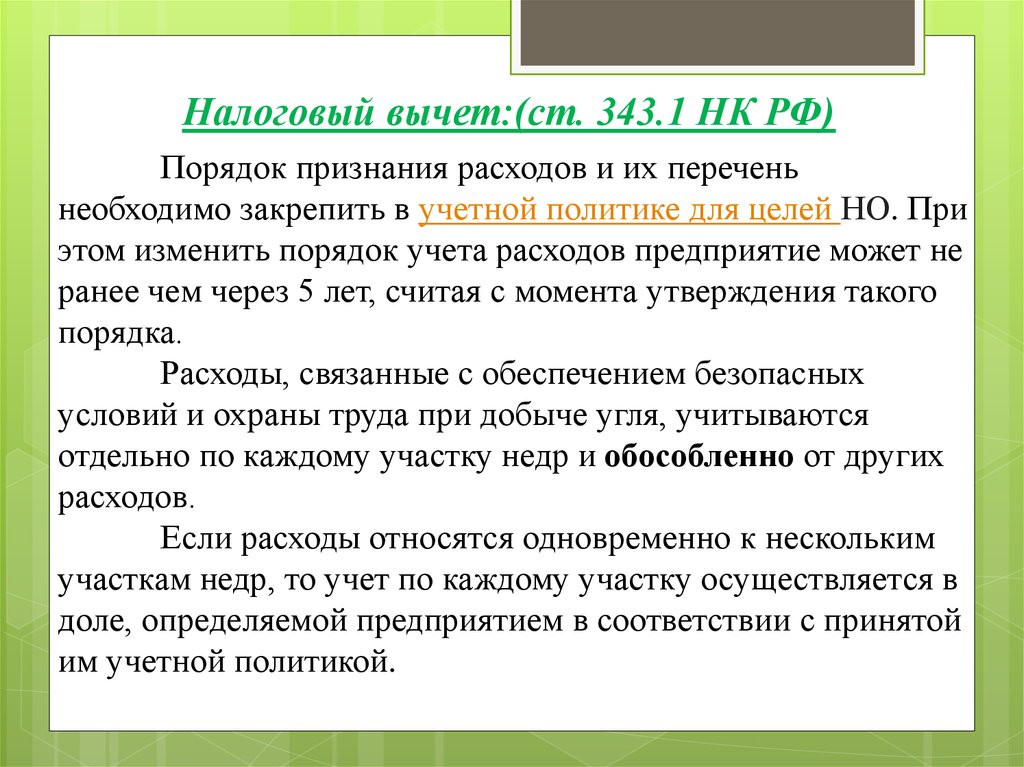

Налоговый вычет:(ст. 343.1 НК РФ)Порядок признания расходов и их перечень

необходимо закрепить в учетной политике для целей НО. При

этом изменить порядок учета расходов предприятие может не

ранее чем через 5 лет, считая с момента утверждения такого

порядка.

Расходы, связанные с обеспечением безопасных

условий и охраны труда при добыче угля, учитываются

отдельно по каждому участку недр и обособленно от других

расходов.

Если расходы относятся одновременно к нескольким

участкам недр, то учет по каждому участку осуществляется в

доле, определяемой предприятием в соответствии с принятой

им учетной политикой.

37.

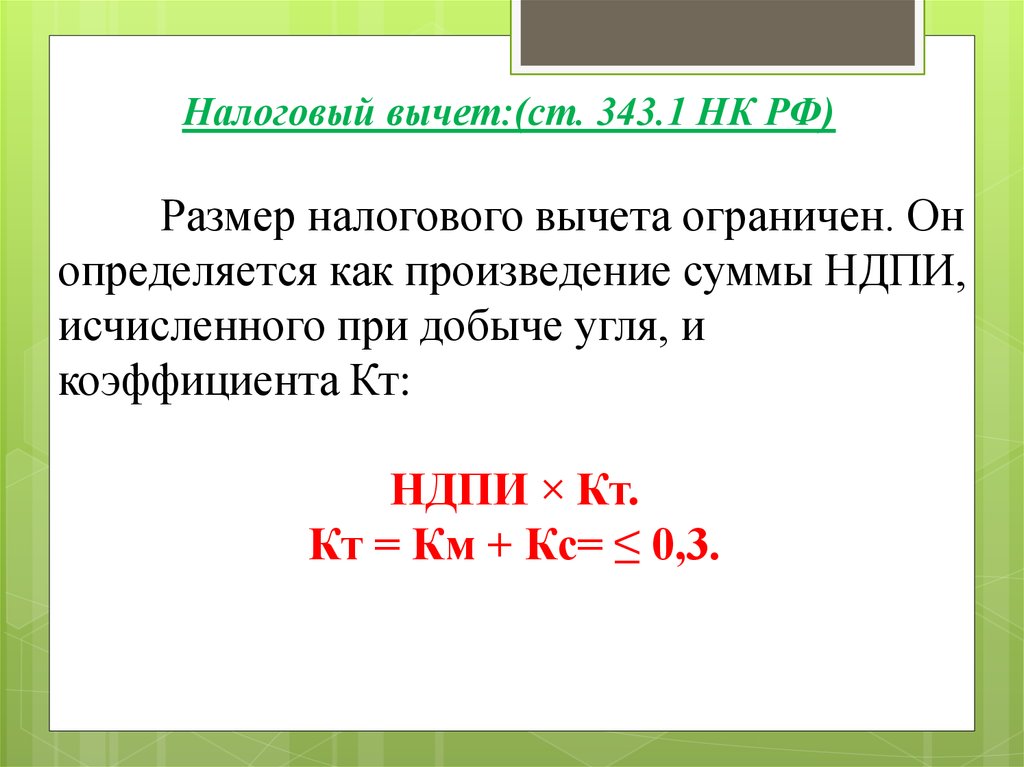

Налоговый вычет:(ст. 343.1 НК РФ)Размер налогового вычета ограничен. Он

определяется как произведение суммы НДПИ,

исчисленного при добыче угля, и

коэффициента Кт:

НДПИ × Кт.

Кт = Км + Кс= ≤ 0,3.

38.

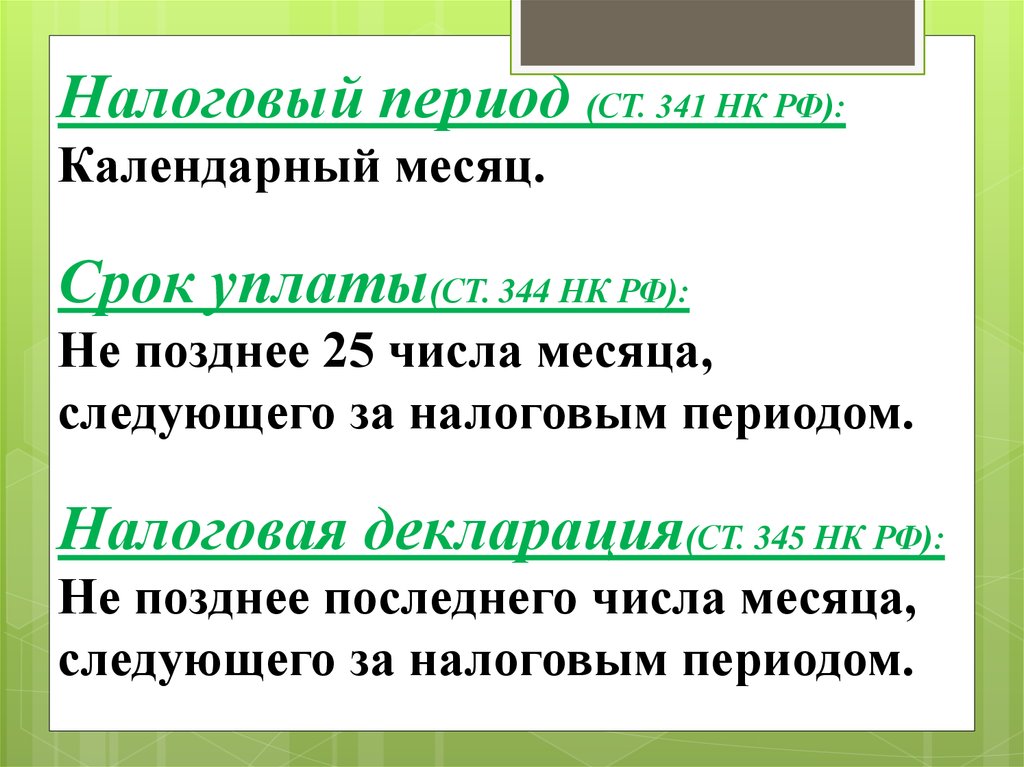

Налоговый период (СТ. 341 НК РФ):Календарный месяц.

Срок уплаты(СТ. 344 НК РФ):

Не позднее 25 числа месяца,

следующего за налоговым периодом.

Налоговая декларация(СТ. 345 НК РФ):

Не позднее последнего числа месяца,

следующего за налоговым периодом.

39. Водный налог

(гл. 25.2 НК РФ)40.

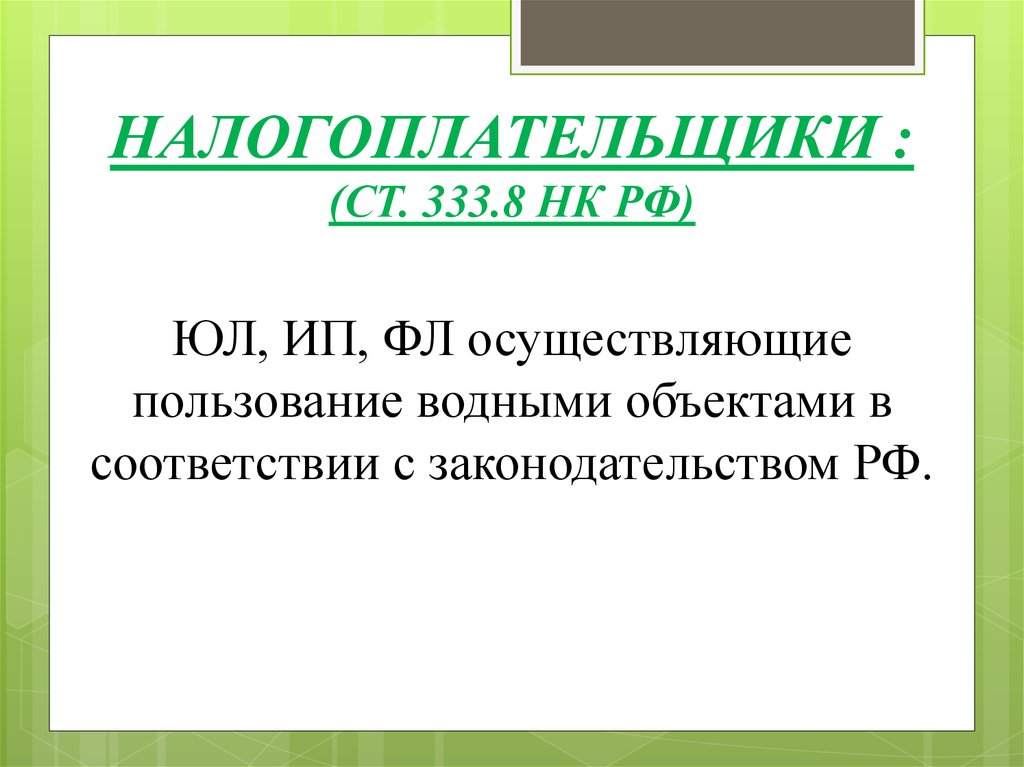

НАЛОГОПЛАТЕЛЬЩИКИ :(СТ. 333.8 НК РФ)

ЮЛ, ИП, ФЛ осуществляющие

пользование водными объектами в

соответствии с законодательством РФ.

41.

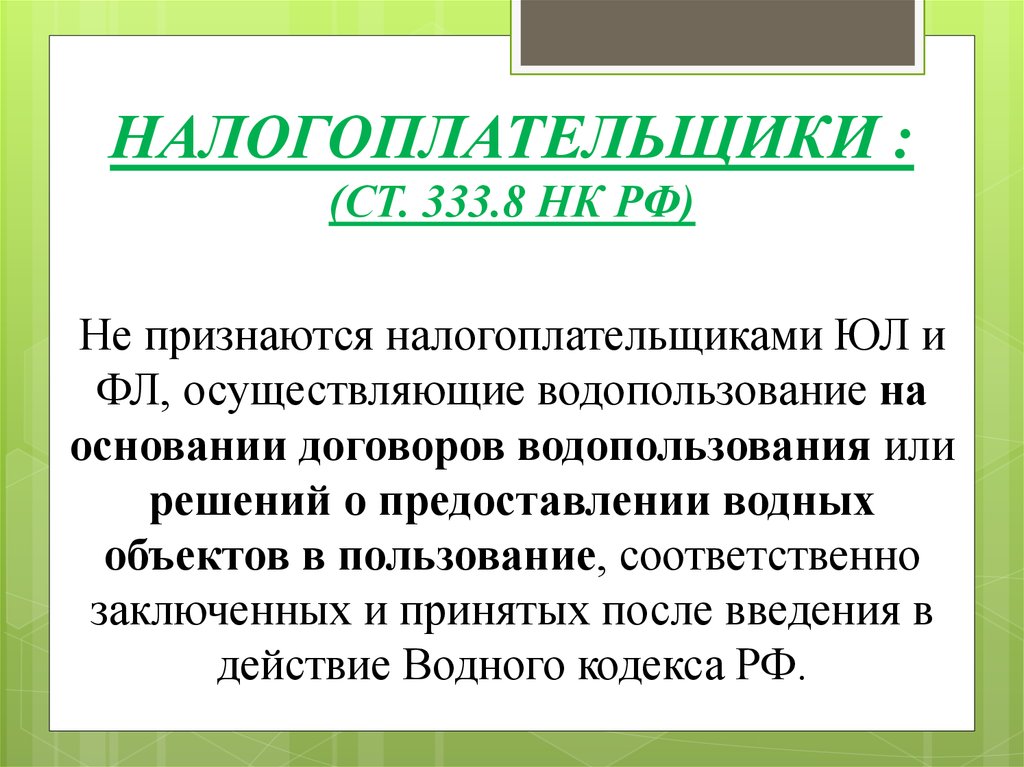

НАЛОГОПЛАТЕЛЬЩИКИ :(СТ. 333.8 НК РФ)

Не признаются налогоплательщиками ЮЛ и

ФЛ, осуществляющие водопользование на

основании договоров водопользования или

решений о предоставлении водных

объектов в пользование, соответственно

заключенных и принятых после введения в

действие Водного кодекса РФ.

42.

Объект налогообложения:(СТ. 333.9 НК РФ)

Виды пользования водными объектами:

1) забор воды из водных объектов;

2) использование акватории водных объектов, за

исключением лесосплава в плотах и кошелях;

3) использование водных объектов без забора воды для целей

гидроэнергетики;

4) использование водных объектов для целей сплава

древесины в плотах и кошелях.

43.

Объект налогообложения:(СТ. 333.9 НК РФ)

Не признаются объектом налогообложения:

1) забор из подземных водных объектов воды, содержащей полезные

ископаемые и (или) природные лечебные ресурсы, а также термальных

вод;

2) забор воды из водных объектов для обеспечения пожарной

безопасности, а также для ликвидации стихийных бедствий и

последствий аварий;

3) забор воды из водных объектов для санитарных, экологических и

судоходных попусков;

4) забор морскими судами, судами внутреннего и смешанного (река море) плавания воды из водных объектов для обеспечения работы

технологического оборудования;

5) забор воды из водных объектов и использование акватории водных

объектов для рыбоводства и воспроизводства водных биологических

ресурсов;

44.

Объект налогообложения:(СТ. 333.9 НК РФ)

Не признаются объектом налогообложения:

6) использование акватории водных объектов для плавания на судах, в

том числе на маломерных плавательных средствах, а также для разовых

посадок (взлетов) воздушных судов;

7) использование акватории водных объектов для размещения и стоянки

плавательных средств, размещения коммуникаций, зданий, сооружений,

установок и оборудования для осуществления деятельности, связанной с

охраной вод и водных биологических ресурсов, защитой окружающей

среды от вредного воздействия вод, а также осуществление такой

деятельности на водных объектах;

8) использование акватории водных объектов для проведения

государственного мониторинга водных объектов и других природных

ресурсов, а также геодезических, топографических, гидрографических и

поисково-съемочных работ;

45.

Объект налогообложения:(СТ. 333.9 НК РФ)

Не признаются объектом налогообложения:

9) использование акватории водных объектов для размещения и

строительства гидротехнических сооружений гидроэнергетического,

мелиоративного, рыбохозяйственного, воднотранспортного,

водопроводного назначения и для целей водоотведения;

10) использование акватории водных объектов для организованного

отдыха организациями, предназначенными исключительно для

содержания и обслуживания инвалидов, ветеранов и детей;

11) использование водных объектов для проведения дноуглубительных и

других работ, связанных с эксплуатацией судоходных водных путей и

гидротехнических сооружений;

12) пользование водными объектами для обеспечения нужд обороны

страны и безопасности государства;

46.

Объект налогообложения:(СТ. 333.9 НК РФ)

Не признаются объектом налогообложения:

13) забор воды из водных объектов для орошения земель

сельскохозяйственного назначения (включая луга и пастбища), полива

садоводческих, огороднических, дачных земельных участков, земельных

участков личных подсобных хозяйств граждан, для водопоя и

обслуживания скота и птицы, которые находятся в собственности

сельскохозяйственных организаций и граждан;

14) забор из подземных водных объектов шахтно-рудничных и

коллекторно-дренажных вод;

15) использование акватории водных объектов для рыболовства и охоты.

47.

Налоговая база:(СТ. 333.10 НК РФ)

Определяется налогоплательщиком самостоятельно

в отношении каждого водного объекта.

При установлении дифференцированных ставок в

отношении водного объекта НБ определяется

применительно к каждой налоговой ставке.

48.

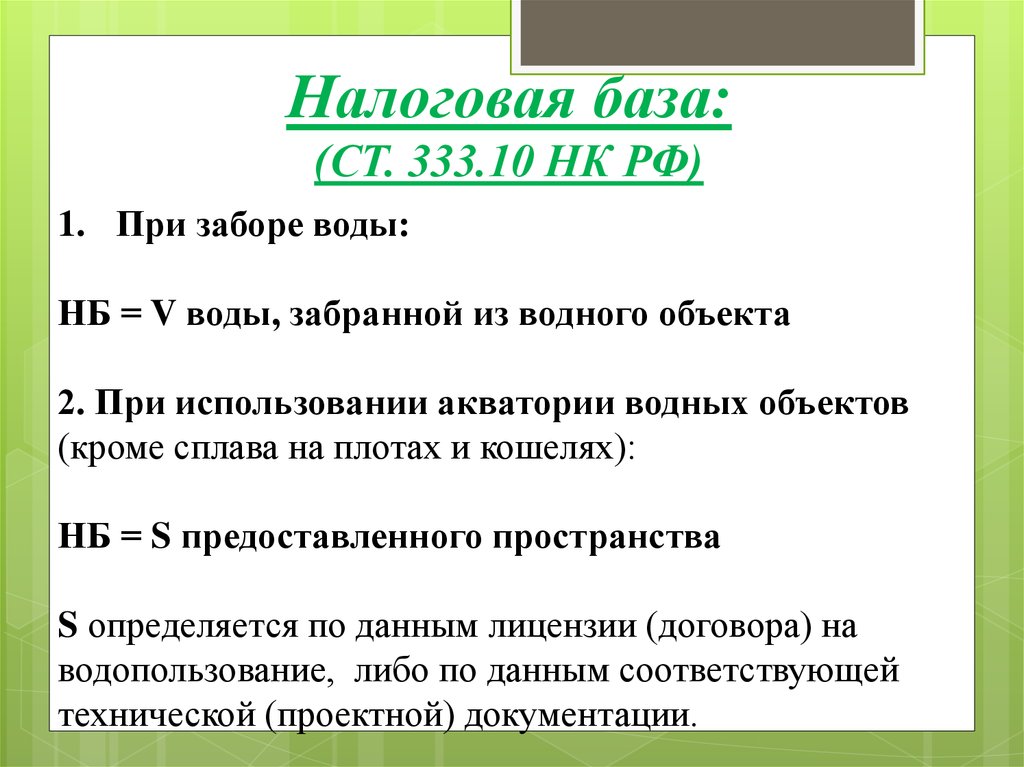

Налоговая база:(СТ. 333.10 НК РФ)

1. При заборе воды:

НБ = V воды, забранной из водного объекта

2. При использовании акватории водных объектов

(кроме сплава на плотах и кошелях):

НБ = S предоставленного пространства

S определяется по данным лицензии (договора) на

водопользование, либо по данным соответствующей

технической (проектной) документации.

49.

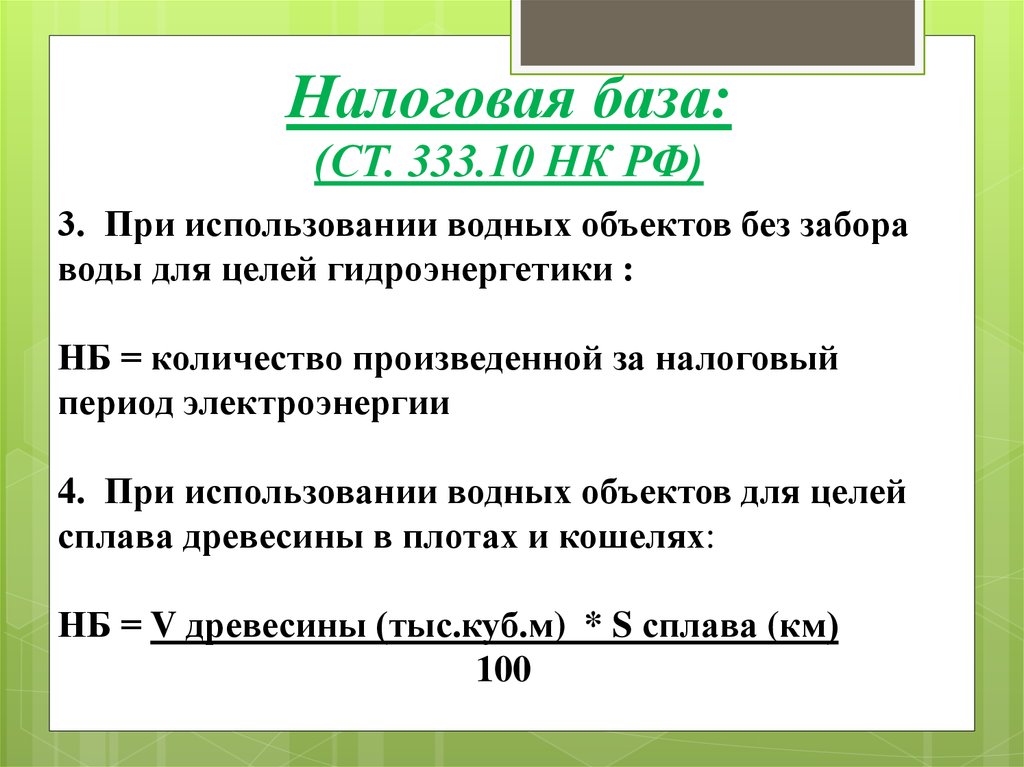

Налоговая база:(СТ. 333.10 НК РФ)

3. При использовании водных объектов без забора

воды для целей гидроэнергетики :

НБ = количество произведенной за налоговый

период электроэнергии

4. При использовании водных объектов для целей

сплава древесины в плотах и кошелях:

НБ = V древесины (тыс.куб.м) * S сплава (км)

100

50.

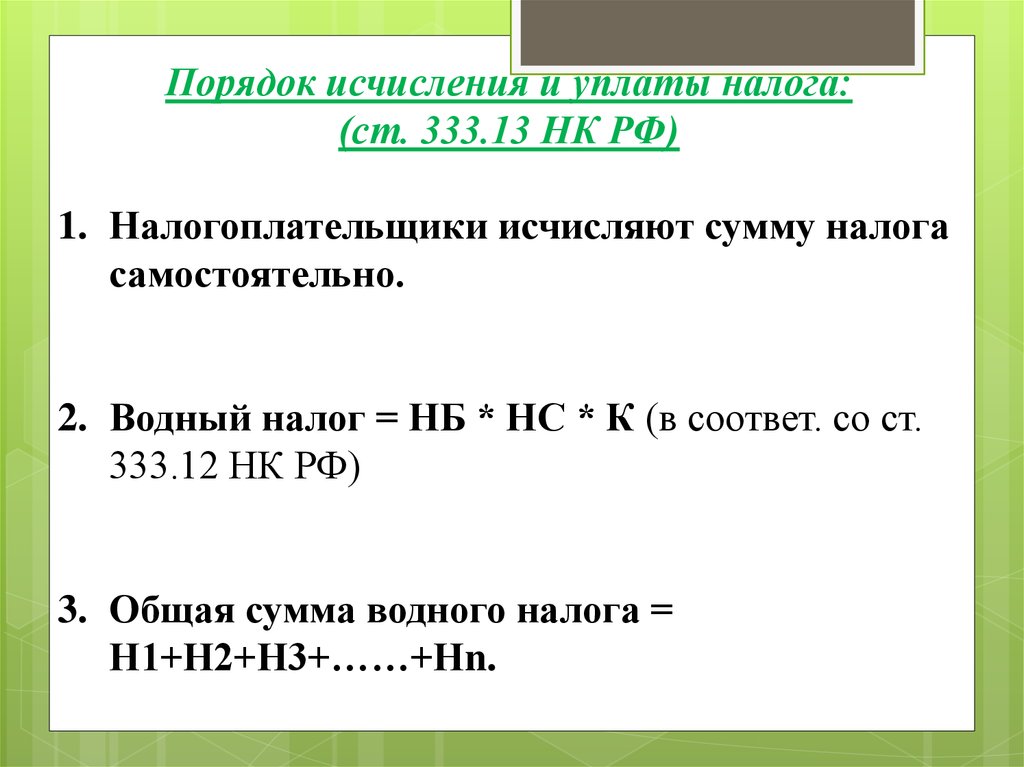

Порядок исчисления и уплаты налога:(ст. 333.13 НК РФ)

1. Налогоплательщики исчисляют сумму налога

самостоятельно.

2. Водный налог = НБ * НС * К (в соответ. со ст.

333.12 НК РФ)

3. Общая сумма водного налога =

Н1+Н2+Н3+……+Нn.

51.

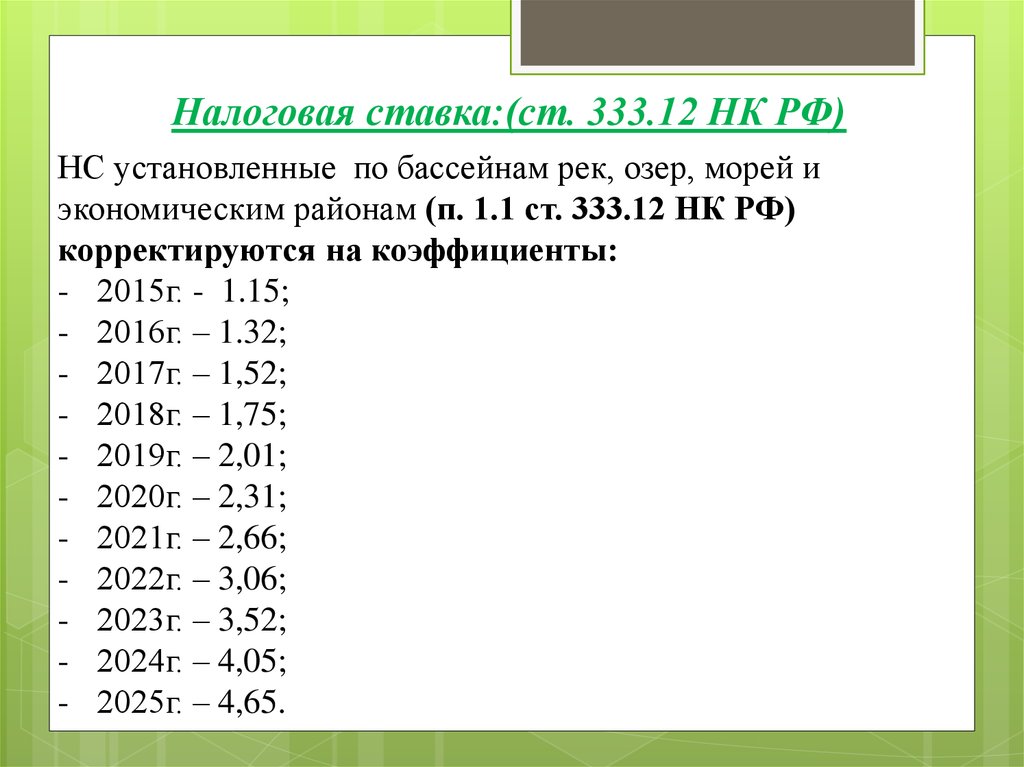

Налоговая ставка:(ст. 333.12 НК РФ)НС установленные по бассейнам рек, озер, морей и

экономическим районам (п. 1.1 ст. 333.12 НК РФ)

корректируются на коэффициенты:

- 2015г. - 1.15;

- 2016г. – 1.32;

- 2017г. – 1,52;

- 2018г. – 1,75;

- 2019г. – 2,01;

- 2020г. – 2,31;

- 2021г. – 2,66;

- 2022г. – 3,06;

- 2023г. – 3,52;

- 2024г. – 4,05;

- 2025г. – 4,65.

52.

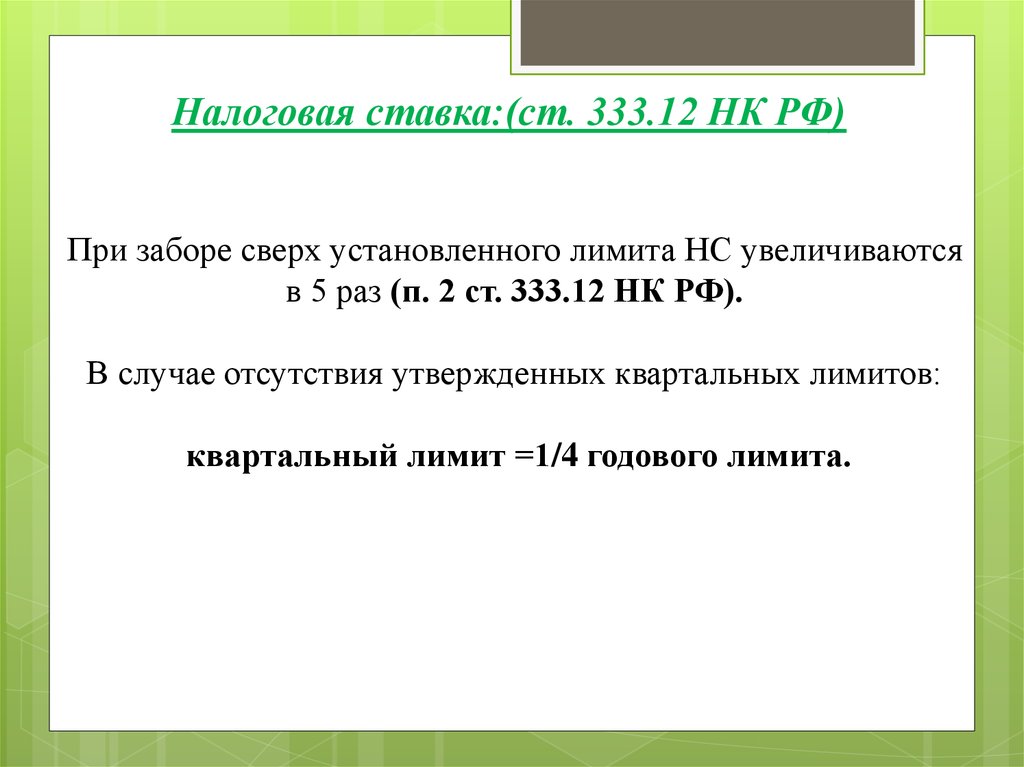

Налоговая ставка:(ст. 333.12 НК РФ)При заборе сверх установленного лимита НС увеличиваются

в 5 раз (п. 2 ст. 333.12 НК РФ).

В случае отсутствия утвержденных квартальных лимитов:

квартальный лимит =1/4 годового лимита.

53.

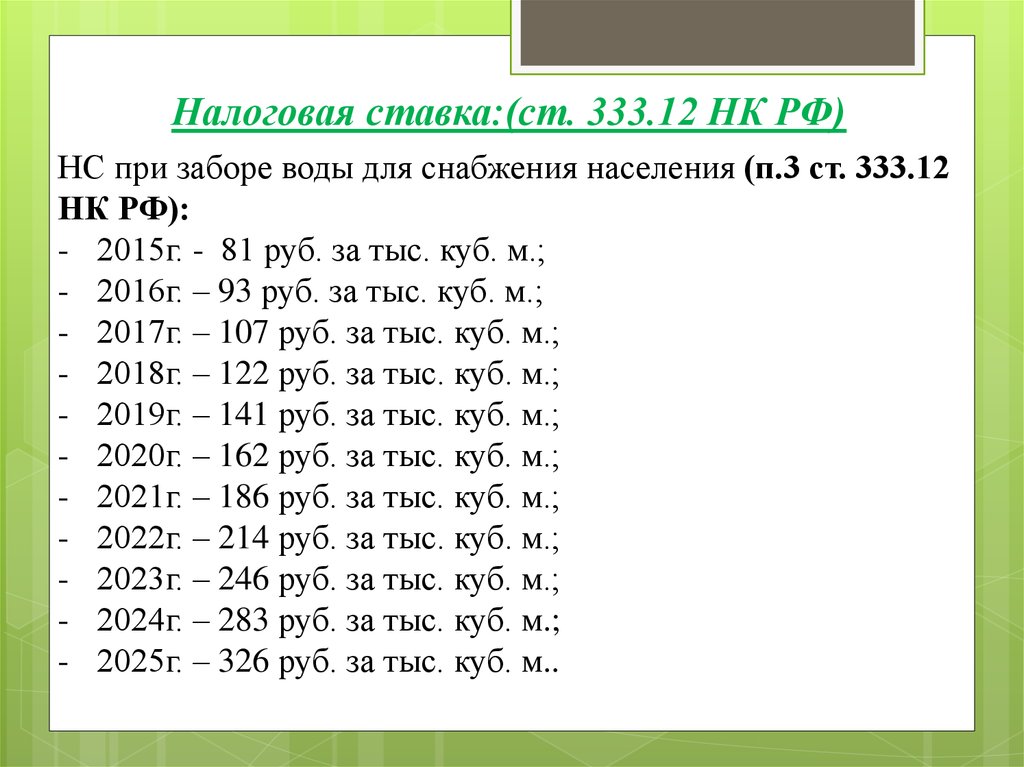

Налоговая ставка:(ст. 333.12 НК РФ)НС при заборе воды для снабжения населения (п.3 ст. 333.12

НК РФ):

- 2015г. - 81 руб. за тыс. куб. м.;

- 2016г. – 93 руб. за тыс. куб. м.;

- 2017г. – 107 руб. за тыс. куб. м.;

- 2018г. – 122 руб. за тыс. куб. м.;

- 2019г. – 141 руб. за тыс. куб. м.;

- 2020г. – 162 руб. за тыс. куб. м.;

- 2021г. – 186 руб. за тыс. куб. м.;

- 2022г. – 214 руб. за тыс. куб. м.;

- 2023г. – 246 руб. за тыс. куб. м.;

- 2024г. – 283 руб. за тыс. куб. м.;

- 2025г. – 326 руб. за тыс. куб. м..

54.

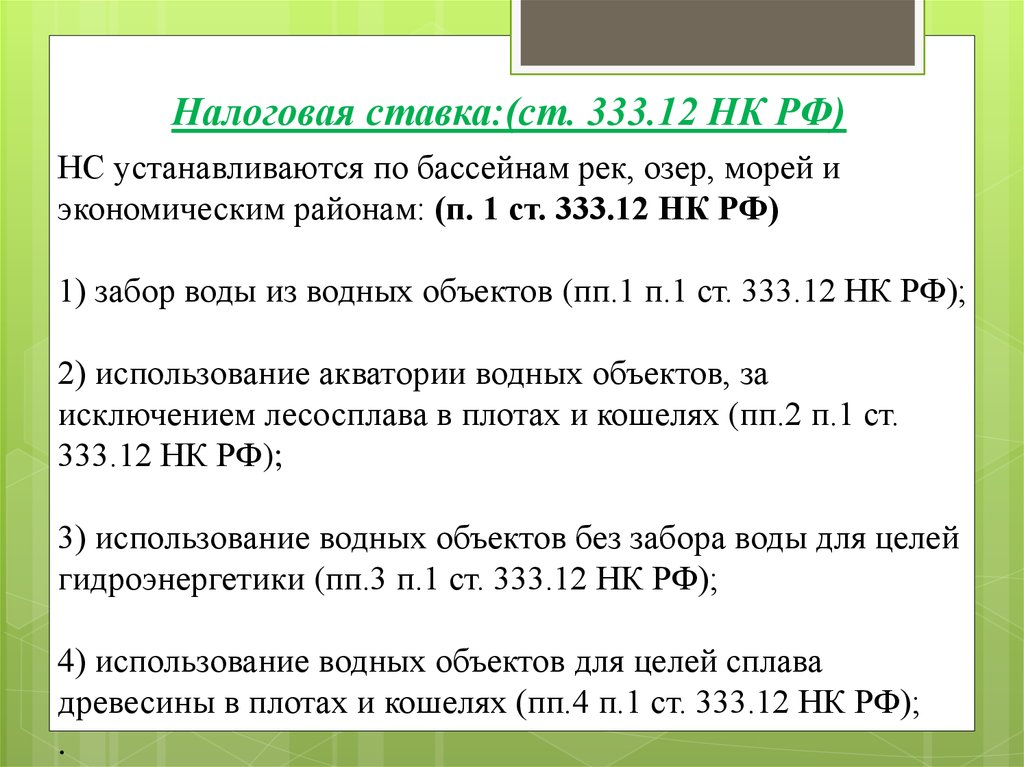

Налоговая ставка:(ст. 333.12 НК РФ)НС устанавливаются по бассейнам рек, озер, морей и

экономическим районам: (п. 1 ст. 333.12 НК РФ)

1) забор воды из водных объектов (пп.1 п.1 ст. 333.12 НК РФ);

2) использование акватории водных объектов, за

исключением лесосплава в плотах и кошелях (пп.2 п.1 ст.

333.12 НК РФ);

3) использование водных объектов без забора воды для целей

гидроэнергетики (пп.3 п.1 ст. 333.12 НК РФ);

4) использование водных объектов для целей сплава

древесины в плотах и кошелях (пп.4 п.1 ст. 333.12 НК РФ);

.

55.

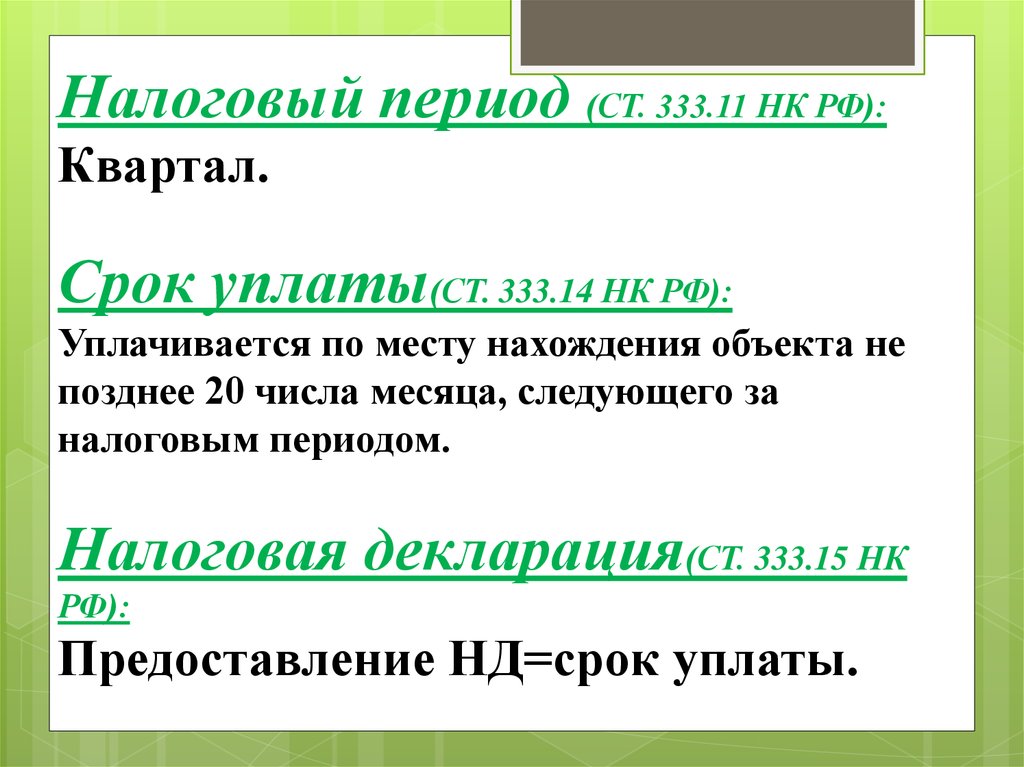

Налоговый период (СТ. 333.11 НК РФ):Квартал.

Срок уплаты(СТ. 333.14 НК РФ):

Уплачивается по месту нахождения объекта не

позднее 20 числа месяца, следующего за

налоговым периодом.

Налоговая декларация(СТ. 333.15 НК

РФ):

Предоставление НД=срок уплаты.

56. Сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов

(гл. 25.1 НК РФ)57.

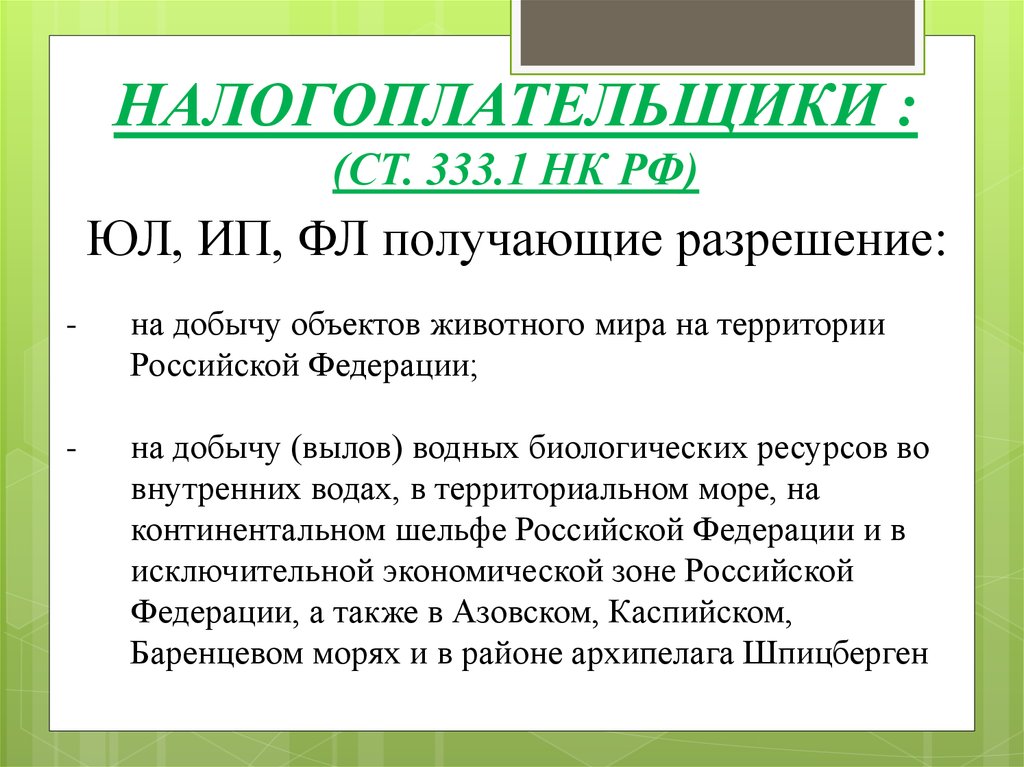

НАЛОГОПЛАТЕЛЬЩИКИ :(СТ. 333.1 НК РФ)

ЮЛ, ИП, ФЛ получающие разрешение:

-

на добычу объектов животного мира на территории

Российской Федерации;

-

на добычу (вылов) водных биологических ресурсов во

внутренних водах, в территориальном море, на

континентальном шельфе Российской Федерации и в

исключительной экономической зоне Российской

Федерации, а также в Азовском, Каспийском,

Баренцевом морях и в районе архипелага Шпицберген

58.

Объект налогообложения:(СТ. 333.2 НК РФ)

1) объекты животного мира (п.1 ст. 333

НК РФ);

2) объекты водных биологических

ресурсов (п. 4, 5 ст. 333 НК РФ);

59.

Объект налогообложения:(СТ. 333.29 НК РФ)

Не признаются объектом налогообложения

объекты животного мира и объекты водных биологических

ресурсов, пользование которыми осуществляется для

удовлетворения личных нужд представителями коренных

малочисленных народов Севера, Сибири и Дальнего Востока

РФ, и жителей постоянно проживающих в этих местах, и для

которых охота и рыболовство являются основой

существования.

Перечень объектов устанавливается Правительством РФ, а

лимиты и квоты на добычу устанавливаются органами

власти субъектов РФ по согласованию с уполномоченными

федеральными органами исполнительной власти.

60.

Налоговая ставка: (ст. 333.3 НК РФ)1. За объекты животного мира (п. 1 ст. 333.3 НК РФ) – за

1 животное.

Ставка = 0, если добыча осуществляется в целях:

- охраны здоровья населения, скота, предохранения

заболевания, регулирования видового состава,

предотвращения ущерба экономике, животному миру,

воспроизводства объектов животного мира;

- изучения запасов и научных целях.

61.

Налоговая ставка: (ст. 333.3 НК РФ)2. За объекты водных биологических ресурсов (за

исключением морских млекопитающих) (п. 4 ст. 333.3 НК

РФ) – за 1 тонну.

3. За объекты водных биологических ресурсов - морские

млекопитающие (п. 5 ст. 333.3 НК РФ) – за 1 тонну.

Ставка = 0, если рыболовство осуществляется в целях:

- воспроизводства и акклиматизации водных

биологических ресурсов;

- научно-исследовательских и контрольных целях.

62.

Порядок исчисления сборов:(ст. 333.4 НК РФ)

1. Налогоплательщики исчисляют сумму налога

самостоятельно.

2. Сумма сбора за пользование объектами животного

мира:

Сб = кол-во объектов животного мира * ставку

3. Сумма сбора за пользование объектами водных

биологических ресурсов:

Сб = кол-во объектов водных биологических

ресурсов * ставку

63.

Порядок уплаты сборов:(ст. 333.5 НК РФ)

1. Налогоплательщики сбора за пользование объектами

животного мира уплачивают при получении разрешения

на добычу объектов животного мира.

2. Налогоплательщики за пользование объектами водных

биологических ресурсов уплачивают:

- в виде разового взноса - 10% суммы сбора при получении

разрешения;

- в виде регулярных взносов – оставшаяся часть суммы сбора,

разбитая на равные платежи, уплачивается ежемесячно до 20

числа каждого месяца, в течение срока действия разрешения.

64.

Порядок уплаты сборов:(ст. 333.5 НК РФ)

1. Уплата сбора за пользование объектами животного мира

осуществляется по месту нахождения органа, выдавшего

разрешение .

2. Уплата сбора за пользование объектами водных

биологических ресурсов уплачивают:

- для ФЛ кроме ИП - по месту нахождения органа, выдавшего

разрешение;

- для ЮЛ и ИП – по месту учета.

Финансы

Финансы