Похожие презентации:

Экономическая сущность налогов

1. Экономическая сущность налогов

Начало финансовых отношенийСоздание прибавочного продукта

Часть 1

Расширение производства, израсходование части средств

Часть 2

В доход государству

2. Национальное богатство

по методологии Всемирного банка, представляетсобой стоимостную оценку совокупности

физического капитала (под ним понимаются

основные производственные и непроизводственные

фонды, оборотный капитал), человеческого

капитала (накопленных населением здоровья,

знаний, умений и навыков, используемых в

производственной деятельности) и природного

капитала (окружающей природной среды и запасов

природных ресурсов).

Данные виды капитала традиционно определяют как факторы

производства. При их использовании (потреблении) в

определенный промежуток времени (обычно за год) создается

валовый внутренний (ВВП).

3.

В процессе создания ВВП и егораспределения между владельцами

факторов производства посредством

косвенных и прямых налогов происходит

частичное изъятие доходов в пользу

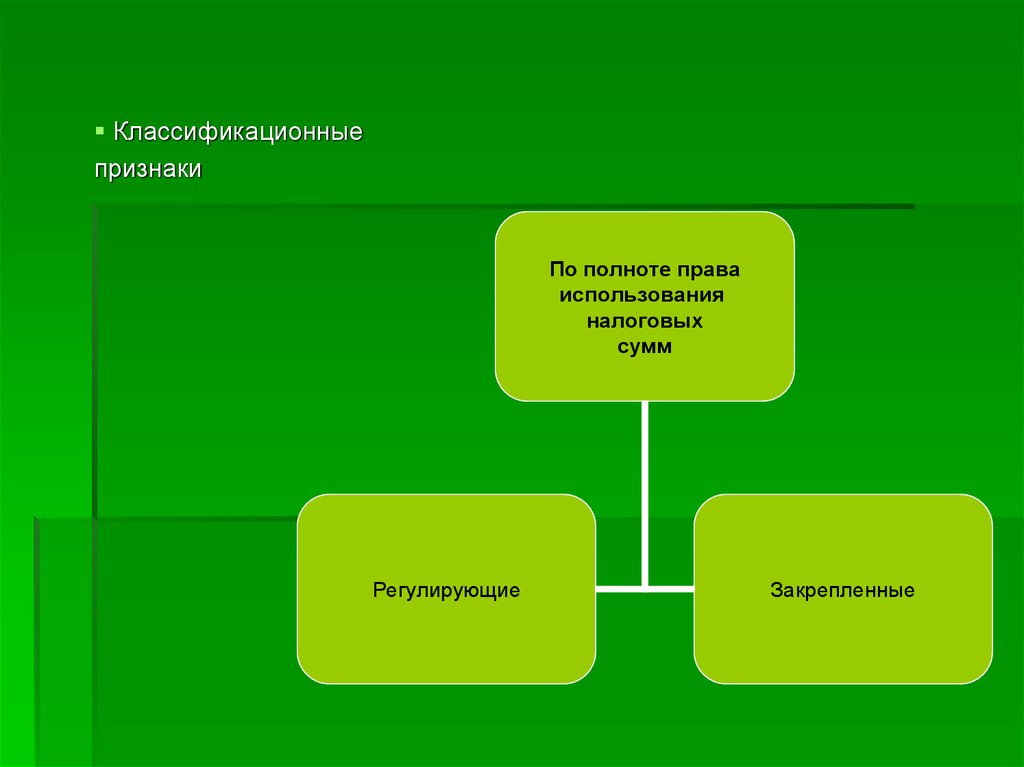

государства, т.е. перераспределение уже

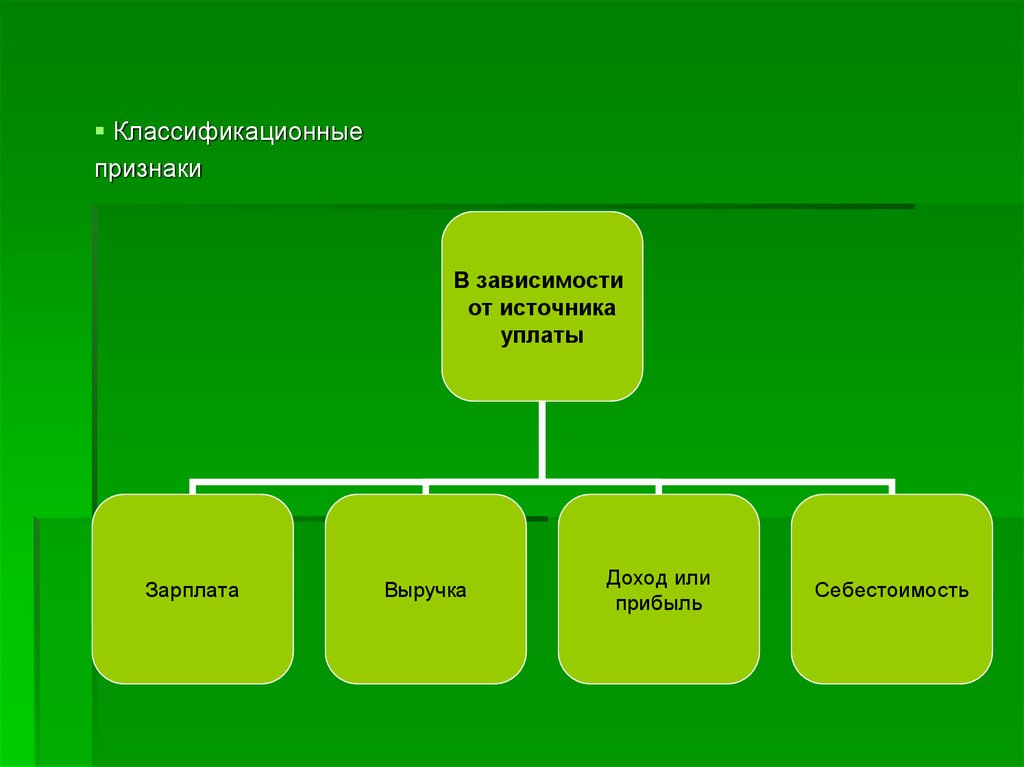

распределенного ВВП.

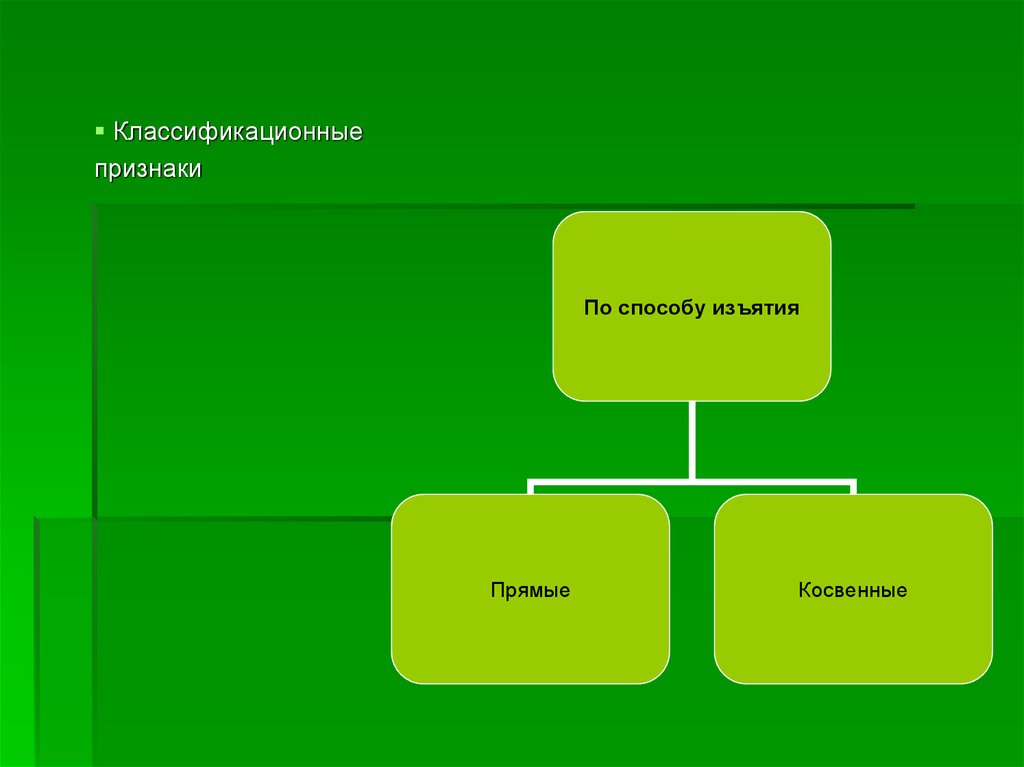

Именно в данном процессе заключен

экономический смысл налогообложения

4.

Национальное богатство = Физическийкапитал + человеческий капитал

+природный капитал

5. Формирование ввп по источникам доходов и их первичное распределение

Валовой внутреннийПродукт

(2005г-100%)

Валовая прибыль

И валовой

Смешенный доход

37,2%

Амортизация и

Чистая прибыль

экономики

Чистые налоги на

Производство и

Импорт 19,5%

Оплата

труда 43,3%

Чистые налоги

на продукты(НДС,

Социальные отчисления

(единый соц. Налог)

Акциз); налоги на импорт,

чистые налоги на производство

З-та наемных работников

До налогообложения

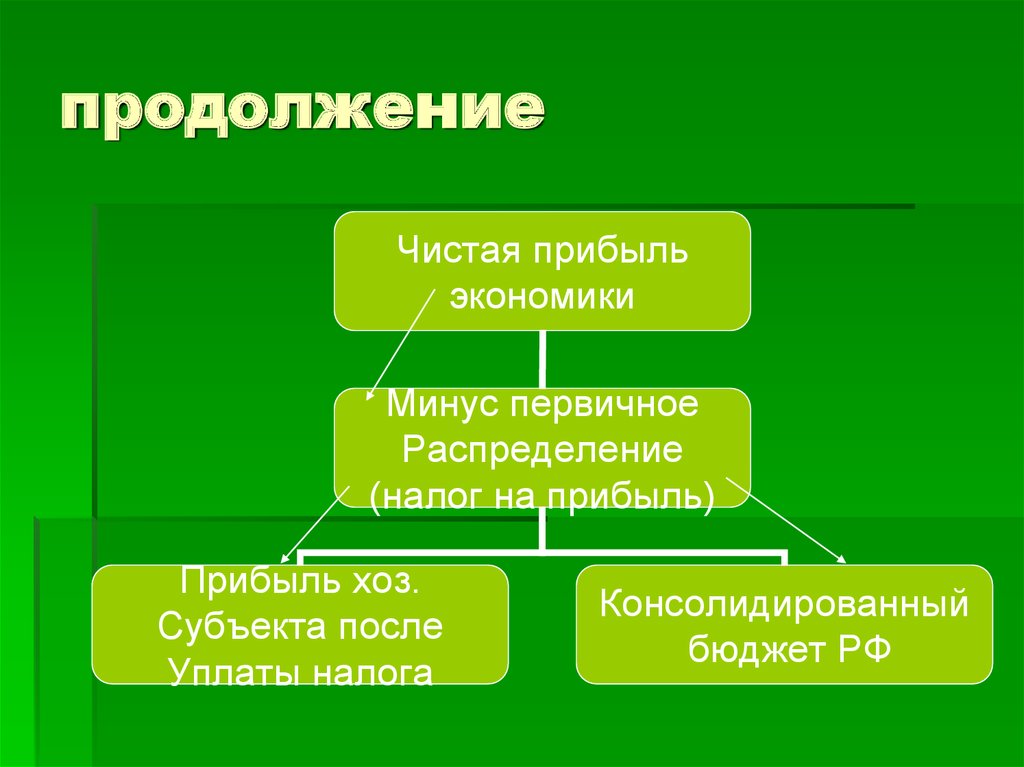

6. продолжение

Чистая прибыльэкономики

Минус первичное

Распределение

(налог на прибыль)

Прибыль хоз.

Субъекта после

Уплаты налога

Консолидированный

бюджет РФ

7. продолжение

Социальные отчисления(единый соц. Налог)

З-та наемных работников

До налогообложения

Минус первичное

Распределение

(подоходный н-г)

Консолидированный

бюджет

Гос внебюджетные

фонды

Оплата труда

Наемных

работников

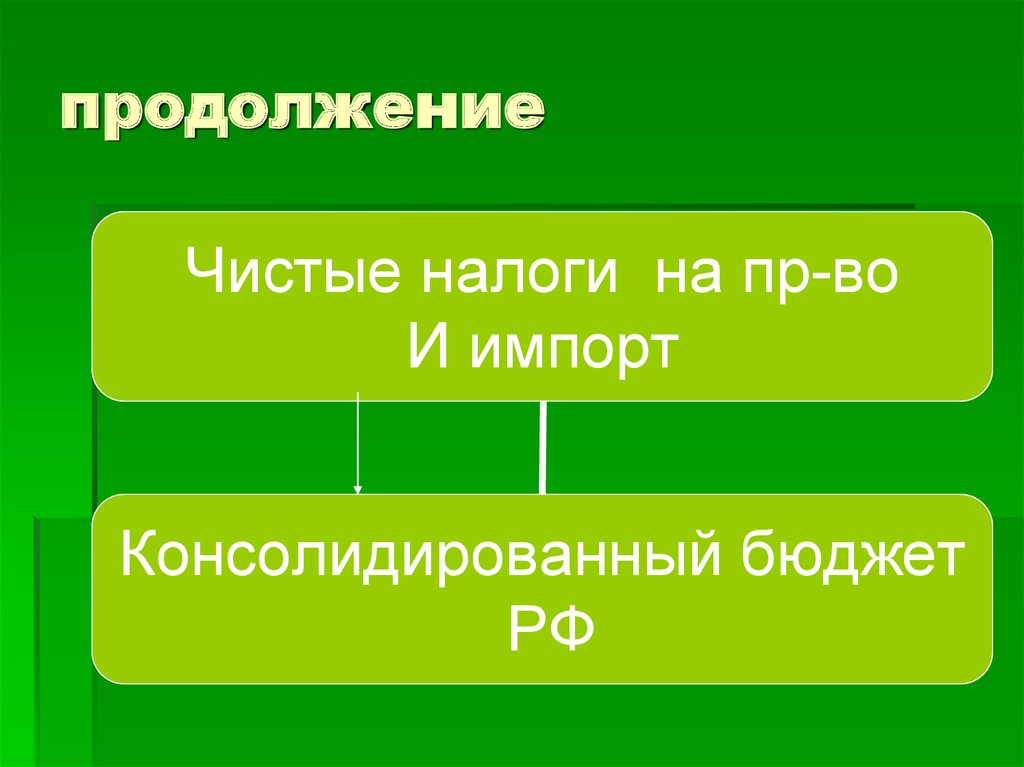

8. продолжение

Чистые налоги на пр-воИ импорт

Консолидированный бюджет

РФ

9.

Под бюджетом как экономическойкатегорией следует понимать совокупность

экономических отношений, возникающих в

связи с образованием, распределением и

использованием централизованных

финансовых ресурсов, предназначенных

для финансового обеспечения задач и

функций органов государства и местного

самоуправления

10.

Доходы бюджетов образуются за счет: а)налоговых доходов; б) неналоговых

доходов; в) безвозмездных перечислений от

физических и юридических лиц,

международных организаций и зарубежных

правительств, безвозмездных перечислений

по взаимным расчетам; г) доходов от

предпринимательской и иной приносящей

доход деятельности

11.

Другой аспект этой обратнойвзаимосвязи заключается в выборе

приоритетов расходования

централизованных финансовых

ресурсов государства и возможности

создания благоприятных условий для

увеличения национального богатства

12. Каким же образом государственные расходы увеличивают национальное богатство страны и далее — объем производимого ВВП?

Во-первых, государственные расходы напрямую увеличиваютнакопление всех видов капитала, составляющих основу

национального богатства.

Так, расходы на разведку месторождений полезных ископаемых,

природоохранные мероприятия и воспроизводство возобновляемых

природных ресурсов позволяют сохранять и даже увеличивать

имеющийся в стране природный капитал. Социально

ориентированные расходы, обеспечивающие доступное и

качественное здравоохранение, образование, формирующие

систему равных возможностей для разных слоев населения и

позволяющие нивелировать социальные диспропорции,

возникающие в обществе, повышают качество человеческого

потенциала, а следовательно, увеличивают человеческий капитал

страны. Расходы экономического характера — государственные

инвестиции, государственный заказ, поддержка отдельных отраслей

— увеличивают физический капитал страны.

13.

Во-вторых, государственные расходы повышают эффективностьиспользования накопленных в стране видов капитала в сторону

увеличения ВВП. Например, расходы на правоохранительную

деятельность повышают общественную и личную безопасность,

создают условия для безопасного ведения бизнеса.

Выверенное законодательство, устанавливающее четкие нормы и

правила поведения на рынке владельцев факторов производства,

стабильная налоговая система, развитая и независимая судебная

система снижают возможность «чиновничьего» произвола,

обеспечивают гарантии защиты частной собственности, позволяя

более эффективно использовать национальное богатство. Кроме

того, финансирование реализуемых государством контрольных

функций (через налоговые, таможенные, правоохранительные

органы, государственный аудит, государственное казначейство,

счетную палату и другие органы) как на этапе сбора налогов, т.е.

формирования бюджета, так и на этапе расходования бюджетных

средств повышает эффективность этих процессов.

14.

социально-экономическую сущностьналогов следует определить как

перераспределение государством

определенной части валового

продукта, достаточной для

обеспечения всестороннего развития

человека, общества и экономики.

15. Функция налога

Способ выражения св-в налога какэкономической категории

16. Функции налогов

ФункцияРаспределительная

(перераспределительная)

Фискальная

Льготы

Стимулирующая

Регулирующая и

контрольная

Преференции

17. Фискальная функция

(от лат. — государственная казна) являетсяосновной функцией налогов, отражая

фундаментальное предназначение

налогообложения — изъятие посредством налогов

части доходов организаций и граждан в пользу

государственного бюджета с целью создания

материальной основы для реализации

государством своих функциональных обязанностей.

Фискальная функция присутствует во всех без

исключения налогах в любой налоговой системе.

Она была единственной на ранних периодах

налогообложения, со временем ее значение не

только не ослабло, но и продолжает в условиях

развитых рыночных отношений возрастать.

18. Распределительная (социальная) функция

выражает социально-экономическуюсущность налога как особого инструмента

распределительных отношений,

обеспечивает решение ряда социальноэкономических задач, находящихся за

пределами рыночного саморегулирования.

Средством решения этих задач,

позволяющим перераспределять

общественный продукт между различными

категориями населения с целью снижения

социального неравенства и поддержания

социальной стабильности в обществе

19. Контрольная функция налогов

заключается в обеспечении государственного контроля зафинансово-хозяйственной деятельностью организаций и

граждан, а также за источниками доходов, их легитимностью и

направлениями расходов. Сущность этого контроля

заключается в оценке соответствия размеров налоговых

обязательств и налоговых поступлений, т.е. своевременности

и полноты исполнения налогоплательщиками своих

обязанностей.

Государственный контроль является важным фактором,

препятствующим уклонению от уплаты налогов и развитию

теневого сектора экономики. Кроме того, данная функция

способствует повышению эффективности реализации других

функций налогов, в первую очередь фискальной — через

сопоставление налоговых доходов с финансовыми

потребностями государств.

20. Регулирующая функция

проявляется через комплекс мероприятий в сференалогообложения, направленных на усиление

государственного вмешательства в экономические процессы

(для предотвращения спада или стимулирования роста

производства, научно-технического прогресса, регулирования

спроса и предложения, объема доходов и сбережений

населения, объема инвестиций). Суть регулирующей функции

применительно к общественному воспроизводству состоит в

том, чтобы посредством налогообложения воздействовать не

только на макроэкономические пропорции, но и на поведение

хозяйствующих субъектов, и на экономическое поведение

граждан: их стремление к потреблению, сбережениям,

инвестициям. Данная функция реализует не только

экономические отношения в иерархической подчиненности

(государство — налогоплательщик), но во многом и

экономические отношения между налогоплательщиками.

21. Стимулирующая

заключается в формировании посредством налогообложенияопределенных стимулов развития для целевых категорий

налогоплательщиков и (или) видов деятельности.

Она реализуется через систему налоговых преференций для

этих категории и видов деятельности: льготные режимы

налогообложения, пониженные налоговые ставки, налоговые

кредиты и каникулы, различные освобождения, вычеты и т.д. К

целевым категориям налогоплательщиков, как правило,

относятся малые предприятия, благотворительные фонды,

общественные организации, предприятия инвалидов и др. К

целевым видам деятельности, стимулирование развития

которых традиционно поддерживается государством, чаще

всего относятся сельское хозяйство, образование, наука,

здравоохранение, благотворительная, религиозная и

просветительская деятельность.

22.

Дестимулирующая подфункция, напротив,заключается в формировании посредством

налогообложения определенных барьеров для

развития каких-либо нежелательных экономических

процессов. Следует заметить, что налоги по своей

сути дестимулируют развитие любого производства,

но, повышая ставки налогов для отдельных видов

деятельности, можно целенаправленно ограничить

именно их распространение, как, например,

игорного бизнеса. Повышенные акцизы на

нежелательные для потребления продукты

(алкоголь, табак) в некоторой степени могут

дестимулировать их предложение.

23.

принципы налогообложения — этобазовые идеи, правила и положения,

применяемые в сфере

налогообложения. Следовательно,

можно утверждать, что принципы

налогообложения — это принципы

построения налоговой системы

24.

Классификация налогов — это обоснованноераспределение налогов и сборов по определенным

группам, обусловленное целями и задачами

систематизации и сопоставлений. В основе каждой

классификации, а их встречается достаточное

количество, лежит совершенно определенный

классифицирующий признак: способ взимания,

принадлежность к определенному уровню

управления, субъект налогообложения, способ или

источник обложения, характер применяемой ставки,

назначение налоговых платежей, какой-либо другой

признак.

25. Классификация налогов

Классификационныепризнаки

имущество

По объекту

обложения

земля

капитал

Средства

На

потребление

26.

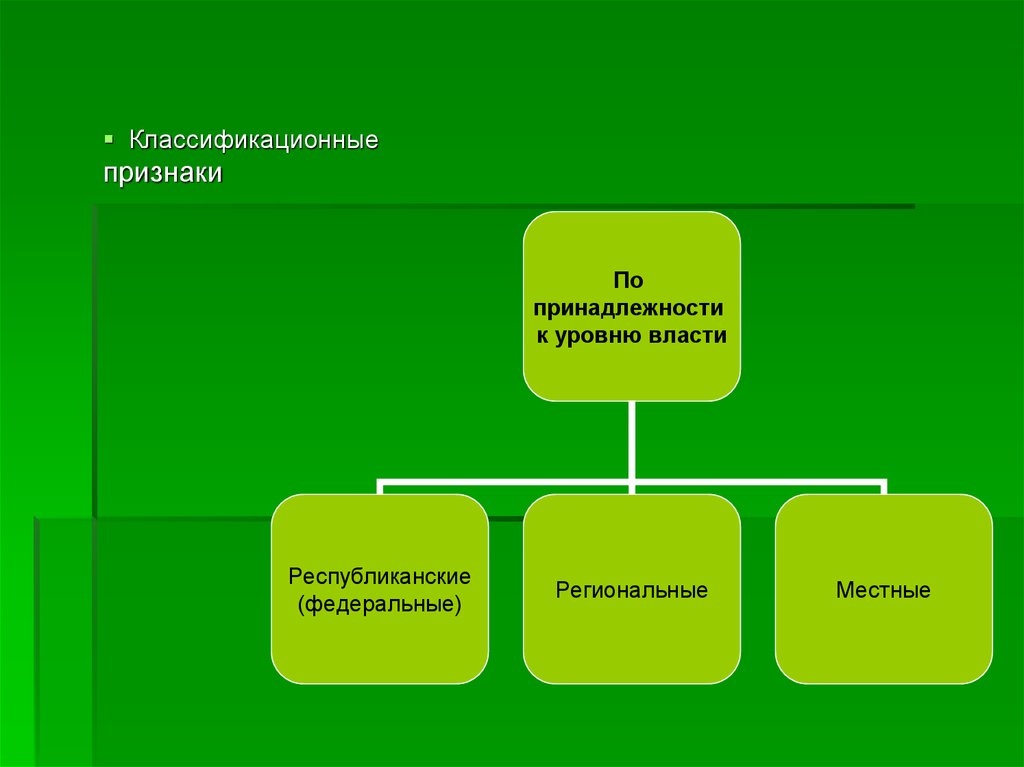

Классификационныепризнаки

По

принадлежности

к уровню власти

Республиканские

(федеральные)

Региональные

Местные

27.

Классификационныепризнаки

По полноте права

использования

налоговых

сумм

Регулирующие

Закрепленные

28.

Классификационныепризнаки

В зависимости

от источника

уплаты

Зарплата

Выручка

Доход или

прибыль

Себестоимость

29.

Классификационныепризнаки

В зависимости от субъектов

уплаты

Физические лица

Юридические лица

30.

Классификационныепризнаки

По способу изъятия

Прямые

Косвенные

31.

Прямые налоги — это налоги, взимаемыенепосредственно с дохода или имущества

налогоплательщика. В этом случае основанием Для

налогообложения служат факты получения доходов

и владения имуществом налогоплательщиком, а

налоговые отношения возникают непосредственно

между налогоплательщиком и государством. К

группе прямых налогов в российской налоговой

системе следует отнести такие налоги, как НДФЛ,

ЕСН, на прибыль организаций, на имущество

организаций, на имущество физических лиц,

земельный и транспортный налоги.

32.

Косвенные налоги — налоги, взимаемые в процессе оборотатоваров (работ и услуг), при этом включаемые в виде

надбавки к их цене, которая оплачивается в итоге конечным

потребителем. Производитель товара (работы, услуги) при их

реализации получает с покупателя цену и сумму налога в виде

надбавки к цене, которую в последующем перечисляет

государству. Таким образом, косвенные налоги изначально

предназначаются для перенесения реального налогового

бремени их уплаты на конечного потребителя, а данную

группу налогов зачастую характеризуют как налоги на

потребление

Характерным примером косвенного налогообложения служат

такие признанные общемировой практикой налоги, как НДС,

акцизы, таможенные пошлины

33.

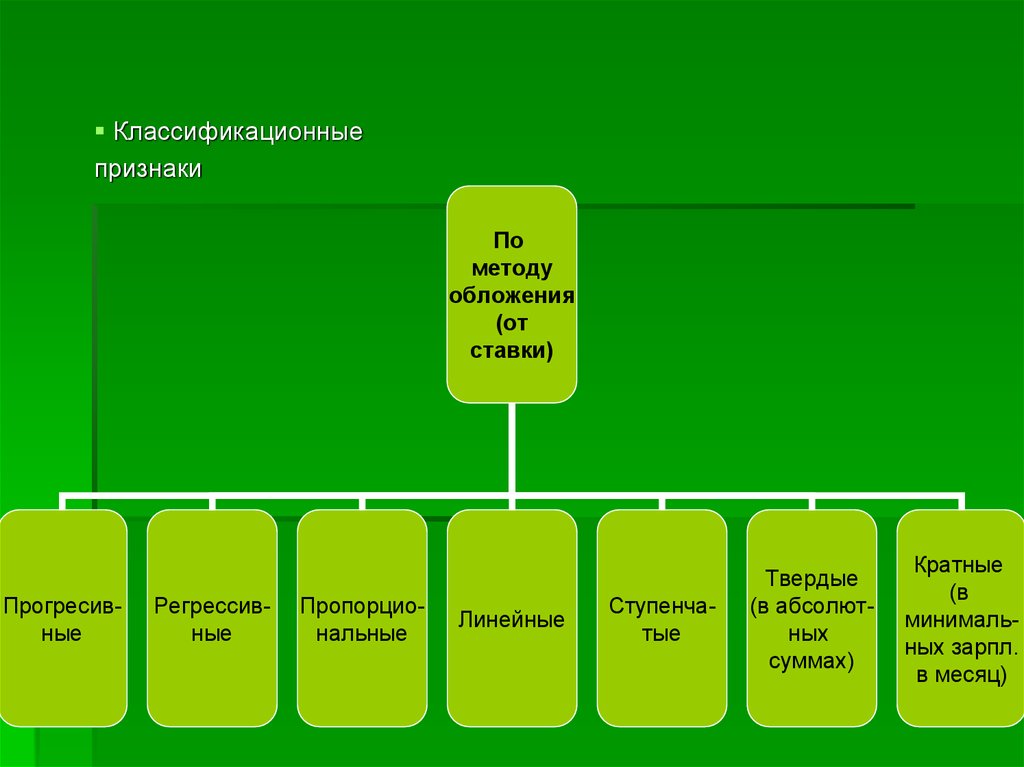

Классификационныепризнаки

По

методу

обложения

(от

ставки)

Прогресивные

Регрессивные

Пропорциональные

Линейные

Ступенчатые

Твердые

(в абсолютных

суммах)

Кратные

(в

минимальных зарпл.

в месяц)

34.

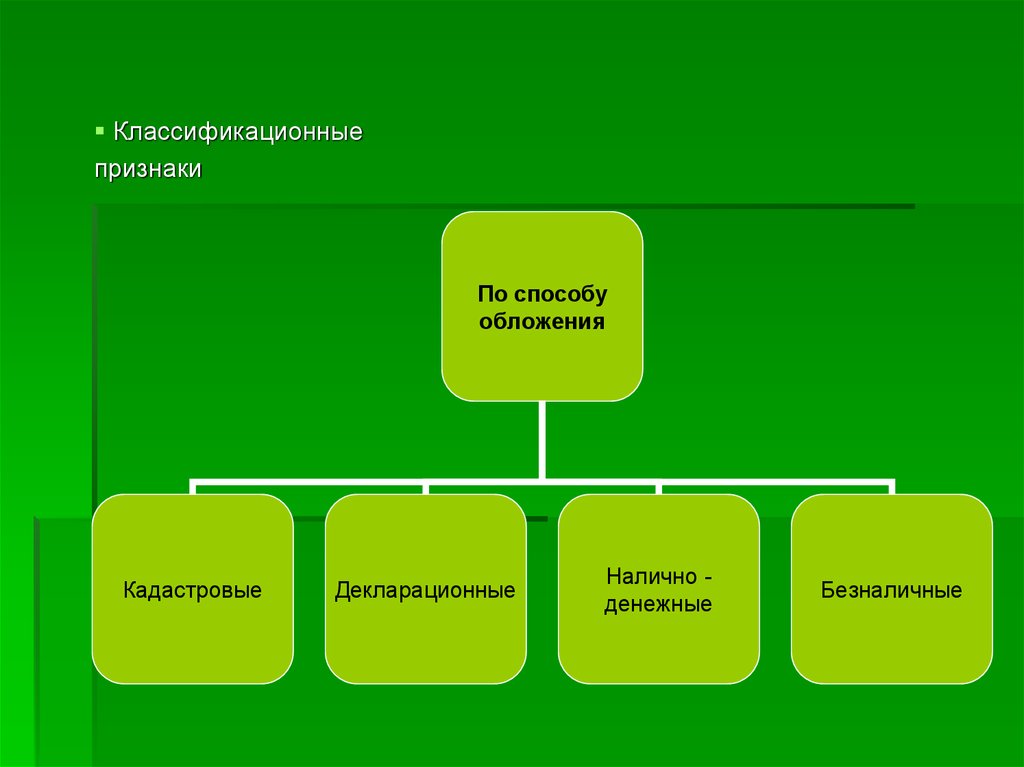

Классификационныепризнаки

По способу

обложения

Кадастровые

Декларационные

Налично денежные

Безналичные

35.

Классификационныепризнаки

В зависимости

от назначения

Общие

(без привязки к конкретному

налогу или обезличенные)

Целевые

Финансы

Финансы