Похожие презентации:

Резервы по сомнительным долгам

1. РЕЗЕРВЫ по СОМНИТЕЛЬНЫМ ДОЛГАМ

12. Положение по ведению бухгалтерского учета и бухгалтерской отчетности в РФ утвержденное Приказом Минфина РФ от 29.07.1998г. №

34н70. Организация создает резервы сомнительных

долгов в случае признания дебиторской

задолженности сомнительной с

отнесением сумм резервов на финансовые

результаты организации.

Сомнительной

считается дебиторская

задолженность организации, которая не

погашена или с высокой степенью вероятности

не будет погашена в сроки, установленные

договором, и не обеспечена

соответствующими гарантиями.

2

3.

При наличии сомнительных долгов вбухучете организация обязана

создать одноименный резерв (п. 70

Положению по ведению бухгалтерского учета и

бухгалтерской отчетности в РФ, утвержденное

Приказом Минфина РФ от 29.07.1998 N 34н).

И не имеет значения, создавался

аналогичный резерв в налоговом

учете или нет

Письмо Минфина России от 16 мая 2011г. № 03-03-06/1/295

3

4.

Резерв по сомнительным долгам вбухучете является оценочным

значением.

Его создание, увеличение или

уменьшение в обязательном

порядке должны отражаться в

бухучете в составе расходов или

доходов.

Об этом сказано в пункте 4 ПБУ 21/2008

4

5. п.70 Положение по ведению бухгалтерского учета и бухгалтерской отчетности в РФ утвержденное Приказом Минфина РФ от 29.07.1998 N

34нВеличина резерва определяется отдельно по

каждому сомнительному долгу в зависимости

от финансового состояния (платежеспособности)

должника и оценки вероятности погашения

долга полностью или частично.

Если до конца отчетного года, следующего за

годом создания резерва сомнительных долгов,

этот резерв в какой-либо части не будет

использован, то неизрасходованные суммы

присоединяются при составлении

бухгалтерского баланса на конец отчетного года

к финансовым результатам.

5

6.

Порядок формирования резерва посомнительным долгам в бухучете

законодательно не урегулирован.

Поэтому организация должна разработать

его самостоятельно и закрепить в учетной

политике для целей бухучета.

Степень вероятности, с которой

задолженность может быть не погашена в

целях признания задолженности

сомнительной, может быть определена

методом экспертных оценок.

6

7. Как определить платежеспособность должника (вероятность погашения дебиторской задолженности) в целях определения величины

резерва по сомнительным долгам в бухучете?Однозначного ответа на этот вопрос

законодательство не содержит.

Чтобы оценить платежеспособность

должника, организация должна собрать

доступную информацию о его

деятельности.

Одним из источников информации о

платежеспособности контрагента

является его бухгалтерская

отчетность (Бухгалтерский баланс и Отчет о

финансовых результатах)

7

8. ПБУ 4/99 «Бухгалтерская отчетность организации» утверждено Приказом Минфина РФ от 6.07.99г №43н

42. Бухгалтерская отчетность являетсяоткрытой для пользователей

учредителей (участников), инвесторов, кредитных

организаций, кредиторов, покупателей,

поставщиков и др.

Организация должна обеспечить возможность

для пользователей ознакомиться с

бухгалтерской отчетностью.

8

9.

По данным отчетностирассчитывается ряд

стандартных

коэффициентов, значения

которых отражают финансовое

положение должника, т.е. его

платежеспособность

9

10. Анализ платежеспособности организации

1011. Платежеспособность

это возможность организации вовремяоплачивать свои долги.

Это основной показатель стабильности

ее финансового состояния.

вместо термина

"платежеспособность" говорят, о

Иногда

ликвидности, т.е. возможности тех или иных

объектов, составляющих актив баланса, быть

проданными. Это более широкое

определение платежеспособности.

11

12.

В более конкретном смысле платежеспособность это наличие у организации денежных средств и ихэквивалентов, достаточных для расчетов по

кредиторской задолженности, требующей

погашения в ближайшее время.

должны рассматриваться

как обеспечение ее долгов, т.е. как то

Активы организации

имущество, которое можно обратить в деньги, чтобы расплатиться

по имеющимся обязательствам.

При этом при оценке платежеспособности организации

всегда следует принимать во внимание возможность

существования двух точек зрения на ее

финансовое положение.

12

13. Теория статического баланса

В первом случае (теория статического баланса) оцениваетсяфинансовое положение организации исходя из

допущения возможности прекращения

ею своей деятельности и необходимости, следовательно,

единовременно погасить все свои долги.

Такой подход очень важен с позиций оценки риска

возможного банкротства организации. В этом

случае анализ платежеспособности позволяет увидеть, хватит

ли у организации имущества, чтобы расплатиться по всем

своим долгам.

весь актив баланса сопоставляется со

всей кредиторской задолженностью

Для этого

организации.

При этом деление активов на внеоборотные и оборотные, а обязательств - на

краткосрочные и долгосрочные не имеет значения.

13

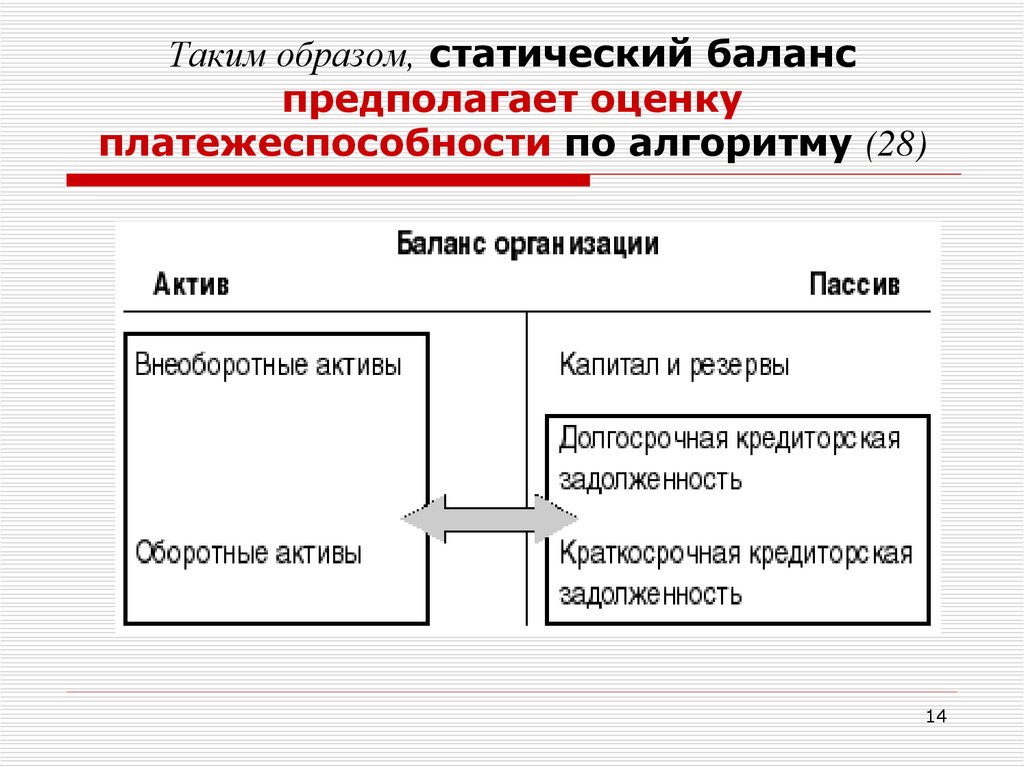

14. Таким образом, статический баланс предполагает оценку платежеспособности по алгоритму (28)

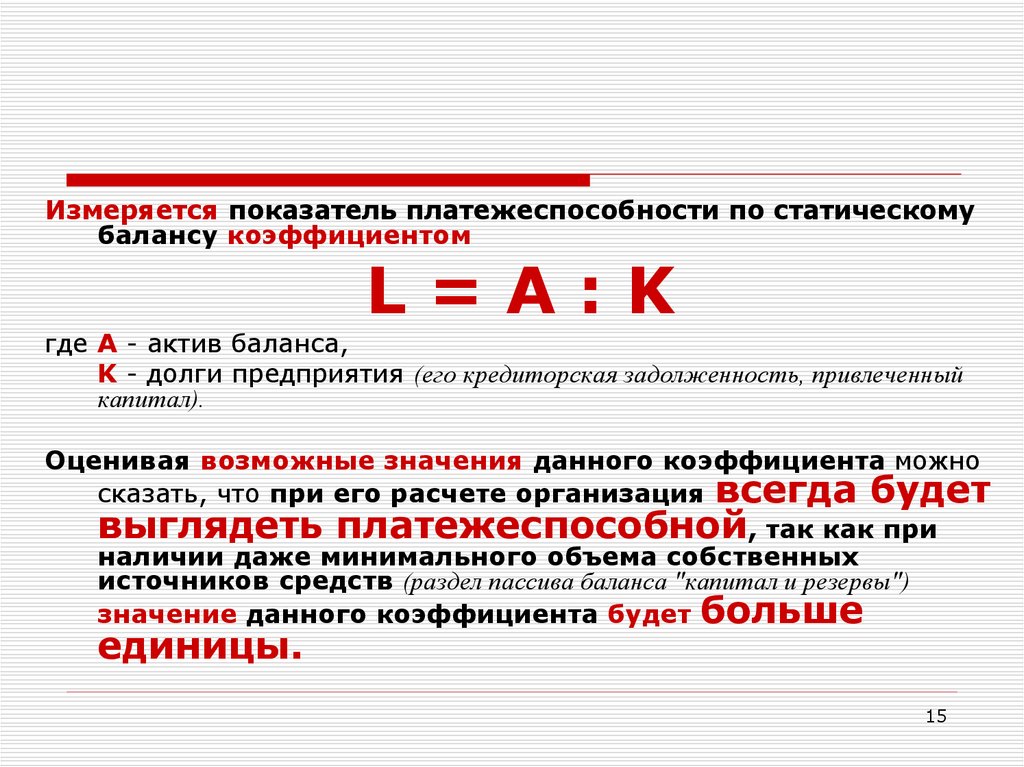

1415.

Измеряется показатель платежеспособности по статическомубалансу коэффициентом

L=A:K

где А - актив баланса,

K - долги предприятия (его кредиторская задолженность, привлеченный

капитал).

Оценивая возможные значения данного коэффициента можно

сказать, что при его расчете организация всегда будет

выглядеть платежеспособной, так как при

наличии даже минимального объема собственных

источников средств (раздел пассива баланса "капитал и резервы")

значение данного коэффициента будет больше

единицы.

15

16.

Если при оценке финансового положения организациивводится в рассуждения предположение о ее

возможном закрытии, то, рассматривая актив

баланса как обеспечение обязательств,

необходимо переоценить актив до так

называемых ликвидационных цен. Это цены,

которые можно будет выручить при распродаже активов вследствие

ликвидации фирмы.

Ликвидационные цены всегда ниже тех, по которым имущество

отражается в балансе (то есть себестоимости или остаточной

стоимости). По статистике ликвидационная цена составляет от

60 до 40 % оценки активов по фактическим затратам на

приобретение или остаточной стоимости.

Исходя из этого, если коэффициент L больше

единицы, то это хороший показатель.

16

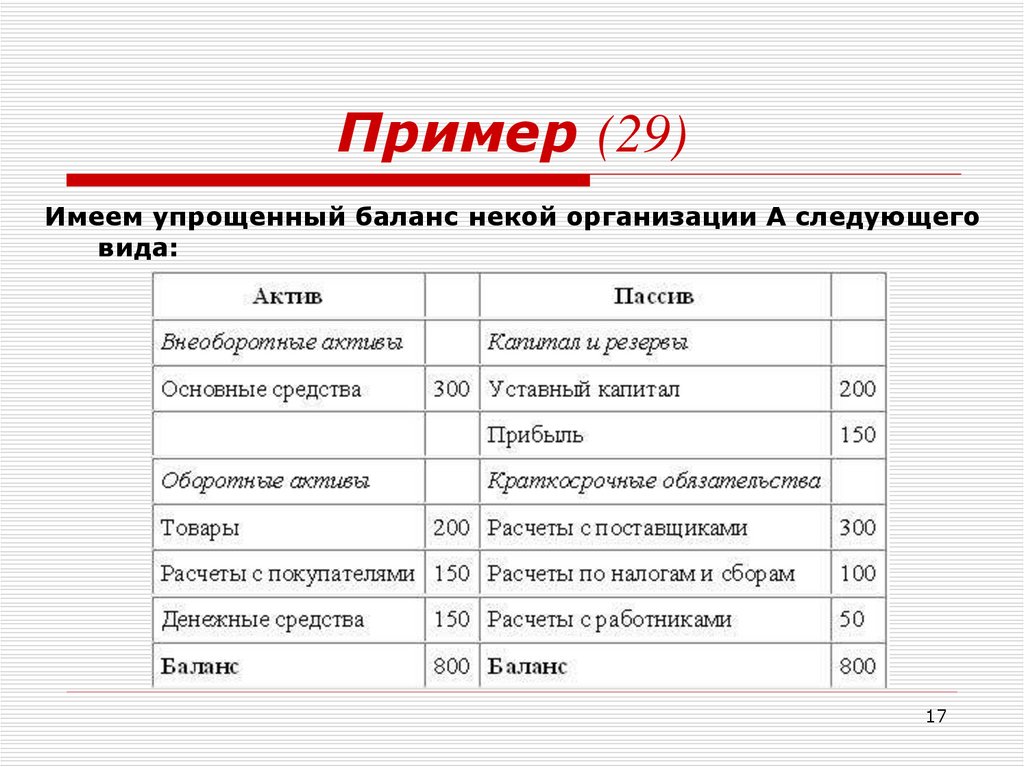

17. Пример (29)

Имеем упрощенный баланс некой организации А следующеговида:

17

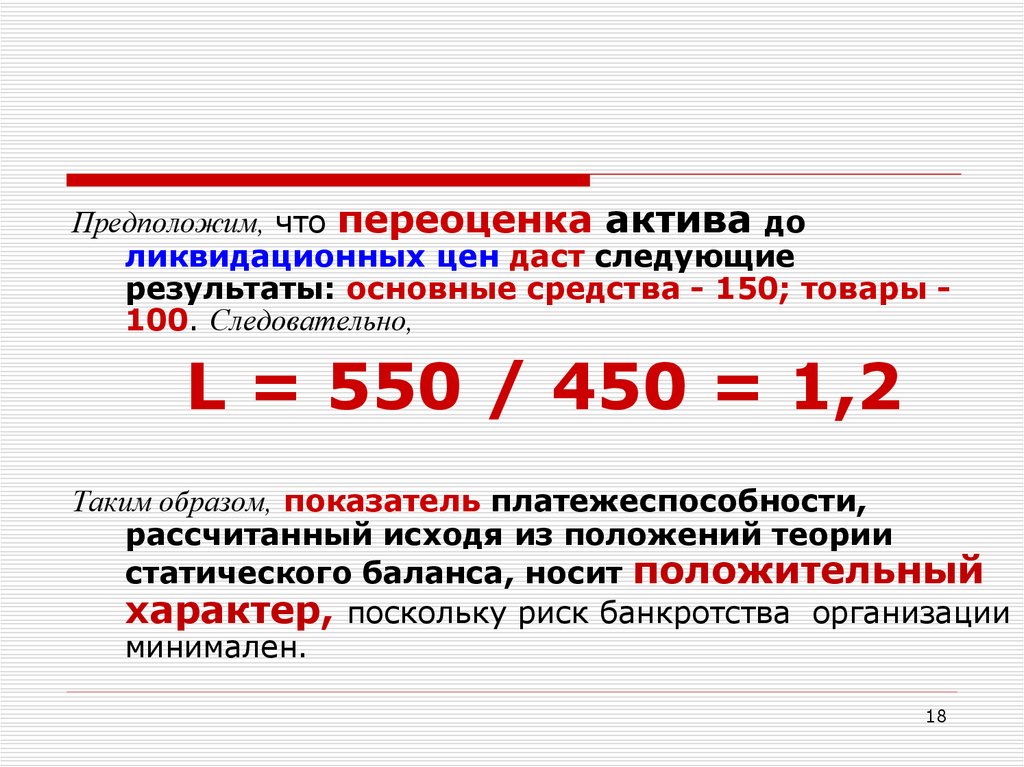

18.

Предположим, что переоценка актива доликвидационных цен даст следующие

результаты: основные средства - 150; товары 100. Следовательно,

L = 550 / 450 = 1,2

Таким образом, показатель платежеспособности,

рассчитанный исходя из положений теории

статического баланса, носит положительный

характер, поскольку риск банкротства организации

минимален.

18

19. Теория динамического баланса

Второй подход к оценке платежеспособности организации (теориядинамического баланса) исходит из допущения того, что в

ближайшем обозримом будущем

организация не закроется.

Данный подход базируется на допущении

непрерывности деятельности, согласно

которому предполагается, что организация будет

продолжать свою деятельность в обозримом будущем, и

у нее отсутствуют намерения и необходимость ликвидации или

существенного сокращения деятельности, и, следовательно,

обязательства будут погашаться в установленном порядке.

Этот подход позволяет оценить платежеспособность

организации с позиций ее текущей деятельности

без ориентации на вероятность банкротства.

19

20.

В этом случае в качестве обеспечениятекущих (краткосрочных) обязательств

организации рассматриваются те активы,

которые в ближайшее время будут

обращены в деньги не в результате

тотальной распродажи, а в ходе

нормальной деятельности

организации.

Оценивая платежеспособность предприятия, в

этом случае сопоставляется объем его

наиболее ликвидного имущества с текущей

кредиторской задолженностью.

20

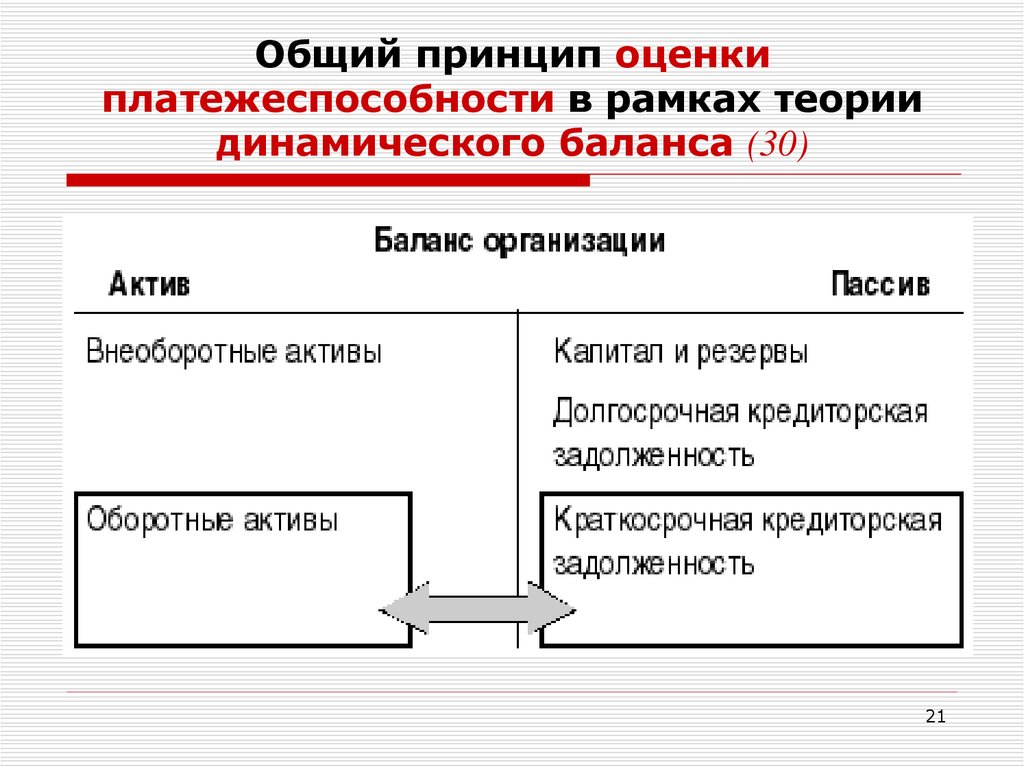

21. Общий принцип оценки платежеспособности в рамках теории динамического баланса (30)

2122. Основные коэффициенты оценки платежеспособности

При анализе платежеспособности предприятия спозиций допущения непрерывности

его деятельности рассчитываются три

основных коэффициента:

коэффициент текущей платежеспособности

коэффициент быстрой платежеспособности

коэффициент абсолютной платежеспособности

22

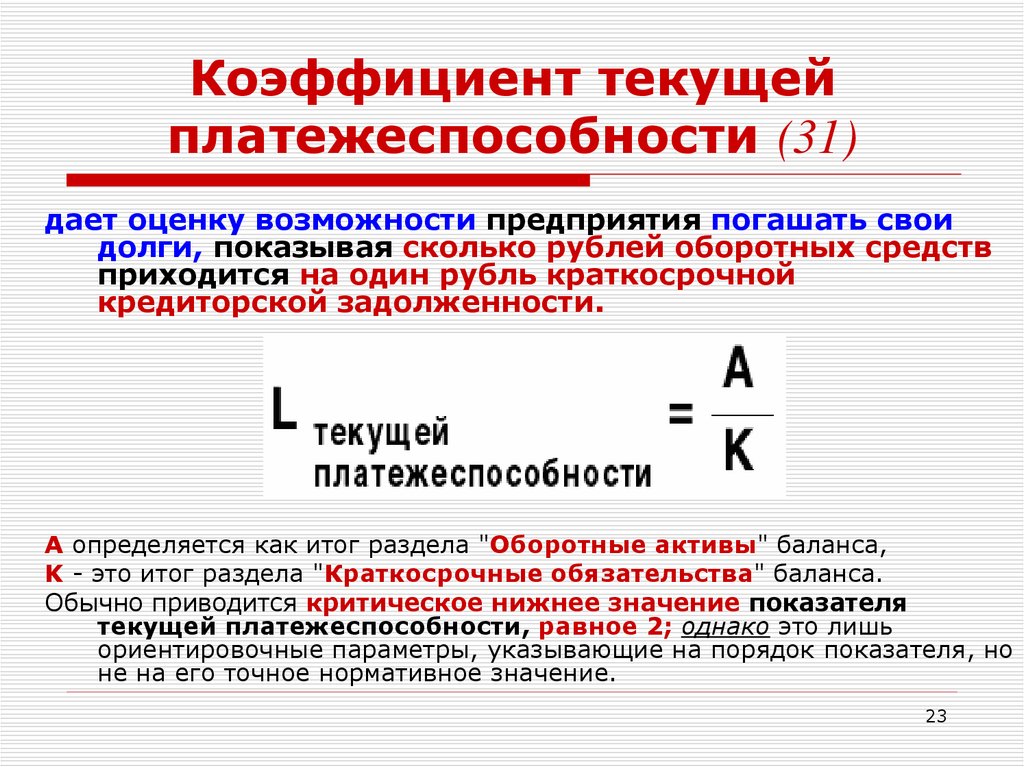

23. Коэффициент текущей платежеспособности (31)

дает оценку возможности предприятия погашать своидолги, показывая сколько рублей оборотных средств

приходится на один рубль краткосрочной

кредиторской задолженности.

А определяется как итог раздела "Оборотные активы" баланса,

K - это итог раздела "Краткосрочные обязательства" баланса.

Обычно приводится критическое нижнее значение показателя

текущей платежеспособности, равное 2; однако это лишь

ориентировочные параметры, указывающие на порядок показателя, но

не на его точное нормативное значение.

23

24.

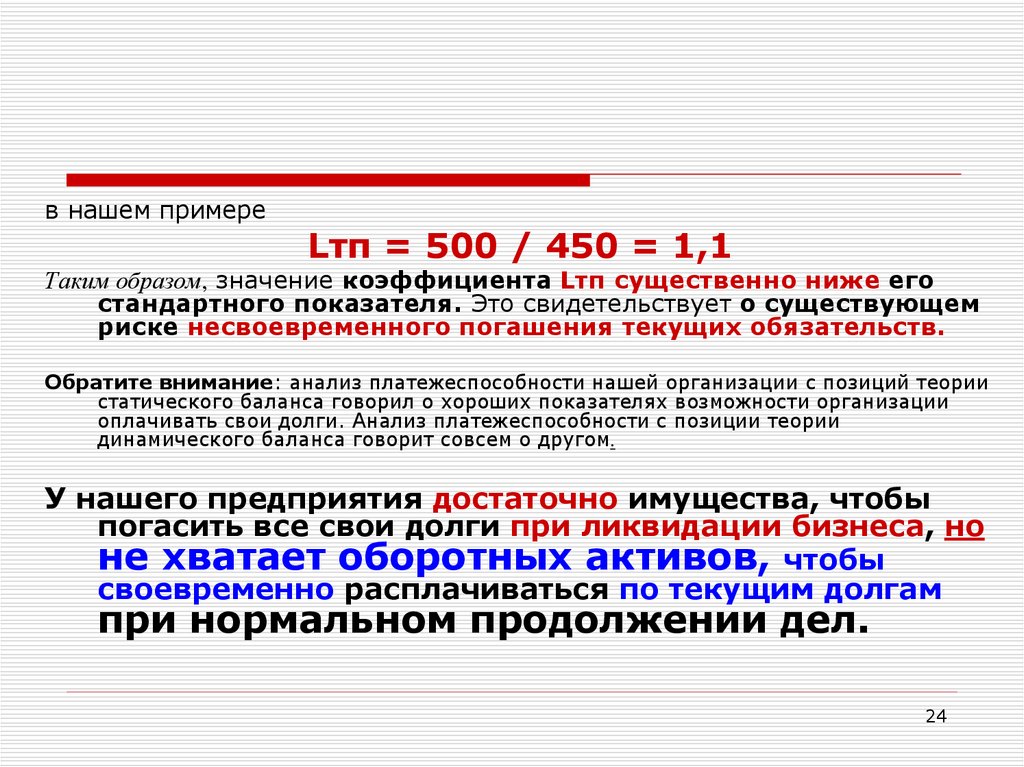

в нашем примереLтп = 500 / 450 = 1,1

Таким образом, значение коэффициента Lтп существенно ниже его

стандартного показателя. Это свидетельствует о существующем

риске несвоевременного погашения текущих обязательств.

Обратите внимание: анализ платежеспособности нашей организации с позиций теории

статического баланса говорил о хороших показателях возможности организации

оплачивать свои долги. Анализ платежеспособности с позиции теории

динамического баланса говорит совсем о другом.

У нашего предприятия достаточно имущества, чтобы

погасить все свои долги при ликвидации бизнеса, но

не хватает оборотных активов, чтобы

своевременно расплачиваться по текущим долгам

при нормальном продолжении дел.

24

25.

такой элемент оборотных активоворганизации как запасы отражается в балансе

по ценам приобретения. Если же рассматривать

запасы организации как обеспечение ее

краткосрочных обязательств, то во внимание

должны приниматься возможные цены их

Следует помнить, что

продажи.

Так, допустим, что в нашем примере предполагаемая цена продажи

товаров составит 350. В этом случае значение Lтп составит:

Lтп = 650 / 450 = 1,4

Это существенно улучшает картину платежеспособности,

получаемую по данным нашего баланса.

25

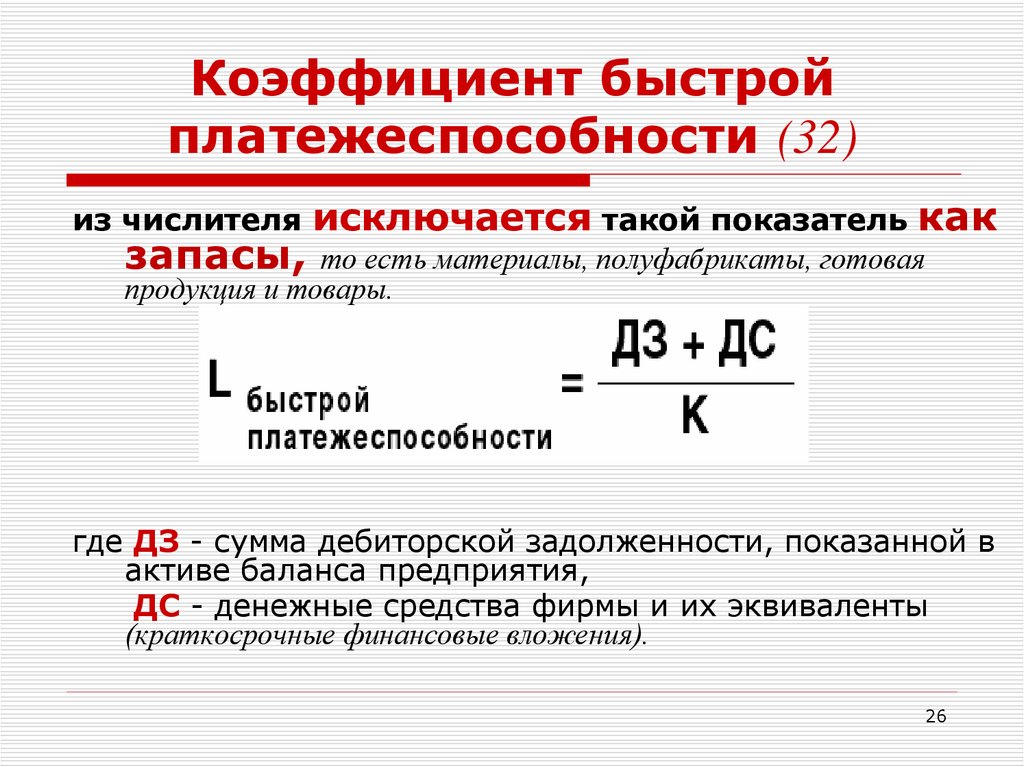

26. Коэффициент быстрой платежеспособности (32)

из числителязапасы,

исключается такой показатель как

то есть материалы, полуфабрикаты, готовая

продукция и товары.

где ДЗ - сумма дебиторской задолженности, показанной в

активе баланса предприятия,

ДC - денежные средства фирмы и их эквиваленты

(краткосрочные финансовые вложения).

26

27.

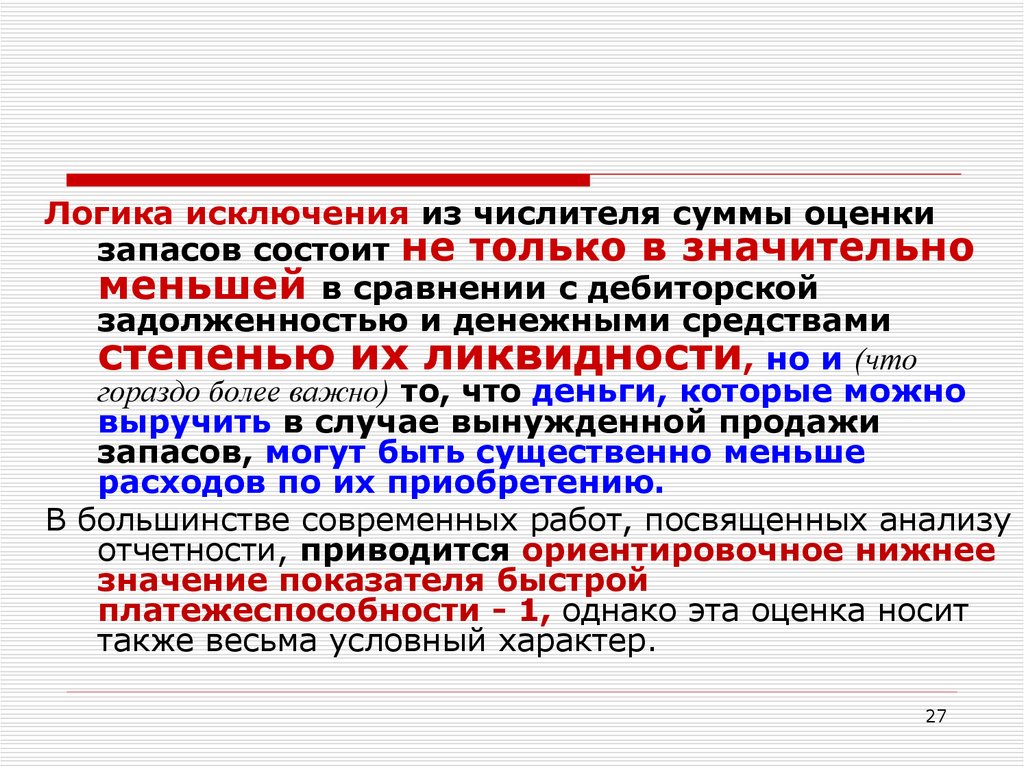

Логика исключения из числителя суммы оценкизапасов состоит не только в значительно

меньшей в сравнении с дебиторской

задолженностью и денежными средствами

степенью их ликвидности, но и (что

гораздо более важно) то, что деньги, которые можно

выручить в случае вынужденной продажи

запасов, могут быть существенно меньше

расходов по их приобретению.

В большинстве современных работ, посвященных анализу

отчетности, приводится ориентировочное нижнее

значение показателя быстрой

платежеспособности - 1, однако эта оценка носит

также весьма условный характер.

27

28.

По данным нашего примера значениекоэффициента быстрой

платежеспособности составит:

Lбп = 300 / 450 = 0,6

Такое значение Lбл также значительно ниже его

ориентировочного нижнего значения.

Это подтверждает те выводы, которые мы сделали на основании анализа значения коэффициента Lтл.

28

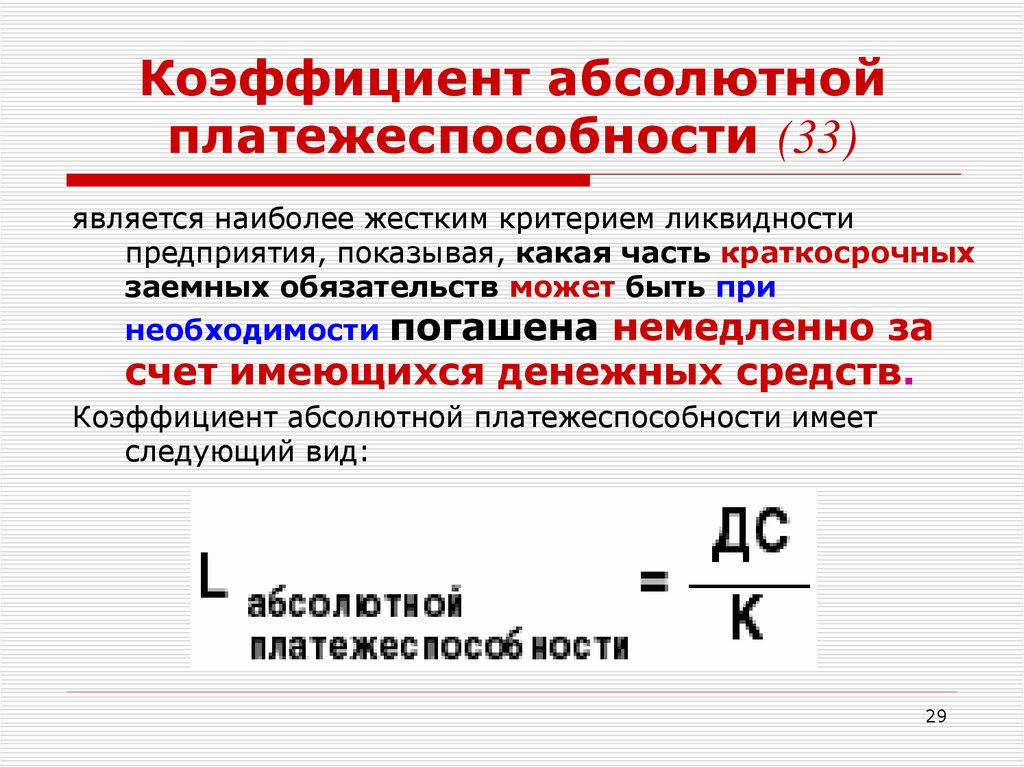

29. Коэффициент абсолютной платежеспособности (33)

является наиболее жестким критерием ликвидностипредприятия, показывая, какая часть краткосрочных

заемных обязательств может быть при

необходимости погашена немедленно за

счет имеющихся денежных средств.

Коэффициент абсолютной платежеспособности имеет

следующий вид:

29

30.

В нашем примере:Lап = 150 / 450 = 0,3

Таким образом, 30 % имеющихся у организации

краткосрочных обязательств может быть погашено

немедленно.

Обычно приводимое в литературе по финансовому менеджменту

нижнее значение коэффициента абсолютной

платежеспособности составляет 0,25.

Следовательно, у нашей организации значение коэффициента

Lап выгодно отличается от показателей Lтп и Lбп.

Это говорит о том, что у организации имеется избыток

свободных денежных средств, которые могли бы быть

пущены в оборот. При этом увеличение объемов

товарооборота смогло бы улучшить общую картину

платежеспособности организации.

30

31. После расчета коэффициентов

На основании полученных сведений принимаетсярешение о величине резерва или о

списании задолженности, нереальной для

взыскания.

Признаки неплатежеспособности

дебиторов (критерии вероятности погашения долгов),

при наличии которых организация включает

их задолженность в резерв по сомнительным

долгам, нужно закрепить в учетной

политике для целей бухучета.

Это следует из пунктов 6, 7 ПБУ 1/2008.

31

32. Можно ли в бухучете использовать порядок формирования резерва сомнительных долгов, установленный налоговым законодательством?

Порядок формирования резерва посомнительным долгам в бухучете

законодательно не урегулирован.

Поэтому организация должна разработать его

самостоятельно и закрепить в учетной

политике для целей бухучета.

вправе использовать

порядок создания резерва по

сомнительным долгам, установленный

При этом бухгалтер

статьей 266 НК РФ.

32

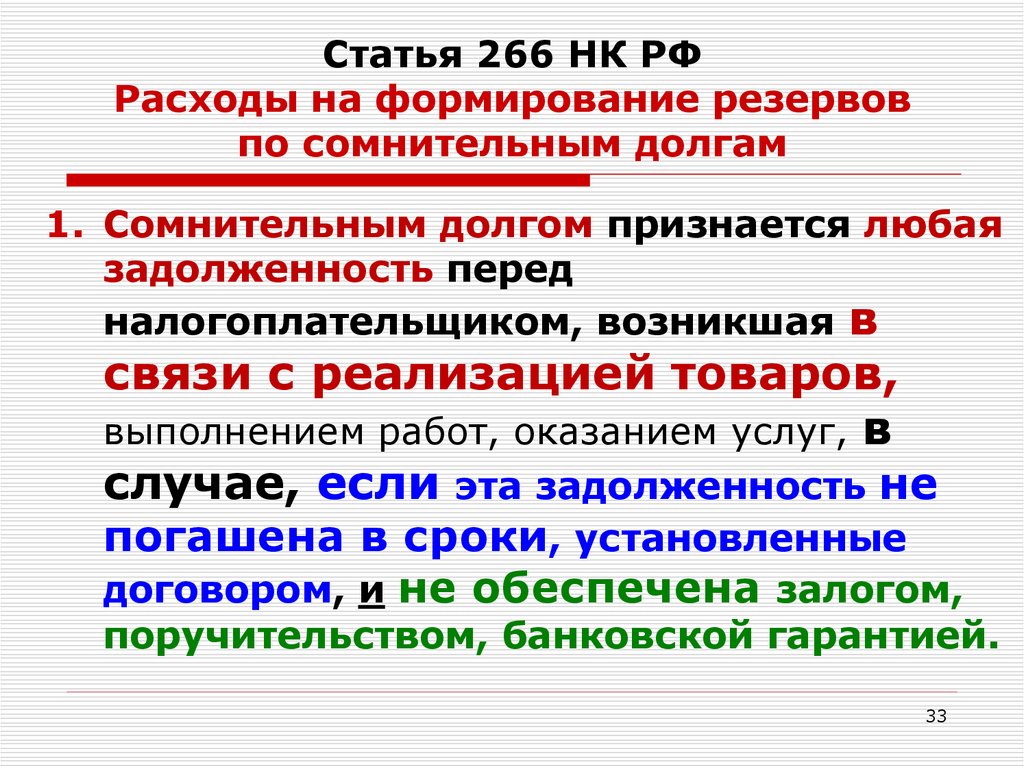

33. Статья 266 НК РФ Расходы на формирование резервов по сомнительным долгам

1. Сомнительным долгом признается любаязадолженность перед

налогоплательщиком, возникшая в

связи с реализацией товаров,

выполнением работ, оказанием услуг, в

случае, если эта задолженность не

погашена в сроки, установленные

договором, и не обеспечена залогом,

поручительством, банковской гарантией.

33

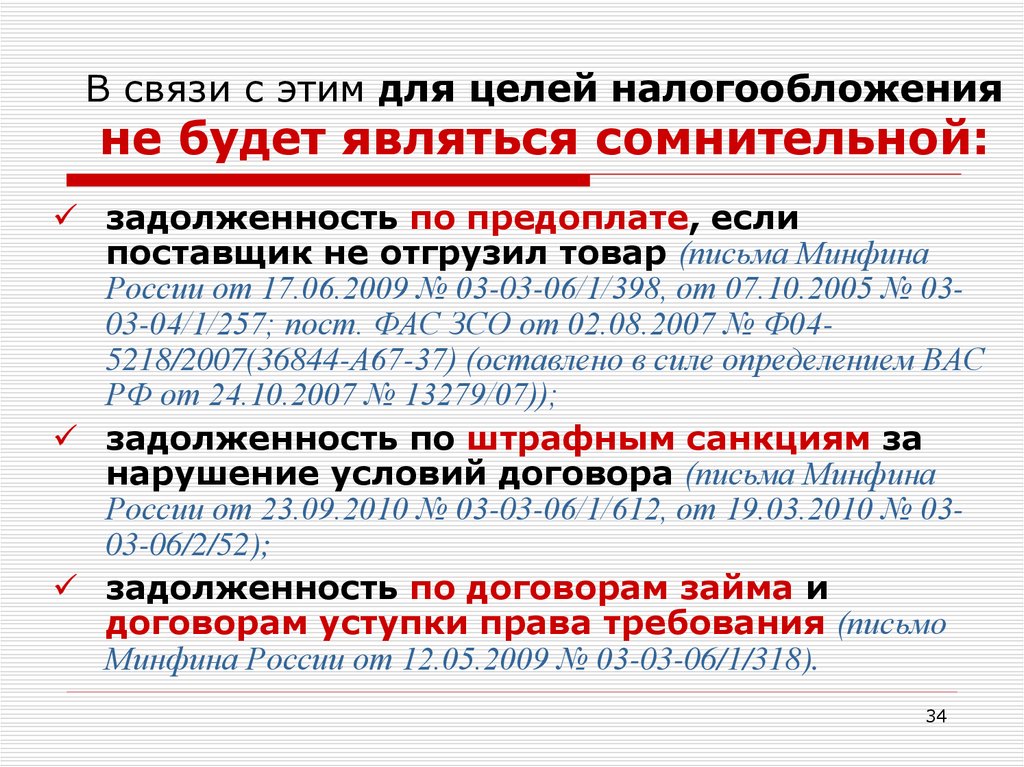

34. В связи с этим для целей налогообложения не будет являться сомнительной:

задолженность по предоплате, еслипоставщик не отгрузил товар (письма Минфина

России от 17.06.2009 № 03-03-06/1/398, от 07.10.2005 № 0303-04/1/257; пост. ФАС ЗСО от 02.08.2007 № Ф045218/2007(36844-А67-37) (оставлено в силе определением ВАС

РФ от 24.10.2007 № 13279/07));

задолженность по штрафным санкциям за

нарушение условий договора (письма Минфина

России от 23.09.2010 № 03-03-06/1/612, от 19.03.2010 № 0303-06/2/52);

задолженность по договорам займа и

договорам уступки права требования (письмо

Минфина России от 12.05.2009 № 03-03-06/1/318).

34

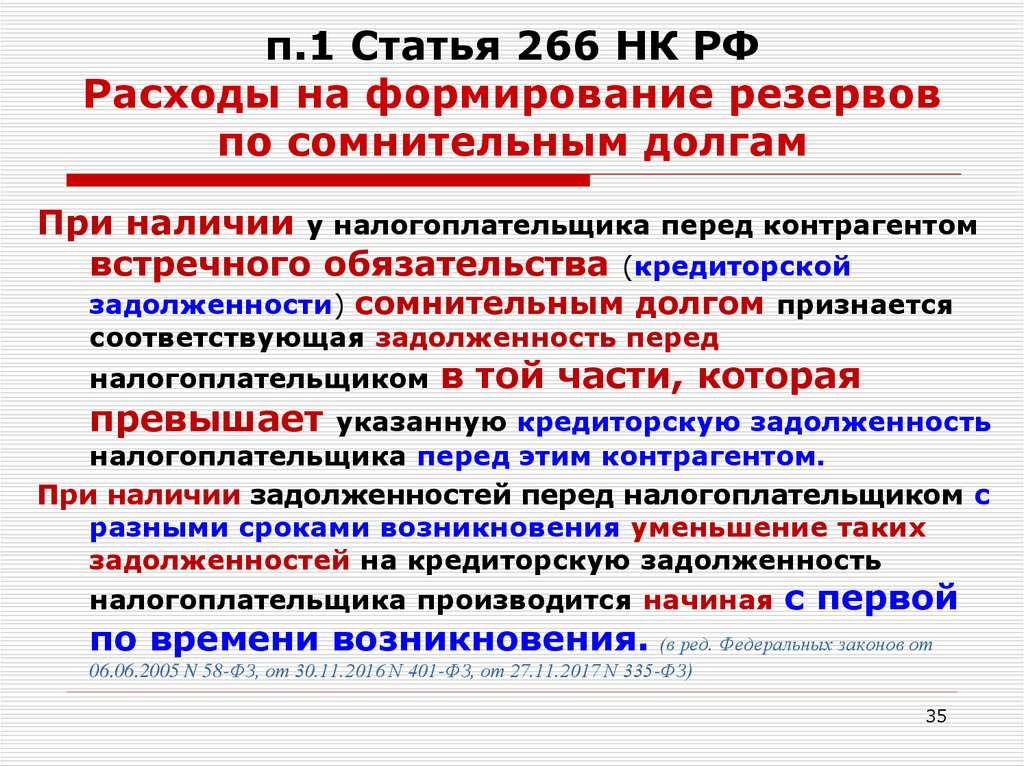

35. п.1 Статья 266 НК РФ Расходы на формирование резервов по сомнительным долгам

При наличии у налогоплательщика перед контрагентомвстречного обязательства (кредиторской

задолженности) сомнительным долгом признается

соответствующая задолженность перед

налогоплательщиком

превышает

в той части, которая

указанную кредиторскую задолженность

налогоплательщика перед этим контрагентом.

При наличии задолженностей перед налогоплательщиком с

разными сроками возникновения уменьшение таких

задолженностей на кредиторскую задолженность

налогоплательщика производится начиная с первой

по времени возникновения. (в ред. Федеральных законов от

06.06.2005 N 58-ФЗ, от 30.11.2016 N 401-ФЗ, от 27.11.2017 N 335-ФЗ)

35

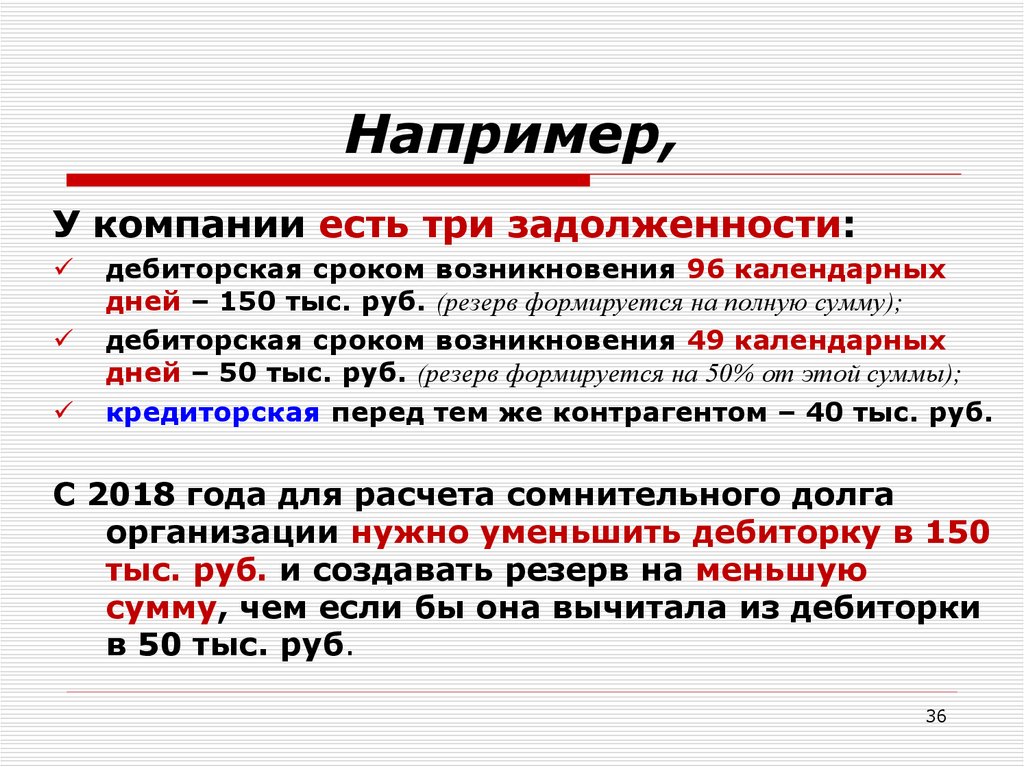

36. Например,

У компании есть три задолженности:дебиторская сроком возникновения 96 календарных

дней – 150 тыс. руб. (резерв формируется на полную сумму);

дебиторская сроком возникновения 49 календарных

дней – 50 тыс. руб. (резерв формируется на 50% от этой суммы);

кредиторская перед тем же контрагентом – 40 тыс. руб.

С 2018 года для расчета сомнительного долга

организации нужно уменьшить дебиторку в 150

тыс. руб. и создавать резерв на меньшую

сумму, чем если бы она вычитала из дебиторки

в 50 тыс. руб.

36

37.

2.Безнадежными долгами

(долгами,

нереальными ко взысканию) признаются те

долги перед налогоплательщиком, по

которым истек установленный срок

исковой давности, а также те долги, по

которым в соответствии с гражданским

законодательством обязательство

прекращено вследствие

невозможности его исполнения, на

основании акта государственного

органа или ликвидации организации.

37

38.

Безнадежными долгами (долгами, нереальными ко взысканию) такжепризнаются долги, невозможность взыскания

которых подтверждена постановлением судебного

пристава-исполнителя об окончании исполнительного

производства, вынесенным в порядке, установленном Федеральным законом

от 2 октября 2007 года N 229-ФЗ "Об исполнительном производстве", в

случае возврата взыскателю исполнительного

документа по следующим основаниям:

невозможно установить место нахождения должника, его

имущества либо получить сведения о наличии принадлежащих ему

денежных средств и иных ценностей, находящихся на счетах, во вкладах

или на хранении в банках или иных кредитных организациях;

у должника отсутствует имущество, на которое может быть обращено

взыскание, и все принятые судебным приставом-исполнителем

допустимые законом меры по отысканию его имущества оказались

безрезультатными.

38

39.

3. Налогоплательщик вправе создаватьрезервы по сомнительным долгам в

порядке, предусмотренном настоящей статьей.

Суммы отчислений в эти резервы

включаются в состав внереализационных

расходов на последнее число

отчетного (налогового) периода.

Настоящее положение не применяется в отношении расходов по

формированию резервов по долгам, образовавшимся в связи с

невыплатой процентов, за исключением банков. Банки вправе формировать

резервы по сомнительным долгам в отношении задолженности, образовавшейся в

связи с невыплатой процентов по долговым обязательствам, а также в отношении

иной задолженности, за исключением ссудной и приравненной к ней задолженности.

39

40.

4.Сумма резерва

по сомнительным долгам определяется

по результатам проведенной на последнее число

отчетного (налогового) периода инвентаризации

дебиторской задолженности и исчисляется

следующим образом:

1) по сомнительной задолженности со сроком возникновения

свыше 90 календарных дней - в сумму создаваемого

резерва включается полная сумма выявленной на

основании инвентаризации задолженности;

2) по сомнительной задолженности со сроком возникновения

от 45 до 90 календарных дней (включительно) - в сумму

резерва включается 50 процентов от суммы выявленной на

основании инвентаризации задолженности;

3) по сомнительной задолженности со сроком возникновения

до 45 дней - не увеличивает сумму создаваемого резерва.

40

41.

При этом сумма создаваемого резерва по сомнительным долгам,исчисленного по итогам налогового периода, не может

превышать 10 процентов от выручки за указанный налоговый

период, определяемой в соответствии со статьей 249 настоящего

Кодекса (для банков, кредитных потребительских кооперативов и микрофинансовых

организаций - от суммы доходов, определяемых в соответствии с настоящей главой, за

исключением доходов в виде восстановленных резервов).

При исчислении резерва по сомнительным долгам в течение налогового

периода по итогам отчетных периодов его сумма не может

превышать большую из величин - 10 процентов от выручки за

предыдущий налоговый период или 10 процентов от выручки за

текущий отчетный период. (в ред. Федерального закона от 30.11.2016 N 405-ФЗ)

Резерв по сомнительным долгам используется организацией лишь на

покрытие убытков от безнадежных долгов, признанных таковыми в

порядке, установленном настоящей статьей. (в ред. Федерального закона от

30.11.2016 N 405-ФЗ)

41

42.

5.Сумма резерва

по сомнительным долгам, исчисленного на отчетную

дату по правилам, установленным пунктом 4 настоящей статьи,

сравнивается с суммой остатка резерва, который

определяется как разница между суммой резерва, исчисленного на

предыдущую отчетную дату по правилам, установленным пунктом 4

настоящей статьи, и суммой безнадежных долгов, возникших после

предыдущей отчетной даты.

В случае, если сумма резерва, исчисленного на отчетную дату, меньше,

чем сумма остатка резерва предыдущего отчетного (налогового)

периода, разница подлежит включению в состав внереализационных

доходов налогоплательщика в текущем отчетном (налоговом) периоде.

В случае, если сумма резерва, исчисленного на отчетную дату, больше,

чем сумма остатка резерва предыдущего отчетного (налогового) периода,

разница подлежит включению во внереализационные расходы в

текущем отчетном (налоговом) периоде. (в ред. Федерального закона от 30.11.2016 N

405-ФЗ)

42

43. Можно ли в налоговом учете формировать резерв по сомнительным долгам, если его создание повлечет за собой убыток?

Да, можно.Все расходы организации, уменьшающие

налогооблагаемую прибыль, должны быть

экономически оправданны, документально

подтверждены и связаны с деятельностью,

направленной на получение доходов (п. 1 ст. 252 НК РФ).

Резерв по сомнительным долгам создается,

чтобы

покрыть возможные убытки по

безнадежной дебиторской задолженности. Резерв

может быть создан, если для расчета налога на прибыль

организация применяет метод начисления.

Включение отчислений в резерв в состав

внереализационных расходов прямо предусмотрено

подпунктом 7 пункта 1 статьи 265 НК РФ.

43

44. Как учитывать дебиторскую задолженность при создании резерва по сомнительным долгам — с НДС или без НДС?

Как учитывать дебиторскую задолженностьпри создании резерва по сомнительным

долгам — с НДС или без НДС?

Налогооблагаемую прибыль организации уменьшает вся

сумма безнадежной дебиторской задолженности с

учетом НДС.

Резерв по сомнительным долгам создается, чтобы покрыть возможные

убытки по безнадежной дебиторской задолженности (п. 1, 3 ст. 266

НК РФ). При наличии условий, предусмотренных пунктом 2 статьи 266 НК

РФ, организация вправе признать безнадежной и списать (в т. ч. за счет

созданного резерва) всю сумму дебиторской задолженности (подп. 7 п. 1 ст. 265,

ст. 266 НК РФ).

Требований о необходимости исключения НДС из

суммы задолженности налоговое законодательство не

содержит.

Следовательно, при создании резерва по сомнительным долгам

дебиторская задолженность учитывается в сумме, которую

продавец предъявил к оплате покупателю с учетом НДС.

Аналогичные разъяснения содержатся в письмах Минфина России от

3 августа 2010 г. № 03-03-06/1/517, от 21 октября 2008 г. № 03-03-06/1/596.

44

45.

Право организации на включение сумм НДС, неполученных от покупателя, в состав резерва по

сомнительным долгам вместе с основной

задолженностью подтверждается и

арбитражной практикой (см., например,

определение Конституционного суда РФ от 12 мая 2005 г. №

167-О, постановление Президиума ВАС РФ от 23 ноября 2005 г.

№ 6602/05, определение ВАС РФ от 16 мая 2007 г. № 1010/07,

постановления ФАС Восточно-Сибирского округа от 24 июля

2007 г. № А33-15360/06-Ф02-4653/07, Северо-Западного округа

от 13 ноября 2006 г. № А56-36217/2005, от 13 октября 2006 г.

№ А56-29740/2005, от 12 октября 2006 г. № А56-10778/2006,

Уральского округа от 21 февраля 2006 г. № Ф09-605/06-С2,

Поволжского округа от 11 мая 2006 г. № А57-1050/05-16).

45

46. Можно ли в налоговом учете при создании резерва по сомнительным долгам учесть задолженность по неустойке (штрафу, пеням),

начисленнойв связи с нарушением условий договора?

Нет, нельзя.

Задолженность контрагентов по штрафам и пеням

за нарушение условий договоров включается в

состав внереализационных доходов и не

относится к доходам, связанным с

реализацией товаров, выполнением работ или

оказанием услуг (подп. 3 ст. 250, п. 1 ст. 249 НК РФ).

Такие суммы не соответствуют критериям

сомнительных долгов, которые определены в

пункте 1 статьи 266 НК РФ.

Поэтому учитывать их при формировании резерва

неправомерно.

Аналогичная точка зрения отражена в письмах Минфина России от 5 мая

2006 г. № 03-03-04/2/129 и от 9 июля 2004 г. № 03-03-05/2/47.

46

47. С какой периодичностью нужно делать отчисления в резерв по сомнительным долгам в бухучете?

Однозначного ответа на этот вопросзаконодательство не содержит.

Отчисления в резерв по сомнительным долгам

являются изменением оценочного значения (п. 4

ПБУ 21/2008).

Изменения оценочных значений отражаются в

бухучете в составе расходов того отчетного

периода, в котором эти изменения произошли.

Таким образом, отчисления в резерв нужно отражать

в бухучете с той периодичностью, с которой

организация составляет бухгалтерскую

отчетность.

47

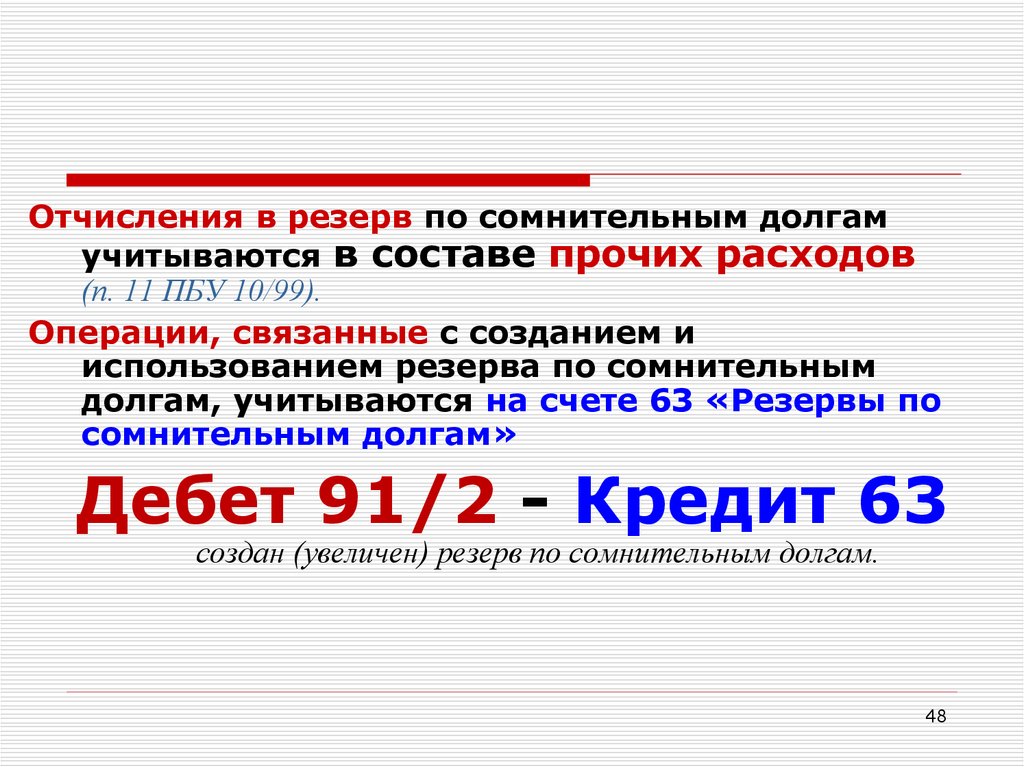

48.

Отчисления в резерв по сомнительным долгамучитываются в составе прочих расходов

(п. 11 ПБУ 10/99).

Операции, связанные с созданием и

использованием резерва по сомнительным

долгам, учитываются на счете 63 «Резервы по

сомнительным долгам»

Дебет 91/2 - Кредит 63

создан (увеличен) резерв по сомнительным долгам.

48

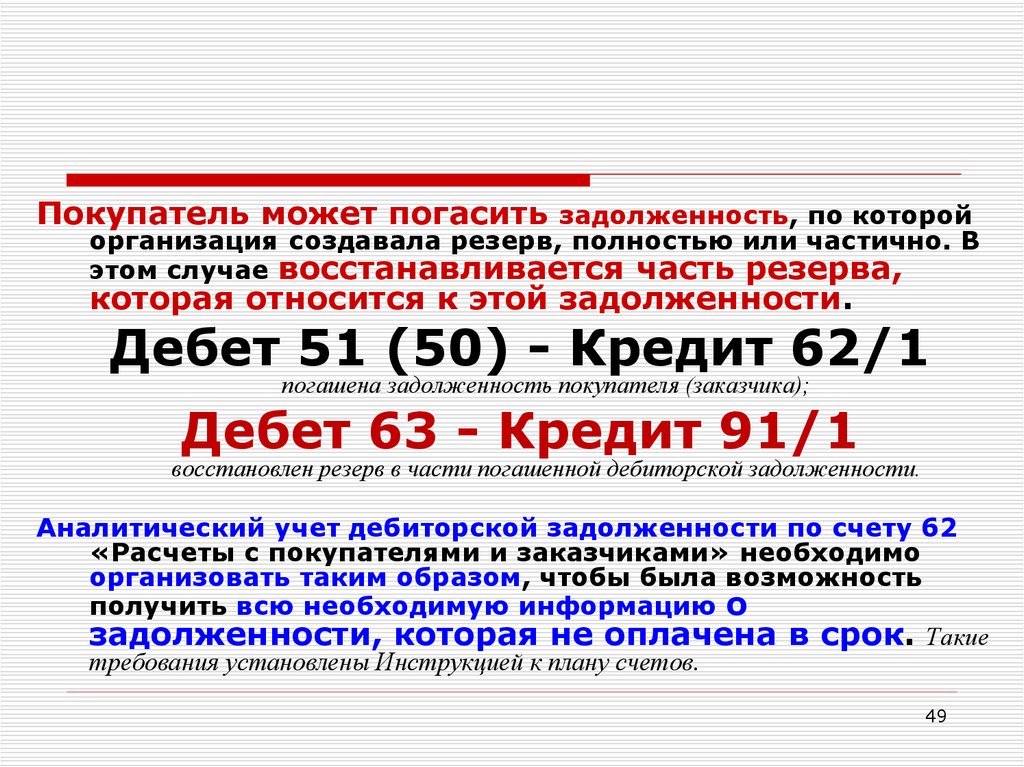

49.

Покупатель может погасить задолженность, по которойорганизация создавала резерв, полностью или частично. В

этом случае восстанавливается часть резерва,

которая относится к этой задолженности.

Дебет 51 (50) - Кредит 62/1

погашена задолженность покупателя (заказчика);

Дебет 63 - Кредит 91/1

восстановлен резерв в части погашенной дебиторской задолженности.

Аналитический учет дебиторской задолженности по счету 62

«Расчеты с покупателями и заказчиками» необходимо

организовать таким образом, чтобы была возможность

получить всю необходимую информацию о

задолженности, которая не оплачена в срок. Такие

требования установлены Инструкцией к плану счетов.

49

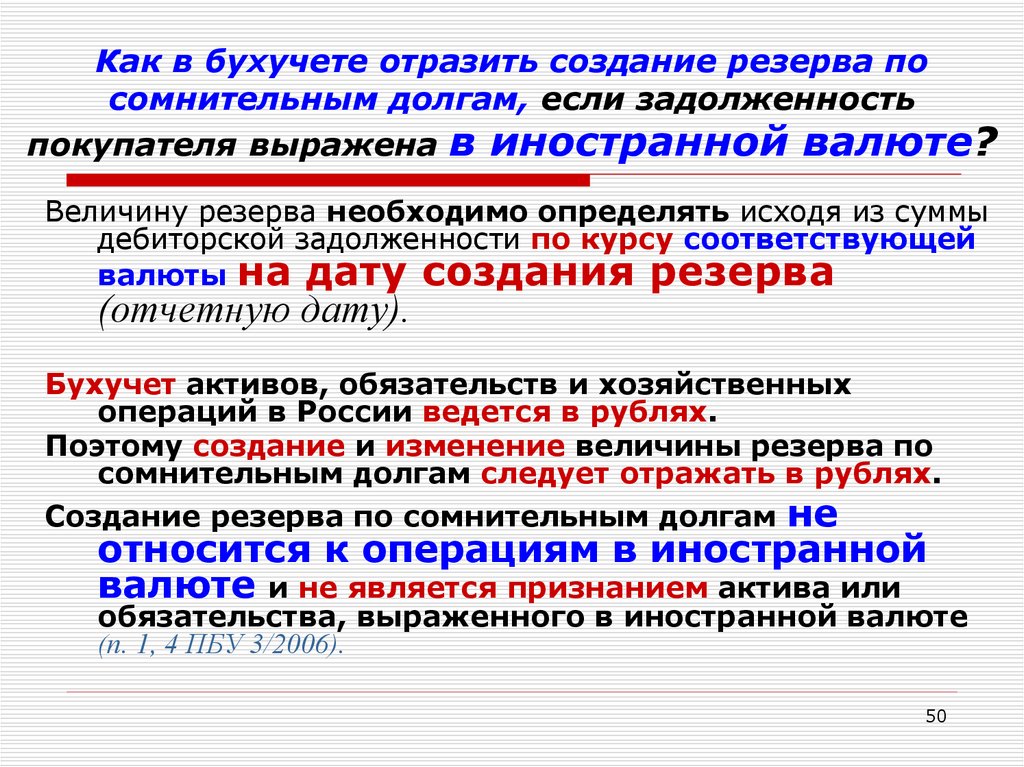

50. Как в бухучете отразить создание резерва по сомнительным долгам, если задолженность покупателя выражена в иностранной валюте?

Величину резерва необходимо определять исходя из суммыдебиторской задолженности по курсу соответствующей

валюты на дату создания резерва

(отчетную дату).

Бухучет активов, обязательств и хозяйственных

операций в России ведется в рублях.

Поэтому создание и изменение величины резерва по

сомнительным долгам следует отражать в рублях.

Создание резерва по сомнительным долгам не

относится к операциям в иностранной

валюте и не является признанием актива или

обязательства, выраженного в иностранной валюте

(п. 1, 4 ПБУ 3/2006).

50

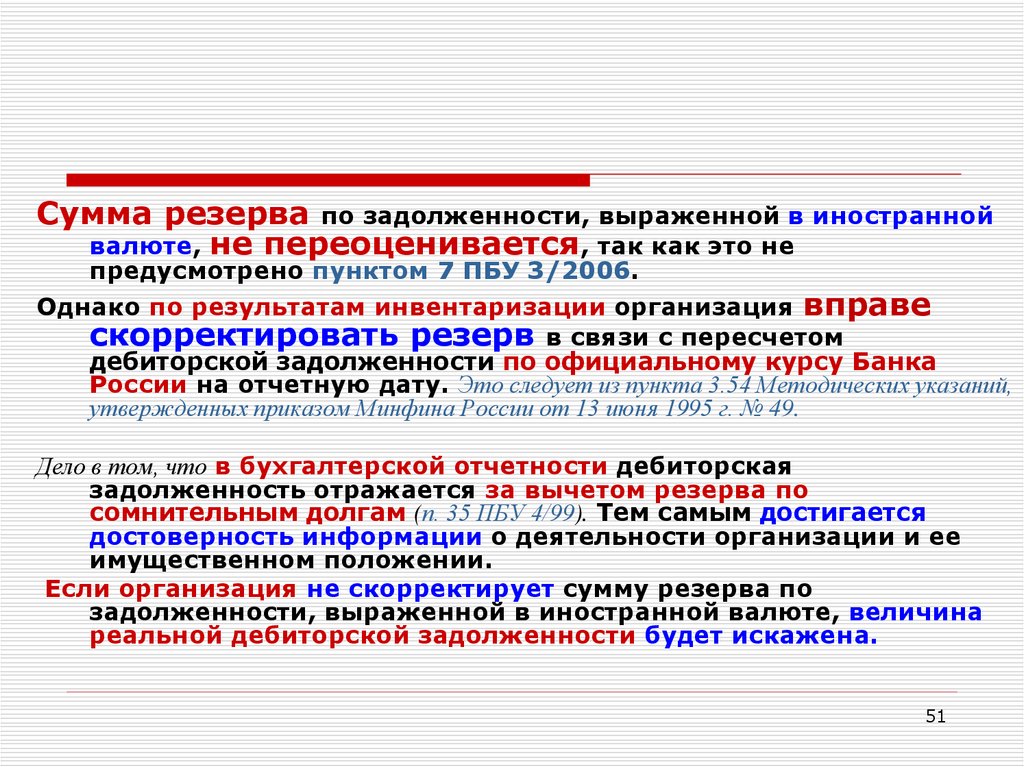

51.

Сумма резерва по задолженности, выраженной в иностраннойвалюте, не переоценивается, так как это не

предусмотрено пунктом 7 ПБУ 3/2006.

Однако по результатам инвентаризации организация вправе

скорректировать резерв в связи с пересчетом

дебиторской задолженности по официальному курсу Банка

России на отчетную дату. Это следует из пункта 3.54 Методических указаний,

утвержденных приказом Минфина России от 13 июня 1995 г. № 49.

Дело в том, что в бухгалтерской отчетности дебиторская

задолженность отражается за вычетом резерва по

сомнительным долгам (п. 35 ПБУ 4/99). Тем самым достигается

достоверность информации о деятельности организации и ее

имущественном положении.

Если организация не скорректирует сумму резерва по

задолженности, выраженной в иностранной валюте, величина

реальной дебиторской задолженности будет искажена.

51

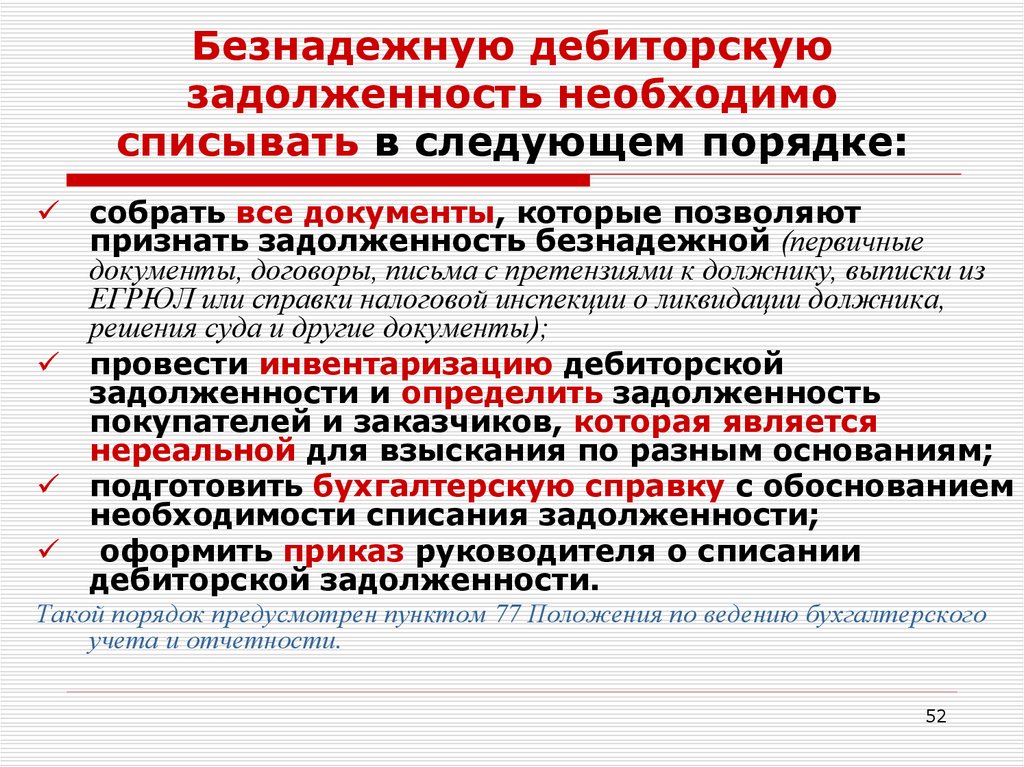

52. Безнадежную дебиторскую задолженность необходимо списывать в следующем порядке:

собрать все документы, которые позволяютпризнать задолженность безнадежной (первичные

документы, договоры, письма с претензиями к должнику, выписки из

ЕГРЮЛ или справки налоговой инспекции о ликвидации должника,

решения суда и другие документы);

провести инвентаризацию дебиторской

задолженности и определить задолженность

покупателей и заказчиков, которая является

нереальной для взыскания по разным основаниям;

подготовить бухгалтерскую справку с обоснованием

необходимости списания задолженности;

оформить приказ руководителя о списании

дебиторской задолженности.

Такой порядок предусмотрен пунктом 77 Положения по ведению бухгалтерского

учета и отчетности.

52

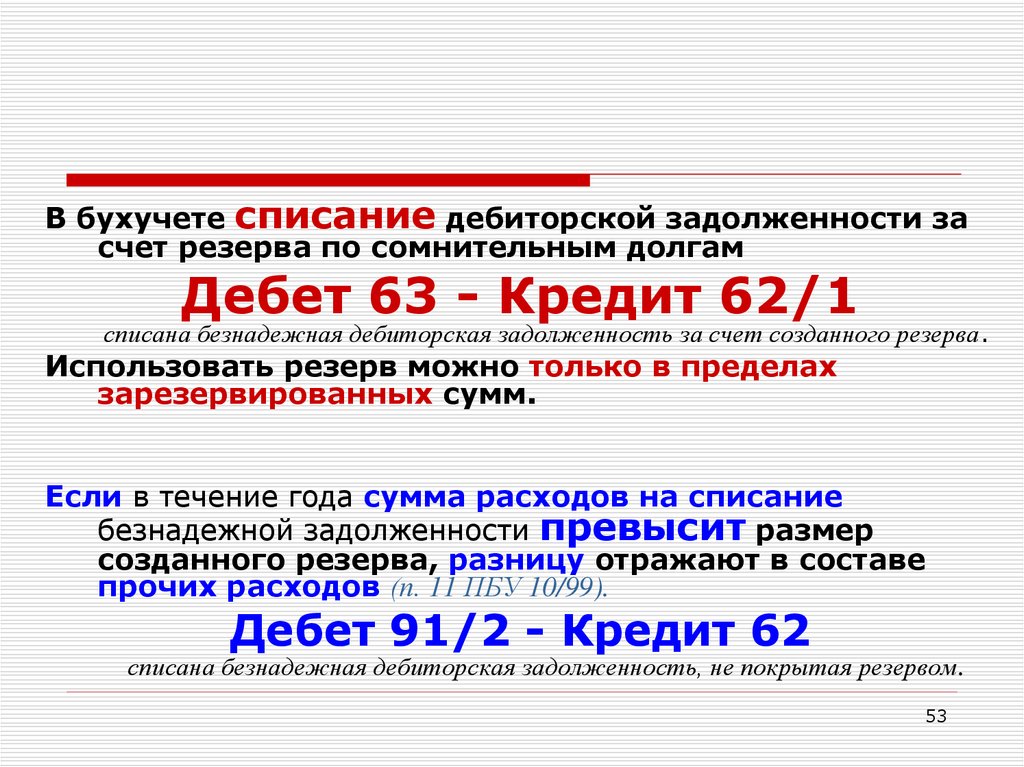

53.

В бухучете списание дебиторской задолженности засчет резерва по сомнительным долгам

Дебет 63 - Кредит 62/1

списана безнадежная дебиторская задолженность за счет созданного резерва.

Использовать резерв можно только в пределах

зарезервированных сумм.

Если в течение года сумма расходов на списание

безнадежной задолженности превысит размер

созданного резерва, разницу отражают в составе

прочих расходов (п. 11 ПБУ 10/99).

Дебет 91/2 - Кредит 62

списана безнадежная дебиторская задолженность, не покрытая резервом.

53

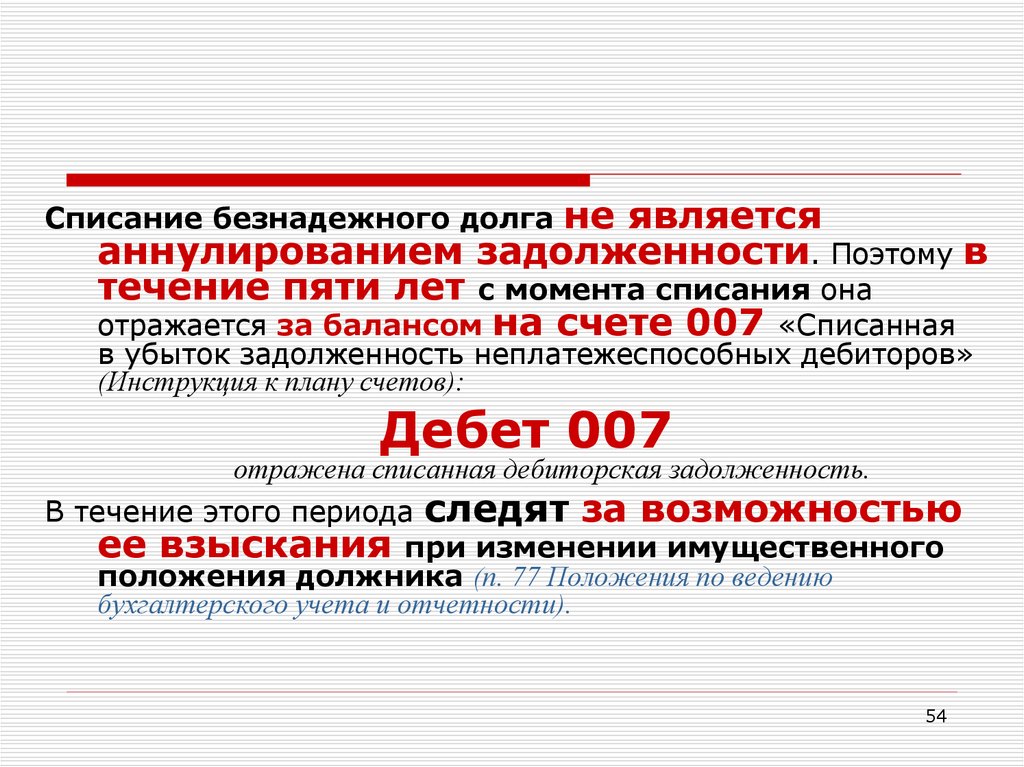

54.

не являетсяаннулированием задолженности. Поэтому в

течение пяти лет с момента списания она

отражается за балансом на счете 007 «Списанная

Списание безнадежного долга

в убыток задолженность неплатежеспособных дебиторов»

(Инструкция к плану счетов):

Дебет 007

отражена списанная дебиторская задолженность.

В течение этого периода следят за возможностью

ее взыскания при изменении имущественного

положения должника (п. 77 Положения по ведению

бухгалтерского учета и отчетности).

54

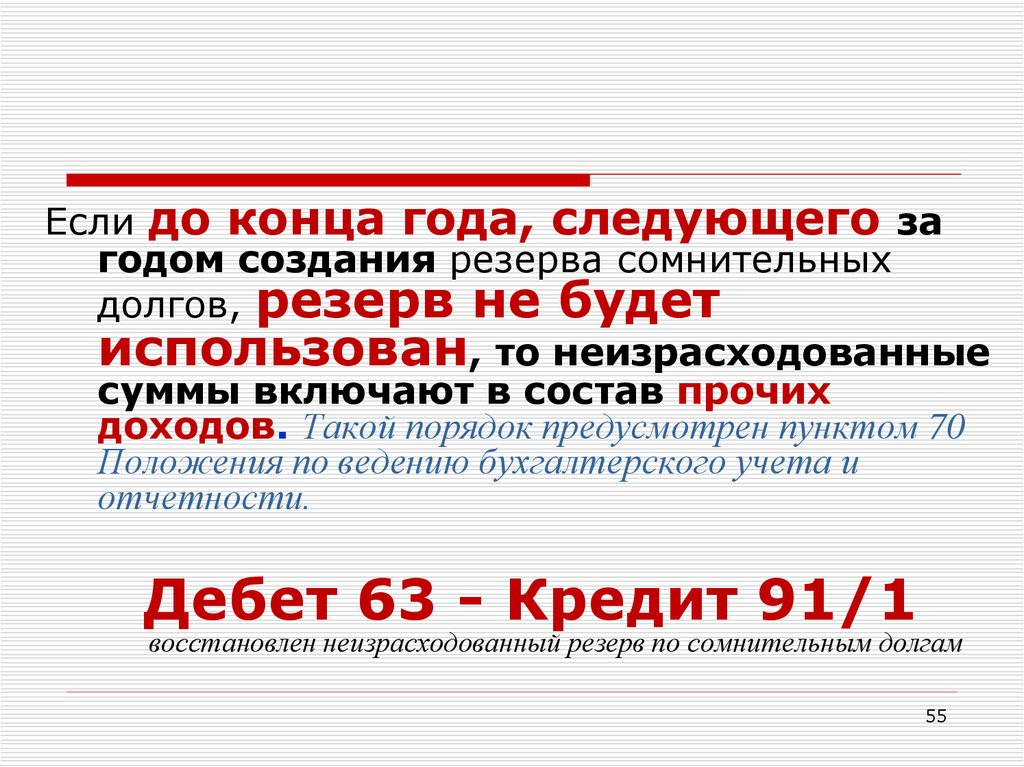

55.

Если до конца года, следующего загодом создания резерва сомнительных

долгов, резерв не будет

использован, то неизрасходованные

суммы включают в состав прочих

доходов. Такой порядок предусмотрен пунктом 70

Положения по ведению бухгалтерского учета и

отчетности.

Дебет 63 - Кредит 91/1

восстановлен неизрасходованный резерв по сомнительным долгам

55

Финансы

Финансы